Рейтинг: 4.0/5.0 (1710 проголосовавших)

Рейтинг: 4.0/5.0 (1710 проголосовавших)Категория: Бланки/Образцы

Основанием для увольнения могут быть самые разные причины, самым безобидным из которых будет желание самого работника. Однако чаще увольнение все-таки происходит по воле его начальника. Но в любом случае оно должно пройти по нормам закона.

Основания для увольнения.jpg)

Причины для увоольнения могут быть различными:

Увольнение обычно происходить в следующем порядке :

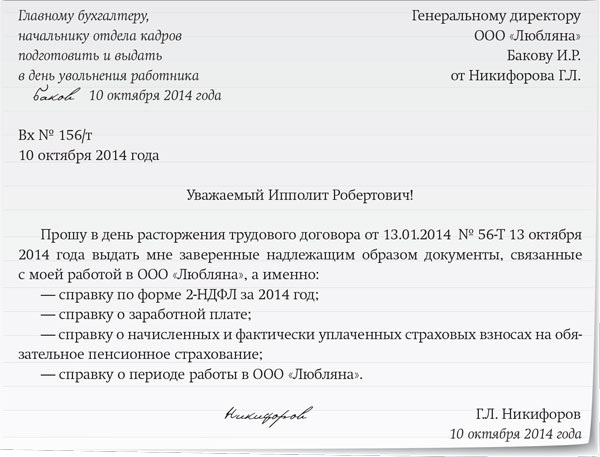

Если работник хочет получить дополнительные документы. он должен написать заявление об этом.

Если в день увольнения работник по каким-то причинам не получил трудовую книжку. работодатель должен выдать ее в трехдневный срок. Работнику, который не приходит за книжкой, направляется письменное уведомление с предложением забрать документы или получить их по почте. С этого момента работодатель уже не отвечает за задержку трудовой книжки. Не отвечает он и в том случае, если:

При увольнении работник может потребовать документы, которые связаны с работой. Для этого ему надо написать письменное заявление о выдаче справок при увольнении. Работнику безвозмездно выдадут копии документов, заверенные должным образом. В число этих документов могут войти:

Справки при увольнении выдаются один раз. их можно получить в течение одного календарного года после увольнения. Копии выданных справок сохраняются в личном деле уволенного. По письменному заявлению работника документы выдаются ему на руки или посылаются по почте заказным письмом. Выдача справок фиксируется в специальном журнале.

Справка о доходах при увольненииСправка о доходах при увольнении выдается работнику за последние 2 года. проработанные на данном предприятии, которые предшествовали году увольнения. Также ему выдается справка 2-НДФЛ, где будут прописаны отчисления в пенсионный фонд. налоговые отчисления, страховые выплаты. Обе эти справки должны быть заполнены без помарок и исправлений.

Сделать процесс увольнения максимально цивилизованным. открытым и освобожденным от взаимных претензий можно, если следовать нормам закона и придерживаться принятых правил.

Справка о доходах 2-НДФЛ - один из самых востребованных документов. Она нужна как налоговым органам, так и работникам. Мы расскажем, в каких случаях бухгалтеру нужно оформлять такую справку и как это правильно сделать.

Кому нужна справка 2-НДФЛОбязанность представления сведений о доходах физических лиц по форме 2-НДФЛ лежит на налоговых агентах. Налоговыми агентами признаются лица, на которых в соответствии с Налоговым кодексом РФ возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджетную систему Российской Федерации (п. 1 ст. 24 НК РФ).

Обратите внимание!Налоговая инспекция не вправе доначислять налог на доходы физических лиц по результатам камеральной проверки справок о доходах 2-НДФЛ .

В части НДФЛ налоговыми агентами являются российские организации, индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также обособленные подразделения иностранных организаций в Российской Федерации, от которых или в результате отношений с которыми налогоплательщик получил доходы, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со ст. ст. 214.1, 214.3, 214.4, 214.5, 227, 227.1 и 228 НК РФ (п. п. 1, 2 ст. 226 НК РФ). Как правило, налоговыми агентами являются работодатели налогоплательщиков. Сумма полученного дохода подтверждается справкой о доходах по форме 2-НДФЛ (см. табл. 1), выданной налогоплательщику налоговым агентом.

Представление справки о доходах физического лица по форме 2-НДФЛ

Куда (кому)

представляется

Указываются все суммы

дохода, облагаемые

по разным ставкам,

предоставленные

стандартные,

социальные

и имущественные

налоговые вычеты,

суммы НДФЛ отдельно

по каждой ставке

В заголовке справки, представляемой в соответствии с п. 2 ст. 230 НК РФ, указывается признак 1; в заголовке справки, представляемой по п. 5 ст. 226 НК РФ, - признак 2, а в заголовке справки, подаваемой по п. 3 ст. 230 НК РФ, ст. 62 ТК РФ, код признака вообще не указывается. Налоговым органам и работникам всегда представляются (п. 2 ст. 230, п. 3 ст. 230, п. 5 ст. 226 НК РФ, ст. 62 ТК РФ) подлинные экземпляры справок о доходах по форме 2-НДФЛ. Представление копий формы 2-НДФЛ налоговым законодательством не предусмотрено.

Пример.Если размер доходов сотрудника компании, которые освобождены от НДФЛ в пределах суммы 4000 руб. за год не превысил эту сумму, то компания - налоговый агент вправе не сдавать по таким выплатам справку о доходах 2-НДФЛ (Письмо ФНС России от 08.11.2010 N ШС-37-3/14851). Напомним, что согласно п. 28 ст. 217 НК РФ не подлежат налогообложению доходы, не превышающие 4000 руб. полученные за налоговый период по каждому из предусмотренных в указанном пункте оснований.

В справке 2-НДФЛ (с признаком 1), подаваемой ежегодно в целом по организации по п. 2 ст. 230 НК РФ, отражаются все доходы, облагаемые по разным ставкам, предоставленные стандартные, социальные и имущественные налоговые вычеты и суммы налогов отдельно по каждой ставке. Для этого заполняется несколько разд. 3 и 5 этого документа. Если справка не помещается на одной странице, то заполняется необходимое количество страниц. Тогда на второй и последующих страницах вверху указывается номер страницы, а также повторяется заголовок "Справка о доходах физического лица за 20__ год", номер справки и ее дата. Имейте в виду: в справке 2-НДФЛ с признаком 1 указываются общие суммы доходов и исчисленного налога, включающие доходы и исчисленную сумму налога, отраженную в справке 2-НДФЛ с признаком 2, суммы удержанного и перечисленного налога, а также сумма налога, не удержанная налоговым агентом, которая ранее была отражена в справке 2-НДФЛ с признаком 2 (Письмо Минфина России от 27.10.2011 N 03-04-06/8-290).

В справке 2-НДФЛ (с признаком 2), выдаваемой по п. 5 ст. 226 НК РФ, показывается только сумма дохода, с которой налог на доходы физических лиц не удержан, и сумма неудержанного НДФЛ. Документ предоставляется физическому лицу не позднее 1 месяца с даты окончания календарного года (не позднее 31 января следующего года). По сути такая справка - это сообщение о невозможности удержать налог на доходы физических лиц. Она необходима работнику, поскольку ему самому придется платить неудержанный налог. Другими словами, после окончания налогового периода и письменного сообщения о невозможности удержать налог обязанность налогового агента по удержанию соответствующих сумм НДФЛ прекращается и возлагается на самого налогоплательщика. Для этого работнику надо заполнить налоговую декларацию по НДФЛ и показать сумму полученного дохода и неудержанного налога (пп. 4 п. 1 ст. 228, п. п. 1, 4 ст. 229 НК РФ). Уплатить налог работнику нужно в срок не позднее 15 июля года, следующего за истекшим налоговым периодом (п. 4 ст. 228 НК РФ).

Обратите внимание!Если компания представляла по итогам года справку 2-НДФЛ с признаком 2 об отсутствии возможности удержать налог, то ей также необходимо представить справку и с признаком 1 (см. Письмо Минфина России от 27.10.2011 N 03-04-06/8-290).

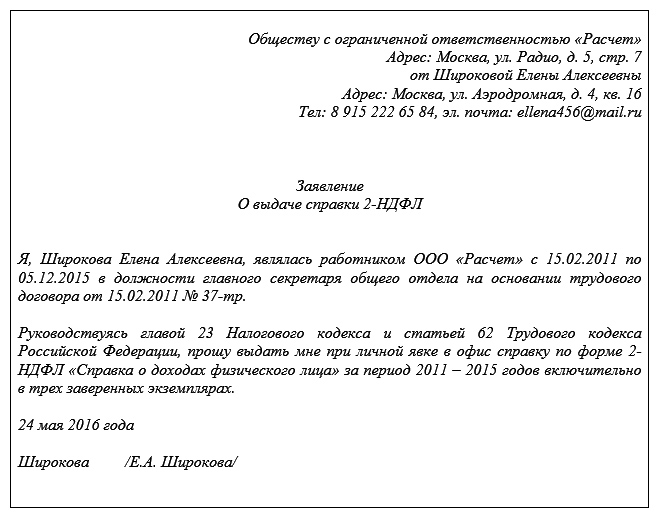

В справке 2-НДФЛ (без указания признака), выдаваемой по п. 3 ст. 230 НК РФ, ст. 62 ТК РФ, перечисляются все суммы дохода (с расшифровкой по их видам) и НДФЛ отдельно по каждой ставке, а также суммы предоставленных стандартных, социальных и имущественных налоговых вычетов. Справка о доходах без кода признака выдается работнику в течение трех рабочих дней со дня подачи заявления (ст. 62 ТК РФ). В этом случае гл. 23 "Налог на доходы физических лиц" НК РФ не ограничивает количество выдаваемых налогоплательщику справок по форме 2-НДФЛ.

Пример.Работнику может понадобиться сразу несколько оригиналов справки о доходах физического лица (форма 2-НДФЛ):

- если он претендует на получение по новому месту работы стандартных налоговых вычетов по налогу на доходы физических лиц (ст. 218 НК РФ);

- для рассмотрения заявления физического лица о предоставлении ему кредита;

- для предоставления в посольства или консульства иностранных государств в целях получения визы;

- для подтверждения факта получения (неполучения) материальной помощи одним из родителей в связи с предоставлением другому материальной помощи в сумме 50 000 руб. выплачиваемой при рождении (усыновлении, удочерении) ребенка в течение первого года после рождения (усыновления, удочерения) и освобождаемой от обложения НДФЛ (абз. 7 п. 8 ст. 217 НК РФ, Письмо Минфина России от 25.01.2012 N 03-04-05/8-67).

Организация - налоговый агент не вправе отказать налогоплательщику (работнику) в выдаче такой справки. При этом сроки по выдаче налоговым агентом справки по форме 2-НДФЛ налогоплательщику, а также ответственность за отказ в ее выдаче Налоговым кодексом РФ не установлены (п. 3 ст. 230 НК РФ, Письмо УФНС России по г. Москве от 24.02.2011 N 20-14/3/16873). Срок выдачи запрашиваемого документа установлен ст. 62 ТК РФ - три рабочих дня со дня подачи заявления, а административная ответственность за непредставление работнику справки о доходах предусмотрена ст. ст. 5.27 и 5.39 КоАП РФ.

Таким образом, в справке о доходах с признаком 1 (п. 2 ст. 230 НК РФ) и без кода признака (п. 3 ст. 230 НК РФ, ст. 62 ТК РФ) указывается большее количество информации, по сравнению со справкой о доходах с признаком 2 (п. 5 ст. 226 НК РФ). В них перечисляются все суммы дохода и налога, в т.ч. те, которые уже были отражены в справке с признаком 2.

За несвоевременное представление сведений о доходах работников в ИФНС возможен штраф по п. 1 ст. 126 НК РФ в размере 200 руб. за каждую несданную справку 2-НДФЛ. Кроме того, руководителя компании или ее главного бухгалтера могут оштрафовать на сумму от 300 до 500 руб. за несвоевременное представление или отказ от представления в ИФНС справок о доходах (ст. 15.6 КоАП РФ).

Работник, которому работодатель отказал в выдаче справок о доходах 2-НДФЛ либо выдал их с опозданием или за плату, может обратиться в трудовую инспекцию с жалобой. По жалобе может быть проведена документальная проверка или проверка в рамках административного производства. Как следствие, работодателю в этом случае грозит административный штраф:

1) либо по ч. 1 ст. 5.27, ст. 23.12 КоАП РФ:

- на должностных лиц в размере от 1000 до 5000 руб.;

- на организацию - от 30 000 руб. до 50 000 руб. или административное приостановление деятельности на срок до 90 суток;

2) либо по ст. 5.39 КоАП РФ - на должностных лиц в размере от 1000 до 3000 руб.

Имейте в виду:

1. Нельзя штрафовать компанию за представление справки о доходах 2-НДФЛ с ошибками. Это означает, что если в такой справке компания допустила ошибки, то привлечь ее к ответственности налоговые инспекторы не могут, т.к. в НК РФ штраф предусмотрен только за несвоевременное представление такого документа, а не за недочеты в его содержании (п. 1 ст. 126 НК РФ). Кроме того, приостановить операции по счетам в банке из-за неправильных данных в справке 2-НДФЛ у проверяющих тоже нет оснований (см. Постановление ФАС Московского округа от 14.02.2008 N КА-А40/235-08 по делу N А40-28497/07-118-155).

Операции по счетам налоговики вправе заблокировать только в двух случаях: если компания не выполнила требования об уплате налога, пеней или штрафа, а также если не представила налоговую декларацию в течение 10 дней по истечении установленного срока ее сдачи (ст. 76 НК РФ), а сведения о доходах, выплаченных физическим лицам, декларацией не являются.

2. Если компания реорганизована, компания-правопреемник не обязана сдавать справки 2-НДФЛ по доходам работников, полученным от ее предшественника. Применить к правопреемнику штрафные санкции налоговая инспекция не вправе, поскольку Налоговый кодекс РФ предусматривает правопреемство только в части исполнения обязанности по уплате налогов, а порядок перехода прав в отношении представления сведений о доходах работников законодательством не установлен (см. Письмо ФНС России от 13.08.2009 N 3-5-04/1257@).

Справки о доходах 2-НДФЛ нужны налоговым органам:

- в целях налогового администрирования налога на доходы физических лиц;

- для мониторинга полученных от компаний сведений о доходах сотрудников с целью выявления с помощью компьютерной программы признаков трех основных нарушений (неперечисления удержанных сумм НДФЛ в бюджет, применения неправильных ставок налога, неполноты представленных компанией сведений о доходах работников, неуплаты налога и т.д.) и последующего включения потенциальных нарушителей в план выездных налоговых проверок.

На практике необходимость в получении от работодателя справки о доходах 2-НДФЛ у работников возникает очень часто.

Помимо необходимости уплатить не удержанный налоговым агентом НДФЛ (п. 5 ст. 226, пп. 4 п. 1, п. 4 ст. 228 НК РФ), эта справка также нужна работникам при устройстве на новую работу, для получения стандартных налоговых вычетов по НДФЛ и освобождения некоторых выплат от обложения этим налогом, получения различного рода денежных выплат, назначения пенсии, получения кредита, оформления визы, усыновления ребенка, участия в трудовом споре в качестве его стороны или в гражданском процессе в качестве истца, ответчика или заявителя и во многих других случаях.

Рассмотрим самые распространенные ситуации.

Получение стандартных налоговых вычетов на детей

Согласно абз. 2 п. 3 ст. 218 НК РФ в случае начала работы налогоплательщика не с первого месяца налогового периода налоговые вычеты, предусмотренные пп. 4 п. 1 ст. 218 НК РФ, предоставляются по этому месту работы с учетом дохода, полученного с начала налогового периода по другому месту работы, в котором налогоплательщику предоставлялись налоговые вычеты. Сумма полученного дохода подтверждается справкой о полученных налогоплательщиком доходах, выданной налоговым агентом в соответствии с п. 3 ст. 230 НК РФ.

Поэтому без справки о доходах 2-НДФЛ с прежнего места работы бухгалтер на новом месте не сможет предоставить работнику вычеты на детей.

Никакие другие справки (составленные в произвольной форме или справка о зарплате для расчета пособий по социальному страхованию согласно п. 3 ч. 2 ст. 4.1 Федерального закона от 29.12.2006 N 255-ФЗ "Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством", Приложение N 1 к Приказу Минздравсоцразвития России от 17.01.2011 N 4н) для целей получения налоговых вычетов по НДФЛ не подходят.

Неудержание НДФЛ с матпомощи при рождении ребенка

В соответствии с абз. 7 п. 8 ст. 217 НК РФ не подлежат обложению налогом на доходы физических лиц суммы единовременных выплат (в т.ч. в виде материальной помощи), осуществляемых работодателями работникам (родителям, усыновителям, опекунам) при рождении (усыновлении (удочерении)) ребенка, выплачиваемых в течение первого года после рождения (усыновления, удочерения), но не более 50 000 руб. на каждого ребенка.

Таким образом, не подлежит обложению НДФЛ единовременная материальная помощь при рождении ребенка, если она выплачивается в течение первого года после усыновления (удочерения) ребенка и ее размер не превышает 50 000 руб. в расчете на каждого ребенка.

Пример.Работник ООО "Альфа" обратился в бухгалтерию с заявлением о выплате ему материальной помощи в связи с рождением ребенка.

Бухгалтер потребовал, чтобы этот работник представил справку по форме 2-НДФЛ в отношении второго родителя ребенка, обосновав свое требование тем, что сумма материальной помощи не облагается НДФЛ в пределах 50 000 руб. Следовательно, чтобы правильно рассчитать НДФЛ, необходимо документально подтвердить, получал ли второй родитель материальную помощь по своему месту работы и в какой сумме.

Законодательством РФ не предусмотрено, что работодатель в целях определения налогооблагаемой базы по НДФЛ должен требовать от работника такую справку. Обязанность работника представить такую справку законодательством РФ также не установлена.

По мнению Минфина России (Письмо Минфина России от 25.01.2012 N 03-04-05/8-67), работодатель вправе требовать от работника представления указанной справки. Во избежание налоговых рисков, если работник не возражает, такую справку лучше представить.

Если отец и мать ребенка работают в одной организации, не подлежит обложению НДФЛ единовременная материальная помощь при рождении ребенка, предоставляемая в сумме, не превышающей 50 000 руб. одному из родителей по их выбору либо двум родителям исходя из расчета общей суммы 50 000 руб. (Письмо Минфина России от 21.02.2011 N 03-04-06/9-36).

Поскольку размер единовременной материальной помощи, выплачиваемой работодателями работникам (родителям, усыновителям, опекунам) при рождении ребенка, ограничен суммой, не превышающей 50 000 руб. одному из родителей по их выбору либо двум родителям исходя из расчета общей суммы, то для подтверждения факта получения (неполучения) такой помощи одним из родителей нужно представить сведения о доходах по форме 2-НДФЛ.

Такая справка должна подтвердить факт получения (неполучения) материальной помощи вторым родителем и ее размер (Письмо Минфина России от 25.01.2012 N 03-04-05/8-67).

Оформление визы для отдыха за границей

Многие работники любят отдыхать за границей. И для оформления визы посольства требуют сведения о доходах физического лица за последние пять лет.

Если работник не менял место работы за этот период, то получить такую справку от своего работодателя не составит труда. Сделать это можно на основании п. 3 ст. 230 НК РФ, ст. 62 ТК РФ, написав письменное заявление работодателю.

Сложности могут возникнуть в ситуации, если за требуемый период подтверждения сведений о доходах у работника сменилось несколько работодателей, часть из которых работник не может найти.

Как поступить в этом случае? Ведь справки о доходах 2-НДФЛ выдают только налоговые агенты, т.е. компании.

В таком случае работник может получить сведения о своих доходах за прежние годы в налоговой инспекции по месту жительства, написав соответствующее заявление в произвольной форме (см. Письмо УФНС России по г. Москве от 09.09.2011 N 20-14/4/087759@).

Для предоставления работникам кредита банки запрашивают от заемщиков сведения об их доходах за определенный период (за последние шесть месяцев, год, полтора года и т.д.).

И при этом банки считают действительной справку 2-НДФЛ всего несколько дней, вынуждая заемщиков снова обращаться к своим работодателям за такими сведениями и рассчитывая получить все более актуальную информацию. Но такие действия банков идут вразрез с действующим законодательством.

На самом деле срок действия справок о доходах 2-НДФЛ не ограничен. Положения гл. 23 НК РФ не ограничивают срока действия такой справки.

Поэтому она бессрочна.

В то же время компания не вправе отказать работнику в повторной выдаче справки о доходах:

- во-первых, потому что она относится к документам, связанным с работой (ст. 62 ТК РФ);

- во-вторых, гл. 23 НК РФ не ограничивает количество обращений работника за такой справкой (п. 3 ст. 230 НК РФ).

Подтверждение доходов иностранным гражданином

Для избежания двойного налогообложения (как в России, так и в своей стране) иностранным гражданам нужно подтверждать полученные в России доходы, а также уплаченные с них налоги.

Законодательство РФ о налогах и сборах не содержит специальной нормы, предусматривающей подтверждение сведений о полученных физическими лицами доходах от источников в России и уплаченного с них налога на доходы физических лиц налоговыми органами РФ для целей представления в налоговые органы иностранных государств. Вместе с тем с целью получения подтверждения таких сведений налогоплательщик может обратиться в налоговый орган по месту постановки на учет организации, выплатившей доход.

Другими словами, подтвердить доходы, полученные в России, должен сам иностранный гражданин.

По его письменному запросу и копии документа, удостоверяющего его личность (паспорта или документа, его заменяющего), налоговый орган РФ сопоставит сведения налогового агента из справки с собственной информацией.

В случае их идентичности ИФНС подтверждает справку формы 2-НДФЛ, выданную налоговым агентом, подписью руководителя налогового органа или его заместителя и оттиском гербовой печати.

Заверенная справка на бланке налогового органа РФ представляется иностранным гражданином в налоговый орган государства, резидентом которого он является (Письма ФНС России N КБ-6-26/566@ "По вопросу подтверждения сведений о полученных иностранными гражданами доходах и уплаченного с них налога", УФНС России по г. Москве от 26.08.2011 N 20-14/3/082895@).

Кроме того, налоговые инспекторы также должны сделать специальное приложение с расшифровкой кодов доходов, упомянутых в справке, выданной иностранному гражданину.

Порядок выдачи справки 2-НДФЛ по заявлению работника

Согласно ст. 62 ТК РФ справку о заработной плате (терминология Трудового кодекса РФ) работодатель обязан выдать безвозмездно в течение трех рабочих дней со дня подачи работником письменного заявления.

Из указанной нормы следует, что по письменному требованию работника работодатель обязан выдать ему справку о доходах 2-НДФЛ.

Такое же требование предусмотрено в п. 3 ст. 230 НК РФ.

Причем в этом случае права бывших и работающих сотрудников на получение справок о доходах равны. Ведь в Трудовом кодексе РФ понятие "работник" применяется в отношении лиц, которые как состоят в трудовых отношениях с работодателем, так и прекратили их (ч. 6 ст. 84.1, ч. 2 ст. 391, ст. 392 ТК РФ, Определения Санкт-Петербургского городского суда от 27.09.2010 N 33-13272/2010, Московского городского суда от 26.08.2010 по делу N 33-27002, Московского областного суда от 25.05.2010 по делу N 33-9988).

Ни трудовое, ни налоговое законодательство не ограничивает любого работника в количестве обращений за справками о доходах. По общему правилу запрашиваемые работником документы работодатель может как выдать самому работнику, так и отправить по почте ценным письмом с описью вложения и уведомлением о вручении в качестве доказательства отправки (см. Определение Липецкого областного суда от 18.04.2011 по делу N 33-1070/2011).

Чтобы избежать возможных трудовых споров, представить запрошенные работником справки о доходах 2-НДФЛ безопаснее тем способом, который упомянут в заявлении.

Иначе говоря, если бывший сотрудник написал в заявлении, что запрошенные документы просит переслать по почте по месту его жительства, то лучше так и поступить. Иначе бывший сотрудник вправе обратиться в суд (см. Письмо УФНС России по г. Москве от 10.06.2009 N 20-14/3/059433@).

Памятка для работодателя для оформления справок о доходах 2-НДФЛ при обращении работников (в т.ч. бывших) представлена в табл. 3.

25.06.2012 вх. N 34/12

Начальнику отдела кадров И.М. Зотовой

Выдать запрашиваемые документы работнику

в срок до 28.06.2012.

Рычков

25.06.2012

ЗАЯВЛЕНИЕ (ЗАПРОС)

о выдаче документов, связанных с работой

На основании ст. 62 ТК РФ и п. 3 ст. 230 НК РФ прошу Вас предоставить мне заверенные надлежащим образом копии следующих документов, связанных с работой, в связи с моим увольнением:

- приказа о прекращении трудового договора;

- трудового договора.

Также прошу выдать мне справку о доходах физического лица 2-НДФЛ в двух экземплярах.

О.Н. Платонова

25.06.2012

В дело N 05-07/12

Серова

25.06.2012

Утверждено

Приказом по ООО "Альфа"

от 10.01.2012 N 3

Положение

"Выдача документов (их копий),

связанных с работой, работникам Компании"

I. Общие положения

1.1. Настоящее Положение устанавливает общие требования к процедуре выдачи документов (их копий), связанных с работой, работникам Компании.

1.2. Настоящее Положение распространяется на работников Компании, работающих по трудовым и гражданско-правовым договорам, а также на бывших работников Компании (уволенных или вышедших на пенсию), обратившихся к работодателю с письменным запросом о предоставлении документов, связанных с работой.

В связи с этим далее по тексту Положения понятие "работник-заявитель" применяется в отношении как бывших, так и работающих сотрудников Компании.

1.3. Интересы работников-заявителей вправе представлять их полномочные представители, действующие на основании простой письменной доверенности, выданной работником (п. 1 ст. 185 ГК РФ), и при предъявлении ими письменного заявления от работника-заявителя и паспорта представителя.

1.4. Настоящее Положение обязательно для всех структурных подразделений Компании.

II. Порядок выдачи документов (их копий), связанных с работой

2.1. Предоставление работникам-заявителям (их представителям) документов (копий документов), связанных с работой, осуществляется работодателем в соответствии с действующим законодательством, в том числе нормами:

- ст. 62, ч. 1 ст. 67, ч. 2 ст. 68, ч. 5 ст. 80, ч. 4 ст. 84.1, ч. 2 ст. 84.1, ст. 89, ч. 1 ст. 136 Трудового кодекса РФ;

- п. 2 ст. 3 Закона РФ от 19.04.1991 N 1032-1 "О занятости населения в Российской Федерации";

- п. 3 ст. 230, п. 5 ст. 226 Налогового кодекса РФ;

- п. 3 ч. 2 ст. 4.1, п. 2 ч. 1 ст. 4.3 Федерального закона от 29.12.2006 N 255-ФЗ "Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством";

- п. 8 ст. 9 Федерального закона от 30.04.2008 N 56-ФЗ "О дополнительных страховых взносах на накопительную часть трудовой пенсии и государственной поддержке формирования пенсионных накоплений";

- п. 4 ст. 11, ч. 1 ст. 15 Федерального закона от 01.04.1996 N 27-ФЗ "Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования").

2.2. Основанием для выдачи документов (их копий), связанных с работой, является письменное заявление работника-заявителя о запросе документов, составленное в свободной форме и содержащее следующую обязательную информацию:

- фамилию, имя, отчество работника-заявителя;

- должность работника-заявителя (для работающих сотрудников);

- место регистрации работника-заявителя, с указанием почтового индекса, и его контактный телефон (для бывших работников);

- место жительства работника-заявителя, с указанием почтового индекса, и его контактный телефон (если бывший работник проживает не по месту регистрации);

- перечень видов запрашиваемых документов (их копий);

- количество экземпляров оригиналов или копий в разрезе запрашиваемых документов (при необходимости);

- ссылку на ст. 62 ТК РФ;

- подпись и расшифровку подписи работника;

- дату составления заявления работника.

При написании заявления работник не обязан пояснять в тексте этого документа цели получения запрашиваемых документов.

Шаблон заявления работника-заявителя о запросе документов, связанных с работой, приведен в Приложении N 1 к настоящему Положению.

Поданное работодателю заявление возврату работнику-заявителю не подлежит.

Устное личное обращение работника-заявителя (его полномочного представителя) с просьбой о выдаче документов (их копий), связанных с работой, не является основанием для выдачи работодателем затребованных документов.

2.3. Заявление работника-заявителя может быть подано его полномочным представителем при соблюдении требований, установленных п. 1.3 настоящего Положения. В этом случае при подаче заявления представитель работника-заявителя предъявляет работодателю:

- оригинал простой письменной доверенности от работника-заявителя, подтверждающей его полномочия на получение запрашиваемых документов (их копий);

- свой паспорт, который после сличения личности представителя с фотографией возвращается представителю;

- письменное заявление работника-заявителя, оформленное в соответствии с требованиями, указанными в п. 2.2 настоящего Положения.

Текст заявления должен быть четким и разборчивым, позволяющим с определенностью установить его содержание, исключающим неясности и противоречия, не содержащим опечаток, описок.

Предъявляемое работодателю заявление не должно иметь повреждений, исключающих или существенно затрудняющих установление его содержания.

2.4. При получении заявления работодатель не вправе требовать от работника-заявителя (его полномочного представителя) представления других документов (помимо самого заявления), обосновывающих необходимость получения документов, связанных с работой (в т.ч. ходатайств, запросов, требований третьих лиц (в т.ч. государственных и муниципальных органов) о выдаче копий соответствующих документов).

2.5. Поданное работником-заявителем (его полномочным представителем) заявление регистрируется кадровой службой в порядке, установленном в Положении о документообороте Компании. Регистрация полученного заявления должна быть осуществлена в день получения этого документа.

2.6. Зарегистрированное заявление принимается в работу соответствующими работниками бухгалтерской или кадровой службы Компании (в пределах их компетенции и в соответствии с резолюцией руководителя Компании на заявлении) для подготовки и выдачи под роспись оригиналов или копий запрашиваемых документов в течение 3-х рабочих дней со дня регистрации заявления (ст. 62 ТК РФ), если иные сроки не установлены другими отраслями права. Сроки выдачи документов (их копий) приведены в Приложении N 2 к настоящему Положению. Такие действия совершаются указанными работниками при отсутствии оснований для отказа в выдаче документов согласно п. 3.1 настоящего Положения.

2.7. Копии документов заверяются основной печатью Компании.

2.8. Не допускается заверение копий с документов, имеющих неясный текст, подчистки, приписки и иные неоговоренные исправления.

2.9. Письменные запросы работников-заявителей считаются разрешенными, если всеми задействованными службами Компании (в пределах своей компетенции) выданы все запрашиваемые документы (их копии), связанные с работой, в затребованном количестве экземпляров.

III. Отказ в выдаче документов (их копий)

3.1. Основанием для отказа работнику-заявителю (его полномочному представителю) в предоставлении документов (их копий), связанных с работой, являются:

3.1.1. Непредставление работником-заявителем (его полномочным представителем) оригинала надлежаще оформленного письменного заявления работника-заявителя, соответствующего требованиям, изложенным в п. 2.2 настоящего Положения.

3.1.2. Представление заявления, подписанного полномочным представителем, а не работником-заявителем.

3.1.3. Отсутствие у физического лица, представившего заявление на запрос документов (их копий), полномочий на представление интересов работника-заявителя (отсутствие простой письменной доверенности от работника-заявителя).

3.1.4. Непредставление полномочным представителем своего паспорта, удостоверяющего личность представителя.

3.1.5. Запрашиваемые документы связаны с исполнением обязанностей другими работниками Компании, а не с работой работника-заявителя у работодателя.

3.1.6. Отсутствие запрашиваемых документов у работодателя (в т.ч. вследствие чрезвычайных обстоятельств), вследствие чего он не имеет реальной возможности выдать их копии работнику-заявителю (его полномочному представителю).

3.1.7. Выемка запрашиваемых документов у работодателя правоохранительными и налоговыми органами на основании соответствующих актов и решений.

3.2. В случае наличия оснований для отказа в выдаче документов (их копий), связанных с работой, перечисленных в п. 3.1 настоящего Положения, работник-заявитель (его полномочный представитель) незамедлительно уведомляется об этом лично либо по телефону. Также ему в течение 3 рабочих дней со дня регистрации заявления направляется письменное мотивированное уведомление об отказе в предоставлении запрашиваемых документов, с указанием выявленных причин.

IV. Выдача документов (их копий)

4.1. Предоставление работодателем работнику-заявителю (его полномочному представителю) документов (копий документов), связанных с работой и предусмотренных трудовым законодательством, в любом указанном в заявлении количестве экземпляров осуществляется в течение трех рабочих дней со дня регистрации заявления.

4.2. Выдача (направление по почте) работнику-заявителю (его полномочному представителю) документов (копий документов), связанных с работой и предусмотренных трудовым законодательством, осуществляется в течение трех рабочих дней со дня регистрации заявления.

Выдача (направление по почте) работнику-заявителю (его полномочному представителю) документов (копий документов), связанных с работой и предусмотренных другими отраслями права, осуществляется в сроки, приведенные в Приложении N 2 к настоящему Положению.

4.3. Выдача работнику-заявителю (его полномочному представителю) документов (копий документов), связанных с работой, в любом указанном в заявлении количестве экземпляров осуществляется без взимания платы. За взимание платы в любом размере (в т.ч. в размере затрат на изготовление копий документов) соответствующие должностные лица бухгалтерской и кадровой службы Компании несут ответственность в соответствии с законодательством РФ.

Исключение составляют копии документов, связанных с деятельностью Компании и выдаваемых работникам - участникам ООО "Альфа" на возмездной основе в размере затрат на изготовление копий документов согласно смете, приведенной в Приложении N 3 к настоящему Положению.

4.4. В сроки, указанные в п. 2.6 и в Приложении N 2 к настоящему Положению, оригиналы запрашиваемых документов или их копии вручаются работнику-заявителю (его полномочному представителю) под расписку в Журнале регистрации выдачи документов, копий, выписок из документов, справок, оформляемом в соответствии с Положением о документообороте Компании.

При передаче в день увольнения или в день прекращения договора гражданско-правового характера работнику-заявителю сведений индивидуального персонифицированного учета, предусмотренных нормами п. п. 2, 4 ст. 11 Федерального закона от 01.04.1996 N 27-ФЗ "Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования", обязательно получение письменного подтверждения от работника-заявителя передачи ему таких сведений. Форма подтверждения приведена в Приложении N 4 к настоящему Положению.

4.5. Блок-схема прохождения процедур при предоставлении документов, связанных с работой.

V. Форма контроля за выдачей запрашиваемых документов

5.1. Должностные лица бухгалтерской и кадровой службы Компании, уполномоченные подготавливать и оформлять выдачу запрашиваемых работником-заявителем (его полномочным представителем) документов (их копий), несут персональную ответственность за соблюдение установленных сроков подготовки и выдачи таких документов, а также за полноту и достоверность сведений в запрашиваемых документах.

5.2. Текущий контроль за соблюдением должностными лицами Компании требований настоящего Положения осуществляет служба внутреннего аудита Компании.

Проверки могут быть плановыми (на основании годовых планов работы службы внутреннего аудита) и внеплановыми (по конкретным обращениям работников-заявителей). По результатам проведенных проверок в случае выявления нарушений прав работников-заявителей осуществляется привлечение виновных должностных лиц к ответственности в соответствии с законодательством Российской Федерации.

Сентябрь 2012 г.

19 августа 2014, просмотров: 12174, Раздел: Документы

Это документ, которым может быть официально подтверждён доход любого сотрудника за определённый период времени. Те, кто давно проводят свою деятельность, непременно уже сталкивались с этим документом. Ведь по умолчанию она готовится ежемесячно для предоставления в налоговую. Но и им нужно учитывать, что в 2014 году, утверждённая форма, к которой мы привыкли, претерпела некоторые изменения. Они не так существенны, но справка, заполненная на старом бланке, будет считаться недействительной и работу придётся переделывать.

Когда нужна справка по форме 2- НДФЛ

Готовиться в следующих случаях:

• Ежемесячно, для предоставления в налоговую в конце года.

• Неограниченное количество раз по запросу самого сотрудника. Случаи, в которых ему необходим данный документ, бывают разными, например, при поступлении в университет, для получения кредита и т.д. Сотрудник не обязан предоставлять работодателю или бухгалтеру информацию о том, зачем ему нужен документ. Но согласно закону, она должна быть ему непременно выдана в течении 3-х дней следующих за подачей заявления. Иначе, у него появятся основания для обращения в прокуратуру и суд.

• В последнее время, требуют предоставление документа о доходах и при увольнении сотрудника, не зависимо от того, по какой статье он должен быть уволен.

Чаще, справка такая нужна работнику для получения кредита. И тут появляются некоторые сложности, если заработка его недостаточно, если часть зарплаты остаётся «в тени», или же трудовые отношения не оформлены официально, а значит, работодатель не может её заполнить, указав полную сумму или даже просто предоставить. В этом случае, прибегают к некоторым хитростям, а именно, прибегают к услугам одной из компаний, которая выдаёт «нужную» справку. Хотя законность такого поступка весьма сомнительна, услуги подобных компаний востребованы.

Заполнение справки 2-НДФЛ

Не забываем, что форма сегодня несколько отличается. Скачивая её с интернет-ресурса, это следует учитывать. В новой форме, строка, кода ОКАТО, была заменена. Теперь в документе указывается код ОКТМО. Кроме того, исчезли и графы «главный бухгалтер» и «руководитель». Они были заменены на одну – «налоговый агент». В этой графе, при заполнении справки 2-НДФЛ. может поставить свою подпись как бухгалтер, так и руководитель. Именно их подписи заверяют данный документ.

В остальном, заполнение документа не вызывает трудностей. Поскольку это в то же время форма отчётности (налоговой), она готовится согласно требованиям заполнения таких документов. Непредставление этого документа может привести к ответственности налогового агента. Но, даже если он не предоставил документ вовремя, сотрудник может сдать его в налоговую самостоятельно. Необязательно сдавать только так называемую нулевую справку, которую готовят для тех работников, трудовые отношения с которым проводятся, но доходов сотрудник не получал в течении года.

Кроме того, следует обратить внимание на правильность указания реквизитов, а так же заполнение строки, в которой указывают статус налогоплательщика. Ведь от этой информации зависит ставка налога. Иногда её вообще не заполняют, что так же может рассматриваться, как неверное декларирование. Если налоговый агент или инспектор налоговой обнаружит неточности, нужно готовить уточнённый документ.

Срок действия документа неограничен. Но, организации, которые его запрашивают, могут ставить свои условия. Например, для получения кредита от работника наверняка потребуют справку за определённый период, скажем за последние полгода. То есть, указывать и срок подачи документа и период, за который она должна быть заполнена. И при получении справки 2-НДФЛ это так же нужно принимать во внимание. Подготовка документов для налоговой же строго регламентируется Налоговым кодексом, другие варианты не допускаются.

Часто ИП или начинающие предприниматели относятся к заполнению такого документа недостаточно серьёзно, могут даже не знать об изменениях и нюансах. Это неверно. Учтите все эти особенности при подготовке документа или в случаях, когда необходимо получение справки 2-НДФЛ .