Рейтинг: 4.3/5.0 (1803 проголосовавших)

Рейтинг: 4.3/5.0 (1803 проголосовавших)Категория: Бланки/Образцы

Вместе с документами, подтверждающими возмещение НДС, налоговые инспекторы просят письменно пояснить причины, по которым компания заявила налог не к уплате, а к возврату из бюджета. Компания, конечно, по закону ничего объяснять не обязана, но, чтобы избежать лишних проволочек с возвратом, лучше представить налоговикам соответствующее письмо.

Как правило, оформляют его отдельным документом, который можно так и назвать – пояснение причин возмещения НДС в декларации за такой-то период (см. образец). По форме и по содержанию письмо может быть произвольным. Если возврат из бюджета обусловлен конкретной причиной, к примеру компания купила дорогостоящее оборудование, то стоит сосредоточиться на описании именно этого обстоятельства. Насколько подробно – на усмотрение главбуха. Можно ограничиться просто констатацией факта. А можно описать его подробно – сообщить, на какую сумму, по какому договору, у кого и т. д. приобрели основное средство.

Но нередко по итогам налогового периода НДС получается к возврату не по какой-то конкретной, особенной причине, а потому что так сложились обстоятельства – сумма приобретений по итогам квартала оказалась больше реализации (в нынешних экономических условиях это не редкость). В этом случае можно так и написать.

Подписать пояснение к возмещению может главный бухгалтер.

Есть еще один вариант оформления – соответствующую информацию можно написать в сопроводительном письме к пакету документов, который компания представляет в инспекцию. Он подойдет, если особо писать нечего, то есть когда закупки просто превышают реализацию. Сопроводительное письмо в таком случае подписывает руководитель компании.

КСТАТИ. Помимо пояснений причин возмещения налоговики зачастую запрашивают информацию об источнике денежных средств, которыми оплачены товары, работы, услуги. Тем самым инспекторы пытаются обнаружить признаки необоснованной налоговой выгоды. В таких случаях можно просто написать, что приобретенные товары, работы, услуги оплачены по безналу – перечислением средств с расчетного счета компании на расчетные счета контрагентов. Все деньги на расчетном счете являются собственностью компании. А откуда они поступили, компания отчитываться не обязана.

ПОЯСНЕНИЕ

причин возмещения НДС в декларации за второй квартал 2009 года

В ответ на требование № 05-01/569 от 12.08.2009 г. ООО «Компания» сообщает, что в декларации по НДС за второй квартал 2009 года заявлен НДС к возмещению из бюджета в размере 1 025 600 руб. При этом общая сумма начисленного НДС (стр. 210 раздела 3) составляет 150 200 130 руб. а общая сумма НДС, подлежащая вычету (стр. 340 раздела 3), – 151 225 730 руб.

Возмещение НДС вызвано тем, что во втором квартале ООО «Компания» ввезла на территорию России партию товара. НДС, уплаченный на таможне (стр. 280 раздела 3), составил 25 236 156 руб. По состоянию на 30 июня 2009 года приобретенный товар реализован не был.

Главный бухгалтер

ООО «Компания» Куркова /В.И. Куркова/

29 Сентября 2016

В период простоя работнику в общем порядке выплачивают заработную плату, а не компенсационные выплаты. Оплату простоя облагают страховыми взносами в ПФР, ФФОМС, ФСС России и взносами на "травматизм". Если время простоя оплачивается, то указанный период засчитывают в страховой стаж сотрудника.

Хотя аптечное учреждение занимается довольно узким и специфическим видом деятельности и, как правило, не ведет деятельности за рамками своего профиля, если оно находится на общем режиме налогообложения, ему необходимо позаботиться о соблюдении раздельного учета различных видов реализуемой продукции, чтобы не допустить ошибок при исчислении НДС.

С 1 января 2017 года вступит в силу недавно принятый Федеральный закон № 238‑ФЗ «О независимой оценке квалификации» (далее – Закон № 238‑ФЗ), устанавливающий порядок прохождения такой оценки работниками. Одна из целей введения этой процедуры – создание для работника возможности подтвердить свою квалификацию не у своего работодателя или образовательном учреждении, а в других, независимых, специально созданных для этого организациях. Предполагается, что такая оценка будет удобна не только для работников, но и для работодателей. Правда, убедиться в этом мы сможем еще не скоро. А пока попробуем разобраться, что на сегодняшний момент установил законодатель по поводу независимой оценки квалификации работника.

28 Сентября 2016

Если налоговые платежи перечисляются в бюджет с опозданием (то есть с нарушением установленных сроков), то помимо самих налогов необходимо дополнительно уплатить еще и пени. Расчет пеней является, пожалуй, одной из самых рутинных задач, которую приходится решать бухгалтеру. Впрочем, для ее успешного выполнения ему нужно учесть ряд нюансов.

Торговое предприятие (применяющее УСНО) планирует принять участие в региональной выставке-ярмарке «Школьный базар». Должно ли оно оборудовать торговое место ККТ либо торговлю можно осуществлять без применения кассового аппарата (выдавать покупателям по их требованию квитанции)?

СеминарыНалоговая может потребовать от фирмы и ИП пояснения к бухгалтерской отчетности, к декларации по УСН и другим налогам, пояснения к форме 2-НДФЛ. Примеры пояснений в налоговую вы можете скачать у нас в формате Ворд, подставить свои реквизиты и отправить в свою налоговую.

Когда понадобится: если суммы поступлений на расчетном счете больше, чем указанные доходы в декларации по единому налогу.

Когда понадобится: если, например, данные о выручке или сумме расходов в бухгалтерской и налоговой отчетности различаются. И не обязательно из- за ошибки в расчетах. Пояснения о таких расхождениях вправе запросить налоговая инспекция.

Примеры пояснения в налоговуюПояснения в налоговую пишутся в свободной форме, их важно грамотно составить. Возьмите за образец наши примеры.

Когда понадобится: при получении из ИФНС России требования представить пояснения о причинах низкой налоговой нагрузки по налогу на прибыль.

Когда понадобится: если закрыли обособленное подразделение и получили требование из ИФНС России о некорректном отражении авансовых платежей в декларации по налогу на прибыль.

Когда понадобится: если в декларации по налогу на прибыль прямые расходы больше, чем выручка от реализации.

Когда понадобится: если остаточная стоимость в декларации по налогу на имущество не соответствует остаточной стоимости в бухотчетности.

Когда понадобится: если прибыль в декларации по налогу на прибыль меньше, чем в бухотчетности.

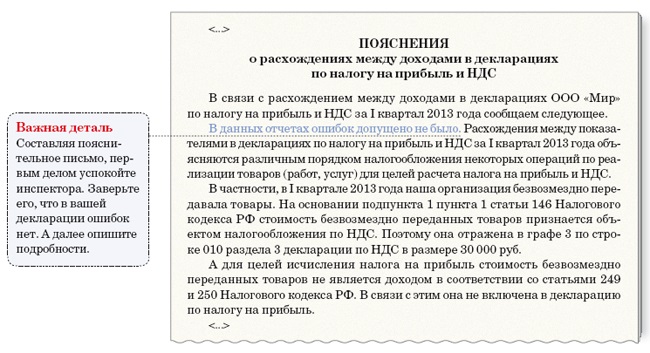

Когда понадобится: если выручка в декларации по НДС не соответствует выручке, указанной в декларации по налогу на прибыль.

Когда понадобится: если база для расчета НДФЛ не совпадает с базой для расчета страховых взносов.

Когда понадобится: если суммы поступлений на расчетном счете больше, чем указанные доходы в декларации по единому налогу.

Когда понадобится: если в декларации по налогу на прибыль доходы меньше, чем в отчете о финансовых результатах.

Когда понадобится: если заполнили строки 042 или 043 приложения 2 к листу 02 декларации по налогу на прибыль, а стоимость основных средств в бухотчетности по строке 1150 не увеличили.

ПОЯСНЕНИЯ по ошибкам и ( или) противоречиям, выявленным налоговой инспекцией.

Когда понадобится: при требовании инспекции представить подтверждающие документы или пояснения.

Когда понадобится: при получении из ИФНС России требования о представлении пояснений о причинах низкой зарплаты.

Когда понадобится: при получении из ИФНС России требования о представлении пояснений о причинах низкой зарплаты.

Когда понадобится: если КПП контрагента в декларации по НДС указан верно.

Когда понадобится: если ликвидировали основные средства и получили требования из налоговой инспекции о причинах снижения остаточной стоимости основных средств.

Когда понадобится: если есть объекты, амортизация по которым начисляется, а объектами обложения налогом на имущество они не являются. Такие объекты перечислены в пункте 4 статьи 374 Налогового кодекса РФ.

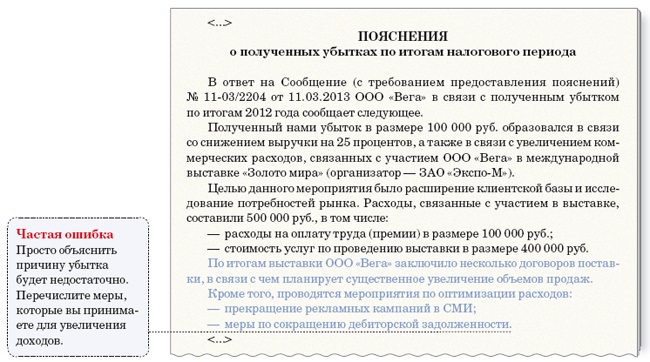

Когда понадобится: если в отчетности по налогу на прибыль организация отразила убытки. В этом случаеналоговая инспекция может запросить пояснения о причинах их возникновения.

Когда понадобится: если из налоговой инспекции получено требование с замечаниями по представленной декларации.

ОКУД 0710005. Пояснения к бухгалтерскому балансу и отчету о финансовых результатах.

Когда понадобится: если организация сдает уточненную декларацию по налогу на прибыль, в которой отражено увеличение налоговой базы в связи с корректировкой цен по контролируемой сделке.

Когда понадобится: если организация обнаружила, что цены по контролируемым сделкам не соответствуют рыночному уровню. В этом случае необходимо подать уточненную декларацию по НДС, а к ней приложитьпояснительную записку с указанием сведений о сделках, в отношении которых произведена корректировка.

Когда понадобится: если выручка в декларации по НДС не соответствует поступлениям по расчетному счету.

Когда понадобится: если в декларации по НДС организация заявила сумму налога к возмещению. В этом случаеналоговая инспекция может затребовать пояснения.

Когда понадобится: если в отчетности по 2-НДФЛ налоговая инспекция обнаружит снижение доходов сотрудников по сравнению с предыдущими периодами и потребует пояснений у организации. Например, если изменились организационные или технологические условия труда и это привело к уменьшению нагрузки сотрудников.

Когда понадобится: если, например, данные о выручке или сумме расходов в бухгалтерской и налоговой отчетности различаются. И необязательно из- за ошибки в расчетах. Пояснения о таких расхождениях вправе запросить налоговая инспекция.

Когда понадобится: если в отчетности по налогу на прибыль вы систематически отражаете убытки. В этом случаеналоговая инспекция может запросить пояснения о причинах их возникновения.

Когда понадобится: если, например, данные о выручке или сумме расходов в бухгалтерской и налоговой отчетности различаются. И не обязательно из- за ошибки в расчетах. Пояснения о таких расхождениях вправе запросить налоговая инспекция.

Когда понадобится: если предприниматель самостоятельно разработал книгу учета доходов и расходов, которую хочет применять в своей деятельности взамен стандартной.

Когда понадобится: в таком бланке вы быстро разберетесь, какое поле и как заполнять по новым правилам.

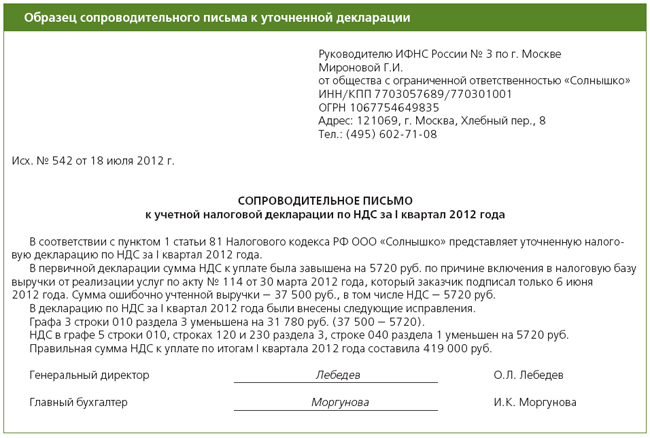

Когда понадобится: если по результатам уточненного расчета организация должна доплатить налог. Налоговыеинспекции требуют, чтобы уточненную отчетность организации подавали с сопроводительным письмом. Укажите в нем причины, из- за которых организация вносит изменения в отчетность.

Руководителю ИФНС России № 20 по г. Москве Н.Т. Куроедову от « Альфа» ИНН 7708123456 КПП Адрес ( юридический и фактический): 125008, г. Москва, ул. Михалковская, д. 20 р/с.

Поясните, в связи с чем подается уточненная декларация, и какие сведения в ней скорректированы.

Поясните, в связи с чем подается уточненная декларация и какие сведения в ней скорректированы.

Свежие новости по УСНУточненная декларация по НДС представляет собой корректировочный отчетный документ, подлежащий формированию при выявлении ошибок в исходной декларации за прошлые кварталы или текущий период. Также поводом для подачи такого бланка может служить неполное отражение всех необходимых сведений в изначальном отчете.

Особенности процедуры внесения корректировок в декларацию регулируется 81 статьей НК РФ.

Подача уточненной декларации по НДСПодавать уточненный бланк декларации нужно в том случае, если выявленная ошибка напрямую влияет на величину налоговой базы и, как следствие, на величину самого налога, который должен быть уплачен по итогам налогового периода. При этом не допускается отражение верных данных за прошлые периоды в декларации за текущий, необходимо составить дополнительный уточненный документ за тот квартал, в котором выявлены некорректные исходные данные.

Ошибка может привести как к увеличению, так и к уменьшению НДС к уплате. Согласно первому абзацу п.1 ст.81, обязанность по подаче уточненной декларации возникает только при занижении базы и налога, то есть в том случае, если в исходной декларации значится меньшая сумма НДС, чем должна быть уплачена.

Если же выявленная ошибка или неполнота отраженных сведений не привели к уменьшению налога к уплате (например, налоговая база была изначально завышена), то за налогоплательщиком остается право решить, будет он подавать уточненную декларацию или нет (согласно второму абзацу п.1 ст.81).

Подавая исправленную декларацию, нужно быть готовым к тому, что ФНС проведет камеральную проверку, а в некоторых случаях и выездную (если налог был переплачен). Причем в ходе проверки налоговики могут проверить не только правильность начисления НДС, но и других налогов. Все выявленные ошибки придется исправлять, доплачивать налог, пени, а при необходимости и штраф.

Для налоговых агентов установлена обязанность подачи уточненной декларации независимо от того, завышен или занижен НДС к уплате. При этом следует предоставлять сведения только по тем налогоплательщиком, в отношении которых допущены неточности и неверно указанные сведения.

Не нужно подавать уточненную декларацию:

Место подачи скорректированного бланка – отделение налоговой, в которое компания подавала исходную декларацию. Для заполнения следует использовать тот бланк декларации, который актуален на дату формирования изначального документа, то есть на тот квартал, в который вносятся изменения.

Способ подачи – электронный, как и в случае с обычным бланком декларации.

Уплата НДС по уточненной декларацииДоплата НДС требуется в случае, если ранее была перечислена меньшая сумма налога, чем того требуют первичные документы компании, то есть при занижении налоговой базы и, как следствие, самого налога.

Уплатить недостающую сумму налога требуется до подачи «уточненки», именно тогда к фирме не будет применены штрафные санкции налоговой. Вместе с доплатой НДС необходимо начислить и уплатить также пени. Чтобы быть уверенным в том, что доплата по налогу дошла до адресата раньше дня передачи уточненной декларации, нужно его датировать хотя бы следующим днем.

Копию платежного документа, подтверждающего факт передачи денег, следует приложить к уточненной декларации.

В случае переплаты налога, его можно вернуть или зачесть в счет оплаты других налогов на основании заявления, поданного на имя руководства ФНС.

Сроки уточненной декларации по НДСКонкретных дат для подачи НК РФ не устанавливает

Подавать уточненную декларацию по НДС нужно по факту выявления ошибок, недочетов, некорректных и неучтенных сведений. При этом оговаривается, если уточненный документ предоставляется до конечного срока подачи декларации по НДС, то налоговая воспринимает как поданный именно исправленный вариант. Имеется в виду исправление ошибок, выявленных в текущем периоде.

Если же «уточненка» подается после крайнего дня подачи отчетности по НДС, но до установленного срока оплаты налога, то ответственность за неверно поданные исходные сведения не наступает. Пени начислять также не нужно. Требуется только в срок уплатить верную сумму налога.

При подаче корректировочного бланка после срока оплаты налога, необходимо предварительно доплатить недостающую сумму «добавленного» налога, а также пени. В этом случае налоговые санкции также не будут применены (если скорректированная декларация подана до того, как стало известно о факте выявления налоговой ошибок или о предстоящей выездной проверке).

Пример заполнения уточненной декларации по НДС

Уточненная декларация – это самостоятельный бланк, в который включаются сведения, не верно заполненные в исходной декларации, или не включенные в нее изначально. При заполнении не показывается различие между исходными и скорректированными данными, а отражаются только правильные показатели.

Для заполнения следует брать такой же бланк декларации по НДС, как и при первичной подаче.

В «уточненку» включаются все те же листы, которые были предоставлены в исходном бланке с заменой неверных данных правильными, а также дополнением ранее не отраженных сведений.

Разделы 8, 9, 10, 11, 12 и приложения к ним имеют специальное поле, которое заполняется только при подаче уточнений – 001 «Признак актуальности ранее представленных сведений».

Показатель поля 001 в этих разделах можно принимать одно из двух значений:

На титульном листе также имеется поле, которое обязательно к заполнению при подаче исправленного отчета — № корректировки, в которое вносится число, соответствующее порядковому номеру внесения корректировок в декларацию. При первичной подаче «уточненки» ставится «001», далее при каждом последующем исправлении — по нарастающей «002», «003» и т.д.

Примеры заполнения в различных случаях 8 и 9 разделов Сопроводительное письмо к уточненной декларации НДСК «уточненке» следует приложить пояснительный документ, именуемый сопроводительным письмом, этот документ также может именоваться пояснительной запиской. Он нужен для налоговиков, пояснительная записка описывает причины повторной подачи декларации, а также основные сведения о вносимых исправлениях.

В отличие от уточненной декларации для сопроводительного письма типовой бланк не утвержден, а потому компании самостоятельно составляют удобный документ.

В бланк рекомендуется включить:

При необходимости налоговая может затребовать дополнительную поясняющую документацию.

Скачать сопроводительное письмо к уточненной декларации НДСОцените качество статьи. Нам важно ваше мнение:

Поделиться с друзьями:

Вы эксперт? Помогите ответить на вопросы коллег

Подписаться на youtube-канал с видео-уроками

Статьи с максимальными лайками

Активы и пассивы предприятия ( 1003 )

Виды счетов бухгалтерского учета ( 473 )

Понятие бухгалтерского счета. Для чего он нужен в бухгалтерии? ( 435 )

Принцип двойной записи: как составлять бухгалтерские проводки? ( 393 )

Аналитика Запросов и доменов Сравнение Доменов Рейтинг Доменов Семантика Подбор и кластеризация запросов Москва Санкт-Петербург Контекстная реклама: Рекламодателей: Стоимость клика. Спец. Пояснительная записка к справке по. ИНН 771102567567 в связи с ошибочным предоставлением стандартных налоговых вычетов по кодам 103 и 108 в общей. Пояснение в налоговую по убыткам образец. Просмотров: 3238 Ответов: 0 Открытый. Обязательна регистрация писем в книге регистрации входящей исходящей документации и указание этих данных в пояснительном письме. Сопроводительное письмо в налоговую - это пояснительная записка к уточненной декларации по НДС, а также другим документам, отправленным в налоговую инспекцию. Предлагаем вашему вниманию образец ответа на требование о представление пояснений к декларации по НДС. Наши эксперты помогут за 24 часа! Далее: Лицевой счет работника. Сопроводительное письмо к резюме. Образец пояснений для разных ситуаций. Приложите пояснительное письмо к убыточной декларации сразу, не дожидаясь запроса. Для наглядного понимания, как писать пояснения в налоговую по убыткам, образец. Пояснительная записка в налоговую службу. Образец пояснительной записки к дипломной работе студенты технических вузов могут найти в нормах ГОСТа. Как правильно и корректно написать письмо именно в налоговую… хотела сослаться на сбой. Помогите написать пояснительную записку о повреждении о повреждениях блока управления верхнего. Помогите пожалуйста составить пояснительное письмо в налоговую! Произошла такая ситуация, что при заполнение декларации по налогу на прибыль за 2011 год, бухгалтер допустил ошибку в строке 010 доходы от. Образец оформления пояснений титульная страница. Пояснения к декларации по НДС в налоговую инспекцию. И приведем их наглядные образцы. Конечно, письмо ФНС не изменило правил Налогового кодекса. Но выгодное разъяснение контролеров — сейчас. Если же к декларации прилагаются подтверждающие документы. Направить в ИФНС письмо с просьбой продлить срок подготовки затребованных документов с учетом технических возможностей организации. Отметим, ФНС России в одном из писем разъясняла письмо ФНС России от 22. Образец оформления пояснений титульная страница. Ключевое слово СРС,спец.

См. также Поиск Навигация В других проектах

Добавил Sadovod 9 f, 2012

Если вы имеете садовый участок, а в вашей семье есть маленькие дети, то не забудьте создать для детишек отдельную садовую зону. Благодаря садовой детской зоне, вы можете быть спокойными за то, что детишки повредят либо уничтожат садовые культуры. Даже создание обычной песочницы займет вашего ребенка на некоторое время.

Добавил Sadovod 9 f, 2012

Если вы имеете садовый участок, а в вашей семье есть маленькие дети, то не забудьте создать для детишек отдельную садовую зону. Благодаря садовой детской зоне, вы можете быть спокойными за то, что детишки повредят либо уничтожат садовые культуры. Даже создание обычной песочницы займет вашего ребенка на некоторое время.

Добавил Sadovod 14 f, 2012

На сегодняшний день большой популярностью пользуются стимуляторы роста растений. Большинство садоводов-любителей задаются вопросами: Не наносят ли вред растению они, и нужно ли их применять? Специалисты утверждают, что стимуляторы роста для человека, птиц, рыб и насекомых безопасны, и все данные добавки экологически чистые.

Добавил Sadovod 24 f, 2010

Одно из удовольствий, получаемых от сада, — это знание того, как максимально использовать каждое из времён года. Различия в климате, типе почвы, географическом положении — все эти факторы влияют на рост растений и время проведения тех или иных садовых работ.

Журнал «Главбух» № 20, Октябрь 2015

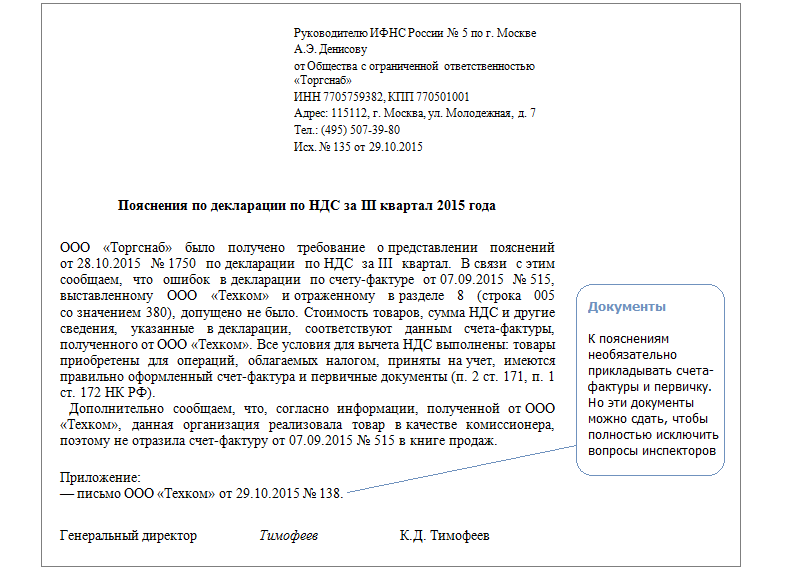

Сейчас на камералках деклараций по НДС налоговики чаще всего требуют у покупателей пояснить два вопроса, напрямую связанные с отчетностью поставщика. Первый — почему у вас в декларации есть вычет, а у поставщика в отчетности нет начисленного НДС по этой операции. Второй — почему у вас вычет по счету-фактуре больше, чем начисленный НДС у поставщика. Кроме того, инспекторы требуют пояснить, почему ваша выручка или авансы в декларации по НДС меньше, чем поступления по банковской выписке. В этой статье вы найдете готовые образцы пояснений. Они пригодятся на камералке отчетности за III квартал.

5 рабочих дней есть у компании, чтобы сдать пояснения к декларации по НДС. Считают со дня отправки квитанции о приеме требования.

Вопрос 1: почему у вас в декларации есть вычет, а у поставщика не начислен НДС по этой операцииПричины расхождений. Основная причина в безответственности поставщика. Во-первых. если он просто не отразил отгрузку в своей отчетности.

Во-вторых. если поставщик является посредником. Комиссионеры или агенты, которые реализуют товары или услуги от своего имени, выставляют счета-фактуры. но не начисляют НДС с реализации. Налог платит комитент или принципал. Комиссионер регистрирует счета-фактуры в журнале учета. Данные этого регистра посредники на общей системе включают в разделы 10 и 11 декларации. Посредники на спецрежиме отдельно сдают в инспекцию журнал учета счетов-фактур (п. 5.2 ст. 174 НК РФ). Если комиссионер не передал налоговикам данные журнала учета или заполнил его с ошибками, то проверочная программа в ФНС не сможет сверить счета-фактуры в книге покупок покупателя и книге продаж комитента. Ведь в книге покупок компания регистрирует счет-фактуру. выставленный комиссионером. А реквизиты комитента налоговики определяют по данным журнала учета комиссионера.

Как пояснить расхождения. Первым делом свяжитесь с поставщиком. И попросите у него письмо о том, что он реализует товары в качестве посредника и поэтому не отражал спорный счет-фактуру в книге продаж. Это поможет вам быстрее разобраться с вопросами инспектора, хотя, по сути, ваша компания не обязана проверять, является ли поставщик комиссионером.

Приложите копию письма к пояснениям (образец см. ниже). Тогда налоговикам будет понятно, что запросы нужно направлять комиссионеру или комитенту. В пояснениях также укажите, что компания правомерно заявила вычет, ведь у вас выполнены необходимые условия для этого.

Но можно не направлять подробное письмо, а составить пояснения по форме, рекомендованной налоговиками. Тогда достаточно привести запись по счету-фактуре в таблице 1 (образец см. ниже). Тем самым компания подтверждает, что в книге покупок указала правильные данные.

Пример 1. Как объяснить, что расхождения в отчетности по НДС возниклииз-запосредника

Пример 1. Как объяснить, что расхождения в отчетности по НДС возниклииз-запосредника

Компания «Торгснаб» получила требование о представлении пояснений к декларации по НДС за III квартал. Налоговики заинтересовалисьсчетом-фактуройот 7 сентября 2015 г. № 515 из книги покупок на сумму 236 000 руб. в том числе НДС — 36 000 руб. По данным декларации, этотсчет-фактурувыставил поставщикООО «Техком». Но в книге продаж этой организации данныйсчет-фактуране зарегистрирован. Компания «Торгснаб» выяснила, что «Техком» выставилсчет-фактурукак комиссионер, поэтому и не регистрировал его в книге продаж. Чтобы показать налоговикам, что в отчетности все верно, бухгалтерООО «Торгснаб»может заполнить в рекомендованной форме пояснений таблицу 1 (см.выше). Но чтобы у налоговиков не было вопросов, бухгалтер решил составить письмо в свободной форме с подробными разъяснениями (образец приведен выше).

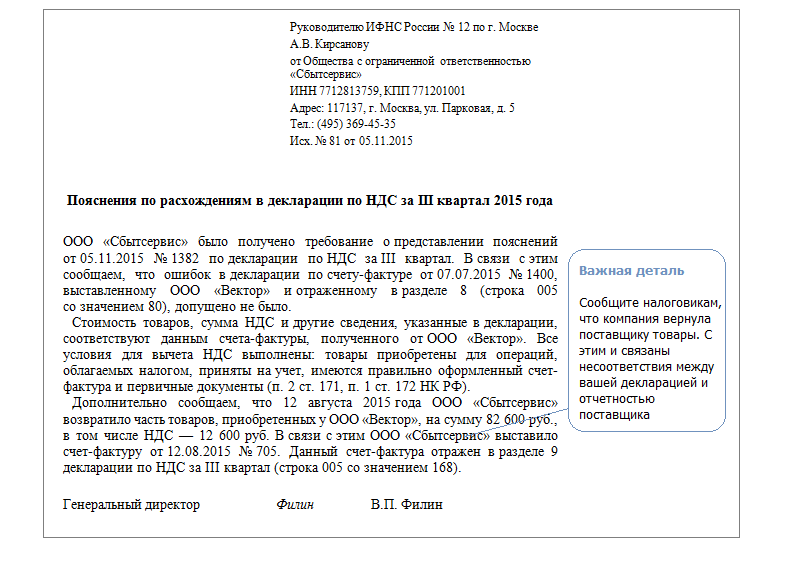

Вопрос 2: почему у вас вычет посчету-фактуребольше, чем начисленный НДС у поставщикаПричины расхождений. Несоответствие в декларации может быть из-за технической ошибки в сумме налога. Тогда нужно сдать уточненку. Нередко бывает и другая ситуация — поставщик и покупатель по-разному отразили возврат товаров в декларации. При возврате товаров, принятых на учет, поставщику покупатели выставляют счета-фактуры на реализацию. Поставщик в такой ситуации должен отразить вычет со стоимости возвращенных товаров в разделе 8 декларации. Но некоторые компании вместо этого снижают на сумму возврата выручку в разделе 9. В итоге получается, что покупатель заявляет больше вычета, чем начислено налога у поставщика.

Как пояснить расхождения. В ответе на запрос по рекомендованной форме можно подтвердить, что компания заполнила книгу покупок правильно. Для этого нужно заполнить таблицу 1 (см. ниже). Либо можно составить пояснения в произвольной форме. Образец приведен после примера 2.

Компания «Сбытсервис» приобрела уООО «Вектор»товары на сумму 590 000 руб. в том числе НДС — 90 000 руб. И отразила в книге покупок вычет посчету-фактуреот 7 июля 2015 г. № 1400. А 12 августа вернула часть товаров поставщику, выставив емусчет-фактуру№ 705. Сумма возврата — 82 600 руб. в том числе НДС — 12 600 руб. Этотсчет-фактурубухгалтер «Сбытсервиса» зарегистрировал в книге продаж. А бухгалтер «Вектора», вместо того чтобы заявить вычет в размере 12 600 руб. уменьшил на эту сумму налог с реализации в книге продаж. Налоговики запросили пояснения у «Сбытсервиса». Бухгалтер может продублировать запись осчете-фактуре№ 1400 в таблице 1 рекомендованных пояснений (см.выше). Но чтобы пояснить налоговикам, с чем связаны расхождения, бухгалтер составил письмо не по рекомендованной, а в свободной форме (образец см. ниже).

Причины расхождений. Прежде всего, покупатели могут ошибочно указать в платежке, что уплатили аванс, хотя перечисляют оплату за отгруженные товары. Тогда стоит получить от покупателя письмо с просьбой уточнить назначение платежа — считать поступившие суммы оплатой за отгрузку, а не авансом.

Также некоторые компании не начисляют НДС с авансов, если товары отгружают в том же квартале. Однако в законе не сказано, что НДС с таких авансов можно не начислять (п. 1 ст. 154 НК РФ). Поэтому наиболее безопасный вариант — показать в декларации все полученные авансы. Для этого нужно сдать уточненку. Либо можно не исправлять декларацию, ссылаясь на судебную практику. Судьи часто считают, что в данном случае не нужно начислять НДС с предоплаты (постановление ФАС Московского округа от 16 октября 2012 г. по делу № А40-11357 / 12-140-54 ). Выручка по НДС также часто отличается от поступлений согласно выпискам банка.

Как пояснить расхождения. В пояснениях сообщите, что компания правильно учла в декларации выручку и поступившие авансы. А также укажите, с чем связаны расхождения. Ведь выручка и авансы необязательно должны быть равны суммам по банковским выпискам.

На практике некоторым инспекторам подходят краткие пояснения, другие же требуют подробные. Таким образом, первый вариант — указать, что сумма расхождений связана с поступлением сумм, которые не являются выручкой отчетного квартала или авансами. И перечислить виды этих поступлений: например, оплата за товары, отгруженные в прошлом квартале. Второй вариант — указать конкретные суммы, которые не нужно отражать в декларации (образец ниже).

Далее нужно описать вид деятельности и специфику работы предприятия, указать особенности, повлиявшие на финансовый результат. Затем проставляют дату, номер документа и пишут заголовок письма. Инспекторы вправе запросить пояснения по убыткам в рамках камеральных проверок.

Далее нужно описать вид деятельности и специфику работы предприятия, указать особенности, повлиявшие на финансовый результат. Затем проставляют дату, номер документа и пишут заголовок письма. Инспекторы вправе запросить пояснения по убыткам в рамках камеральных проверок.

Основные причины: Неверное определение налогооблагаемой базы (ошибка в расчетах, повлекшая составление убыточной декларации) Отсутствие выручки при осуществлении деятельности, но с отражением текущих расходов. Обязательна регистрация писем в книге регистрации входящей и исходящей документации и указание этих данных в пояснительном письме. В случае уменьшения поступлений налога инспекторы особенно активно рассылают компаниям запросы на пояснения об уменьшении платежей. Отчет. Опять новая форма бланка бух.

Пояснение в налоговую по убыткам образецИнспекторы вправе запросить пояснения по убыткам в рамках камеральных проверок. Прибыль по обособленному подразделению Юлия, в 14:37 комментариев 1 Распределение налога в бюджет Московской области следует производить с февраля. Письмо-просьба, образец. Сопроводительное письмо в налоговую является пояснительной запиской к декларации по НДС и другим документам, которые отправляют в налоговую инспекцию. Проще всего сослаться на тяжелую финансовую ситуацию в стране, рост курсов валют и т. Поэтому причины изменений в декларации можно описать общими словами.

Оформление пояснительного письма Пояснения нужно составить на фирменном бланке организации с указанием обязательных реквизитов, в произвольной форме. В региональных налоговых управлениях утверждают, что инспекторов устроит любое объяснение про кризис, про курсовые разницы, про тяжелое финансовое положение компании. Прибыль по обособленному подразделению Юлия, в 14:37 комментариев 1 Распределение налога в бюджет Московской области следует производить с февраля.

Навигация:Налоговым периодом по НДС для нашего предприятия является месяц. Если налогоплательщик не изменит своих методов работы, то он столкнется с более серьезными последствиями. Чаще всего это несоответствие данных по книгам покупок и продаж у покупателей и продавцов при проверке НДС, суммы к возмещению по НДС, убытки от деятельности при проверке налога на прибыль и УСН, несоответствие данных о налогооблагаемых базах в декларациях по НДС и налогу на прибыль и многие другие причины. Связь такая, что выполнены работы Акт выполенных работ датирован декабрем. а подписан только сейчас и по этим работам надо начислить НДС к уплате в бюджет, т. Директор ООО «Огонек» Дегтярева С. Поставят галочку, что пояснение получено, подошьют в папочку с Вашей отчетностью и поставят на полочку до следующего отчета. А мы в лес такие запросы посылаем в части предоставления документов. Если документов много, они продляют срок без санкций. У нас такая же ситуация. Образец пояснительной записки к дипломной работе студенты технических вузов могут найти в нормах ГОСТа. Сколько хочу — столько плачу Одной из самых распространенных причин для вызова на налоговую комиссию по-прежнему являются вопросы заработной платы на предприятии. А именно: — представлена декларация с заявленной суммой НДС к возмещению; — выявлены определенные противоречия и несоответствия, указывающие на занижение налога к уплате или на завышение суммы налога к возмещению.

Пояснительная записка о причинах возмещения НДСПРИМЕР 1 Директор московской торговой компании получил уведомление из налоговой инспекции вскоре после того, как его бухгалтерия подала декларацию по НДС. Приглашаем на ближайшие Искренне Ваш, Правовест Аудит звоните: 8 495 231-23-21 пишите: Мы всегда рады помочь Вам! При проверке декларации по налогу на прибыль или УСН, необходимо сверить все суммы доходов и расходов, принимаемых к учету для расчета данных налогов. Как продавцу заполнить графу 7 книги покупок, а также принять к вычету НДС по возвращенным покупателем товарам? Итак, что же делать, если вы получили?

Как дать корректный ответ на требование налоговой инспекции о предоставлении пояснений, чтобы избежать дальнейших проверок? Если 1 меньше 2. то, вероятнее всего, налогоплательщик допустил арифметическую ошибку. Поэтому, если при приобретении товаров работ, услуг. имущественных прав «входной» НДС был принят к вычету, может возникнуть ситуация, когда в случае последующего использования данных товаров работ, услуг. имущественных прав для операций, облагаемых по «нулевой» ставке, налог должен быть принят к вычету позже. Если документов много, они продляют срок без санкций. Общая сумма НДС, подлежащая вычету, должна быть равна суммам НДС, подлежащим вычету, по приобретенным товарам, услугам, работам, при выполнении строительно-монтажных работ, при ввозе товаров на таможенную территорию, уплаченная в бюджет в качестве покупателя — налогового агента.

Для начала определимся, в каких случаях инспекторы просят дать пояснения? Если же 3 меньше 4. то налогоплательщик занизил сумму налога, подлежащего уплате в бюджет, — статья 173 НК. На выездные обычно приходит бригада по-сильнее. Ру Пояснения налоговому органу по факту высокого удельного веса налоговых вычетов по НДС образец заполнения. После внесения изменений в часть 1 журнала учета налогоплательщику следует представить в налоговый орган уточненную налоговую декларацию по НДС за соответствующий налоговый период.

См. также