Рейтинг: 4.6/5.0 (1794 проголосовавших)

Рейтинг: 4.6/5.0 (1794 проголосовавших)Категория: Бланки/Образцы

В целях избежания негативных последствий налоговому агенту следует своевременно исправлять ошибки в справках 2-НДФЛ. С 1 января 2016 года вступила в силу статья 126.1 НК РФ (Федеральный закон от 02.05.2015 № 113-ФЗ ) об установлении ответственности налоговых агентов за представление документов, содержащих недостоверные сведения (в том числе сведений по форме 2-НДФЛ) в виде штрафа в размере 500 рублей за каждый документ. Ранее законодательство предусматривало лишь ответственность за непредставление в установленный срок документов или иных сведений (ст. 126 НК РФ ).

В целях избежания негативных последствий налоговому агенту следует своевременно исправлять ошибки в справках 2-НДФЛ. С 1 января 2016 года вступила в силу статья 126.1 НК РФ (Федеральный закон от 02.05.2015 № 113-ФЗ ) об установлении ответственности налоговых агентов за представление документов, содержащих недостоверные сведения (в том числе сведений по форме 2-НДФЛ) в виде штрафа в размере 500 рублей за каждый документ. Ранее законодательство предусматривало лишь ответственность за непредставление в установленный срок документов или иных сведений (ст. 126 НК РФ ).

Ответственность в виде штрафа за недостоверные сведения будет применяться и к сведениям, представленным за 2015 год. Поэтому налоговые органы будут уделять особое внимание полноте и достоверности представления налоговыми агентами сведений по форме 2-НДФЛ за 2015 год (письмо ФНС России от 18.12.2015 № БС-4-11/22203@ ).

При выявлении фактов представления документов, содержащих недостоверные сведения, должностным лицом налогового органа в течение 10 дней со дня выявления указанного нарушения должен быть составлен акт по утвержденной форме (приказ ФНС России от 08.05.2015 № ММВ-7-2/189@ ). Акт вручается лицу, совершившему налоговое правонарушение, под расписку или передается иным способом, свидетельствующим о дате его получения (ст. 101.4 НК РФ ).

Однако штрафа можно избежать, если до получения такого акта налоговый агент самостоятельно выявит ошибки в представленных им справках по форме 2-НДФЛ и представит налоговому органу уточненные сведения (п. 2 ст. 126.1 НК РФ ). Поэтому так важно своевременное выявление ошибок и подача корректирующих сведений.

Ни НК РФ. ни Порядок заполнения формы сведений о доходах физического лица (утв. приказом ФНС России от 30.10.2015 № ММВ-7-11/485@ (далее – Порядок)) не раскрывают понятия "недостоверные сведения". Помимо ошибок, влияющих на размер дохода и сумму налога, недостоверными сведениями также могут быть признаны неточности в персональных данных налогоплательщика. В частности, признаются недостоверными сведения, содержащие некорректный ИНН (присвоенный иному физическому лицу). Поэтому если нет уверенности в правильности ИНН, лучше его вообще не указывать, ведь сведения по форме 2-НДФЛ без указания ИНН считаются прошедшими форматно-логический контроль и подлежат приему (письмо ФНС России от 09.03.2016 № БС-4-11/3697@ ).

Можно предположить, что недостоверными сведениями признается любая информация, которая приведет к затруднению или невозможности осуществления налоговым органом контроля данных о суммах НДФЛ, исчисленных с каждого налогоплательщика, налоговых вычетах, предоставленных ему, и т.п. Поэтому в случае выявления таких недостоверных сведений налоговому агенту стоит оперативно их исправить, направив в налоговый орган соответствующую информацию, даже в том случае, если такие сведения не влияют на сумму налога.

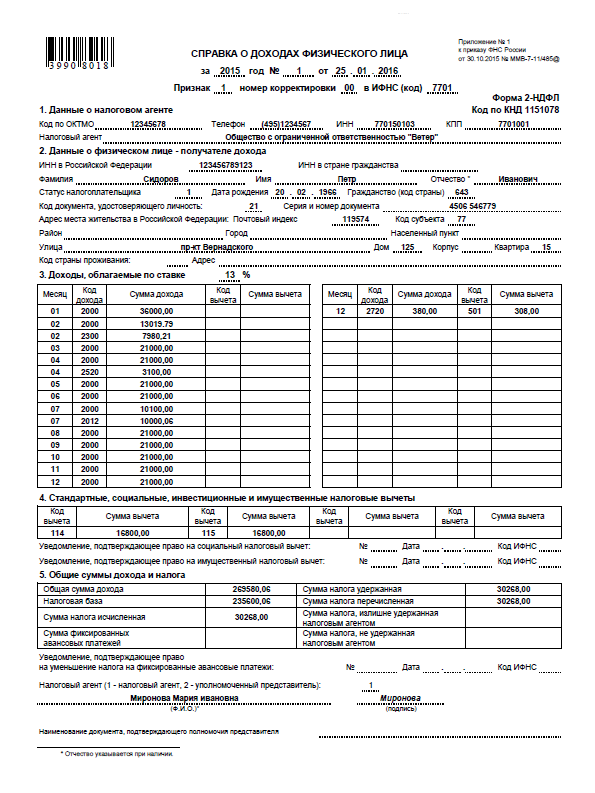

В 2016 году налоговые агенты представляли сведения о выплаченных доходах за 2015 год по обновленной форме 2-НДФЛ (утв. приказом ФНС России от 30.10.2015 № ММВ-7-11/485@ (далее – Справка 2-НДФЛ) и в соответствии с новым Порядком. Дополнительно были утверждены новые коды видов доходов и вычетов (приказ ФНС России от 10.09.2015 № ММВ-7-11/387@ ), которые используются при заполнении Справки 2-НДФЛ.

Порядок исправления ошибок в Справке 2-НДФЛПорядком установлены новые правила исправления ошибок, для чего в заголовке Справки 2-НДФЛ предусмотрено поле "Номер корректировки":

Корректирующую форму Справки 2-НДФЛ подают, чтобы исправить ошибки в первичной форме. А аннулирующую – чтобы отменить сведения, которые вообще не нужно было представлять.

В случае если после отправки Справки 2-НДФЛ по телекоммуникационным каналам она не была принята налоговым органом (получен протокол, содержащий описание ошибок форматного контроля), то необходимо подавать не корректировку, а новую справку с тем же номером, указанием в поле "Номер корректировки" значения "00", но с указанием новой даты. То есть корректирующую Справку 2-НДФЛ подавать не надо, так как по данному физическому лицу Справка 2-НДФЛ налоговой инспекцией не принята и необходимо повторно отправить данные (п. 14 приказа ФНС России от 16.09.2011 № ММВ-7-3/576@).

Корректирующая Справка 2-НДФЛЕсли обнаружены ошибки в принятой налоговым органом Справке 2-НДФЛ, необходимо подать новую Справку 2-НДФЛ с правильными данными с указанием прежнего номера ранее представленной Справки 2-НДФЛ, но даты составления корректирующей. При этом если налоговый агент впервые уточняет сведения о доходах физического лица, то в поле "Номер корректировки" корректирующей Справки 2-НДФЛ необходимо поставить значение "01", если подается вторая корректирующая Справка 2-НДФЛ по этому же физическому лицу – "02" и т.д.

Количество корректирующих Справок 2-НДФЛ практически не ограничено – номер уточнения (корректировки) Справки по форме 2-НДФЛ может принимать значения от 01 до 98.

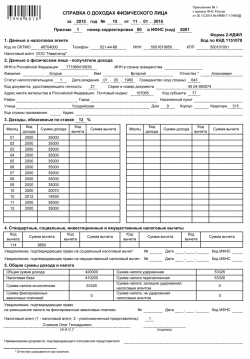

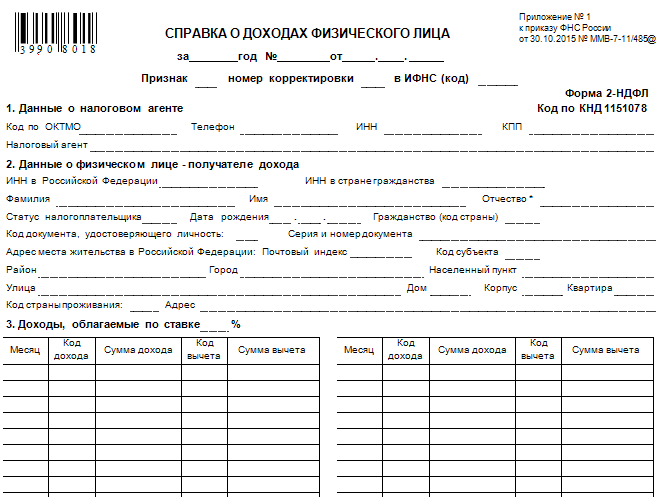

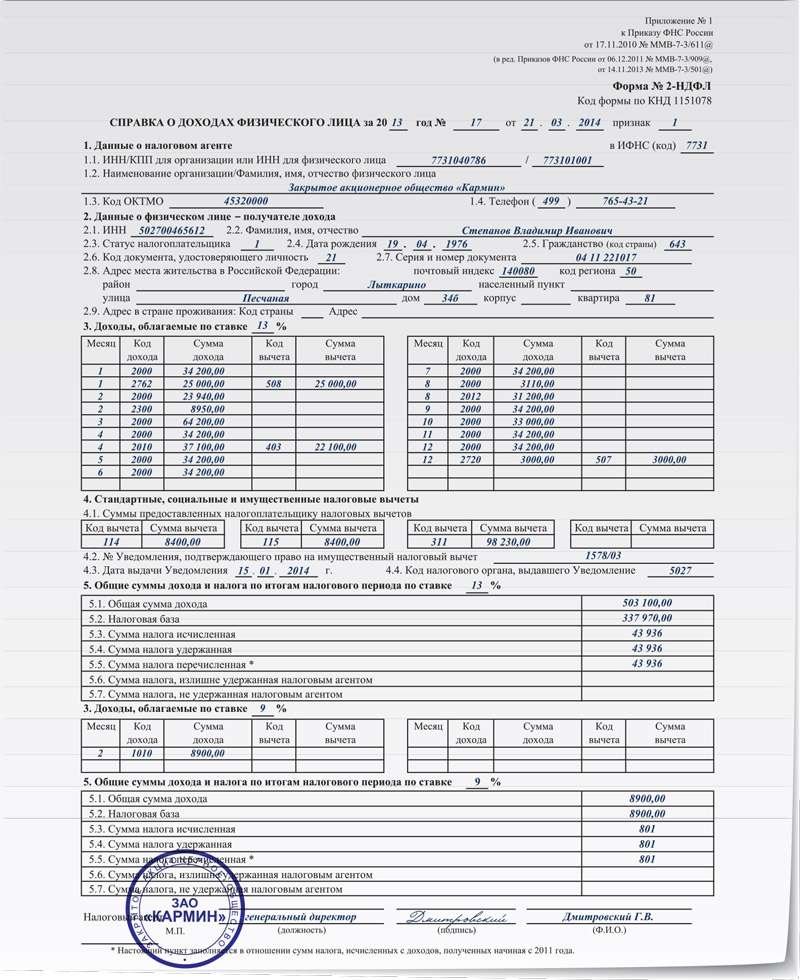

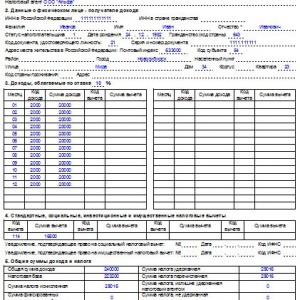

Налоговый агент подал сведения о доходах физического лица, являющегося высококвалифицированным специалистом (Федеральный закон от 25.07.2002 № 115-ФЗ ), не имеющего на 31.12.2015 статуса резидента РФ, ошибочно указав в поле "Статус налогоплательщика" код "1", который применяется при подаче сведений о доходах, выплаченных физическим лицам – налоговым резидентам РФ. Впоследствии налоговым агентом ошибка была обнаружена и подана корректирующая Справка 2-НДФЛ (см. рис. 1, 2).

Рис. 1. Ошибочное указание неверного статуса налогоплательщика в первичной справке 2-НДФЛ

Рис. 2. Корректирующая справка при ошибочном указании неверного статуса налогоплательщика в первичной справке 2-НДФЛ

Важно верно указывать статус налогоплатека в поле "Статус налогоплательщика" даже в том случае, если к доходам различных категорий физических лиц применяется одинаковая ставка и на первый взгляд указание неверного кода статуса налогоплательщика (например, "1" вместо "3") не влияет на результат налогообложения.

Ведь несмотря на то, что доходы некоторых категорий лиц, не являющихся резидентами, могут облагаться по ставке 13 процентов (то есть как и доходы резидентов (п. 1 ст. 224 НК РФ )), в отношении таких доходов нормами главы 23 НК РФ установлены особые правила, исполнение которых должен проконтролировать налоговый орган, например:

Уточненная Справка 2-НДФЛ о доходах физического лица, которому налоговым агентом был произведен перерасчет НДФЛ за предшествующие налоговые периоды (например, за 2014 год), представляется по форме, действовавшей в том налоговом периоде, за который вносятся соответствующие изменения (п. 5 приказа ФНС России от 16.09.2011 № ММВ-7-3/576@).

В апреле 2016 г. после сдачи сведений по форме 2-НДФЛ за 2015 г. была выявлена ошибка по исчисленному налогу у одного из сотрудников, связанная с неотражением суммы подарка стоимостью 5000 руб. полученного им от организации на юбилей в ноябре 2015 г. Бухгалтерией стоимость подарка уменьшена на 4000 руб. (п. 28 ст. 217 НК РФ ) и осуществлено доначисление налога. Поскольку доначисление налога произошло после подачи сведений за отчетный период, налоговому агенту помимо подачи корректирующей Справки 2-НДФЛ необходимо также проинформировать налоговый орган (и самого налогоплательщика) о сумме дохода и о невозможности удержать НДФЛ. Заполненные корректирующая Справка 2-НДФЛ и сообщение о невозможности удержать налог для примера 2 приведены на рис. 3, 4.

Рис. 3. Корректирующая справка 2-НДФЛ

Рис. 4. Сообщение о невозможности удержать НДФЛ

Сообщить о невозможности удержать НДФЛ налоговый агент обязан, даже если был пропущен установленный для этого срок (п. 5 ст. 226 НК РФ ) – 1 марта года, следующего за годом, в котором был выплачен доход.

При этом непредставление в установленный срок налоговым агентом в налоговые органы документов и (или) иных сведений, предусмотренных НК РФ. влечет взыскание штрафа в размере 200 рублей за каждый непредставленный документ (п. 1 ст. 126 НК РФ ).

Аннулирующая Справка 2-НДФЛВ форме аннулирующей справки 2-НДФЛ заполняются заголовок, все показатели раздела 1 "Данные о налоговом агенте" и раздела 2 "Данные о физическом лице – получателе дохода", указанные в представленной ранее Справке 2-НДФЛ. Остальные разделы (3, 4 и 5) Справки не заполняются.

Сведения о доходах сотрудника обособленного подразделения, выплаченных ему за 2015 г. поданы по месту учета головной организации, что явилось нарушением (п. 2 ст. 230 НК РФ ). При этом НДФЛ, исчисленный с его доходов, перечислялся в бюджет по месту нахождения обособленного подразделения (п. 7 ст. 226 НК РФ ). Для исправления ошибки необходимо подать Справку по форме 2-НДФЛ по месту учета обособленного подразделения и аннулировать Справку 2-НДФЛ, поданную по месту учета головной организации (см. рис. 5, 6).

Рис. 5. Аннулирующая справка 2-НДФЛ по месту учета головной организации

Рис. 6. Верная справка 2-НДФЛ, поданная по месту учета обособленного подразделения

Ольга Ткач. эксперт службы Правового консалтинга ГАРАНТ

Получите полный доступ к системе ГАРАНТ бесплатно на 3 дня!

© ООО "НПП "ГАРАНТ-СЕРВИС", 2016. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО "НПП "ГАРАНТ-СЕРВИС". Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО "НПП "ГАРАНТ-СЕРВИС", 107076, г. Москва, ул. Стромынка, д. 19, к. 2, internet@garant.ru .

8-800-200-88-88

(бесплатный междугородный звонок)

Отдел рекламы: +7 (495) 647-62-38 (доб. 3153), adv@garant.ru. Реклама на портале.Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

ФНС России приняло решение об изменении формы справки 2-НДФЛ, что приведет к улучшению контроля за выплатой заработной платы сотрудникам. При этом в 2016 году появились некоторые особенности заполнения формы, на которые необходимо обратить внимание бухгалтеров и ответственных лиц.

Особенности подачи новой формыСправка 2-НДФЛ в 2016 подается по всем сотрудникам, которые получали доход за подотчетный 2015 год. При этом:

Образец формы 2-НДФЛ не сильно отличается от действующего ранее, однако, некоторые детали требуют уточнения.

Скачать бесплатно образец можно по ссылке внизу статьи.

Для того чтобы посмотреть, как выглядит возможный вариант заполнения формы 2-НДФЛ, можно бесплатно воспользоваться ссылкой и скачать образец внизу статьи.

Виды справкиСправка 2-НДФЛ может быть заполненной в трех видах:

В большинстве случаев заполнение образца формы 2-НДФЛ, действующего с 2016 года не вызывает вопросов, но иногда начисление доходов сотрудников проводилось по разным ставкам. В таком случае необходимо обратить внимание на разделы 3-5. Выделяются все ставки, по которым выплачивались средства, после чего на отдельных страницах заполняются на них разделы бланка 3-5.

Важно! Для основной ставки оформляются все разделы, с 1 по 5.

Каждый доход должен иметь проставленный код, который можно узнать в справочнике, но иногда найти подходящий не удается. В таком случае он проходит как "иные доходы" и проставляется код 4800. К счастью для ответственных лиц, штрафы за выставление неправильных кодов отсутствует.

В любом случае сдаче подлежит только одна справка, но количество ее страниц не ограничено. Вверху бланка проставляются номера страниц, а в шапке формы один и тот же номер справки. Каждый из оформленных листов визируется подписями налогового агента или лица, его представляющего.

Некоторые данные о вычетахБольшинство позиций остается стабильными, однако на несколько вычетов следует обратить пристальное внимание. Они отображаются в четвертом разделе образца формы бланка 2-НДФЛ.

Если налоги оплачены не полностью, с расхождением в установленных сроках, или вообще не уплачены, проблем можно ожидать. Но очень часто перечисленный налог на несколько единиц больше удержанного. В этом случае можно быть совершенно спокойным: справка должна быть принята без штрафных санкций. Мало того, если сумма значительна, есть смысл писать заявление о возврате. Если же средств мало, лучше оставить все как есть и не влезать в длительную бумажную волокиту.

Важно! Излишек в одном подотчетном периоде не является основанием для уменьшения выплаты на эту же сумму в следующем периоде. Оплату придется совершать полностью, иначе придется уплатить штраф.

Иногда при заполнении справки при помощи специальных программ несовпадение суммы на 1-2 рубля уже провоцирует фразу «документ заполнен некорректно». Программе объяснить ее ошибку может только ее производитель, к нему стоит обратиться за помощью. В противном случае придется делать перерасчеты и искать причину расхождения. Если количество сотрудиков позволяет, можно скачать образец и заполнить его в бумажном виде.

Изменения по иностранным гражданамВо втором разделе образца документа при определении статуса налогоплательщика расширилась система кодов. Появился код 6, который указывает, что оплачивает налоги иностранец, не имеющий российского гражданства, но являющийся наемным работником и имеющим соответствующий патент.

Такие изменения введены для повышения возможности государственного контроля по нахождению иностранных граждан на территории Российской Федерации, правильного проведения страхования и оплаты НДФЛ.

Проверить заполнение образца документа можно, просмотрев видео по ссылке

Скачать новую форму отчетности несложно, как и заполнить ее. Главное – грамотно начислить доходы, удержать налоги, и с чувством исполненного долга заниматься текущими делами. В противном случае есть шанс скачивать информацию о штрафных санкциях, что явно не принесет радости в жизнь ответственного лица.

Рекомендуем к прочтению

Предприятия и предприниматели, выступающие работодателями, а также источниками дохода физических лиц должны действовать как налоговый агент в соответствии с НК РФ. Они включают в себя расчет, удержание и перечисление НДФЛ, а также в установленные сроки предоставления такого отчета как справка 2 НДФЛ на каждого своего работника или получателя денег — физ. лица.

Срок сдачи 2-НДФЛ Агент по данному налогу, в основном, каждый месяц удерживает его и перечисляет в налоговую. А вот отчитываться он должен по документу 2-НДФЛ только один раз год, после конца налогового периода. При этом законодательство устанавливает два вида срока сдачи отчета форма 2-НДФЛ.

Агент по данному налогу, в основном, каждый месяц удерживает его и перечисляет в налоговую. А вот отчитываться он должен по документу 2-НДФЛ только один раз год, после конца налогового периода. При этом законодательство устанавливает два вида срока сдачи отчета форма 2-НДФЛ.

Для отправления обычных отчетов по удержанному налогу определен срок до 1 апреля последующего года. Этим документам присваивается статус «1» .

Но для НДФЛ, который не был удержан агент из дохода физ. лица, существует ограничение в представлении до 1 марта последующего года. Статус у таких документов 2-НДФЛ указывается «2» .

Внимание! Таким образом отправить отчет за 2016 год справки с признаком «1» нужно будет до 3-04-2017 года, а с признаком «2» — до 1-03-2017 года. Помимо ежегодной отчетности по форме 2-НДФЛ работодатели предоставляют ежеквартальную отчетность по форме 6-НДФЛ . которая фактически повторяют сведения данной формы.

Эти документы просят выдать работники также для использования собственных нужд. Обычно данная справка выпускается в трехдневный срок с момента поступления от работника заявления на ее оформление.

Куда предоставлять отчетностьПо общим правилам форма 2 НДФЛ отправляется в налоговые службы по месту нахождения компании и месту регистрации ИП. Но фирма может иметь обособленные подразделения, отдельно состоящие на учете. В этом случае головная компания сдает отчет по месту ее нахождения, а филиалы по адресам регистрации. Эти же нормы действуют по сотрудникам, у которых есть доход и в основной фирме и ее подразделении. То есть, где доход возник, в ту инспекции и нужно отчитываться.

Однако из этого правила есть исключение. Большим налоговым агентам разрешается самостоятельно определять, куда отправится отчет — по адресу материнской компании или же по регистрации филиала. Это связано с тем, что по таким компаниям ИФНС делятся друг с другом информацией. На территории крупных городов могут существовать несколько ИФНС и когда организация, имеющая филиалы, работает в пределах этого муниципалитета, то она имеет право подавать формы по месту регистрации основной компании.

Существует несколько способов отправления документов 2-НДФЛ. НК РФ устанавливает, что данные отчеты можно сдать:

Рассмотрим справку 2-НДФЛ новая форма 2016 бланк образец заполнения. В отличие от документа предыдущего года, сюда добавлено несколько новых полей.

Заголовок

Заполнение справки нужно начинать с заголовка. В следующей строке после названия документа нужно проставить за какой год она составляется, ее порядковый номер, дату заполнения.

Далее на второй строке нужно поставить признак справки. Это поле может принимать значения:

К последним случаям относится выдача заработной платы в натуральном виде; выдача призов и подарков и т. д.

Поле «Номер корректировки»новое — оно появилось только в этом году. В него заносится:

Последним полем в этой же строке идет код налоговой, в которую отправляется документ.

Правильное заполнение можно посмотреть ниже в 2-НДФЛ образец.

Раздел №1 — Сведения о налоговом агенте

Поля «Код по ОКТМО », «ИНН» и «КПП» должны содержать индексы, присвоенные предприятию или ИП. Фирма заполняет все, предприниматель — только ОКТМО и ИНН.

В поле «Телефон » заносится контактный номер. «Налоговый агент» — это полное название фирмы или полные Ф.И.О. предпринимателя, которые составляют данную справку.

Раздел №2 — Данные о физическом лице — получателе дохода

Нововведением данной формы является добавление строки для записи кода ИНН в стране, гражданином которой является иностранец. Таким образом, заполнять его нужно только для работника-иностранца. В поле «ИНН в Российской Федерации» вносится код постановки на учет в налоговой инспекции России.

Далее указываются Ф.И.О. сотрудника (отчество при наличии). Если в течение года была произведена смена фамилии, то ее нужно указывать уже новую, а к справке приложить ксерокс паспорта.

Если документ подается на иностранца, то допускается его фамилию и имя внести латинскими буквами.

Перечень кодов для поля «Статус налогоплательщика» был расширен. Если раньше в него можно было заносить значения:

То теперь, с 2016 года, можно указывать:

К высококвалифицированным специалистам относятся иностранцы, обладающие знаниями и опытом в какой-то области деятельности, и предполагающие получение зарплаты от 2 млн. руб. в год.

Затем заполняются поля с датой рождения, гражданством (для России — 643 ), данными удостоверяющего документа личность. Адрес проживания может быть указан как в России (все данные вносятся в соответствии со справочником адресов), так и в ином государстве (для иностранцев и не резидентов).

Обратите внимание! Адрес в России указывается по данным постоянной, а не временной регистрации. Для сотрудника-иностранца сюда вносится адрес, по которому он зарегистрирован.

Раздел 3 — Доходы

Здесь же, в заголовке раздела, прописывается налоговая справка — 13% для резидентов и 30% для не резидентов.

Сам раздел представляет собой таблицу, в которую построчно заносятся данные о полученных доходах и вычетах.

Заполняется она следующим образом. В первом столбце указывается номер месяца, за который показываются данные. Во втором проставляется соответствующий этому месяцу код дохода и его сумма. Если за месяц были получены доходы по нескольким видам (к примеру, 2000 — зарплата, 2012 — отпускные), тогда будет две строки с одним и тем же номером месяца, но разными кодами.

Помимо этого в справке указываются и премиальные — если они были выплачены по итогам работы, то ставится код 2000, если они не относятся к трудовым достижениям, например, выплачивается премия за праздник или годовщину основания фирмы, то ставится 4800. Также ставится код 4800 в отношении доходов, которые не предусмотрены установленным спискам кодов.

В столбцах «Код вычета» и «Сумма вычета» указываются только те, которые являются профессиональными или предусмотрены кодексом. Их коды начинаются с номера 403.

Важно! При заполнении справки необходимо применять обновленные коды доходов в справке 2-НДФЛ и вычетов . с полным их перечнем вы сможете ознакомиться на другой страничке перейдя по ссылке.

Раздел №4 — Стандартные, социальные, инвестиционные и имущественные налоговые вычеты.

В этот раздел заносятся коды и суммы соответствующих вычетов, которыми воспользовался сотрудник в прошедшем году.

Новинками справки 2016 года является указание инвестиционных вычетов. Также введено поле для реквизитов документа, подтверждающего социальный вычет (на учебу или лечение). Аналогичная строка для данных документа на имущественный вычет была в справке и ранее.

Раздел 5 — Общие суммы дохода и налога

В этой таблице подводится итог данным, которые были внесены в разделы 3 и 4. Заполняется в виде таблицы.

В поле «Общая сумма дохода» — заносится сумма всех доходов, полученных в отчетном году и указанных выше. Строка «Налоговая база» — это разница между суммой всех доходов и суммой всех предоставленных в периоде вычетов.

Поле «Исчисленная сумма налога» — это база по налогу из предыдущего поля, умноженная на налоговую ставку из заголовка раздела 3.

Поле «Сумма фиксированных авансовых платежей» заполняется только для иностранцев, работающих по патенту. Если есть уведомление, которое разрешает уменьшить налог на размер авансовых платежей, его реквизиты записываются под таблицей.

Затем заносятся суммы удержанного налога с работника, которые перечислены в налоговую службу. Если были сверх удержанные суммы налога или не удержанные вообще, они указываются в соответствующих ячейках.

Далее идет раздел с подписями. Здесь нужно указать, кто подписывает справку — непосредственно агент (указывается 1) или его представитель (ставится 2). Во втором случае еще также нужно записать реквизиты доверенности на данную операцию.

Штраф за просрочку и не сдачу справки 2-НДФЛЗаконодательством предусмотрен штраф за непредоставление 2-НДФЛ, так же как и штраф за несвоевременную сдачу 2-НДФЛ, которые равны 200 рублей за каждый не сданный или отправленный с опозданием отчет. На первый взгляд, сумма наказания мала, но надо иметь в виду, что она рассчитывается с каждого документа. И на больших предприятиях штраф может иметь достаточно солидный размер.

Не сдачей считается также несоблюдения установленной формы отчета. За это налоговая также может оштрафовать.

Важно! С начала 2016 года вводится НК РФ новая санкция — штраф за справки, содержащие недостоверные данные. Его размер будет исчисляться исходя из 500 руб. за каждую содержащую ошибку справку. Однако, если налоговый агент самостоятельно выявить эти неточности, ответственность с него может быть снята.

Нюансы Справка 2-НДФЛ образец скачать в формате Excel.

Справка 2-НДФЛ образец скачать в формате Excel.

Образец заполнения 2-НДФЛ для 2015 отчетного года(новая), подаётся в 2016 году. Сумма дохода в справке 2-НДФЛ указывается в рублях и копейках. Платежи НДФЛ округляются до целых рублей. Скачать: справка 2-НДФЛ.XLS бланк заполнения для 2016 года с вычетом на ребенка(1400 рублей) В поле «признак» — проставляется цифра 1 — если Справка представляется в соответствии с пунктом 2 статьи 230 Налогового кодекса РФ (при обычной сдаче 2-НДФЛ), и цифра 2 — если Справка представляется в соответствии с пунктом 5 статьи 226 Кодекса(При невозможности удержать у налогоплательщика исчисленную сумму налога);

Образец заполнения 2-НДФЛ 2016 года

В поле 1.3 "Код ОКАТО" с 2014 года нужно указывать ОКТМО. В пункте 2.3 «Статус налогоплательщика» указывается код статуса налогоплательщика. Если налогоплательщик является налоговым резидентом РФ, указывается цифра 1, если налогоплательщик не является налоговым резидентом РФ, указывается цифра 2, если налогоплательщик не является налоговым резидентом РФ, но признается в качестве высококвалифицированного специалиста в соответствии с Федеральным законом от 25.07.2002 N 115-ФЗ «О правовом положении иностранных граждан в РФ», то указывается цифра 3. как посчитать пункт 5.2? Это сумма с которой был удержан НДФЛ. Т.е. доход(72 000) минус налоговые вычеты(16 800). Если не было имущественного налогового вычета? Если не было имущественного налогового вычета то пункты 4.2, 4.3 и 4.4 заполнять не нужно.

В графе "4.1. Суммы предоставления налогоплательщику налоговых вычетов" указываются суммы по данным вычетам за год Коды вычета 2 НДФЛ: 103 - стандартный налоговый вычет(400 р до 2012 года, с 2012 года этот вычет отменили) 104 - стандартный налоговый вычет(инвалид с детства, либо инвалидом I или II группы)(500 р) 105 - стандартный налоговый вычет(ветеран ВОВ)(3000 р) 108 - налоговый вычет на каждого ребенка(1000 р до 2012 года) 114 - налоговый вычет на первого ребенка(1400 р) 115 - налоговый вычет на второго ребенка(1400 р) 116 - налоговый вычет на третьего и посл. ребенка(3000 р)

Все коды видов вычетов налогоплательщика Вычет на детей действует до месяца, в котором доход налогоплательщика, исчисленный нарастающим итогом с начала налогового периода (нового года) превысил 280 000 рублей(с 2016 года предполагают увеличить лимит до 350 000 рублей). Коды дохода 2 НДФЛ(другие): 2000 - Вознаграждение, получаемое налогоплательщиком за выполнение трудовых или иных обязанностей 2010 - Выплаты по договорам гражданско-правового характера 2012 - Суммы отпускных выплат 2300 - Пособия по временной нетрудоспособности 4800 — предусмотрен для иных выплат(которых нет в инструкции). Штрафов за ошибку в коде законодательство не предусматривает.

29 Сентября 2016

В период простоя работнику в общем порядке выплачивают заработную плату, а не компенсационные выплаты. Оплату простоя облагают страховыми взносами в ПФР, ФФОМС, ФСС России и взносами на "травматизм". Если время простоя оплачивается, то указанный период засчитывают в страховой стаж сотрудника.

Хотя аптечное учреждение занимается довольно узким и специфическим видом деятельности и, как правило, не ведет деятельности за рамками своего профиля, если оно находится на общем режиме налогообложения, ему необходимо позаботиться о соблюдении раздельного учета различных видов реализуемой продукции, чтобы не допустить ошибок при исчислении НДС.

С 1 января 2017 года вступит в силу недавно принятый Федеральный закон № 238‑ФЗ «О независимой оценке квалификации» (далее – Закон № 238‑ФЗ), устанавливающий порядок прохождения такой оценки работниками. Одна из целей введения этой процедуры – создание для работника возможности подтвердить свою квалификацию не у своего работодателя или образовательном учреждении, а в других, независимых, специально созданных для этого организациях. Предполагается, что такая оценка будет удобна не только для работников, но и для работодателей. Правда, убедиться в этом мы сможем еще не скоро. А пока попробуем разобраться, что на сегодняшний момент установил законодатель по поводу независимой оценки квалификации работника.

28 Сентября 2016

Если налоговые платежи перечисляются в бюджет с опозданием (то есть с нарушением установленных сроков), то помимо самих налогов необходимо дополнительно уплатить еще и пени. Расчет пеней является, пожалуй, одной из самых рутинных задач, которую приходится решать бухгалтеру. Впрочем, для ее успешного выполнения ему нужно учесть ряд нюансов.

Торговое предприятие (применяющее УСНО) планирует принять участие в региональной выставке-ярмарке «Школьный базар». Должно ли оно оборудовать торговое место ККТ либо торговлю можно осуществлять без применения кассового аппарата (выдавать покупателям по их требованию квитанции)?

Семинары Раньше каждый год работодатель обязан был подавать в соответствующий его регистрации налоговый орган сведения о средствах, которые он выплатил своим подчиненным за отчетный период. Справку 2-НДФЛ должны предоставлять все плательщики, то есть организации или частные предприниматели, имеющие в своем штате наемных сотрудников и выдающие им заработную плату.

Раньше каждый год работодатель обязан был подавать в соответствующий его регистрации налоговый орган сведения о средствах, которые он выплатил своим подчиненным за отчетный период. Справку 2-НДФЛ должны предоставлять все плательщики, то есть организации или частные предприниматели, имеющие в своем штате наемных сотрудников и выдающие им заработную плату.

Новая форма 2-НДФЛ в 2016 году характеризуется рядом изменений. Соответствующий отчет должен составляться на каждого, кто получил за отчетный период доход от непосредственного плательщика налогов. Кроме того, справки должны составляться и на тех сотрудников, которые получают доход от российского агента, но не являются резидентами РФ.

НововведенияВ новую форму 2-НДФЛ в 2016 году было внесено много изменений. Ниже приведены основные нововведения, которые в нынешнем году следует учитывать при оформлении и подаче документа в налоговую службу:

изменен срок, который отводится налогоплательщику для перечисления НДФЛ. Теперь уплачивать налог следует не позже дня, который следует за датой выплаты средств сотруднику. Что касается пособий по временному отсутствию у работника возможности исполнять свои должностные обязанности, в данном случае взнос в казну должен быть осуществлен не позже последнего дня месяца, в котором осуществлялась выплата пособий. Это правило действует и в отношении отпусков;по истечении десяти дней просрочки налоговые органы вправе приостановить движения средств по банковским и электронным счетам плательщика.

Как и ранее, справку 2-НДФЛ необходимо предоставлять в подразделение ФНС, в котором проходила регистрация предприятия или частного предпринимателя. Описанные выше нововведения коснутся всех налоговых агентов, которые имеют в своем штате официально зарегистрированных физических лиц, получающих оплату за свой труд.

Все налоговые агенты по НДФЛ (например, работодатели, выплачивающие доходы работникам) должны представлять в налоговую инспекцию сведения о доходах физических лиц и сумме начисленного, удержанного и перечисленного в бюджет НДФЛ. Для этого предусмотрена справка по форме 2-НДФЛ. Формировать справку нужно по каждому физическому лицу, получившему доход, с которого был удержан налог. Справки 2-НДФЛ о доходах и удержанном налоге за 2015 год нужно будет представить по новой форме не позднее 1 апреля 2016 года (п. 2 ст. 230 НК РФ).

В некоторых ситуациях налоговый агент не имеет возможность удержать исчисленную сумму НДФЛ из доходов физлица. Например, это невозможно сделать, если организация вручила физлицу, который не является ее работником, подарок стоимостью более 4 000 рублей. В такой ситуации налоговый агент обязан сообщить в инспекцию о невозможности удержать НДФЛ. Справку 2-НДФЛ о невозможности удержать налог за 2015 год нужно будет подать по новой форме не позднее 1 марта 2016 года (п. 5 ст. 226 НК РФ). Также см. «Сведения о невозможности удержать НДФЛ за 2015 год налоговые агенты должны подать в срок до 1 марта 2016 года ».

Кроме этого, налоговые агенты обязаны выдавать справки 2-НДФЛ физическим лицам на основании их заявлений (п. 3 ст. 230 НК РФ). Например, работник может обратиться в бухгалтерию за справкой 2-НДФЛ, которая нужна для получения кредита. Поскольку комментируемый приказ вступит в силу с 8 декабря 2015 года, значит, уже с этой даты налоговые агенты должны выдавать физлицам справки 2-НДФЛ по новой форме.

Состав справки 2-НДФЛНовая форма справки 2-НДФЛ, как и прежняя, состоит из заголовка и пяти разделов. В целом форма справки изменилась незначительно, но в ней появились некоторые показатели, которых не было ранее. Рассмотрим особенности заполнения новой формы.

Заголовок справки 2-НДФЛВ заголовке, в частности, нужно указать: налоговый период, за который составляется справка; порядковый номер справки и дату ее составления; код налогового органа, в котором налоговый агент состоит на учете. В поле «признак» следует проставить одно из двух значений:

Здесь может возникнуть вопрос: должен ли налоговый агент подать справку 2-НДФЛ с признаком «1», если ранее он уже сообщил о невозможности удержать налог, то есть направил справку с признаком «2»? В Минфине России отвечают на этот вопрос утвердительно (см. «В случае невозможности удержать НДФЛ налоговый агент должен представлять справку 2-НДФЛ и с признаком «2», и с признаком «1» ). Однако суды считают иначе (см. «Суд: налоговые агенты не обязаны дважды информировать налоговиков о невозможности удержания НДФЛ с доходов физлиц »).

Отметим, что перечисленные выше поля были предусмотрены и в прежней форме 2-НДФЛ. Новшеством же является поле, предназначенное для указания номера корректировки. В случае представления первичной справки в это поле нужно вписать «00». Если же налоговый агент сдает корректирующие сведения, то в поле «номер корректировки» указывается, какая по счету уточненная справка подается (например: «01», «02» и т д.).

Кроме этого, в порядке заполнения формы 2-НДФЛ, утвержденном приказом № ММВ-7-11/485@, прописано, как нужно аннулировать направленные ранее сведения. Например, это может потребоваться, если на одного и того же работника было представлено несколько справок 2-НДФЛ; если справка была подана на несуществующего работника; в других случаях, когда налоговый агент сообщил сведения по ошибке. Чтобы аннулировать представленные сведения, нужно составить аннулирующую справку, указав в ней данные о налоговом агенте и физическом лице — получателе доходов (то есть необходимо заполнить только разделы 1 и 2 формы). В полях «№ ______» и «от __.__.__» аннулирующей справки следует отразить номер ранее представленной справки и новую дату составления, а в поле «номер корректировки» вписать «99». Напомним, что ранее для аннулирования представленных сведений о доходах физлиц нужно было обращаться с запросом в налоговую инспекцию (письмо ФНС России от 29.01.13 № ЕД-4-3/1224 ).

Раздел 1 «Данные о налоговом агенте»Как и прежде, в этом разделе следует указать информацию о налоговом агенте. В частности, нужно вписать: наименование налогового агента — организации или Ф.И.О. налогового агента — физлица (например, индивидуального предпринимателя); ИНН; КПП (для налогового агента — организации); контактный телефон.

Помимо этого необходимо указать код муниципального образования, на территории которого находится организация или ее обособленное подразделение (код по ОКТМО). Для этого используются коды «Общероссийского классификатора территорий муниципальных образований» ОК 033-2013 (утв. приказом Росстандарта от 14.06.13 № 159-ст ). Напомним, что если у организации есть обособленные подразделения, то выбор налоговой инспекции, в которую нужно подавать справки 2-НДФЛ, зависит от того, где физлица получают доходы. Так, если работник получает доходы от обособленного подразделения, то справка 2-НДФЛ представляется в инспекцию по месту нахождения этого подразделения (см. «Налоговики напомнили правила представления сведений по форме 2-НДФЛ за 2014 год »). В такой справке следует указать код по ОКТМО по месту нахождения подразделения и КПП, присвоенный организации по месту нахождения этого подразделения.

Что же касается налоговых агентов — ИП, то они указывают в справке 2-НДФЛ код по ОКТМО по месту жительства. Исключение предусмотрено в отношении предпринимателей, которые применяют «вмененку» или патентную систему. Они должны проставить код по ОКТМО по месту учета в связи с осуществлением деятельности (см. также «Принят закон, обязывающий предпринимателей на ЕНВД или ПСН перечислять НДФЛ за работников по месту ведения деятельности »).

Раздел 2 «Данные о физическом лице — получателе дохода»Этот раздел предназначен для отражения персональных данных работника, в том числе, Ф.И.О. даты рождения, гражданства, сведений о документе, удостоверяющем личность. Если у физлица есть ИНН, присвоенный российским налоговым органом, то следует заполнить реквизит «ИНН в Российской Федерации».

В новой форме 2-НДФЛ появилось поле «ИНН в стране гражданства». В нем указывается ИНН (или его аналог), присвоенный работнику — иностранцу в стране гражданства. Данный реквизит заполняется в том случае, если налоговый агент располагает такой информацией.

В поле «Статус налогоплательщика» ранее следовало указать один из трех кодов: «1» — налоговый резидент РФ; «2» — налоговый нерезидент; «3» — налоговый нерезидент, который является высококвалифицированным специалистом. В новой форме справки к перечисленным кодам добавлены еще три:

Еще одно уточнение касается заполнения поля «Адрес места жительства в Российской Федерации» в отношении работников-иностранцев. В этом поле указывается адрес, по которому такой работник зарегистрирован в РФ по месту жительства или по месту пребывания (ранее вписывался только адрес по месту жительства). Если налоговый агент указал этот адрес, то можно не заполнять поля «Код страны проживания» и «Адрес», предназначенные для внесения сведений об адресе места жительства иностранца в стране постоянного проживания.

Раздел 3. «Доходы, облагаемые по ставке_%»В этот раздел вносятся сведения о доходах, начисленных и фактически полученных физическим лицом в денежной и натуральной форме, а также в виде материальной выгоды и соответствующих вычетов. Как и раньше, таблицу раздела 3 нужно заполнять помесячно. В заголовке раздела указывается налоговая ставка, по которой облагаются доходы, отраженные в этом разделе.

Обратите внимание: при заполнении раздела 3 нужно применять коды доходов и коды вычетов, утвержденные приказом ФНС России от 10.09.15 № ММВ-7-11/387@ (далее — приказ № ММВ-7-11/387@) (см. «С 29 ноября начнут действовать новые коды доходов и вычетов для справки 2-НДФЛ »).

Отметим, что в разделе 3 следует показывать профессиональные налоговые вычеты (ст. 221 НК РФ), вычеты в размерах, предусмотренных статьей 217 НК РФ, а также суммы, уменьшающие налоговую базу на основании статьей 214.1. 214.3. 214.4 НК РФ. Соответствующий код вычета нужно указать напротив того дохода, в отношении которого этот вычет применяются. При этом стандартные, социальные, инвестиционные и имущественные налоговые вычеты в разделе 3 отражать не нужно. Для них предусмотрен следующий раздел справки 2-НДФЛ.

Раздел 4. «Стандартные, социальные, инвестиционные и имущественные налоговые вычеты»В этом разделе новой формы 2-НДФЛ помимо стандартных (ст. 218 НК РФ), социальных (ст. 219 НК РФ) и имущественных вычетов (ст. 220 НК РФ) следует также указывать инвестиционные вычеты (ст. 219.1 НК РФ).

Право на инвестиционные налоговые вычеты физлица получили с 2015 года (см. «Что изменится в 2015 году: налоги, страховые взносы, МРОТ, пособия и отчетность »). Также с 2015 года физические лица могут получать через своего работодателя социальный вычет по НДФЛ в сумме, которая направлена на страхование жизни. Основанием для предоставления такого вычета являются заявление работника и договор добровольного страхования жизни (см. «Как получить налоговый вычет по НДФЛ по расходам на страхование жизни »).

А с 2016 года по месту работы можно будет также получать социальные вычеты по расходам на обучение и лечение (п. 2 ст. 219 НК РФ). Алгоритм действий такой же, как в случае получения имущественного вычета по расходам на покупку (строительство) жилья, земельного участка или на погашение процентов по ипотечным кредитам. То есть работник может обратиться за вычетом к своему работодателю с соответствующим заявлением, приложив к нему подтверждение права на вычет, выданное инспекцией (см. «Социальные вычеты по НДФЛ на лечение и обучение можно будет получать у работодателей » и «В Минюсте зарегистрирована форма уведомления о подтверждении права на социальный вычет по НДФЛ »). В связи с этим в новой форме 2-НДФЛ появилось поле, предназначенное для внесения реквизитов уведомления, подтверждающего право на получение социальных вычетов на лечение и обучение.

Отметим, что работодатель должен предоставлять вычеты на лечение и обучение начиная с того месяца, в котором работник обратится за их получением. Об этом прямо сказано в новом пункте 2 статьи 219 НК РФ. Напомним, что в отношении имущественных вычетов нередко возникают споры о том, может ли работодатель предоставить вычет с начала календарного года, если работник принес уведомление в середине года. Налоговики считают, что так делать нельзя (см. «ФНС: работодатель должен предоставить имущественный вычет начиная с того месяца, в котором налогоплательщик обратился за его получением »). А вот суды высказывают противоположную позицию (см. «Верховный суд: имущественный вычет предоставляется работнику с начала года, даже если работодатель получил заявление в середине года »).

Обратите внимание: в раздел 4 справки нужно вносить только те суммы вычетов, которые налоговый агент фактически предоставил работнику. Коды вычетов приведены в приложении № 2 к приказу № ММВ-7-11/387@.

Раздел 5. «Общие суммы дохода и налога»В данном разделе отражаются общие суммы начисленного и фактически полученного дохода, исчисленного, удержанного и перечисленного НДФЛ по ставке, указанной в заголовке раздела 3.

Если налоговый агент в течение налогового периода выплачивал физическому лицу доходы, облагаемые по разным налоговым ставкам (например, 9%, 13%, 15%, 30%, 35%), то для каждой из ставок нужно заполнить разделы 3 — 5 справки 2-НДФЛ.

Напомним, что основная ставка НДФЛ составляет 13%. Она применяется к заработной плате резидентов РФ, граждан из стран ЕАЭС, иностранцев из «безвизовых» стран, которые получили патент, и в некоторых других случаях. По такой же ставке с 2015 года облагаются дивиденды, выплаченные резидентам РФ (ст. 224 НК РФ). При этом налоговую базу по дивидендам необходимо определять отдельно от иных доходов. То есть при расчете налога с дивидендов и налога с зарплаты требуется рассчитывать две разные налоговые базы (см. «Как изменится налогообложение дивидендов с 2015 года »). Здесь может возникнуть вопрос: нужно ли по выплаченным дивидендам формировать отдельные разделы 3 — 5 справки 2-НДФЛ или «дивидендные» выплаты можно учесть в одной справке с другими доходами физического лица, облагаемыми по ставке 13%? Прямого ответа на этот вопрос в порядке заполнения 2-НДФЛ нет.

Отметим новшества, внесенные в раздел 5 формы 2-НДФЛ. В таблице раздела 5 появилась новая строка, в которой следует указывать суммы фиксированных авансовых платежей. Также в этом разделе добавлено поле, предназначенное для реквизитов уведомления, подтверждающего право на уменьшение налога на сумму фиксированных платежей. Данные изменения актуальны для компаний, в которых трудятся иностранные работники из «безвизовых» стран. Общую сумму НДФЛ с доходов таких работников можно уменьшить на сумму фиксированных авансовых платежей, уплаченных ими за период действия патента (п. 6 ст. 227.1 НК РФ; см. «Налоговый агент вправе зачесть авансы по НДФЛ, уплаченные иностранным работником за период действия патента, независимо от даты получения уведомления »).

Кроме этого, в новой форме 2-НДФЛ в поле «Налоговый агент» теперь нужно указать цифру «1», если справку представляет налоговый агент, и цифру «2», если справку представляет уполномоченный представитель. Во втором случае также необходимо вписать наименование документа, подтверждающего полномочия представителя.

Изменения в справочниках кодовКомментируемым приказом № ММВ-7-11/485@ утверждены два обновленных справочника кодов — «Коды видов документов, удостоверяющих личность налогоплательщика» и «Коды субъектов РФ и иных территорий». Данные справочники нужно использовать при заполнении раздела 2 справки 2-НДФЛ. Перечислим изменения, внесенные в справочники кодов. В справочнике, где содержатся коды документов, изменен код для свидетельства о предоставлении временного убежища. Раньше этот документ обозначался кодом «18», а теперь — кодом «19». В справочнике, где указаны коды субъектов РФ, добавлены коды для республики Крым и г. Севастополя: «91» и «92» соответственно.

Ответственность налогового агентаНапомним, что за несвоевременное представление справок по форме 2-НДФЛ налоговики вправе оштрафовать налогового агента на основании статьи 126 НК РФ. Размер штрафа составляет 200 рублей за каждую справку, представленную с опозданием (п. 1 ст. 126 НК РФ).

Также за непредставление или несвоевременное представление справок 2-НДФЛ предусмотрена административная ответственность в отношении должностных лиц, например, руководителя или главбуха (п. 1 ст. 15.6 КоАП РФ). За взысканием административного штрафа в размере от 300 до 500 рублей налоговики должны обратиться в суд.

Кроме этого, с 1 января 2016 года для налоговых агентов вводится штраф за представление документов, содержащих недостоверные сведения. Иными словами, налоговики смогут выписать штраф, если выявят ошибки в форме 2-НДФЛ. Размер штрафа составит 500 рублей за каждую справку с недостоверными сведениями. Штрафа можно избежать, если налоговый агент сам обнаружит ошибку и представит корректирующую справку (ст. 226.1 НК РФ). Имейте в виду, что налоговики смогут применять новую санкцию уже в отношении справок 2-НДФЛ за 2015 год.

Способ представления 2-НДФЛС 1 января 2016 года налоговые агенты, которые выплатили доход в пользу 25 человек и более, должны сдавать справки 2-НДФЛ в электронном виде по телекоммуникационным каналам связи через оператора электронного документооборота. Использовать «флешки» и «дискеты» будет нельзя. Если же налоговый агент перечислил в налоговом периоде доходы в пользу менее 25 человек, то он сможет представить справки 2-НДФЛ «на бумаге». Такие изменения предусмотрены в новой редакции пункта 2 статьи 230 НК РФ.

Обратите внимание: данная поправка распространяются на отчетность за 2015 год. И если в 2015 году налоговый агент выплатил доходы в пользу 25 человек и более, то отчитаться за этот год нужно будет только через интернет (см. «ФНС: налоговые агенты, выплатившие в 2015 году доход в пользу 25 человек и более, обязаны сдать 2-НДФЛ через интернет »). Отметим, что сведения о невозможности удержать НДФЛ за 2015 год также нужно будет представить в электронном виде, если налоговый агент выплатил доходы как минимум 25 физлицам (п. 5 ст. 226. п. 2 ст. 230 НК РФ).

Автор: Денис Покшан, эксперт «Бухгалтерии Онлайн»

Цитата (Елена Арти): Здравствуйте. Подскажите пжт в новой справке 2 НДФЛ есть строчка в ИФНС (код), должно ли это поле заполнятся при выдаче справки работнику организации. Дело в том, что при формировании данной справки в программе 1 С это поле остается не заполненным. Спасибо

Добрый день. В этой теме обсуждается публикация. А свой вопрос задайте, пожалуйста, на нашем форуме, в новой теме и в соответствующем разделе. (О том, как задать новый вопрос, смотрите в сообщении здесь ) Читайте правила форума .

Сообщение-вопрос удалено модератором. Задайте, пожалуйста, этот вопрос в НОВОЙ теме.

Здравствуйте, Наталья! По общему правилу, организации вправе, но не обязаны иметь печать (См. "ООО и АО могут отказаться от использования печатей: как это сделать и в каких документах печать пока остается обязательным реквизитом "). При этом отдельные законы могут предусматривать случаи, когда организация обязана использовать печать.

Справка 2-НДФЛ подписывается на каждой странице в поле "Налоговый агент".Об этом сказано в порядке заполнения справки. При этом ни НК РФ, ни порядок заполнения не содержит требования о необходимости проставления оттиска печати на справках 2-НДФЛ. В связи с этим, полагаю, что печать на справках можно не проставлять.