Рейтинг: 4.1/5.0 (1798 проголосовавших)

Рейтинг: 4.1/5.0 (1798 проголосовавших)Категория: Бланки/Образцы

Налоговое законодательство РФ дает возможность гражданам, купившим квартиру, вернуть часть расходов, связанных с приобретением недвижимости, в виде вычета. Пользование данной привилегией имеет довольно много нюансов. Они связаны с порядком исчисления суммы вычета, а также с последовательностью оформления данной компенсации. На что обращать внимание при обращении в компетентные структуры за получением соответствующих выплат? Какие документы при этом нужно готовить гражданину?

Имущественный вычет — это предусмотренная налоговым законодательством РФ возможность возмещения части расходов, связанных с приобретением либо постройкой объекта недвижимости — квартиры, дома или же земельного участка, включая уплату процентов по займу, оформленному на покупку жилья. В некоторых случаях соответствующая компенсация может быть начислена и за расходы на проведение в жилом помещении ремонта.

Кто может получить вычет?Имущественный налоговый вычет при покупке квартиры либо дома могут оформить: владелец объекта недвижимости, супруг собственника (если квартира покупалась в браке), родитель владельца недвижимости, являющегося несовершеннолетним гражданином. Рассматриваемую компенсацию может получить только работающий человек или тот, который уплачивает государству НДФЛ по ставке 13%. Например, получающий зарплату по гражданско-правовому контракту. Именно за счет уплачиваемых государству налогов возвращается вычет. Это могут быть и те платежи, что перечисляются в бюджет по факту осуществления гражданином налогооблагаемых сделок, например, связанных с продажей другой квартиры.

Рассмотрим подробнее, на основании каких конкретно расходов человек может получить имущественный вычет. Соответствующая компенсация начисляется в сумме 13% от:

Стоит отметить, что расходы, связанные с ремонтом и отделкой, могут быть включены в структуру вычета только в том случае, если они совершены в рамках приобретения новостройки.

Какой может быть сумма имущественного вычета?Рассмотрим то, в какой сумме может быть представлен имущественный вычет. По законодательству РФ, максимальная величина расходов на покупку жилья, с которых может быть исчислен вычет, составляет 2 млн рублей. Что касается процентов по ипотеке, то предельная их величина, которая берется в расчет при начислении компенсации, составляет 3 млн рублей, если впервые человек обратился за вычетом в 2014 году, и не имеет ограничений, если жилье, по которому он оформляет вычет, было приобретено до 2014 года. При этом в первом случае 2 млн рублей, составляющие максимальную сумму расходов по покупке квартиры, могут быть исчислены с любого количества объектов недвижимости. Если человек приобрел недвижимость до 2014 года, то только с одного.

Таким образом, фактические выплаты по вычету могут составить:

Если жилье было куплено до 2014 года, то размер вычета по ипотечным процентам (если соответствующий кредит. конечно, оформлялся) не ограничен.

Документы на вычетИзучим, какие документы нужно подготовить для того, чтобы получить имущественный вычет, а также то, в каком порядке соответствующая компенсация оформляется. Стоит отметить, что право на пользование привилегией, о которой идет речь, возникает у человека только после того, как он станет фактическим собственником своего жилья. То есть как только он получит свидетельство о регистрации права владения недвижимостью либо подпишет акт приема-передачи квартиры — если он участвовал в ее постройке в качестве дольщика. Таким образом, первый документ, который потребуется подготовить гражданину — тот, что удостоверяет его владение недвижимостью.

Следующий важный источник — декларация на имущественный вычет. Она составляется по форме 3-НДФЛ. Данный документ гражданин должен заполнить самостоятельно — обратившись при необходимости за консультацией в ФНС или в специализированную фирму.

Иные источники, которые в общем случае требуются для оформления компенсации:

Также человеку понадобится открыть счет, на который ему удобно будет получить вычет, в любом банке.

Образцы документов на вычетОсновные сложности, характеризующие получение имущественного вычета, связаны, как правило, с заполнением налогоплательщиком таких документов, как заявление, форма 3-НДФЛ. Каковы нюансы работы с ними?

Наглядно ознакомиться с ними вам поможет составленный для каждого из отмеченных документов образец. Имущественный вычет — процедура, которая требует соблюдения стандартов заполнения различных источников. Образцы указанных документов — заявления на компенсацию, а также формы 3-НДФЛ — имеются в нашем обзоре.

Изучим теперь то, какие есть способы получения рассматриваемой выплаты. Таковых две:

В первом случае гражданину потребуются те документы, которые мы рассмотрели выше. ФНС, проверив их в течение 3 месяцев, принимает положительное решение относительно предоставления человеку вычета или же пишет обоснованный отказ, как правило, означающий необходимость предоставления каких-либо измененных документов по списку или же дополнительных.

Получение вычета: обращение к работодателюЕсли человек решает получить имущественный налоговый вычет при покупке жилья посредством обращения к работодателю, потребуются в целом те же источники, за исключением формы 3-НДФЛ, а также справки 2-НДФЛ. Их в этом случае готовить не обязательно.

Вторая схема оформления выплат предполагает взаимодействие гражданина как с работодателем, так и с ФНС. Первым делом человек должен собрать документы и предоставить их в налоговую службу. Следует отметить, что форма заявления на вычет в данном случае будет другая — в ФНС ее должны выдать при обращении.

Приняв документы, налоговая служба в течение 30 дней рассмотрит их, и если с ними все будет в порядке, выдаст заявителю уведомление, которое удостоверяет право гражданина на получение вычета через работодателя. Данный источник нужно будет отнести в бухгалтерию.

На основании уведомления от ФНС фирма-работодатель сможет не исчислять из зарплаты сотрудника налог в размере 13% и выплачивать его, таким образом, вместе с ней. НДФЛ не будет удерживаться до конца года или пока сумма вычета не исчерпается. Для того чтобы продолжить получать вычет по данной схеме, в следующем году сотрудник должен будет получить новое уведомление от ФНС. Документы при этом нужно будет предоставить в налоговую еще раз.

Оформление вычета: нюансыРассмотрим то, какие нюансы характеризуют имущественный налоговый вычет при покупке квартиры.

Прежде всего стоит обратить внимание на тот факт, что рассматриваемая компенсация может быть возвращена только в пределах тех сумм, что перечислены гражданином государству в виде НДФЛ. Если человек не платил налогов, то и вычет он оформить не сможет.

Важно, чтобы ставка налога в данном случае составляла 13%, то есть соответствовала той, что установлена для налоговых резидентов РФ. Если человек находился за пределами России более полугода, он получает статус нерезидента и не будет иметь права оформлять выплаты, о которых идет речь, до того момента, когда период его нахождения в РФ будет более длительным, чем проживание за границей.

Следующий нюанс, характеризующий имущественный вычет при покупке квартиры, — сроки начала выплаты данной компенсации работнику фирмой, в которую он обратился с заявлением о желании в законном порядке не уплачивать государству налоги с зарплаты. В соответствии с разъяснениями Минфина РФ, выплаты должны начинаться с того месяца, в котором человек обратился в ФНС.

Можно отметить, что гражданин вправе задействовать оба механизма исчисления вычета одновременно. Так, он может получить компенсацию через работодателя, к примеру, с сентября по декабрь, а в следующем году — оформить ее в ФНС за период с января по август.

Следующий нюанс — оформление вычета при работе на несколько фирм. До 2014 года человек имел возможность получить компенсацию только у одного работодателя. Но с 2014 года в НК РФ вступили в силу изменения. Имущественный вычет стало возможно оформлять у любого количества работодателей одновременно. Правда, в этом случае гражданин должен указать в заявлении в ФНС то, каким образом он желает распределить вычет между разными работодателями. Налоговики, в свою очередь, должны будут выдать заявителю несколько отдельных уведомлений для каждой компании.

Взаимный зачет обязательств гражданина и государстваНалоговый вычет при покупке жилья можно зачесть в счет уплаты НДФЛ за продажу жилья. В этом случае его сумма, определенная исходя из стоимости недвижимости, расходов, а в некоторых случаях и на основе ипотечных процентов, может быть истрачена в течение 1 года. Для осуществления данной процедуры — взаимного зачета вычетов и налогов, нужно обратиться в ФНС. Специалисты ведомства предоставят необходимые консультации.

За какой период можно оформить вычет?Человек может оформить компенсации по расходам на квартиру за 3 года, предшествующих обращению в ФНС, если он является работающим гражданином, или за 4, если он получает пенсию. В этом случае в налоговую службу предоставляется несколько деклараций — за каждый год.

Можно отметить, что право на имущественный вычет не имеет срока давности. Человек вправе обратиться в ФНС или к работодателю за соответствующей компенсацией в любое время, даже через несколько лет после продажи квартиры, за которую он собирается получить выплаты, гарантированные законом.

РезюмеИтак, российский Налоговый кодекс включает нормы, в соответствии с которыми граждане РФ имеют право оформлять вычеты на основе сумм, потраченных на покупку жилья, его ремонт или выплаченные проценты по ипотечным кредитам. Данные компенсации могут быть получены двумя способами — посредством обращения к работодателю или же при прямом взаимодействии человека с ФНС.

Предельная сумма, на основе которой может исчисляться имущественный вычет, зависит от года первого обращения гражданина в налоговую службу. Если он впервые оформил компенсацию до 2014 года, то он сможет получить выплату от суммы до 2 млн рублей с одного объекта недвижимости, но при наличии возможности исчислить вычет с неограниченного объема процентов по ипотеке.

Если человек впервые обратился в ФНС в 2014 году и позже, то он вправе получить компенсацию в пределах 2 млн рублей, потраченных на покупку или ремонт любого количества объектов недвижимости. Однако, что касается предельной суммы ипотечных процентов, с которых может быть получен вычет, она в этом случае составляет 3 млн рублей.

Компенсацию можно оформлять у нескольких работодателей. Вполне допустимо сочетание данной схемы получения вычета и механизма его оформления через ФНС.

Поделиться в соц. сетяхПриобретали квартиру с использованием ипотечного кредита, поэтому могу озвучить только перечень документов, необходимых для получения имущественного налогового вычета только для такого случая, но из личного опыта. В налоговую инспекцию необходимо подготовить и сдать:

-заявление в налоговую инспекцию установленного образца;

-справку 2НДФЛ с места работы;

-справка из банка о фактически выплаченных процентах за прошедший год;

-копия договора купли-продажи;

-копия расписки в получении денежных средств;

-копия свидетельства о регистрации права собственности;

-копия кредитного договора;

-копии платёжных поручений за предыдущий год.

После получения Уведомления из налоговой инспекции сдаёте его в бухгалтерию по месту работы.

автор вопроса выбрал этот ответ лучшим

Какие документы нужны для возврата подоходного налога с покупки жилья (квартиры, дома, части дома)?

Как вернуть 13% с покупки квартиры?

Собираем документы (в моем случае расчет за свои деньги (без кредитов и ипотеки).

Подаем документы и ждем месяца 2 камеральной проверки. Потом идем в налоговую, пишем заявление на возврат подоходного налога с указанием реквизитов карты или сберегательной книжки. И ждем денег.

Список документов для оформления вычета

Для того чтобы оформить имущественный вычет при покупке квартиры/дома/участка через налоговую инспекцию Вам понадобятся следующие документы и информация:

1.Налоговая декларация по форме 3-НДФЛ (скачать ее Вы можете здесь). В ИФНС подается оригинал декларации.

2.Паспорт или документ его заменяющий. В ИФНС подаются заверенные копии первых страниц паспорта (основная информация + страницы с пропиской).

3.Справка о доходах по форме 2-НДФЛ. Такую справку Вы можете получить у Вашего работодателя. В ИФНС подается оригинал справки 2-НДФЛ.

Примечание: если за год Вы работали в нескольких местах, то потребуются справки от всех работодателей.

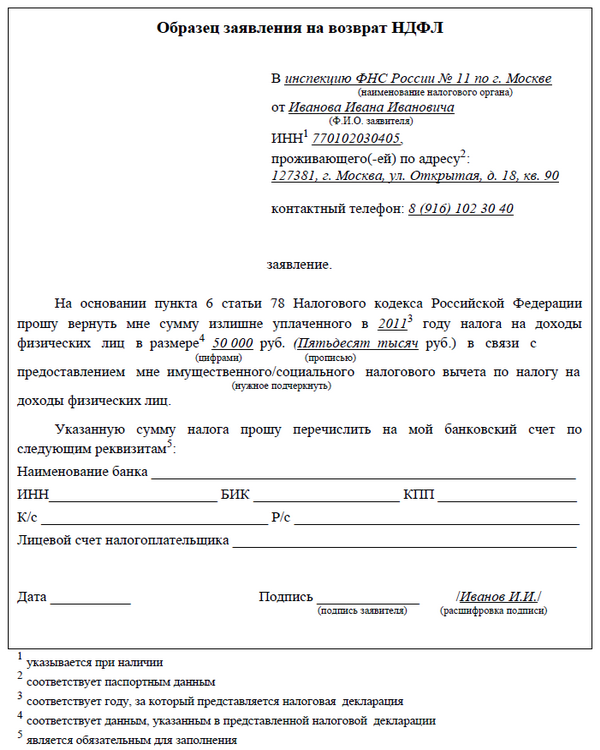

4.Заявление на возврат налога с реквизитами счета, на который налоговая перечислит Вам деньги. В ИФНС подается оригинал заявления. Образец заявления Вы можете скачать здесь: Заявление на возврат налога при имущественном вычете.

5.Договор купли-продажи или договор долевого участия. В ИФНС подается заверенная копия договора.

6.Платежные документы, подтверждающие факт оплаты жилья (обычно это платежные поручения, квитанции об оплате или расписки). В ИФНС подаются заверенные копии платежных документов.

7.Свидетельство о государственной регистрации права собственности. В ИНФНС подается заверенная копия свидетельства о регистрации.

8.Акт приема-передачи жилья. В ИФНС подается заверенная копия акта.

Если приобретение квартиры производилось с помощью ипотеки (или жилищного кредита) и производится возврат денег по уплаченным процентам, то дополнительно представляются:

1.Кредитный договор с банком. В ИФНС подается заверенная копия договора.

2.Справка об удержанных процентах за год (ее Вы получаете в банке, который выдал Вам кредит). В ИФНС подается оригинал справки.

3.Платежные документы, подтверждающие факт оплаты кредита (квитанции, чеки, платежные поручения, выписки и т.п.). Если документов у Вас не сохранилось, Вы можете взять из банка выписку по счету, отражающую уплату процентов. В ИФНС подаются заверенные копии платежных документов или оригинал банковской выписки.

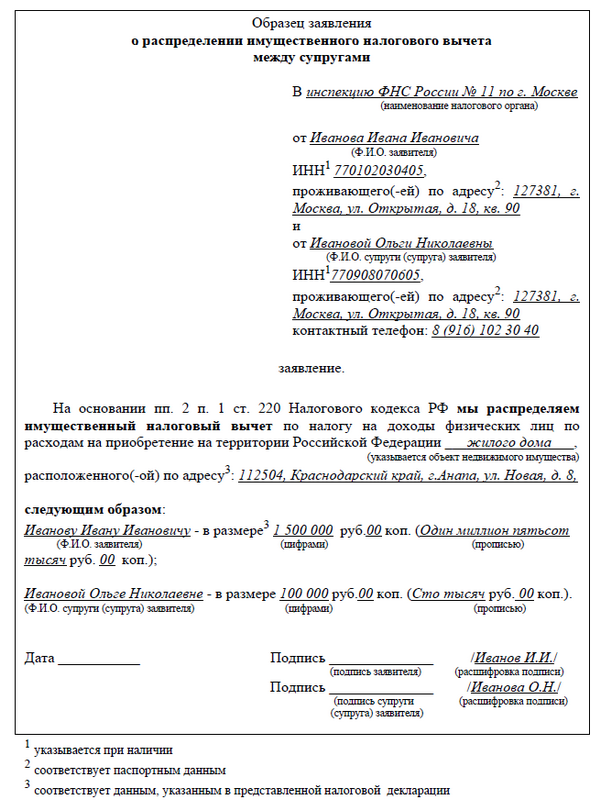

В случае покупки имущества супругами в совместную собственность дополнительно предоставляются:

1.Заявление об определении долей. В ИНФС подается оригинал заявления. Образец заявления Вы можете скачать здесь: Заявление об определении долей в совместной собственности;

2.Копия свидетельства о браке.

В случае получении налогового вычета за ребенка дополнительно предоставляются:

1.Копия свидетельства о рождении;

2.Заявление об определении долей (если в долевом участии есть оба родителя);

В случае самостоятельного строительства:

1.Расходные документы (чеки, квитанции) на строительные материалы. В ИФНС подаются заверенные копии расходных документов;

В случае получения налогового вычета по отделке/ремонту:

1.Договор на ремонт/отделку и расходные документы, связанные с договором (чеки, квитанции и расписки). В ИНФНС подаются заверенные копии документов.

В случае если за налогоплательщика оплату совершает другое лицо:

1.Поручение на перевод денег.

Также для оформления вычета Вам потребуются:

1.Номер ИНН (должен быть указан в декларации). Вы можете узнать его в Вашем «Свидетельстве о постановке на учёт в налоговом органе» или на сайте федеральной налоговой службы (http://service.nalog.ru/inn-my.do).

2.Реквизиты счета, на который будут перечислены деньги (должны будут быть указаны в заявлении о возврате налога).

Следует отметить, что во избежание задержек и отказов обращаться в налоговую службу следует с максимально полным пакетом документов.

В 2015 году для получения имущественного налогового вычета с нас потребовали (безкредитный вариант) :

Все копии не заверенные, а просто копии. Дальше ждете зачисления денег (мы ждали три месяца, пока пройдет камеральная проверка). Оказывается, возврат имущественного налога - это так просто !

в избранное ссылка отблагодарить

Образец заполнения заявления на получение имущественного вычета

пример заполнения заявления на получения имущественного вычета20 февраля 2015 - 10

Формы, образцы и бланки декларации 3-НДФЛ и документов для. * Пример заполнения декларации 3-НДФЛ для имущественного вычета без возврата. Пример заполнения заявления на получение уведомления о. Заявление на возврат НДФЛ образец * Образец заявления на возврат НДФЛ. Перечни документов для получения налоговых вычетов. имущественного налогового вычета по расходам на уплату процентов по целевому займу. Образец заполнения заявления. Имущественный вычет у работодателя * Образец заявления на получение имущественного налогового вычета у работодателя. Образец заполнения 3-НДФЛ при переносе остатка вычета. ФНС - Имущественные налоговые вычеты * Образец заявления о распределении имущественного налогового вычета между. Пример заполнения налоговой декларации по налогу на доходы. лиц с целью получения имущественного налогового вычета по расходам на. заявления о распределении имущественного налогового вычета * 24 фев 2013. Образец заявления (соглашения) о распределении имущественного налогового вычета между супругами. Перечни документов для получения налоговых вычетов. Образец. Образец заполнения заявления. Как написать заявление на предоставление (получение. * Заявление на налоговый вычет: правила заполнения. Как написать. о налоговом вычете. Заявление на предоставление имущественного налогового вычета. Примерный образец заявления представлен ниже. В шапке. заявления на имущественный вычет * Подробно о том как получить имущественный вычет при покупке жилья. потраченному на приобретение жилья (форма, образец заполнения, скачать ).Налоговый вычет при покупке квартиры: рассчитываем по-новому * 8 дек 2014. Посмотрим, какие имущественные вычеты при покупке квартиры, комнаты, жилого. По общему правилу получить вычет может только собственник. все равно может подать заявление на налоговый вычет – с большой долей. Образец заполнения декларации по форме 3-НДФЛ при. Заявления на вычет (возврат налога), в том числе заявление на. * Список документов на вычет при получении вычета у налоговой инспекции. Вы можете скачать образец заявления на возврат налога для налоговой инспекции в. как "Заявление о распределении имущественного налогового вычета". Посмотреть, как можно заполнить декларацию на этом веб-сайте.3-НДФЛ - Пример и образец заполнения декларации 3-НДФЛ 2014 * Форма бланка заявления на получение имущественного налогового вычета по расходам на покупку квартиры. Вместе с заявлением необходимо. Заполнить декларацию 3 НДФЛ за 2014 (2015) год. * Способ заполнить декларацию по форме 3-НДФЛ за 2014 год. Пример 1. Но есть право на имущественный вычет: либо фиксированный (250 000 руб. ). если совместная (либо по документам, либо по закону) — как угодно по заявлению. она поделилась в статье «Как получить имущественный вычет ?Давайте вместе заполнять 3НДФЛ(налоговую декларацию. * Заявление о распределении вычета представляется в налоговый орган. Основанием для получения имущественного налогового вычета у. Пример заполнения налоговой декларации по налогу на доходы. Как заполнить декларацию 3 НДФЛ и получить имущественный. * Инструкция по заполнению декларации 3 НДФЛ и получению имущественного налогового вычета. Образец: заявление на вычет и реестр. Как получить имущественный вычет у нескольких налоговых. * 11 июн 2014. Порядок востребования и получения имущественного вычета. органы по месту своей регистрации, и подать соответственное заявление. В одном. Образец заполнения командировочного удостоверения в РФ. Как получить имущественный вычет? Личный опыт. * 5 апр 2013. Наш редактор в этом году уже успела получить имущественный. кому нужно заполнить 3-НДФЛ для имущественного вычета». Образец такого заявления можно найти в том же письме налоговой службы.Налоговый имущественный вычет - как вернуть проценты с. * Примеры заполнения формы 3-НДФЛ в зависимости от года. Получить вычет при покупке недвижимости можно, подав заявление и необходимые. Заполнение декларация 3 НДФЛ при покупке недвижимости. * 1 апр 2012. Получить готовую декларацию, заявления, список документов в налоговую. год в какие поля "имущественного вычета" программы вносить. в продолжение за минусом от первой??пример: купил за 1500000, в 1. Формы заявлений * Заявление на предоставление льготы по земельному налогу, Заполнить · Скачать. на имущественный налоговый вычет у работодателя (налогового агента). Заявление на получение информации о налоговой задолженности. Форма: Заявление на получение уведомления о подтверждении. * Форма: Заявление на получение уведомления о подтверждении налоговым. на имущественный налоговый вычет (образец заполнения) (Подготовлен. Вопрос: О документах, необходимых для получения. * Вопрос: О документах, необходимых для получения имущественного вычета по. декларация представляет собой письменное заявление или заявление. физических лиц (форма 3-НДФЛ), порядок и примеры ее заполнения.

Образец заявления на имущественный вычетДля получения имущественного вычета при покупке квартиры, дома (или его строительстве) необходимо в ФНС подать заявление, образец которого мы предлагаем скачать в этой статье.

Налоговый имущественный вычет можно получить как у своего работодателя, так и непосредственно в налоговой службе. Работодатель будет возвращать часть произведенных расходов на покупку (строительство) жилья постепенно, каждый месяц, проявляться это будет в том, что с зарплаты работника не будет удерживаться НДФЛ. ФНС выплатит всю сумму сразу на указанный физическим лицом расчетный счет.

Для получения вычета собираются все документы, подтверждающие расходы на покупку квартиры, дома или расходы на строительство. Кроме того, придется оформить заявление в свободной форме, содержащее просьбу подтвердить право на имущественный вычет.

На заметку! Предлагаем также скачать образец заявления на стандартный вычет на ребенка по этой ссылке. на получение паспорта - скачать .

Образец заявления на получение имущественного вычетаЗаявление оформляется на листе формата А4.

В правом углу, вверху пишутся реквизиты лица, претендующего на получение налогового вычета: указывается ФИО заявителя, его ИНН, данные документа, удостоверяющего личность (паспорт). Кроме того, вверху пишется наименование отделения налоговой, в которое подается бланк заявления на вычет.

Как оформить текст, можно посмотреть, скачав образец, представленный ниже.

В текст нужно обязательно включить год, за который должен быть возвращен подоходный налог, сумму имущественного вычета, сумму процентов по ипотечному кредиту, которые также могут быть возвращены (в случае одобрения ФНС).

Также прописывается адрес приобретенной квартиры, дома, доли.

В приложении приводится перечень документов, которые прилагаются к заявлению – договор купли-продажи жилья, акт передачи квартиры, свидетельство о государственной регистрации прав на недвижимость, документы, подтверждающие расходы и прочие документы.

Внизу оформленного бланка ставится подпись заявителя и дата оформления.

Скачать бланк доверенности на получение имущественного вычета – ссылка.

Заявление на получение имущественного вычетаПравом на получение имущественного вычета, в соответствии со ст.220 Налогового кодекса РФ обладают налогоплательщики, строящие или купившие недвижимость. или некоторые виды движимого имущества. Налоговые вычеты распространяются на суммы, израсходованные на приобретение недвижимого или движимого имущества, и на суммы, израсходованные на погашение процентов по целевым кредитам.

Чтобы использовать имущественный налоговый вычет, необходимо написать заявление на получение имущественного вычета и представить его в налоговые органы вместе с заполненной декларацией по форме 3-НДФЛ. Это позволит получить обратно часть налога на доходы.

Заявление на получение имущественного вычета заполняется на бланке установленной формы. К заявлению прилагается комплект документов, подтверждающих факт и суммы расходования средств на приобретение имущества.

Образец бланка заявления можно скачать ниже.

Заявление о предоставлении имущественного налогового вычета (образец заполнения)Образцы по теме: Заявление. Налог. Финансы

В инспекцию ФНС России N 10 по г. Москве от Иванова Ивана Николаевича, ИНН 771001300875. Документ, удостоверяющий личность: паспорт 4500 N 675002, выдан 5 отделением милиции г. Москвы 25.05.2001, проживающего по адресу: г. Москва, ул. Новая, д. 8, кв. 5

ЗаявлениеПрошу предоставить мне имущественный налоговый вычет в соответствии со ст. 220 Налогового кодекса РФ в сумме 2 000 000 (два миллиона) руб. направленной на приобретение квартиры по адресу: г. Москва, ул. Новый Арбат, д. 128, кв. 6.

Документы, подтверждающие право на вычет (копия договора купли-продажи квартиры, Свидетельство о государственной регистрации права собственности, расписка о получении денежных средств), прилагаются.

Образец заявления о распределении имущественного

О порядке представления подтверждающих документов с целью получения остатка имущественного налогового вычета по налогу на доходы физических лиц. Бланк декларации 3-ндфл за 2011 и 2012 года в формате Microsoft Excel xls. На этой странице вы может скачать форму и бланки декларации 3-ндфл и других документов, связанных с имущественным вычетом, в данном разделе вы можете бесплатно скачать формы и образцы заполнения документов для имущественного вычета. Пример заполнения заявления на распределение долей в общей совместной собственности на основе заявления, 19630, рекомендованного к использованию в письме фнс россии от 22.11.2012 N ед-4-3. Заявление подается в бухгалтерию работодателя вместе с подтверждающим вычет уведомлением, полученным в налоговой инспекции. Правом на имущественные налоговые вычеты обладает налогоплательщик, который осуществлял определенные операции с имуществом, в частности: пример заполнения налоговой декларации по налогу на доходы физических лиц с целью получения социального налогового вычета по расходам на обучение налогоплательщика. Формы, образцы и бланки декларации 3-ндфл и документов для налогового вычета при покупке квартиры. О порядке предоставления имущественного налогового вычета на основании предварительного договора купли-продажи квартиры и акта приема-передачи квартиры, если право собственности на квартиру не оформлено. Заявление подается в налоговую инспекцию вместе с остальными документами, если налогоплательщик решил получать вычет через работодателя. Коды классификации доходов бюджетов российской федерации, администрируемых федеральной налоговой службой в 2015 году. Для открытия требуется Microsoft Word версии 2003 или выше или аналогичная программа. Для открытия требуется Microsoft Excel версии 2003 или выше или аналогичная программа. В нем содержится счет, на который налоговая инспекция вернет вам деньги. Пример заполнения декларации 3-ндфл для имущественного вычета при покупке квартиры, дома, используя целевой кредит ипотеку. Пример заполнения налоговой декларации по налогу на доходы физических лиц с целью получения имущественного налогового вычета по расходам на приобретение квартиры. О возможности включения налогоплательщиком в состав имущественного налогового вычета по налогу на доходы физических лиц расходов на отделку квартиры, приобретенной на вторичном рынке. Пример заполнения заявления работодателю о предоставлении имущественного вычета. Пример заполнения декларации 3-ндфл для имущественного вычета без возврата ипотечных процентов. Пример заполнения заявления на возврат налога при покупке квартиры, земли на основе заявления, рекомендованного к использованию в письме фнс россии от 22.11.2012 N ед-4-3, 19630, дома.

Заявления о распределении имущественного налогового вычетаИнтересуетесь, как можно вернуть налоговый вычет при покупке квартиры? Это возможно, как при покупке на вторичном рынке, так и в случаях с ипотечными квартирами в новостройках. В статье мы рассмотрим особенности налогового вычета и порядок его получения.

Получаем налоговый вычет при покупке квартиры

РазмерИмущественный налоговый вычет при покупке квартиры по ст. 220 НК РФ составляет 13% от суммы, уплаченной за покупку. При это сумма не превышает 2 млн. р. (при покупке за свои деньги) и 6 млн. р. (по ипотеке).

Т.е. максимальная сумма компенсации налогового вычета может составить 260 т. р. в случае с собственными средствами и 786,7 т. р. с ипотечными. Сумма налогового вычета делится поровну между всеми собственниками.

Начиная с 2016-го года с налоговым вычетом при покупке квартиры никаких изменений не произошло, только при продаже был увеличен с 3 до 5 лет срок когда можно получить налоговый вычет.

Сроки выплатыВ течение 1 месяца с момента рассмотрения налоговой инспекцией заявление на получение налогового вычета. Либо каждый год после 30 апреля — в случае с ипотечными средствами на покупку квартиры. Подробнее читайте в статье далее.

Как рассчитатьРазберЕм несколько вариантов расчета налогового вычета при покупке квартиры.

Примеры:

Квартира куплена за 1,8 млн. р. Деньги собственные.

Налоговый вычет: 1,8 млн. р. * 13% = 234 000 рублей

За квартиру заплатили 2 млн. р. или 5 млн. р. Деньги собственные. Налоговый вычет в обоих случаях будет 260 т. р. — это максимальный размер налогового вычета при покупке квартиры.

В случае, если квартира была приобретена начиная с 2014-го года, то при покупке недвижимости стоимостью ниже 2 млн. р. можно получить оставшуюся сумму налогового вычета путем приобретения другой недвижимости. Т.е. купили квартиру за 1,2 млн. р. = налоговый вычет 156 000 рублей. От 260 т.р. остается 104 000 рублей — их можно добрать, если купить другую квартиру или иные объекты недвижимости.

При одновременной сделке купли-продажи квартиры налоговый вычет 13% от покупки можно использовать для уплаты налога за продажу старой квартиры (если она в собственности не более 3 лет).

Кто может получить налоговый вычет?Налоговым вычетом при покупке квартиры не могут воспользоваться. индивидуальные предприниматели (ИП), юридически лица (ООО и т.п.), безработные (официально и неофициально).

Иными словами, налоговый вычет с покупки квартиры могут получить только те, кто выплачивает со своего регулярного дохода 13% НДФЛ .

Способы и порядок полученияНалоговый вычет существует в двух формах его получения:

Рассмотрим каждый из них.

Образцы заявленийДля оформления возврата налогового вычета, понадобятся заявления, образцы которых вы можете скачать здесь.

Образец заявления для налоговой (1 способ): https://yadi.sk/i/fyMEPHmbjrnTR

Образец заявления для работодателя (2 способ): https://yadi.sk/i/b5qPyotcjrnT3

Документы и сама декларация на получение налогового вычета подаются в нал. инспекцию по месту постоянной регистрации гражданина. Сделать это можно в любой день, в т.ч. после 30 апреля, когда заканчивается декларационная кампания.

Список действий таков:

Инфографика: возврат налогового вычета с покупки квартиры

РаботодательДанный вид вычета позволяет не платить подоходный налог с заработной платы, а получать её в полном размере, пока не будет использована вся сумма налогового вычета.

Рассмотрим случай с налоговым вычетом при покупке квартиры в ипотеку. Сумма в этом случае рассчитывается исходя из денег, потраченных на саму покупку и также делится между собственниками.

Налоговый вычет при покупке квартиры в ипотеку рассчитывается следующим образом:

13% от общей суммы в максимум 6 млн. р. из которой 2 млн. р. — собственные средства и 4 млн. р. — ипотечные.

Примеры

Квартира куплена за 3 млн. р. из которых 1,5 млн. р — собственные и столько же — ипотечные.

(1,5 млн. р. + 1,5 млн. р.) * 13% = 390 000 рублей налогового вычета

Квартира куплена за 9 млн. р. или 14 млн. р. В обоих случаях налоговый вычет составит 786,7 т. р. поскольку это максимальная сумма и все что свыше 6 млн. р. под вычета не попадает.

Порядок получения такой же как и в предыдущем случае — через обращение в налоговую инспекцию. Из документов дополнительно потребуется справка от банка (в котором взята ипотека) об удержанных за год процентах по ипотеке — для её получения нужны паспорт и кред. договор.

Важно заметить, что налоговый вычет за квартиру приобретенную в ипотеку начисляется не весь сразу. а частями за каждый год ипотеки (если ипотека на 10 лет — каждый год будет выплачиваться 1/10 суммы налогового вычета). Получить на руки эти деньги нельзя, они сразу будут уходить на оплату долга по ипотеке после 30 апреля каждого года.

Причины отказаНалоговая может отказать в выплате налогового вычета в следующих случаях:

Окт 20, 2015 jilvprs

Все, кто получает заработную плату, знают, что с нее взимается подоходный налог в 13%. Но в некоторых случаях эта сумма может быть уменьшена, если написать заявление на налоговый вычет, причем не только за текущий, но и за предшествующий год.

Сотрудники бухгалтерии ежемесячно высчитывают налог на доходы сотрудников, перечисляют суммы в казну государства. Но Налоговый Кодекс предоставляет гражданам возможность воспользоваться налоговым вычетом, то есть ему будет возвращена некоторая сумма от подоходного налога, которым облагаются все доходы гражданина. Различают социальный и имущественный вычет.

Те граждане, которые оплатили социально значимые услуги за:

Гражданам предоставляется имущественный налоговый вычет, если они приобрели или совершили другие действия:

Если гражданин стал собственником жилого помещения, то он может воспользоваться налоговым вычетом, а ипотечные заемщики – возвратить 13% от суммы уплаченных процентов за ипотечное кредитование. Если был оплачен дорогостоящий лечебный курс, то плательщик налога также имеет право на вычет.

В каких ситуациях можно получить налоговый вычет?При любом полученном доходе необходимо заплатить налог в 13 процентов от суммы, но можно его и вернуть, если:

Стоит отметить, что налогоплательщик не может получить сумму вычета больше, чем он сам заплатил.

Но для каждой категории вычетов есть свой предел, исходя из которого, можно рассчитать суммы вычета:

Для получения вычетов следует подать декларацию о доходах установленной формы в налоговую инспекцию по месту жительства.

Какие документы необходимы?

Вместе с заявлением на имя руководителя налоговой инспекции необходимо предоставить ИНН гражданина в местное отделение.

Кроме декларации о доходах и справки из бухгалтерии по форме НДФЛ-3, претенденту на вычет необходим общегражданский паспорт, оригиналы и копии для разных видов вычета:

Схема написания самого заявления может разнится только по сути выплат: на обучение, социальные или имущественные выплаты, но в основном в нем должно быть указано:

Скачать заявление на возврат НДФЛ в формате .rtf (Word)

Как осуществляется возврат?

Есть два варианта возврата излишне уплаченного налога:

Важно знать, что если бухгалтер уже проводил налоговый вычет по месту работы, но полностью не рассчитался с сотрудником, то остальные средства можно получить через налоговую, обратившись туда по окончанию отчетного периода.

Инструкция по возврату излишне уплаченного налогаДавайте поговорим о сроках подачи декларации по возврату: ее можно подавать в течение 2 лет по окончании налогового периода, когда была осуществлена переплата.

Что необходимо сделать:

Если у налогоплательщика появилась возможность получить вычет по разным видам, то он может сам подобрать тот вид переплаченных налогов, который на его взгляд, более выгоден.

Что делать, если срок возврата пропущен?В том случае, если налогоплательщик по уважительным причинам пропустил срок подачи декларации о возврате налога, то у него есть право обращения в судебные органы на восстановление этого срока по возврату излишне уплаченных налогов из казны государства.

Основные ошибки и трудности:

Все эти неточности и ошибки могут привести к затягиванию срока получения средств до 7-8 месяцев вместо четырех.

Как восстановить ИНН при утере? Процедура повторного получения документа

Как получить ИНН физическому лицу?

Образец заявления на возврат излишне уплаченного налога