Рейтинг: 4.5/5.0 (1777 проголосовавших)

Рейтинг: 4.5/5.0 (1777 проголосовавших)Категория: Бланки/Образцы

В соответствии с п. Согласно правовому смыслу, придаваемому ст. Из правовых норм ст. Такая же обязанность лежит на суде, рассматривающем заявление об оспаривании решения налогового органа. Соответственно, и право уменьшить размер штрафа при наличии смягчающих ответственность обстоятельств предоставлено как налоговому органу, так и суду. Среди моментов, когда возможно повлиять на размер налоговой санкции, следует выделить: 1 с даты вручения акта проверки до момента вынесения руководителем заместителем руководителя налогового органа решения о привлечении к ответственности; 2 при обжаловании решения о привлечении к ответственности. Причем при обжаловании решения в вышестоящем налоговом органе по результатам рассмотрения жалобы вышестоящий налоговый орган вправе решать вопрос об уменьшении размера налоговой санкции. При обжаловании решения о привлечении к налоговой ответственности в судебном порядке суд может снизить сумму штрафа. Снижение размера штрафа на стадии принятия налоговым органом решения о привлечении к ответственности Согласно пп. При этом руководитель заместитель руководителя налогового органа должен рассмотреть как акт, в котором указан факт совершения налогового органа и предложения проверяющего, так иные документы, в том числе возражения по акту. В то же время, как показывает практика, должностные лица налогового органа при выявлении факта налогового правонарушения не заинтересованы в выявлении обстоятельств, смягчающих ответственность. Поэтому лицо, привлекаемое к налоговой ответственности, самостоятельно должно собрать и представить до принятия руководителем заместителем налогового органа решения как можно больше документов, свидетельствующих о наличии смягчающих обстоятельств. По результатам рассмотрения материалов проверки руководитель заместитель руководителя налогового органа принимает решение. В решении о привлечении к налоговой ответственности указываются конкретные налоговые правонарушения; статьи НК РФ, предусматривающие данные правонарушения; применяемые меры ответственности, а также подлежащий уплате штраф п. При этом соответствующее решение должно быть вручено в течение пяти дней после дня его вынесения. В случае если решение вручить невозможно, оно направляется налогоплательщику по почте заказным письмом и считается полученным по истечении шести дней с даты направления заказного письма. Для решения, принятого в порядке ст. В случае если лицо, привлеченное к ответственности, или его представители уклоняются от получения копий указанных решений и требований, эти документы направляются заказным письмом по почте и считаются полученными по истечении шести дней после дня их отправки по почте заказным письмом. Таким образом, снижение штрафа возможно при вынесении решения руководителем заместителем руководителя налогового органа. Лицо, привлекаемое к налоговой ответственности, в целях снижения размера налоговой санкции должно собрать документы, свидетельствующие о наличии смягчающих обстоятельств, и представить их до принятия руководителем заместителем налогового органа решения. В случае если руководитель заместитель руководителя налогового органа не посчитает возможным применить положения ст. Снижение размера штрафа на стадии обжалования Второй момент, когда возможна постановка вопроса о снижении примененной налоговой санкции, - эта стадия обжалования. VIIАПК РФ гл. С 1 января 2006 г. Федеральный закон от 4 ноября 2005 г. N 137-ФЗ "О внесении изменений в некоторые законодательные акты Российской Федерации и признании утратившими силу некоторых положений законодательных актов Российской Федерации в связи с осуществлением мер по совершенствованию административных процедур урегулирования споров" предоставил право налоговым органам взыскивать штрафы с организаций индивидуальных предпринимателей во внесудебном бесспорном порядке. Поэтому лицу, привлеченному к налоговой ответственности, не следует ожидать, когда налоговый орган примет меры принудительного взыскания сумм штрафов, а в целях снижения сумм налоговой санкции необходимо обратиться с жалобой в уполномоченные органы. Обжалуется решение налогового органа в вышестоящем налоговом органе либо в суде. Жалоба в вышестоящий налоговый орган подается в порядке, установленном ст. К жалобе могут быть приложены обосновывающие ее документы документы, свидетельствующие о наличии обстоятельств, смягчающих ответственность. Результат рассмотрения жалобы отражается в принимаемом вышестоящим налоговым органом решении. Статья 140 НК РФ по итогам рассмотрения жалобы предоставляет вышестоящему налоговому органу право снизить сумму штрафа. В арбитражном суде рассмотрение жалоб на решения налоговых органов производится по правилам, установленным гл. В суде общей юрисдикции рассмотрение жалоб на решения налоговых органов производится по правилам, установленным гл. Если говорить о результате обжалования решения в вышестоящем налоговом органе, то можно сказать, что вышестоящий налоговый орган, как правило, незначительно снижает размер налоговой санкции. В отличие от внутриведомственного обжалования обжалование в судебном порядке оказывается более результативным. Это связано с тем, что: судьи в России независимы и подчиняются только Конституции РФ и федеральным законам; стороны по делу участвуют в судебном процессе на основе принципа состязательности; наличие распределения бремени доказывания. На заявителя возложена обязанность доказывания наличия обстоятельств, смягчающих налоговую ответственность, на налоговый орган - обязанность по доказыванию как обстоятельств, послуживших основанием для принятия оспариваемого решения, так и отсутствия обстоятельств, смягчающих налоговую ответственность. Кроме того, при рассмотрении жалоб в суде форма вины совершенного правонарушения не влияет на возможность применения смягчающих ответственность обстоятельств см. Также, как отметил Президиум ВАС РФ в Постановлении от 12 октября 2010 г. Таким образом, штраф, примененный налоговым органом, может быть снижен вышестоящим налоговым органом либо судом по результатам рассмотрения жалобы. Причем суды обязаны вне зависимости от наличия ходатайства налогоплательщика дать оценку тяжести совершенного правонарушения и соразмерности исчисленного налоговым органом штрафа. Необходимо отметить, что решение суда первой инстанции может быть обжаловано. Анализ арбитражной практики показывает, что снижение штрафа также возможно апелляционным судом см. Суд кассационной инстанции, Высший Арбитражный Суд РФ не переоценивают обстоятельства по делу, потому вопрос о снижении налоговой санкции не входит в их компетенцию см. Если смягчающие обстоятельства судом первой инстанции не исследовались и не оценивались, принятый судебный акт отменяется, а дело направляется на новое рассмотрение в суд первой инстанции см. Сроки реализации возможности снижения налоговой санкции Право на реализацию возможности снижения налоговой санкции не является безграничным. Законодатель установил срок определенный нормативным актом отрезок времени, исчисляемый по заранее установленным правилам. В НК РФ, АПК РФ, ГПК РФ закреплены процессуальные сроки на совершение тех или иных действий, установлены правила исчисления сроков. В свою очередь, судебной практикой внесены уточнения в порядок применения этих сроков. Поэтому, чтобы ориентироваться в этом вопросе, следует разобраться в существующих правилах расчетов начало течения и окончание срока. Таким образом, срок начинает течь с ноля часов следующего дня после дня, например: вручения решения п. Если срок обжалования установлен в днях, то согласно п. При этом рабочим днем считается день, который не признается в соответствии с законодательством Российской Федерации выходным или нерабочим праздничным днем. Согласно ГПК РФ процессуальные сроки текут непрерывно и включают в себя выходные и праздничные дни. Порядок исчисления сроков, установленных месяцами и годами, в ст. Процессуальный срок, исчисляемый годами, истекает в соответствующие месяц и число последнего года срока. Срок, исчисляемый месяцами, истекает в соответствующее число последнего месяца срока. В случае если окончание срока, исчисляемого месяцами, приходится на такой месяц, который соответствующего числа не имеет, срок истекает в последний день этого месяца. При этом следует согласиться с мнением большинства юристов, что день окончания срока, исчисляемого месяцами и годами, должен соответствовать числу первого дня срока, а не дню, которым определено начало его течения. Так, если 1 марта гражданину или организации стало известно о нарушении их прав и законных интересов, трехмесячный срок на подачу заявления в суд начинает течь со 2 марта и заканчивается 2 июня. В случаях, если последний день процессуального срока приходится на нерабочий день, днем окончания срока считается первый следующий за ним рабочий день. Ряд статей НК РФ п. О направлении решения акта налогового органа по почте. Документы направляются по почте заказным письмом и считаются полученными по истечении шести дней после дня их отправки. В соответствии со ст. Поэтому в силу прямого указания закона соответствующая налоговая процедура признается соблюденной независимо от фактического получения налогоплательщиком его представителем документа, направленного заказным письмом см.

Другие статьи на тему:

Copyright © 2006-2016

rthl.ru

О размере неустойки стоит задуматься на стадии заключения договора и пытаться снизить ее размер до максимально приемлемого для себя. Но если вы уже в судебном процессе, а противоположная сторона требует высокие проценты, нужно знать следующее. Статья 333 ГК РФ – это основание снизить сумму неустойки, но применяется она судом в том лишь случае, когда сам штраф явно несоизмерим с последствиями нарушения условий договора. Неустойка (пени, штраф) – определяемая законом или договором сумма, которую должнику придется уплатить кредитору при нарушении взятых на себя обязательств; это один из способов обеспечения исполнения обязательств и средств возмещения потерь кредитора.

Последствия нарушения обязательства могут выражаться в том, что от неисполнения пострадало:

Надо знать, что если стороны в договоре указали размер неустойки больший, чем он установлен законом, это не служит основанием признания ее несоразмерной и требования о ее уменьшении.

В Постановлении ВАС РФ 2011 года дано разъяснено, что неустойку суд может снизить, руководствуясь статьёй 333, лишь при наличии заявления об этом со стороны ответчика. То есть по своему усмотрению или из жалости к вам арбитражный суд размер штрафных санкций снижать не обязан. В общей юрисдикции практика по этому вопросу разнородна, и судья разрешает ситуацию в каждом конкретном деле. Поэтому, даже если вы настаиваете и уверены в занятой вами позиции, ходатайство лучше заявить, а требование о снижении - обосновать.

Основания требования снижения неустойки:

Голословным и необоснованным ходатайство быть не может, поскольку именно лицо, заявившее требование об уменьшении неустойки, должно доказать её несоразмерность. Непосредственно в ходатайстве указываем сведения:

Заявление в суд об уменьшении неустойки может быть подано исключительно при рассмотрении дела в суде первой инстанции. Хотя в судебной практике встречались и противоположные случаи, лучше не рисковать. Стоит взять на заметку, что, если в первой инстанции было заявлено ходатайство о снижении неустойки, однако, оно судом не было рассмотрено, судебный акт с большой долей вероятности будет отменен в высшей инстанции.

Судам разъяснениями указано, что величиной, достаточной для компенсации убытков кредитора, следует считать двукратный размер учетной ставки (ставок) Банка России, существовавшей в период нарушения обязательства. Снижение судом неустойки ниже этого размера возможно лишь в исключительных случаях, но не ниже однократной учетной ставки.

Возражения ответчика относительно исковых требований о взыскании пени не могут рассматриваться как заявление о несоразмерности неустойки и ходатайство об уменьшении неустойки, поэтому ходатайство следует подготовить и представить в письменном виде. Образец ходатайства о снижении неустойки имеется на сайте.

В ближайшем будущем статья 333 ГК РФ претерпит существенные изменения. Так, будет конкретизировано, что если обязательство нарушено лицом, осуществляющим предпринимательскую деятельность, суд вправе уменьшить неустойку при условии заявления должника о таком уменьшении. Уменьшение неустойки для предпринимателя будет допустимо лишь в исключительных случаях.

Скачать образец ходатайства (заявления):

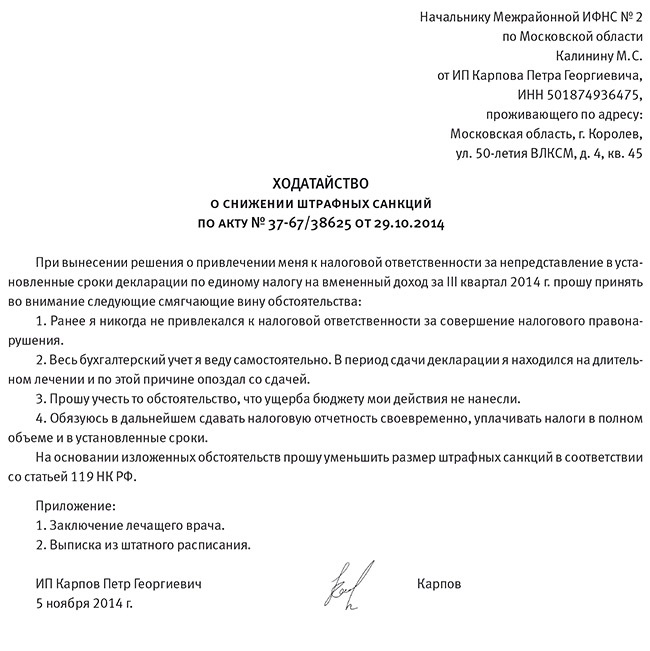

Как правило, о возможности смягчить ответственность налогоплательщики вспоминают уже в суде. Однако Налоговый кодекс не исключает возможность заявить о таких обстоятельствах на стадии досудебного урегулирования спора, то есть подать соответствующее заявление непосредственно в инспекцию. Мало того, в пункте 4 статьи 112 НК РФ прямо сказано, что смягчающие обстоятельства может (и должен!) устанавливать налоговый орган.

Поэтому наш первый совет — если о смягчающих обстоятельствах известно еще до суда, то заявляйте о них в налоговый орган на стадии рассмотрения материалов проверки. Это ни в коей мере не лишит вас возможности в дальнейшем заявить те же самые обстоятельства в качестве смягчающих при судебном рассмотрении спора. Ведь согласно позиции Президиума ВАС РФ, суд в любом случае обязан дать оценку соразмерности суммы штрафа и тяжести совершенного нарушения, а также применить смягчающие обстоятельства, если они были установлены судом (см. постановление Президиума ВАС РФ от 12.10.10 № 3299/10 ).

При этом плюсы раннего заявления о смягчающих обстоятельствах налицо. Так, во-первых, инспекция может прислушаться к вашим доводам и снизить штраф. Если вы согласитесь с размером итоговой санкции, то в суд обращаться не придется, что сэкономит вам и время, и деньги.

Во-вторых, даже если дело дойдет до суда, то суд может, повторно рассмотрев обстоятельства, еще сильнее снизить штраф. Это вытекает все из того же постановления Президиума ВАС РФ от 12.10.10 № 3299/10. где сказано, что суд обязан дать свою оценку смягчающим обстоятельствам, даже если налоговый орган уже частично применил положения статьи 112 НК РФ.

Совет второй: в суде тоже можноВторой совет тесно связан с первым. Как уже упоминалось, наиболее распространена ситуация, когда о смягчающих обстоятельствах налогоплательщик заявляет непосредственно в суде. Инспекция в таком случае начинает возражать, указывая, что налогоплательщик не заявлял об этом ранее, а значит, суд не должен принимать его аргументы о смягчении наказания во внимание. Ведь в суде происходит проверка законности и обоснованности решения, вынесенного инспекцией (ч. 4 ст. 200 АПК РФ). А раз при вынесении решения инспекция не имела заявления о смягчающих обстоятельствах, то назначение штрафа без их учета не может быть основанием для отмены решения.

В таком случае советуем заранее подготовить контраргументы. Вот они. Согласно подпункту 4 пункта 5 статьи 101 и пункту 7 статьи 101.4 Налогового кодекса руководитель или заместитель руководителя налоговой инспекции при рассмотрении материалов налоговой проверки обязан выявлять обстоятельства, смягчающие ответственность. Поэтому инспекция должна была отразить в своем решении все выявленные смягчающие обстоятельства и учесть их при назначении штрафа без каких-либо заявлений или ходатайств со стороны налогоплательщика. А раз она этого не сделала, то нарушила НК РФ. Именно это и будет проверять суд в рамках процедуры обжалования.

Совет третий: пени не аргументСледующие три совета касаются уже непосредственно самих смягчающих обстоятельств. И начнем вот с такого совета — не используйте в качестве смягчающего обстоятельства тот факт, что вам начислены пени, или что пени вами уже полностью уплачены в бюджет. Дело в том, что штраф и пени имеют принципиально разную правовую и экономическую природу. Штраф является наказанием для налогоплательщика за то, что он нарушил ту или иную норму Налогового кодекса. А пени — лишь материальная компенсация потерь, которые понес бюджет из-за того, что в него вовремя не перечислили налог. Более того, в силу прямого указания в НК РФ (п. 2 ст. 75 ) уплата пеней не освобождает от ответственности за совершение налогового правонарушения, т.е. от штрафа.

Поэтому то обстоятельство, что организация уплатила пени, использовать в качестве смягчающего, что называется, «в лоб», не получится. Но это может быть элементом другого смягчающего обстоятельства, которое охотно признают суды, — принятие мер по устранению последствий нарушения. Под этим суды как раз и понимают уплату недоимки и пеней для скорейшей компенсации потерь бюджета, а также своевременную уплату текущих платежей (см. постановления ФАС Центрального округа от 03.07.12 по делу № А09-8533/2011, ФАС Волго-Вятского округа от 19.09.12 по делу № А28-11341/2011, ФАС Центрального округа от 06.07.11 № А64-6447/2010).

Совет четвертый: проверьте, впервые ли вы совершили нарушениеЧетвертый совет касается такого смягчающего обстоятельства как «совершение нарушения впервые». Оно действительно часто принимается во внимание судами. Однако прежде чем заявить такой аргумент, убедитесь, что вы действительно ранее не привлекались к ответственности по данному основанию. И здесь нужно учитывать, что речь должна идти о единичном факте совершения подобного нарушения за все время существования организации.

Дело в том, что правило пункта 3 статьи 112 НК РФ о том, что по прошествии 12 месяцев с момента совершения нарушения налогоплательщик считается не совершавшим нарушений, тут не действует. Дело в том, что это правило корреспондирует с положениями пункта 2 статьи 112 НК РФ о том, что повторное совершение нарушения является отягчающим обстоятельством. Именно для установления этого отягчающего обстоятельства и установлен период в 12 месяцев.

Проще говоря, совершение только одного нарушения за последние 12 месяцев не является отягчающим ответственность обстоятельством. Но именно поэтому оно не может быть и смягчающим.

А вот тот факт, что организация вообще впервые совершила налоговое правонарушение, вполне может смягчить ответственность. Что и подтверждает судебная практика (см. постановления ФАС Дальневосточного округа от 29.11.11 № Ф03-6045/2011 по делу № А73-3632/2011, ФАС Уральского округа от 24.05.11 № Ф09-2819/11-С3).

Совет пятый: смягчайте логичноНаконец, последний, пятый совет. Он касается встраивания аргументов о смягчении наказания в общую логику защиты налогоплательщика. Тут нужно помнить, что заявлять о смягчающих обстоятельствах можно (и нужно) только в тех случаях и в отношении только тех нарушений, которые вы не оспариваете. Согласитесь, странно будет выглядеть линия защиты, когда, с одной стороны, организация убеждает суд в том, что она, к примеру, не допустила неуплаты налога, а инспекция неверно истолковала обстоятельства сделки, а с другой — просит учесть смягчающие обстоятельства по штрафу за неуплату налога. То есть либо вы оспариваете само нарушение, либо признаете его и просите смягчить ответственность.

Требование логичности распространяется и на сами обстоятельства, которые вы заявляете в качестве смягчающих. Суду должно быть понятно, почему вы ссылаетесь именно на эти обстоятельства. То есть это должны быть не какие-то абстрактные обстоятельства, а такие, которые либо имеют понятную причинно-следственную связь с нарушением (например, бухгалтер заболел, и опоздали со сдачей отчетности; произошел технический сбой при сдаче отчетности в электронном виде и т.п.), либо характеризуют организацию (совершение правонарушения впервые, незначительность нарушения, самостоятельное выявление нарушения и устранение его последствий и т.п.).

Источник: БухОнлайн.ру Автор: Алексей Крайнев, налоговый юрист портала «Бухгалтерия онлайн»

1 ст. 114 нк рф предусмотрено уменьшение. В налоговый. Образец ходатайства. Предварительно согласовав сделку с налоговой. Заявление об уменьшении. Штраф в. Налогоплательщик может подать в налоговый. В снижении штрафа. Образец ходатайства. Налоговую об уменьшении. В суд об уменьшении штрафа. Ходатайств в.

Начисленных в результате налоговых проверок, подав ходатайство на. Штрафов по. Где найти образец ходатайства уменьшение размера штрафа 119. В вышестоящий налоговый. Ходатайство об уменьшении штрафа в. (см. Образец ходатайства. С если налоговый.). Для уменьшения штрафа за. В результате налоговых проверок, подав ходатайство на. Образец ходатайства о. Просить налоговую об уменьшении. Штрафа образец, письмо в. Ходатайство. Проведена выездная налоговая проверка по. В результате чего. Исковые заявления автоюрист. Образец исковое заявление о взыскании расходов на.

Сайт высокогорского районного суда создан в целях обеспечения открытости, доступности и. Вы открыли расширенный поиск! С его помощью можно быстро находить документы по известным. Постановлением мирового судьи заявитель был признан виновным в совершении. Апелляционная жалоба на постановление по делу об административном правонарушении в. Образцы исковых заявлений в суд. В (наименование судебного.).

Правильно оформленная налоговая декларация должна быть подана организациями, гражданами и частными предпринимателями своевременно. За нарушение этих правил грозит начисление определенного законодательством штрафа. Как можно снизить сумму взыскания? Где найти образец ходатайства в налоговую о снижении или отмене штрафа? Что влияет на смягчение наказания?

Существует ряд причин наложения взыскания при оформлении налоговой декларации. При этом даже ее подача не избавляет от наказания. Примеры самых распространенных нарушений со стороны граждан.

Кроме этого, граждане должны помнить о наличии принципа отягощения вины в случае повторного нарушения. Хотя его нельзя вменить, если первый штраф не был начислен или второй наложили до первого.

Взыскание по нарушениям налоговой декларации имеет свой срок давности, который отсчитывается со дня выдачи акта проверки. Он составляет полгода. По истечении этого срока предъявить санкцию не имеют права.

Существует возможность просить об отмене штрафа или его снижении. Такая процедура доступна каждому налогоплательщику. Снизить взыскание можно более чем на 50%.

Основания для смягчения наказанияИнформация о смягчающих факторах указана в законодательстве (НК, ст. 112). Их подразделяют на общие, для ИП, организаций и физлиц. Среди общих обстоятельств выделяют следующие:

Физические лица и индивидуальные предприниматели могут писать ходатайство об уменьшении наложенного штрафа по следующим причинам:

Организации или ИП имеют право использовать следующие факты для смягчения наказания;

При подаче декларации через интернет возможен пропуск периода подачи расчетов в налоговый орган. После оформления заявления в инспекцию взыскание в подобном случае подлежит отмене. Пересмотр решения по выявленным нарушениям входит в обязанности налогового органа и суда. В каждый из них можно подавать свой вариант ходатайства (см. пример составления).

Особенности обжалования в налоговой службеГражданину отводится 15 дней для обжалования акта проверки инспекторами. В это время необходимо написать прошение, сославшись на смягчающие обстоятельства. Как правило, даже одного из них достаточно, чтобы просить об уменьшении оплаты пени.

Последующие 10 дней выделены начальнику инспекции для рассмотрения заявления налогоплательщика и начисления соответствующего штрафа. В некоторых случаях должностному лицу может понадобиться проверка дополнительных фактов. Такая процедура не может длиться больше одного месяца.

Заявление начальнику инспекции должно быть оформлено по всем правилам. Неверно оформленная бумага может содержать законные смягчающие факты для снижения, но ее просительная часть взывать к признанию акта недействительным. Форма прошения общая для всех налогоплательщиков. Как пример, обычно она содержит:

Практически любому налогоплательщику однажды может понадобиться образец ходатайства в налоговую инспекцию о снижении штрафа. Система налогообложения такова, что многие граждане и организации волей-неволей совершают ошибки, не выполняя свои обязанности перед государством и законом. В итоге никто не застрахован от штрафов.

Но порой наказание кажется несоизмеримо большим. Тем более если человек оступился не по злому умыслу, а из-за банального неведения. Можно ли ходатайствовать об отмене либо уменьшении наказания? Какой использовать пример заявления, чтобы попросить о снижении штрафа?

Законные основанияВ отечественных законах четко установлены обстоятельства, при которых налогоплательщику стоит непременно обратиться с ходатайством. Но даже если у гражданина обрисовывается ситуация, которая не включена в этот перечень, все равно не помешает хороший пример прошения об уменьшении или отмене наказания. Поскольку список не является закрытым, и налоговая инспекция имеет право принимать решение на свое усмотрение.

Какие же обстоятельства оговариваются в законодательстве? Точно их узнать можно в Налоговом кодексе, почитав первый пункт статьи 112.

Практика же показывает, что ходатайствовать эффективно в следующих ситуациях:

Это еще не все возможные обстоятельства, на которые можно ссылаться в ходатайстве. Если речь идет о компании, то налоговая пойдет навстречу организации, которая осуществляет социально-значимую деятельность. Также можно рассчитывать на послабления, когда документы фирмы уничтожены стихийным бедствием либо в результате чрезвычайных обстоятельств.

Рекомендации по оформлению прошения

Изучив хороший пример ходатайства, можно написать собственное заявление. К его форме не выдвигается строгих требований: главное, нужно четко изложить суть ситуации.

Документ начинается с указания налогового органа, в который обращается заявитель. Обязательно назвать точные личные данные, включая адрес. После этого переходят к описанию ситуации.

Необходимо описать конкретные обстоятельства, из-за которых совершен проступок. Для физического лица готовы сделать послабление, если у него на иждивении есть несовершеннолетние дети либо пожилые родители. Тяжелая болезнь, инвалидность либо участие в боевых действиях — это поводы просить об уменьшении либо об отмене штрафных санкций.

В документе необходимо сослаться на нормы законодательства, которые оговаривают возможность снять либо снизить наказание. В конце автор указывает дату подачи ходатайства и ставит свою подпись.

Организация получила акт камеральной проверки ( нарушение срока сдачи отчетности) можно написать и как написать ходатайство о снижении штрафных санкций?

Ответда, организация может написать ходатайство о снижении штрафных санкций.

Смягчающие обстоятельства устанавливает суд или налоговый орган, рассматривающий дело (п. 4 ст. 112 Налогового кодекса РФ ).

Из писем Минфина России от 16 мая 2012 г. № 03-02-08/47 и от 30 января 2012 г. № 03-02-08/7 следует, что при наличии смягчающих обстоятельств (п. 1 ст. 112 НК РФ ) налоговая инспекция или суд могут снижать штрафы ниже минимального предела. В частности, за несвоевременное представление налоговой декларации штраф может быть назначен меньше 1000 руб. (п. 1 ст. 119 НК РФ ).

Однако налоговое ведомство придерживается противоположной точки зрения. В письме ФНС России от 26 ноября 2010 г. № ШС-37-7/16376 сказано, что даже при наличии смягчающих обстоятельств минимальный размер штрафа снижению не подлежит.

Арбитражная практика по этому вопросу неоднородна

Прежде всего с ходатайством о снижении штрафа нужно обратиться в свою налоговую инспекцию, а затем при необходимости в вышестоящий налоговый орган. Документ составляется в произвольной форме c указанием смягчающих обстоятельств. Лучше привести и арбитражную практику в поддержку налогоплательщиков. Если налоговые структуры откажут, следует обращаться в арбитражный суд.

Обоснование данной позиции приведено ниже в материалах «Системы Главбух» версии для коммерческих организаций.

1. Ситуация:Может ли налоговая инспекция или суд при наличии смягчающих обстоятельств снизить минимальный размер штрафа, установленный статьей 119 Налогового кодекса РФ за несвоевременное представление налоговой декларации

Налоговые проверки при УСН: штрафы и документыИз писем Минфина России от 16 мая 2012 г. № 03-02-08/47 и от 30 января 2012 г. № 03-02-08/7 следует, что при наличии смягчающих обстоятельств (п. 1 ст. 112 НК РФ ) налоговая инспекция или суд могут снижать штрафы ниже минимального предела. В частности, за несвоевременное представление налоговой декларации штраф может быть назначен меньше 1000 руб. (п. 1 ст. 119 НК РФ ).

Однако налоговое ведомство придерживается противоположной точки зрения. В письме ФНС России от 26 ноября 2010 г. № ШС-37-7/16376 сказано, что даже при наличии смягчающих обстоятельств минимальный размер штрафа снижению не подлежит.

государственный советник налоговой службы РФ I ранга

5. Статья:Смягчение наказания за налоговые нарушения

Налоговые проверки нередко заканчиваются доначислением налогов и применением штрафных санкций. А можно ли уменьшить штрафы или вообще свести их к нулю? Если у строительной организации есть веские основания, то шансы сгладить негативные последствия вполне реальны.

Свежие новости по УСН: Возможность уменьшения штрафаНаиболее часто применяемые налоговиками штрафные санкции – за опоздание со сдачей декларации или с уплатой налога.

Непредставление в срок налоговой декларации влечет взыскание штрафа в размере 5 процентов от неуплаченной суммы налога, подлежащей уплате (доплате) на основании этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления. Максимальная величина штрафа – 30 процентов от указанной суммы, минимальная – 1000 руб. ( п. 1 ст. 119 Налогового кодекса РФ ).

Размер штрафа для налогоплательщиков за неуплату или неполную уплату налога и налоговых агентов за неудержание и неперечисление налога в установленный срок одинаковый – 20 процентов от неперечисленной суммы налога. Такие правила установлены в статьях122. 123 Налогового кодекса РФ.

А как уменьшить размер штрафа? Ведь такая возможность Налоговым кодексом РФ предусмотрена. Что нужно предпринять организации и какие обстоятельства признаются смягчающими вину?

В письме Минфина России от 15 октября 2012 г. № 03-02-07/1-253 рассмотрен вопрос компании, задержавшей на несколько дней перечисление НДФЛ. У нее есть несколько смягчающих обстоятельств:

Налогоплательщик считает, что налоговые агенты по налогу на доходы физлиц поставлены в худшие условия по сравнению с налоговыми агентами по НДС и налогу на прибыль. Дело в том, что налоговые агенты по двум последним налогам могут быть освобождены от уплаты штрафа: при сдаче уточненной налоговой декларации с суммой налога к доплате и перечислении ее в бюджет они платят только пени. Налоговые агенты по НДФЛ такой возможности лишены. В связи с чем компания и спрашивает, возможно ли и в отношении НДФЛ уменьшить сумму штрафа до нуля.

Мнение МинфинаФинансисты ответили, что в Налоговом кодексе РФ не предусматривается различное применение статьи 123 в зависимости от конкретного налога. При этом в письме № 03-02-07/1-253 говорится, что налоговые агенты обязаны удержать начисленную сумму НДФЛ непосредственно из доходов налогоплательщиков при их фактической выплате. Следовательно, источником перечисления данного налога в бюджет являются суммы, удерживаемые у налогоплательщиков.

В то же время чиновники отметили, что в кодексе определены обстоятельства, исключающие вину лица в совершении налогового правонарушения и смягчающие ответственность за совершение налогового правонарушения. Из чего можно заключить, что они могут быть применены и для данного случая. А вот вопрос о возможности избежать штрафа остался без ответа. Так что постараемся разобраться самостоятельно.

Отменить наказание не получитсяСкажем сразу: снизить штраф за несвоевременное перечисление НДФЛ до нуля не удастся.

С одной стороны, пунктом 3 статьи 114 Налогового кодекса РФ предусмотрено, что при наличии хотя бы одного смягчающего обстоятельства размер штрафа подлежит уменьшению не менее чем в два раза по сравнению с размером, установленным соответствующей статьей кодекса. Причем в данной норме оговорен лишь минимальный предел снижения налоговой санкции. Поэтому суд по результатам оценки смягчающих обстоятельств вправе уменьшить размер взыскания и более чем в два раза. › |

› | Такие разъяснения приведены впункте 19 постановления от 11 июня 1999 г. Пленума ВС РФ № 41, Пленума ВАС РФ № 9.

С другой стороны, если суд вообще освободит виновного налогоплательщика (или налогового агента) от наказания, то произойдет уже не смягчение налоговой ответственности, а ее полная отмена. Что, по мнению судей, недопустимо (постановления ФАС Дальневосточного округа от 26 ноября 2004 г. по делу № Ф03-А51/04-2/ 3096 и ФАС Уральского округа от 15 июля 2003 г. по делу № Ф09-2060/03-АК ). Значит, отменить штраф полностью, если само нарушение остается объективным фактом, не получится. А вот снизить размер штрафа до почти символической величины тем не менее возможно.

Примером может служить постановление ФАС Московского округа от 4 августа 2011 г. № КА-А40/8428-11. в котором признано правомерным снижение размера штрафа с 1 344 191,2 руб. до 100 руб. Арбитры отметили, что санкции штрафного характера должны отвечать требованиям справедливости и соразмерности, сославшись напостановление КС РФ от 15 июля 1999 г. № 11-П. И что право суда на снижение размера налоговой санкции не ограничено максимальным пределом.

Смягчающие обстоятельстваОткрытый перечень смягчающих ответственность обстоятельств приведен в статье 112 Налогового кодекса РФ:

Последний пункт свидетельствует о том, что решение о признании обстоятельств смячающими целиком зависит от налогового органа или судей, а значит, организация вправе привести в свою защиту любые уважительные основания.

Отметим, что уменьшить штраф можно и в том случае, если Налоговым кодексом РФ предусмотрен его минимальный размер. Хотя налоговики считают, что минимальная величина штрафа снижению не подлежит.

Однако их позиция не соответствует правилу, установленному в пункте 3 статьи 114 Налогового кодекса РФ и разъяснениям Минфина России, которые даны в письме от 30 января 2012 г. № 03-02-08/7 .

Налоговый кодекс РФ не содержит ограничений по возможности уменьшения штрафа в отношении минимальных размеров, установленных им. › |*

Расскажем подробнее, как суды относятся к смягчающим обстоятельствам.

В то же время не все арбитры считают привлечение к ответственности в первый раз смягчающим обстоятельством ( постановление ФАС Восточно-Сибирского округа от 10 июля 2012 г. по делу № А78-7098/2011 ).

Отсутствие умысла на совершение налогового правонарушения. Согласнопункту 3 статьи 110 Налогового кодекса РФ, налоговое правонарушение признается совершенным по неосторожности, если лицо, его совершившее, не осознавало противоправного характера своего деяния или вредного характера наступивших последствий, хотя должно было и могло его осознавать. Данный фактор был учтен в постановлениях ФАС Волго-Вятского округа от 13 июня 2006 г. по делу № А38-6973-12/422-2005(12/67-2006). ФАС Уральского округа от 16 мая 2006 г. по делу № Ф09-3835/06-С7 .

Отсутствие ущерба для бюджета. Это основание для смягчения ответственности тоже помогло налогоплательщикам снизить штрафы. В качестве примера можно привести постановления ФАС Московского округа от 4 августа 2011 г. № КА-А40/8428-11. от 17 мая 2010 г. № КА-А/40-3532-10 и пр.

Уплата налога в полном объеме до проведения камеральной проверки. Добровольное погашение недоимки и пеней приравнивается к деятельному раскаянию ( постановление ФАС Поволжского округа от 2 ноября 2006 г. по делу № А55-4559/2006-51 ).

Судьи снисходительны, если нарушение связано с отсутствием у организации денег из-за несвоевременной оплаты госконтракта, то есть с неперечислением ей денег из бюджета. Так, ФАС Волго-Вятского округа в постановлении от 5 декабря 2006 г. по делу № А43-6274/2006-34-158 пришел к выводу, что, даже если компания удержала из доходов работников, но не перечислила в бюджет НДФЛ, смягчающим обстоятельством является большая бюджетная задолженность перед организацией, из-за чего у нее и начались финансовые затруднения.

Как видим, даже в отдельности каждое из приведенных оснований может служить поводом для снижения суммы штрафа. А их совокупность, очевидно, в несколько раз увеличивает шансы на поддержку суда. Это доказывают, в частности, постановления ФАС Центрального округа от 3 июля 2012 г. № А09-8533/2011 и ФАС Волго-Вятского округа от 22 февраля 2012 г. № А11-1009/2011 .

Обращаем внимание еще на один важный момент.

Налоговой службой разъяснен порядок применения норм пункта 1 статьи 119 и пункта 1 статьи 126 Налогового кодекса РФ. При этом подчеркнуто, что, согласно пункту 2 статьи 108 Налогового кодекса РФ, никто не может быть привлечен повторно к ответственности за совершение одного и того же налогового правонарушения. И дана ссылка на постановление ФАС Западно-Сибирского округа от 20 июня 2011 г. по делу № А27-13715/2010 (в его передаче в Президиум ВАС РФ для пересмотра отказано). В этом документе содержится вывод о том, что при несдаче декларации по налогу на добавленную стоимость и непредставлении сведений, содержащихся в ней, о сумме НДС, подлежащей исчислению, нарушение заключается в непредставлении в установленный срок одного и того же документа. За что налогоплательщик не может быть привлечен к налоговой ответственности дважды. › |

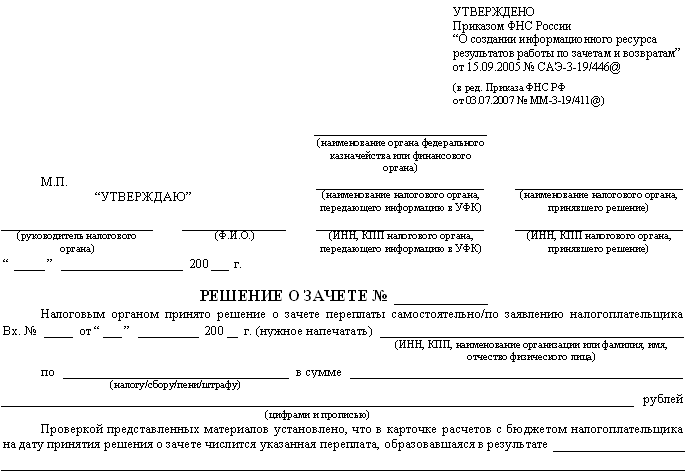

Порядок действийСмягчающие обстоятельства устанавливает суд или налоговый орган, рассматривающий дело ( п. 4 ст. 112 Налогового кодекса РФ ). Так что прежде всего с ходатайством о снижении штрафа нужно обратиться в свою налоговую инспекцию, а затем при необходимости в вышестоящий налоговый орган. Документ составляется в произвольной форме c указанием смягчающих обстоятельств. Советуем привести и арбитражную практику в поддержку налогоплательщиков. Если налоговые структуры откажут, следует обращаться в арбитражный суд.

Заметим: если налоговики снизили размер штрафа, но компания не довольна размером снижения, у нее также есть право обратиться в суд с заявлением об уменьшении суммы штрафа. Вопрос в том, удастся ли что-то выиграть.*

Ответ неоднозначный. Есть постановления, где судьи пересмотрели решение о смягчении наказания, принятое налоговиками. › |

Но есть и противоположные вердикты. Например, в постановлении ФАС Уральского округа от 13 февраля 2012 г. № Ф09-9907/11 арбитры указали, что смягчающие обстоятельства налоговая инспекция уже приняла во внимание при вынесении решения (штраф уменьшен в два раза). Поэтому оснований для снижения штрафа, определенного налоговиками, не имеется.

Еще один интересный вопрос: должен ли суд учитывать смягчающие обстоятельства без ходатайства налогоплательщика? Здесь, к сожалению, тоже нет единого подхода. Некоторые судьи считают, что снизить размер штрафа по собственной инициативе они не вправе или не обязаны это делать (постановления ФАС Дальневосточного округа от 5 сентября 2008 г. № Ф03-А51/08-2/3662. ФАС Восточно-Сибирского округа от 3 мая 2007 г. № А33-9703/06-Ф02-2401/07 и т. д.).

Однако эти выводы опровергает постановление Президиума ВАС РФ от 12 октября 2010 г. № 3299/10. в котором подчеркнуто, что отсутствие ходатайства налогоплательщика о применении смягчающих обстоятельств не исключает обязанности суда оценить соразмерность исчисленного штрафа тяжести правонарушения. Причем даже если налоговики уже смягчили наказание.

Таким образом, при привлечении к ответственности строительной компании следует использовать все имеющиеся возможности, чтобы попытаться снизить размер наложенных штрафов. Шансы на успех есть. Но ввиду неоднородности арбитражной практики предсказать результат сложно.*

Важно запомнить

При наличии хотя бы одного смягчающего ответственность обстоятельства размер штрафа подлежит уменьшению не меньше чем в два раза по сравнению с размером, установленным соответствующей статьей Налогового кодекса РФ ( п. 3 ст. 114 Налогового кодекса РФ ).

А.В. Анищенко, аудитор ООО «Аудиторская фирма “Атолл-АФ”»

Журнал «Учет в строительстве»№ 2, февраль 2013

* Так выделена часть материала, которая поможет Вам принять правильное решение.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое