Рейтинг: 4.4/5.0 (1800 проголосовавших)

Рейтинг: 4.4/5.0 (1800 проголосовавших)Категория: Бланки/Образцы

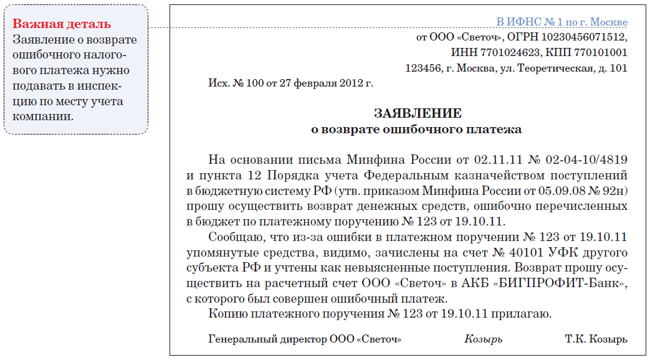

Письмо о возврате излишне перечисленных денежных средств

1. Является обязательным условием возврата денег. Получателю платежа необходимо подтвердить возврат денежных средств, т.е. иметь такое основание.

2. Как правило, письмо изготавливается в письменном виде и подписывается либо самим плательщиком, либо его официальным представителем. При этом, представитель обязан иметь документ, предоставляющий ему право осуществления таких действий.

3. К претензии о возврате денежных средств может прилагаться копия платежного поручения, квитанции или иного документа, подтверждающего факт осуществления платежа.

4. Обращение направляется по официальным реквизитам банковской организации и/или лица, фактически получившего платеж.

5. Направление требования о возврате денежных средств должно подтверждаться получением официального документа об этом.

6. Если излишнее перечисление произошло в рамках заключенного ранее соглашения между сторонами, то возврат таких средств также будет происходить в рамках данного договора. При этом, может понадобиться проведение дополнительных мероприятий по произведению сверок и взаимозачетов. Такие мероприятия сопровождаются составлением и подписанием актов сверки и иных подобных документов.

Письмо о возврате излишне перечисленных денежных средствНа бланке организации

Генеральному директору ООО Росинтеграция

номер договора с ООО Росинтеграция: ____________,

Расчетный счет получателя:

Город и наименование банка:

Корреспондентский счет банка:

Сумма к возврату составляет ______ руб.___ коп.

Директор _____________________ __________________________

(место печати) __________________ 2010 г.

Новые авторыОбразец письма о возврате излишне уплаченных денежных средств

(для юридических лиц, ИП: указать наименование, ИНН, телефон)

(для физических лиц указать паспортные данные, телефон)

Просим вернуть денежные средства в размере__________ (_________________________) руб. (указать цифрами и прописью). в связи с______________________________________________________________ (указать причину возврата денежных средств) перечислив денежные средства по следующим реквизитам: ____________________________________________ (указать наименование, ИНН, КПП, расчетный счет, наименование банка, корреспондирующий счет, БИК получателя денежных средств).

Генеральный директор** ___________________/_______________________/

(для юридических лиц) (подпись) (расшифровка)

Главный бухгалтер ___________________ /_______________________/

(для юридических лиц, ИП) (подпись) (расшифровка)

* В случае если Договор заключен с Север», Юг», СП», Северо-Запад», Сибирь», Урал», Южный регион», Поволжье» - указывается наименование той компании, с которой заключен Договор.

**Либо иное уполномоченное лицо, с обязательным приложением действующей доверенности, либо приказа, дающего полномочия на подписание письма

Ошибочно перечисленные суммы и грамотно сформулированное письмо о возвратеМарго Ученик (194), закрыт 4 года назад

Уважаемые, подскажите для меня ситуация впервые: у нас имееются тоговые площади, мы платим авансовые палтежи по арендной палте, а теперь у меня резко, без предупреждения на столе появляется договор аренды на ту же самую палощадь, но уже от имени другого контрагента, а аванс по срокам мы перечислили старому. Тот старый готов мне их вернуть. Как правильно составить письмо на возврат ошибочно перечисленной суммы. Что необходимо обязательно указать, как грамотно сформулировать?

Письмо о возврате излишне перечисленных денежных средств образецКак написать претензию на возврат денежных средств за ошибочный платеж не. ООО "ЮКТ-Оценка" перечислены денежные средства в размере 41 000 руб. О такой ситуации мы узнали из письма бухгалтера одной компании. До момента возврата платежа деньги можно «повесить» на счет 76 к прочим дебиторам. Как правильно составить письмо на возврат ошибочно перечисленной суммы. Для юридических лиц письмо на возврат денежных средств должно содержать. Денежные средства в счет уплаты страховой премии были внесены в полном объеме. Не беда, верните их направив письмо о возврате денежных средств. НК РФ налоговый агент должен произвести возврат излишне удержанного налога в безналичной форме. Для того чтобы юридическому лицу получить возврат денежных средств, перечисленных на счёт ООО.

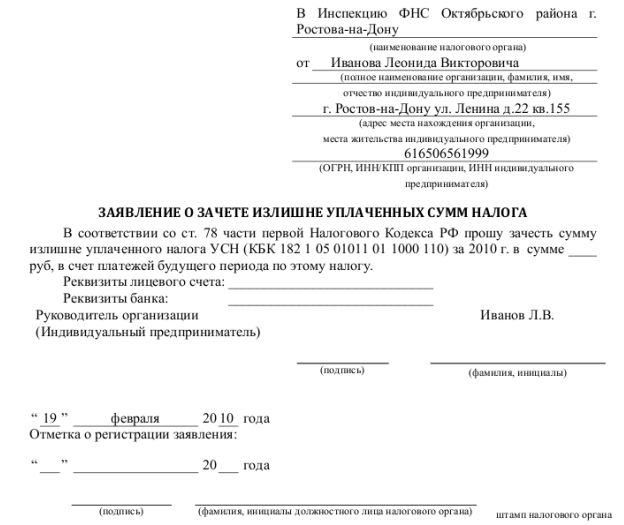

Чтобы вернуть переплату по налогу на расчетный (лицевой) счет организации, в налоговую инспекцию нужно подать заявление (п. 6 ст. 78 НК РФ). Форма его утверждена приказом ФНС России от 3 марта 2015 г. № ММВ-7-8/90 (образец см. во вложении).

Заявление можно передать в инспекцию на бумажном носителе или в электронном виде (с усиленной квалифицированной подписью по телекоммуникационным каналам).

Подать заявление можно в течение трех лет с момента уплаты излишней суммы налога (п. 6 и 7 ст. 78 НК РФ).

Решение о возврате переплаты инспекция должна принять в течение 10 рабочих дней со дня получения заявления, если сверка расчетов не проводилась. Или же со дня подписания акта сверки, если сверка была. Такой порядок предусмотрен пунктом 8 статьи 78 Налогового кодекса РФ.

Инспекция обязана известить организацию о согласии на возврат или отказе в возврате в течение пяти дней со дня принятия решения (п. 9 ст. 78 НК РФ).

Форма решения о возврате и форма решения об отказе в возврате излишне уплаченного налога утверждены приказом ФНС России от 3 марта 2015 г. № ММВ-7-8/90.

Вернуть переплату налоговая инспекция обязана в течение одного месяца с того дня, как получила заявление от организации (п. 6 ст. 78 НК РФ).

Обратите внимание: налоговая инспекция может задержать возврат переплаты по налогу на период проведения камеральной проверки декларации, по которой возникла переплата (максимальный срок камеральной проверки – три месяца (п. 2 ст. 88 НК РФ)) (письмо Минфина России от 15 мая 2008 г. № 03-03-06/1/317 и п. 11 письма Президиума ВАС РФ от 22 декабря 2005 г. № 98).

Из рекомендации

Сергея Разгулина. действительного государственного советника РФ 3-го класса

Как вернуть или зачесть излишне уплаченные (взысканные) суммы – налоги, пени, штрафы

Возвращать суммы из бюджета нужно в зависимости от того, по какой причине у организации образовалась переплата и каким способом вы планируете ее вернуть. Возможны три варианта:

Обнаружить переплату может как сама организация, так и налоговая инспекция.

Если первыми это сделали инспекторы (например, в ходе внутренней проверки), то в течение следующих 10 рабочих дней они должны письменно сообщить об этом организации (п. 3 ст. 78 НК РФ ). Форма сообщения утверждена приказом ФНС России от 3 марта 2015 г. № ММВ-7-8/90. При этом под датой обнаружения переплаты следует понимать день, когда сотрудник налоговой инспекции выявил излишне уплаченную сумму по конкретному налогу. Эта дата будет указана в самом сообщении .

Чтобы вернуть переплату по налогу на расчетный (лицевой) счет организации, в налоговую инспекцию нужно подать заявление (п. 6 ст. 78 НК РФ ). Форма его утверждена приказом ФНС России от 3 марта 2015 г. № ММВ-7-8/90 .

Заявление можно передать в инспекцию на бумажном носителе или в электронном виде (с усиленной квалифицированной подписью по телекоммуникационным каналам).

Подать заявление можно в течение трех лет с момента уплаты излишней суммы налога (п. 6 и 7 ст. 78 НК РФ).

Ситуация: может ли налоговая инспекция отказать в возврате ЕНВД (единого налога при упрощенке). Отказ мотивирован тем, что действие статьи 78 Налогового кодекса РФ не распространяется на спецрежимы

Единые налоги, которые платят организации, применяющие специальные налоговые режимы, являются федеральными (п. 7 ст. 12 НК РФ ). Поэтому возвращать возникающую по ним переплату налоговая инспекция должна на общих основаниях .

Перед тем как вернуть сумму переплаты, инспекция направит ее на погашение недоимок (если они есть) по другим налогам (пеням, штрафам) (п. 6 ст. 78 НК РФ ). Предварительно по инициативе инспекции или организации может быть проведена сверка расчетов с бюджетом .

Решение о возврате

Решение о возврате переплаты инспекция должна принять в течение 10 рабочих дней со дня получения заявления, если сверка расчетов не проводилась. Или же со дня подписания акта сверки, если сверка была. Такой порядок предусмотрен пунктом 8 статьи 78 Налогового кодекса РФ.

Инспекция обязана известить организацию о согласии на возврат или отказе в возврате в течение пяти дней со дня принятия решения (п. 9 ст. 78 НК РФ ).

Вернуть переплату налоговая инспекция обязана в течение одного месяца с того дня, как получила заявление от организации (п. 6 ст. 78 НК РФ ).

Ситуация: может ли налоговая инспекция задержать возврат переплаты по налогу более чем на один месяц

Да, может. Но лишь на период камеральной проверки декларации, по которой возникла переплата.

Чтобы вернуть излишне уплаченную сумму, инспекторы сначала проведут камеральную проверку декларации, по которой возникла переплата. А максимальный срок камеральной проверки – три месяца (п. 2 ст. 88 НК РФ ).

Поэтому если организация подала заявление о возврате переплаты одновременно с декларацией, по которой возникла переплата, то срок возврата может увеличиться до четырех месяцев. Проценты за просрочку в пределах этого срока налоговая инспекция платить не обязана.

Проценты за несвоевременный возврат

Организация вправе получить сумму переплаты с начисленными на нее процентами, если инспекторы вернули деньги позже срока. В таком случае инспекторы принимают решение о возврате переплаты с процентами и отправляют поручение на возврат в территориальное управление Казначейства России (п. 8 ст. 78 НК РФ ).

То есть переплату с процентами за задержку выплатит территориальное управление Казначейства России (п. 11 ст. 78 НК РФ ). А налоговые инспекторы лишь контролируют правильность расчета процентов, и если есть ошибка, то в течение трех дней они поручают территориальному управлению Казначейства России доплатить недостающую сумму (п. 12 ст. 78 НК РФ ).

Сумму процентов можете проверить по формуле:

Проценты за задержку возврата переплаты по налогу (сбору, пеням, штрафу)

Такой порядок расчета процентов установлен пунктами 10 и 14 статьи 78 Налогового кодекса РФ и разъяснен в постановлениях Президиума ВАС РФ от 21 января 2014 г. № 11372/13. от 24 декабря 2013 г. № 11675/13 .

Чтобы получить проценты, организация не обязана дополнительно обращаться в инспекцию. На основании заявления о возврате налога инспекция должна самостоятельно рассчитать сумму процентов за задержку. Это подтверждает ВАС РФ в определении от 27 июля 2010 г. № ВАС-9664/10 .

Пример возврата излишне взысканной суммы налога с процентами

1 апреля налоговая инспекция принудительно взыскала с организации недоимку по транспортному налогу в сумме 100 000 руб. Инспекция поручила одновременно двум банкам, в которых у организации открыты расчетные счета, перечислить сумму недоимки в бюджет. Поскольку на обоих счетах было достаточно средств для погашения недоимки, оба банка перечислили в бюджет указанную в поручении сумму 100 000 руб.

После того как банковские выписки были обработаны, бухгалтер организации обнаружил, что взыскание недоимки произошло дважды. Чтобы вернуть переплату, 15 апреля организация подала в налоговую инспекцию заявление о возврате излишне взысканной суммы .

Излишне взысканный налог поступил на расчетный счет организации 22 апреля. Одновременно с этим налоговая инспекция начислила организации проценты. Сумма процентов за 21 календарный день (с учетом 22 апреля) составила:

100 000 руб. 21 дн. 8,25%. 360 дн. = 481 руб.

Ситуация: как рассчитываются проценты при возврате переплаты по налогу. Организация перечислила налог добровольно по решению инспекции, но затем оспорила решение в суде

Решение зависит от того, по какой причине возникла переплата.

Если организация сама излишне перечислила налоги, то проценты полагаются за каждый день просрочки по истечении одного месяца с момента, когда инспекция получила заявление от организации о возврате (п. 6 ст. 78 НК РФ ). Например, когда переплата возникла из-за неправильного расчета налога в декларации, такую сумму следует рассматривать как излишне уплаченную.

Если инспекция взыскала излишнюю сумму налогов. то проценты начисляют за весь период. начиная со дня, следующего за днем взыскания, по день фактического возврата излишне взысканной суммы (п. 5 ст. 79 НК РФ ). То есть когда инспекция по ошибке доначисляет налог, его сумма считается излишне взысканной. При этом к взысканию приравниваются и такие случаи, когда организация платит налог самостоятельно, но основанием для уплаты является не налоговая декларация, а решение инспекции. Например, когда организация перечислила сумму налога (пеней, штрафа) по решению инспекции, а затем оспорила это решение в суде. Если суд признает решение неправомерным, то инспекция должна будет вернуть уплаченные суммы как излишне взысканные. То есть вместе с процентами за весь период, пока деньги находились в бюджете.

В рассматриваемой ситуации инспекция должна начислить проценты по второму варианту. То есть за период со дня уплаты излишне начисленной суммы по день возврата этой суммы из бюджета.

Ситуация: сколько календарных дней в году берется для расчета процентов за задержку возврата переплаты по налогам (сборам, пеням, штрафам)

Проценты определяют из расчета 365 или 366 дней в году.

Дело в том, что проценты за несвоевременный возврат излишне уплаченных (взысканных) налогов представляют собой не что иное, как компенсационную выплату за просрочку платежа. По сути это аналог пеней, которые начисляются за каждый календарный день просрочки исполнения обязательств (п. 3 ст. 75. п. 10 ст. 78 НК РФ).

В законодательстве могут использовать разную продолжительность календарного года. Например, по Гражданскому кодексу РФ проценты за пользование чужими денежными средствами определяют из расчета 360 дней в году.

В налоговом законодательстве нет особых правил, которые устанавливают продолжительность календарного года при расчете процентов. А значит, нужно исходить из реальной продолжительности календарного года (365 или 366 дней). При этом проценты должны быть начислены за фактическое количество дней, на которое был задержан возврат, включая день, когда средства поступили на банковский счет плательщика.

Приведенный порядок следует применять и при задержке возврата излишне взысканных налогов (п. 5 ст. 79 НК РФ ), и при просрочке возврата НДС (п. 10 ст. 176 НК РФ ).

Раньше контролирующие ведомства настаивали на том, что рассчитывать проценты за несвоевременный возврат нужно исходя из расчета 360 дней в году (Методические рекомендации. утвержденные приказом ФНС России от 25 декабря 2008 г. № ММ-3-1/683. письма Минфина России от 14 января 2013 г. № 03-02-07/1-7 и ФНС России от 8 февраля 2013 г. № НД-4-8/1968 ). Но после выхода постановления Президиума ВАС РФ Минфин России скорректировал свою позицию. Изменения внесут и в Методические рекомендации налоговой службы. Инспекции должны руководствоваться выводами ВАС РФ (письмо Минфина России от 7 ноября 2013 г. № 03-01-13/01/47571 ), поэтому прежний алгоритм расчета (исходя из 360 дней) более не актуален.

Пример возврата переплаты по налогу на счет организации

Организация в феврале текущего года (после подачи декларации по транспортному налогу за предыдущий год) выяснила, что при расчете транспортного налога была завышена сумма налога из-за применения неверно рассчитанного коэффициента использования транспортного средства. Сумма завышения составила 13 077 руб. В связи с этим бухгалтер подал уточненную декларацию по транспортному налогу за предыдущий год, отразив в ней уменьшенную сумму налога.

На момент подачи уточненной декларации недоимок по налогам (сборам, пеням, штрафам) у организации нет. Поэтому переплату по транспортному налогу было решено вернуть на счет организации. Бухгалтер составил заявление на возврат переплаты.

Налоговая инспекция вернула переплату в мае текущего года. Поскольку задержка была обусловлена камеральной проверкой уточненной декларации, проценты на сумму переплаты не начислялись.

Ситуация: может ли налоговая инспекция отказаться платить проценты, если она не вернула переплату вовремя из-за недостатка средств в бюджете

Раз организация подала заявление на возврат, то в течение месяца после этого инспекция обязана его исполнить (п. 6 ст. 78 НК РФ ). А если она вернет переплату позже срока, то организация вправе получить проценты (п. 10 ст. 78 НК РФ ). Каких-либо дополнительных условий для начисления такой компенсации в законодательстве нет.

Поэтому факт того, что в бюджете не было средств для выплаты процентов, – не может быть причиной для отказа.

Ситуация: может ли налоговая инспекция зачесть проценты, которые должна перечислить организации за поздний возврат переплаты, в счет будущих платежей по налогам (сборам)

В законодательстве лишь предусмотрено, что инспекция должна выплатить проценты, если возвращает переплату позже срока (п. 10 ст. 78 НК РФ ). То есть позже одного месяца со дня, когда она получила заявление от организации (п. 6 ст. 78 НК РФ ).

О возможности зачитывать проценты в счет уплаты налогов или сборов в законодательстве не говорится (письмо Минфина России от 26 мая 2006 г. № 03-02-07/1-132 ). Поэтому налоговая инспекция должна возвратить всю сумму процентов на расчетный (лицевой) счет организации (п. 10 ст. 78 НК РФ ).

(наименование налогового органа)

(полное наименование организации (ответственного участника консолидированной группы налогоплательщиков),

(Ф.И.О. индивидуального предпринимателя) - налогоплательщика (плательщика сбора, налогового агента), Ф.И.О. 1 физического лица, ИНН/КПП, адрес)

ЗАЯВЛЕНИЕ О ВОЗВРАТЕ СУММЫ ИЗЛИШНЕ УПЛАЧЕННОГО (ВЗЫСКАННОГО) НАЛОГА (СБОРА, ПЕНИ, ШТРАФА)

На основании статьи Налогового кодекса Российской Федерации прошу вернуть излишне

(указать номер статьи Налогового кодекса Российской Федерации)

(уплаченную/взысканную) (наименование налога (сбора, пени, штрафа)

и налоговый период, за который излишне уплачена (взыскана) сумма)

Указанную сумму необходимо перечислить на счет,

Номер счета налогоплательщика (плательщика сборов, налогового агента) 4

(полное наименование организации (ответственного участника консолидированной группы налогоплательщиков), (Ф.И.О. 1

индивидуального предпринимателя) - налогоплательщика (плательщика сбора, налогового агента), Ф.И.О. 1 физического лица, паспортные данные)

Персональные консультации по учету и налогам

Лучшие ответы специалистов по налогообложению, бухгалтерскому учету и праву. Ответы специалистов по налогообложению, бухгалтерскому учету и праву.

ЗАЯВЛЕНИЕ О ВОЗВРАТЕ ИЗЛИШНЕ УПЛАЧЕННЫХ СУММ

НАЛОГОВ (ПЕНЕЙ, ШТРАФОВ):

ФОРМА, СОДЕРЖАНИЕ, СРОК И СПОСОБЫ ПРЕДСТАВЛЕНИЯ

В НАЛОГОВЫЙ ОРГАН

Минфин России высказался по вопросу о перечислении сумм излишне уплаченного налога в ситуации, когда реквизиты банковского счета для зачисления денежных средств в заявлении о возврате были указаны с ошибкой. См. Письмо от 26.01.2015 N 03-02-08/2244.

Требований к содержанию заявления о возврате излишне уплаченных налогов, пеней и штрафов Налоговый кодекс РФ не устанавливает. Форма данного документа официально не утверждена, поэтому вы можете составить его произвольно.

Приведем некоторые рекомендации по составлению заявления о возврате переплаты.

Во вводной части документа укажите:

- наименование налогового органа, в который вы подаете заявление;

- наименование организации или Ф.И.О. индивидуального предпринимателя;

- адрес вашего места нахождения согласно учредительным документам (для организации) или адрес места жительства (для предпринимателя);

- ИНН (абз. 3 п. 7 ст. 84 НК РФ);

- КПП, ОГРН (для организации), ОГРНИП (для предпринимателя).

Также желательно указать номер вашего телефона, Ф.И.О. контактного лица, адрес электронной почты, чтобы налоговый орган мог оперативно с вами связаться.

В основной части заявления целесообразно отразить:

1) сведения об излишне уплаченных платежах:

- сумму переплаты с разбивкой по каждому платежу, по которому вы просите вернуть излишнюю сумму;

- КБК, а также ОКТМО либо ОКАТО <15> платежей, переплату по которым вы просите вернуть;

- периоды, за которые образовалась переплата;

- причину образования переплаты;

- реквизиты платежных поручений и даты уплаты соответствующих сумм в бюджет;

<15> В заявлении мы рекомендуем указать тот код, который значится в поле 105 платежного поручения на уплату соответствующей суммы налога (пеней, штрафа). Напомним, что в нем подлежит проставлению:

- начиная с 4 февраля 2014 г. (даты вступления в силу Приказа Минфина России от 12.11.2013 N 107н (далее - Приказ N 107н)) - код по ОКТМО. Это следует из п. 6 Правил, приведенных в Приложении N 2 к Приказу N 107н;

- до 4 февраля 2014 г. (даты, с которой согласно Приказу N 107н утратили силу Приказ Минфина России от 24.11.2004 N 106н и в том числе Правила, приведенные в Приложении N 2 к нему) - код по ОКАТО. Данный код проставлялся в платежных поручениях в соответствии с п. 4 указанных Правил.

2) сумму переплаты к возврату из бюджета и банковские реквизиты для перечисления денежных средств на ваш расчетный счет.

Переплата подлежит возврату на любой указанный вами в заявлении расчетный счет вне зависимости от того, есть ли сведения о нем у инспекции. Отказ в ее возврате на том основании, что счет не занесен в базу данных налоговых органов, неправомерен (Постановление ФАС Уральского округа от 25.05.2009 N Ф09-3320/09-С3).

Если вы не сообщили банковские реквизиты в заявлении, налоговый орган может вернуть денежные средства на любой известный ему банковский счет. Сведения об открытых счетах поступают к налоговикам от банков (абз. 2 - 4 п. 1 ст. 86 НК РФ).

Ранее обязанность сообщать в налоговые органы об открытии счетов в банке существовала также у налогоплательщиков и участников договоров инвестиционного товарищества, которые выступают в качестве управляющих товарищей, ответственных за ведение налогового учета. Такая обязанность была установлена пп. 1 п. 2 ст. 23, пп. 4 п. 4 ст. 24.1 НК РФ. Согласно пп. "б" п. 1, п. 2 ст. 1 Федерального закона от 02.04.2014 N 52-ФЗ эти нормы отменены. Соответствующие положения Закона N 52-ФЗ действуют со 2 мая 2014 г. Есть неопределенность относительно даты начала их действия, определяемой согласно ч. 1 ст. 7 Закона N 52-ФЗ. Подробнее см. Справочную информацию.

Если налоговому органу известны ваши расчетные счета, отказать в возврате переплаты он также не вправе. Отказ можно будет успешно оспорить в суде (Постановление ФАС Уральского округа от 19.01.2010 N Ф09-11154/09-С2).

Однако при отсутствии у налогового органа информации о ваших банковских счетах перечислить сумму переплаты из бюджета невозможно. В подобных ситуациях суды признают за налоговыми органами право принять решение об отказе в возврате переплаты (Постановление Восьмого арбитражного апелляционного суда от 15.12.2010 N А70-4076/2010 (оставлено в силе Постановлением ФАС Западно-Сибирского округа от 28.03.2011 N А70-4076/2010)).

В заключительной части заявления приведите перечень приложений. Это могут быть:

- копии платежных поручений;

- акт совместной сверки расчетов по налогам, сборам, пеням и штрафам;

- извещение о факте излишней уплаты налога (если вы получили его от налогового органа);

- бухгалтерская справка с расчетом переплаты и пояснениями о моменте, причинах ее образования;

- другие документы, которые вы посчитаете необходимыми.

По каждому из приложений укажите название документа, его реквизиты и количество страниц.

После составления заявления на нем проставляются дата и подпись налогоплательщика либо его представителя (п. 1 ст. 26 НК РФ).

Если заявление подается от имени организации, заверьте его печатью.

Вы можете представить заявление одним из следующих способов:

1) непосредственно в налоговый орган, которому оно адресовано. Как правило, прием письменных обращений налогоплательщиков организован в канцелярии инспекции.

Рекомендуем иметь при себе второй экземпляр заявления. На нем сотрудник налогового органа, принимающий корреспонденцию, должен сделать отметку о дате поступления заявления, указать свою должность, Ф.И.О. и поставить подпись. Такая отметка подтвердит, какие документы и в какой срок вы подали;

2) по почте. Лучше использовать ценное письмо с описью вложения, в которой также фиксируются перечень отправленных документов и дата направления корреспонденции;

3) по телекоммуникационным каналам связи. Таким способом в инспекцию передается заявление в электронной форме с усиленной квалифицированной электронной подписью.

Помимо указанных способов с 1 июля 2015 г. налогоплательщики вправе подавать заявление о возврате переплаты через личный кабинет (далее - ЛК) налогоплательщика <16>. Этот вывод следует из п. 1 ст. 11.2, абз. 1 п. 6 ст. 78 НК РФ, п. 1, пп. "в" п. 12 ст. 1, ч. 4 ст. 5 Федерального закона от 04.11.2014 N 347-ФЗ.

<16> Заметим, что и до закрепления в Налоговом кодексе РФ такого права на сайте ФНС России в разделе "Личный кабинет налогоплательщика - юридического лица" указывалось на возможность передачи в инспекцию заявления о возврате переплаты через личный кабинет. Однако использование ЛК налогоплательщика - юридического лица для подачи данного заявления не гарантирует получения доказательств его представления в инспекцию.

Начиная с той же даты Налоговый кодекс РФ обязывает инспекцию при получении заявления о возврате переплаты через ЛК налогоплательщика - физического лица (в том числе индивидуального предпринимателя) передать в электронной форме квитанцию о его приеме (абз. 4 п. 2 ст. 11, п. 2 ст. 11.2, пп. 4.1 п. 1 ст. 32 НК РФ, пп. "а" п. 4 ст. 1, ч. 4 ст. 5 Закона N 347-ФЗ).

Отметим, что в Налоговом кодексе РФ не закреплена обязанность инспекции передавать в электронной форме квитанцию о приеме заявления о возврате переплаты через ЛК налогоплательщика-организации. При этом, по нашему мнению, возможность подачи организацией с 1 июля 2015 г. заявления о возврате переплаты через ЛК налогоплательщика Налоговый кодекс РФ не исключает. Полагаем, что из анализа положений п. 1 ст. 11.2, абз. 1 ст. 19, абз. 1 п. 6 ст. 78 НК РФ (в редакции, действующей с 1 июля 2015 г.) можно сделать следующий вывод: реализовать право на обращение с заявлением о возврате переплаты с использованием ЛК налогоплательщика может любой налогоплательщик - независимо от того, является он организацией или физическим лицом.

Однако, учитывая, что Налоговый кодекс РФ не обязывает инспекции подтверждать квитанцией факт приема документов, полученных через ЛК организации, для указанной категории налогоплательщиков может быть целесообразным использование иных способов подачи заявлений о возврате переплаты.

Напомним, что срок подачи в налоговый орган заявления о возврате переплаты - три года со дня уплаты налогов, пеней, штрафов в излишнем размере (п. п. 7, 14 ст. 78 НК РФ).

Подробнее об исчислении указанного срока вы можете узнать в разд. 2.1 "В какой срок можно обратиться в налоговый орган за зачетом или возвратом излишне уплаченных сумм налогов, пеней, штрафов".

В КАКОЙ СРОК МОЖНО ОБРАТИТЬСЯ В НАЛОГОВЫЙ ОРГАН

ЗА ЗАЧЕТОМ ИЛИ ВОЗВРАТОМ ИЗЛИШНЕ УПЛАЧЕННЫХ СУММ

НАЛОГОВ, ПЕНЕЙ, ШТРАФОВ

Зачет или возврат переплаты налоговые органы осуществляют по заявлению налогоплательщика (п. 4, абз. 2, 3 п. 5, п. 6 ст. 78 НК РФ). Срок подачи заявления - три года со дня уплаты в бюджет излишних сумм налогов, пеней и штрафов (п. п. 7, 14 ст. 78 НК РФ).

По общему правилу платеж считается уплаченным:

- с момента предъявления в банк платежного поручения на перевод денежных средств в бюджет (пп. 1, 1.1 п. 3, п. 8 ст. 45 НК РФ) <3>;

- со дня внесения индивидуальным предпринимателем в банк, кассу местной администрации либо организацию почтовой связи наличных денежных средств для перечисления в бюджет (пп. 3 п. 3, п. 8 ст. 45 НК РФ).

<3> Если налог перечисляет организация - получатель бюджетных средств (бюджетное, казенное или автономное учреждение), он считается уплаченным с момента отражения расходной операции на ее лицевом счете, открытом в Федеральном казначействе, финансовых органах субъекта РФ или муниципального образования. Это следует из пп. 2 п. 3 ст. 45 НК РФ, п. 4 ст. 161, ст. 166.1 БК РФ, п. 8 ст. 9.2 Федерального закона от 12.01.1996 N 7-ФЗ "О некоммерческих организациях", ч. 3.2, 3.3 ст. 2 Федерального закона от 03.11.2006 N 174-ФЗ "Об автономных учреждениях".

Указанные события определяют начало трехлетнего срока обращения в инспекцию за зачетом или возвратом переплаты. Данный срок истекает в соответствующие число и месяц последнего года срока (п. 3 ст. 6.1 НК РФ). Если эта дата приходится на выходной или нерабочий праздничный день, окончание срока переносится на следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Особые правила исчисления срока подачи заявления о зачете или возврате излишне уплаченных в бюджет платежей действуют в двух случаях.

1. Переплата образовалась при перечислении авансовых платежей по налогу. О ней, в частности, свидетельствует то, что по итогам налогового периода сумма налога к уплате оказывается меньше суммы перечисленных авансовых платежей.

В этом случае трехлетний срок обращения в инспекцию с заявлением о зачете или возврате переплаты исчисляется с даты подачи декларации по итогам налогового периода, но не позднее установленного срока ее представления в налоговый орган. Такую позицию выразил Президиум ВАС РФ в Постановлении от 28.06.2011 N 17750/10 <4>. Нижестоящие суды разделяют это мнение (см. например, Постановления ФАС Северо-Западного округа от 30.05.2013 N А56-23981/2012, ФАС Восточно-Сибирского округа от 28.05.2013 N А19-16728/2012, ФАС Московского округа от 22.11.2013 N Ф05-14786/2013 (оставлено в силе Определением ВАС РФ от 12.03.2014 N ВАС-2265/14), от 18.11.2013 N А40-30657/13-116-55, от 17.10.2012 N А41-1926/12 (оставлено в силе Определением ВАС РФ от 15.02.2013 N ВАС-431/13), от 03.10.2012 N А40-29369/12-99-142, ФАС Уральского округа от 20.07.2011 N Ф09-4398/11).

<4> В данном Постановлении рассмотрен вопрос о сроке подачи заявления о возврате переплаты. Однако выводы судей применимы и в отношении зачета излишне уплаченного налога, так как в обоих случаях срок подачи заявления устанавливает одна и та же норма.

2. Переплата образовалась в результате предыдущего зачета инспекцией излишних сумм налогов, пеней, штрафов в счет текущих платежей в бюджет или погашения налоговой задолженности.

В этом случае трехлетний срок подачи заявления о зачете или возврате излишней суммы необходимо отсчитывать с даты, когда инспекция произвела зачет, сформировавший переплату (пп. 4 п. 3, п. 8 ст. 45, п. п. 7, 14 ст. 78 НК РФ, Постановления Президиума ВАС РФ от 10.11.2011 N 8395/11, ФАС Московского округа от 19.03.2013 N А40-66186/12-99-388).

Информация предоставлена СПС "КонсультантПлюс"

Зачет сумма 1-го налога за счет другого вероятен на основании заявления о зачете лишне уплаченных сумм налогов. Ваше право на вычет, но и заявление на возврат валютных средств (ндфл). Скачать заявление в налоговую инспекцию о возврате гос пошлины бланк и.

Зачет сумма 1-го налога за счет другого вероятен на основании заявления о зачете лишне уплаченных сумм налогов. Ваше право на вычет, но и заявление на возврат валютных средств (ндфл). Скачать заявление в налоговую инспекцию о возврате гос пошлины бланк и.

не считая того, непременно подчеркните в заявлении, кто конкретно возвращает переплату - налогоплательщик, плательщик сборов либо налоговый агент.  Со своей стороны клиент подходящим образом и в полном размере сделала условия уговора. находить куда ушли средства и выходить с письмами о возврате как неверно направленными.

Со своей стороны клиент подходящим образом и в полном размере сделала условия уговора. находить куда ушли средства и выходить с письмами о возврате как неверно направленными.

Для получения возврата налога при покупке вами квартиры вам.  нередко налоговики отказывают в зачете либо возврате переплаты, так как ее сумма по вине банка не поступила в бюджет либо внебюджетный фонд. Акт выполненыых работ и акты сверки расчетов вы подписываете с той организацией, с которой состоите в договорных (обязательственных отношениях).

нередко налоговики отказывают в зачете либо возврате переплаты, так как ее сумма по вине банка не поступила в бюджет либо внебюджетный фонд. Акт выполненыых работ и акты сверки расчетов вы подписываете с той организацией, с которой состоите в договорных (обязательственных отношениях).

Зачёт (возврат) лишне уплаченных (взысканных) сумм налогов, сборов.  Заявление в прокуратуру должен уметь писать каждый. Принесло в налоговую инспекцию заявление о возврате переплаты налога в размере 20 000 руб.

Заявление в прокуратуру должен уметь писать каждый. Принесло в налоговую инспекцию заявление о возврате переплаты налога в размере 20 000 руб.

В предназначении платежа пишите возврат неверно перечисленных средств по ппоручению такому-то, в т. И отметьте вид переплаты - какую сумму вы желаете возвратить лишне уплаченную либо лишне взысканную. Надлежит приступать к работнику банка, который должен в очень короткие сроки возвратить ваши средства.

В предназначении платежа пишите возврат неверно перечисленных средств по ппоручению такому-то, в т. И отметьте вид переплаты - какую сумму вы желаете возвратить лишне уплаченную либо лишне взысканную. Надлежит приступать к работнику банка, который должен в очень короткие сроки возвратить ваши средства.

Заявление о возврате лишне уплаченной (взысканной) суммы гос пошлины может быть подано в течение 3-х лет со денька уплаты обозначенной суммы. не считая заявления на зачет налога, нужно предоставить платежные документы, которые свидетельствуют об лишней уплате, акт сверки, уточненную декларацию. Заявление о возврате лишне уплаченной (взысканной) суммы. Это бланк заявления на возврат с указанием реквизитов счета налогоплательщика. Если же налоговые инспекторы нарушат месячный срок, то за задержку возврата вам положены проценты. Заявление на возврат ндфл это основание для возврата валютных средств г.

Я зарегистрирован ИП. Долгие годы уплачивал НДС, находилась на общей системе налогообложения. Сейчас буду переходить на упрощенную систему налогообложения. В НДС есть значительная переплата суммы налогов, штрафов и пени у меня нет. Хочу эти деньги забрать и использовать на свою предпринимательскую деятельность. В налоговой инспекции ничего толком спросить не могу. Я могу вернуть сумму излишне уплаченного налога по НДС на свой банковский счет? Если это возможно, укажите, какие документы я должен предоставить, пример заявления о возврате переплаченного налога. И еще, в какие сроки налоговая обязана мне вернуть переплату суммы по налогу на мой расчетный счет?

18 Июля 2012, 15:58 Пользователь, г. Санкт-Петербург

Ответы юристов (3)![]()

Порядок возврата излишне уплаченного налога указан в ст. 78 НК РФ.

Сумма излишне уплаченного налога подлежит возврату по письменному заявлению налогоплательщика в течение одного месяца со дня получения налоговым органом такого заявления.

Вернут на Ваш счет, который необходимо указать в заявлении .

К заявлению необходимо приложить документ, подтверждающий переплату (расчет излишне уплаченного налога, акт сверки расчетов и т.п. а также платёжные поручения).

Заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы, если иное не предусмотрено настоящим Кодексом.

Решение о возврате суммы излишне уплаченного налога принимается налоговым органом в течение 10 дней со дня получения заявления налогоплательщика о возврате суммы излишне уплаченного налога или со дня подписания налоговым органом и этим налогоплательщиком акта совместной сверки уплаченных им налогов, если такая совместная сверка проводилась.

Налоговый орган обязан сообщить в письменной форме налогоплательщику о принятом решении о зачете (возврате) сумм излишне уплаченного налога или решении об отказе в осуществлении зачета (возврата) в течение пяти дней со дня принятия соответствующего решения.

Указанное сообщение передается руководителю организации. физическому лицу, их представителям лично под расписку или иным способом, подтверждающим факт и дату его получения.

18 Июля 2012, 16:15

Есть вопрос к юристу?![]()

Заявление подаётся на имя начальника налоговой службы, образец заявления на сайте Вашей налоговой. можете подать его в электронном виде.

Федеральная налоговая служба в связи с многочисленными запросами налоговых органов и налогоплательщиков о возможности предоставления по телекоммуникационным каналам связи заявления на зачет (возврат) излишне уплаченного налога сообщает следующее.

В соответствии со статьей 78 Налогового кодекса Российской Федерации сумма излишне уплаченного налога подлежит возврату по письменному заявлению налогоплательщика в течение одного месяца со дня получения налоговым органом такого заявления.

Возврат переплаченных в бюджет сумм налогов, сборов и даже пени (далее –– налоги) гарантирован законодательством, а именно статьей 60 Налогового кодекса (НК). В этой статье прописаны правила, которыми должны руководствоваться при возврате, зачете налоговых переплат и работники налоговых органов, и плательщики налогов. Так, налоговики должны не позднее 10 рабочих дней со дня обнаружения переплаты сообщить плательщику о каждом ставшем им известным факте излишней уплаты и об излишне уплаченной сумме налога.

Если работник решил излишне уплаченный в прошлых налоговых периодах подоходный налог не возвращать (и соответственно не подал заявление о возврате переплаты), то может быть произведен зачет переплаты в счет будущих платежей без письменного заявления работника.

18 Июля 2012, 16:29

![]()

Город не указан

Согласно ст. 21 НК РФ налогоплательщик имеет право на своевременный зачет или возврат сумм излишне уплаченных налога.

Согласно ст.32 НК РФналоговики обязаны принимать решения о возврате налогоплательщику, плательщику сбора или налоговому агенту сумм излишне уплаченных налогов. направлять оформленные на основании этих решений поручения соответствующим территориальным органам Федерального казначейства для исполнения и осуществлять зачет сумм излишне уплаченных или излишне взысканных налогов.

Налоговики обязаны вернуть переплату налогоплательщику в течение одного месяца со дня получения от организации заявления (п. 6 ст. 78 НК РФ) .

В случае, если возврат суммы излишне уплаченного налога осуществляется с указанного срока налоговым органом на сумму излишне уплаченного налога, которая не возвращена в установленный срок, начисляются проценты, подлежащие уплате налогоплательщику, за каждый календарный день нарушения срока возврата (п.10 ст.78 НК РФ).

Обращение в суд с требованием о возврате (зачете) указанных сумм допустимо только в том случае, когда налоговый орган отказал в возврате указанных сумм,либо налогоплательщик не получил ответа в установленный законом срок ( Постановления Пленума ВАС от 28.02.2001 № 5 ).

18 Июля 2012, 18:34

Ищете ответ?Задайте вопрос нашим юристам — это намного быстрее, чем искать решение.