Рейтинг: 4.9/5.0 (1531 проголосовавших)

Рейтинг: 4.9/5.0 (1531 проголосовавших)Категория: Бланки/Образцы

Печать ставится на корешок ПКО, который отдается тому, кто деньги вносилНад.К, так я и спрашиваю про корешок ПКО (т.е. квитанцию к ПКО). Просто я получила от подотчетника вот такой Корешок, на котором стоит только штамп "Оплачено", и ни где найти не могу верно это или нет. Если нет, то какие аргументы предъявить поставщику (на что сослаться), который уверен, что штампа "Оплачено" достаточно?

Квитанция к приходному кассовому ордеру подписывается главным бухгалтером или лицом, на это уполномоченным, и кассиром, заверяется печатью (штампом) кассира и регистрируется в журнале регистрации приходных и расходных кассовых документов (форма N КО-3) и выдается на руки сдавшему деньги, а приходный кассовый ордер остается в кассе.

(с)

Постановление Госкомстата РФ от 18.08.1998 N 88

(ред. от 03.05.2000)

"Об утверждении унифицированных форм первичной учетной документации по учету кассовых операций, по учету результатов инвентаризации"

заверяется печатью (штампом) кассира. Так вот поставщик и говорит, а чем это не штамп про штамп "Оплачено":(

Приходный кассовый ордер

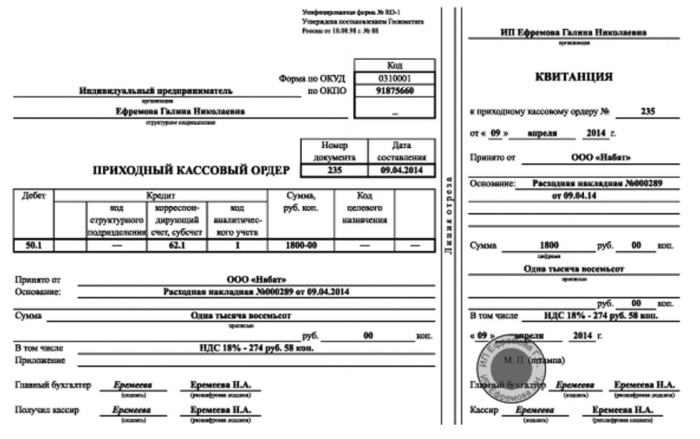

При получении денег в кассу нужно оформить приходный кассовый ордер по форме № КО-1 (п. 4.1 Указаний Банка России от 11 марта 2014 г. № 3210-У). Этот документ оформляется в одном экземпляре.

Бланк приходного кассового ордера состоит из двух частей: непосредственно приходный кассовый ордер и отрывная часть – квитанция. Квитанцию выдайте гражданину, внесшему деньги.

В приходном ордере и квитанции к нему по строке «Основание» укажите содержание хозяйственной операции. Например, «оплата счета № 123 от 2 апреля 2014 г.». В строке «В том числе» укажите сумму НДС цифрами или напишите «Без НДС». В строке «Приложение» перечислите документы, прилагаемые к приходному кассовому ордеру.

Такие правила установлены указаниями, утвержденными постановлением Госкомстата России от 18 августа 1998 г. № 88.

Приходный кассовый ордер должен быть подписан главным бухгалтером или бухгалтером, а при их отсутствии – руководителем организации (предпринимателем), кассиром. На основании распорядительного документа обязанность подписывать кассовые документы за бухгалтера может быть возложена на другого работника организации. Кандидатура уполномоченного работника согласовывается с главным бухгалтером (при его наличии). Если руководитель (предприниматель) ведет кассовые операции и оформляет документы лично, то кассовые документы подписываются им же.

Такие правила установлены пунктом 4.3 Указаний Банка России от 11 марта 2014 г. № 3210-У.

Предприниматели, ведущие учет доходов и расходов или физических показателей в соответствии с налоговым законодательством, вправе не оформлять приходные кассовые ордера (абз. 2 п. 4.1 Указаний Банка России от 11 марта 2014 г. № 3210-У).

Ситуация: как правильно поставить печать (штамп) на приходный кассовый ордер ?

Поставьте печать в часть бланка, обозначенную буквами «М.П.» так, чтобы ее оттиск располагался и на квитанции.

Бланк приходного кассового ордера состоит из двух частей: непосредственно приходный кассовый ордер и отрывная часть – квитанция. Специальных правил по расположению оттиска печати (например, 60% оттиска на квитанции, а 40% на приходном ордере) в законодательстве нет. Поэтому поставьте печать в часть бланка, обозначенную буквами «М.П.». Учитывая, что этот реквизит расположен на квитанции, оттиск печати должен быть на ней. Такой вывод можно сделать на основании постановления Госкомстата России от 18 августа 1998 г. № 88.

Состав реквизитов, которые должны быть размещены на печати (штампе) кассира, также не установлен. Ранее принимались нормативные акты, которые регулировали этот вопрос, но сейчас они отменены (см. например, распоряжение мэра Москвы от 25 августа 1998 г. № 843-РМ). В пункте 6 этого документа установлен перечень реквизитов, которые ранее были обязательными:

- полное наименование организации на русском языке с указанием организационно-правовой формы;

местонахождение;

- основной государственный регистрационный номер.

Сейчас этот перечень отменен (постановление правительства Москвы от 8 февраля 2005 г. № 65-ПП), но эту информацию целесообразно размещать на печати. Обычно кассир использует не основную печать организации, а печать для документов или кассы. Поэтому на таких печатях делают соответствующую надпись «Для документов», «Касса» или «Для кассовых документов» и т. п. (п. 6.2 распоряжения мэра Москвы от 25 августа 1998 г. № 843-РМ).

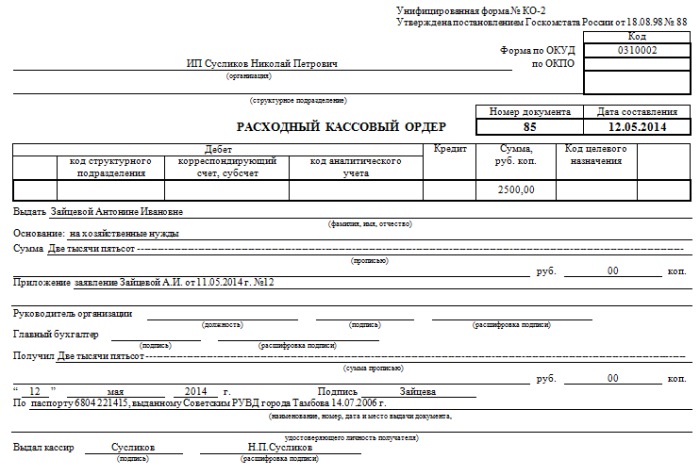

Выдачу денег из кассы оформите расходным кассовым ордером по форме № КО-2 (п. 4.1 Указаний Банка России от 11 марта 2014 г. № 3210-У). Этот документ составляется в одном экземпляре.

Если деньги выдаются работнику под отчет, то расходный кассовый ордер оформляйте на основании его письменного заявления, составленного в произвольной форме. Принимайте заявление только в том случае, если оно подписано руководителем и в нем есть запись:

- о сумме наличных денег, выдаваемых под отчет;

- о сроке, на который выдаются наличные деньги;

Такой порядок установлен пунктом 6.3 Указаний Банка России от 11 марта 2014 г. № 3210-У.

По строке расходного кассового ордера «Основание» укажите содержание хозяйственной операции. Например, «возмещение перерасхода по авансовому отчету № 321 от 2 июня 2014 г.».

По строке «Приложение» перечислите прилагаемые первичные и другие документы с указанием их номеров и дат составления (счета, заявки на выдачу денег и т. д.). Порядок заполнения расходного кассового ордера установлен указаниями, утвержденными постановлением Госкомстата России от 18 августа 1998 г. № 88.

Исправления в кассовые документы вносить нельзя (п. 4.7 Указаний Банка России от 11 марта 2014 г. № 3210-У).

Расходный кассовый ордер подписывается руководителем организации (предпринимателем), а также главным бухгалтером или бухгалтером, а при их отсутствии – руководителем (предпринимателем), кассиром. В случае ведения кассовых операций и оформления кассовых документов руководителем (предпринимателем) расходный кассовый ордер подписывается им же.

Такие правила установлены пунктом 4.3 Указаний Банка России от 11 марта 2014 г. № 3210-У.

Предприниматели, ведущие учет доходов и расходов или физических показателей в соответствии с налоговым законодательством, вправе не оформлять расходные кассовые ордера (абз. 2 п. 4.1 Указаний Банка России от 11 марта 2014 г. № 3210-У).

Порядок действий при выдаче денег по расходному кассовому ордеру установлен пунктами 6.1– 6.3 Указаний Банка России от 11 марта 2014 г. № 3210-У и включает следующие этапы.

1. Кассир проверяет:

- наличие необходимых подписей и их соответствие имеющимся образцам;

- соответствие суммы цифрами сумме прописью;

- наличие документов, перечисленных в расходном кассовом ордере;

- соответствие фамилии, имени, отчества в расходном кассовом ордере данным предъявленного получателем денег документа, удостоверяющего его личность.

2. Кассир подготавливает сумму наличных денег, подлежащую выдаче, и передает расходный кассовый ордер получателю.

3. Получатель в расходном кассовом ордере указывает получаемую сумму денег (количество рублей прописью, копейки цифрами), ставит дату и подпись.

4. Кассир пересчитывает подготовленную к выдаче сумму денег так, чтобы получатель мог наблюдать за его действиями, и выдает ему деньги в сумме, указанной в расходном кассовом ордере.

5. Получатель наличных денег пересчитывает под наблюдением кассира полученные им деньги. Если получатель не сделает этого, то он не сможет в дальнейшем предъявить претензии кассиру по сумме полученных наличных денег.

6. Кассир подписывает расходный ордер.

Кассир выдает наличные деньги непосредственно получателю, указанному в расходном кассовом ордере, при предъявлении им паспорта или другого документа, удостоверяющего личность, либо при предъявлении получателем доверенности и документа, удостоверяющего личность (п. 6.3 Указаний Банка России от 11 марта 2014 г. № 3210-У).

Если деньги выдаются по доверенности, то проверьте соответствие фамилии, имени, отчества получателя, указанных в расходном кассовом ордере, фамилии, имени, отчеству доверителя, указанным в доверенности, а также соответствие указанных в доверенности и расходном кассовом ордере фамилии, имени, отчества доверенного лица и данных документа, удостоверяющего его личность, данным предъявленного им документа.

Доверенность на получение денег приложите к расходному кассовому ордеру. Если доверенность оформлена на несколько выплат или на получение денег у разных организаций (предпринимателей), то к расходному кассовому ордеру приложите ее копию. Копию доверенности заверяйте в установленном руководителем (предпринимателем) порядке. Оригинал доверенности (при наличии) хранится у кассира и при последней выдаче наличных денег прилагается к расходному кассовому ордеру.

Журнал регистрации приходных и расходных ордеров

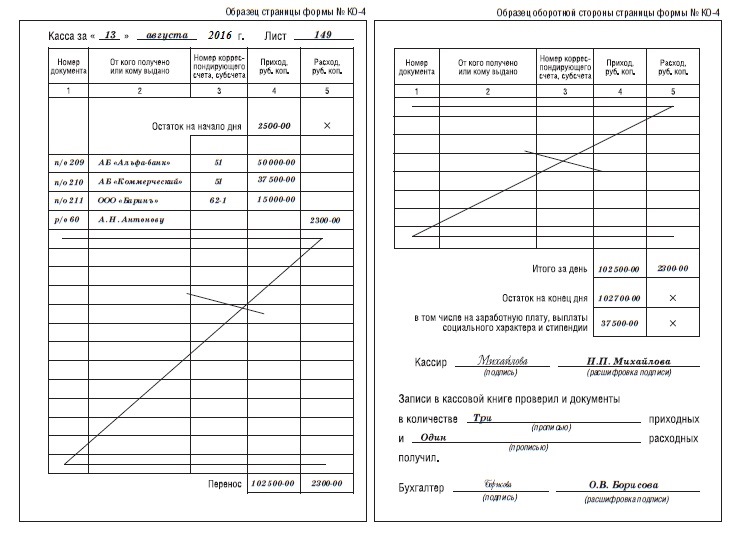

Для контроля кассовых операций приходные и расходные кассовые ордера перед передачей их в кассу зарегистрируйте в журнале по форме № КО-3 (ч. 1 ст. 19 Закона от 6 декабря 2011 г. № 402-ФЗ). Расходные кассовые ордера, оформленные на платежных ведомостях на выдачу зарплаты (других аналогичных платежей), зарегистрируйте в журнале, после того как были выданы деньги. Такие правила установлены указаниями, утвержденными постановлением Госкомстата России от 18 августа 1998 г. № 88.

Ситуация: на какой период открывается журнал регистрации приходных и расходных кассовых ордеров (форма № КО-3).

Никаких ограничений по сроку, в течение которого ведется журнал по форме № КО-3, в законодательстве не установлено.

Поэтому вопрос о том, на какой период заводить журнал, главный бухгалтер должен решить самостоятельно. Таким периодом может быть месяц, квартал или год. При принятии решения учитывайте количество кассовых операций.

А вот на расходных документах штамп кассира не нужен вовсе, так как Положение № 373-П этого не требует.

С 01.06.2014 действуют указания Банка России от 11 марта 2014 г. № 3210-У. Пунктом 4.4 Указаний № 3210-У предусмотрено, что кассир снабжается печатью или штампом, которые содержат реквизиты, подтверждающие проведение кассовой операции. Так, при приеме денег кассир подписывает приходный кассовый ордер, проставляет на квитанции к нему оттиск печати (штампа) и выдает эту квитанцию вносителю наличных денег (п. 5.1 Указания № 3210-У ). То есть, кассиру может быть выдан штамп, реквизиты которого на уровне нормативного акта однозначно не определены. Это может быть как штамп «Оплачено», так и штамп «Получено».

Что касается РКО, то, как и в первом случае, проставление штампа (печати) на документе Указаниями не предусмотрено. Поэтому в расходнике штамп не ставится.

Обоснование данной позиции приведено ниже в материалах Системы Главбух

Рекомендация:Как оформить приходный и расходный кассовый ордер, журнал регистрации приходных и расходных кассовых документов

Приходный кассовый ордер

При получении денег в кассу нужно оформить приходный кассовый ордер по форме № КО-1 (п. 4.1 указаний Банка России от 11 марта 2014 г. № 3210-У ). Этот документ оформляется в одном экземпляре.

Бланк приходного кассового ордера состоит из двух частей: непосредственно приходный кассовый ордер и отрывная часть – квитанция. Квитанцию выдайте человеку, внесшему деньги.

В приходном ордере и квитанции к нему по строке «Основание» укажите содержание хозяйственной операции. Например, «оплата по договору № 123 от 12 сентября 2014 г.». В строке «В том числе» укажите сумму НДС цифрами или напишите «Без НДС». В строке «Приложение» перечислите документы, прилагаемые к приходному кассовому ордеру.

Приходный кассовый ордер должен быть подписан главным бухгалтером или бухгалтером, а при их отсутствии – руководителем организации (предпринимателем), кассиром. На основании распорядительного документа обязанность подписывать кассовые документы за бухгалтера может быть возложена на другого сотрудника организации. Кандидатура уполномоченного сотрудника согласовывается с главным бухгалтером (при его наличии). Если руководитель (предприниматель) ведет кассовые операции и оформляет документы лично, то кассовые документы подписываются им же.

Такие правила установлены пунктом 4.3 указаний Банка России от 11 марта 2014 г. № 3210-У.

Предприниматели, ведущие учет доходов и расходов или физических показателей в соответствии с налоговым законодательством, вправе не оформлять приходные кассовые ордера (абз. 2 п. 4.1 указаний Банка России от 11 марта 2014 г. № 3210-У ).

Расходный кассовый ордер

Выдачу денег из кассы оформите расходным кассовым ордером по форме № КО-2 (п. 4.1 указаний Банка России от 11 марта 2014 г. № 3210-У ). Этот документ составляется в одном экземпляре.

Если деньги выдаются сотруднику под отчет, то расходный кассовый ордер оформляйте на основании его письменного заявления. составленного в произвольной форме. Принимайте заявление только в том случае, если оно подписано руководителем и в нем есть запись:

Такой порядок установлен пунктом 6.3 указаний Банка России от 11 марта 2014 г. № 3210-У.

По строке расходного кассового ордера «Основание» укажите содержание хозяйственной операции. Например, «возмещение перерасхода по авансовому отчету № 321 от 2 июня 2014 г.».

По строке «Приложение» перечислите прилагаемые первичные и другие документы с указанием их номеров и дат составления (счета, заявки на выдачу денег и т. д.). Порядок заполнения расходного кассового ордера установлен указаниями. утвержденными постановлением Госкомстата России от 18 августа 1998 г. № 88 .

Рекомендация:Перечень документов, на которых обязательна (необязательна) печать организации

Необязательна : на всех остальных документах. В частности, на расходном кассовом ордере (форма КО-2 )* и в книге учета принятых и выданных кассиром денежных средств (форма КО-5 )

Ситуация:Как правильно поставить печать (штамп) на приходный кассовый ордер. Ответ на этот вопрос зависит от того, кто является покупателем товаров.

Поставьте печать в часть бланка, обозначенную буквами «М.П.», так, чтобы ее оттиск располагался и на квитанции.

Бланк приходного кассового ордера состоит из двух частей: непосредственно приходный кассовый ордер и отрывная часть – квитанция. Специальных правил по расположению оттиска печати (например, 60% оттиска на квитанции, а 40% на приходном ордере) в законодательстве нет. Поэтому поставьте печать в часть бланка, обозначенную буквами «М.П.». Учитывая, что этот реквизит расположен на квитанции, оттиск печати должен быть на ней. Такой вывод можно сделать на основании постановления Госкомстата России от 18 августа 1998 г. № 88 .

Состав реквизитов, которые должны быть размещены на печати (штампе) кассира, также не установлен. Ранее принимались нормативные акты, которые регулировали этот вопрос, но сейчас они отменены (см. например, распоряжение мэра г. Москвы от 25 августа 1998 г. № 843-РМ ). В пункте 6 этого документа установлен перечень реквизитов, которые ранее были обязательными:

Сейчас этот перечень отменен (постановление правительства г. Москвы от 8 февраля 2005 г. № 65-ПП ), но эту информацию целесообразно размещать на печати. Обычно кассир использует не основную печать организации, а печать для документов или кассы. Поэтому на таких печатях делают соответствующую надпись «Для документов», «Касса» или «Для кассовых документов» и т. п. (п. 6.2 распоряжения мэра г. Москвы от 25 августа 1998 г. № 843-РМ ).

Статья:Штампы на первичных документах

В каких случаях на первичных учетных документах ставится штамп «Погашено»?

Такой штамп может быть использован при оформлении кассовых операций.

Порядок ведения кассовых операций юридическими лицами регламентирован Указанием Банка России от 11 марта 2014 г. № 3210-У. Пунктом 4.4 Указаний № 3210-У предусмотрено, что кассир снабжается печатью или штампом, которые содержат реквизиты, подтверждающие проведение кассовой операции. Так, при приеме денег кассир подписывает приходный кассовый ордер, проставляет на квитанции к нему оттиск печати (штампа) и выдает эту квитанцию вносителю наличных денег (п. 5.1 Указания № 3210-У ).

Таким образом, кассиру может быть выдан штамп, реквизиты которого на уровне нормативного акта однозначно не определены.

По моему мнению, это может быть как штамп «Оплачено», так и штамп «Погашено».

Упоминание о штампе «Погашено» содержится в пункте 4.5 Типовых правил эксплуатации контрольно-кассовых машин при осуществлении денежных расчетов с населением, утвержденных Минфином России 30 августа 1993 г. № 104 (применяются в части, не противоречащей Федеральному закону от 22 мая 2003 г. № 54-ФЗ ). При этом из текста пункта 4.3 Типовых правил можно сделать вывод, что такой штамп проставляется на неиспользованных кассовых чеках.

Статья:Оформление приходного кассового ордера

Как правильно оформлять ПКО: ставить ли на нем печать, отрезать или нет квитанцию к данному документу

В соответствии с этими документами на ПКО достаточно штампа кассира.

Однако на деле отсутствие круглой печати может привести к спорам, о чем свидетельствует арбитражная практика, например постановление ФАС Восточно-Сибирского округа от 22 января 2009 г. № А33-11360/07-Ф02-7117/08 .

Поэтому многие организации предпочитают, чтобы квитанции к ПКО были заверены круглой печатью. Тогда рядом с ней нужно ставить и штамп кассира «Оплачено» либо «Принято».

Квитанцию необходимо отрывать и передавать тому, кто вносит выручку из ККТ в кассу организации. Это может быть старший кассир, кассир-операционист или иное лицо, реализующее туристские услуги (п. 3.2 Положения о порядке ведения кассовых операций ).

У лица, сдающего денежные средства в кассу, квитанция хранится как доказательство того, что он сдал всю выручку.

Персональные консультации по учету и налогам

Лучшие ответы специалистов по налогообложению, бухгалтерскому учету и праву. Ответы специалистов по налогообложению, бухгалтерскому учету и праву.

Инспекторы стали предъявлять особые требования к штампу на приходниках. Привычный всем штамп «оплачено» ревизоров больше не устраивает. Это связано с новыми правилами ведения кассовых операций. Мы учли все требования инспекторов, которые они предъявляли на проверках и сделали специальный образец штампа. В нем есть все необходимые реквизиты, которые устроят налоговиков.

Инспекторы стали предъявлять особые требования к штампу на приходниках. Привычный всем штамп «оплачено» ревизоров больше не устраивает. Это связано с новыми правилами ведения кассовых операций. Мы учли все требования инспекторов, которые они предъявляли на проверках и сделали специальный образец штампа. В нем есть все необходимые реквизиты, которые устроят налоговиков.

Как поставить штамп

Штамп нужен только на квитанции к приходному кассовому ордеру (п. 3.2 Положения, утв. Банком России 12.10.11 № 373-П). По этой причине нельзя заходить на границы самого приходника, чтобы часть печати была в ордере, а часть в квитанции. Штамп можно проставить либо рядом с надписью «М.П. (штампа)», либо прямо на ней.

Можно, но не обязательно ставить штамп в квитанциях, которые кассир не отдает покупателям. А вот на расходных документах штамп кассира не нужен вовсе, так как Положение № 373-П этого не требует.

Что писать в штампе

Штамп должен содержать реквизиты, которые подтверждают проведение кассовой операции. Однако что под этим понимать, в самом Положении № 373-П не написано. Если упрощенно, то штамп может содержать реквизит «принято», «получено» или «оплачено».

Как мы выяснили, в ФНС уверены, что на штампе должны быть реквизиты компании, в частности наименование, ИНН и т. д. Такого требования нет в Положении № 373-П. Так что компания вправе сама решить, какая информация будет на оттиске. Но чтобы не спорить с инспекторами, возможно, есть смысл добавить данные компании. Штамп можно дополнить датой проведения операции, а также фамилией и инициалами кассира (см. образец).

Сколько ставить печатей

Кассир проставляет только один штамп. Вместе со штампом Положение № 373-П не требует ставить круглую печать компании.

В то же время без круглой печати на квитанциях налоговики иногда снимают расходы по налогу на прибыль. Компаниям удается защититься только в суде (постановление Федерального арбитражного суда Восточно-Сибирского округа от 22.01.09 № А33-11360/07-Ф02-7117/08). По этой причине, если продавец использует упрощенный штамп «оплачено», безопаснее требовать поставить рядом и круглую печать.

Образец штампа на приходнике

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

Подскажите, пожалуйста, необходимо ли гасить штампом "Погашено" копии квитанции ф.0504510, приложенные к реестру и прикладываемые к приходному кассовому ордеру при оплате латных медицинских услуг? Уточняю, реестр составляется на все полученные копии квитанции в конце дня и сдается как приложение к приходному кассовому ордеру по оплате ПЛАТНЫХ медицинских услуг.

Ответсообщаем следующее. Да, нужно.

Все документы, приложенные к приходным и расходным кассовым ордерам, подлежат обязательному гашению штампом или надписью от руки "Получено" или "Оплачено" с указанием даты (числа, месяца, года).

Соответственно, поскольку квитанции являются приложением к приходному кассовому ордеру, то гашение штампом «Погашен» должно производиться.

Обратите внимание, что уточнен порядок принятия к учету первичных документов. С 16 ноября 2014 года принимайте в работу только документы, которые прошли внутренний контроль. Документы, принятые до этого момента, переоформлять не нужно (п. 6 Методических рекомендаций к письму Минфина России от 19 декабря 2014 г. № 02-07-07/66918).

Чтобы соблюсти это правило, учреждение может установить в своем положении о внутреннем контроле, что после проверки документа ответственный сотрудник должен поставить на нем отметку об этом и заверить подписью. Способ нанесения отметки также целесообразно указать в учетной политике (визой или штампом «проверено»).

Обоснование данной позиции приведено ниже в материалах Системы Главбух

1. ПОЛОЖЕНИЕ МИНФИНА СССР ОТ 29.07.1983 № 105

Положение о документах и документообороте в бухгалтерском учете

2.21. Все документы, приложенные к приходным и расходным кассовым ордерам, а также документы, послужившие основанием для начисления заработной платы, подлежат обязательному гашению штампом или надписью от руки "Получено" или "Оплачено" с указанием даты (числа, месяца, года).*

2. Рекомендация:Что нужно знать бухгалтеру при переходе на новые правила бухучета – планируемые и уже внесенные

Новое в документообороте

Обращаем ваше внимание, что уточнен порядок принятия к учету первичных документов. С 16 ноября 2014 года принимайте в работу только документы, которые прошли внутренний контроль. Документы, принятые до этого момента, переоформлять не нужно (п. 6 Методических рекомендаций к письму Минфина России от 19 декабря 2014 г. № 02-07-07/66918 ).

Чтобы соблюсти это правило, учреждение может установить в своем положении о внутреннем контроле. что после проверки документа ответственный сотрудник должен поставить на нем отметку об этом и заверить подписью. Способ нанесения отметки также целесообразно указать в учетной политике (визой или штампом «проверено»).*

Что нужно проверить бухгалтеру при получении первички, см. здесь .

Внимание: бухгалтер не несет ответственность за содержание документа, который оформлен другими лицами: контрагентами, коллегами (п. 9 Инструкции к Единому плану счетов № 157н ). Поэтому претензии проверяющих о несоответствии первички фактам хозяйственной жизни не могут быть предъявлены бухгалтеру в качестве нарушения.

директор Центра образования и внутреннего контроля института дополнительного профессионального образования «Международный финансовый центр»,

государственный советник РФ 2-го класса, к. э. н.

Булат Ахмутинов, эксперт Системы Главбух.

Ответ утвержден Натальей Зориной,

ведущим экспертом Системы Главбух.

Ответ на Ваш вопрос дан в соответствии с правилами работы экспертной поддержки, которые Вы можете найти по адресу: http:// budget.1gl.ru/#/hotline/rules/

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

УПРАВЛЕНИЕ ФЕДЕРАЛЬНОЙ НАЛОГОВОЙ СЛУЖБЫ

от 22 июня 2005 г. N 22-12/44690

Пунктом 1 статьи 2 Федерального закона от 22.05.2003 N 54-ФЗ "О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт" на организации и индивидуальных предпринимателей в случаях ими продажи товаров, выполнения работ или оказания услуг возложена обязанность при осуществлении наличных денежных расчетов применять контрольно-кассовую технику, включенную в Государственный реестр.

Неприменение ККТ при наличных денежных расчетах является основанием для привлечения налогоплательщика к административной ответственности за осуществление денежных расчетов без применения в установленных законом случаях контрольно-кассовой техники в соответствии со статьей 14.5 КоАП РФ.

На основании статьи 5 Закона N 54-ФЗ организации обязаны выдавать покупателям при осуществлении наличных денежных расчетов в момент оплаты отпечатанные ККТ чеки.

Согласно пункту 13 Порядка ведения кассовых операций в Российской Федерации, утвержденного решением Совета директоров ЦБ РФ от 22.09.93 N 40, прием наличных денег кассами предприятий производится по приходным кассовым ордерам по форме, утвержденной постановлением Госкомстата России от 18.08.98 N 88.

Таким образом, в соответствии с действующим законодательством при расчетах между организациями на сумму полученных наличных денежных средств в обязательном порядке пробивается кассовый чек и выписывается кассовый ордер.

Форма приходного кассового ордера не утверждена Минфином России в качестве документа строгой отчетности, который приравнивается к кассовому чеку при ведении наличных денежных расчетов, потому не может являться основанием для получения наличных денег без применения ККТ.

Следовательно, организация при оказании риелторских услуг физическим лицам за наличный расчет должна в обязательном порядке применять ККТ.

советник налоговой службы I ранга

Актуальность данной темы для хозяйствующих субъектов, применяющих УСНО, не вызывает сомнений: согласно п. 4 ст. 346.11 НК РФ для организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, сохраняется действующий порядок ведения кассовых операций. Следовательно, даже если хозяйствующий субъект принимает решение воспользоваться льготой, предоставленной п. 3 ст. 4 Федерального закона "О бухгалтерском учете", и не вести бухгалтерский учет в полном объеме, он обязан соблюдать Порядок ведения кассовых операций и, следовательно, оформлять все полагающиеся первичные документы, связанные с этим.

Кроме того, в статье мы приведем и примеры того, когда наличие правильно оформленных первичных кассовых документов может сослужить хорошую службу организации и дело касается не только взаимоотношений с проверяющими организациями, но и с контрагентами, о возможных проблемах с которыми, как правило, думают в последнюю очередь.

Обратимся к Порядку ведения кассовых операций в РФ - документу, на который прямо ссылается ст. 346.11 НК РФ, чтобы определить, какие первичные кассовые документы предписывает оформлять данный документ.

Положение Порядка ведения кассовых операций в РФ

Первичный документ

по учету кассовых

операций

Для осуществления расчетов наличными деньгами каждое

предприятие должно иметь кассу и вести кассовую книгу

по установленной форме.

Все поступления и выдачи наличных денег предприятия

учитывают в кассовой книге

Прием наличных денег кассами предприятий производится

по приходным кассовым ордерам, подписанным главным

бухгалтером или лицом, уполномоченным на это

письменным распоряжением руководителя предприятия

Приходный кассовый

ордер

Выдача наличных денег из касс предприятий производится

по расходным кассовым ордерам или надлежаще

оформленным другим документам (платежным ведомостям

(расчетно-платежным), заявлениям на выдачу денег,

счетам и др.) с наложением на этих документах штампа с

реквизитами расходного кассового ордера. Документы на

выдачу денег должны быть подписаны руководителем,

главным бухгалтером предприятия или лицами,

уполномоченными на это.

Выдача денег лицам, не состоящим в списочном составе

предприятия, производится по расходным кассовым,

ордерам выписываемым отдельно на каждое лицо, или по

отдельной ведомости на основании заключенных договоров

Расходный кассовый

ордер, иные

документы, на

основании которых

оформляется

расходный кассовый

ордер

Приходные и расходные кассовые ордера или заменяющие

их документы до передачи в кассу регистрируются

бухгалтерией в журнале регистрации приходных и

расходных кассовых документов. Расходные кассовые

ордера, оформленные на платежных (расчетно-платежных)

ведомостях на оплату труда и других приравненных к ней

платежей, регистрируются после их выдачи.

Регистрация приходных и расходных кассовых документов

может осуществляться с применением средств

вычислительной техники. При этом в машинограмме

"Вкладной лист журнала регистрации приходных и

расходных кассовых ордеров", составляемой за

соответствующий день, обеспечивается также

формирование данных для учета движения денежных

средств по целевому назначению

Журнал регистрации

приходных и

расходных кассовых

документов

Таким образом, из анализа положений Порядка ведения кассовых операций в РФ становится понятно, что приходные и расходные кассовые ордера - не единственное, что должен иметь "упрощенец".

Кроме того, в п. 12 Порядка ведения кассовых операций в РФ сказано, что кассовые операции оформляются типовыми межведомственными формами первичной учетной документации для предприятий и организаций, которые утверждаются Госкомстатом России по согласованию с Центральным банком Российской Федерации и Министерством финансов Российской Федерации. Данное положение отсылает нас к Постановлениям Госкомстата России от 18.08.1998 N 88 "Об утверждении унифицированных форм первичной учетной документации по учету кассовых операций, по учету результатов инвентаризации" (далее - Постановление N 88), от 01.08.2001 N 55 "Об утверждении унифицированной формы первичной учетной документации N АО-1 "Авансовый отчет".

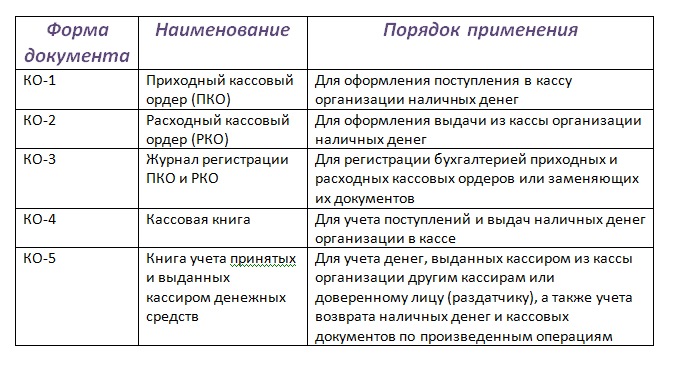

Этими Постановлениями Госкомстата утверждены следующие формы первичных документов по учету кассовых операций :

- приходный кассовый ордер (форма N КО-1);

- расходный кассовый ордер (форма N КО-2);

- журнал регистрации приходных и расходных кассовых документов (форма N КО-3);

- кассовая книга (форма N КО-4);

- книга учета принятых и выданных кассиром денежных средств (форма N КО-5);

- авансовый отчет (форма N АО-1).

От редакции. Поскольку авансовый отчет - та форма, составление и заполнение которой всегда вызывают большое количество вопросов, этот документ будет предметом рассмотрения отдельной статьи в одном из ближайших номеров журнала.

На порядке составления и нюансах заполнения каждого документа остановимся более подробно.

Приходный кассовый ордерНазначение. Приходный кассовый ордер применяется для оформления поступления наличных денег в кассу организации как в условиях методов ручной обработки данных, так и при обработке информации с применением средств вычислительной техники.

Порядок заполнения. Из Указаний по применению и заполнению форм первичной учетной документации по учету кассовых операций приведем несколько основополагающих моментов, касающихся порядка заполнения приходного кассового ордера:

- приходный кассовый ордер выписывается в одном экземпляре работником бухгалтерии, подписывается главным бухгалтером или лицом, на это уполномоченным;

- квитанция к приходному кассовому ордеру подписывается главным бухгалтером или лицом, на это уполномоченным, и кассиром, заверяется печатью (штампом) кассира и регистрируется в журнале регистрации приходных и расходных кассовых документов (форма N КО-3) и выдается на руки сдавшему деньги, а приходный кассовый ордер остается в кассе;

- в приходном кассовом ордере и квитанции к нему указываются: по строке "Основание" - содержание хозяйственной операции; по строке "В том числе" - сумма НДС, которая записывается цифрами, а в случае, если продукция, работы, услуги не облагаются налогом, делается запись "Без налога (НДС)";

- в приходном кассовом ордере по строке "Приложение" перечисляются прилагаемые первичные и другие документы с указанием их номеров и дат составления;

- в графе "Кредит, код структурного подразделения" указывается код структурного подразделения, на которое приходуются денежные средства.

Обратите внимание! Если организация-"упрощенец" не ведет бухгалтерский учет в полном объеме и данное решение закреплено в учетной политике, графу "Кредит, код структурного подразделения" такая организация вправе не заполнять.

Приходный кассовый ордер не заменит БСО и ККМ. Одна из ситуаций, встречающихся на практике: физическое лицо заключило с организацией договор на оказание услуг по подбору персонала и произвело оплату наличными денежными средствами. Вправе ли организация при получении оплаты не применять ККТ, а выдать квитанцию к приходному кассовому ордеру на уплаченную сумму? К сожалению, такие вопросы нередки, и ответу на одно из них посвящено Письмо УФНС по г. Москве от 07.05.2010 N 22-12/042067. Разъясняя ситуацию, налоговики отмечают, что в соответствии с п. 1 ст. 2 Федерального закона N 54-ФЗ контрольно-кассовая техника, включенная в государственный реестр, применяется на территории РФ в обязательном порядке всеми организациями и индивидуальными предпринимателями при осуществлении ими наличных денежных расчетов и (или) расчетов с использованием платежных карт в случаях продажи товаров, выполнения работ или оказания услуг.

В п. 2 ст. 2 Федерального закона N 54-ФЗ определено, что организации и индивидуальные предприниматели согласно порядку, определяемому Правительством РФ, могут осуществлять наличные денежные расчеты и (или) расчеты с использованием платежных карт без применения ККТ в случае оказания услуг населению при условии выдачи ими соответствующих бланков строгой отчетности.

Минфином не утверждена в качестве документа строгой отчетности какая-либо форма квитанции по приему наличных денег от населения для оказания платных услуг по подбору персонала.

Таким образом, при осуществлении наличных денежных расчетов с клиентами организацией, оказывающей подобные услуги, должна применяться ККТ либо денежные расчеты за оказываемые услуги должны осуществляться через кредитные учреждения (посредством безналичных расчетов).

Также налоговики отмечают, что форма приходного кассового ордера, утвержденная Постановлением N 88, является первичным документом бухгалтерского учета. Она не утверждена Минфином в качестве документа строгой отчетности, который приравнивается к кассовому чеку при ведении наличных денежных расчетов с покупателем (заказчиком, клиентом), а потому не может являться основанием для получения наличных денег без применения ККТ.

Без штампа "Получено" ("Погашено") приходный кассовый ордер все же подтверждает произведенные расходы. Судьи ВСО в Постановлении от 16.04.2008 N А19-8816/07-56-Ф02-1325/08 рассмотрели спор, в котором истец (налоговый орган) заявлял, что представленные обществом квитанции к приходно-кассовым ордерам не содержат надписи "Получено" или "Погашено", в связи с чем не подтверждают произведенные расходы.

Судьи, разрешая спор, указали на следующее. Первичные учетные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации.

В соответствии с Альбомом унифицированных форм первичной учетной документации по учету кассовых операций, утвержденным Постановлением N 88, приходный кассовый ордер является одной из форм первичного учетного документа.

Приходный кассовый ордер и квитанция к нему подписываются главным бухгалтером или уполномоченным лицом, кассиром, заверяются печатью и выдаются на руки сдавшему деньги, а приходный кассовый ордер остается в кассе. В приходном кассовом ордере и квитанции к нему по строке "Основание" указывается содержание хозяйственной операции, по строке "В том числе" - сумма НДС, которая записывается цифрами, а в случае, если продукция, работы, услуги не облагаются налогом, делается запись "Без налога (НДС)".

Из анализа данных норм следует, что надпись "Погашено" или "Получено" с указанием даты ее проставления не является обязательным реквизитом приходного кассового ордера и прилагаемой квитанции. Следовательно, вывод, что квитанции к приходным кассовым ордерам, представленные обществом, составлены по установленной форме и являются надлежащими доказательствами, подтверждающими факт оплаты выставленных поставщиками счетов-фактур, верен.

В качестве документа, подтверждающего исполнение обязательств, заимодавец должен представить квитанцию к приходному кассовому ордеру, а не копию самого ордера. Ситуация, рассмотренная судьями Северо-Западного округа в Постановлении от 02.12.2009 N А66-113/2009, как раз является примером из хозяйственной практики, о котором мы сказали в начале статьи, когда первичные документы по учету кассовых операций способны вызвать разногласия не с проверяющими органами, а с контрагентами организации.

Как следует из материалов дела, общество (заемщик) и физическое лицо (заимодавец) заключили договор, согласно которому заимодавец в течение трех дней обязуется передать в собственность заемщика денежные средства в сумме 2 288 000 руб. а общество (заемщик) - возвратить сумму займа в срок, определенный договором.

Полагая, что в нарушение требований ст. ст. 309, 310, 810 ГК РФ общество не исполнило обязательство по возврату займа, физическое лицо в связи с введением в отношении должника процедуры наблюдения обратилось в суд с требованием о включении задолженности в третью очередь реестра.

В подтверждение факта передачи обществу суммы займа физическое лицо представило копию договора и две отличные друг от друга копии приходного кассового ордера (с различными подписями главных бухгалтеров и кассиров).

Между тем, как отметили судьи, согласно п. 13 Порядка ведения кассовых операций в РФ прием наличных денег кассами предприятий производится по приходным кассовым ордерам, подписанным главным бухгалтером или лицом, уполномоченным на это письменным распоряжением руководителя предприятия. О приеме денег выдается квитанция к приходному кассовому ордеру за подписями главного бухгалтера или лица, уполномоченного на это, и кассира, заверенная печатью (штампом) кассира или оттиском кассового аппарата.

В соответствии с Постановлением N 88 приходный кассовый ордер применяется для оформления поступления наличных денег в кассу организации как в условиях методов ручной обработки данных, так и при обработке информации с применением средств вычислительной техники. Приходный кассовый ордер выписывается в одном экземпляре работником бухгалтерии, подписывается главным бухгалтером или лицом, на это уполномоченным.

Квитанция к приходному кассовому ордеру подписывается главным бухгалтером или лицом, на это уполномоченным, и кассиром, заверяется печатью (штампом) кассира и регистрируется в журнале регистрации приходных и расходных кассовых документов и выдается на руки сдавшему деньги, а приходный кассовый ордер остается в кассе.

Следовательно, документом, подтверждающим факт внесения наличных денег в кассу организации, является квитанция к приходному кассовому ордеру. Такая квитанция в дело представлена не была.

Аналогичная ситуация рассмотрена и судьями Северо-Кавказского округа (Постановление от 12.09.2007 N Ф08-5929/2007). В данном случае судьи выразили солидарность с коллегами из Северо-Западного округа. Они указали, что в соответствии с разделом "Приходный кассовый ордер" Постановления N 88 на каждую кассовую операцию составляется отдельный приходный кассовый ордер формы N КО-1. При этом копия квитанции в обязательном порядке прилагается к заполненному приходному ордеру как основание для его оформления. Квитанция к приходному кассовому ордеру заверяется печатью (штампом) и регистрируется в журнале регистрации приходных и расходных кассовых документов (форма N КО-3) и выдается на руки сдавшему деньги, а приходный кассовый ордер остается в кассе. Таким образом, для подтверждения обоснованности требований заявитель должен был представить квитанции к приходным кассовым ордерам, находящимся в деле в качестве доказательства внесения денег во исполнение договоров. Записи кассовых операций в кассовой книге производят ежедневно. Доказательства того, что заимодавец внес в кассу должника денежные средства и они оприходованы в установленном порядке, в материалах дела отсутствуют.

Свидетельские показания о том, что денежные средства внесены в кассу предприятия, не подтвержденные доказательствами, не могут быть положены в основу судебного акта.

Расходный кассовый ордерНазначение. Расходный кассовый ордер применяется для оформления выдачи наличных денег из кассы организации как в условиях традиционных методов обработки данных, так и при обработке информации с применением средств вычислительной техники.

Порядок заполнения. Из Указаний по применению и заполнению форм первичной учетной документации по учету кассовых операций приведем несколько основополагающих моментов, касающихся порядка заполнения расходного кассового ордера:

- кассовый ордер выписывается в одном экземпляре работником бухгалтерии;

- кассовый ордер подписывается руководителем организации и главным бухгалтером или лицом, на это уполномоченным;

- кассовый ордер регистрируется в журнале регистрации приходных и расходных кассовых документов (форма N КО-3);

- в тех случаях, когда на прилагаемых к расходным кассовым ордерам документах (заявлениях, счетах и др.) имеется разрешительная надпись руководителя организации, его подпись на расходных кассовых ордерах необязательна;

- в расходном кассовом ордере по строке "Основание" указывается содержание хозяйственной операции, а по строке "Приложение" перечисляются прилагаемые первичные и другие документы с указанием их номеров и дат составления.

Нарушение порядка заполнения расходного кассового ордера делает его недействительным. Судьи ФАС ВВО в Постановлении от 20.10.2004 N А29-101/2004а рассмотрели спор между налоговым органом и предпринимателем. Налоговый орган считал, что представленные им доказательства о получении предпринимателем дохода от контрагента достаточны и достоверны, ненадлежащее исполнение должностных обязанностей сотрудниками организации-контрагента и несоблюдение ими требований по ведению бухгалтерского учета не могут являться доказательством отсутствия финансовых взаимоотношений между данным обществом и предпринимателем.

Обо всем по порядку. Инспекция провела выездную налоговую проверку предпринимателя по вопросам соблюдения законодательства о налогах и сборах. В ходе проверки, в частности, установлено: при определении налогооблагаемой базы по налогу на доходы физических лиц предприниматель не учел доходы, полученные от предпринимательской деятельности, что привело к неуплате суммы налога на доходы физических лиц. Выводы проверяющих о получении предпринимателем спорных доходов основаны на анализе представленных контрагентом предпринимателя документов:

- справки о начисленном предпринимателю доходе;

- договора комиссии товарно-материальных ценностей;

- накладных к названному договору комиссии;

- накладных на отпуск товара;

- расходных кассовых ордеров.

Судьи, отказав в удовлетворении заявленных требований, руководствовались положениями Федерального закона "О бухгалтерском учете", Постановлением Правительства РФ от 08.07.1997 N 835 "О первичных учетных документах", Постановлением N 88 и пришли к выводу, что расходно-кассовые ордера, заполненные контрагентом предпринимателя с нарушением требований бухгалтерского учета, не отвечают принципам достоверности и не могут служить надлежащим доказательством получения предпринимателем доходов от этой организации.

В силу п. 1 ст. 9 Федерального закона "О бухгалтерском учете" все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами. Эти документы служат первичными учетными документами, на основании которых ведется бухгалтерский учет.

В п. 2 той же статьи указано, что первичные учетные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации.

В соответствии с Постановлением N 88 расходный кассовый ордер применяется для оформления выдачи наличных денег из кассы организации, выписывается в одном экземпляре работником бухгалтерии, подписывается руководителем организации и главным бухгалтером. В расходном кассовом ордере по строке "Основание" указывается содержание хозяйственной операции, а по строке "Приложение" перечисляются прилагаемые первичные и другие документы с указанием их номеров и дат составления.

Представленные в дело расходно-кассовые ордера, составленные контрагентом предпринимателя, не соответствуют предъявляемым к ним требованиям, поскольку не содержат подписи руководителя, главного бухгалтера, кассира, даты составления и номера ордеров, основания и даты получения дохода предпринимателем, то есть не являются надлежащим доказательством получения последним доходов от данного контрагента.

Наличие в материалах дела договора комиссии товарно-материальных ценностей и накладных на отпуск товара не может служить основанием для доначисления предпринимателю налогов, так как налоговый орган должен доказать не только наличие хозяйственных связей между предпринимателем и контрагентом, но и размер полученного дохода.

Сведения, содержащиеся в строке "Основание", должны соответствовать сути хозяйственной операции. Спор, аналогичный предыдущему, был рассмотрен судьями Северо-Западного округа (Постановление от 10.03.2009 N А26-3619/2008). Действующими лицами также явились налоговая инспекция и предприниматель, суть претензий налоговиков та же - занижение предпринимателем дохода. Разница в деталях. В данном случае претензий к заполнению расходных ордеров не было, здесь предмет спора - информация в строке "Основание" расходного кассового ордера, по которому предприниматель получал вознаграждение от контрагента-организации, а именно в данной строке было указано, что денежные средства выданы предпринимателю под отчет. Кроме того, и сам предприниматель утверждал, что контрагент выдавал ему наличные денежные средства под отчет для осуществления деятельности в рамках агентского договора. Эти денежные средства, по словам предпринимателя, использовались как заемные и впоследствии возвращались контрагенту. Примечательно и то, что от инстанции к инстанции позиция судей менялась.

Суд первой инстанции расценил денежные средства в сумме 1 010 584,53 руб. как полученные предпринимателем от организации-контрагента под отчет. Суд указал, что спорная сумма не может являться доходом предпринимателя, поскольку в расходных кассовых ордерах не указано на выдачу денежных средств за реализованный по агентскому договору товар. Суд посчитал: указание в финансовых документах на выдачу денежных средств под отчет означает, что деньги должны быть возвращены лицу, их выдавшему. Ссылку инспекции на письмо предприятия как доказательство получения предпринимателем денежных средств за реализованный по агентскому договору товар суд отклонил.

Апелляционный суд отменил решение суда в этой части.

Суд апелляционной инстанции, оценив в совокупности все представленные предпринимателем и инспекцией документы, признал спорную сумму денежных средств доходом предпринимателя, полученным от контрагента за товар, реализованный по агентскому договору. Суд указал, что в материалах дела отсутствуют доказательства возврата предпринимателем организации-контрагенту полученных под отчет денежных средств либо отчеты об их использовании. Представленное инспекцией письмо суд апелляционной инстанции признал допустимым доказательством.

Кассационная инстанция не нашла оснований для отмены обжалуемого судебного акта по рассматриваемому эпизоду. При принятии решения судьи основывались на положениях:

- Порядка ведения кассовых операций в РФ;

- Постановления N 88.

Суд принял во внимание, что доказательств, подтверждающих факт возврата предпринимателем контрагенту денежных средств в сумме 1 010 584,53 руб. в том числе платежных поручений, свидетельствующих о перечислении предпринимателем на расчетный счет контрагента спорной суммы, либо приходных кассовых ордеров, подтверждающих факт внесения наличных денежных средств в кассу организации, в материалах дела нет.

В то же время инспекция представила в материалы дела письмо, в котором контрагент подтвердил, что размер выручки за реализованный по агентскому договору товар, а также то, что денежные средства, выплаченные в спорный период, не являются средствами, переданными под отчет.

Суд апелляционной инстанции также принял во внимание результаты опроса налоговым органом предпринимателя, в ходе которых последний указал, что полученные по расходным кассовым ордерам от контрагента денежные средства являются выручкой за реализованный товар.

Кассационная инстанция сочла, что апелляционный суд дал правильную оценку всем представленным в материалы дела доказательствам, учтя их в совокупности.

Журнал регистрации приходных и расходных кассовых документовПрименяется для регистрации бухгалтерией приходных и расходных кассовых ордеров или заменяющих их документов платежных (расчетно-платежных) ведомостей, заявлений на выдачу денег, счетов и др. до передачи в кассу организации. Расходные кассовые ордера, оформленные на платежных (расчетно-платежных) ведомостях на оплату труда и других, приравненных к ней платежей, регистрируются после их выдачи.

Значимость и важность наличия данного документа в полной мере смогли оценить участники спора, рассматриваемого судьями ФАС ЦО (Постановление от 09.10.2007 N А09-8896/06-4). Судьи указали, что произведение оплаты, подтверждаемое приходными кассовыми ордерами, не может быть признано обоснованным. Поскольку имеющиеся в деле приходные кассовые ордера о получении истцом от ответчика денежных средств носят односторонний характер, а потому не подтверждают факт перечисления должником указанной в нем суммы. Журнал регистрации приходных и расходных кассовых документов, являющийся первичной учетной документацией в соответствии с Постановлением N 88, представлен не был.

Кассовая книгаПрименяется для учета поступлений и выдачи наличных денег организации в кассе. Кассовая книга должна быть пронумерована, прошнурована и опечатана печатью на последней странице, где делается запись "В этой книге пронумеровано и прошнуровано ___ листов". Общее количество прошнурованных листов в кассовой книге заверяется подписями руководителя и главного бухгалтера организации.

Каждый лист кассовой книги состоит из двух равных частей: одна из них (с горизонтальной линовкой) заполняется кассиром как первый экземпляр, вторая (без горизонтальных линеек) - как второй экземпляр с лицевой и оборотной стороны через копировальную бумагу чернилами или шариковой ручкой. Первые и вторые экземпляры листов нумеруются одинаковыми номерами. Первые экземпляры листов остаются в кассовой книге. Вторые экземпляры должны быть отрывными, они служат отчетом кассира и до конца операций за день не отрываются.

Книга учета принятых и выданных кассиром денежных средствПрименяется для учета денег, выданных кассиром из кассы организации другим кассирам или доверенному лицу (раздатчику), а также для учета возврата наличных денег и кассовых документов по произведенным операциям.

На заметку: факсимиле на первичных документахВопрос о возможности проставления факсимильной подписи на кассовых документах звучит нередко. Причины, его вызывающие, могут быть различны: трудно застать руководителя и потом заставить его подписать все документы, большой объем кассовых документов ухудшает настроение руководителя уже одним своим видом и т.д.

Вот что говорят судьи Центрального округа в Постановлении от 09.10.2007 N А09-8896/06-4 по поводу использования факсимиле на первичных документах.

Факсимильное воспроизведение подписи является аналогом собственноручной подписи и допускается при совершении сделок. В нормативных актах не содержится запрета на использование факсимильного воспроизведения подписи в первичных бухгалтерских документах, каковыми являются спорные накладные.

Согласно п. 2 ст. 160 ГК РФ использование при совершении сделок факсимильного воспроизведения подписи с помощью средств механического или иного копирования, электронно-цифровой подписи либо иного аналога собственноручной подписи допускается в случаях и порядке, предусмотренных законом, иными правовыми актами или соглашением сторон.

Договор, являющийся по своей правовой природе сделкой и также подписанный посредством факсимиле, доказательством заключения сторонами такого соглашения выступать не может в связи с отсутствием в его тексте специально оговоренного условия.

Кроме того, в соответствии с п. 1 ст. 9 Федерального закона "О бухгалтерском учете" все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами. Эти документы служат первичными учетными документами, на основании которых ведется бухгалтерский учет.

Пунктом 2 указанной статьи и п. 13 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного Приказом Минфина России от 29.07.1998 N 34н, установлено, что первичные учетные документы должны содержать следующие обязательные реквизиты:

- наименование документа (формы);

- наименование организации, от имени которой составлен документ;

- содержание хозяйственной операции;

- измерители хозяйственной операции (в натуральном и денежном выражении);

- наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления;

- личные подписи и их расшифровки (включая случаи создания документов с применением средств вычислительной техники).

Первичные учетные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации, а документы, форма которых не предусмотрена в этих альбомах, должны содержать обязательные реквизиты, перечень которых определен названными нормами.

Таким образом, законом и иными правовыми актами не предусмотрена возможность использования факсимиле на доверенностях, платежных документах, других документах, имеющих финансовые последствия. К таким документам относится в том числе первичная учетная документация.

Новые правила ведения кассовых операций