.png)

Рейтинг: 4.6/5.0 (1762 проголосовавших)

Рейтинг: 4.6/5.0 (1762 проголосовавших)Категория: Бланки/Образцы

Голосование за лучший ответ

Федор Федотов Гуру (2549) 3 года назад

____________________________________________________________

(наименование юридического лица)

Приказ (распоряжение) № ______

г. _______________ "___"__________ ____ г.

[о консервации основных средств]

На основании сличительной ведомости результатов инвентаризации основных

средств (форма № ИНВ-18) от "___"______ ____ г. № ____________, акта оценки

экономической целесообразности консервации объектов основных средств от

"___"_________ ____ г. № ______, заключения о консервации объектов основных

средств от "___"______ ____ г. № ___ приказываю:

1. Засконсервировать следующие объекты основных средств (далее - "ОС"):

1.1. __________________________________________________ (наименование).

_________________________________ (серия, тип постройки или модель, марка).

Место нахождения: ________________________________________________________,

Организация-изготовитель _________________________________________________,

Стоимость: ________________________________________________________ рублей,

Расходы на содержание законсервированным ОС: ______________ рублей в месяц,

Срок консервации: ________________________________________________ месяцев.

1.2. __________________________________________________ (наименование).

_________________________________ (серия, тип постройки или модель, марка).

Место нахождения: ________________________________________________________,

Организация-изготовитель _________________________________________________,

Стоимость: ________________________________________________________ рублей,

Расходы на содержание законсервированным ОС: ______________ рублей в месяц,

Срок консервации: ________________________________________________ месяцев.

2. _____________________________________________ внести соответствующие

(должность, фамилия, инициалы)

изменения в учетные регистры и отчетность.

3. Утвердить смету расходов на содержание законсервированных объектов

основных средств в сумме __________ рублей в год.

4. Контроль за исполнением настоящего приказа возлагаю на

__________________________________________________________________________.

(должность, фамилия, инициалы)

В настоящее время многие предприятия вынуждены приостанавливать свою деятельность. В период такого временного простоя очень удобно вводить консервацию неэксплуатируемых транспортных средств, оборудования, технологических линий, машин и сооружений. Мало того что это позволит обеспечить наилучшую сохранность имущества, так еще и попутно будет достигнута, скажем так, экономия налоговых расходов. Это выгодно организациям, не планирующим завершить текущий год с прибылью. Но - обо всем по порядку.

В этой статье мы расскажем вам, как оформить консервацию простаивающих основных средств, как отразить эту операцию в бухучете и какие у нее будут налоговые последствия.

ОФОРМЛЕНИЕ КОНСЕРВАЦИИ ОБЪЕКТОВ ОС

Принимает решение о консервации объектов основных средств и утверждает порядок ее проведения руководитель организации (Приказ Минфина РФ от 13.10.2003 N 91н ). Чтобы определить перечень основных средств, подлежащих консервации, можно провести своего рода инвентаризацию. Для этого приказом назначается комиссия, ответственная за консервацию.

После этого руководитель издает приказ о консервации временно не используемого оборудования, техники. Унифицированной формы данного документа нет. Поэтому составить его можно в произвольной форме, приведя в нем перечень простаивающих основных средств, указав причину и срок их консервации. Забегая вперед, скажем, что для того, чтобы получить налоговую "экономию" расходов, нужно консервировать основные средства на срок, превышающий 3 месяца.

В инвентарных карточках основных средств (форма N ОС-6 (Постановление Госкомстата РФ от 21.01.2003 N 7 ) ) рекомендуем сделать отметку о переводе их на консервацию. Специальная графа для этого не предусмотрена. Сведения о консервации можно указать в разд. 4 карточки.

В акте, составляемом по завершении консервации, целесообразно привести перечень законсервированных основных средств с указанием их инвентарных номеров, первоначальной и остаточной стоимости, сумм начисленной амортизации, сроков полезного использования и сроков консервации.

Для целей налогообложения прибыли законсервированные основные средства исключаются из состава амортизируемого имущества. Правда, лишь в случае, когда срок консервации превышает 3 месяца (Статья 256 НК РФ ). При этом за счет уменьшения амортизационных отчислений увеличится налоговая база. Но если вы предвидите убытки, консервация позволит уменьшить их.

Нужно учитывать, что значение имеет фактический, а не предполагаемый период консервации. Если по решению руководителя оборудование было передано на консервацию на полгода, но уже через 2 месяца его по каким-либо причинам расконсервировали, вам придется доначислить амортизацию за эти 2 месяца.

После того как основное средство будет расконсервировано, вы продолжите начислять амортизацию в прежнем порядке. При этом срок полезного использования объекта нужно будет продлить на период консервации (Статья 256 НК РФ ).

Прекратить начисление амортизации по простаивающему оборудованию нужно с 1-го числа месяца, следующего за тем, в котором основные средства будут переданы на длительную консервацию. Вновь начать амортизировать данные объекты следует с 1-го числа месяца, следующего за месяцем расконсервации (Статья 322 НК РФ ).

Как выполнить эти требования, если основные средства амортизируются линейным способом, пояснять не нужно.

В случае же применения нелинейного метода амортизации в отношении объектов, подлежащих консервации, вам нужно поступить следующим образом. При определении суммарного баланса на 1-е число месяца, следующего за месяцем консервации, остаточную стоимость той амортизационной группы (подгруппы), к которой относится простаивающее оборудование, нужно уменьшить на его остаточную стоимость (Статья 259.2 НК РФ ). А в следующем месяце после расконсервации суммарный баланс, определяемый на 1-е число, нужно будет увеличить на остаточную стоимость оборудования (Статья 259.2 НК РФ ).

В случае перевода основного средства на консервацию на срок более 3 месяцев начисление амортизации нужно приостанавливать и в бухгалтерском учете (Приказ Минфина РФ от 30.03.2001 N 26н ). Законсервированные объекты вы должны продолжать учитывать на счете 01 "Основные средства", но обособленно. Иными словами, консервация простаивающего оборудования отражается в бухучете записью о переносе первоначальной стоимости по субсчетам, открытым к счету 01 "Основные средства": в дебет субсчета "Основные средства на консервации" с кредита субсчета "Основные средства в эксплуатации". Расконсервация оформляется обратной проводкой.

При составлении годовой бухгалтерской отчетности в приложении к бухгалтерскому балансу (форма N 5) (Приказ Минфина РФ от 22.07.2003 N 67н ) нужно привести информацию об основных средствах, переведенных на консервацию, по состоянию на начало и конец отчетного года.

Положения по бухучету не регламентируют, в какой момент нужно прекращать и возобновлять начисление амортизации по законсервированным объектам. Поэтому этот порядок нужно закрепить в учетной политике организации по бухучету. Установить его можно таким же, как и для целей налогового учета. То есть приостанавливать начисление амортизации со следующего месяца после консервации, а возобновлять - с месяца, следующего за месяцем расконсервации.

УЧЕТ "КОНСЕРВАЦИОННЫХ" РАСХОДОВ

Любые затраты на консервацию и последующую расконсервацию производственных мощностей, а также расходы на содержание имущества в период его консервации можно учесть при расчете налога на прибыль как внереализационные (Статья 265 НК РФ ).

В бухгалтерском учете такие "консервационные" затраты относятся к прочим расходам (Приказ Минфина России от 06.05.1999 N 33н ).

Перевод основного средства на консервацию - не повод восстанавливать ранее принятый к вычету НДС по объекту (Статья 170 НК РФ ) (<ПИСЬМО> ФНС РФ от 25.01.2006 N ММ-6-03/62@ ) (Письмо ФНС РФ от 20.06.2006 N ШТ-6-03/614@ ). А как быть со входным НДС по "консервационным" расходам? К сожалению, налоговики зачастую придерживаются мнения, что применять вычет по НДС нельзя, так как эти затраты не связаны с ведением облагаемых операций. Ведь законсервированное имущество не используется в производственной деятельности. Другой распространенный довод инспекторов таков: работы по консервации - это работы для собственных нужд, которые не облагаются НДС.

В большинстве случаев арбитры, причем из разных округов, встают на сторону организаций, разрешая вычет НДС (ПОСТАНОВЛЕНИЕ ФАС СЕВЕРО-ЗАПАДНОГО ОКРУГА от 04.04.2008 по делу N А56-51219/2006 ). При этом суды отмечают, что поддержание временно не используемых производственных мощностей в надлежащем состоянии относится к производственной деятельности предприятий. И если она облагается НДС, то вычет входного налога по "консервационным" расходам правомерен.

Между тем есть и пример судебного решения, в котором арбитры согласились с правомерностью позиции налогового органа (Постановление ФАС Северо-Западного округа от 06.09.2007 по делу N А05-13740/2006-13 ).

Как видим, арбитражная практика складывается неоднозначная. Поэтому, принимая решение, нужно взвесить все за и против: оценить размер вычетов НДС и возможные негативные последствия их применения.

НАЛОГ НА ИМУЩЕСТВО И ТРАНСПОРТНЫЙ НАЛОГ

Сразу скажем, что консервация основных средств не отразится на величине транспортного налога. Если вы переведете на консервацию, допустим, автомобиль, платить транспортный налог по нему придется. Ведь хоть в бухгалтерском и налоговом учете машина и законсервирована, она все равно будет состоять на учете в ГИБДД, а значит, являться объектом налогообложения (Статья 357 НК РФ ) (Статья 358 НК РФ ).

А вот налог на имущество при консервации, к сожалению, даже немного возрастет. Поясним почему. Для налога на имущество объект налогообложения - это основные средства (Статья 374 НК РФ ). А, как мы уже сказали, законсервированное имущество остается в составе основных средств. Выходит, нет никаких оснований не платить налог с его стоимости (Письмо Минфина РФ от 15 мая 2006 года N 03-06-01-04/101 ). Увеличение же налоговой нагрузки связано именно с тем, что организация приостанавливает начисление амортизации по законсервированным объектам. А это означает, что на протяжении всего срока консервации их остаточная стоимость не будет уменьшаться. Кроме того, поскольку срок полезного использования продлевается на период консервации, стоимость основных средств будет дольше участвовать в формировании базы по налогу на имущество.

Если консервация проводится с целью снижения плановых убытков, то важно помнить: для того чтобы "сэкономить" на затратах за счет амортизации простаивающего оборудования, консервировать основные средства нужно более чем на 3 месяца. Меньший срок не позволит приостановить начисление амортизации.

Полный текст статьи читайте в журнале "Главная книга" N 04, 2009

Дорогие читатели, если вы увидели ошибку или опечатку, помогите нам ее исправить! Для этого выделите ошибку и нажмите одновременно клавиши «Ctrl» и «Enter». Мы узнаем о неточности и исправим её.

ПОРЯДОК КОНСЕРВАЦИИ ОБЪЕКТОВ КАПИТАЛЬНОГО СТРОИТЕЛЬСТВА РАЗЛИЧНОГО НАЗНАЧЕНИЯ, СТРОИТЕЛЬСТВО КОТОРЫХ ПРИОСТАНОВЛЕНО

Разработан Союзом инженеров-сметчиков (авторский коллектив под руководством П.В. Горячкина)

1. Настоящий Порядок устанавливает общие требования к консервации объектов капитального строительства различного назначения, строительство которых приостановлено.

2. Консервация объекта капитального строительства производится при необходимости прекращения работ или их приостановки на срок более 6 (шести) месяцев.

Консервацией объекта капитального строительства является временное приостановление строительства на срок более 6 (шести) месяцев и приведение объекта и территории, использованной для строительства, в состояние, обеспечивающее прочность, устойчивость и сохранность основных конструкций, и безопасность объекта для населения и окружающей среды.

3. При консервации объекта капитального строительства, как правило, предполагается, что по устранении причин, повлекших консервацию, работы на объекте будут продолжены теми же участниками договора строительного подряда.

При прекращении строительства объекты капитального строительства могут быть либо ликвидированы установленным порядком, либо реализованы другим лицам, пожелавшим продолжать строительство и располагающим необходимыми финансовыми средствами.

4. Консервация объекта капитального строительства может производиться при различной степени завершенности строительства.

Степень завершенности строительства определяется следующим образом:

4.1. Начальная стадия строительства (от 0 % до 15 % объема работ) соответствует следующему уровню организации подготовительных и строительно-монтажных работ:

- завершены изыскательные и проектные работы;

- определены поставщики оборудования и материалов;

- выполнены работы по временным зданиям и сооружениям в рамках проекта.

4.2. Средняя стадия строительства (свыше 15 % до 50 % объема работ) соответствует следующему уровню организации подготовительных и строительных работ:

- завершены изыскательные и проектные работы;

- начаты и продолжаются поставки оборудования и материалов;

- начаты и практически закончены работы по возведению стен и конструкции крыши;

- выполнены работы по временным зданиям и сооружениям в рамках проекта;

- начаты работы по монтажу технологического оборудования и внутренних систем.

4.3. Высокая стадия строительства (свыше 50 % до 75 % объема работ) соответствует следующему уровню организации строительно-монтажных работ на объекте:

- завершены изыскательные работы;

- начаты и продолжаются поставки оборудования и материалов;

- закончены работы по возведению стен и конструкции крыши;

- выполнены работы по временным зданиям и сооружениям в рамках проекта;

-работы по монтажу технологического оборудования и внутренних систем выполнены в пределах (50-75) %;

- начаты отделочные работы.

4.4. Завершающая стадия строительства (свыше 75 % до 99 % объема работ) соответствует следующему уровню организации строительно-монтажных работ на объекте:

- завершены изыскательные и проектные работы;

- закончены поставки оборудования и материалов;

- закончены работы по возведению стен и конструкции крыши;

- выполнены работы по временным зданиям и сооружениям в рамках проекта;

- завершаются работы по монтажу технологического оборудования и внутренних систем;

- отделочные работы на объекте выполнены в пределах (50-99) %;

- начаты пусконаладочные работы на объекте.

5. Решение о прекращении или приостановке строительства принимает застройщик (заказчик и извещает о принятом решении исполнителя работ (подрядчика), орган местного самоуправления а также соответствующие орган, выдавший разрешение на строительство и орган государственной строительного надзора, если такой надзор предусмотрен Градостроительным кодексом для данной вида строительства.

6. О факте прекращения или приостановки строительства в трехдневный срок должны быть поставлены в известность также, в случае необходимости, ГИБДД органов внутренних дел с целью отмены ранее введенных ограничений движения транспорта и пешеходов, а также владельцы территорий, включенных в территорию строительной площадки в соответствии с утвержденным и, согласованным градостроительным планом земельного участка.

7. Строительство, реконструкция, консервация и ликвидация предприятий, зданий, строений, сооружений и иных объектов, эксплуатация которых связана с обращением с отходами, допускаются при наличии положительного заключения государственной экологической экспертизы.

8. Решение о проведении консервации и порядок консервации объектов капитального строительства устанавливается и утверждается руководителем организации застройщика (заказчика). Типовая форма приказа «О переводе на консервацию объектов капитального строительства» приведена в приложении № 1 к настоящему Порядку.

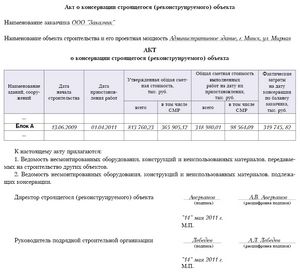

9. Застройщик (заказчик) и исполнитель работ не позднее чем через месяц после принятия решения о прекращении или приостановке строительства составляют:

9.1. Акт о приемке выполненной части объекта с описанием состояния объекта, указанием объемов и стоимости выполненных работ, и приложением ведомости примененных (смонтированных) на объекте оборудования, материалов и конструкций. При этом применяется унифицированная форма № КС-2 «Акт о приемке выполненных работ» (Утверждена Постановлением Госкомстата России от 11 ноября 1999 г, № 100 «Об утверждении унифицированных форм первичной учетной документации по учету работ в капитальном строительстве и ремонтно-строительных работ»). Акт составляется на основании данных Журнала учета выполненных работ (форма № КС-6а) в необходимом количестве экземпляров. Фактические объемы выполненных строительно-монтажных работ должны быть сопоставлены с данными смет, а также данными учета соответствующих служб заказчика и подрядчика, в том числе посредством проведения контрольных обмеров. Акт подписывается уполномоченными представителями сторон, имеющих право подписи (производителя работ и застройщика (заказчика). На актах приемки субподрядных работ обязательно наличие заверительных подписей и печати генерального подрядного предприятия, принявшего работу. На основании данных Акта о приемке выполненных работ заполняется Справка о стоимости выполненных работ и затрат (форма № КС-3).

9.2. Ведомость неиспользованных и подлежащих консервации (хранению) оборудования, материалов и конструкций. Типовая форма Ведомости приведена в Приложении 2 к настоящему Порядку.

9.3. Перечень работ и затрат, необходимых для обеспечения сохранности законсервированных зданий (сооружений) или их конструктивных элементов. Указанный Перечень составляется с участием проектной организации. Типовая форма Перечня приведена в Приложении 3 к настоящему Порядку.

10. На основе Перечня работ и затрат, необходимых для обеспечения сохранности законсервированных зданий (сооружений) или их конструктивных элементов проектной организацией по поручению заказчика в 2-месячный срок после принятия решения о консервации строительства составляются смета и, в случае необходимости, рабочие чертежи на проведение работ по консервации объекта капитального строительства, а также смета на мероприятия по обеспечению их сохранности.

Смета на проведение работ по консервации после согласования ее с подрядчиком и смета на мероприятия по обеспечению сохранности законсервированного предприятия (объекта) утверждаются застройщиком (заказчиком).

Разработка рабочих чертежей и составление смет на проведение работ по консервации и на мероприятия по обеспечению сохранности законсервированного предприятия (объекта) производится по дополнительному соглашению, заключенному между заказчиком и проектной организацией.

11. Заказчик обязан в 2-месячный срок со дня принятия решения о консервации строительства предприятий (объектов) произвести с подрядной организацией расчеты за выполненные до принятия решения о консервации объемы строительно-монтажных работ, возместить убытки подрядной организации, понесенные ею в связи с расторжением или изменением договоров на поставку материалов и конструкций, а также оплатить расходы по перевозке строительных материалов и оборудования на другие стройки (если таковая имеет место).

12. После согласования сметы на проведение работ по консервации и сметы на мероприятия по обеспечению сохранности законсервированного предприятия (объекта) заказчик и подрядчик должны оформить Акт о приостановлении строительства. При этом применяется унифицированная форма № КС-17. утвержденная постановлением Госкомстата РФ от 11 ноября 1999 г, № 100 «Об утверждении унифицированных форм первичной учетной документации по учету работ в капитальном строительстве и ремонтно-строительных работ». В акте должны быть указаны следующие данные (по объектам, работам и затратам, приостановленным строительством):

- сметная стоимость - полная стоимость по договору и стоимость фактически выполненных строительно-монтажных работ;

- фактические затраты на дату консервации;

- средства, необходимые для расчетов с подрядной организацией;

- стоимость работ и затрат, необходимых на консервацию (включая затраты по возмещению убытков поставщикам и подрядчикам).

Акт составляется в необходимом количестве экземпляров по каждой стройке с указанием раздельно приостановленных строительством работ. Один экземпляр передается подрядчику, второй - заказчику (застройщику). Третий представляется по требованию инвестора.

Унифицированная форма № КС-17 «Акт о приостановлении строительства» приведена в Приложении 4 к настоящему Порядку.

13. Выполнение строительно-монтажных работ, предусмотренных сметой на проведение работ по консервации, осуществляется подрядной организацией по дополнительному соглашению к генеральному договору подряда на капитальное строительство. В дополнительном соглашении предусматриваются сроки выполнения работ и сдачи заказчику законсервированных предприятий (объектов) и конструктивных элементов.

Расчеты за выполненные строительно-монтажные работы по консервации предприятий (объектов) производятся на основании актов приемки выполненных строительно-монтажных работ, составленных по форме № КС-2.

Строительно-монтажные работы, выполненные подрядчиком до консервации, и строительно-монтажные работы по консервации предприятий (объектов) включаются в объем строительно-монтажных работ.

14. Законсервированный объект и стройплощадка передаются по акту застройщику (заказчику). К акту прилагаются исполнительная документация, журнал работ, а также документы о проведенных в ходе строительства обследованиях, проверках, контрольных испытаниях, измерениях, документы поставщиков, подтверждающие соответствие материалов, работ, конструкций, технологического оборудования и инженерных систем объекта проекту и требованиям нормативных документов.

15. Возможность возобновления строительства объектов после длительного перерыва должна устанавливаться специализированными проектными и научно-исследовательскими организациями путем тщательного освидетельствования конструкций, определения их фактической прочности, уровня коррозионного поражения конструктивных элементов и оформления (продления) разрешения на строительство в уполномоченных органах.

16. Объекты капитального строительства, строительство которых возобновляется после консервации, заказчиком передаются подрядчику по акту с указанием технического состояния на день передачи.

Работы по расконсервации объектов капитального строительства, включая восстановительные работы, выполняются подрядчиком по смете, утвержденной в порядке, установленном пунктом 10 настоящего Порядка для смет на работы по консервации.

Приложение 1. Приказ о переводе на консервацию объектов капитального строительства

Приложение 2. Ведомость несмонтированных оборудования, конструкций и материалов, подлежащих консервации

Приложение 3. Перечень работ и затрат, необходимых для обеспечения сохранности законсервированных зданий (сооружений) или их конструктивных элементов

Приложение 4. Унифицированная форма № КС-17 «Акт о приостановлении строительства»

Приложение 1 Приложение 2. Приложение 3. Приложение 4.Наше предприятие приобрело для освещения генератор дизель. Для сохранности, под него изготовили гараж из металлоконструкций( стоимость составила 65000 рублей). Данное оборудование отнесено к ОС. Для установки гаража была подготовлена площадка(отсыпано шлаком и уложены ж/б плиты). Вопрос: Куда относятся расходы по подготовке площадки? На стоимость ОС или на прочие расходы?

ОтветИсходя из формулировки Вашего вопроса, можно сделать вывод, что

подготовка площадки (отсыпано шлаком и уложены ж/б плиты) - это затраты на доведение объекта основных средств до состояния пригодного к использованию.

Следовательно, указанные затраты включаются в первоначальную стоимость основного средства.

Дебет 08-3 Кредит 10 (23, 25, 26, 70, 76. ) - отражены затраты, связанные с созданием объекта

Обоснование данной позиции приведено ниже в материалах Системы Главбух для коммерческих организаций

1. Рекомендация: Как оформить и отразить в бухучете и при налогообложении строительство основных средств подрядным способом

Бухучет: отражение затрат

В бухучете все затраты, связанные со строительством (изготовлением) объекта (стоимость работ подрядчика, израсходованных материалов, оборудования, переданного для установки на объекте и т. д.), отражайте на счете 08-3 Строительство объектов основных средств. При этом делайте проводки:

Дебет 08-3 Кредит 60 (76)

- отражена стоимость подрядных работ по сооружению объекта основных средств (на основании форм № КС-2 и № КС-3 );

Дебет 08-3 Кредит 07

- отражена стоимость оборудования, переданного для установки подрядчику в строящемся объекте;

Дебет 08-3 Кредит 23 (25, 26, 70, 76. )

- отражены прочие затраты, связанные с доведением объекта до состояния, пригодного к использованию;*

Дебет 19 Кредит 60 (76)

- отражен НДС, предъявленный подрядчиком, а также по прочим затратам, связанным с созданием основного средства.

В договоре строительного подряда может быть предусмотрена поэтапная сдача работ (ст. 740 и 753 ГК РФ). Значит, по мере завершения каждого из этапов организация и подрядчик должны подписать акт по форме № КС-2 и справку по форме № КС-3. Такие правила следуют из указаний. утвержденных постановлением Госкомстата России от 11 ноября 1999 г. № 100 .

В тот момент, когда будет подписан акт, стоимость выполненного этапа включите в состав капитальных вложений на строительство (изготовление) основного средства. То есть учтите на счете 08 Вложения во внеоборотные активы. Это следует из Инструкции к плану счетов .

В этот момент (при соблюдении других условий, обязательных для вычета ) входной НДС, предъявленный подрядчиком по завершении данного этапа, можно принять к вычету (п. 1 и 6 ст. 171, п. 1 и 5 ст. 172 НК РФ, письма Минфина России от 5 марта 2009 г. № 03-07-11/52. от 19 февраля 2007 г. № 03-07-10/06 ).

Решение о консервации недостроенного объекта принимает руководитель организации (являющейся застройщиком строительства). Оно оформляется приказом (распоряжением) в произвольной форме. В данном документе укажите сроки, в которые будет подготовлена документация, необходимая для проведения работ и обеспечения сохранности оборудования, конструкций и материалов на объекте. Приказ о консервации объекта незавершенного строительства оформите аналогично приказу о консервации объекта основных средств. О принятом решении уведомите подрядчика.

В ходе консервации проводится инвентаризация незавершенного строительства (п. 26 Положения по ведению бухгалтерского учета и отчетности ). Порядок ее проведения установлен пунктами 3.32-3.35 Методических указаний, утвержденных приказом Минфина России от 13 июня 1995 г. № 49. По незавершенному капитальному строительству в описях указываются наименование объекта и объем выполненных работ по этому объекту, по каждому отдельному виду работ, конструктивным элементам, оборудованию и т. п. Инвентаризация проводится посредством проведения контрольных обмеров. При этом фактические объемы выполненных строительно-монтажных работ должны быть сопоставлены с данными локальных смет, а также с данными учета застройщика и подрядчика. После инвентаризации застройщик принимает от подрядчика законсервированные объекты, а также материальные ценности, которые подрядчик не может использовать на строительстве других объектов. Подробнее о проведении инвентаризации см. Как провести инвентаризацию .

После этого стороны должны подписать:

Для разработки сметы на консервацию и охрану строительного объекта привлекается проектная организация. По этой смете подрядчик выполняет строительно-монтажные работы на основании дополнительного соглашения к генеральному договору подряда. Все выполненные работы и расходы, связанные с консервацией, застройщик оплачивает подрядчику. Данные правила следуют из положений статей 452. 740. 752 Гражданского кодекса РФ, пункта 17.10 Методических рекомендаций, утвержденных протоколом от 5 января 1999 г. № 12 .

Расходы, связанные с консервацией объекта незавершенного строительства, в том числе затраты на его содержание, не включайте в стоимость строительства. Такие издержки в бухучете формируют прочие расходы заказчика (п. 14 ПБУ 2/2008 ). Отражайте их на счете 91 Прочие доходы и расходы. Такой порядок следует из пункта 11 ПБУ 10/99, Инструкции к плану счетов (счет 91 ) и письма Минфина России от 13 января 2003 г. № 16-00-14/7 .

В бухучете эту операцию отразите проводкой:

Дебет 91-2 Кредит 10 (23, 60, 68, 69, 70. )

- учтены расходы на консервацию и содержание законсервированных объектов имущества.

Для удобства отслеживания информации о состоянии имущества к счету 08 откройте отдельный субсчет - Объекты незавершенного строительства на консервации. Такой подход согласуется с Инструкцией к плану счетов (счет 08 ).

Перевод на консервацию объекта незавершенного строительства отразите проводкой:

Дебет 08 субсчет Объекты незавершенного строительства на консервации Кредит 08 субсчет Строительство объектов основных средств

- передан на консервацию объект незавершенного строительства.

Пример отражения в бухучете застройщика затрат на консервацию объекта незавершенного строительства

В прошлом году ЗАО Альфа (застройщик) заключило с ОАО Производственная фирма Мастер (подрядчик) договор на строительство офиса сроком на два года. В текущем году строительство прекращено из-за нехватки средств на покрытие расходов. На момент прекращения строительства общая стоимость выполненных работ составила 1 852 000 руб.

За разработку сметы по консервации объекта Альфа заплатила проектной организации 11 800 руб. (в т. ч. НДС (18%) - 1800 руб.).

С Мастером было заключено дополнительное соглашение на проведение работ по консервации. Затраты Мастера по этим работам составили 118 000 руб. (в т. ч. НДС (18%) - 18 000 руб.). Расходы на содержание законсервированного объекта ежемесячно Альфа несет в сумме 50 000 руб. (зарплата сторожей с учетом страховых взносов).

Для удобства отслеживания информации о состоянии имущества бухгалтер Альфы открыл к счету 08 отдельные субсчета:

В текущем году бухгалтер сделал в учете следующие записи:

Дебет 08 субсчет Объект незавершенного строительства Кредит 08 Строительство объектов основных средств

- 1 852 000 руб. - передано на консервацию недостроенное здание офиса;

Дебет 91-2 Кредит 60

- 10 000 руб. (11 800 руб. - 1800 руб.) - отражены затраты на подготовку сметной документации по консервации здания офиса;

Дебет 19 Кредит 60

- 1800 руб. - учтен НДС с суммы затрат на подготовку сметной документации;

Дебет 91-2 Кредит 60

- 100 000 руб. (118 000 руб. - 18 000 руб.) - отражены расходы по оплате работ подрядчика по консервации здания офиса;

Подскажите, пожалуйста, при заполнении формы КС-11 "Акт ввода в эксплуатацию законченного строительством объекта" по строкам "Стоимость объекта по утвержденной проектно-сметной документации" и "Стоимость принимаемых основных фондов" должна указываться сумма с НДС или без НДС? Я понимаю так, что при вводе ОС на Дт счета 01.01 отражается сумма без НДС, поэтому и в КС-11 должна стоять именно она. Может, я не права?Официальных разъяснений нет.

Принятие готовых объектов к учету отражается на счете 01 «Основные средства в эксплуатации». На счете 01 «Основные средства в эксплуатации» указанные объекты принимаются после подписания «Акт ввода в эксплуатацию законченного строительством объекта». На счете 01 суммы отражаются без НДС.

В п. 12 «Стоимость объекта по утвержденной проектно-сметной

документации» настоящего акта отражается стоимость принимаемого объекта в соответствии с проектно-сметной документацией,

а в п. 13 - «Стоимость принимаемых основных фондов» - фактическая стоимость возведенного объекта недвижимости.

Более правильным будет, по нашему мнению, в строках 12 и 13 формы КС-11 отразить указанные суммы без НДС.

Обоснование данной позиции приведено ниже в материалах Системы Главбух.

1.Рекомендация: Как оформить и отразить в бухучете и при налогообложении строительство основных средств подрядным способом

Бухучет: отражение затрат

В бухучете все затраты, связанные со строительством (изготовлением) объекта (стоимость работ подрядчика, израсходованных материалов, оборудования, переданного для установки на объекте и т. д.), отражайте на счете 08-3 «Строительство объектов основных средств». При этом делайте проводки:

Дебет 08-3 Кредит 60 (76)

- отражена стоимость подрядных работ по сооружению объекта основных средств (на основании форм № КС-2 и № КС-3 );

Дебет 08-3 Кредит 07

- отражена стоимость оборудования, переданного для установки подрядчику в строящемся объекте;

Дебет 08-3 Кредит 23 (25, 26, 70, 76. )

- отражены прочие затраты, связанные с доведением объекта до состояния, пригодного к использованию;

Дебет 19 Кредит 60 (76)

- отражен НДС, предъявленный подрядчиком, а также по прочим затратам, связанным с созданием основного средства.

В бухучете стоимость материалов, приобретенных для использования в строительстве (изготовлении) основного средства, включается в его первоначальную стоимость. При этом включить в первоначальную стоимость можно только те материалы, которые фактически израсходованы. Такой порядок следует из пункта 8 ПБУ 6/01.

Сама по себе передача материалов подрядчику не означает, что все они были использованы в строительстве. Поэтому включать в первоначальную стоимость объекта стоимость всех переданных материалов нельзя. Нужно знать, какое количество материалов было израсходовано фактически. Эта информация может быть отражена в отчете подрядчика. Типового образца такого отчета нет, поэтому его можно составить в произвольной форме. Главное, чтобы он содержал обязательные реквизиты, указанные в части 2 статьи 9 Закона от 6 декабря г. № 402-ФЗ. Обязанность подрядчика составлять такие отчеты, а также периодичность их представления предусмотрите в договоре подряда. Право требовать от подрядчика отчеты организации дает часть 1 статьи 748 Гражданского кодекса РФ, согласно которой заказчик может контролировать в том числе и использование подрядчиком переданных ему материалов.

В бухучете поступление материалов, приобретенных для использования в строительстве (изготовлении), отражается на счете 10-8 «Строительные материалы». При передаче материалов подрядчику перенесите их стоимость на счет 10-7 «Материалы, переданные в переработку на сторону»:

Дебет 10-7 Кредит 10-8

- отражена стоимость материалов, переданных подрядчику для сооружения объекта.

После того как подрядчик представит отчет об израсходованных материалах, включите их стоимость в состав расходов, формирующих первоначальную стоимость строящегося объекта:

Дебет 08-3 Кредит 10-7

- отражена стоимость материалов, израсходованных на сооружение объекта.

Решение о консервации недостроенного объекта принимает руководитель организации (являющейся застройщиком строительства). Оно оформляется приказом (распоряжением) в произвольной форме. В данном документе укажите сроки, в которые будет подготовлена документация, необходимая для проведения работ и обеспечения сохранности оборудования, конструкций и материалов на объекте. Приказ о консервации объекта незавершенного строительства оформите аналогично приказу о консервации объекта основных средств. О принятом решении уведомите подрядчика.

В ходе консервации проводится инвентаризация незавершенного строительства (п. 26 Положения по ведению бухгалтерского учета и отчетности ). Порядок ее проведения установлен пунктами 3.32-3.35 Методических указаний, утвержденных приказом Минфина России от 13 июня 1995 г. № 49. По незавершенному капитальному строительству в описях указываются наименование объекта и объем выполненных работ по этому объекту, по каждому отдельному виду работ, конструктивным элементам, оборудованию и т. п. Инвентаризация проводится посредством проведения контрольных обмеров. При этом фактические объемы выполненных строительно-монтажных работ должны быть сопоставлены с данными локальных смет, а также с данными учета застройщика и подрядчика. После инвентаризации застройщик принимает от подрядчика законсервированные объекты, а также материальные ценности, которые подрядчик не может использовать на строительстве других объектов. Подробнее о проведении инвентаризации см. Как провести инвентаризацию .

После этого стороны должны подписать:

Для разработки сметы на консервацию и охрану строительного объекта привлекается проектная организация. По этой смете подрядчик выполняет строительно-монтажные работы на основании дополнительного соглашения к генеральному договору подряда. Все выполненные работы и расходы, связанные с консервацией, застройщик оплачивает подрядчику. Данные правила следуют из положений статей 452. 740. 752 Гражданского кодекса РФ, пункта 17.10 Методических рекомендаций, утвержденных протоколом от 5 января 1999 г. № 12 .

Расходы, связанные с консервацией объекта незавершенного строительства, в том числе затраты на его содержание, не включайте в стоимость строительства. Такие издержки в бухучете формируют прочие расходы заказчика (п. 14 ПБУ 2/2008 ). Отражайте их на счете 91 «Прочие доходы и расходы». Такой порядок следует из пункта 11 ПБУ 10/99, Инструкции к плану счетов (счет 91 ) и письма Минфина России от 13 января 2003 г. № 16-00-14/7 .

В бухучете эту операцию отразите проводкой:

Дебет 91-2 Кредит 10 (23, 60, 68, 69, 70. )

- учтены расходы на консервацию и содержание законсервированных объектов имущества.

Для удобства отслеживания информации о состоянии имущества к счету 08 откройте отдельный субсчет - «Объекты незавершенного строительства на консервации». Такой подход согласуется с Инструкцией к плану счетов (счет 08 ).

Перевод на консервацию объекта незавершенного строительства отразите проводкой:

Дебет 08 субсчет «Объекты незавершенного строительства на консервации» Кредит 08 субсчет «Строительство объектов основных средств»

- передан на консервацию объект незавершенного строительства.

Пример отражения в бухучете застройщика затрат на консервацию объекта незавершенного строительства

В прошлом году ЗАО «Альфа» (застройщик) заключило с ОАО «Производственная фирма "Мастер"» (подрядчик) договор на строительство офиса сроком на два года. В текущем году строительство прекращено из-за нехватки средств на покрытие расходов. На момент прекращения строительства общая стоимость выполненных работ составила 1 852 000 руб.

За разработку сметы по консервации объекта «Альфа» заплатила проектной организации 11 800 руб. (в т. ч. НДС (18%) - 1800 руб.).

С «Мастером» было заключено дополнительное соглашение на проведение работ по консервации. Затраты «Мастера» по этим работам составили 118 000 руб. (в т. ч. НДС (18%) - 18 000 руб.). Расходы на содержание законсервированного объекта ежемесячно «Альфа» несет в сумме 50 000 руб. (зарплата сторожей с учетом страховых взносов).

Для удобства отслеживания информации о состоянии имущества бухгалтер «Альфы» открыл к счету 08 отдельные субсчета:

В текущем году бухгалтер сделал в учете следующие записи:

Дебет 08 субсчет «Объект незавершенного строительства» Кредит 08 «Строительство объектов основных средств»

- 1 852 000 руб. - передано на консервацию недостроенное здание офиса;

Дебет 91-2 Кредит 60

- 10 000 руб. (11 800 руб. - 1800 руб.) - отражены затраты на подготовку сметной документации по консервации здания офиса;

Дебет 19 Кредит 60

- 1800 руб. - учтен НДС с суммы затрат на подготовку сметной документации;

Дебет 91-2 Кредит 60

- 100 000 руб. (118 000 руб. - 18 000 руб.) - отражены расходы по оплате работ подрядчика по консервации здания офиса;

Дебет 19 Кредит 60

- 18 000 руб. - учтен НДС со стоимости работ подрядчика по консервации строительства;

Дебет 60 Кредит 51

- 129 800 руб. (11 800 руб. + 118 000 руб.) - оплачены счета проектной организации и подрядчика;

Дебет 91-2 Кредит 70 (69)

- 50 000 руб. - начислена зарплата сторожам, охраняющим законсервированный объект, а также взносы на обязательное пенсионное (социальное, медицинское) страхование и взносы на страхование от несчастных случаев и профзаболеваний с нее.

Бухучет: принятие готовых объектов к учету

Принятие готовых объектов к учету отражайте на счете 01 «Основные средства» или счете 03 «Доходные вложения в материальные ценности», к которым откройте субсчета «Основное средство на складе (в запасе)» и «Основное средство в эксплуатации». Если по времени постановка основного средства на учет и его ввод в эксплуатацию совпадают, сделайте проводку:

Дебет 01 (03) субсчет «Основное средство в эксплуатации» Кредит 08-3

- принято к учету и введено в эксплуатацию созданное основное средство по первоначальной стоимости.*

Если моменты постановки основного средства на учет и его ввода в эксплуатацию не совпадают, сделайте проводку:

Дебет 01 (03) субсчет «Основное средство на складе (в запасе)» Кредит 08-3

- учтен созданный объект в составе основных средств по первоначальной стоимости.

Сергей Разгулин. действительный государственный советник РФ 3-го класса

2.ПОСТАНОВЛЕНИЕ ГОСКОМСТАТА РОССИИ от 30.10.1997 № 71а

Об утверждении унифицированных форм первичной учетной документации

по учету труда и его оплаты, основных средств и нематериальных активов,

материалов, малоценных и быстроизнашивающихся предметов,

работ в капитальном строительстве

(с изменениями на 21 января 2003 года)

приемки законченного строительством объекта

Применяется как документ приемки законченного строительством объекта производственного и жилищно-гражданского назначения всех форм собственности (здания, сооружения, их очередей, пусковых комплексов, включая реконструкцию, расширение и техническое перевооружение) при их полной готовности в соответствии с утвержденным проектом, договором подряда (контрактом).

Акт приемки является основанием для окончательной оплаты всех выполненных исполнителем работ в соответствии с договором (контрактом).*

Составляется в необходимом количестве экземпляров и подписывается представителями исполнителя работ (генерального подрядчика) и заказчика или другим лицом, на это уполномоченным инвестором соответственно для исполнителя работ (генерального подрядчика) и заказчика.

Оформление приемки производится заказчиком на основе результатов проведенных им обследований, проверок, контрольных испытаний и измерений, документов исполнителя работ, подтверждающих соответствие принимаемого объекта утвержденному проекту, нормам, правилам и стандартам, а также заключений органов надзора.

К акту приемки объекта исполнитель работ и заказчик прилагают оформленные документы, перечень которых приведен в приложении 2 к "Временному положению по приемке законченных строительством объектов", разработанному Госстроем России в соответствии с Законом РСФСР "Об инвестиционной деятельности в РСФСР", и другими законодательными актами Российской Федерации в целях развития новых экономических отношений между участниками инвестиционного процесса и повышения ответственности каждого из них за результаты своей работы. Вся документация по приемке объекта передается заказчиком пользователю объекта.

Исполнитель работ на основе акта приемки представляет в установленном порядке документы статистической отчетности о выполнении договорных обязательств. В документы статистической отчетности введенный в действие объект включается за тот отчетный период, в котором зарегистрирован факт ввода. Факт ввода в действие принятого объекта регистрируется заказчиком (пользователем объекта) в местных органах исполнительной власти в порядке, установленном этими органами.

3.4. Реализация объекта незавершенного строительстваДо момента окончания строительства объект можно квалифицировать как «незавершенное строительство». Однако совершать какие-либо действия с таким объектом, можно только в том случае, если договор подряда расторгнут, а до этого момента сохраняется право на продолжение строительства.

В силу ряда причин, строительство не всегда может быть завершено (например, исчерпание источников финансирования у инвесторов), и этими причинами могут быть:

1) изменение инвестором вида основной деятельности, в результате чего надобность в окончании строительства объекта минует;

2) банкротство или несостоятельность инвестора и т.д.

Критерий, по которому объект незавершенного строительства относится к недвижимости, суды определяют как невозможность перемещения такого объекта без несоразмерного для него ущерба (п. 7 информационного письма от 13 ноября 1997 г. № 21 «Обзор практики разрешения споров, возникающих по договорам купли-продажи недвижимости»).

Если строительство осуществлялось за счет средств инвесторов (дольщиков), заказчик должен передать незавершенный строительством объект указанным лицам для регистрации их прав на этот объект.

Государственная регистрация права на незавершенный строительством объект производится на основании документов, подтверждающих право пользования земельным участком для создания объекта недвижимого имущества, в установленных случаях на основании проектно-сметной документации, а также документов, содержащих описание объекта.

При недостаточности у инвестора средств, для продолжения строительства возможна либо консервация строительства, либо прекращение строительства.

Консервация строительства – приостановка строительства, которая предполагает возобновление инвестором строительных работ в будущем. Устранив причины, повлекшие консервацию, работы на объекте продолжаются, поэтому договор строительного подряда не расторгается, а приостанавливается на неопределенный (или определенный) срок. Охрана законсервированных объектов и их поддержание в надлежащем состоянии может осуществляться силами подрядчика.

Нужно возместить расходы, вызванные необходимостью прекращения работ и консервацией строительства (если, все работы по консервации будет проводить подрядная строительная организация), с зачетом выгод, которые подрядчик получил или мог получить вследствие прекращения работ (ст. 752 ГК РФ).

При прекращении строительства само продолжение строительства не исключается, но лишь при смене инвестора. Прекращение строительства, в отличие от консервации, не предполагает продолжения осуществления капитальных вложений на прекращенных строительством объектов тем же инвестором.

Если объект незавершенного строительства имеет прочную связь с землей и его перемещение без ущерба невозможно, и он отвечает критерию недвижимого имущества. Однако до завершения строительства и до расторжения договора строительного подряда строительный объект, будучи по своей физической природе прочно связанной с землей недвижимостью, не подчиняется правовому режиму недвижимости.

Для распоряжения незавершенным объектом как объектом недвижимости требуется государственная регистрация вещного права.

Для прекращения строительства с последующей реализацией объектов незавершенного строительства заказчику нужно:

1) известить подрядную организацию о принятом решении, о прекращении строительства;

2) провести оценку стоимости объектов, прекращенных строительством.

Оценка проводится, по данным бухгалтерского учета (счет 08 «Вложения во внеоборотные активы» у заказчика) по видам расходов и работ, но возможно использование и других методов оценки. Наиболее эффективным считается привлечение независимых оценщиков, заключение, данное ими, в будущем упростит процедуру установления договорной цены с потенциальными покупателями объектов незавершенного строительства.

Оформляется Акт о приостановлении строительства (форма № КС-17, утвержденная постановлением Госкомстата России от 11.11.1999 № 100).

В связи с распространившейся волной мошенничеств по России, связанных со строительством квартир в жилых многоквартирных домах, в судах общей юрисдикции в большом количестве появились гражданские дела, в рамках которых «дольщики» пытаются закрепить свое право собственности на незавершенные строительством квартиры.

Поскольку имеются два-три, а нередко и большее количество «претендентов» на одну и ту же незавершенную строительством квартиру, которую организация-застройщик продала неоднократно разным лицам, граждане торопятся, так как полагают, что тот, кто раньше предъявит иск о признании права собственности на незавершенную строительством квартиру, и получит все права на спорную квартиру. И отчасти оказываются правы, поскольку суды нередко при вынесении решения опираются на ст. 398 Гражданского кодекса РФ.

Однако, на каждого субъекта инвестиционной деятельности (гражданина-инвестора и организацию-застройщика) приходится по доле незавершенной строительством квартиры, и это право долевой собственности сохраняется вплоть до приемки объекта в эксплуатацию и завершения строительства квартиры, поэтому, признавая право собственности гражданина-инвестора на всю незавершенную строительством квартиру, суд нарушает право собственности организации-застройщика.

Таким образом, судебная практика, пытаясь разрешить гражданские дела по иску гражданина-инвестора о признании права собственности на незавершенный строительством объект с применением ст. 398 ГК РФ, идет по неверному пути, нарушая при этом не только материально-правовой закон, но и процессуальные нормы права, в совокупности влекущие за собой еще большие нарушения материальных и процессуальных прав граждан и юридических лиц.

До 1 января 2005 года для регистрации права собственности на незавершенное строительство (см. п. 2 ст. 25 ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним») надо было подтвердить необходимость совершения сделки с объектом незавершенного строительства. Если речь идет об объекте незавершенного строительства, который возводился с привлечением средств дольщиков, то согласно Федеральному закону «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации» государственная регистрация права собственности на объект незавершенного строительства возможна только на имя застройщика. В этом случае объект незавершенного строительства сразу же считается находящимся в залоге у участников долевого строительства со всеми вытекающими отсюда последствиями (например, застройщик-залогодатель может отчуждать предмет залога либо иным образом распоряжаться им только с согласия залогодержателя). Когда на правоотношения сторон – инвестора и заказчика – не распространяются нормы Федерального закона «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации» (инвестор только один или разрешение на строительство получено до 1 апреля 2005), право собственности на объект незавершенного строительства регистрируется на инвестора (п. 1 ст. 218 ГК РФ).

Основными сделками, совершаемыми с объектом незавершенного строительства, являются:

2) внесение в качестве вклада при заключении договора о совместной деятельности;

3) внесение в качестве вклада в уставный капитал хозяйственного общества или товарищества.

При продаже объекта на основании сделки купли-продажи эта операция отражается в бухгалтерском учете как реализация прочих активов. Продажная стоимость объекта незавершенного капитального строительства без учета суммы НДС отражается как доход от реализации имущества при расчете налоговой базы по налогу на прибыль организаций.

В строительном производстве определение остатка незавершенного производства можно провести с максимальной точностью. Все необходимые для этого данные содержатся в проектно-сметной документации, на основании которой ведется строительство, например, в локальных и пообъектных сметах. Данные о нормативах расходов в сметной документации приводятся не только по видам работ, но и по видам расходов (материалы, заработная плата и т.п.). Для обоснованного и документально подтвержденного распределения прямых расходов на остатки объекта незавершенного капитального строительства организации-подрядчику достаточно разработать вспомогательный регистр налогового учета. В нем должны отражаться данные о составе и структуре расходов в стоимости выполненных строительных работ с разбивкой на стоимость работ, принятых заказчиком, и стоимость работ, которые по состоянию на конец отчетного периода к приемке не предъявлялись или не были приняты заказчиком.

При определении объемов по выполняемым договорам можно выбрать один из следующих показателей:

1) стоимость заказов (договоров) по ценам заказов, то есть по договорной стоимости;

2) сметная стоимость работ без учета нормы прибыли;

3) стоимость заказов (договоров), формируемая на основании прямых расходов, относящихся непосредственно к каждому заказу (договору);

4) натуральные показатели, если работы могут быть измерены в таких показателях и если эти показатели по различным заказам (договорам) сопоставимы.

При формировании данных налоговых регистров следует учитывать, что ст. 319 НК РФ предусмотрено производить расчеты остатков объекта незавершенного строительства ежемесячно. Расчет остатков ежеквартально с использованием сальдо на начало квартала приводит к искажению сумм остатков и величины налоговой базы.

Строительная организация заключила договор с инвестором на капитальное строительство объекта на условиях 80 % предоплаты. По условиям договора работы сдаются заказчику после завершения строительства объекта в целом. Договорная стоимость объекта строительства составляет 2 360 000 руб. в том числе НДС – 360 000 руб.

Согласно условиям договора:

1) строительство выполняется из материалов подрядчика. Стоимость материалов, приобретенных подрядчиком в апреле 2005 года, – 472 000 руб. включая НДС;

2) окончательная оплата производится после подписания рабочей комиссией Акта приемки законченного строительством объекта (форма № КС-11);

3) начало строительства – 1 апреля 2005 года, окончание – 30 марта 2006 года.

1 апреля 2005 года получена предоплата от заказчика – 1 888 000 руб. включая НДС. Для выполнения части работ подрядчик заключил договор с субподрядной организацией с 1 апреля 2004 года сроком на 6 месяцев на сумму 708 000 руб. включая НДС. Субподрядные работы оплачиваются ежемесячно после подписания акта о приемке выполненных работ (форма № КС-2) и справки о стоимости выполненных работ и затрат (форма № КС-3).

Расходы на выполнение СМР собственными силами составили 1 200 000 руб.

В апреле 2005 года организация выполняла строительные работы на двух объектах.

Сумма остатков прямых расходов на конец марта 2005 года в незавершенном производстве по второму объекту составила 354 000 руб. В апреле 2005 года строительство объекта закончено, и он принят заказчиком по договорной стоимости в размере 3 540 000 руб. включая НДС – 540 000 руб.

По данным налогового учета прямые расходы в апреле 2005 года по двум объектам составили 1 200 000 руб. косвенные – 1 000 000 руб.

Согласно учетной политике для целей налогообложения критерий, в соответствии с которым определяется объем выполненных заказов, – договорная стоимость работ по объектам.

Рассчитаем остатки незавершенного строительства на конец апреля 2005 года.

Договорная стоимость заказов без учета НДС, принятых заказчиком в апреле, равна 3 000 000 руб. Договорная стоимость не завершенных (не принятых) на конец месяца заказов – 2 000 000 руб.

Доля незавершенных заказов на выполнение работ в общем объеме таких заказов, осуществляемых в течение месяца, составит:

2 000 000 руб. / (3 000 000 руб. + 2 000 000 руб.) = 0,40.

Прямые расходы, приходящиеся на остатки незавершенного строительства на начало месяца, – 354 000 руб.;прямые расходы, осуществленные в течение месяца, – 1 200 000 руб.

Прямые расходы, приходящиеся на остатки незавершенного строительства на конец апреля, составят:

(354 000 руб. + 1 200 000 руб.) x 0,40 = 621 600 руб.

Сумма остатков незавершенного строительства на конец текущего месяца включается в состав прямых расходов следующего месяца. При этом сумма прямых расходов уменьшается на суммы остатков незавершенного строительства:

1 200 000 руб. – 621 600 руб. = 578 400 руб.

Расходы, уменьшающие налогооблагаемую базу по налогу на прибыль, в апреле по двум объектам составят:

354 000 руб. + 578 400 руб. + 1 000 000 руб. = 1 932 400 руб.

Наличие у лица права распоряжаться объектом недвижимого имущества является одним из условий законности сделки. Налоговые органы могут проверить правильность исчисления цен сделки для целей налогообложения. В связи с этим при реализации объекта незавершенного капитального строительства должны быть учтены принципы определения цены товаров, работ или услуг, установленные ст. 40 НК РФ. При этом организация-продавец, должна подтвердить соответствующую информацию о ценах документально или путем проведения независимой оценки.

К незавершенному производству относятся продукция (работы), не прошедшая всех стадий (фаз, пределов), предусмотренных технологическим процессом, а также изделия неукомплектованные, не прошедшие испытания и технической приемки. Незавершенное строительство в строительстве для целей бухгалтерского учета представляет собой затраты подрядчика на объектах строительства по незаконченным и не сданным заказчику работам, выполненным согласно договору на строительство. Признание расходов связано с моментом сдачи объекта по договору. По условиям договора объект может сдаваться по этапам или в целом. Расходы признаются тогда, когда признается выручка – в конце строительства или по этапам.

Независимая оценка объекта незавершенного строительства может быть проведена тремя методами:

– затратный (стоимость замещения или воспроизводства);

– доходный (возврат на инвестиции);

– сравнения продаж (приобретение объекта-аналога).

Каждый из этих подходов оценки рассматривает стоимость с разных сторон, и у каждого есть свои достоинства и недостатки.

Затратный подход предусматривает оценку земельного участка и созданных на нем улучшений (зданий и сооружений) на основе анализа наиболее эффективного использования земельного участка и расчета затрат, необходимых для воссоздания улучшений на конкретную дату. К объектам незавершенного строительства применимы и методы расчета совокупного износа (физического, функционального и внешнего).

Затратный подход только на первый взгляд кажется простым, но на практике все сложнее. Для любого объекта строительства, старого или нового, готового или незавершенного, сначала нужно определить затратную основу. Следует выбрать между стоимостью замещения или стоимостью воспроизводства. Стоимость замещения отражает объем трудовых и материальных затрат, необходимых для создания здания, по функциональности аналогичного оцениваемому объекту. Стоимость воспроизводства предполагает использование идентичных материалов для создания точной копии объекта, включая любые устаревшие материалы, дизайнерские просчеты и иные дефекты. Расчет полной восстановительной стоимости объекта незавершенного строительства зависит от степени готовности объекта, то есть объема выполненных строительно-монтажных работ. Независимый оценщик выбирает методы затратного подхода, применимые к конкретному случаю.

Объекты незавершенного строительства в большинстве случаев не эксплуатируются и находятся в отличие от эксплуатируемых объектов под воздействием дополнительных неблагоприятных факторов внешней среды, поэтому методы затратного подхода и экспертизы состояния конструктивных элементов позволяют более точно определить действительную стоимость объекта.

Подходы сравнения продаж и доходный основаны на определении денежных сумм, поступающих от операционных сделок с собственностью, – арендных платежей (доходный метод) или цены продажи объекта (метод сравнения продаж). Объект незавершенного строительства обладает небольшой функциональностью (или же не обладает ею вовсе) до стадии завершения строительства. Для незавершенного объекта возможно получение дохода в виде арендной платы при составлении инвестиционного проекта (доходный метод применим) и маловероятно нахождение данных по продаже аналогичных незавершенных объектов на рынке ( в этом случае метод сравнения продаж неприменим).

Поэтому, данные подходы не могут быть полезными при оценке объекта в стадии раннего строительства. Для объектов на более завершенных стадиях (70-80% готовности) может применяться техника оценки объекта как завершенного с последующим вычитанием затрат на завершение строительства, однако нужно принять во внимание возможные рыночные скидки на функциональное устаревание и внешний износ за время длительного перерыва в строительстве.

Поступления от продажи основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), согласно п.7 ПБУ 9/99 являются прочими доходами. В соответствии с Планом счетов прочие доходы от продажи указанных активов отражаются так:

Дебет 62 «Расчеты с покупателями и заказчиками», 51 «Расчетные счета»;

Кредит 91 «Прочие доходы и расходы», субсчет «Прочие доходы».

При продаже объекта незавершенного строительства его стоимость списывается проводкой:

Дебет 91 «Прочие доходы и расходы», субсчет «Прочие расходы»,

Кредит 08 «Вложения во внеоборотные активы», субсчет «Строительство объектов основных средств».

Реализация объекта незавершенного строительства на территории РФ, на основании п. 1 ст. 146 НК РФ, признается объектом обложения НДС. При этом налоговая база по НДС определяется в соответствии с п. 1 ст. 154 НК РФ как стоимость товаров (работ, услуг), исчисленная исходя из цен, определяемых в соответствии со ст. 40 НК РФ, без включения в них НДС. Вычет сумм налога, уплаченных поставщикам и подрядчикам при строительстве объекта до 1 января 2006 г. осуществлялся согласно п. 5 ст. 172 НК РФ при реализации объекта незавершенного капитального строительства. При этом моментом реализации являлась передача права собственности на продаваемый объект (п. 1 ст. 39 НК РФ). Следовательно, право на вычет «входного» налога возникало у налогоплательщика в момент перехода к покупателю права собственности на объект незавершенного капитального строительства, определяемый датой регистрации сделки купли-продажи в Едином государственном реестре прав.

Реализацию объекта незавершенного строительства можно представить следующим образом:

Дебет 62 «Расчеты с покупателями и заказчиками»;

Кредит 91 «Прочие доходы и расходы», субсчет «Прочие доходы» – начислена задолженность покупателя за проданный объект (акт приемки-передачи объекта незавершенного строительства);

Дебет 91 «Прочие доходы и расходы», субсчет «Прочие расходы»;

Кредит 68 «Расчеты по налогам и сборам», субсчет «Расчеты по НДС» – начислен НДС по операции реализации объекта;

Дебет 91 «Прочие доходы и расходы», субсчет «Прочие расходы»;

Кредит 08 «Вложения во внеоборотные активы», субсчет «Строительство объектов основных средств» – списана учетная стоимость продаваемого объекта (бухгалтерская справка-расчет);

Дебет 68 «Расчеты по налогам и сборам», субсчет «Расчеты по НДС»;

Кредит 19 «НДС по приобретенным ценностям» – принята к вычету сумма НДС, уплаченная поставщикам материалов, использованных при строительстве реализованного объекта незавершенного строительства на дату регистрации сделки купли-продажи собственности (акт приемки-передачи объекта незавершенного строительства;счет-фактура);

Дебет 91 «Прочие доходы и расходы», субсчет «Сальдо прочих доходов и расходов»

Кредит 99 «Прибыли и убытки» – отражен финансовый результат от продажи объекта незавершенного строительства (бухгалтерская справка);

Дебет 51 «Расчетные счета»;

Кредит 62 «Расчеты с покупателями и заказчиками»– перечислен покупателем платеж за объект незавершенного строительства (выписка банковского счета).

С 1 января 2006 года вычет сумм налога, уплаченных поставщикам и подрядчикам при строительстве объекта, принимается к вычету в общеустановленном порядке (Федеральный закон от 22 июля 2005 г. № 119-ФЗ в п. 5 ст. 172 НК РФ).

Для обоснованного и документально подтвержденного распределения прямых расходов на остатки незавершенного строительства организации-подрядчику необходимо разработать вспомогательный регистр налогового учета. В нем должны отражаться данные о составе и структуре расходов в стоимости выполненных строительных работ с разбивкой на стоимость работ, принятых заказчиком, и стоимость работ, которые по состоянию на конец отчетного периода к приемке не предъявлялись или не были приняты заказчиком.

Для определения объемов по выполняемым договорам организация-подрядчик может выбрать стоимость заказов (договоров) по ценам заказов, то есть договорную стоимость, что должно быть закреплено в учетной политике для целей налогообложения.

Расчет стоимости остатка незавершенного строительства на конец месяца (НЗСкм) при выборе показателя «по договорной стоимости» производится по формуле:

НЗСкм (стоимость остатка НЗЗ на начало месяца + прямые затраты за отчетный месяц) х (договорная стоимость не завершенных на конец месяца договоров на выполнение работ / договорная стоимость всех выполняемых в отчетном месяце договоров).

Нужно учитывать, что ст. 319 НК РФ предусмотрено производить расчеты остатков НЗП ежемесячно.

НК РФ не содержит специальных норм, касающихся исчисления налога на прибыль от операций по реализации объектов незавершенного строительства. Согласно п. 2 ст. 38 НК РФ под имуществом в НК РФ понимаются виды объектов гражданских прав (за исключением имущественных прав), относящихся к имуществу в соответствии с ГК РФ. К имуществу относятся объекты незавершенного капитального строительства, и согласно подп.2 п. 1 ст. 268 НК РФ при реализации имущества налогоплательщик вправе уменьшить доходы от таких операций на цену приобретения (создания) этого имущества.

При этом если цена приобретения имущества, указанного в подп. 2 и 3 п. 1 ст. 268 НК РФ, с учетом расходов, связанных с его реализацией, превышает выручку от его реализации, разница между этими величинами признается убытком налогоплательщика, который учитывается в целях налогообложения.

Под ценой приобретения объекта незавершенного капитального строительства следует понимать сумму расходов на его приобретение, сооружение и доведение до состояния, в котором он реализуется, за исключением сумм налогов, подлежащих вычету или учитываемых в составе расходов в соответствии с НК РФ (п. 1 ст. 257 НК РФ).

Пунктом 6 ст.274 НК РФ установлено, что при определении налоговой базы рыночные цены определяются в порядке, аналогичном порядку определения рыночных цен, предусмотренному абзац. 2 п. 3, а также п. 4-11 ст. 40 НК РФ, на момент реализации или совершения прочих операций (без включения в них НДС и акциза). При определении рыночных цен товара, работы или услуги учитывается информация о заключенных на момент реализации этого товара, работы или услуги сделках с идентичными (однородными) товарами, работами или услугами в сопоставимых условиях. В этом случае используются официальные источники информации о рыночных ценах на товары, работы или услуги и биржевых котировках.

Положением по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации (утв. Приказом Минфина РФ от 29 июля 1998 г. № 34н) (с изменениями от 30 декабря 1999 г. 24 марта 2000 г .) определено следующее, затраты на СМР, приобретение зданий и тому подобное, не оформленные актами приемки-передачи основных средств и иными документами (включая документы, подтверждающие государственную регистрацию объектов недвижимости в установленных законодательством случаях), относятся к незавершенным капитальным вложениям.

Поэтому, учет затрат по приобретенному объекту незавершенного строительства в бухгалтерском учете нужно учитывать на счете 08 «Вложения во внеоборотные активы».

Однако при постановке на учет приобретенного объекта необходимо обратить внимание на цель его приобретения. Использование счета 08 «Вложения во внеоборотные активы» возможно только для объектов, которые предполагается использовать в дальнейшем при производстве товаров (работ, услуг), то есть в качестве объекта основных средств. Если же объект незавершенного строительства приобретается в целях его дальнейшей перепродажи, то он должен быть учтен по дебету счета 41 «Товары».

Бухгалтерские записи в учете покупателя по приобретению объекта незавершенного строительства отражаются:

целью приобретения является использование объекта в качестве объекта основных средств -

Дебет 08 «Вложения во внеоборотные активы»;

Кредит 60 «Расчеты с поставщиками и подрядчиками» – принятие объекта к учету (акт приемки-передачи объекта незавершенного строительства);

Дебет 19 «НДС по приобретенным ценностям»;

Кредит 60 «Расчеты с поставщиками и подрядчиками»– отражен НДС по приобретенному объекту незавершенного строительства (счет-фактура);

Дебет 51 «Расчетные счета»;

Кредит 60 «Расчеты с поставщиками и подрядчиками» – перечислен продавцу платеж за объект незавершенного строительства (выписка банковского счета).

целью приобретения является перепродажа объекта -

Дебет 41 «Товары»;

Кредит 60 «Расчеты с поставщиками и подрядчиками»– принятие объекта к учету (акт приемки-передачи объекта незавершенного строительства);

Дебет 19 «НДС по приобретенным ценностям»;

Кредит 60 «Расчеты с поставщиками и подрядчиками»– отражен НДС по приобретенному объекту незавершенного строительства (счет-фактура);

Дебет 51 «Расчетные счета»;

Кредит 60 «Расчеты с поставщиками и подрядчиками»– перечислен продавцу платеж за объект незавершенного строительства (выписка банковского счета);

Дебет 68 «Расчеты по налогам и сборам», субсчет «Расчеты по НДС»;

Кредит 19 «НДС по приобретенным ценностям»– принят к вычету НДС (бухгалтерская справка).

В зависимости от того, какова цель приобретения объекта капитальных вложений, данная операция также по-разному будет отражаться и в налоговом учете. Регистрация права собственности должника на арестованный объект недвижимости является необходимым условием продажи объекта с торгов в порядке обращения на него взыскания в рамках исполнительного производства.

Это правило распространяется, на регистрацию прав должника на вновь созданные объекты недвижимости и объекты незавершенного строительства.

Вместе с тем, государственная регистрация прав проводится на основании заявления правообладателя, сторон договора или уполномоченного ими на то лица при наличии у него нотариально удостоверенной доверенности, если иное не установлено федеральным законом (ст. 16 Закона о регистрации).

Организация заключила с Заказчиком-застройщиком инвестиционный договор на строительство индивидуального жилого дома, перечислила в установленном настоящим договором порядке оговоренную сумму в полном объеме. Заказчик-застройщик нанял подрядчиков и на 60% освоил перечисленные средства, в результате чего возникло недостроенное здание( не принятое в эксплуатацию как недострой). Однако у Заказчика возникли финансовые проблемы, он объявил о невозможности завершить строительство, и предложил расторгнуть инвестиционный договор на данной стадии строительства, вернув неосвоенные денежные средства. Организация готова переоформить на себя разрешение на строительство, найти подрядчика, который за те средства, которые вернет прежний заказчик, завершит строительство. Однако старый Заказчик представил соглашение о расторжении инвестиционного договора и акт в произвольной форме передачи недостроенного дома, где перечислены виды выполненных работ и их стоимость (сумма затрат по данному акту – это сумма освоенных средств)

Достаточно ли акта в произвольной форме с перечислением стоимости работ для того, чтобы суммы, в нем указанные, были приняты как затраты на строительство данного объекта в совокупности с суммами, освоенными в дальнейшем по выполнению подрядных работ?

Приостановление строительства, инвестор должен принять соответствующим решением. Оно оформляется приказом руководителя по предприятию-инвестору, в котором указываются причины такого решения (например, финансовые трудности). Решение передается заказчику-застройщику, на его основании заказчик-застройщик составляет Акт о приостановлении строительства (по форме № КС-17, утвержденной постановлением Госкомстата России от 11 ноября 1999 г. № 100). Один экземпляр этого акта передается подрядчику, второй передается заказчику-застройщику, третий экземпляр акта передается инвестору.

В акте должны быть указаны следующие данные:

– наименование и назначение объекта, строительство которого приостановлено;

– дата начала строительства;

– полная сметная стоимость строительства (стоимость по договору);

– сметная стоимость выполненных работ на дату, когда строительство было приостановлено;

– фактические затраты на дату приостановления строительства (по учету заказчика-застройщика);

– средства, необходимые для окончательного расчета с подрядчиками.

Получив от инвестора решение о временном приостановлении работ, заказчик-застройщик извещает об этом всех подрядчиков. Они составляют акты о выполнении работ и передают их к оплате заказчику-застройщику. Затем производится полная инвентаризация незавершенного строительства.