Рейтинг: 4.8/5.0 (1772 проголосовавших)

Рейтинг: 4.8/5.0 (1772 проголосовавших)Категория: Бланки/Образцы

Можно ли заполнить бланк 2 НДФЛ онлайн. Весьма актуальный вопрос, который волнует многих бухгалтеров. Давайте сразу разберемся, что собой представляет справка и зачем она нужна, а также узнаем о возможностях автоматических программ расчета.

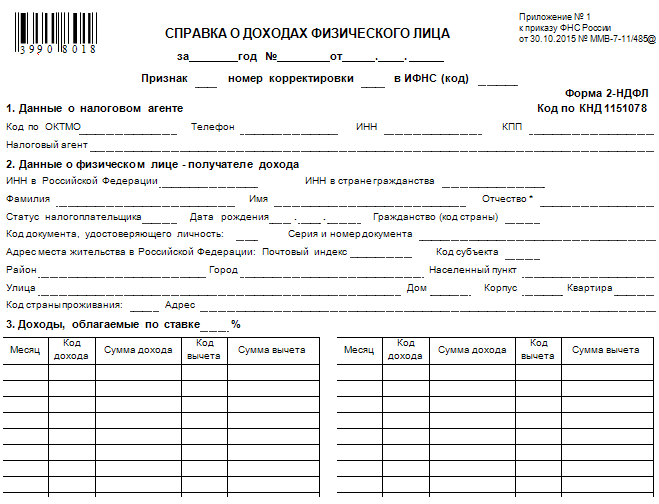

Справка 2 НДФЛДанный документ должен заполняться на всех сотрудников предприятия налоговым агентом. Документ отображает уровень доходов и отчислений во все страховые фонды. Данная справка в качестве декларации сдается в ИФНС.

Как вы понимаете, заполнить справку на всех сотрудников должен бухгалтер. Работа предстоит серьезная, ведь в принципе, придется осуществлять весьма существенное количество расчетов. Но, сегодня все более актуальными становятся программы, позволяющие сделать расчеты в автоматическом режиме. Все, что вам нужно сделать, ввести первоначальные данные. Есть также сервисы онлайн, позволяющие использовать все резервы программы в бесплатном формате.

Форма и содержание справкиСправка должна содержать в себе такие данные:

• Наименование компании и все данные о ней;

• Данные на сотрудника (включая персональные данные);

• Доход и отчисления в налоговую инстанцию по месяцам;

• Информация о вычетах;

• Общая сумма доходов и отчислений.

Основные атрибуты справки:

• Справка заполняется на специализированном, четко установленном законодательством формуляре;

• На справке ставиться печать в четко определенном месте таким образом, чтобы она не закрывала другую информацию – данные справки;

• Ставиться обязательно подпись руководителя и бухгалтера;

• Ставиться дата выдачи документа.

Можно ли заполнить бланк 2 НДФЛ онлайн?Данный вопрос решить можно достаточно просто. Во-первых, вы нужно узнать, есть ли сервисы, которые смогут предоставить вам услуги автоматического расчета по справкам данного формата. После чего, вам непременно следует изучить все сервисы, а также посетить бухгалтерские форумы. Именно таким способом, вы сможете решить вопрос о выборе сервиса для проведения нужных расчетов.

Все дело в том, что сегодня онлайн сервисы стали весьма актуальными и востребованными, но не все они работают правильно и могут предоставить вашему вниманию полный спектр возможностей. И вам даже не потребуются картриджи от ТЕНДЕР-ОФИС .

Наверное, именно по этой причине, современные руководители крупных компаний стараются приобрести готовые программы с полным функционалом возможностей. Стоимость таких программ можно считать доступной, а помощь их – неоценимой. Все дело в том, что использование программ позволяет в действительности существенно сократить расход времени на проведение всех необходимых расчетов.

Онлайн сервисы предлагают вам полностью заполнить стандартный бланк. Вы вводите данные о компании, данные по сотруднику и его доходы, а также процентную ставку, которой облагается доход того или же иного сотрудника. Далее, программа все делает автоматически.

В ПРОДОЛЖЕНИЕ СТАТЬИ:

Справка 2 НДФЛ заполнить онлайн бесплатно

Справка 2 НДФЛ заполнить онлайн бесплатно

Как заполнить справку 2 НДФЛ онлайн бесплатно. Многие наверное слышали о том, что сегодня появились специализированные программы и сервисы, которые действительно позволяют.

Программа для заполнения справки 2 НДФЛ

Программа для заполнения справки 2 НДФЛ

Программа для заполнения справки 2 НДФЛ – это отличное решение для обеспечения бухгалтерии. Обратим ваше внимание на то, что она сочетает в себе многофункциональность и простоту.

Год рождения: 1984

Страна/Город: Россия / Тула

Образование: Высшее экономическое

и высшее филологическое

ВУЗ: ТулГУ

Место работы: Центр "Фемида"

Должность: Бухгалтер-консультант

Семейное положение: замужем

О себе: Имею опыт работы в государственных и коммерческих структурах. В настоящее время работаю на дому: пишу статьи, консультирую людей по телефону. Работа на дому позволила мне наконец-то заняться написанием своей кандидатской диссертации.

5.1. В Разделе 2 формы Декларации налогоплательщиками производится расчет общей суммы дохода, подлежащей налогообложению, налоговой базы и суммы налога, подлежащей уплате (доплате) в бюджет или возврату из бюджета, по доходам, облагаемым по ставке, указанной в поле показателя 001 Раздела 2.

5.2. Если налогоплательщиком в налоговом периоде были получены доходы, облагаемые по разным налоговым ставкам, то расчет налоговой базы и суммы налога подлежащей уплате в бюджет (возврату из бюджета), заполняется на отдельном листе для сумм налогов по доходам, облагаемым по каждой налоговой ставке.

5.3. Общая сумма дохода, полученная налогоплательщиком в налоговом периоде, за который представляется Декларация, (строка 010), облагаемого по ставке, указанной в поле показателя 001 Раздела 2, определяется путем сложения сумм дохода, облагаемого по соответствующей налоговой ставке, указанных в строках 070 Листа А (по доходам, полученным от источников в Российской Федерации), общей суммы дохода, указанной в подпункте 2.1 Листа Б (в случае получения доходов от источников за пределами Российской Федерации), общей суммы дохода от предпринимательской, адвокатской деятельности и частной практики, указанной в подпункте 3.1 Листа В.

5.4. Общая сумма доходов, не подлежащая налогообложению (строка 020) в соответствии с абзацем седьмым пункта 8 и пунктами 28, 33, 39 и 43 статьи 217 Кодекса, переносится из пункта 10 или подпункта 11.2 Листа Г.

5.5. Общая сумма доходов, подлежащая налогообложению (строка 030), рассчитывается путем вычитания из показателя по строке 010 показателя по строке 020.

5.6. Сумма налоговых вычетов, уменьшающая налоговую базу (строка 040), определяется путем сложения следующих значений показателей:

суммы профессиональных налоговых вычетов, предусмотренных статьей 221 Кодекса (подпункт 3.2 Листа В);

суммы имущественных налоговых вычетов по расходам, понесенным на новое строительство либо приобретение имущества, предусмотренных статьей 220 Кодекса (сумма значений показателей в подпунктах 2.5, 2.6, 2.8 и 2.9 Листа Д1.).

суммы имущественных налоговых вычетов по доходам от продажи имущества, от изъятия имущества для государственных или муниципальных нужд, предусмотренных статьей 220 Кодекса (пункт 4 Листа Д2);

суммы стандартных и социальных налоговых вычетов, предусмотренных статьями 218 и 219 Кодекса соответственно (пункт 4 Листа Е1, пункт 3 Листа Е2);

суммы профессиональных налоговых вычетов, предусмотренных статьей 221 Кодекса, а также суммы налоговых вычетов при продаже долей в уставном капитале и при уступке права требования по договору участия в долевом строительстве, предусмотренных статьей 220 Кодекса (подпункт 6.1 Листа Ж).

В случае, если расчет налоговой базы и суммы налога производится в отношении доходов, облагаемых не по налоговой ставке 13 процентов, то в строке 040 проставляется ноль.

5.7. Сумма расходов, принимаемая в уменьшение полученных доходов (строка 050), определяется путем сложения значений следующих показателей:

суммы расходов (убытков) по операциям с ценными бумагами и операциям с финансовыми инструментами срочных сделок в соответствии со статьями 214.1, 214.3, 214.4 Кодекса, указываемых в подпункте 11.3 Листа З;

суммы расходов по операциям, совершенным налогоплательщиком в рамках участия в инвестиционных товариществах в соответствии со статьей 214.5 Кодекса, указываемых в подпункте 7.3 Листа И.

5.8. Налоговая база отражается по строке 060 и рассчитывается как разница между общей суммой дохода, подлежащей налогообложению (строка 030), и общей суммой налоговых вычетов (строка 040) и расходов, принимаемых в уменьшение полученных доходов, отражаемых по строке 050. Если результат получится отрицательным или равным нулю, то в строке 060 ставится ноль.

5.9. Для расчета суммы налога по доходам, облагаемым по определенной налоговой ставке, подлежащей уплате (доплате) или возврату из бюджета, налогоплательщик указывает:

в строке 070 - общую сумму налога, исчисленную к уплате, которая определяется путем умножения налоговой базы, отраженной в строке 060, на соответствующую налоговую ставку (в процентах);

в строке 080 - общую сумму налога, удержанную у источника выплаты дохода, которая определяется путем сложения сумм налога, удержанных у источника выплаты дохода, облагаемого по аналогичной налоговой ставке, указанных в строках 100 Листа А;

в строке 090 - общую сумму налога, удержанную у источника выплаты дохода в соответствии с подпунктом 1 пункта 1 статьи 212 Кодекса, с доходов в виде материальной выгоды.

Данная строка заполняется налогоплательщиками - налоговыми резидентами Российской Федерации, получившими от налогового органа подтверждение права на имущественный налоговый вычет по расходам, понесенным на новое строительство либо приобретение имущества, предусмотренный статьей 220 Кодекса, после того, как налог с доходов в виде материальной выгоды, полученной от экономии на процентах за пользование ими заемными (кредитными) средствами, выданными на новое строительство либо приобретение на территории Российской Федерации жилого дома, квартиры, комнаты или доли (долей) в них, земельных участков, предоставленных для индивидуального жилищного строительства, и земельных участков, на которых расположены приобретаемые жилые дома, или доля (доли) в них, был фактически удержан налоговыми агентами по ставке 35 процентов.

Строка 090 заполняется только при расчете суммы налога на доходы физических лиц, облагаемого по ставке 35 процентов. В случае, если расчет налоговой базы и суммы налога производится в отношении доходов, облагаемых по другим налоговым ставкам, в данной строке проставляется ноль;

в строке 100 - сумму фактически уплаченного налогоплательщиком за отчетный налоговый период налога в виде авансовых платежей, подлежащую зачету (значение показателя переносится из подпункта 3.4 Листа В);

в строке 110 - общую сумму уплаченного налога в виде фиксированных авансовых платежей за налоговый период в соответствии со статьей 227.1 Кодекса, но не более суммы налога, исчисленной исходя из фактически полученных налогоплательщиком доходов за налоговый период, от осуществления трудовой деятельности по найму у физических лиц на основании патента, выданного в соответствии с Федеральным законом от 25.07.2002 N 115-ФЗ "О правовом положении иностранных граждан в Российской Федерации" (Собрание законодательства Российской Федерации, 2002, N 30, ст. 3032; Российская газета, 2014, N 270, 27.11.2014);

в строке 120 - общую сумму налога, уплаченную в иностранных государствах, подлежащую зачету в Российской Федерации (переносится из подпункта 2.4 Листа Б);

в строке 130 - сумму налога, подлежащую уплате (доплате) в бюджет, по доходам, облагаемым по ставке, указанной в поле показателя 001 Раздела 2.

Значение показателя строки 130 определяется как разность показателей строки 070 и строк 080, 090, 100, 110, 120. Если результат получился отрицательным или равным нулю, то в строке 130 ставится ноль;

в строке 140 - сумму налога, подлежащую возврату из бюджета. Данный показатель определяется как разность показателей сумм строк 080, 090, 100, 110 и строки 070. Если результат получился отрицательным или равным нулю, то в строке 140 ставится ноль.

Приведен в Приложении N 2 к Приказу ФНС России от 24.12.2014 N ММВ-7-11/671@.Узнать, где скачать форму декларации 3-НДФЛ 2014 и где найти текст Приказа Федеральной Налоговой Службы от 24.12.2014 N ММВ-7-11/671@, можно на нашем сайте здесь.

Для подтверждения доходов физического лица необходимо предоставлять по месту требования справку 2 НДФЛ (налог на доходы физических лиц).

В большинстве случаев этот документ предоставляется налоговым агентом каждого наемного сотрудника с периодичностью один раз в год до 1 апреля.

Налоговым Кодексом РФ предусмотрены штрафные санкции за нарушение сроков сдачи справки 2 НДФЛ.

Кроме того, по заявлению работника справка может быть выдана неограниченное количество раз в 3-дневный срок.

Причины для требования справки 2 НДФЛФорма справки 2 НДФЛ:

Причины для требования сведений могут быть самыми разнообразными:

Заполнить справку 2-НДФЛ не трудно, если есть полные сведения об источнике полученных доходов, размере заработной платы и удержанных налогах за определенный период.

Образец заполнения справки 2 ндфл с инструкциями можно посмотреть на официальном сайте ФНС в Справочнике он лайн.

Все общие показатели в документе нужно отражать как в рублях, так и в копейках, используя символ десятичной точки, исключением является заполнение граф с суммами налога, эти показатели отражаются при использовании полного рублевого эквивалента.

В наш компьютеризированный век заполнить справку не сложно, бухгалтерское программное обеспечение самостоятельно формирует документ, используя ранее введенные данные.

Услугу по формированию этого распространенного документа предлагают также и многие интернет-сайты.

Однако в связи тем, что правила формирования справки периодически корректируются и есть риск получить некачественный документ – давайте сами изучим все нюансы заполнения справки.

Правила заполнения граф справкиПо порядку рассмотрим процесс заполнения граф, вызывающих наибольшие затруднения даже у маститых бухгалтеров.

Признак – данная графа должна быть заполнена в обязательном порядке.

В случаях, когда справка фиксирует информацию о доходах и сумме налога, то в поле отображается цифровой символ «1».

Если же доход имел место, но налог не удерживался, то признак будет обозначен цифрой «2».

Практикующему бухгалтеру нужно знать, что во всех ситуациях, когда справка предназначается наемному работнику – в графе ставится единица.

Данные о физическом лице – получателе дохода – графа содержит информацию о месте жительства плательщика.

Возможна следующая проблема: классификатор населенных пунктов не может найти нужный вам адрес.

Не пытайтесь выбрать похожее наименование – вбейте адрес вручную.Только так вы получите правильный документ!

В поле справки укажите идентификационный номер лица, получившего доход. При отсутствии у данного физического лица-налогоплательщика ИНН данный показатель заполнять не нужно.

ФИО физического лица – налогоплательщика укажите в именительном падеже без сокращений, используя данные из документа, который удостоверяет личность.

Для иностранных плательщиков допускается при заполнении справки использовать латинские буквы.

Для заполнения поля 2.3 используются цифровые символы:

Код дохода – некоторые выплаты (сверхсрочные, компенсация за неиспользуемый отпуск и др.) не подходят ни под одно из описаний классификатора.

Совет профессионалов: если вы столкнулись с такой ситуацией – выбирайте категорию «иные доходы».

Код страны – информация также является обязательной для заполнения.

Здесь указывается гражданство того физического лица, по отношению которого заполняется данная справка. Причина появления данной графы в документе – различные правила взимания налогов с резидентов и нерезидентов.

Заполняя справку для российских граждан, используйте код 643.

При отсутствии гражданства в этой графе необходимо указать код страны, которая выдала документ, удостоверяющий его личность.

Код региона – указывайте номер региона, в бюджет которого перечислен налог дохода.

Небольшая хитрость – код региона соответствует первым двум цифрам свидетельства ИНН.

Особое внимание следует уделять правильному заполнению раздела 5 формы 2-НДФЛ. Эта графа содержит данные о видах и размер дохода, полученного за отчетный период физическим лицом.

Правила определения налоговой базы стандартны: в справке указываться разница между общим доходом и положенными налоговыми вычетами.

Помните: если налогоплательщик получал доходы, облагаемые НДФЛ по различным ставкам, то придется оформлять несколько справок 2-НДФЛ – примером такой ситуации может быть получение работником одновременно заработной платы и дивидендов от ценных бумаг на одном предприятии.

Советы специалистов

Нередко у специалистов возникает следующий вопрос:

есть ли необходимость отражать в отчете за год зарплату за декабрь, которая была выплачена в январе уже следующего года? Да, эти доход нужно отразить в документе.

Коды вычетов необходимо проставлять в соответствии со Справочником .

Не забывайте, что стандартные вычеты предоставляются сотруднику, только в заявительном порядке. И если такое заявление касается вычетов 2013 года, а принесут вам его в 2014 году – вы можете отказать. На наш взгляд, это будет верно.

Существуют несколько стандартных ситуаций, которые часто вызывают вопросы.

Ситуация № 1.

Работник выполнял трудовые обязанности несколько месяцев в году.

Бухгалтер должен заполнить бланк справки только по этим месяцам.

Ситуация № 2.

Как оформлять справки, если есть обособленные филиалы и подразделения?

В этом случае сведения о доходах физических лиц необходимо предоставлять по месту нахождения филиала или обособленного подразделения.

Ситуация № 3.

Как поступать, если на протяжении всего периода работник не получал доходов?

В этой ситуации налоговым органам представлять справку не нужно. По требованию работника предоставляется нулевая справка.

Сдавать заполненную справку 2-НДФЛ можно как лично, так и с помощью почтовых услуг и через Интернет.

Теоретически, заполнять и сдавать справки в электронном виде обязаны лишь организации со среднесписочной численностью за год более 100 человек.

Однако рекомендуем не портить отношения с инспекторами и сдавать справки на цифровых носителях во всех случаях.

При представлении сведений о доходах физических лиц налоговым органам настоятельно рекомендуем вместе со справками сдавать сопроводительный реестр.

Составьте его в 2 экземплярах, один передайте работнику налогового органа, а другой подпишите у инспектора и оставьте себе.

Этот документ будет служить достаточным основанием для подтверждения своевременности предоставления сведений о доходах физических лиц.

Приведем образец заполнения справки 2-НДФЛ 2014 в нашем материале и расскажем на примере о том, как заполнить форму НДФЛ 2 правильно, ведь достаточно часто у бухгалтеров возникают вопросы о порядке заполнения данной справки.

Как заполнять 2 НДФЛ 2014Образец заполнения 2 НДФЛ представляет собой документ, заполненный в соответствии с Рекомендациями по заполнению формы 2-НДФЛ, утвержденной приказом ФНС России от 17.11.2010 № ММВ-7-3/611@ (далее – Рекомендации по форме 2-НДФЛ).

Справка 2 НДФЛ (образец см. ниже)заполняется отдельно для каждого лица, получающего доход от налогового агента. При этом образец справки 2 НДФЛ содержит одновременно сведения по всем налоговым ставкам, если в данном отчетном периоде налогоплательщик получал доход, облагаемый по различным ставкам. Разделы должны заполняться последовательно по каждой ставке.

Порядок заполнения 2 НДФЛ 2014Справки 2 НДФЛ образец скачать можно, чтобы наглядно рассмотреть порядок ее заполнения. Налоговые агенты обязаны заполнять все разделы справки, сведения по которым у них имеются. Может оставаться незаполненным раздел 4 при отсутствии имущественных вычетов. Предлагаемый образец заполнения 2 НДФЛ также не содержит сведений об имущественных вычетах, поэтому остается незаполненным.

Пример справки 2 НДФЛ содержит следующие сведения, составляющие структуру документа:

Справка о доходах физического лица

по форме 2-НДФЛ за 2014 г.

Код формы по КНД 1151078

СПРАВКА О ДОХОДАХ ФИЗИЧЕСКОГО ЛИЦА за 2014 год № 5 от 25.01.2015 г. признак 1

1. Данные о налоговом агенте в ИФНС (код) 7704.

1.1. ИНН/КПП для организации или ИНН для физического лица 770454564 /770401001.

1.2. Наименование организации/Фамилия, имя, отчество физического лица «Гермес» ООО.

1.3. Код ОКТМО 45 383 000.

1.4. Телефон (495) 328-98-45.

2. Данные о физическом лице – получателе дохода.

2.1. ИНН 7715465789

2.2. Фамилия, имя, отчество Мельников Илья Иванович.

2.3. Статус налогоплательщика 1.

2.4. Дата рождения 13.06.1985.

2.5. Гражданство (код страны) 643.

2.6. Код документа, удостоверяющего личность 21.

2.7. Серия и номер документа 7715 654387.

2.8. Адрес места жительства в Российской Федерации: почтовый индекс 123456

код региона 77 район _______________ населенный пункт город Москва, улица Ленина, дом 3, корпус 9, квартира 68.

2.9. Адрес в стране проживания: Код страны ___ Адрес ______________________.

3. Доходы, облагаемые по ставке 13%.

Справка НДФЛ-2 является важным документом. Аббревиатура расшифровывается как налог на доход физических лиц. Справка 2-НДФЛ содержит информацию об источнике доходов, зарплате и налоговых платежах, которые удерживаются в пользу государственных органов. Эта бумага выдается за определенный период (чаще всего за год). Занимается этим работодатель.

Каждый месяц бухгалтерия высчитывает определенные суммы для бюджета из премий, заработных плат и прочих доходов. За эти операции отвечают работники указанного отдела. Данные сотрудники отчитываются перед налоговыми инспекторами. Для такой процедуры и требуется подобная форма.

Справка 2-НДФЛ чаще всего необходима в банковских учреждениях заемщикам, являющимся потенциальными. Такой документ обязательно попросят в том случае, если человек готовится взять крупный кредит. Для людей, которые собираются брать ипотеку, обязательно потребуется такая справка. Обычно при оформлении займа на автомобиль тоже не обойтись без нее.

Когда человек меняет место работы, в отделе кадров могут попросить занести рассматриваемый документ, который оформляется предыдущим работодателем. В определенных случаях при увольнении тоже выдают справку автоматически. Если бланк не получен, то можно самостоятельно попросить о его оформлении.

Когда человек меняет место работы, в отделе кадров могут попросить занести рассматриваемый документ, который оформляется предыдущим работодателем. В определенных случаях при увольнении тоже выдают справку автоматически. Если бланк не получен, то можно самостоятельно попросить о его оформлении.

Когда оформляются вычеты по налогам, предоставляемые определенным категориям населения в некоторых ситуациях, тоже потребуется такой документ. К примеру, подобные отчисления полагаются родителям студентов, обучающихся на платном отделении.

Многие люди не знают, для чего нужна справка 2-НДФЛ. Однако этот документ очень популярен во многих органах, так что нужно знать о бланке всю необходимую информацию. К примеру, когда рассчитывается пенсия, то без этой бумаги не обойтись. Когда проходят процедуры усыновления детей, тоже необходимо предоставлять справку. Для прочих судебных разбирательств ее очень часто просят заранее подготовить. Особенно если это касается споров трудового характера. Когда рассчитываются суммы по выплатам алиментов или проч. тоже берут за основу данные документа.

Многие люди не знают, для чего нужна справка 2-НДФЛ. Однако этот документ очень популярен во многих органах, так что нужно знать о бланке всю необходимую информацию. К примеру, когда рассчитывается пенсия, то без этой бумаги не обойтись. Когда проходят процедуры усыновления детей, тоже необходимо предоставлять справку. Для прочих судебных разбирательств ее очень часто просят заранее подготовить. Особенно если это касается споров трудового характера. Когда рассчитываются суммы по выплатам алиментов или проч. тоже берут за основу данные документа.

Когда требуется оформить визу через посольство, справку могут попросить принести. Однако в большинстве случаев обходятся только обычными документами с места работы и выпиской с банковских счетов.

Структура документа Форма справки содержит несколько главных разделов. Во-первых, всегда учитывается информация о работодателе. Записываются его имя, название компании и реквизиты. Во-вторых, есть раздел, где указываются данные про самого работника. В-третьих, отмечается доход, который будет облагаться налогом. Стандартная ставка составляет 13% в месяц. После этого идет раздел с вычетами, которые имеют обычное, имущественное или социально назначение. Обязательно должны быть прописаны коды. После этого устанавливается и записывается общая сумма по доходам, вычетам и налоговым платежам.

Форма справки содержит несколько главных разделов. Во-первых, всегда учитывается информация о работодателе. Записываются его имя, название компании и реквизиты. Во-вторых, есть раздел, где указываются данные про самого работника. В-третьих, отмечается доход, который будет облагаться налогом. Стандартная ставка составляет 13% в месяц. После этого идет раздел с вычетами, которые имеют обычное, имущественное или социально назначение. Обязательно должны быть прописаны коды. После этого устанавливается и записывается общая сумма по доходам, вычетам и налоговым платежам.

Получить такой документ можно в отделе бухгалтерии компании, где человек числится и работает. Стaтьей 62 Трудового кодекса РФ установлено, что срок сдачи сотруднику этой справки не должен превышать 3 суток с момента подачи прошения и заявления. В дальнейшем бланк требуется подтвердить росписью руководителя отдела и заверенной печатью.

Существует ряд ошибок, которые считаются наиболее распространенными при заполнении справки по доходам и налоговым вычетам. Необходимо помнить, что никакие исправления в бланке нельзя делать. Если появилась ошибка, то придется оформлять документ заново.

Наиболее распространенной ошибкой считается ситуация, когда нет подписи сотрудника отдела бухгалтерии, ответственного за заполнение справки. Фамилию требуется поставить в графе, которая обозначена как налоговый агент. Подписывать документ необходимо ручкой с синей пастой. При этом сама подпись должна поместиться в графу, чтобы печать, которая располагается рядом, не закрывалась.

Наиболее распространенной ошибкой считается ситуация, когда нет подписи сотрудника отдела бухгалтерии, ответственного за заполнение справки. Фамилию требуется поставить в графе, которая обозначена как налоговый агент. Подписывать документ необходимо ручкой с синей пастой. При этом сама подпись должна поместиться в графу, чтобы печать, которая располагается рядом, не закрывалась.

Еще одной распространенной ошибкой считается неправильное заполнение графы, где указывается дата оформления документа. Сначала необходимо написать 2 цифры дня. Потом идет точка. Затем 2 цифры месяца, после чего снова ставится точка. В конце нужно написать год, но число будет 4-значным. Иногда печать ставят не в том месте. Она должна располагаться строго в левом углу внизу.

Как заполнить справку 2-НДФЛ?Информация о том, как правильно заполнить справку, может всегда понадобиться. Этот документ оформляется обычно не чаще раза в год для каждого сотрудника. В бланке будут отражены все доходы и вычеты по ним. Причем в данном случае первыми будут являться не только заработная плата, но и различные премии, подарки, выигрыши, материальная помощь, а также доходы от продажи имущества или сдачи его в аренду.

Прежде чем приступать к заполнению, необходимо тщательно изучить бланк. В верхнем углу на листе нужно поставить дату заполнения, нумерацию справки, год, за который взимаются платежи. В графе, где указывается признак, следует поставить 1, если за предыдущие годы доходы были получены, или 2, если взимать налог по каким-либо причинам не получится. В месте, где написано «в ИФНС», требуется поставить индивидуальный код человека. Он состоит из 4-значной комбинации. Первая пара чисел указывает регион, а вторая – номер налоговой. Когда осуществляется заполнение, такие цифры нужно заранее просмотреть на сайте Федеральной налоговой службы.

Теперь нужно перейти к следующему шагу. Необходимо вписать все данные об агенте. Если справка заполняется физическим лицом, то требуется записать в стaтье 1.1 только его идентификационный код. Если это организация, то необходимо внести ИНН и КПП. Где записаны 1.2, нужно обозначить фамилию, имя и отчество агента или наименование компании. Разрешается использовать сокращенный вариант. Чтобы знать кодировку по ОКТМО, нужно зайти на сайт Федеральной налоговой службы. В ст. 1.4. записывается контактный номер телефона человека, заполняющего справку 2-НДФЛ.

В пункте под номером 2 вводятся все данные о сотруднике, получающем доход. Для этого предназначены специальные графы, в которых нужно написать имя работника, его день, месяц и год рождения, а также идентификационный номер. Если сотрудник является резидентом государства, то нужно записать цифру 1 в графе 2.3. Если он является иностранцем, то требуется поставить 2. Для каждой страны нужно вписать свой код, который заранее требуется узнать. В графе под номером 2.6 записывается номер документа, откуда берется информация для заполнения пункта 2.7. Дальше в разделе 2.8 записывается адрес сотрудника. Нужно проследить, чтобы данные были записаны так же, как и в паспорте. Если работник не является резидентом страны, то ст. 2.9 в справке 2-НДФЛ нужно заполнить.

Теперь следует приступить к третьей части оформления документа. На этом этапе заполняют все колонки, которые будут иметь информацию по процентным ставкам и их размерам. В данном случае последняя равна 13 %. Лучше всего заранее изучить образец заполнения справки 2-НДФЛ. Все данные будут вноситься в виде таблицы. Там, где записываются месяцы, нужно написать только их номера, когда были выплаты. Если за 1 месяц человек получил несколько выплат, то складывать их вместе запрещается. Каждую операцию нужно заполнить по отдельности. К тому же прописывается еще и код для каждого вида дохода. Если производятся какие-либо вычеты, то информацию о них тоже нужно записать в общую табличку. Сумма вычетов и код операции также вписывается.

Что еще важно?Дальше необходимо переходить к заполнению пункта 4, но в том случае, если в течение года, который декларируется в справке, имелись какие-то вычеты. Таблица под номером 4.1 необходима для того, чтобы внести суммы такого характера. Обязательно прописывается код возле каждой операции. Если указывается вычет имущественного характера, то дополнительно еще заполняются и пункты 4.2-4.9.

Теперь осталось заполнить только последний пункт – 5-ый. Лучше всего рассмотреть заранее образец справки. В графе 5.1. необходимо написать сумму по всем годовым доходам. Дальше в разделе 5.2 указывают базу налогообложения. Кстати, это сумма, прописанная в пункте 5.2, но при этом с уменьшением на объем вычетов, общее число которых отмечается в таблице под номером 4.1. После этого необходимо перейти к графе 5.3.

Теперь осталось заполнить только последний пункт – 5-ый. Лучше всего рассмотреть заранее образец справки. В графе 5.1. необходимо написать сумму по всем годовым доходам. Дальше в разделе 5.2 указывают базу налогообложения. Кстати, это сумма, прописанная в пункте 5.2, но при этом с уменьшением на объем вычетов, общее число которых отмечается в таблице под номером 4.1. После этого необходимо перейти к графе 5.3.

Здесь требуется вписать высчитанную налоговую сумму. В пункте 5.4 пишут объем удержанного налога. С 2011 года внесли некоторые изменения. Теперь требуется заполнять еще и раздел 5.5. Эта графа является только суммой налога, которая должна перечисляться в фонд бюджета. Такая система облегчает процедуру, так что можно сразу посмотреть только на определенные графы с необходимой информацией.

Лучше всего изучить заранее пример.

Тогда намного проще будет разбираться во всех пунктах. Кстати, можно обратить внимание, что имеются еще и 2 дополнительные графы под номерами 5.6 и 5.7. Если в какое-либо время налоговый агент удержит сумму, которая была больше или, наоборот, меньше той, что указывается в налогах, то откорректировать информацию можно с помощью именно таких пунктов. Но как вносить подобные поправки, лучше разобраться заранее, взяв любой пример.

После этого уже понятно, как написать справку по форме 2-НДФЛ. Имея все данные о доходах, достаточно просто заполнить все графы. Если разобраться в процедуре оформления, то записывать информацию можно даже самостоятельно без каких-либо проблем. К примеру, такое может произойти, когда понадобится оформить социальные пособия или единовременные выплаты. Иногда это нужно, чтобы получить назначение на кредит или пенсию. Так что без подобных навыков не обойтись. Кстати, можно намного проще заполнить этот документ, ознакомившись со специальной программой, которую легко найти на сайте налоговой инспекции. Тогда процедура будет совсем простой.

В качестве вывода2-НДФЛ – это справка, которая выдается работодателем. Она может понадобиться во многих случаях, т.к. указывает на заработок человека, источники и выплаты по налогу на доход. Без данного бланка не получится взять кредит, оформить визу, вести трудовые споры в суде и прочее. Хотя об этом документе мало кто знает, на самом деле он часто требуется, так что необходимо знать, как он выглядит, как оформляется, какие данные содержит и где его можно взять. Иногда потребуются и знания, как заполнять этот лист.

Эта справка является единственным документом, который официально может подтвердить источники дохода физического лица, размер его заработной платы, а также величину удержанных налогов. Как правило, справку по форме 2-НДФЛ работодатель составляет за некий период, чаще всего за год. Это позволяет проанализировать данные, которые необходимы, например, сотрудникам банка при выдаче кредита, оформлении ипотеки и заключении всевозможных кредитных договоров.

Еще одним поводом для оформления подобной справки может стать увольнение и прием на другую работу/должность. Так справка 2-НФДЛ является основным документом при оформлении налоговых вычетов, которые относятся к определенным категориям граждан. Один из таких частных случаев — родители студента, обучающегося в платном вузе.

Все данные заносятся на чистый бланк непосредственно работодателем, после чего бумага заверяется бухгалтерией.

Образец заполнения справки 2-НДФЛЗаполняя данную справку на 1-10 человек, бухгалтера чаще всего делают это вручную на специальном бланке. Данные о большем числе луче всего вносить в электронном виде. Это удобно, поскольку впоследствии данный текстовый файл можно будет передать по электронной почте или перенести на какой-либо магнитный носитель.

Первый нюанс при заполнении справки по форме 2-НДФЛ заключается в том, что с 2015 года вместо ОКАТО необходимо указывать новый код – ОКТМО. Обычно он насчитывает от 8 до 11 цифр (в свободных полях необходимо проставить прочерки). Подразделы 3 и 5 необходимо заполнять отдельно по каждой ставке. В строки 5.1-5.5 следует внести общую сумму дохода, затем налоговую базу, а также непосредственно рассчитанный, удержанный и направленный в бюджет НДФЛ. Если имел место какой-либо излишне уплаченный, однако не удержанный налог, его в справке указывать не нужно.

Налог на доход физического лица, который был удержан сверх положенного, следует указать в справке только в том случае, если к моменту составления документа излишки работнику возвращены еще не были. В ситуации, когда средства на счет работника уже перечислены, никакой переплаты в документе отражать не следует.

Возможные ошибки при заполнении бланка 2-НФДЛЛюбое исправление в таком бланке станет поводом переделки всего документа, поэтому справка 2-НДФЛ не должна содержать помарок, зачеркиваний и в целом ошибок. Также в данном документе нельзя забывать ставить подпись уполномоченного бухгалтера, которая должна проставляться в графе «налоговый агент». Важно: эту подпись всегда ставят ручкой синего цвета, причем, ее нельзя перекрывать печатью организации.

Иногда встречаются неточности при проставлении даты. Правильный вариант – это формат ДД.ММ.ГГГГ. Наконец, печать ставится в строго определенном месте — в левом нижнем углу, прямо около отметки «М.П.» («место печати»).

Также Вам будут интересны следующие статьи:

Мы проанализировали обращения наших пользователей по новому отчету 6-НДФЛ и выяснили: все вопросы связаны в основном с заполнением раздела II.

Эксперт Контур.Бухгалтерии Наталья Потапкина разбирает спорные моменты в отчете 6-НДФЛ и рассказывает, как отчет заполняется в сервисе.

Начнем с того, как выглядит раздел 2 в форме 6-НДФЛ в Контур.Бухгалтерии. После этого перейдем к разбору вопросов по этому разделу.

Сразу отметим: заполнение раздела 1 не представляет сложности, а данные в нем указываются нарастающим итогом. Проблемы появляются только при заполнении строк 070, 080, 090, так как данные перекликаются с разделом 2.

О нарастающем итогеИз порядка заполнения отчета, утвержденного Приказом ФНС РФ от 14.10.2015 № ММВ-7-11/450@. следует, что отчет заполняется нарастающим итогом с начала года, в том числе и раздел 2. Но разъясняющие письма ИФНС сообщают, что в разделе 2 нужно указывать данные только за 3 последних месяца отчетного периода. При сдаче отчета за полугодие это становится важным: в разделе 1 будут данные нарастающим итогом с начала года, а в разделе 2 — нужно будет отобразить данные только за 3 месяца: апрель, май, июнь.

О том, что заполнять не обязательно

При заполнении отчета за 1 квартал 2016 года было не ясно, как заполнять раздел 2, если в течение 3-х последних месяцев отчетного периода не было выплат. Наличие этого раздела было обязательным в электронном формате отчета, поэтому приходилось заполнять строки с нулевыми значениями дохода и налога и фиктивными датами. Теперь в формат внесены изменения, и раздел 2 заполнять не обязательно. Если не было выплат за три месяца — раздел 2 должен быть пустым.

О датах выплатНе существует четкого понимания того, как и когда (по какой дате) должны попадать выплаты в раздел 2.

В Контур.Бухгалтерии при автоматическом заполнении расчета во второй раздел попадают все выплаты, начисленные за 3 месяца, то есть те, у которых дата в строке 100 попадает в три последних месяца отчетного периода. ИФНС разрешает не включать в раздел 2 выплаты, у которых дата в строке 110 не входит в эти 3 месяца. Например, зарплата за июнь, выплаченная в июле.

Мы считаем, что такое заполнение, при котором в раздел 2 попадают все выплаты, начисленные за 3 месяца, более простое и прозрачное. В этом случае данные раздела 2 совпадают с данными раздела 1 и с 2-НДФЛ и у пользователей не поялвяется дополнительных вопросов по заполнению строк 070, 080, 090 в разделе 1. И поскольку порядок заполнения и формат электронного отчета не предусматривают никаких ограничений, такое заполнение тоже считается правильным.

Поэтому мы рекомендуем для прозрачности и простоты заполнения 6-НДФЛ сначала выплатить зарплату за последний месяц отчетного периода, удержать и перечислить НДФЛ, а затем уже сдавать отчет. В Контур.Бухгалтерии все данные в отчете заполнятся автоматически.

О повторных выплатахВ порядке заполнения не зафиксирован тот факт, что, если строки 100-140 по конкретной выплате попали во второй раздел отчета за один отчетный период, их уже не надо повторно включать в отчет за следующий отчетный период. Например, если зарплату за март, выплаченную в апреле, уже отразили во втором разделе отчета за 1 квартал, то в отчет за полугодие эти же данные включать не надо. Мы задали вопрос об этом работникам ИФНС и получили подтверждение. Официального разъяснения по этому вопросу пока нет, но мы надеемся получить его до начала отчетного периода.

О заполнении отчета при возврате НДФЛВозникают сложности с тем, как показать возврат налога плательщику в отчете 6-НДФЛ. Что именно считать возвратом — тоже не понятно. Например, считается ли возвратом отрицательная сумма налога, получившаяся при пересчете налога? Такая ситуация может произойти при предоставлении вычетов.

У нас есть условный сотрудник, его зарплата на полставки составляет 5000 рублей. Вычет на ребенка у него 3000 рублей, но в январе вычет не оформили. Его предоставили в феврале сразу за 2 месяца, а излишне удержанный налог вернули сотруднику.

Январь: зарплата 5000 рублей, НДФЛ = 650 рублей (вычет не предоставили)

Февраль: зарплата 5000 рублей, НДФЛ = (10000 — 6000) * 13% - 650 = -130 рублей (предоставили 2 вычета)

Март: зарплата 5000 рублей, НДФЛ = (15000 — 9000) * 13% - 520 = 260 рублей

Не понятно, заполнять ли в этом случае возврат в размере 130 рублей в строке 090 раздела 1? Или в строке 070 указать 780 рублей (650 — 130 + 260) уже с учетом возврата? Как вообще в этом случае заполнять раздел 2?

На данный момент в Контур.Бухгалтерии в описанном случае строка 090 не заполняется, пересчет учитывается в строке 070.

О расчете НДФЛ с межрасчетных выплатПри расчете налога с выплаты в межрасчетный период (например с отпускных) не понятно, как учитывать эти вычеты. Они же предоставляются в целом за месяц, и при расчете только отпускных в начале месяца еще не ясно, можно ли их предоставить. Это может привести в некоторых случаях к проблемам в заполнении 6-НДФЛ.

10 января сотруднику выплатили отпускные в размере 10000 рублей, вычет на ребенка 3000 рублей не предоставили, удержали НДФЛ в размере 1300 рублей (то есть 10000 * 13%). В конце месяца начислили зарплату в размере 1000 рублей, посчитали налог нарастающим итогом с учетом вычета в целом за месяц

НДФЛ со всего дохода = (11000 — 3000) * 13%=1040 рублей.

Налог в целом за месяц получился меньше, чем уже уплатили с отпускных. Отражаем это в отчетности:

В 1 разделе значение в строке 040 равно значению в строке 070 = 1040 рублей.

Строки по отпускным:

строка 130 — пишем 10000

строка 140 — пишем 1300

Строки по зарплате:

строка 130 — пишем 1000

строка 140 — пишем -260

Однако, в форме отрицательных значений и пересчетов не предусмотрено. Такая ситуация не видна была в 2-НДФЛ, так как там нет помесячного расчета налога, тем более по отдельным выплатам. В 6-НДФЛ эта ситуация возникла, но непонятно, как «минусы» правильно обрабатывать. Разъяснений по поводу этой ситуации от ФНС пока не было.

Поэтому при заполнении отчета в нашем сервисе мы советуем изменить в разделе 2 сумму налога с отпускных так, чтобы налог с зарплаты не был отрицательным. В нашем случае нужно изменить 1300 на 1040.

Важно: форма 6-НДФЛ изменитсяУже известно, что ФНС планирует оптимизировать заполнение формы 6-НДФЛ. Специалисты Фонда разрабатывают изменения в самой форме, порядке ее заполнения, вносят правки в электронный формат. Текст поправок пока не опубликован, до 27 мая ведомство ждет предложений по усовершенствованию формы.

Надеемся, что после изменений заполнение отчета будет более простым и понятным, спорные вопросы будут разрешены. Если у вас возникают вопросы, пишите нам. Постараемся помочь!