Рейтинг: 4.8/5.0 (1760 проголосовавших)

Рейтинг: 4.8/5.0 (1760 проголосовавших)Категория: Бланки/Образцы

Согласно бухгалтерской и юридической терминологии, счет – это документ, согласовывающий с руководством оплату по безналичному или наличному расчету. Рассмотрим порядок выставления счета, информацию, которая указывается в этом документе и правила его оформления.

Согласно бухгалтерской и юридической терминологии, счет – это документ, согласовывающий с руководством оплату по безналичному или наличному расчету. Рассмотрим порядок выставления счета, информацию, которая указывается в этом документе и правила его оформления.

Наше законодательство не запрещает совершать сделки без счета. Поэтому, если условия договора о сотрудничестве между контрагентами не обязывают продавца выставлять счет на оплату, этот документ можно не оформлять. В данном случае покупатель оплатит товар или услугу на основании договоренности. Но бывают ситуации, когда без счета не обойтись. Чаще всего необходимость в этом документе возникает, когда покупатель должен перечислить продавцу сумму, которая изначально не определена. Например, счет обычно выставляется при оплате услуг связи, т.к. в договорах этой категории точная сумма оплаты заранее не прописывается.

Кроме того, счет-фактура должен быть выставлен в тех случаях, когда организация совершает операции, подлежащие налогообложению НДС. а также в ряде других ситуаций, прописанных законодательством.

Данный счет покупателю (заказчику) выставляется:

Основное предназначение счета проявляется в ускорении расчета между контрагентами сотрудничества. Счет можно рассматривать как документированное предварительное соглашение, в котором продавец назначает цену за свой товар (услугу), после чего покупатель производит оплату. Как правило, в таких случаях счет оформляется в единственном экземпляре.

В финансовой сфере счет-фактура относится к категории хозяйственных документов, которые используются юридическими лицами и индивидуальными предпринимателями, являющимися плательщиками НДС. Как правило, счет выставляется продавцом (исполнителем) после продажи товара или услуг. Кроме того, этот документ может использоваться для подтверждения оплаты НДС и акцизного сбора. Иногда счет используется для информирования покупателя о стране-производителе товара, передачи сведений о номере таможенной декларации и т.д. Чтобы документ мог считаться основанием для вычета НДС с покупателя, он должен выписываться по строго установленной форме и оформляться в двух экземплярах.

Выставляется ли счет от физического лица?Поскольку физические лица не являются плательщиками НДС, они не могут выставлять счет. Если у физического лица, совершающего какую-либо сделку, возникла острая необходимость в выставлении счета, можно решить проблему двумя способами:

Но счет, выставленный напрямую от физического лица, не будет иметь абсолютно никакой юридической силы.

Счет на оплату от ИП или ОООПоскольку счет не является бухгалтерским подотчетным документом, на сегодняшний день строгой формы, утверждающей его вид, не существует. Счет может выписываться в бумажном или электронном виде, однако в нем обязательно должна указываться следующая информация:

Указав все необходимые реквизиты, составитель документа должен прописать номер счета, поставить дату и указать наличие или отсутствие НДС. В конце счета ИП или юридическое лицо указывает свою фамилию, инициалы и личную подпись. Согласно правилам, печать можно не ставить.

Чаще всего, счет оформляется в стандартных офисных программах – Word или Excel, в которых можно создать шаблон, чтобы вносить в него необходимые данные. Также существуют специальные программы для формирования счетов, в которых предусмотрен ряд дополнительных функций: автоматический учет совершенных сделок, отслеживание оплаты, устранение возможных ошибок и т.д.

Как выставить счет на английском языкеВ процессе сотрудничества с зарубежными партнерами может возникнуть необходимость в оформлении счета на английском языке. Само слово «счет» на английский переводится как «invoice». Этот документ может использоваться без перевода, но в нем обязательно должна указываться следующая информация:

Составляя счет для работы с иностранными партнерами, важно учитывать, что законодательство других стран может отличаться от нашего, поэтому чтобы избежать возможного недопонимания, следует излагать информацию максимально подробно. Кроме того, обращайте внимание, что данные, указанные в счете, должны соответствовать информации в товарных накладных.

Распространенные ошибки при составлении счетаВ процессе составления и оформления счета чаще всего допускаются следующие ошибки:

1. Отсутствие расшифровки подписиБез расшифровки подписи уполномоченных лиц документ может быть признан недействительным. Если счет оформляется в электронном виде, то расшифровывать подпись не нужно, т.к. все необходимые сведения уже содержатся в электронной подписи.

2. Нарушение пятидневного срока выставления счета-фактурыМногие путают понятия «дата составления» и «дата выставления» счета-фактуры. В пункте 3 статьи 168 НК РФ эти термины не расшифровываются. Закон лишь указывает, что счет-фактуру нужно выставить не позже 5 дней с момента отгрузки товара. Кроме того, в реквизитах стандартной формы документа используется всего одна дата, которая одновременно выступает, как дата составления и дата выставления счета.

3. Счет-фактура не получен в налоговый период, заявленный к вычету НДССогласно рекомендациям Минфина, заявлять вычет следует в том же налоговом периоде, в котором был получен счет. Чтобы исключить возможность несоответствия, рекомендуется хранить квитанции и вести журнал входящей почты.

4. На экземплярах счета продавца и покупателя указаны разные датыЭто может произойти в тех случаях, если документ исправлялся, и конечный вариант не был сохранен. Если в экземплярах одного счета-фактуры указаны разные даты, документ не может считаться доказательством сделки.

Кроме того, при составлении счета часто допускаются ошибки в оформлении «шапки» документа. Например, может быть указана неправильная информация в наименовании продавца или покупателя, в их адресах, ИНН и т.д. из-за чего документ будет признан недействительным.

Чтобы исправить ошибку в счете-фактуре, неверный показатель следует зачеркнуть, вписать правильные данные, после чего отметить дату изменения документа, поставить подпись и печать предприятия. Обратите внимание, что вносить изменение в этот документ имеет право только организация, выписавшая счет.

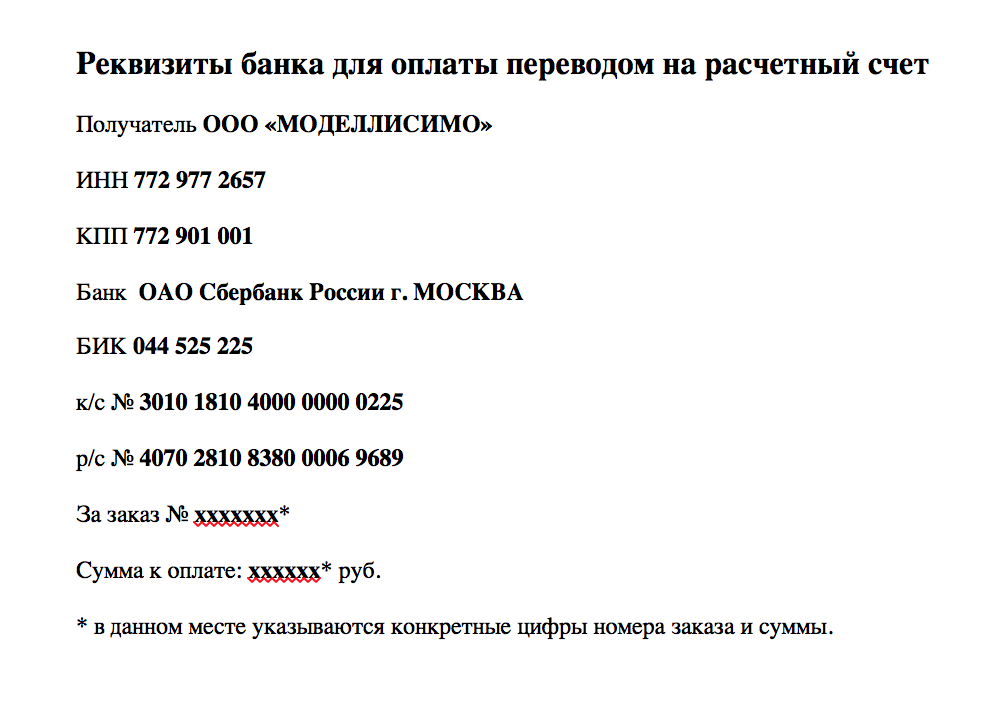

Если вы оплатили за организацию, которая заказала наши услуги, необходимо предоставить нам письменное заявление.

Рекомендуется проводить оплату за Юридическое лицо с помощью безналичного расчета от Юридического лица, на чьё имя зарегистрированы услуги.

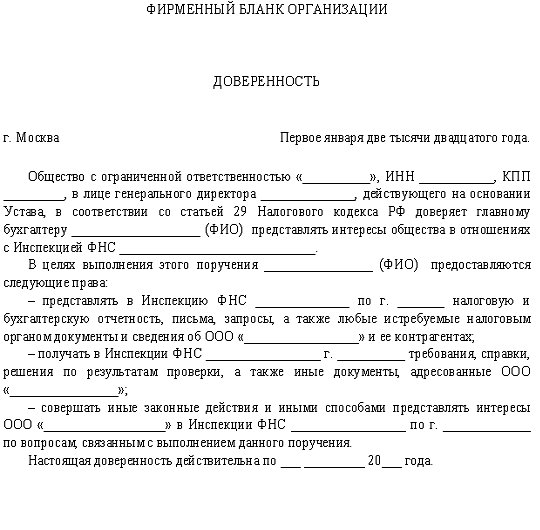

В случае, если Плательщик не совпадает с Клиентом (заказчиком услуг), потребуется предоставить заявление на имя Генерального директора ООО «Комтет» от лица, выполнившего платёж, о назначении платежа (см. образец).

Уважаемый Александр Владимирович,

Я, Иванов Иван Иванович (Ваши паспортные данные), прошу Вас оплату, осуществленную мною по квитанции № (номер взять из квитанции) от (хх.хх.хххх) на сумму …. рублей за (указать услуги хостинга и номер биллинг аккаунта), зачесть в счет оплаты за «НАЗВАНИЕ ОРГАНИЗАЦИИ» (ИНН/КПП).

Письмо нужно предоставить по почте на наш адрес: 440600, г. Пенза, ул. Суворова, 92, или отсканированный электронный вариант за вашей подписью по электронной почте на market@komtet.ru .

По всем возникающим вопросам вы можете связаться с Отделом маркетинга .

Займодателем может быть любой субъект экономической деятельности – гражданин или предприятие, а также индивидуальный предприниматель. Они же могут выступать и сторонами договора займа. Как необходимо оформить этот документ, если займодателем выступает физическое лицо, а заёмщиком – предприятие?

Документальное оформление операцииЗайм юридическому лицу от физического лица обязательно должен быть оформлен письменно. Об этом говорится в п. 1 ч. 1 ст. 161 ГК РФ.

Согласно ст. 808 ГК РФ, если одной из сторон является юридическое лицо, то и сделка обязательно заключается в письменной форме. Приложением может служить расписка или другой документ, который является подтверждением того, что предприятие получило необходимую сумму от гражданина.

Налогообложение 2015Договор между предприятием и гражданином может быть с процентами, а может быть беспроцентным. От того, как был заключён этот документ, зависит налогообложение не только предприятия, то физического лица.

Если задолженность беспроцентная, то физическое лицо не получает материальную выгоду, по основаниям, указанным в ст. 212 НК РФ. При оформлении процентов у гражданина появляется основание для уплаты НДФЛ. Об этом говорится в ст. 208 и 209 НК РФ. То есть с полученных процентов он должен заплатить налог в размере 13% от полученной суммы.

Сам займ не является основанием для включения его в налоговую базу по налогу на прибыль и НДС. Физическое лицо не является плательщиком НДС, поэтому выданный займ не налоговой базу по этому налогу для гражданина.

Согласно ст. 161 НК РФ, предприятие не будет являться налоговым агентом, и исчислять НДС за гражданина также не будет. Когда займ будет возвращаться, предприятие не должно учитывать эту статью расходов при налогообложении прибыли. Об этом сказано в п. 12 ст. 270 НК РФ.

Если займ был беспроцентный, то это не является выгодой предприятия, и включается в статью доходов при расчёте налога на прибыль.

Видео: Юридическое лицо Отражение в бухгалтерском учетеДеньги, полученные предприятием в долг, учитывается им как кредиторская задолженность. Выплаты процентов по займу уменьшают эту задолженность.

Если займ является краткосрочным, то есть срок его возврата менее 1 года, его необходимо отразить на счёте 66. Если же ондолгосрочный, то есть получен на срок более 1 года, то он отражается на счёте 67.

В момент получения средств от гражданина, бухгалтер должен сделать проводку:

В момент полного или частичного погашения долга делается следующая запись:

Выдача денежных средств в долг организации должна обязательно быть обязательно оформлена письменно.

В договоре нужно отразить следующую информацию:

Чтобы документ считался беспроцентным, на это необходимо сделать прямое указание. Также необходимо чётко указать способ возврата денежных средств заёмщиком – всю сумму в конце срока действия или же частями.

Если нет указание на отсутствие процентов, но при этом и нет указаний на их величину, то они взимаются в размере ставки рефинансирования ЦБ РФ на день возврата долга. На сегодняшний день, эта ставка равна 8,25% годовых.

Как правильно перевести микрозайм онлайн на карту? Узнайте по ссылке .

Обеспечение займа залогом на недвижимость юридического лицаПредприятие имеет право обеспечить свой долг недвижимостью, то есть недвижимость будет являться залогом по данному договору займа.

Договор залога недвижимости не является самостоятельным договор. Он может только выступать в качестве приложения к договору займа.

Сведения о залоге могут быть отражены и в договоре займа. Законодательство чётко не регулирует, что сведения о залоге необходимо выносить в отдельный документ.

Имущество, которое является предметом залога, должно принадлежать заёмщику на праве собственности. Документы, подтверждающие это, прикладываются к договору и являются приложением к нему.

Кроме того, обязательно нужно обговорить, кто имеет право распоряжаться залогом, пока не выплачен весь долг, и способы реализации имущества, если долг не будет вовремя погашен.

Кто бы ни пользовался залогом во время действия договора, он должен принимать меры по обеспечению сохранности. Если предмет залога будет испорчен, то пользователь должен нести ответственность. Это также нужно уточнить при оформлении.

Нужно ли оформление у нотариусаЗаконом не предусмотрено обязательное заверение документов у нотариуса. Это – желание сторон.

Однако многие обращаются к нотариусу. Это делается с целью проверки всех существенных условий, а также заверения самой сделки. Это даёт дополнительные гарантии сторонам в возврате одолженных средств.

Если к договору займа между фирмой и гражданином приложением идёт залог, то уже необходимо не только нотариальное заверение, но и государственная регистрация в органах Росреестра.

Это связано с тем, что предметом залога является недвижимость. Согласно ст. 339. 1 ГК РФ, такую сделку нужно обязательно регистрировать. А так как договор залога не является самостоятельным, а только приложением, то и договор займа также нужно регистрировать в Росреестре.

Последовательность передачиДоговор по предоставление денежных средств в долг – это реальный договор, то есть юридическую силу он приобретает не в момент подписания, а в момент передачи денежных средств.

Физическое лицо может дать деньги в долг, внеся их на расчётный счёт заёмщика или же передав их наличными в кассу предприятия. Способ передачи денег должен быть отражён в договоре.

Займодателем может быть любое физическое лицо :

Займодатель, то есть гражданин, может одолжить денежные средства фирме, внеся их наличными через кассу. Но, согласно Указанию Банка России от 20. 06. 2007 года № 1843-У, расчёты наличными с предприятиями и организациями в рамках одного обязательства не могут превышать 100 тысяч рублей.

То есть, заёмщик может быть привлечён к ответственности по ст. 15. 1 КоАП РФ, за нарушение расчётов наличными. За это ему грозит штрафом от 40 до 50 тысяч рублей.

При получении денежных средств, кассир должен оформить приходный кассовый ордер. Корешок от этого документа выдаётся займодателю, как подтверждение того, что деньги поступили в фирму. Этот корешок может быть оформлен как приложение.

На расчетный счетЗаймодатель может внести необходимую сумму на расчётный счёт заёмщика. Здесь не существует ограничений по сумме.

Деньги вносятся по платёжному поручению, которое заполняется сотрудником банка.

Гражданин может внести средства наличными или же со своего банковского счёта. Ему будет выдана квитанция, которая будет являться подтверждением того, что деньги «ушли» на расчетный счёт фирмы или компании. Эту квитанцию будет приложением.

Целевой заем от физического лица юридическому лицуПредприятие может одолжить у гражданина некую сумму на удовлетворение каких-либо своих неотложных целей. Это называется целевой займ.

Его отличие от нецелового в том, что необходимо указать цель его оформления. И заёмщик должен этой цели придерживаться. Отклонение от цели является нарушением существенных условий и влечёт за собой ответственность.

Договор целевого займа между гражданином и предприятием заключается точно так же, как и обычный.

Возврат денегЗаёмщик может вернуть деньги займодателю либо на руки (то есть из кассы или сняв со своего расчётного счёта), либо банковским переводом.

Если деньги будут выдаваться на руки, то стоит помнить об Указании Банка России от 20. 06. 2007 года № 1843-У. То есть одна выплата по займу не должна превышать 100 рублей. Даже если задолженность погашается частично, наличный платёж по одному обязательству не должен превышать указанной суммы.

Поэтому нужно погашать задолженность с помощью банковского перевода на счёт физического лица. Здесь нет ограничений по суммам.

Если долг возвращается через кассу, то бухгалтер оформляет расходный кассовый ордер. Он остаётся на предприятии, как доказательство того, что деньги были получены физическим лицом.

При отправлении средств банковским переводом, квитанция банка является доказательством. Стоит учитывать, что банковский перевод может «идти» до 3-ёх рабочих дней. Это может вызвать просрочку по платежам, что приведёт к пеням и штрафам.

Гражданское законодательство не содержит ограничений по тому, кто может быть сторонами по договору займа денежных средств. Это могут быть как граждане, так и фирмы и ИП.

О займе на карту мгновенно с плохой кредитной историей смотрите на странице .

Оформление займа между физическими лицами рассказывается далее .

Главное условие – должны быть соблюдены все нормы оформления таких отношений – то есть, заключён договор, составлены все необходимые приложения. Только это даёт гарантию того, что суд примет дело о невозврате средств к рассмотрению.

Вопрос именно в возможности выставлять счет физическим лицом.

Если им так хочется, выставите вы им счет. Запрета нет. Хотя зачем? Не понятно. Бухгалтерия, наверное, тормозит. А вообще-то на Вашем месте, я бы больше думала не о правомерности выставления счета, а о "Если так, то есть ст. 171 УК РФ. "

Сообщение отредактировал БИК: 30 Август 2006 - 15:05

Сатир 30 Авг 2006

Сатир 30 Авг 2006

А вообще-то на Вашем месте, я бы больше думала не о правомерности выставления счета, а о "Если так, то есть ст. 171 УК РФ. "

Мож и так. Но как разъясняют в письме Минфина РФ от 14 января 2005 г. № 03-05-01-05/3:

О наличии в действиях гражданина признаков предпринимательской деятельности могут свидетельствовать, в частности, следующие факты:

- изготовление или приобретение имущества с целью последующего извлечения прибыли от его использования или реализации;

- хозяйственный учет операций, связанных с осуществлением сделок;

- взаимосвязанность всех совершенных гражданином в определенный период времени сделок;

- устойчивые связи с продавцами, покупателями, прочими контрагентами.

так что не всё золото, что блестит. Разобраться надо, есть ли всё это в действиях исполнителя услуг.

Капитон 30 Авг 2006

Капитон 30 Авг 2006

ага а потом они потребуют счет-фактуру. Акт выполненных работ и все. Вы просто физик. Если отказываются подписывать, платить -в суд.

в связи с тем, что при реализации населению товаров (выполнении работ, оказании услуг) по безналичному расчету счета-фактуры выставлять нужно, их по таким операциям оформляйте в одном экземпляре в обычном порядке, то есть с указанием наименования грузополучателя. Если какие-либо данные о покупателе отсутствуют (например, ИНН или адрес), в соответствующих строках счета-фактуры следует поставить прочерки.

Обоснование данной позиции приведено ниже в материалах «Системы Главбух»

1. Ситуация: Нужно ли выставлять счета-фактуры при продаже товаров (выполнении работ, оказании услуг) физическим лицам, не занимающимся предпринимательской деятельностью

Ответ на этот вопрос зависит от того, в какой форме продавец (исполнитель) получает оплату за реализованные товары (выполненные работы, оказанные услуги) – наличной или безналичной.

При реализации товаров (выполнении работ, оказании услуг) населению (гражданам, не занимающимся предпринимательской деятельностью) за наличный расчет счета-фактуры оформлять не нужно. Требования по выставлению счетов-фактур в данном случае считаются выполненными при выдаче покупателям кассовых чеков или других документов (например, бланков строгой отчетности при оказании услуг) (п. 7 ст. 168 НК РФ, письма Минфина России от 31 июля 2009 г. № 03-07-09/38, от 20 мая 2005 г. № 03-04-11/116).

При реализации населению товаров (выполнении работ, оказании услуг) по безналичному расчету счета-фактуры выставлять нужно. Это следует из буквального толкования положений пункта 7 статьи 168 Налогового кодекса РФ и подтверждается письмами Минфина России от 25 мая 2011 г. № 03-07-09/14 и от 1 марта 2005 г. № 03-04-11/43. Счета-фактуры по таким операциям оформляйте в одном экземпляре в обычном порядке. Если какие-либо данные о покупателях отсутствуют (например, ИНН или адреса), в соответствующих строках счетов-фактур поставьте прочерки.*

Из рекомендации «В каких случаях нужно выставить счет-фактуру покупателю»

О.Ф. Цибизова начальник отдела косвенных налогов департамента налоговой и таможенно-тарифной политики Минфина России

2. Рекомендация: Как оформить счет-фактуру, выставляемый покупателю

К правилам составления счетов-фактур налоговое законодательство предъявляет жесткие требования. Это связано с тем, что от правильности оформления счетов-фактур зависит право покупателя (заказчика) на вычет по НДС (п. 2 ст. 169 НК РФ).

Сведения о грузоотправителе и грузополучателе

Строки 3 «Грузоотправитель и его адрес» и 4 «Грузополучатель и его адрес» заполняйте только при реализации товаров.*

Если продавец и грузоотправитель – одно и то же лицо, в строке 3 напишите «он же». В противном случае в строке 3 укажите полное или сокращенное наименование грузоотправителя и его почтовый адрес. При этом наименование грузоотправителя должно совпадать с данными, указанными в его учредительных документах.

В строке 4 счета-фактуры отразите полное или сокращенное наименование грузополучателя в соответствии с учредительными документами, его почтовый адрес.

При составлении счета-фактуры на выполненные работы (оказанные услуги) в строках 3 и 4 нужно поставить прочерк.

Об этом сказано в подпунктах «е» и «ж» пункта 1 приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

Ситуация: можно ли в счете-фактуре в строке 4 «Грузополучатель и его адрес» написать «он же», если покупатель и грузополучатель – одно и то же лицо

В строке 4 укажите полное или сокращенное наименование грузополучателя в соответствии с учредительными документами и его почтовый адрес. А в строке 6 отразите полное или сокращенное наименование покупателя в соответствии с учредительными документами. Такие правила предусмотрены подпунктами «ж» и «и» пункта 1 приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137. Аналогичные разъяснения содержатся в письмах Минфина России от 21 июля 2008 г. № 03-07-09/21 и МНС России от 26 февраля 2004 г. № 03-1-08/525/18.

Главбух советует: есть аргументы, которые позволяют указывать «он же» в строке 4 «Грузополучатель и его адрес» счета-фактуры, если покупатель и грузополучатель – одно и то же лицо. Они заключаются в следующем.

Если покупатель и грузополучатель – одно и то же лицо и в счете-фактуре указаны наименование и адрес покупателя, повторно приводить эти же данные в строке 4 «Грузополучатель и его адрес» не обязательно. Если в этой строке указано «он же», оформленный таким образом счет-фактура не может быть основанием для отказа в вычете по НДС. Указание реквизитов покупателя и грузополучателя (при их совпадении в одном лице) только в одной строке счета-фактуры не мешает налоговой инспекции установить адрес контрагента по сделке, а также не создает ситуаций, связанных с необоснованным вычетом НДС.

Применительно к заполнению прежних форм счетов-фактур некоторые суды поддерживали такую позицию (см. например, постановления ФАС Восточно-Сибирского округа от 14 декабря 2006 г. № А19-16204/06-15-Ф02-6670/06-С1, от 2 ноября 2006 г. № А19-10623/06-24-Ф02-5757/06-С1, Московского округа от 11 августа 2006 г. № КА-А40/7352-06 и от 3 августа 2006 г. № КА-А41/7230-06-п).

Ситуация: как заполнить строку 4 «Грузополучатель и его адрес» в счете-фактуре на отгрузку товаров, если грузополучателем является предприниматель*

Однозначного ответа на этот вопрос законодательство не содержит.*

В правилах оформления счетов-фактур, утвержденных постановлением Правительства РФ от 26 декабря 2011 г. № 1137, нет указаний относительно заполнения строки 4 «Грузополучатель и его адрес» в счетах-фактурах, выставляемых предпринимателям. В подпункте «ж» пункта 1 приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137 сказано лишь, что в этой строке должны быть указаны полное или сокращенное наименование получателя груза в соответствии с его учредительными документами и почтовый адрес.

Понятие «учредительные документы» в отношении предпринимателей не применяется. Почтовые адреса предпринимателей не фиксируются ни в свидетельствах об их государственной регистрации, ни в свидетельствах о постановке на налоговый учет. Тем не менее наименование и адрес грузополучателя – это обязательные реквизиты счета-фактуры (подп. 3 п. 5 ст. 169 НК РФ), отсутствие или неправильное указание которых является основанием для отказа в применении вычета по НДС (п. 2 ст. 169 НК РФ). Таким образом, в счете-фактуре, выставленном предпринимателю, эти сведения должны присутствовать.

Учитывая изложенное, при заполнении строки 4 «Грузополучатель и его адрес» в счете-фактуре, выставляемом предпринимателю, следует указывать:*

его фамилию, имя и отчество (полностью);

почтовый адрес местожительства предпринимателя или почтовый адрес объекта, по которому должен быть доставлен груз (этот адрес может не совпадать с адресом местожительства предпринимателя).

Необходимые сведения продавец может взять из документов, имеющихся в его распоряжении. Например, из договора купли-продажи (или дополнительного соглашения к договору), в котором должны быть указаны и фамилия, имя, отчество предпринимателя, и адрес доставки товаров.

Такой подход не противоречит нормам налогового законодательства. Наименования и адреса грузополучателей в счетах-фактурах указываются для того, чтобы налоговая инспекция могла проверить реальность сделки, идентифицировать ее участников и убедиться в обоснованности предоставления налогового вычета покупателю. Поэтому если в строке 4 счета-фактуры продавец укажет, например, адрес склада, арендованного предпринимателем, или адрес принадлежащего ему объекта недвижимости, то никакого нарушения он не допустит. А предприниматель сможет принять к вычету предъявленную ему сумму НДС. Это следует из положений абзаца 2 пункта 2 статьи 169 Налогового кодекса РФ. В арбитражной практике есть примеры судебных решений, подтверждающих правомерность такого вывода (см. например, постановление ФАС Восточно-Сибирского округа от 19 января 2009 г. № А74-1458/08-Ф02-6959/08).

О.Ф. Цибизова начальник отдела косвенных налогов департамента налоговой и таможенно-тарифной политики Минфина России

Персональные консультации по учету и налогам

Лучшие ответы специалистов по налогообложению, бухгалтерскому учету и праву. Ответы специалистов по налогообложению, бухгалтерскому учету и праву.

Сбережение доходов, проведение платежных операций, пассивное инвестирование – интересует? Все это станет возможным, если открыть расчетный счет. Это своего рода учетная запись, которую ведет финансовая организация для мониторинга состояния клиента и его финансовой деятельности. Физические лица открывают их для создания денежных накоплений, для индивидуальных предпринимателей (ИП) открытие носит рекомендательный характер, а вот для юридических лиц (к примеру, Обществ с ограниченной ответственностью) и вовсе обязательный.

Особенности открытия счета для физических лиц, ИП и ООО.Рассмотрим, специфику открытия расчетного счета для различных субъектов хозяйственной деятельности в зависимости от организационно-правовой формы.

Открытие счета для физического лица

Обычно физические лица (ФЛ) открывают расчетные счета для создания денежных накоплений и размещения свободных средств, с целью получения процентов. Преимущество хранения финансовых ресурсов в банковском учреждении заключается в безопасности, получении пассивного дохода и, при необходимости, свободном доступе к деньгам. Счетов у одного ФЛ может быть несколько как рублевых, так и валютных.

Открытие счета для индивидуального предпринимателя

Индивидуальные предприниматели обычно открывают счета для ведения хозяйственной деятельности – внесения выручки, оплаты счетов, налогов, взаиморасчетов с контрагентами: потребителями и поставщиками. Согласно законодательству Российской Федерации, ИП не обязаны открывать расчетные счета, это носит скорее характер рекомендации. Все зависит от деятельности предпринимателя и степени интенсивности осуществляемых и принимаемых платежей.

Однозначно придется открыть расчетный счет для ИП, если ваш поставщик или заказчик юридическое лицо или тоже ИП. В таком случае платежи обычно производятся с помощью безналичного расчета. Есть возможность платить и наличными, но законодательные органы ограничили сумму платежа по одному договору. Она не может превышать 100000 руб. Это не слишком удобно, ведь если вы тесно сотрудничаете с одним контрагентом, то перезаключать договор придется регулярно.

Уведомлять налоговую инспекцию об открытии счета индивидуальный предприниматель больше не обязан (с мая 2014 года было внесено изменение в законодательство ).

Открытие счета для общества с ограниченной ответственностью

В отличие от физических лиц и ИП, открытие расчетного счет для ООО, является обязательным. Без него предприятие не имеет права работать. В данном случае все строго. После того как все бумаги на открытие счета будут должным образом подписаны и оформлены, обязательно надо поставить в известность налоговую службу в течение 7 рабочих дней со дня следующего за днем открытия. При этом банк сделает тоже самое, плюс подаст данные в пенсионный фонд и фонд социального страхования.

Открытие расчетного счета для ООО обязательно сопровождается оформлением юридического дела в банке. То есть заводится папка, в которую собирают все данные о новом клиенте:

Документы, которые требовались для открытия счета,

Бланк заявления на открытие,

Анкета, заполненная уполномоченным представителем банка.

Такое дело имеет свой уникальный код. Оно необходимо для сверки подписей должностных лиц предприятия, обновления документов и подшивки заявок.

Необходимые документы для ФЛ, ИП и ООО.

Для того чтоб открыть расчетный счет в банке необходимо собрать пакет документов. Для каждого субъекта хозяйствования он свой. Актуальный список необходимо запросить в финансовом учреждении.

В любом банке счет открывается только на основании заявления об открытии счета. Физическим лицам нужно принести в банк только копию паспорта. Все остальные документы оформляются на месте с помощью операциониста банка.

Индивидуальный предприниматель для открытия расчетного счета должен будет представить банку следующие документы (классический список):

После проверки документов специалист финансового учреждения предложит заполнить различные анкеты, бланки, договоры и прочее.

Стоит иметь в виду, что для процедуры открытия счета клиенту понадобится около часа, возможно даже больше.

Нужно потрудиться, чтоб собрать нужные документы придется полномочным сотрудникам ООО. Ведь обычно банки требуют следующее:

Подчеркнем, что это стандартный список документов, но каждое банковское учреждение имеет полное право потребовать дополнительные документы. Это зависит от политики безопасности банка.

Стоимость открытия расчетного счета и тарифы за обслуживание для различных субъектов хозяйствования.При открытии расчетного счета стоит быть внимательными. Так как в погоне за клиентами работники банка далеко не в первую очередь сообщают о стоимости открытия. Часто бывает так, что почти все процедуры пройдены и тогда работник финучреждения сообщает о необходимости оплатить счет за заполнение договора или анкеты, или же просто за работу операциониста, за подключение интернет-банка и прочее. И у будущего клиента просто не остается выбора. Чтоб избежать подобной неприятности стоит поинтересоваться, сколько в конечном итоге обойдется открытие счета.

Открыть счет в банке можно и бесплатно. Это не является стандартной практикой у банковских структур, Но чтоб заполучить нового клиента могут и открыть бесплатно. Иногда, банки устраивают акции, благодаря которым клиенты могут существенно сэкономить. Хотя в обычной практике тарифы приблизительно такие:

Чаще всего открытие расчетного счета для физического лица бесплатное.

Как правильно выбрать банк для открытия расчетного счета?

Для субъекта хозяйствования вне зависимости от организационно-правовой формы одинаково важно правильно выбрать банк для открытия расчетного счета. Для физических лиц от этого зависит результативность пассивного инвестирования, а для ИП и ООО даже успех всей деятельности. Ведь выбирая банк, выбирают:

Все это крайне важно для успешной предпринимательской деятельности. Особенно в условиях жесткой рыночной конкуренции и частого мошенничества.

Во-первых, составьте список вариантов. То есть тех банков, которым доверяете по тем или иным причинам. Учитывать нужно следующие критерии:

Всю эту информацию собрать не сложно, главное потратить на это время. История, услуги и отделения – вся эта информация часто выложена на официальных сайтах. Можно даже найти информацию о финансовом состоянии банка, так как такие структуры обязаны ежегодно доводить до общественности отчеты о результатах деятельности.

На последнем пункте – финансовый аспект – остановимся подробней. То сколько придется заплатить за открытие счета, как ни странно не является основным параметром. Выбор банка должен основываться на том, сколько придется платить банку при ведении хозяйственной деятельности. Стоит заранее ознакомиться с тарифами на комиссии:

Обязательно при выборе банка обратите внимание на лимиты. Обычно они есть на все. Это крайне важно. ФЛ, ИП и ООО должны соизмерить суммы, которыми они собираются оперировать, с возможностями, которые для них открывает банк. Итака, лимиты есть на следующее:

Отнеситесь серьезно к выбору банковского учреждения для открытия расчетного счета, какая бы ни была организационная форма. Потратив однажды время на детально изучение вариантов и условий работы, обеспечите залог финансовой будущности и успешной финансовой деятельности на длительный период.