Рейтинг: 4.2/5.0 (1755 проголосовавших)

Рейтинг: 4.2/5.0 (1755 проголосовавших)Категория: Бланки/Образцы

С целью расширения возможностей депутатов, избранных по одномандатным округам законопроектом "О внесении изменений в статью 37 Федерального закона "О статусе члена Совета Федерации и статусе депутата Государственной Думы Федерального Собрания Российской Федерации" предусматривается рост числа работающих на общественных началах помощников депутатов, избранных в одномандатных округах. Законопроектом предлагается увеличение их численности до 60 человек.

Законопроектом "О внесении изменения в статью 16 Закона Российской Федерации "О приватизации жилищного фонда в Российской Федерации" предлагается распределить ответственность по обязательствам проведения капитального ремонта домов между всеми собственниками данного жилищного фонда (наймодателями) пропорционально времени нахождения дома в соответствующем ведении.

Законопроектом предлагается установление уголовной ответственности за превышение полномочий при осуществлении деятельности по возврату просроченной задолженности. Целью законопроекта является уголовно-правовая защита прав и интересов граждан, а также предупреждение случаев превышения полномочий со стороны лиц (так называемых "коллекторов"), осуществляющих данную деятельность.

Дата размещения статьи: 28.09.2016

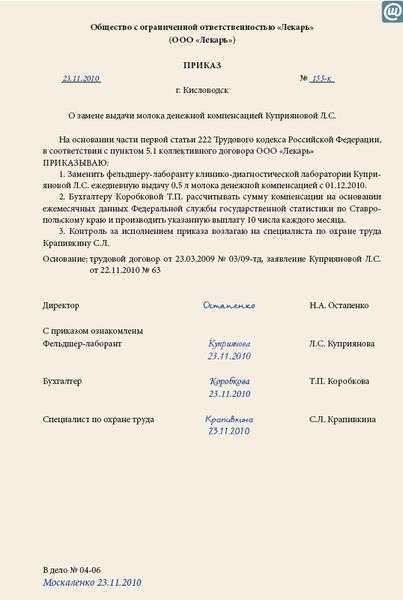

Выдаем молоко за вредные условия труда в медицинской организации (Валова С.Р.)

Труд медицинских работников в учреждениях здравоохранения сопряжен с воздействием многих вредных факторов, в частности с постоянным окружением больными людьми, которые нередко являются источником различных вирусных и инфекционных заболеваний. Полагается ли выдача данным работникам молока за вредные условия труда или обеспечение их лечебно-профилактическим питанием?

Статьей 222 ТК РФ для работников, занятых на работах с вредными условиями труда, предусмотрена выдача молока, других равноценных пищевых продуктов, а также лечебно-профилактического питания с целью нейтрализации вредных производственных факторов, оказывающих неблагоприятное воздействие на организм работающего, профилактики и предупреждения профессиональных заболеваний.

Нормы и условия бесплатной выдачи работникам молока или других равноценных пищевых продуктов, лечебно-профилактического питания, порядок осуществления компенсационной выплаты, предусмотренной данной статьей, устанавливаются в порядке, определяемом Правительством РФ, с учетом мнения Российской трехсторонней комиссии по регулированию социально-трудовых отношений.

Кому положена выдача молока за вредные условия труда?

Установлено, что работникам, занятым на работах с вредными условиями труда, бесплатная выдача молока или других равноценных пищевых продуктов осуществляется в соответствии (Постановление Правительства РФ N 168 <1>):

- с Перечнем вредных производственных факторов, при воздействии которых в профилактических целях рекомендуется употребление молока или других равноценных пищевых продуктов, утвержденным Приказом Минздравсоцразвития России от 16.02.2009 N 45н;

- с Нормами и условиями бесплатной выдачи молока или других равноценных пищевых продуктов, также утвержденными данным Приказом (далее - Нормы и условия бесплатной выдачи молока).

<1> Постановление Правительства РФ от 13.03.2008 N 168 "О порядке определения норм и условий бесплатной выдачи лечебно-профилактического питания, молока или других равноценных пищевых продуктов и осуществления компенсационной выплаты в размере, эквивалентном стоимости молока или других равноценных пищевых продуктов".

Чтобы знать, кому положена выдача молока за вредные условия труда, а также лечебно-профилактического питания, нужно определить, каковы условия труда в медицинском учреждении.

Понятие "условия труда" объединяет совокупность факторов трудового процесса и производственной среды, которые влияют на работоспособность и здоровье работника. Согласно ст. 209 ТК РФ вредным считается производственный фактор, воздействие которого может привести к заболеванию, а опасным - производственный фактор, воздействие которого может повлечь травму. Наличие вредных и опасных факторов определяют по итогам аттестации рабочих мест по условиям труда. Порядок ее проведения утвержден Приказом Минздравсоцразвития России от 26.04.2011 N 342н.

Если по итогам проведенной аттестации рабочих мест условия труда признаны вредными или опасными (уровень вредных и опасных производственных факторов превышает утвержденные нормативы), работодатель должен соблюдать правила, установленные трудовым законодательством, связанные с организацией трудового процесса. В частности, он обязан производить выдачу работникам молока либо других равноценных пищевых продуктов, а в определенных случаях - обеспечивать их лечебно-профилактическим питанием.

Перечень вредных производственных факторов, при наличии которых работодатель обязан бесплатно выдавать работникам молоко или равноценные пищевые продукты, включает химические, биологические и физические факторы.

Самая обширная группа - это химические факторы. Она насчитывает 969 наименований неорганических, органических соединений. Также в данный Перечень входят пестициды и агрохимикаты.

К биологическим факторам отнесены микроорганизмы-продуценты, используемые в качестве промышленных штаммов, препараты, содержащие клетки и споры микроорганизмов, патогенные микроорганизмы, а к физическим - ионизирующее излучение (на работах с применением радиоактивных веществ в открытом виде, используемых по 1-му и 2-му классам работ).

Таким образом, определить конкретный перечень медицинских работников, которым полагается выдача молока за вредные условия труда, можно только по результатам проведенной аттестации рабочих мест. Наибольшую вероятность в реализации данного права имеют, в частности, врачи-вирусологи, микробиологи, непосредственно работающие с препаратами, содержащими живые клетки и споры микроорганизмов, материалами, зараженными возбудителями таких болезней, как чума, холера, сап, мелиоидоз, натуральная оспа, сибирская язва, туляремия и др.

Какие нормы выдачи молока предусмотрены за вредные условия труда?

Как уже было отмечено, Нормы и условия бесплатной выдачи молока были разработаны Минздравсоцразвития в 2009 г. В соответствии с п. 3 данного документа выдача и употребление молока должны осуществляться в буфетах, столовых или помещениях, специально оборудованных в соответствии с санитарно-гигиеническими требованиями. Норма бесплатной выдачи молока составляет 0,5 л за смену независимо от ее продолжительности. Выдаваемое работникам молоко должно соответствовать требованиям Технического регламента на молоко и молочную продукцию, утвержденного Федеральным законом от 12.06.2008 N 88-ФЗ.

Работникам, занятым производством или переработкой антибиотиков, вместо свежего молока выдаются кисломолочные продукты, обогащенные пробиотиками (бифидобактериями, молочнокислыми бактериями), или приготовленный на основе цельного молока колибактерин (п. 6 Норм и условий бесплатной выдачи молока).

Работникам, контактирующим с неорганическими соединениями цветных металлов (ранее - свинца), как и прежде, дополнительно к молоку будет выдаваться 2 г пектина в составе пищевых продуктов (напитков, желе, джемов, мармеладов, соковой продукции из фруктов и (или) овощей и консервов). Допускается замена этих продуктов натуральными фруктовыми и (или) овощными соками с мякотью в количестве 300 мл.

При постоянном контакте с неорганическими соединениями цветных металлов вместо молока работникам полагаются кисломолочные продукты или продукты для диетического (лечебного и профилактического) питания при вредных условиях труда (п. 5 Норм и условий бесплатной выдачи молока).

Следует отметить, что в данном документе приведен перечень равноценных продуктов, которые могут выдаваться вместо молока. В соответствии с таблицей 1, являющейся Приложением к Нормам и условиям бесплатной выдачи молока, в него входят кисломолочные жидкие продукты, творог, сыр, продукты для диетического (лечебного и профилактического) питания при вредных условиях труда.

Согласно п. 7 Норм и условий бесплатной выдачи молока не допускаются замена молока сметаной, сливочным маслом, другими продуктами (кроме равноценных пищевых продуктов, указанных в таблице 1), а также выдача молока или других равноценных пищевых продуктов за одну или несколько смен вперед, как и за прошедшие смены. Заметим, что на практике нарушение данного пункта происходит довольно часто. Необходимо сказать, что замена молока равноценными пищевыми продуктами возможна только с согласия работника и с учетом мнения первичной профсоюзной организации или иного представительного органа работников (п. 8 Норм и условий бесплатной выдачи молока).

При этом, если результатами аттестации рабочих мест подтверждено, что в учреждении обеспечены безопасные условия труда, работодатель вправе принять решение (с учетом мнения первичной профсоюзной организации или иного представительного органа работников) о прекращении бесплатной выдачи работникам молока или других равноценных пищевых продуктов (п. 13 Норм и условий бесплатной выдачи молока).

Обратите внимание! Работникам, получающим бесплатно лечебно-профилактическое питание в связи с особо вредными условиями труда, молоко или другие равноценные пищевые продукты не выдаются (п. 11 Норм и условий бесплатной выдачи молока).

Кому положено лечебно-профилактическое питание?

В соответствии со ст. 222 ТК РФ сотрудникам, занятым на работах с особо вредными условиями труда, предоставляется бесплатно по установленным нормам лечебно-профилактическое питание.

Перечень производств, профессий и должностей, работа в которых дает право на бесплатное получение лечебно-профилактического питания в связи с особо вредными условиями труда, Рационы такого питания, Правила его бесплатной выдачи, Нормы бесплатной выдачи витаминных препаратов утверждены Приказом Минздравсоцразвития России от 16.02.2009 N 46н.

Согласно Перечню производств, профессий и должностей, работа в которых дает право на бесплатное получение лечебно-профилактического питания в связи с особо вредными условиями труда, реализовать данное право могут врачи (всех категорий и специальностей), фельдшеры (всех категорий и наименований), осуществляющие медико-санитарное сопровождение работ, связанных с уничтожением химического оружия, а также врачи, средний медицинский персонал, руководители и специалисты, непосредственно работающие в лечебных барокамерах.

Выдача работникам лечебно-профилактического питания производится перед началом работы в виде горячих завтраков или специализированных вахтовых рационов. В отдельных случаях оно может предоставляться в обеденный перерыв по согласованию с медико-санитарной службой работодателя, а при ее отсутствии - с территориальными органами Роспотребнадзора.

Медицинским работникам, работающим в условиях повышенного давления (работающим в кессонах, лечебных барокамерах, занятым на водолазных работах), лечебно-профилактическое питание должно выдаваться после вышлюзования.

Обратите внимание! Лечебно-профилактическое питание не выдается сотрудникам в нерабочие дни, дни отпуска, служебных командировок, периоды учебы с отрывом от производства, выполнения работ на других участках, где такое питание не установлено, в период временной нетрудоспособности при заболеваниях общего характера, в дни пребывания в больнице или санатории на лечении.

Как отразить в учете расходы, связанные с выдачей работникам молока и лечебно-профилактического питания?

В соответствии с Указаниями о порядке применения бюджетной классификации Российской Федерации на 2013 год и на плановый период 2014 и 2015 годов, утвержденными Приказом Минфина России от 21.12.2012 N 171н (далее - Указания о порядке применения бюджетной классификации РФ), расходы учреждения здравоохранения на выдачу молока и лечебно-профилактического питания работникам, занятым на работах с вредными и особо вредными условиями труда, отражаются в бухгалтерском учете следующим образом:

- расходы на оплату договоров, предметом которых является организация выдачи молока или других равноценных пищевых продуктов, а также лечебно-профилактического питания сотрудникам учреждения, занятым на работах с вредными условиями труда, - по подстатье 226 "Прочие работы, услуги" КОСГУ;

- расходы на оплату договоров, связанных с приобретением молочных продуктов, - по статье 340 "Увеличение стоимости материальных запасов" КОСГУ.

Пример 1. Организация, имеющая статус бюджетного учреждения, приобрела молоко для выдачи специалистам, работающим с вредными условиями труда, на сумму 3000 руб. (без НДС) за счет средств, полученных от оказания платных услуг. За месяц было выдано молоко на сумму 2500 руб.

В бухгалтерском учете в соответствии с Инструкцией N 174н <2> данная операция будет отражена следующим образом:

<2> Инструкция по применению Плана счетов бухгалтерского учета бюджетных учреждений, утв. Приказом Минфина России от 16.12.2010 N 174н.

Для оформления в бухгалтерском учете операции по выдаче молока не утверждена унифицированная форма первичной учетной документации, поэтому учреждение может самостоятельно разработать и принять соответствующую форму, содержащую обязательные реквизиты, предусмотренные п. 2 ст. 9 Закона о бухгалтерском учете <3>. В качестве варианта можно использовать ведомость на выдачу материальных ценностей на нужды учреждения (ф. 0504210), форма которой утверждена Приказом Минфина России N 173н <4>, дополнив ее необходимой информацией о лице, которому выдается молоко или равноценные продукты питания за вредные условия труда.

<3> Федеральный закон от 06.12.2011 N 402-ФЗ "О бухгалтерском учете".

<4> Приказ Минфина России от 15.12.2010 N 173н "Об утверждении форм первичных учетных документов и регистров бухгалтерского учета, применяемых органами государственной власти (государственными органами), органами местного самоуправления, органами управления государственными внебюджетными фондами, государственными академиями наук, государственными (муниципальными) учреждениями и Методических указаний по их применению".

Как выплатить компенсацию взамен выдачи молока за вредные условия труда?

Отметим, что Порядок осуществления компенсационной выплаты в размере, эквивалентном стоимости молока или других равноценных пищевых продуктов, утвержден Приказом Минздравсоцразвития России от 16.02.2009 N 45н (далее - Порядок). Обращаем внимание руководителей медицинских учреждений на то, что в соответствии с п. 1 Порядка выдача молока (других равноценных пищевых продуктов) может быть заменена компенсационной выплатой в размере, эквивалентном стоимости молока жирностью не менее 2,5%, по заявлениям работников в случае, если это предусмотрено коллективным и (или) трудовым договорами. В соответствии с Указаниями о порядке применения бюджетной классификации РФ суммы денежной компенсации следует отражать по подстатье 212 "Прочие выплаты" КОСГУ.

Примечание. Выплата денежной компенсации взамен выдачи молока производится не реже одного раза в месяц (п. 3 Порядка).

Конкретный размер компенсационной выплаты и порядок его индексации устанавливаются работодателем с учетом мнения первичной профсоюзной организации или иного представительного органа работников и включаются в коллективный договор. При отсутствии у работодателя представительного органа работников указанные положения включаются в заключаемые с работниками трудовые договоры.

Пример 2. В медицинской организации, имеющей статус автономного учреждения, коллективным договором предусмотрена замена выдачи молока за вредные условия труда выплатой денежной компенсации при условии согласия работников. Стоимость 1 л молока за месяц по статистическим данным субъекта РФ составляет 43,5 руб.

В сентябре 2013 г. у специалиста, работающего во вредных условиях труда, согласно графику было 13 смен, за смену ему полагалось 0,5 л молока. Сотруднику по его заявлению вместо молока была выдана денежная компенсация в сумме 282,75 руб. (13 смен x 0,5 л x 43,5 руб.) за счет средств, полученных от оказания платных услуг.

В бухгалтерском учете данная операция будет отражена в соответствии с Инструкцией N 183н <5> следующим образом:

<5> Инструкция по применению Плана счетов бухгалтерского учета автономных учреждений, утв. Приказом Минфина России от 23.12.2010 N 183н.

Дополнительно законодателем уточнен порядок индексации размера компенсационной выплаты, которая производится пропорционально росту цен на молоко и другие равноценные пищевые продукты в розничной торговле по месту расположения работодателя на территории административной единицы субъекта РФ на основе данных компетентного структурного подразделения органа исполнительной власти субъекта РФ (п. 5 Порядка).

Возникают ли обязательства по уплате НДФЛ и страховых взносов с компенсационной выплаты?

Налог на доходы физических лиц. В соответствии с п. 3 ст. 217 НК РФ не облагаются НДФЛ компенсации, связанные с исполнением налогоплательщиком трудовых обязанностей, установленные действующим законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления, в пределах закрепленных законодательно норм. Таким образом, денежная компенсационная выплата в размере, эквивалентном стоимости молока или других равноценных пищевых продуктов, предусмотренная коллективным или трудовым договором, не подлежит обложению НДФЛ.

Страховые взносы во внебюджетные фонды. При начислении страховых взносов действуют аналогичные нормы. В силу пп. "и" п. 2 ч. 1 ст. 9 Федерального закона от 24.07.2009 N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования" компенсационные выплаты в размере, эквивалентном стоимости молока или других равноценных пищевых продуктов, не облагаются страховыми взносами. Эта норма продублирована в пп. 2 п. 1 ст. 20.2 Федерального закона от 24.07.1998 N 125-ФЗ "Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний", поэтому страховые взносы на "травматизм" начислять не нужно.

Как на практике реализовать положение статья 147 ТК РФ?Была проведена СОУТ, установила, рабочие места у плавсостава имеют класс 3,1. Относительно чего (или кого) мы должны повысить на 4% ставку (оклад), если вредность только у них? Т.е. таких же работ, но без вредности, у нас нет.

ОтветС 1 января 2014 г. вступили в силу федеральные законы от 28 декабря 2013 г. N 426-ФЗ "О специальной оценке условий труда" и от 28 декабря 2013 г. N 421-ФЗ "О внесении изменений в отдельные законодательные акты Российской Федерации в связи с принятием Федерального закона "О специальной оценке условий труда". В соответствии с ними в статьи 92, 117 и 147 Трудового кодекса Российской Федерации внесены изменения, вводящие минимальные размеры и дифференцированный порядок предоставления гарантий (компенсаций) в зависимости от класса (подкласса) условий труда на рабочих местах, выявленного по результатам специальной оценки условий труда. См. Письмо Минтруда России от 20.05.2014 N 15-1/ООГ-486 «О предоставлении гарантий (компенсаций) за работу во вредных (опасных) условиях труда»: http://www.1kadry.ru/#/document/99/499099466/?step=5 .

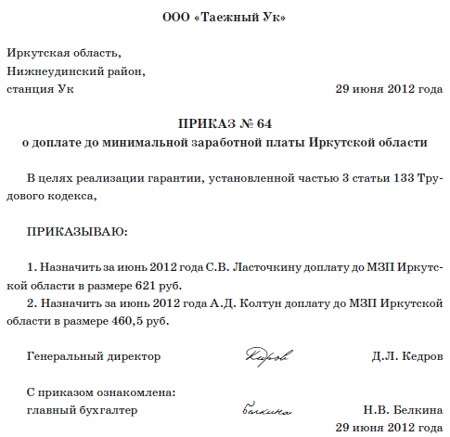

Оплату труда работников, занятых на работах с вредными или опасными условиями труда, устанавливают в повышенном размере. Минимальный размер повышения составляет 4 процента тарифной ставки (оклада), установленной для различных видов работ с нормальными условиями труда. Конкретный порядок повышения работодатель устанавливает самостоятельно с учетом представительного органа работников в трудовом или коллективном договоре или в локальном акте в порядке, предусмотренном в статье 372 Трудового кодекса РФ.

Таким образом, по результатам спецоценки оклад работнику должен быть повышен на 4 % (по сравнению с тем, что был раньше). что должно найти отражение в штатном расписании и в дополнительном соглашении к трудовому договору работника.

Чтобы и для ФНС и для ГИТ сразу было видно, что вы выполнили требования законодательства о повышении оплаты труда в связи с вредными условиями труда, то, по нашему мнению лучше ввести именно надбавку за вредность, размер которой можно определить 4%.

В поддержку данной точки зрения можно привести еще такие аргументы:

Кроме того, исходя из смысла ст. 147 ТК РФ, доплата за работу во вредных условиях труда относится к выплатам компенсационного характера.

Согласно ст. 129 ТК РФ, заработная плата состоит из вознаграждения за труд (оклада, тарифной ставки), а также компенсационных и стимулирующих выплат. Следовательно, компенсационная выплата за работу во вредных условиях труда не может входить в оклад, она должна быть установлена отдельно, ее нужно указывать в расчетных листках при каждой выплате зарплаты.

Из сказанного можно сделать вывод, что надбавку за работу во вредных условиях труда следует не включать в оклад, а установить в виде отдельной компенсационной выплаты.

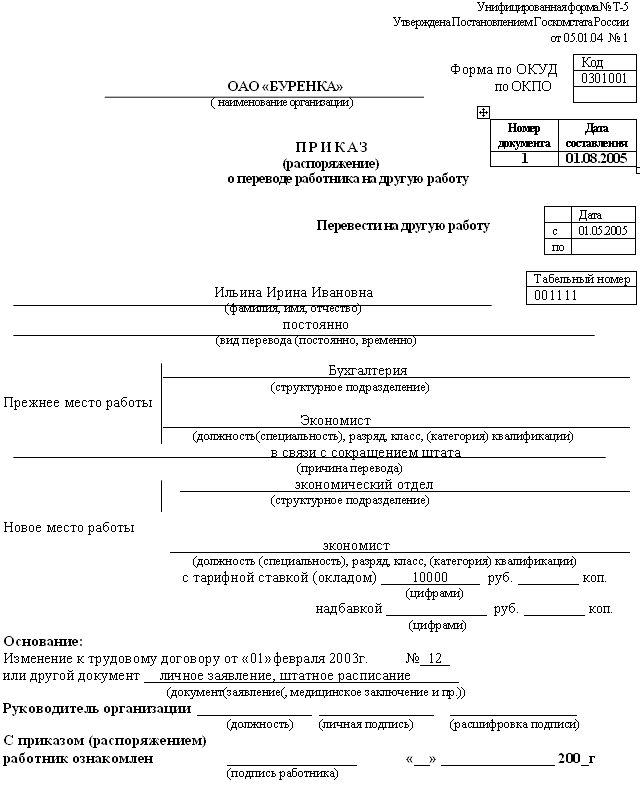

Образец дополнительного соглашения приведен ниже по тексту .

ДОПОЛНИТЕЛЬНОЕ СОГЛАШЕНИЕ № 1

к трудовому договору от 14 июня 2012 г. № 123

г. Москва 01.10.2014

Общество с ограниченной ответственностью «Альфа», именуемое в дальнейшем «Работодатель», в лице директора Львова Александра Владимировича, действующего на основании устава, с одной стороны и электрогазосварщик Лампочкин Алексей Владимирович, именуемый в дальнейшем «Работник», с другой стороны договорились внести в трудовой договор от 14 июня 2012 г. № 123 следующие изменения:

1. Работник занят на работах с вредными условиями труда 3.1 подкласса, что подтверждается результатами специальной оценки условий труда от «01» октября 2014 г. № 1-СО.

2. Оклад Работника увеличивается на 4 процента.

« Работнику установлена надбавка за работу во вредных условиях труда в размере 4% от его оклада»

3. Настоящее дополнительное соглашение вступает в силу с момента подписания и является неотъемлемой частью трудового договора от «14» июня 2012 г. № 123.

4. Настоящее дополнительное соглашение составлено в двух экземплярах, имеющих одинаковую юридическую силу, по одному для каждой стороны.

соглашения получил(а) _______________ А.В. Лампочкин

Подробности в материалах Системы:

1.Ситуация:Какие компенсации положены сотруднику за работу во вредных и опасных условиях труда

В настоящее время компенсации за работу во вредных и (или) опасных условиях труда установлены в следующем виде:

Сокращенная продолжительность рабочего времени в общем случае составляет не более 36 часов в неделю и 8 часов в день (или 6 часов при 30-часовой рабочей неделе) при условии, что по результатам специальной оценки условия труда на рабочих местах сотрудников отнесены к вредным условиям труда 3 или 4 степени или опасным условиям труда. В виде исключения продолжительность рабочего времени может быть увеличена до 40 часов в неделю при наличии соответствующих условий в отраслевом, межотраслевом соглашениях или коллективных договорах, а также письменного согласия самого работника. Согласие следует оформить в виде отдельного соглашения к трудовому договору. И в этом случае работнику дополнительно выплачивают денежную компенсацию в порядке, размерах и на условиях, которые установлены отраслевыми соглашениями или коллективными договорами. Ежедневная продолжительность рабочего дня в виде исключения также может быть увеличена до 12 часов – при 36-часовой рабочей неделе и 8 часов – при 30-часовой с письменного согласия работника и при наличии соответствующих условий в отраслевых и коллективных соглашениях. При этом денежная компенсация за увеличенный рабочий день с сохранением недельной нормы рабочего времени не выплачивается, если иной порядок не предусмотрен в указанных выше соглашениях. В результате конкретную продолжительность рабочего времени работника устанавливают трудовым договором на основании отраслевого (межотраслевого) соглашения и коллективного договора с учетом результатов специальной оценки.

Ежегодный дополнительный оплачиваемый отпуск составляет не менее семи календарных дней при условии, что по результатам специальной оценки условия труда на рабочих местах работников отнесены к вредным условиям 2, 3 или 4 степени либо опасным условиям труда. Конкретную продолжительность дополнительного отпуска для работника устанавливают трудовым договором на основании отраслевого (межотраслевого) соглашения или коллективного договора с учетом результатов специальной оценки. Если дополнительный отпуск превышает минимальную продолжительность в семь календарных дней, то дни превышения могут быть заменены денежной компенсацией в порядке, размерах и на условиях, которые установлены отраслевыми и межотраслевыми соглашениями, а также коллективными договорами.

Оплату труда работников, занятых на работах с вредными или опасными условиями труда, устанавливают в повышенном размере. Минимальный размер повышения составляет 4 процента тарифной ставки (оклада), установленной для различных видов работ с нормальными условиями труда. Конкретный порядок повышения работодатель устанавливает самостоятельно с учетом представительного органа работников в трудовом или коллективном договоре или в локальном акте в порядке, предусмотренном в статье 372 Трудового кодекса РФ.

Помимо прочего, на работах с вредными условиями труда работникам выдают бесплатно по установленным нормам молоко или другие равноценные пищевые продукты. По письменным заявлениям работников выдача молока может быть заменена денежной компенсацией в размере, эквивалентном стоимости молока, при условии, что такая замена предусмотрена коллективным или трудовым договором. На работах с особо вредными условиями предоставляют бесплатно лечебно-профилактическое питание. Нормы молока утверждены в приложении 1 к приказу Минздравсоцразвития России от 16 февраля 2009 г. № 45н. нормы профилактического питания – в приложении 2 к приказу Минздравсоцразвития России от 16 февраля 2009 г. № 46н .

заместитель директора департамента образования и кадровых ресурсов Минздрава России

2.Ситуация:Как внести изменения в трудовой договор сотрудника, если по результатам специальной оценки на его рабочем месте выявлены вредные или опасные условия труда

Необходимо заключить дополнительное соглашение к трудовому договору и закрепить в нем дополнительные гарантии.

Если за работу во вредных или опасных условиях сотруднику полагаются среди прочего оплата труда в повышенном размере и дополнительный оплачиваемый отпуск. то, помимо дополнительного соглашения, издайте приказ об изменении условий договора в произвольной форме .

Оформить дополнительные соглашения с сотрудниками, на чьих местах выявлена вредность, и распространить действия таких соглашений нужно с даты утверждения отчета о специальной оценке. Дата утверждения отчета свидетельствует о завершении спецоценки, и именно с этой даты следует применять и ее результаты. На это указывают и специалисты Минтруда России в письме от 26 марта 2014 г. № 17-3/10/В-1579 .

заместитель директора департамента образования и кадровых ресурсов Минздрава России

С уважением и пожеланием комфортной работы, Светлана Горшнева,

эксперт Системы Кадры

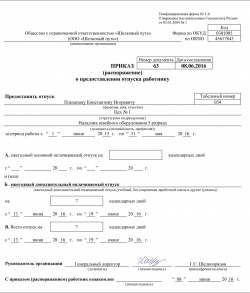

«О замене бесплатной выдачи молока работникам,

занятым на работах с вредными условиями труда,

на компенсационную выплату»

На основании письменных заявлений работников. имеющих право на бесплатное получение молока, в соответствии с Приказом Минздравсоцразвития РФ от 16.02.2009 г. № 45н,

1. Заменить бесплатную выдачу молока работникам, занятым на работах с вредными условиями труда, на компенсационную выплату.

2. Начисление компенсационной выплаты работникам осуществлять, согласно утвержденного списка (приложение 1 к настоящему приказу).

4. Размер компенсационной выплаты принять эквивалентным стоимости молока жирностью 2,5 % в розничной торговле по Самарской области.

5. Сумму компенсации установить на основании ежемесячной информации о средних розничных ценах на молоко, предоставляемой отделом государственной статистики по г. Тольятти.

6. Бухгалтерии – выплату компенсации производить 1 раз в месяц за фактически отработанное время, согласно предоставленных табелей учета рабочего времени.

7. Контроль за исполнением приказа возложить на специалиста по охране труда Белову Р.А.

Директор Н.Н. Лямзин

Как известно, работодатель обязан производить дополнительные выплаты, связанные с режимом и условиями труда. Что полагается «вредным» сотрудникам? Каков порядок учета и налогообложения получаемых ими благ?

Безопасные условия труда – это условия, при которых воздействие на работающих вредных или опасных производственных факторов исключено либо уровни их воздействия не превышают установленных нормативов. Воздействие на работника вредного производственного фактора может привести к его заболеванию. Последствием же опасного производственного фактора может стать травма работника (ст. 209 ТК РФ). Поговорим о льготах и компенсациях, предусмотренных для сотрудников, занятых на таких работах, и соответсвующих обязанностях работодателей.

В соответствии со ст. 212 ТК РФ работодатель обязан обеспечить проведение аттестации рабочих мест по условиям труда с последующей сертификацией организации работ по охране труда.

Всем сотрудникам, трудящимся во вредных условиях, работодатель предоставляет соответствующие гарантии. Речь идет о сокращенной продолжительности рабочего времени, дополнительном отдыхе, выдаче средств индивидуальной защиты (далее – СИЗ), лечебном питании, надбавках к заработной плате и т.д. При этом Минфин в письме от 27.08.2009 г. № 03-03-06/1/550 напомнил, что экономическая целесообразность данных затрат должна быть обязательно подтверждена результатами аттестации рабочих мест.

Обратите внимание: в соответствии со ст. 57 ТК РФ информирование работника об условиях труда производится с момента его приема на работу и предусматривается при составлении трудового договора как одно из существенных условий.

Трудовое законодательство ограничивает применение труда женщин на работах с вредными или опасными условиями труда (ст. 253 ТК РФ). Перечень таких работ утвержден постановлением Правительства от 25.02.2000 г. № 162. Между тем лицам в возрасте до восемнадцати лет и вовсе не разрешено трудиться на работах с вредными условиями труда (ст. 265 ТК РФ). Перечень данных работ установлен постановлением Правительства от 25.02.2000 г. № 163.

Аттестация рабочих мест по условиям труда – это оценка условий труда на рабочих местах в целях выявления вредных и опасных производственных факторов и осуществления мероприятий по приведению условий труда в соответствие с государственными нормативными требованиями (ст. 209 ТК РФ). Порядок проведения аттестации рабочих мест по условиям труда утвержден приказом Минздравсоцразвития от 31.08.2007 г. № 569 (далее – Порядок).

Работодатель самостоятельно определяет сроки проведения очередной аттестации, но не реже одного раза в пять лет (п. 5 Порядка). При этом вновь организованные рабочие места аттестуются после ввода их в эксплуатацию (п. 7 Порядка). Аттестация рабочих мест по условиям труда включает гигиеническую оценку условий труда, оценку травмобезопасности и обеспеченности работников СИЗ (п. 2 Порядка).

Условия труда по степени вредности и опасности условно подразделяются на 4 класса (п. 4.2 Руководства Р 2.2.2006-05 «Руководство по гигиенической оценке факторов рабочей среды и трудового процесса. Критерии и классификация условий труда», утвержденного Главным государственным санитарным врачом 29.07.2005 г.):

При отнесении условий труда на рабочем месте к классу 4 (опасному) в организации должен быть незамедлительно разработан комплекс мер, направленных на снижение уровня воздействия опасных факторов либо на уменьшение времени их воздействия (п. 44 Порядка).

С точки зрения налогового учета, затраты на аттестацию рабочих мест относятся к расходам на обеспечение нормальных условий труда и мер по технике безопасности (подп. 7 п. 1 ст. 264 НК РФ).

Делу – время, потехе – часДля работников, занятых на работах с вредными или опасными условиями труда, законодатель установил сокращенную продолжительность рабочего времени – не более 36 часов в неделю (ст. 92 ТК РФ, п. 1 постановления Правительства от 20.11.2008 г. № 870 (далее – Постановление № 870). При этом максимально допустимая продолжительность ежедневной работы (смены) не может превышать (ст. 94 ТК РФ):

Коллективным договором может быть предусмотрено увеличение смены при условии соблюдения предельной еженедельной продолжительности рабочего времени и гигиенических нормативов условий труда.

Также сотрудникам, занятым на работах с вредными или опасными условиями труда, положено предоставлять ежегодный дополнительный оплачиваемый отпуск продолжительностью не менее 7 календарных дней (ст. 117 ТК РФ, п. 1 Постановления № 870).

Отметим, что Минздравсоцразвития до сих пор не утвердил конкретные значения сокращенной продолжительности рабочего времени и длительности дополнительных отпусков в зависимости от класса условий труда и с учетом мнения Российской трехсторонней комиссии по регулированию социально-трудовых отношений (п. 2 Постановления № 870). Поэтому до тех пор, пока не будут приняты указанные нормы, ст. 423 ТК РФ позволяет использовать Список производств, цехов, профессий и должностей с вредными условиями труда, работа в которых дает право на дополнительный отпуск и сокращенный рабочий день, утвержденный постановлением Госкомтруда СССР, Президиума ВЦСПС от 25.10.1974 г. № 298/П-22. Инструкция о порядке применения данного списка установлена постановлением Госкомтруда СССР, ВЦСПС от 21.11.1975 г. № 273/П-20.

В налоговом учете расходы на оплату дополнительных отпусков, предусмотренных законодательством:

Работники, трудящиеся во вредных условиях, могут претендовать на досрочное назначение трудовой пенсии (подп. 1 п. 1 ст. 27 Федерального закона от 17.12.2001 г. № 173-ФЗ).

Надбавки и компенсацииОплата труда сотрудников, занятых на работах с вредными или опасными условиями труда, должна производиться в повышенном размере (ст. 146 ТК РФ). Сумма дополнительных выплат прописана в Постановлении № 870 и составляет не менее 4% тарифной ставки (оклада), установленной для различных видов работ с нормальными условиями труда. При этом конкретные размеры повышения оплаты труда устанавливает работодатель с учетом мнения представительного органа работников либо коллективным, трудовым договором (ст. 147 ТК РФ).

Обратите внимание: Минфин в письме от 19.06.2009 г. № 03-04-06-02/46 1 отметил, что ни Трудовой кодекс, ни иные нормативные правовые акты не рассматривают оплату труда в части повышения тарифных ставок (окладов) в качестве компенсационной выплаты. Таким образом, доплаты к заработной плате сотрудникам, занятым на работах с вредными или опасными условиями труда, не могут рассматриваться в качестве компенсаций в смысле ст. 164 ТК РФ, а повышают размер оплаты труда вышеназванным работникам. Следовательно, положения п. 3 ст. 217 и подп. 2 п. 1 ст. 238 НК РФ на такие доплаты не распространяются и подлежат налогообложению НДФЛ и ЕСН в общеустановленном порядке.

Отметим, что как и с дополнительными отпусками, Минздравсоцразвития должно было утвердить минимальный размер повышения оплаты труда работникам в зависимости от класса условий труда и с учетом мнения Российской трехсторонней комиссии по регулированию социально-трудовых отношений (п. 2 Постановления № 870). До тех пор, пока не будут приняты указанные нормы ст. 423, ТК РФ позволяет пользоваться существующими, утвержденными Госкомтрудом СССР и ВЦСПС отраслевыми типовыми перечнями работ с тяжелыми и вредными, особо тяжелыми и особо вредными условиями труда, на которых могут устанавливаться доплаты рабочим за условия труда.

Итак, в налоговом учете расходы на оплату труда работников, занятых на работах с вредными или опасными условиями труда в повышенном размере:

Кроме доплат, законодательство обязывает работодателя выплачивать за работу с вредными или опасными условиями труда компенсацию (ст. 210 ТК РФ). В соответствии со ст. 219 ТК РФ размеры такой компенсации должно утвердить Правительство. Однако чиновники в Постановлении № 870 невольно приравняли повышение оплаты труда к компенсациям. В то же время, в соответствии со ст. 164 ТК РФ, к компенсации относятся денежные выплаты, установленные в целях возмещения работникам затрат, связанных с исполнением ими трудовых или иных обязанностей, предусмотренных законодательством. Как видите, функции доплат согласно ст. 146 ТК РФ и компенсаций согласно ст. 210 ТК РФ различны. Заметим, что повышенные или дополнительные компенсации за «вредную» работу могут устанавливаться коллективным договором, локальным нормативным актом (ст. 219 ТК РФ).

В налоговом учете расходы на выплату сотрудникам, занятым на работах с вредными или опасными условиями труда, компенсаций, предусмотренных законодательством:

Сотрудники, занятые на работах с вредными или опасными условиями труда, должны проходить обязательные медицинские осмотры (ст. 213 ТК РФ):

Делается это для установления пригодности таких лиц для выполнения поручаемой работы и предупреждения профессиональных заболеваний. В соответствии с медицинскими рекомендациями указанные граждане также проходят внеочередные медицинские обследования.

Вредные и опасные производственные факторы и работы, при выполнении которых обязательны предварительные и периодические медосмотры, порядок проведения последних утверждены приказом Минздравсоцразвития от 16.08.2004 г. № 83. Также приказом Минздравмедпрома от 14.03.1996 г. № 90 был утвержден Порядок проведения предварительных и периодических медицинских осмотров работников и медицинских регламентов допуска к профессии. При этом Роспотребнадзор в письме от 13.01.2005 г. № 0100/63-05-32 сказал, что указанный документ следует применять только в части определения медицинских противопоказаний при допуске к работе с вредными факторами, состава специалистов и объема лабораторных исследований, необходимых при проведении осмотров, а также утвержденного им списка профессиональных заболеваний.

Вместе с тем некоторые категории работников должны периодически (не реже одного раза в пять лет) проходить обязательное психиатрическое освидетельствование (ст. 213 ТК РФ). Перечень медицинских психиатрических противопоказаний для осуществления отдельных видов профессиональной деятельности и деятельности, связанной с источником повышенной опасности, утвержден постановлением Правительства от 28.04.1993 г. № 377. При этом правила прохождения обязательного психиатрического освидетельствования установлены постановлением Правительства от 23.09.2002 г. № 695.

Учтите, что психиатрическое освидетельствование работника проводится на добровольной основе. В то же время работодатель обязан не допустить работников к исполнению ими трудовых обязанностей без прохождения обязательного психиатрического освидетельствования. При этом данные нормативные положения никак не ущемляют прав человека, так как направлены на недопущение причинения гражданину вреда здоровью при его трудоустройстве на работу с вредными факторами (определение ВС РФ от 12.02.2008 г. № КАС07-763).

Обратите внимание: обязательные медицинские осмотры и психиатрические освидетельствования осуществляются за счет средств работодателя (ст. 213 ТК РФ). В налоговом учете такие затраты отражают согласно подп. 7 п. 1 ст. 264 НК РФ в составе прочих расходов, связанных с производством и реализацией (письмо Минфина от 07.08.2007 г. № 03-03-06/1/543).

Может получиться и так, что сотрудники при устройстве на работу за свой счет проходят обязательный медосмотр и оформляют личную медицинскую книжку. В дальнейшем организация компенсирует им данные затраты. В налоговом учете расходы на возмещение работникам организации стоимости оплаченных ими за свой счет обязательных предварительных медицинских осмотров и оформления медицинских книжек при трудоустройстве на работу:

Сотрудников, занятых на работах с вредными условиями труда, работодатель обеспечивает средствами индивидуальной защиты. При этом все СИЗ должны быть сертифицированы либо соответствующим образом задекларированы (ст. 212 ТК РФ). Работодатель за счет своих средств обязан не только выдать средства защиты, но и обеспечивать их хранение, стирку, сушку, ремонт и замену (ст. 221 ТК РФ).

В настоящее время нормативы бесплатной выдачи работникам средств защиты утверждает Минздравсоцразвития 2 (п. 5.2.73 Положения, утвержденного постановлением Правительства от 30.06.2004 г. № 321). Между тем работодатель вправе с учетом мнения представительного органа работников устанавливать свои лимиты бесплатной выдачи работникам СИЗ, улучшающие по сравнению с типовыми нормами защиту сотрудников от имеющихся на рабочих местах вредных факторов (ст. 221 ТК РФ). Правила обеспечения работников средствами индивидуальной защиты утверждены постановлением Минздравсоцразвития от 01.06.2009 г. № 290н.

В налоговом учете расходы на средства индивидуальной защиты, предусмотренные законодательством:

Кстати, не так давно Минфин в письме от 31.08.2009 г. № 03-04-06-01/226 сказал, что расходы, связанные с компенсацией сотрудникам затрат на приобретение СИЗ, также могут быть учтены в целях налогообложения прибыли. Причем данные выплаты не подлежат обложению единым социальным налогом и налогом на доходы физических лиц на основании подп. 2 п. 1 ст. 238 и п. 3 ст. 217 НК РФ.

Дополнительное питаниеСотрудникам, занятым на работах с вредными условиями труда, положено выдавать бесплатно молоко либо другие равноценные пищевые продукты. Причем вместо указанных продуктов питания работникам по их письменным заявлениям может быть выплачена компенсация. В данном случае речь идет о денежной сумме, эквивалентной стоимости молока или других равноценных пищевых продуктов, если это предусмотрено коллективным или трудовым договором (ст. 222 ТК РФ). Перечень вредных производственных факторов, при воздействии которых в профилактических целях рекомендуется употребление молока или других равноценных пищевых продуктов, а также нормы и условия их бесплатной выдачи и порядок осуществления компенсационной выплаты утверждены приказом Минздравсоцразвития от 16.02.2009 г. № 45н. Отметим, что выдача компенсации вместо молока позволит сэкономить на оборудовании помещений для его употребления в соответствии с санитарно-гигиеническими требованиями.

На работах с особо вредными условиями труда должно предоставляться лечебно-профилактическое питание (ст. 222 ТК РФ). Перечень производств, профессий и должностей, работа в которых дает право на бесплатное получение питания, а также рационы, нормы и правила его выдачи утверждены приказом Минздравсоцразвития от 16.02.2009 г. № 46н.

В налоговом учете расходы на бесплатно выдаваемые молоко (либо другие равноценные пищевые продукты) и лечебно-профилактическое питание, предусмотренные законодательством:

Аналогичная точка зрения прозвучала в следующих письмах: ФНС от 18.10.2007 г. № ГИ-6-04/793@ и Минфина от 21.08.2007 г. № 03-04-07-02/40, от 04.07.2007 г. № 03-04-06-01/211, а также в постановлении П резидиума ВАС от 17.10.2006 г. № 86/06 и определении ВАС от 19.03.2009 г. № ВАС-3068/09.Вернуться назад

Ранее данная функция находилась в ведении Роструда (подп. 12 п. 8 П оложения, утвержденного постановлением П равительства от 23.04.1997 г. № 480), поэтому в настоящее время наряду с типовыми нормами, принятыми Минздравсоцразвития, продолжают действовать нормативы, утвержденные Минтрудом.Вернуться назад