Рейтинг: 4.4/5.0 (1779 проголосовавших)

Рейтинг: 4.4/5.0 (1779 проголосовавших)Категория: Бланки/Образцы

Бухгалтерская деятельность – это результат ведения хозяйственных операций на любом предприятии, поэтому есть смысл рассмотреть особенности заполнения первичной документации, способствующей упрощению рабочего процесса.

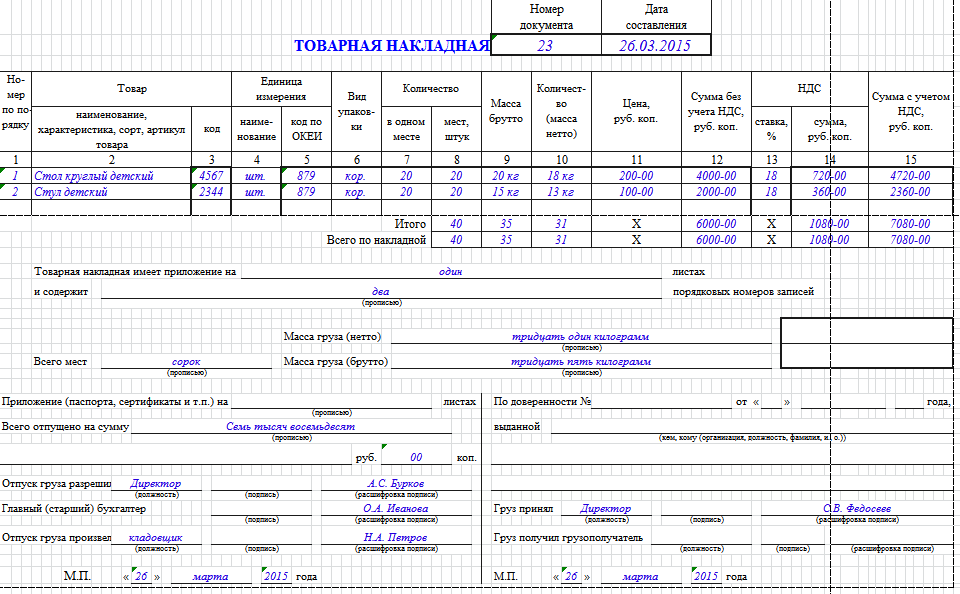

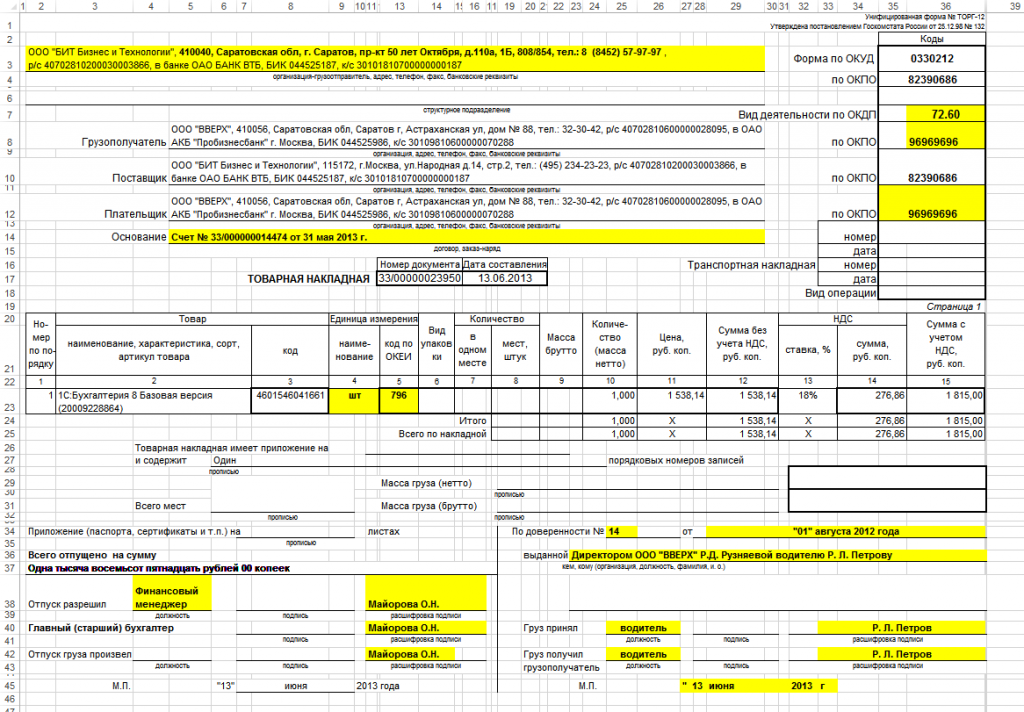

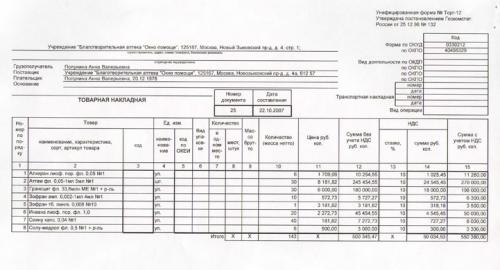

Итак, в статье рассмотрим образец заполнения товарной накладной ТОРГ-12 без НДС, а также принципы, на основании которых возможно производить работу в рамках предприятия.

Что такое ТОРГ-12Для того, чтобы разобраться, что такое ТОРГ-12, приведем ключевые значения данной документации. В первую очередь, это один из важнейших документов, сопутствующих перевозкам товаров, используемый для бумажного оформления факта передачи товаров и ТМЦ от одного лица другому.

Обратите внимание: ТОРГ-12 – бумага, составляемая компанией-продавцом в двух копиях, первая – остается на руках лица, которое несет ответственность за перевозки и работает на предприятии, вторая – дается продавцу.

Любой факт, произошедший в рамках хозяйственной жизни предприятия обязан быть документально оформленным, согласно законам РФ. Что касается накладной ТОРГ-12, то она выступает в качестве первичного документа учета.

Таким образом, в первой ситуации документ представляет собой весомые основание для списания товаров, во второй – для получения ТМЦ.

Товарная накладная — это первичный учетным документом, на основании которого оформляется отпуск ТМЦ сторонним организациями

Формат накладнойНа практике при ведении хозяйственной деятельности используется два типа формата данной накладной – горизонтальный и вертикальный. Нет конкретных норм, согласно которым регулируется расположение бумаги, поэтому можно печатать в любом из видов – альбомном или книжном. В данной ситуации все зависит от параметров печати и отдельных функций текстового редактора.

В последнее время у данного документа отсутствует общий формат, поскольку в 2013 году он был отменена. Однако многие организации привыкли в своей деятельности пользоваться документацией, которая была утверждена ранее. Форму ТОРГ-12 можно скачать здесь .

Обратите внимание: сейчас по законодательству каждый предприниматель может установить персональную форму в образце, которая удобна для него.

Федеральный законФормы первичной документации находятся в утверждении непосредственно руководителем компании, кроме того, они могут находиться под ответственностью уполномоченного лица, отвечающего за ведение бухгалтерских операций. Печатный образец может быть разработан организацией или ИП по их усмотрению в индивидуальном порядке.

Обязательные реквизитыНе зависимо от того, каков образец бланка ТОРГ-12, заполнение данной накладной для ИП не составит проблем. Необходимо только учитывать список обязательных и дополнительных реквизитов, способствующих ориентированию в оперативном представленной информации. Их перечень имеет несколько позиций и если хотя бы одна из них не будет учтена, документ считается недействительным.

К списку обязательных моментов стоит отнестись крайне внимательно и не забывать о каждом из них:

Обратите внимание: обязательные реквизиты, как уже отмечалось, должны присутствовать на бумаге в обязательном порядке, в противном случае, она будет считаться недействительной. Недостоверное указание данных представляет собой крупное правонарушение.

Правила заполнения ТОРГ-12

Все данные в ТОРГ-12 должны быть достоверные данные

Общие правила заполнения накладнойПравила заполнения товарной накладной ТОРГ-12 могут разниться между собой, однако в большинстве случаев они являются общими:

Существует специальная таблица, в которой указывается перечень товаров, заполняется она на основании заголовков столбцов:

Оформление нижней области является не менее важным моментом и требует временных затрат. В ней имеются также определенные данные, их необходимо проанализировать и заполнить в законодательном порядке.

В документе числятся приложения, заполняемые на листах. С практической точки зрения они не заполняются и содержат прочерк:

Подписи лиц

Подписи лиц

Здесь присутствует три графы, которые обязательны к заполнению ответственными лицами:

Товар может быть получен не только ответственным лицом, но и доверенным субъектом на основании составленного документа формы М-2. Эта бумага закрепляется за продавцом. Если товар будет получен в рамках действия этого документа, то имеют место быть заполненными некоторые другие графы:

Обратите внимание: доверенность, составленная по форме М-2, М-2а наделяет субъект правом на своевременное беспрепятственное приобретение ТМЦ. Порядок получения ТМЦ носит индивидуальный характер.

Доверенность на получение ТМЦ может быть выдана как для покупателя, так и для продавца

Отгрузка ТМЦОна происходит только в том случае, если получатель предъявляет документ на получение установленного образца. Если не уделять должного внимания данным правилам, есть большой риск отгрузить товары лицу, по факту, не являющемуся получателем.

Таким образом, заполнение ТН – это простой процесс, тем не менее, не приветствуется пренебрежение определенными правилами. Чтобы быстро получить товар или продать его, необходимо заполнить данные в законодательно установленном порядке и составить накладную в двух экземплярах.

Проверьте установленные у вас сроки выплаты зарплаты

Проверьте установленные у вас сроки выплаты зарплаты

C 03.10.2016 все работодатели обязаны установить в правилах внутреннего трудового распорядка, коллективном или трудовом договоре даты выплаты зарплаты не позднее 15 календарных дней со дня окончания периода, за который она начислена.

ФНС определилась с заполнением поля 107 платежки по НДФЛ

ФНС определилась с заполнением поля 107 платежки по НДФЛ

Перечисляя, например, НДФЛ с отпускных и больничных, поле 107 платежного поручения налоговые агенты должны заполнять в формате «МС.ХХ.ХХХХ».

Работнику-нерезиденту запрещено выплачивать зарплату наличными

Работнику-нерезиденту запрещено выплачивать зарплату наличными

Валютный закон содержит закрытый перечень операций, разрешенных проводить организации-резиденту РФ без использования банковского счета (ч.2 ст.14 Федерального закона от 10.12.2003 N 173-ФЗ ). И выплата зарплаты нерезиденту в этом перечне не поименована.

Командировочные расходы на перелет без посадочного талона не списать

Командировочные расходы на перелет без посадочного талона не списать

Покупка авиабилета (как бумажного, так и электронного) сама по себе не подтверждает факт перелета. Для учета в «прибыльных» целях расходов на услуги авиаперевозки необходим еще и посадочный талон.

Страховые взносы по «обособкам» в 2017 году: как платить

Страховые взносы по «обособкам» в 2017 году: как платить

С 2017 года администрированием страховых взносов будет заниматься ФНС. В связи с этим порядок уплаты взносов частично изменится, в т.ч. новшества коснутся организаций, открывших обособленные подразделения.

НДФЛ с материальной выгоды по беспроцентному займу: позиция изменилась

НДФЛ с материальной выгоды по беспроцентному займу: позиция изменилась

С 2016 года облагаемый НДФЛ доход в виде материальной выгоды от экономии на процентах при получении беспроцентного займа определяется в последний день каждого месяца, в котором действовал договор. И раньше Минфин считал, что за периоды до 2016 года такой доход надо признать на 31.01.2016 г. Но сейчас все изменилось.

Запоздали с уплатой налога на один день: будут ли пени

Запоздали с уплатой налога на один день: будут ли пени

Ни для кого не секрет, что плательщики, не вовремя уплачивающие налоги, должны перечислить в бюджет еще и сумму пени. Но возникает ли такая обязанность у тех, кто уже на следующий день после установленного срока исполнил свою обязанность по уплате налога?

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 13 августа 2012 г.

На вопросы отвечала Е.А. Шаронова, экономист

Правильно оформляем первичку и не толькоК нам в редакцию приходит много вопросов от читателей о том, как надо оформлять первичные документы, подтверждающие расходы. Ведь всем известно, что налоговые инспекторы цепляются к любой мелочи, лишь бы заявить, что документ оформлен неправильно, или говорят, что в представленном комплекте не хватает какой-либо бумажки. И на этих основаниях исключают затраты из «прибыльных» расходов и отказывают в вычете НДС по ним.

Сегодня мы на конкретных примерах рассмотрим, как надо оформлять документы, чтобы не было проблем с налоговиками.

Замененные сервисом запчасти приходовать не надоНаша организация заключила с автосервисом договор на ремонт автомобилей. Автосервис выдает нам заказ-наряд, акт выполненных работ и счет-фактуру.

Количество и цена использованных при ремонте запчастей отражены в заказе-наряде, там же отдельно выделены перечень услуг, на которые выставляется акт, и их стоимость. ТОРГ-12 на запчасти сервис не выставляет.

Как правильно отразить в бухучете затраты на запчасти, выставленные в заказе-наряде автосервисом? Что будет основанием прихода и списания в расходы этих запчастей?

: Отдельно приходовать, а потом списывать на расходы стоимость запчастей, которые заменены в автомобиле при его ремонте автосервисом, нет никакой необходимости. Ведь фактически имущество вам не передавалось. Автосервисом для вас были выполнены ремонтные работы. На основании заказа-наряда и акта выполненных работ затраты на ремонт (включая стоимость запчастей) вы просто единовременно учитываете:

: Отдельно приходовать, а потом списывать на расходы стоимость запчастей, которые заменены в автомобиле при его ремонте автосервисом, нет никакой необходимости. Ведь фактически имущество вам не передавалось. Автосервисом для вас были выполнены ремонтные работы. На основании заказа-наряда и акта выполненных работ затраты на ремонт (включая стоимость запчастей) вы просто единовременно учитываете:

Е.Е. Фофанова, г. Пермь

Наши новые поставщики находятся в Магнитогорске. Там же присутствует наш представитель, который действует по доверенности, но в нашей организации не работает. Завод, который отгрузил нам товар, написал в ТОРГ-12, в строке «груз принял», должность нашего представителя — «менеджер». На просьбу переделать накладную, убрав из строки «груз принял» должность «менеджер», мне главбух завода сказала, что есть закон о том, что товар не может получить человек, не работающий в организации. К тому же это написано еще в Инструкции по заполнению товарных накладных. И переделывать ТОРГ-12 она отказалась.

Действительно ли это так? Имеет ли право бухгалтер поставщика отказать в замене товарных накладных? Что нам грозит, если не менять ТОРГ-12?

: Вообще-то, главбух вашего поставщика неправа. Дело в том, что еще в прошлом году Верховный суд РФ признал недействующим положение советской Инструкции, запрещающее организациям выдавать лицам, которые у них не работают, доверенности на получение ТМЦ п. 1 Инструкции Минфина СССР от 14.01.67 № 17. При этом ВС РФ указал, что ни Гражданский кодекс РФ (гл. 10), ни Закон о бухучете не содержат запрета на выдачу доверенностей лицам, не работающим в организаци и Решение ВС от 06.06.2011 № ГКПИ11-617. А в январе этого года и Минфин признал эту Инструкцию недействующе й Приказ Минфина от 17.01.2012 № 5н.

: Вообще-то, главбух вашего поставщика неправа. Дело в том, что еще в прошлом году Верховный суд РФ признал недействующим положение советской Инструкции, запрещающее организациям выдавать лицам, которые у них не работают, доверенности на получение ТМЦ п. 1 Инструкции Минфина СССР от 14.01.67 № 17. При этом ВС РФ указал, что ни Гражданский кодекс РФ (гл. 10), ни Закон о бухучете не содержат запрета на выдачу доверенностей лицам, не работающим в организаци и Решение ВС от 06.06.2011 № ГКПИ11-617. А в январе этого года и Минфин признал эту Инструкцию недействующе й Приказ Минфина от 17.01.2012 № 5н.

Тексты упоминаемых в статье Писем Минфина можно найти: раздел «Финансовые и кадровые консультации» системы КонсультантПлюс

Тексты упоминаемых в статье Писем Минфина можно найти: раздел «Финансовые и кадровые консультации» системы КонсультантПлюс

Так что вы можете сообщить об этом главбуху поставщика и попросить переделать ТОРГ-12. Конечно же, она не имеет права отказать вам в замене накладных. Но и заставить ее это сделать вы, к сожалению, не можете. Просто поговорите с ней по-человечески. В качестве аргумента вы можете сослаться на то, что в доверенности должность вашего представителя не указана и непонятно, почему она написана в ТОРГ-12. Получается, вместо того чтобы уточнить информацию у вас, она дописала сама, а это неправильно.

Выдать доверенность на получение ТМЦ директор может кому угодно, хоть случайному прохожему. Ведь требование о том, что доверенными лицами должны быть исключительно работники компании, давно отменено

Также вы можете сами внести исправления в ТОРГ-12: пусть ваш представитель зачеркнет слово «менеджер», напишет «исправленному верить» и поставит свою подпись. Ведь строку ТОРГ-12, где указаны реквизиты доверенности и ф. и. о. вашего представителя, заполняет ваша сторона.

Если же вы ничего не поменяете, то сложности у вас могут возникнуть, если излишне придирчивые инспекторы сочтут, что неправильное оформление первички лишает вас расходов в виде покупной стоимости товаров и вычетов НДС. Но поскольку операция по приобретению товара не фиктивная, вы без проблем сможете доказать правомерность расхода и вычета НДС. Суды неоднократно говорили, что неправильное заполнение в накладных различных реквизитов или вообще их отсутствие (например, отсутствие должности получателя, расшифровки подписи в графе «груз принял» и др.) само по себе не может служить основанием для отказа в вычете НДС или принятии расходов. Так как это вовсе не опровергает реальность приобретения товара и принятия его на уче т Постановления ФАС ВСО от 22.09.2011 № А58-6676/2010 ; ФАС МО от 29.02.2012 № А40-127306/10-90-714 ; ФАС ПО от 25.07.2011 № А55-22020/2010 ; ФАС СЗО от 23.01.2012 № А52-658/2011 ; ФАС УО от 30.06.2011 № Ф09-7259/10 ; ФАС ЦО от 29.12.2011 № А64-1900/2010.

Если поставщик оформляет ТТН, акт на транспортные услуги не нуженЛ.А. Суховеева, г. Наро-Фоминск Московской обл.

По условиям договора поставки покупатель возмещает нам (поставщику) транспортные расходы по доставке товара. Своего транспорта у нас нет, поэтому для доставки нанимаем перевозчика. Мы выставляем покупателю счет-фактуру, накладную по форме № ТОРГ-12, где отдельной строкой выделены услуги по перевозке, и копию ТТН, в которой заказчиком (плательщиком) указана наша организация.

Покупатель требует от нас акты выполненных работ на транспортные услуги. Обязаны ли мы их составлять?

: Нет, не обязаны. Дело в том, что вы должны выдать покупателю не копию, а оригинал ТТН разд. 2 Указаний, утв. Постановлением Госкомстата от 28.11.97 № 78. В ней вы будете грузоотправителем, ваш покупатель — грузополучателем, а в транспортном разделе будут указаны все данные и о самом товаре, и о стоимости доставки. То есть у покупателя будут все данные, необходимые для включения затрат на перевозку в расходы. Так что плодить лишние документы ни к чему. Также не нужно дублировать данные о стоимости доставки в накладной ТОРГ-12. Это просто неправильно, поскольку этот документ предназначен для оформления продажи товаров, а не услуг.

: Нет, не обязаны. Дело в том, что вы должны выдать покупателю не копию, а оригинал ТТН разд. 2 Указаний, утв. Постановлением Госкомстата от 28.11.97 № 78. В ней вы будете грузоотправителем, ваш покупатель — грузополучателем, а в транспортном разделе будут указаны все данные и о самом товаре, и о стоимости доставки. То есть у покупателя будут все данные, необходимые для включения затрат на перевозку в расходы. Так что плодить лишние документы ни к чему. Также не нужно дублировать данные о стоимости доставки в накладной ТОРГ-12. Это просто неправильно, поскольку этот документ предназначен для оформления продажи товаров, а не услуг.

В.С. Тимофеева, г. Екатеринбург

Наша сервисная организация будет перевозить товар, сданный потребителем на ремонт, из головного офиса в подразделение и обратно. Товар планируем перевозить либо своим транспортом, либо с помощью автотранспортной компании.

Какие документы нужно составлять в этих случаях?

: Для того чтобы обеспечить сохранность переданного вам потребителем для ремонта товара, можете оформить, например, акт приемки-передачи.

: Для того чтобы обеспечить сохранность переданного вам потребителем для ремонта товара, можете оформить, например, акт приемки-передачи.

Затем при внутреннем перемещении этого товара между структурными подразделениями вашей организации вы можете оформить любой документ, составленный на основе накладной ТОРГ-13 или М-11. Этот документ заполняет в двух экземплярах материально-ответственное лицо (например, кладовщик) того подразделения, из которого вывозится товар. То есть сначала — кладовщик головного офиса, а при обратном перемещении — кладовщик обособленного подразделения. После того как документ подписан обоими кладовщиками, каждый из них сдает свой экземпляр в бухгалтери ю Указания, утв. Постановлением Госкомстата от 25.12.98 № 132.

Для подтверждения затрат на перевозку вам нужно оформить:

А.Н. Скороходова, г. Рязань

Вместо унифицированной формы документа наша организация использует свою. Есть какие-либо риски в таком случае?

: Строго по закону в целях бухгалтерского и налогового учета вы должны использовать унифицированные формы первичных документо в п. 2 ст. 9 Закона от 21.11.96 № 129-ФЗ ; п. 1 ст. 252. ст. 313 НК РФ. И только если унифицированной формы документа нет, вы можете разработать и использовать свою форму, утвердив ее приказом об учетной политик е п. 3 ст. 6. п. 2 ст. 9 Закона от 21.11.96 № 129-ФЗ.

: Строго по закону в целях бухгалтерского и налогового учета вы должны использовать унифицированные формы первичных документо в п. 2 ст. 9 Закона от 21.11.96 № 129-ФЗ ; п. 1 ст. 252. ст. 313 НК РФ. И только если унифицированной формы документа нет, вы можете разработать и использовать свою форму, утвердив ее приказом об учетной политик е п. 3 ст. 6. п. 2 ст. 9 Закона от 21.11.96 № 129-ФЗ.

Теперь посмотрим, что вам грозит, если вы все-таки используете свою форму. Если на основании первичного документа произвольной формы вы отражаете выручку от реализации и платите с нее налоги, то налоговики вряд ли будут цепляться к тому, что вы оформили операцию не по унифицированной форме. Но у покупателя, получившего такой документ, могут быть проблемы.

Необычная форма первичного документа неизбежно привлечет внимание налоговиков. И если такой документ подтверждает ваши расходы и вычет НДС, инспекторы могут их не признать

А вот если на основании своей формы вы отражаете какой-либо расход (например, списываете материалы, используя свою форму, а не унифицированные М-11 или М-17), то не исключено, что налоговики расценят это как отсутствие первичного документа вообщ е Письмо Минфина от 09.06.2011 № 03-02-07/1-187. И, как следствие, они могут:

Чтобы не ходить по судам, проще все-таки составлять документы по унифицированным формам. Тем более что терпеть-то осталось недолго. Со следующего года вступит в силу новый Закон о бухучете. И тогда унифицированные формы документов перестанут быть обязательными. И вы сможете использовать те формы документов, которые утвердит ваш руководител ь п. 4 ст. 9. ст. 32 Закона от 06.12.2011 № 402-ФЗ.

Выбытие малоценного ОС можно оформить актом произвольной формыЮ.А. Круглова, г. Самара

В нашей организации при покупке недорогих основных средств (стоимостью менее 40 000 руб.) оформляется приходный ордер по форме № М-4, а при введении в эксплуатацию и перемещении между ответственными лицами — требование-накладная по форме № М-11.

Какой первичный документ нужно оформить, если мы больше не будем использовать это ОС, оно у нас выбывает из эксплуатации?

: Унифицированной формы первичного документа для списания малоценных основных средств нет. Как, впрочем, нет таких форм и для их оприходования и ввода в эксплуатацию. Например, контролирующие органы рекомендуют в этом случае использовать первичку для учета материалов (формы № М-4, М-11 и М-17) Письма Минфина от 30.05.2006 № 03-03-04/4/98 ; УФНС по г. Москве от 28.04.2006 № 20-12/35854@. Что, как видно из вашего вопроса, вы и делаете.

: Унифицированной формы первичного документа для списания малоценных основных средств нет. Как, впрочем, нет таких форм и для их оприходования и ввода в эксплуатацию. Например, контролирующие органы рекомендуют в этом случае использовать первичку для учета материалов (формы № М-4, М-11 и М-17) Письма Минфина от 30.05.2006 № 03-03-04/4/98 ; УФНС по г. Москве от 28.04.2006 № 20-12/35854@. Что, как видно из вашего вопроса, вы и делаете.

Поэтому вы можете взять форму № М-11, по которой малоценное основное средство вводилось в эксплуатацию, и прямо в ней дописать, что по такой-то причине это основное средство выбыло. Если хотите, можете составить в произвольной форме акт на списание ОС. Также не забудьте списать ОС с забалансового счета, если оно там учитывалось.

Канцтовары, минуя счет 10, лучше не списыватьД.В. Бобкова, г. Воронеж

Мы приобретаем довольно много канцелярских принадлежностей — около 500 наименований. Склада у нас нет. Сразу же раздали эти канцтовары сотрудникам.

Какие первичные документы для целей бухгалтерского и налогового учета надо оформлять при поступлении и списании этих канцтоваров?

: Согласно Методическим указаниям по бухучету МПЗ утв. Приказом Минфина от 28.12.2001 № 119н независимо от того, сразу вы выдаете канцтовары сотрудникам или нет, их обязательно нужно приходовать на счет 10 «Материалы» (проводка дебет 10 – кредит 71 «Расчеты с подотчетными лицами» (60, 76)). При этом надо оформить приходный ордер по форме № М-4. Хотя оприходование материалов и ассоциируется с их поступлением на склад, в небольших фирмах склада как такового (отдельного помещения) может и не быть.

: Согласно Методическим указаниям по бухучету МПЗ утв. Приказом Минфина от 28.12.2001 № 119н независимо от того, сразу вы выдаете канцтовары сотрудникам или нет, их обязательно нужно приходовать на счет 10 «Материалы» (проводка дебет 10 – кредит 71 «Расчеты с подотчетными лицами» (60, 76)). При этом надо оформить приходный ордер по форме № М-4. Хотя оприходование материалов и ассоциируется с их поступлением на склад, в небольших фирмах склада как такового (отдельного помещения) может и не быть.

Канцтоварам место на счете 10. Списывать их сразу в расходы, не приходуя, неправильно

Впоследствии при раздаче сотрудникам канцтоваров нужно оформить требование-накладную по форме № М-11. И на основании нее списать стоимость канцтоваров в бухгалтерском (проводка дебет 26 (44) – кредит 10) и налоговом учет е подп. 24 п. 1 ст. 264 НК РФ.

Справедливости ради скажем, что некоторые организации не приходуют приобретенные канцтовары на счет 10, если сразу раздают их сотрудникам. Просто на основании акта, составленного в произвольной форме, их стоимость тут же списывают:

Т.К. Данилова, г. Иваново

Иногда при оприходовании материалов и товаров на накладных не остается свободного места, где можно было бы поставить штамп, заменяющий приходный ордер М-4.

Как поступить в этой ситуации: ставить штамп поверх текста или же на отдельном чистом листе и подшивать этот лист к накладной? Можно ли вести документооборот смешанным способом: на некоторых накладных ставить штамп, а к некоторым выписывать М-4?

: Действительно, Методическими указаниями по бухучету МПЗ утв. Приказом Минфина от 28.12.2001 № 119н разрешено при оприходовании материалов вместо приходного ордера по форме № М-4 на документе поставщика (счете, накладной и т. п.) проставлять штамп, в оттиске которого содержатся те же реквизиты, что и в приходном ордере. В этом случае заполняются реквизиты этого штампа и ставится очередной номер приходного ордера. Такой штамп приравнивается к приходному ордер у п. 49 Методических указаний, утв. Приказом Минфина от 28.12.2001 № 119н.

: Действительно, Методическими указаниями по бухучету МПЗ утв. Приказом Минфина от 28.12.2001 № 119н разрешено при оприходовании материалов вместо приходного ордера по форме № М-4 на документе поставщика (счете, накладной и т. п.) проставлять штамп, в оттиске которого содержатся те же реквизиты, что и в приходном ордере. В этом случае заполняются реквизиты этого штампа и ставится очередной номер приходного ордера. Такой штамп приравнивается к приходному ордер у п. 49 Методических указаний, утв. Приказом Минфина от 28.12.2001 № 119н.

На наш взгляд, ставить штамп на отдельном чистом листе нельзя. Это нужно делать именно на счете или накладной. Если на лицевой стороне документа поставщика нет места, то вы можете поставить штамп на его обратной стороне. А если и там нет места, тогда составляйте бумажную форму № М-4. В том, что у вас будет смешанный документооборот, ничего страшного нет. Главное — прописать это в учетной политик е Письмо Минфина от 29.10.2002 № 16-00-14/414 ; п. 4 ПБУ 1/2008.

Отпуск товара без доверенности может создать проблемы продавцуН.М. Анисимова, г. Омск

Мы продаем кондитерские изделия оптом. По условиям договора покупатели сами забирают товар. Мы выписываем только товарную накладную (ТОРГ-12) и счет-фактуру. От одной организации приехал водитель без доверенности на получение товара. По телефону покупатель нам сказал, что машина с водителем наемная и выписать на него доверенность нельзя, так как неизвестно, какой водитель поедет к нам за товаром. Сошлись на том, что в нашей ТОРГ-12 водитель расписался в строке «груз принял» о получении товара, рядом записаны его паспортные данные.

После того как покупатель получил товар, он отправил нам по почте экземпляр ТОРГ-12, в которой есть подпись руководителя и печать организации-покупателя. Документы идут очень долго — 1— 2 месяца. И до тех пор, пока не получим документы от покупателя, у нас нет уверенности в том, что он получил товар.

Чем нам грозит такой отпуск товара без доверенности и отсутствие в ТОРГ-12 подписи и печати покупателя?

: Поскольку вы отпустили товар водителю (пусть и по телефонной договоренности с покупателем), вы обязаны отразить выручку от реализации товара в бухгалтерском и налоговом учет е п. 1 ст. 248. п. 1, 2 ст. 249. п. 3 ст. 271 НК РФ ; п. 1 ст. 223 ГК РФ.

: Поскольку вы отпустили товар водителю (пусть и по телефонной договоренности с покупателем), вы обязаны отразить выручку от реализации товара в бухгалтерском и налоговом учет е п. 1 ст. 248. п. 1, 2 ст. 249. п. 3 ст. 271 НК РФ ; п. 1 ст. 223 ГК РФ.

Представителю покупателя, приехавшему за получением товара без доверенности, отпускать товар нельзя. Иначе организация может остаться и без товара, и без денег.

Неблагоприятные последствия могут возникнуть только в том случае, если покупатель товар все-таки не получит или получит, но скажет, что не получал. В этом случае он может:

А проблем налогового характера, скорее всего, у вас не будет. Ведь обычно налоговики пристально изучают ТОРГ-12 у покупателей, чтобы, если что не так, отказать в расходах на приобретение товара и в вычете НДС по нему. А в вашем случае исключать выручку от реализации из доходов и НДС к начислению по этой поставке они, конечно же, не будут, это не в интересах бюджета.

Другие статьи журнала «ГЛАВНАЯ КНИГА» на тему « Документооборот »: 2016 г.Кто имеет право расписываться в графах "Груз принял", "Груз получил грузополучатель" в товарной накладной ТОРГ-12? Необходима ли доверенность на право подписи?

Форма товарной накладной ТОРГ-12 (далее - ТОРГ-12) и указания по ее заполнению (далее - Указания) утверждены постановлением Госкомстата России от 25.12.1998 N 132.

В соответствии с Указаниями товарная накладная по форме N ТОРГ-12 применяется для оформления продажи (отпуска) товарно-материальных ценностей сторонней организации. Первый экземпляр остается в организации, сдающей товарно-материальные ценности, и является основанием для их списания. Второй экземпляр передается сторонней организации и является основанием для оприходования этих ценностей.

Обращаем внимание, что ни одним нормативным документом, в том числе и Указаниями, не разъясняется порядок заполнения реквизитов ТОРГ-12.

Согласно п. 1 ст. 509 Гражданского кодекса поставка товаров осуществляется поставщиком путем отгрузки (передачи) товаров покупателю, являющемуся стороной договора поставки, или лицу, указанному в договоре в качестве получателя.

Исходя из того, что основанием для передачи товара является договор, в графе "Грузополучатель" должны отражаться данные лица, являющегося покупателем или получателем, указанным в договоре поставки.

Поэтому в строке "Груз получил грузополучатель" должна стоять подпись лица, являющегося конечным получателем (покупателем), либо лица выступающего от его имени.

Заполнение графы "Груз принял", по нашему мнению, зависит от того, каким образом приобретенные товарно-материальные ценности доставляются покупателю, учитывая, что доставка товара может быть осуществлена силами поставщика (продавца), получателя (покупателя) или третьим лицом.

Полагаем, что если доставка груза покупателю осуществляется поставщиком, т.е. передача груза осуществляется непосредственно на складе покупателя, то в этом случае графа "Груз принял" не заполняется (ставится прочерк). В графе "Груз получил грузополучатель" материально-ответственное лицо организации-покупателя ставит свою подпись и печать организации.

Если доставка груза покупателю осуществляется через доверенное лицо, т.е. уполномоченный представитель организации-покупателя принимает груз на складе поставщика, то в этом случае в ТОРГ-12 указываются реквизиты доверенности, а в графе "Груз принял" ставится подпись доверенного лица. Графа "Груз получил грузополучатель" заполняется при передаче груза доверенным лицом материально-ответственному лицу организации-покупателя, соответственно, в указанной графе ставит свою подпись материально-ответственное лицо.

Согласно ст. 312 ГК РФ должник вправе при исполнении обязательства потребовать доказательств того, что исполнение принимается самим кредитором или управомоченным им на это лицом, и он несет риск последствий непредъявления такого требования.

В силу ст. 182 ГК РФ полномочия представителя могут возникать на основании доверенности, указания закона либо акта уполномоченного на то государственного органа или органа местного самоуправления, а также могут явствовать из обстановки, в которой действует представитель.

Возможность действовать от имени организации без доверенности предусмотрена только для ее единоличного исполнительного органа (например для обществ с ограниченной ответственностью - в силу пп. 1 п. 3 ст. 40 Федерального закона от 08.02.1998 N 14-ФЗ, для акционерных обществ - в силу п. 2 ст. 69 Федерального закона от 26.12.1995 N 208-ФЗ).

Согласно ст. 185 ГК РФ доверенностью признается письменное уполномочие, выдаваемое одним лицом другому лицу для представительства перед третьими лицами. Письменное уполномочие на совершение сделки представителем может быть представлено представляемым и непосредственно соответствующему третьему лицу. Доверенность от имени покупателя выдается за подписью руководителя организации (индивидуального предпринимателя) или иного лица, уполномоченного учредительными документами, с приложением печати организации. Покупатель может уполномочить на получение товара не только своего работника, но и иное физическое лицо или юридическое лицо.

Для оформления полномочий представителя на получение товара обычно применяются унифицированные формы М-2, М-2а, утвержденные постановлением Госкомстата России от 30.10.1997 N 71а. Такая доверенность применяется для оформления права лица выступать в качестве доверенного лица организации при получении материальных ценностей, отпускаемых поставщиком. Поэтому доверенность выдается не на право подписи в ТОРГ-12, а на получение товарно-материальных ценностей. На основании такой доверенности представитель, уполномоченный организацией на получение товарно-материальных ценностей, имеет право подписи в товарной накладной.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

член Палаты налоговых консультантов Титова Елена

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

кандидат юридических наук Кузьмина Анна

9 августа 2010 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг. Для получения подробной информации об услуге обратитесь к обслуживающему Вас менеджеру.

Рекомендуйте статью коллегам:В процессе ведения бизнеса мы должны уметь составлять правильно множество документов.

Одним из таких документов является ТОРГ-12.

ТОРГ-12 подразумевает под собой обычную товарную накладную. Подобные документы используются постоянно и повсеместно, ни одна поставка в магазин, например, без них не обходится.

Уже достаточно давно законодателем выведена единая форма для таких накладных. А это значит, что отклонения от этого образца не допускаются, так как они не будут считаться настоящим, имеющим силу документом. Более того, при отсутствии накладных нужной формы у вас могут возникнуть в последствии проблемы с налоговой службой, а именно вам могут просто не вернуть средства, потраченные на НДС. Хотя это и можно оспорить в суде. Но не лучше ли сразу придерживаться правил, чтобы не тратить потом свое время и нервы?

Правила заполнения торг 12

Есть строго фиксированные правила, с которыми обязательно нужно быть знакомыми и хорошенько запомнить.

Итак, переходим к правилам.

Так как при передаче товаров у нас всегда есть две стороны – тот, кто передает и тот, кому передают, можно сделать логичный вывод, что и накладных тоже должно быть две: по одной на каждую сторону. Это своего рода подтверждение передачи товара.

Нельзя оформлять этот документ ни заранее, ни постфактум. В какой день произошла передача, в тот день и заполнили. Можете прямо в момент действия заполнять, на месте, как говорится.

Тот, кто осуществляет поставку, должен в накладной оставить о себе полные данные: полное и сокращенное название организации, адреса, реквизиты в банке.

В накладной должны быть перечислены все до единого товара, который вы передаете, его название, количество. Это, кстати, очень хорошее предупреждение мошенничества.

Так как это все-таки официальный документ, он обязательно должен быть подписан лицами, которые должны отвечать за эту поставку, а также закреплены печатями организации-отправителя.

Помимо всех данных об отправителе, должны присутствовать все данные, в таком же объеме, о тех, кто осуществляет поставку, и, о тех, кто эту поставку принимает. В общем, все должны иметь информацию друг о друге, закрепленную в данном документе.

Обязательно в накладной должно быть прописано, в связи с чем осуществляется данная передача товаров, каково ее основание, будь то договор или какое-либо соглашение.

Помимо названия и количества товаров, заполнить в таблицу, которая содержится в накладной, нужно сведения о стоимости и налогах, которые начислены и уплачены за этот товар.

В некоторых случаях, если на это есть веские и уважительные причины, можно несколько изменять эту форму, но в пределах разумного, чтобы, в общем, он не терял своего смысла.

Как и многие другие документы, подобная накладная должна обязательно храниться в организациях не менее пяти лет. По истечении этого срока их можно утилизировать.