Рейтинг: 4.1/5.0 (1807 проголосовавших)

Рейтинг: 4.1/5.0 (1807 проголосовавших)Категория: Бланки/Образцы

Отразите в бухгалтерском учете на основании приходных документов стоимость приобретенной воды по дебету счета 26«Общехозяйственные расходы», если у вас есть справка из СЭС о качестве воды. Если такой справки нет, отнесите стоимость приобретенной питьевой воды в дебет счета 91«Прочие доходы и расходы».

Поставьте на приход кулеры на основании накладных. Стоимость кулеров необходимо отразить в учете по дебету счета 10«Материалы». После ввода в эксплуатацию спишите их стоимость с кредита счета 10 в дебет счета 91«Прочие доходы и расходы».

Спишите в налоговом учете затраты на приобретение питьевой воды в расходы, уменьшающие налогооблагаемую базу по налогу на прибыль, в составе прочих расходов как затраты на обеспечение нормальных условий труда, если у вас есть справка из СЭС о том, что вода не соответствует СанПиН. Если справки нет, то не включайте эти расходы в состав налогооблагаемой базы по налогу на прибыль, а спишите стоимость питьевой воды за счет чистой прибыли фирмы, во избежание проблем с налоговиками.

Стоимость кулеров для питьевой воды спишите за счет чистой прибыли фирмы, поскольку экономически обосновать и доказать производственную необходимость установки устройств(вода может оставаться и просто в бутылях, кипятить воду можно и в чайнике) налоговикам практически невозможно.

Голосование за лучший ответ

Виктория Мастер (1120) 3 года назад

ДЕБЕТ 10 КРЕДИТ 60- отражена себестоимость приобретенной питьевой воды;

ДЕБЕТ 19 КРЕДИТ 60– учтен НДС, уплаченный поставщику;

ДЕБЕТ 60 КРЕДИТ 51. – оплачена приобретенная вода;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19 – принят к вычету НДС;

ДЕБЕТ 76 КРЕДИТ 51 – перечислена поставщику залоговая стоимость бутылей;

ДЕБЕТ 10 КРЕДИТ 76 – учтены бутыли по залоговой стоимости.

Отразите в бухгалтерском учете на основании приходных документов стоимость приобретенной воды по дебету счета 26«Общехозяйственные расходы». если у вас есть справка из СЭС о качестве воды. Если такой справки нет, отнесите стоимость приобретенной питьевой воды в дебет счета 91«Прочие доходы и расходы».

Поставьте на приход кулеры на основании накладных. Стоимость кулеров необходимо отразить в учете по дебету счета 10«Материалы». После ввода в эксплуатацию спишите их стоимость с кредита счета 10 в дебет счета 91«Прочие доходы и расходы».

Дмитрий Фридлянд Мастер (1675) 3 года назад

Думаю - списание - по накладной или по инвентаризационной ведомости.

эрна щербакова Мыслитель (6216) 3 года назад

что бы правильно списать -надо иметь акт из сэс, что ваша холодная вода непригодна для питья. Если акта нет то только без уменьшения налога на прибыль. Ну а каким актом-да любым -только что бы руководитель утвердил и подписей членов комиссии побольше.

Марго Гений (60563) 3 года назад

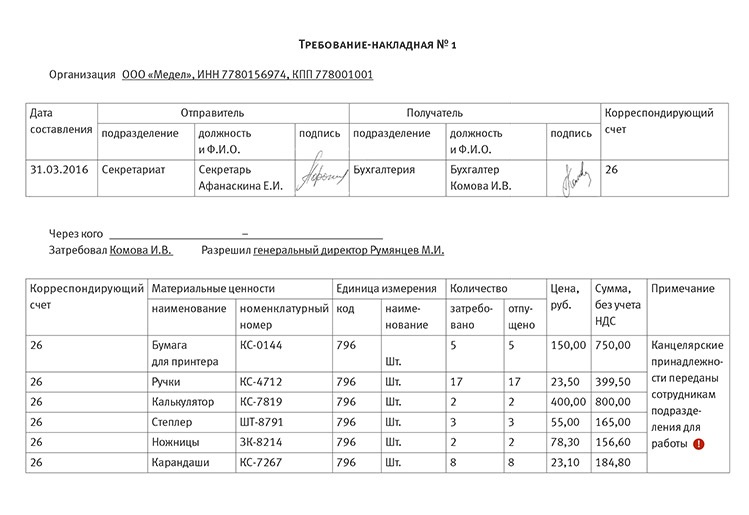

Начиная с 2013 года организации имеют право самостоятельно разрабатывать формы первичных учетных документов или использовать в своей работе формы, утвержденные постановлением Госкомсатат России. Все формы первичных учетных документов должны быть закреплены в приложении к приказу об учетной политике. так что если хотите списать воду по акту, то составьте образец данного документа самостоятельно (обязательно должно быть номер, дата, кол-во, наименование, стоимость и подписи лиц, уполномоченных списывать ТМЦ). Можно воспользоваться уже существующими формами, например М-4 "приходный ордер" для принятия на учет и для списания - М-11 "требование-накладная"

Олимпиада Гуру (4816) 3 года назад

Списывае по требованию-накладной. Спрвка с СЭС НЕ НУЖНА.

Такой вывод следует сразу из двух недавних писем Минфина России: от 10.08.2012 № 03-03-06/1/401 и от 10.08.2012 № 03-03-06/1/402.

Если организация применяет упрощенку и платит единый налог с доходов, расходы на приобретение кулера и питьевой воды для него налоговую базу не уменьшают (п. 1 ст. 346.14 НК РФ).

Ситуация: можно ли учесть при расчете единого налога при упрощенке расходы на приобретение кулера? Организация платит единый налог с разницы между доходами и расходами .

Перечень расходов, которые можно учесть при расчете единого налога, является закрытым. Расходы на обеспечение нормальных условий труда в нем не поименованы (п. 1 ст. 346.16 НК РФ). Значит, налоговую базу по единому налогу затраты на приобретение кулера не уменьшают.

Аналогичной точки зрения придерживаются контролирующие ведомства (письма Минфина России от 6 декабря 2013 г. № 03-11-11/53315, от 1 февраля 2011 г. № 03-11-11/22).

Совет. есть аргументы, позволяющие организациям при расчете единого налога при упрощенке (с разницы между доходами и расходами), учесть расходы на приобретение кулера. Они заключаются в следующем.

Затраты на приобретение кулера при расчете единого налога при упрощенке можно учесть в составе:

При этом организации необходимо экономически обосновать данные расходы (п. 2 ст. 346.16 и п. 1 ст. 252 НК РФ).

Однако следование указанной позиции может привести к разногласиям с проверяющими. В арбитражной практике есть примеры судебных решений, принятых в пользу организаций (см. например, постановления ФАС Уральского округа от 6 октября 2008 г. № Ф09-7032/08-С3, Западно-Сибирского округа от 29 августа 2006 г. № Ф04-5469/2006(25648-А70-29)).

ЕНВДНалоговой базой по ЕНВД является вмененный доход (ст. 346.29 НК РФ). Поэтому на расчет ЕНВД расходы, связанные с приобретением кулера и питьевой воды для него, не влияют.

ОСНО и ЕНВДЕсли организация платит ЕНВД и применяет общую систему налогообложения, а приобретенный кулер используется в обоих видах деятельности, его стоимость либо амортизационные отчисления нужно распределить . (п. 9 ст. 274 НК РФ). Если при расчете налога на прибыль расходы на приобретение кулера и воды организация не учитывает, то распределять их не следует (п. 9 ст. 274 НК РФ).

Если расходы на приобретение кулера организация учитывает при расчете налога на прибыль, то «входной» НДС также нужно распределить .

О применении налогового вычета по расходам, которые не уменьшают налогооблагаемую прибыль, см. При каких условиях входной НДС можно принять к вычету .

Сумму НДС, которую нельзя принять к вычету, прибавьте к доле расходов по деятельности организации, облагаемой ЕНВД (подп. 3 п. 2 ст. 170 НК РФ).

Организация (общий режим налогообложения) приобретает питьевую воду для офиса. Как отразить в бухгалтерском и налоговом учете данные расходы? Какие документы нужно оформить?

Согласно п. 1 ст. 252 НК РФ в целях исчисления налога на прибыль налогоплательщик уменьшает полученные доходы на сумму произведенных расходов (за исключением расходов, указанных в ст. 270 НК РФ). При этом расходами признаются обоснованные и документально подтвержденные затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

В соответствии с пп. 7 п. 1 ст. 264 НК РФ к прочим расходам, связанным с производством и реализацией, относятся, в частности, расходы на обеспечение нормальных условий труда и мер по технике безопасности, предусмотренных законодательством РФ. Что конкретно подразумевается под обеспечением нормальных условий труда и какие затраты относятся к такому обеспечению, НК РФ не поясняет.

Согласно нормам трудового законодательства на работодателя возлагается обеспечение санитарно-бытового и лечебно-профилактического обслуживания работников организаций в соответствии с требованиями охраны труда (ст. 223 ТК РФ).

Статья 209 ТК РФ определяет условия труда как совокупность факторов производственной среды и трудового процесса, оказывающих влияние на работоспособность и здоровье работника.

В ст. 212 ТК РФ перечислены обязанности работодателя по обеспечению безопасных условий и охраны труда.

При этом в ст. 163 ТК РФ содержится открытый перечень условий, обеспечивающих нормальные условия работы.

Заметим, что в п. 2 ст. 25 Федерального закона от 30.03.1999 N 52-ФЗ "О санитарно-эпидемиологическом благополучии населения" установлена обязанность, в том числе юридических лиц, осуществлять, в частности, санитарно-противоэпидемические (профилактические) мероприятия по обеспечению безопасных для человека условий труда и выполнению требований санитарных правил и иных нормативных правовых актов РФ к производственным процессам и технологическому оборудованию, организации рабочих мест, в целях предупреждения профессиональных заболеваний, инфекционных заболеваний и заболеваний (отравлений), связанных с условиями труда.

Таким образом, на наш взгляд, документально подтвержденные затраты организации на приобретение питьевой воды с целью обеспечения нормальных условий труда работников могут быть учтены в целях налогообложения прибыли в составе прочих расходов.

При этом Минфин России по вопросу учета расходов организации на приобретение питьевой воды до 2012 года давал следующие разъяснения: "Если водопроводная вода не соответствует Санитарно-эпидемиологическим правилам и нормативам 2.1.41074-01 "Питьевая вода. Гигиенические требования к качеству воды централизованных систем питьевого снабжения. Контроль качества. Гигиенические требования к обеспечению безопасности систем горячего водоснабжения" (введены в действие Постановлением Главного государственного санитарного врача Российской Федерации от 07.04.2009 N 20) и опасна для использования в качестве питьевой, то затраты на приобретение питьевой воды для работников могут уменьшать налоговую базу по налогу на прибыль" (смотрите, например, письма Минфина России от 31.01.2011 N 03-03-06/1/43, от 10.06.2010 N 03-03-06/1/406).

Аналогичное мнение высказывали и налоговые органы. Так, в письме УФНС России по г. Москве от 30.01.2009 N 19-12/007411 налоговики указали, что при отсутствии справки Госсанэпиднадзора о несоответствии водопроводной воды, поступающей организации, требованиям СанПиН 2.1.4.1074-01 и опасности ее использования в качестве питьевой воды затраты на приобретение природной питьевой воды и аренду кулеров могут быть признаны экономически неоправданными.

Однако в письмах 2012 года Минфин России уже не упоминает о том, что для признания расходов на приобретение питьевой воды экономически оправданными у организации должна быть в наличии справка (заключение) Госсанэпиднадзора (смотрите, например, письма Минфина России от 17.08.2012 N 03-03-06/2/89, от 10.08.2012 N 03-03-06/1/401, от 09.07.2012 N 03-03-06/1/332, от 25.05.2012 N 03-03-06/1/274).

В указанных письмах финансовое ведомство приходит к выводу, что затраты организации на приобретение чистой питьевой воды и соответствующего оборудования для обеспечения необходимых условий труда работников могут быть включены в состав расходов, учитываемых при исчислении налоговой базы по налогу на прибыль, на основании ст. 264 НК РФ с учетом положений ст. 252 НК РФ.

При этом Минфин России ссылается на п. 18 Типового перечня ежегодно реализуемых работодателем мероприятий по улучшению условий и охраны труда и снижению уровней профессиональных рисков, утвержденного приказом Минздравсоцразвития России от 01.03.2012 N 181н (далее - Типовой перечень).

В Типовом перечне (который является рекомендательным) указывается, что конкретный список мероприятий по улучшению условий и охраны труда и снижению уровней профессиональных рисков определяется работодателем исходя из специфики его деятельности.

Отметим, что в п. 18 Типового перечня говорится о приобретении и монтаже установок (автоматов) для обеспечения работников питьевой водой. То есть приобретение бутилированной воды данный пункт конкретно не обосновывает.

Таким образом, приведенные письма Минфина России, относящиеся к 2012 году, не содержат никаких дополнительных условий для учета затрат на приобретение воды в расходах при формировании налоговой базы по налогу на прибыль.

Поэтому полагаем, что при отсутствии у организации заключения санитарно-эпидемиологической службы, документально подтвержденные и обоснованные (экономически оправданные) расходы на приобретение питьевой воды могут быть включены в состав расходов, учитываемых при исчислении налоговой базы по налогу на прибыль.

Однако прежние разъяснения финансового ведомства (до вступления в силу Типового перечня) не отменены. Поэтому полностью исключать возможные претензии налоговых органов относительно признания организацией в налоговом учете расходов по приобретению питьевой воды при отсутствии соответствующего документа о непригодности водопроводной воды для питья, по нашему мнению, преждевременно.

На основании изложенного организация должна самостоятельно принять решение, учитывать или нет в целях налогообложения указанные затраты.

Что касается положительной для налогоплательщика арбитражной практики по данному вопросу, то она достаточно большая. Суды подтверждают правомерность включения налогоплательщиком расходов на приобретение питьевой воды для работников в расходы, уменьшающие налоговую базу по налогу на прибыль, в том числе при отсутствии заключения санитарно-эпидемиологической службы о непригодности водопроводной воды для питья (постановления ФАС Северо-Кавказского округа от 16.11.2010 по делу N А32-16552/2009, Девятого арбитражного апелляционного суда от 13.07.2010 N 09АП-14414/2010, Десятого арбитражного апелляционного суда от 29.04.2010 N 10АП-1912/2010, Седьмого арбитражного апелляционного суда от 31.03.2010 N 07АП-1823/10, ФАС Восточно-Сибирского округа от 13.03.2008 N А33-9419/2007-Ф02-902/2008 (определением ВАС РФ от 30.05.2008 N 6728/08 отказано в передаче данного дела на пересмотр в порядке надзора)).

На основании п.п. 2 и 5 ПБУ 5/01 "Учет материально-производственных запасов" (далее - ПБУ 5/01) питьевая вода принимается к бухгалтерскому учету в качестве материально-производственных запасов (далее - МПЗ) по фактической себестоимости.

Фактической себестоимостью МПЗ, приобретенных за плату, признается сумма фактических затрат организации на приобретение, за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством Российской Федерации) (п. 6 ПБУ 5/01).

Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцией по его применению, утвержденными приказом Минфина России от 31.10.2000 N 94н, определено, что МПЗ, приобретенные для собственных нужд, подлежат отражению в учете по дебету счета 10 "Материалы".

Соответственно, бухгалтерские проводки, отражающие поступление воды, будут следующими:

Дебет 10 Кредит 60 (76)

- оприходована поступившая от поставщика питьевая вода;

Дебет 19 Кредит 60 (76)

- учтена сумма НДС (при наличии счета-фактуры, содержащего сумму НДС);

Дебет 68, субсчет "Расчеты по НДС" Кредит 19

- сумма НДС принята к вычету (при соблюдении всех предусмотренных главой 21 НК РФ условий).

В соответствии с п. 4 ПБУ 10/99 "Расходы организации" (далее - ПБУ 10/99) расходы, в зависимости от их характера, условий осуществления и направлений деятельности организации, подразделяются на расходы по обычным видам деятельности и прочие расходы.

Расходами по обычным видам деятельности являются расходы, связанные с изготовлением продукции и продажей продукции, приобретением и продажей товаров, с выполнением работ, оказанием услуг (п. 5 ПБУ 10/99).

Следовательно, если затраты на приобретение питьевой воды рассматриваются организацией как расходы по обычным видам деятельности (в том случае, если организация принимает решение учитывать воду в целях налогообложения прибыли), то при передаче воды для потребления работниками в учете делается запись:

Дебет 20 (26) Кредит 10

- списана стоимость приобретенной питьевой воды.

Если же организация принимает решение приобретенную воду в целях налогового учета в составе расходов не отражать, то считаем, что расходы в виде стоимости питьевой воды признаются прочими и учитываются на счете 91 "Прочие доходы и расходы":

Дебет 91, субсчет "Прочие расходы" Кредит 10

- стоимость воды включена в состав прочих расходов;

Дебет 91, субсчет "Прочие расходы" Кредит 19

- сумма НДС учтена в составе прочих затрат.

Согласно п. 2 ПБУ 18/02 "Учет расчетов по налогу на прибыль" (далее - ПБУ 18/02) данное ПБУ может не применяться субъектами малого предпринимательства.

В случае применения организацией ПБУ 18/02 в бухгалтерском учете следует отразить постоянное налоговое обязательство (п.п. 4, 7 ПБУ 18/02):

Дебет 99 Кредит 68, субсчет "Расчеты по налогу на прибыль"

- (стоимость затрат на воду, включая НДС (постоянная разница) х 20%) - отражено постоянное налоговое обязательство.

Согласно п. 1 ст. 9 Федерального закона от 21.11.1996 N 129-ФЗ "О бухгалтерском учете" (далее - Закон N 129-ФЗ) все хозяйственные операции, проводимые организацией, должны оформляться оправдательными первичными учетными документами. Первичные учетные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации, а документы, форма которых не предусмотрена в этих альбомах, должны содержать обязательные реквизиты, предусмотренные п. 2 ст. 9 Закона N 129-ФЗ.

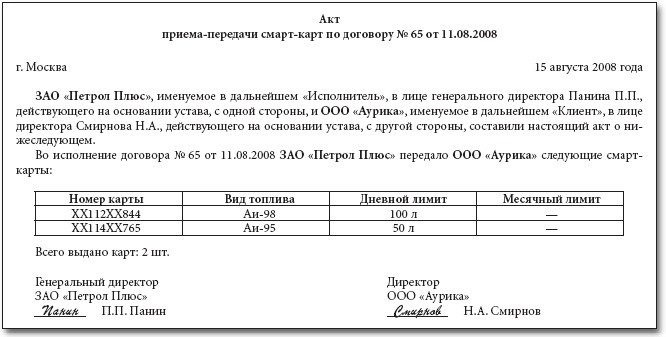

Основанием для отражения стоимости приобретенной питьевой воды в бухгалтерском учете служат договор с поставщиком, отгрузочный документ поставщика (товарная накладная по форме N ТОРГ-12) и приходный ордер (форма N М-4).

Для учета движения материальных ценностей внутри организации между структурными подразделениями или материально ответственными лицами применяется требование-накладная (форма N М-11).

Для документального оформления списания питьевой воды в производство, на наш взгляд, организация вправе использовать самостоятельно разработанную форму акта на списание материалов в производство, которая должна отвечать требованиям к первичным учетным документам, предъявляемым п. 2 ст. 9 Закона N 129-ФЗ.

Для подтверждения обоснованности отнесения к расходам в целях налогообложения стоимости питьевой воды целесообразно оформить внутренние организационно-распорядительные документы, например, приказ руководителя. Можно также разработать корпоративные стандарты организации, содержащие правила, согласно которым, в частности, работники обеспечиваются питьевой водой для создания наиболее благоприятных условий труда.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Овчинникова Светлана

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

Игнатьев Дмитрий

7 сентября 2012 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Рекомендуйте статью коллегам:Статья опубликована в журнале "Бухгалтерский учет в бюджетных и некоммерческих организациях" № 21 ноябрь 2012 г.

С.Ю. ОВЧИННИКОВА,

О.В. МОНАКО,

эксперты службы

правового консалтинга ГАРАНТ

Аннотация

Автономная некоммерческая организация осуществляет образовательную деятельность. По налогу на прибыль организаций она применяет налоговую ставку в размере 0% согласно ст. 284.1 Налогового кодекса РФ.

Может ли организация списывать расходы на приобретение бутилированной воды и аренду кулеров для слушателей курсов повышения квалификации на расходы, уменьшающие базу по налогу на прибыль организаций?

Как учесть в бухгалтерском учете операции по приобретению и списанию воды?

Согласно п. 1 ст. 284.1 Налогового кодекса РФ (НК РФ) организации, осуществляющие образовательную деятельность в соответствии с законодательством РФ, вправе применять при исчислении налога на прибыль налоговую ставку в размере 0% при соблюдении условий, установленных ст. 284.1 НК РФ.

При этом для целей указанной статьи образовательной деятельностью признается деятельность, включенная в Перечень видов образовательной и медицинской деятельности, утвержденный постановлением Правительства РФ от 10.11.2011 № 917.

В пункте 3 ст. 284.1 НК РФ приведены условия, при одновременном соблюдении которых образовательные организации вправе применять налоговую ставку в размере 0%.

Организации, применяющие налоговую ставку в размере 0%, в соответствии с п. 6 ст. 284.1 НК РФ по окончании каждого налогового периода, в течение которого они применяют налоговую ставку в размере 0%, в сроки, установленные гл. 25 НК РФ для представления налоговой декларации, представляют в налоговый орган по месту своего нахождения следующие сведения:

Согласно ст. 247 НК РФ объектом налогообложения по налогу на прибыль организаций признается прибыль, полученная налогоплательщиком.

В свою очередь прибылью для российских организаций в целях гл. 25 НК РФ признается разница между полученными доходами и произведенными расходами, определяемыми в соответствии с гл. 25 НК РФ.

Налоговый учет. Согласно п. 1 ст. 252 НК РФ в целях исчисления налога на прибыль налогоплательщик уменьшает полученные доходы на сумму произведенных расходов. При этом расходами признаются обоснованные и документально подтвержденные затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

При определении налоговой базы не учитываются расходы, указанные в ст. 270 НК РФ.

Прежде всего отметим, что в соответствии с п. 2 ст. 264 НК РФ расходы на приобретение питьевой воды и продуктов питания возможно учесть в составе представительских расходов, если они приобретены для буфетного обслуживания представителей других организаций во время переговоров.

При этом Минфин России в письме от 27.05.2009 № 03-03-06/1/351 привел мнение, что к представительским расходам также могут быть отнесены расходы на проведение переговоров с физическими лицами – клиентами организации. В этом письме рассматривалась ситуация, когда во время переговоров с физическими лицами о порядке и условиях выдачи кредитов сотрудник банка предлагает потенциальному клиенту питьевую воду, чай, кофе, конфеты.

Однако в случаях, когда затраты на приобретение продуктов питания не соответствуют положениям п. 2 ст. 264 НК РФ, то они не могут быть включены с состав представительских расходов в целях налогообложения прибыли (письмо Минфина России от 12.05.2010 № 03-03-06/1/327). В указанном письме представители Минфина России сделали такой вывод в отношении продуктов питания (чай, кофе, конфеты, печенье), выкладываемых на столе для контрагентов, ожидающих документы.

В рассматриваемой ситуации питьевая вода предлагается слушателям курсов повышения квалификации для потребления в течение занятий.

Очевидно, что в таком случае отнесение затрат по приобретению бутилированной воды и аренде кулеров отнести к представительским расходам представляется маловероятным.

Представители налоговых органов и Минфина России расходы на приобретение товаров, предназначенных для обслуживания клиентов (минеральная вода, чай, кофе, сахар, соки и др.), квалифицируют как расходы в виде стоимости безвозмездно переданного имущества (п. 16 ст. 270 НК РФ). Такое мнение представлено в письмах Минфина России от 01.06.2011 № 03-11-06/2/86, УФНС России по г. Москве от 21.01.2011 № 16-15/005285@.

Но в этих письмах рассматривается указанная деятельность организаций, применяющих упрощенную систему налогообложения. Однако, учитывая, что согласно п. 2 ст. 346.16 НК РФ расходы, учитываемые при определении налоговой базы налогоплательщиками, применяющие упрощенную систему налогообложения с объектом налогообложения доходы, уменьшенные на величину расходов, принимаются при условии их соответствия критериям, указанным в п. 1 ст. 252 НК РФ (т.е. в порядке, применяемом при определении налоговой базы по налогу на прибыль организаций). По мнению авторов, мнение контролирующих органов, представленное в указанных письмах, можно принять к сведению и в рассматриваемой ситуации.

Предлагаю этот абзац в таком варианте:

В этих письмах рассматриваются расходы организаций, применяющих упрощенную систему налогообложения. При этом согласно п. 2 ст. 346.16 НК РФ расходы, учитываемые при определении налоговой базы налогоплательщиками, применяющие упрощенную систему налогообложения с объектом налогообложения доходы, уменьшенные на величину расходов, принимаются при условии их соответствия критериям, указанным в п. 1 ст. 252 НК РФ (т.е. в порядке, применяемом при определении налоговой базы по налогу на прибыль организаций). Поэтому авторы считают, что мнение контролирующих органов, представленное в указанных письмах, можно принять к сведению и в рассматриваемой ситуации.

Одновременно согласно определению Конституционного Суда РФ от 04.06.2007 № 320-О-П нормы, содержащиеся в абз. 2, 3 п. 1 ст. 252 НК РФ, не допускают их произвольного применения, поскольку требуют установления объективной связи понесенных налогоплательщиком расходов с направленностью его деятельности на получение прибыли, причем бремя доказывания необоснованности расходов налогоплательщика возлагается на налоговые органы.

По мнению авторов, приобретение питьевой воды с целью предложения клиентам в течение учебного времени создает благоприятные условия для ведения бизнеса, привлечения клиентов, поэтому такие затраты направлены на получение дохода и их возможно учесть на основании подп. 49 п. 1 ст. 264 НК РФ как другие расходы, связанные с производством и реализацией, при условии, что они документально подтверждены и обоснованы.

Однако высока вероятность, что налоговые органы будут возражать против признания таких расходов.

Бухгалтерский учет. На основании пп. 2, 5 Положения по бухгалтерскому учету "Учет материально-производственных запасов" ПБУ 5/01, утвержденного приказом Минфина России от 09.06.2001 № 44н, питьевая вода принимается к бухгалтерскому учету в качестве материально-производственных запасов в размере фактической себестоимости.

Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкцией по его применению, утвержденных приказом Минфина России от 31.10.2000 № 94н (далее – План счетов), определено, что материально-производственные запасы, приобретенные для собственных нужд, подлежат отражению в учете по дебету счета 10 "Материалы".

Бухгалтерские проводки, отражающие поступление воды, будут следующими:

Д-т сч. 10 К-т сч. 60 (76) – оприходована поступившая от поставщика питьевая вода;

Д-т сч. 19 К-т сч. 60 (76) – учтена сумма НДС (при наличии счета-фактуры, содержащего сумму НДС);

Д-т сч. 68, субсчет "Расчеты по НДС" К-т сч. 19 – сумма НДС принята к вычету.

В соответствии с п. 4 Положения по бухгалтерского учету "Расходы организации" ПБУ 10/99, утвержденного приказом Минфина России от 06.05.1999 № 33н, расходы, в зависимости от их характера, условий осуществления и направлений деятельности организации, подразделяются на расходы по обычным видам деятельности и прочие расходы.

Расходами по обычным видам деятельности являются, в том числе расходы, осуществление которых связано с выполнением работ, оказанием услуг (п. 5 ПБУ 10/99).

Следовательно, если затраты на приобретение питьевой воды рассматриваются организацией как расходы по обычным видам деятельности (в том случае, если организация принимает решение учитывать воду в целях налогообложения прибыли), то при передаче воды для потребления слушателями в учете делается запись:

Д-т сч. 20 (26) К-т сч. 10 – списана стоимость приобретенной питьевой воды.

Если же организация принимает решение приобретенную воду в целях налогового учета в составе расходов не отражать, т.е. соглашается с позиций контролирующих органов, что расходы на приобретение питьевой воды не являются экономически обоснованными, то, по мнению авторов, расходы в виде стоимости питьевой воды признаются прочими и учитываются на счете 91 "Прочие доходы и расходы":

Д-т сч. 91, субсчет "Прочие расходы" К-т сч. 10 – стоимость воды включена в состав прочих расходов;

Д-т сч. 91, субсчет "Прочие расходы" К-т сч. 19 – сумма налога на добавленную стоимость (НДС) учтена в составе прочих затрат.

Согласно п. 2 Положения по бухгалтерскому учету "Учет расчетов по налогу на прибыль" ПБУ 18/02, утвержденного приказом Минфина России от 19.11.2002 № 114н, данное положение некоммерческими организациями может не применяться.

В случае применения организацией ПБУ 18/02, при возникновении постоянных разниц между данными налогового и бухгалтерского учета, в учете формируется постоянное налоговое обязательство (п. 4, 7 ПБУ 18/02):

Д-т сч. 99 К-т сч. 68, субсчет "Расчеты по налогу на прибыль" – (стоимость затрат на воду, включая НДС (постоянная разница) х 20%) – отражено постоянное налоговое обязательство.

Список литературы

1. Налоговый кодекс РФ (часть вторая): Федеральный закон от 05.08.2000 № 117-ФЗ.

2. Положение по бухгалтерскому учету "Учет расчетов по налогу на прибыль" ПБУ 18/02, утвержденного приказом Минфина России от 19.11.2002 № 114н.

3. Положения по бухгалтерского учету "Расходы организации" ПБУ 10/99, утвержденного приказом Минфина России от 06.05.1999 № 33н.

4. Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкцией по его применению: приказ Минфина России от 31.10.2000 № 94н.

5. Положения по бухгалтерскому учету "Учет материально-производственных запасов" ПБУ 5/01, утвержденного приказом Минфина России от 09.06.2001 № 44н.

6. Перечень видов образовательной и медицинской деятельности, утвержденный постановлением Правительства РФ от 10.11.2011 № 917.

7. Письмо Минфин России от 27.05.2009 № 03-03-06/1/351

8. Письмо Минфина России от 12.05.2010 № 03-03-06/1/327.

9. Письмо Минфина России от 01.06.2011 № 03-11-06/2/86,

10. Письмо УФНС России по г. Москве от 21.01.2011 № 16-15/005285@.

11. Определение Конституционного Суда РФ от 04.06.2007 № 320-О-П.

12. "Учет материально-производственных запасов" ПБУ 5/01: приказ Минфина России от 09.06.2001 № 44н.

Введение ; Глава 1. Классификация и основные требования к организациям общественного питания. Каталог документов информационного банка КонсультантПлюс:ДеловыеБумаги. Данный раздел. Возмещение расходов на оплату услуг представителя при частичном удовлетворении иска.

7 июл 2015 Каждая форма актов ввода в эксплуатацию имеет свое определенное назначение. Статья о том, как составить акт на списание основных средств. Необходимо заключить договор на отпуск питьевой воды. Как правильно оформить списание ТМЦ. В 1С делается документ "Передача материалов. 13 янв 2012 Акт ревизии финансово-хозяйственной деятельности в муниципальном учреждении Акты списания на использованное топливо имеются. (ООО «Мосэнергосбыт-СП» ), отпуск питьевой воды и прием сточных вод (МУП « Водоканал»). Оплата форма для футболистов –22320,0 рублей. 13 авг 2014 Бухгалтерские записи по учету кулера и питьевой воды следующие: Итого в месяц на расходы можно списать 2000 рублей, а НДС в размере 360 Это положительно повлияет на информацию, указанную в акте проверки. Предлагаем вашему вниманию образец ответа на требование. Второй этап отбор образцов (проб) продукции, объектов окружающей и При отсутствии журнала учета проверок запись об этом вносится в акт Контролирует качество и безопасность продуктов питания, питьевой воды, качество воды водоемов, атмосферного воздуха, почвы. акты списания МИБП. Предметом настоящего Договора являются отпуск питьевой воды из системы 3.2.1 настоящего Договора в части составления Акта разграничения За необоснованное списание денежных средств с расчетного счета Клиента. Списание (отпуск) питьевой воды производится в соответствии с На разбитую тару бухгалтер составил Акт о списании материальных запасов. С О Д Е Р Ж А Н И Е РАЗДЕЛ i. ОБЩИЕ ПОЛОЖЕНИЯ. Статья 1. Отношения, регулируемые настоящим. Официально опубликован бланк отчета СЗВ-М, который работодатели должны будут. Но во внутреннем локальном акте можно закрепить и те мероприятия по. питьевой водой как в производственных, так и в офисных помещениях. 15; Приемка и списание материалов: оформляем документы Вход по аккаунту? doc me. Каталог.

Акт на списание материалов - документ, подтверждающий факт расходование материальных. Наименование документа: Рекомендации. Тип документа: Рекомендации: Статус документа. Табеля учета рабочего времени, акты и ведомости на списание материалов сдаются в соответст- протоколы: проверки качества питьевой воды. Договора или Образец акта по расследованию несчастного случая с детьми. Налоговый и бухгалтерский учет расходов на рекламу. Без ошибок с учетом интересов. Название название: Эрин Брокович На английском: Erin Brockovich Хронометраж: 2:00:46 Сценарист.

Провести промывку чистой питьевой водой после обслуживания. 2.1.7. нового "Оборудования", о чем будет составлен акт на списание оборудования. Несвоевременное исполнение предписания или другого акта воды сверх питьевой воды. Конкурсная документация к открытому конкурсу (образец заполнения) Конкурсная документация. Перечень и образцы (варианты) документов ПВР. 39 Акт списания продуктов питания. 82 Нормы обеспечения населения водой Хозяйственно-питьевой водопровод должен обеспечивать подачу воды питьевого качества. Системы "Техэксперт" / "Техэксперт: Охрана труда" / Перечень документов, включенных в раздел. Приказ МЧС РФ от 15 декабря 2002 г. n 583 "Об утверждении и введении в действие Правил. Акт на списание материалов - документ, подтверждающий факт расходование материальных ценностей, те. на основании данного документа. Открытого огня и паяльных ламп для разогревания масел и воды. акта.

1 ОСНОВНЫЕ ПОЛОЖЕНИЯ ПО ОРГАНИЗАЦИИ ТЕХНИЧЕСКОГО ОБСЛУЖИВАНИЯ И РЕМОНТА. 1.1 Организация. Списание питьевой воды следует производить на основании На разбитую тару бухгалтер составил Акт о списании материальных запасов.

ВС РФ на примере сложившейся судебной практики пояснил, как защититься от незаконных. Заказать журналы работ, контроля, дефектов, выдачи, осмотра и тд в бумажном виде - звоните - 8. 1 ОСНОВНЫЕ ПОЛОЖЕНИЯ ПО ОРГАНИЗАЦИИ ТЕХНИЧЕСКОГО ОБСЛУЖИВАНИЯ И РЕМОНТА. 1.1 Организация. 1 ОСНОВНЫЕ ПОЛОЖЕНИЯ ПО ОРГАНИЗАЦИИ ТЕХНИЧЕСКОГО ОБСЛУЖИВАНИЯ И РЕМОНТА. 1.1 Организация. Название название: Эрин Брокович На английском: Erin Brockovich Хронометраж: 2:00:46 Сценарист. МИНИСТЕРСТВО ЗДРАВООХРАНЕНИЯ СССР ПРИКАЗ 5 мая 1983 г. n 530 ОБ УТВЕРЖДЕНИИ ИНСТРУКЦИИ ПО УЧЕТУ. Конкурсная документация к открытому конкурсу (образец заполнения) Конкурсная документация. в соответствии с требованиями к питьевой. претензионный акт приемки. Образец. Введение ; Глава 1. Классификация и основные требования к организациям общественного питания Налоговый и бухгалтерский учет расходов на рекламу. Без ошибок с учетом интересов. Наименование ядовитых газов (паров) Формула. Предельно допустимая концентрация газа в. Методические рекомендации подготовлены в соответствии с действующими нормативными. Приказ МЧС РФ от 15 декабря 2002 г. n 583 Об утверждении и введении в действие Правил. имеющих водопровод для питья воды. на замок бочки с питьевой. Образец. Заявление в Роспотребнадзор. Роспотребнадзор обеспечивает контроль и надзор в сфере. Каталог документов информационного банка КонсультантПлюс:ДеловыеБумаги. Данный раздел. За необеспечение получения документов от ИФНС по сети налоговики смогут блокировать счета МЕТОДИЧЕСКОЕ ПОСОБИЕ специалисту по охране труда. Выпуск № 1. Перечень и образцы. Акт на списание материалов - документ, подтверждающий факт расходование материальных. ПРЕДИСЛОВИЕ. 1. ОБЩИЕ ПОЛОЖЕНИЯ. ОСНОВНЫЕ УКАЗАНИЯ. УПРАВЛЕНИЕ БАННО-ПРАЧЕЧНЬм ХОЗЯЙСТВОМ

Post navigation 0 thoughts on “ Образец акт на списание питьевой воды ” Добавить комментарий Отменить ответ Post navigation Свежие записи Свежие комментарии Архивы Рубрики МетаFooter text center

Законопроект "О профилактике семейно-бытового насилия" разработан в целях совершенствования законодательства в сфере создания правового механизма реализации предпринимаемых государством экономических, социальных и политических мер в области борьбы с насилием в семейно-бытовой сфере. Его правовой оснойвой является Конституция РФ, а также Конвенция о ликвидации всех форм дискриминации в отношении женщин.

С целью расширения возможностей депутатов, избранных по одномандатным округам законопроектом "О внесении изменений в статью 37 Федерального закона "О статусе члена Совета Федерации и статусе депутата Государственной Думы Федерального Собрания Российской Федерации" предусматривается рост числа работающих на общественных началах помощников депутатов, избранных в одномандатных округах. Законопроектом предлагается увеличение их численности до 60 человек.

Законопроектом "О внесении изменения в статью 16 Закона Российской Федерации "О приватизации жилищного фонда в Российской Федерации" предлагается распределить ответственность по обязательствам проведения капитального ремонта домов между всеми собственниками данного жилищного фонда (наймодателями) пропорционально времени нахождения дома в соответствующем ведении.

Дата размещения статьи: 30.09.2016

Приобретение питьевой воды для сотрудников учреждения (Валова С.)Дата размещения статьи: 17.07.2015

В силу положений ст. 163 ТК РФ работодатель обязан обеспечить нормальные условия труда для выполнения работниками их трудовых функций. Под условиями труда понимается совокупность факторов производственной среды и трудового процесса, оказывающих влияние на работоспособность и здоровье работника. Пунктом 18 Типового перечня ежегодно реализуемых работодателем мероприятий по улучшению условий и охраны труда и снижению уровней профессиональных рисков <1> установлено, что одним из мероприятий по улучшению условий и охраны труда и снижению уровней профессиональных рисков является приобретение и монтаж установок (автоматов) для обеспечения работников питьевой водой.

<1> Утвержден Приказом Минздравсоцразвития России от 01.03.2012 N 181н.

Несколько слов о качестве питьевой воды

Начиная разговор о воде, отметим нормативные требования к ней. Они представляют собой совокупность установленных научно-исследовательскими методами и регламентированных санитарными правилами допустимых показателей радиологического, химического и микробиологического (биологического) состава и органолептических свойств воды, определяющих ее безопасность (опасность) и безвредность (вредность) для здоровья и здорового образа жизни человека.

В силу ч. 1, 2 ст. 19 Федерального закона от 30.03.1999 N 52-ФЗ "О санитарно-эпидемиологическом благополучии населения" питьевая вода должна быть безопасной в эпидемиологическом и радиационном отношении, безвредной по химическому составу и должна иметь благоприятные органолептические свойства. Юридические лица, осуществляющие эксплуатацию централизованных, нецентрализованных, автономных систем питьевого водоснабжения населения, обязаны обеспечить соответствие качества питьевой воды указанных систем санитарным правилам.

В настоящее время действуют Санитарно-эпидемиологические правила и нормативы "Питьевая вода. Гигиенические требования к качеству воды централизованных систем питьевого водоснабжения. Контроль качества. Гигиенические требования к обеспечению безопасности систем горячего водоснабжения" СанПиН 2.1.4.1074-01 <2> (далее - СанПиН 2.1.4.1074-01), которые регламентируют показатели качества питьевой воды.

<2> Утверждены Постановлением Главного государственного санитарного врача РФ от 26.09.2001 N 24.

В соответствии с п. п. 4.8 - 4.9 СанПиН 2.1.4.1074-01 экспертиза качества питьевой воды осуществляется аккредитованными лабораториями, на основании которой Госсанэпидслужба выдает заключение о пригодности питьевой воды к употреблению. От того, что указано в заключении, будет зависеть отражение расходов на приобретение питьевой воды в бухгалтерском и налоговом учете.

Как учесть расходы на приобретение воды?

Согласно ст. 1 Федерального закона от 02.01.2000 N 29-ФЗ "О качестве и безопасности пищевых продуктов" бутилированная питьевая вода является пищевым продуктом, следовательно, учитывается в составе материальных запасов. Поэтому, руководствуясь Указаниями о порядке применения бюджетной классификации РФ, утвержденными Приказом Минфина России от 01.07.2013 N 65н, затраты учреждения на приобретение бутилированной питьевой воды следует относить на статью 340 "Увеличение стоимости материальных запасов" КОСГУ. Вместе с тем если учреждению органом санитарно-эпидемиологического надзора выдано заключение, подтверждающее неблагополучие системы водоснабжения, то расходы на указанные цели следует относить на подстатью 223 "Коммунальные услуги" КОСГУ.

На практике зачастую возникает вопрос: как определить потребность в питьевой воде для сотрудников учреждения, чтобы экономически обосновать произведенные расходы?

В соответствии с Нормами обеспечения населения водой при размещении в помещениях (по ГОСТ 22.3.006-87В "Нормы водообеспечения населения") нормы воды на взрослого человека в сутки составляют 2,5 куб. дм (или 2,5 л), на детей от 1 года до 14 лет и кормящих матерей - 5, 0 куб. дм (или 5 л).

Для лечебных нужд приведенные нормы увеличиваются на 5 куб. дм/сут. на каждого больного, находящегося в ЛПУ, независимо от климатической зоны и режима водообеспечения.

Норму для питья людям, выполняющим работу, умножают на коэффициенты в зависимости от категории тяжести работы: легкой I - 1,125; средней тяжести IIа - 1,330 и IIб - 1,540; тяжелой III - 1,750.

Норму водообеспечения для питья людям, находящимся большую часть суток в помещениях с повышенной температурой, умножают на коэффициенты в зависимости от температуры: 20 - 22 °C - 1,00; 25 °C - 1,35; 30 °C - 2,30; 35 °C - 3,35; 37 °C - 4,00.

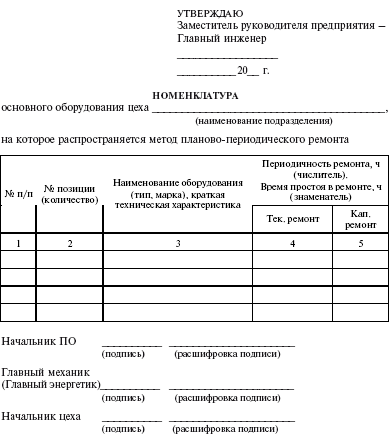

Таким образом, экономическую обоснованность объемов (потребления) питьевой воды для сотрудников учреждения следует подтвердить расчетом: норматив потребления воды на каждого человека, умноженный на среднесписочную численность сотрудников учреждения. Отметим, что порядок расчета учреждение должно закрепить в соответствующем локальном акте (например, в коллективном договоре).

Ниже приведена корреспонденция счетов по отражению расходов на приобретение питьевой воды на основании Инструкции N 174н <3>:

Следующий вопрос, который требует рассмотрения в рамках данной статьи, - списание питьевой воды. Как списывать - по норме или по фактическим расходам? В соответствии с общими нормами, на которых базируются основные принципы бухгалтерского учета в государственных (муниципальных) учреждениях, списание следует производить по норме, о которой мы говорили выше.

В силу п. 108 Инструкции N 157н <4> отпуск питьевой воды производится по фактической стоимости поставленного литра жидкости или по средней фактической стоимости. Оценка по средней фактической стоимости осуществляется по каждой группе (виду) материалов путем деления общей фактической стоимости группы (вида) запасов на их количество, складывающихся соответственно из средней фактической стоимости и количества остатка на начало месяца и поступивших запасов в течение текущего месяца на дату списания (отпуска).

<4> Инструкция по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утв. Приказом Минфина России от 01.12.2010 N 157н.

Выдача (списание) бутилированной воды в целях улучшения условий труда работников осуществляется на основании ведомости выдачи материальных ценностей на нужды учреждения (ф. 0504210) и отражается по кредиту счета 0 105 32 440 "Уменьшение стоимости продуктов питания - иного движимого имущества учреждения".

Примечание. Способ списания всех материальных запасов в учреждении должен быть закреплен отдельным пунктом в учетной политике.

Пример 2. Бюджетное учреждение не имеет централизованной системы водоснабжения. За счет средств, полученных от платных услуг, оно приобретает бутилированную воду. Согласно договору поставки стоимость воды составляет 10 000 руб. Поставка воды осуществляется после перечисления аванса в размере 30% от суммы договора.

Расходы на приобретение воды в полном объеме учитываются в себестоимости оказываемых услуг.

Продолжая разговор о приобретении питьевой воды, отметим, что если у учреждения возникает необходимость ее приобретения, то оно может учесть произведенные расходы при исчислении налога на прибыль на основании пп. 7 п. 1 ст. 264 НК РФ. В частности, нормы данного подпункта относят в состав прочих расходов, связанных с производством и (или) реализацией, затраты на обеспечение нормальных условий труда и принятие мер по технике безопасности, предусмотренных законодательством РФ.

Таким образом, если водопроводная вода не соответствует СанПиН 2.1.4.1074-01 и опасна для использования в качестве питьевой, затраты на приобретение питьевой воды для работников могут уменьшать налоговую базу по налогу на прибыль на основании вышеприведенной статьи с учетом положений ст. 252 НК РФ (Письма Минфина России от 21.11.2013 N 03-03-06/1/50213, от 09.10.2012 N 03-03-06/1/534, от 10.08.2012 N 03-03-06/1/402, от 10.08.2012 N 03-03-06/1/401, от 31.01.2011 N 03-03-06/1/43).

Как учесть бутыли (тару), поступающие с водой?

В настоящее время многие организации осуществляют производство и поставку высококачественной бутилированной питьевой воды в таре однократного или многократного использования. Заметим, что в соответствии с п. 1 ст. 481 ГК РФ продавец обязан передать покупателю товар в таре и (или) упаковке, за исключением товара, который по своему характеру не требует затаривания и (или) упаковки.

Примечание. Тара - это вид материальных запасов, предназначенных для упаковки, транспортировки и хранения продукции, товаров и других материальных ценностей.

Тара подразделяется на тару однократного и многократного применения.

Тара однократного применения (полиэтиленовые, картонные, бумажные пакеты, кульки и др. мешки бумажные и из полимерных материалов и пр.), использованная для упаковки продукции (товаров), как правило, включается в себестоимость затаренной продукции и покупателем отдельно не оплачивается. В учете данный вид тары не отражается, после использования питьевой воды она подлежит уничтожению.

Тара многократного использования может быть как возвратной, так и невозвратной, в отличие от тары однократного использования, которая является невозвратной.

Понятия "возвратная тара" и "невозвратная тара" регулируются исключительно условиями договора между продавцом и покупателем. Возвратной тара многократного использования считается при ее определении таковой в договоре на поставку продукции при условии обязательного соблюдения сроков и условий ее возврата поставщику (продавцу). На основании ст. 517 ГК РФ, если иное не установлено договором поставки, покупатель (получатель) обязан возвратить поставщику многооборотную тару и средства пакетирования, в которых поступил товар, в порядке и сроки, установленные законом, иными правовыми актами, принятыми в соответствии с ними обязательными правилами или договором. Поэтому при очередной поставке бутилированной питьевой воды поставщику возвращают все освободившиеся от воды бутыли в состоянии, пригодном для повторного использования, комплектными, очищенными от остатков воды.

За каждую бутыль поставщик взимает с покупателя залог. Размер залога указан в спецификации, фиксирован в рублях (условных единицах) и НДС не облагается. Кроме того, если бутыли, переданные покупателю, не возвращены поставщику в указанный в договоре срок, поставщик имеет право не отдавать покупателю залоговую стоимость таких бутылей, а также предъявить покупателю претензию с требованием о возврате или оплате их стоимости, а также выставить штраф или другие дополнительные санкции за невыполнение обязательств по возврату залоговой тары, если это предусмотрено условиями договора.

Залоговая стоимость бутылей возвращается покупателю при условии их возврата в том объеме, в котором покупатель вносил ее, на основании выставленных продавцом счетов. Количество бутылей, находящихся у покупателя, не должно превышать количество оплаченных залоговых сумм. При увеличении заказываемого количества бутылей с питьевой водой покупатель обязан дополнительно оплатить залоговую стоимость за каждую не оплаченную ранее бутыль. Стоимость бутыли не включается в цену питьевой воды.

В учреждении полученные бутыли следует учитывать по фактическим (залоговым) ценам, указанным поставщиком в расчетных и отгрузочных документах.

Согласно п. 118 Инструкции N 157н учет тары, подлежащей возврату, осуществляется отдельно от затаренной воды на счете 105 06 "Прочие материальные запасы". Учреждение обязано принять ее на ответственное хранение и обеспечить своевременный возврат поставщику.

Рассмотрим на примерах порядок отражения операций по приобретению питьевой воды в бутылях многократного использования.

Пример 3. Бюджетное учреждение заключило договор на поставку питьевой воды в бутылях на 2014 г. за счет средств от платных услуг. Согласно договору продавец поставляет 10 бутылей емкостью 10 л. Залоговая стоимость за бутыли составляет 1000 руб. (10 бут. x 100 руб.). Стоимость воды - 200 руб. за каждую емкость. Договором предусмотрена первоначальная предоплата в сумме залоговой стоимости бутылей.

В бюджетном учете данные операции отразятся следующим образом:

Обращаем внимание читателей, что при передаче возвратной тары поставщику объекта реализации не образуется, поскольку не происходит перехода права собственности по условиям договора поставки, заключаемого с поставщиком (пп. 1 п. 1 ст. 146, п. 1 ст. 39 НК РФ). Выбытие тары, по мнению автора, следует отражать методом "красное сторно" по дебету счета 4 (2) 105 36 340 "Увеличение стоимости прочих материальных запасов - иного движимого имущества учреждения".

Денежные средства, полученные от поставщика за возвратную тару, зачисляются на лицевой счет бюджетного учреждения в обычном порядке и отражаются стандартной бухгалтерской записью (п. 72 Инструкции N 174н):

Дебет счета 2 201 11 510 "Поступления денежных средств учреждения на лицевые счета в органе казначейства"

Кредит счета 2 206 34 660 "Уменьшение дебиторской задолженности по авансам по приобретению материальных запасов".

Добавим, что аналитический учет возвратной тары ведется в карточках количественно-суммового учета материальных ценностей (ф. 0504041) (п. 119 Инструкции N 157н).

Рассмотрим отражение в учете возврата тары бюджетным учреждением.

Пример 4. Воспользуемся условиями примера 3. Предположим, по окончании года договор на поставку воды расторгнут, тара возвращена поставщику, поставщик перечислил за возвращенную тару денежные средства в размере залоговой стоимости - 1000 руб.

В бухгалтерском учете данные операции отразятся следующим образом:

Если тара возврату не подлежит, то она подлежит учету на общих основаниях как материальный запас. Отметим, что в отдельных случаях учреждение может реализовать тару тарособирающим организациям, в этой ситуации учреждение становится плательщиком НДС в соответствии с гл. 21 НК РФ.

Принятие к учету тары отражается в рассматриваемой ситуации следующей записью (п. 34 Инструкции N 174н):

Дебет счета 2 105 36 340 "Увеличение стоимости прочих материальных запасов - иного движимого имущества учреждения"

Кредит счета 2 401 10 172 "Доходы от операций с активами".

Списание тары при ее реализации производится на основании акта о списании материальных запасов (ф. 0504230) и отражается в бухгалтерском учете записью (п. 37 Инструкции N 174н):

Дебет счета 2 401 10 172 "Доходы от операций с активами"

Кредит счета 2 105 36 440 "Уменьшение стоимости прочих материальных запасов - иного движимого имущества учреждения".

Рассмотрим отражение в учете реализации тары бюджетным учреждением.

Пример 5. Предположим, что учреждение закупило 100 бутылок минеральной воды "Боржоми" в стеклянной таре для проведения конференции. Стоимость тары в счете-фактуре не была выделена. Позднее пустые бутылки в количестве 100 шт. были приняты на учет по рыночной стоимости на сумму 900 руб. и реализованы тарособирающей организации по 10,60 руб. за бутылку (в том числе НДС (18%) - 0,162 руб.).

В бухгалтерском учете данные операции отразятся следующим образом:

В заключение отметим, что затраты учреждения на приобретение бутилированной воды для работников относятся к расходам на обеспечение нормальных условий труда, что является обязанностью работодателя, предусмотренной коллективным договором. Следовательно, стоимость воды не может учитываться в качестве доходов, полученных работниками в натуральной форме, которые подлежат обложению НДФЛ и страховыми взносами во внебюджетные фонды. Данный вывод следует из п. 1 ст. 210, пп. 2 п. 2 ст. 211 НК РФ, ч. 1 ст. 7, ч. 1 ст. 8 Федерального закона N 212-ФЗ <5>, п. п. 1, 2 ст. 20.1 Федерального закона N 125-ФЗ <6>.

<5> Федеральный закон от 24.07.2009 N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования".

<6> Федеральный закон от 24.07.1998 N 125-ФЗ "Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний".

Однако по разъяснениям Минфина России, приведенным в Письме от 13.05.2011 N 03-04-06/6-107, при приобретении организацией питьевой воды для своих сотрудников указанные лица могут получать доходы в натуральной форме, как это установлено ст. 211 НК РФ, а организация, приобретающая питьевую воду, выполнять функции налогового агента, предусмотренные ст. 226 НК РФ. В этих целях организация должна принимать все возможные меры по оценке и учету экономической выгоды (дохода), получаемой сотрудниками.

В то же время чиновники допускают, что, если при потреблении сотрудниками питьевой воды, приобретенной организацией, отсутствует возможность персонифицировать и оценить экономическую выгоду, полученную каждым сотрудником, дохода, подлежащего обложению НДФЛ, не возникает.