Рейтинг: 4.6/5.0 (1770 проголосовавших)

Рейтинг: 4.6/5.0 (1770 проголосовавших)Категория: Бланки/Образцы

Помогите сформировать в Бухгалтерии 1С 8.2 реестр для Сбербанка на перечисление зарплаты на карточки.

Установлен клиент-банк, в него надо грузануть XML-файлы с данными.

Как эти файлы получить из 1С 8.2?

Что имею: В 1С заведены лицевые счета сотрудникам, создана ведомость на выплату зарплаты.

Дальше что?

Иду в Зарплата-Выплата зарплаты-Выплата зарплаты через банк-Импорт/экспорт операций по лицевым счетам и закладка Экспорт зачисления зарплаты.

Как сюда подтянуть ведомость.

Здравствуйте. Если в ведомости стоит "через банк", то неоплаченные автоматом попадают в список выгрузки.

Здравствуйте. Если в ведомости стоит "через банк", то неоплаченные автоматом попадают в список выгрузки.

Спасибо, файл сформировался.

Но в инструкции Сбера говорится еще и о Контрольном файле! Как его сформировать.

В документе экспорта обязательно поставьте № зарплатного договора, если не все цифры "берутся". поставьте последние. Сформированный документ-"Выгрузить", задайте адрес выгрузки. Я создала папку на рабочем столе, чтобы не путаться. Обзовите понятно для Вас и выгрузите в нее реестр, чтобы при импорте в Клиенте зайти в нее же. Название файла у меня обязательно должно содержать № отделения СБ (требование банка), уточните в своем отделении. Выглядит так: ХХХХ(номер отделения)ХХХ (порядковый№ реестра)z.xml/ В Клиенте: Импорт-Реестр-путь к Вашей папке.

На этом уроке мы познакомимся с возможностями "тройки" (1С:Бухгалтерия 8.3, редакция 3.0) в части выплаты заработной платы сотрудников через банк .

У бухгалтеров, сталкивающихся с такими выплатами впервые, возникает много вопросов и мы сегодня постараемся разобрать основные из них.

Выплачивать зарплату через банк можно двумя способами:

Под зарплатным проектом понимается соглашение с банком, согласно которому банк открывает для каждого работника организации свой лицевой счёт .

В день зарплаты организация перечисляет заработную плату всех сотрудников на специальный зарплатный счёт в этом банке одной суммой .

При этом к платёжке прикладывается ведомость с указанием лицевых счетов работников и сумм к выплате. Банк в соответствии с этой ведомостью сам распределяет денежные средства по лицевым счетам работников.

При этом у разных банков есть разные возможности и требования по работе с зарплатным проектом, если речь идёт об электронном документообороте, то есть, когда мы перечисляем деньги на зарплатный счёт через клиент-банк.

В этом случае (банк-клиента) после отправки платёжного поручения в банк посылается письмо в произвольной форме с приложением к нему одного из следующих вариантов (зависит от требований и возможностей банка):

Если мы посылаем в банк ведомость в виде файла (выгрузки), то обычно банк в ответ присылает нам файл-подтверждение, который мы можем также загрузить в 1С.

Создание зарплатного проектаЗаходим в раздел "Зарплата и кадры" пункт "Зарплатные проекты":

Создаём зарплатный проект для сбербанка:

Вот его карточка:

Галку "Использовать обмен электронными документами" намеренно не ставим, чтобы разобрать случай, когда мы отправляем ведомость банк в напечатанном виде.

Вводим лицевые счета для сотрудниковПредположим, что банк создал лицевой счёт для каждого из сотрудников. Как занести эти счета в систему? Кстати зачем мы это хотим сделать? Затем, чтобы в ведомости, которую мы будем формировать для банка напротив ФИО сотрудника стоял ещё и его лицевой счёт.

Если у нас много сотрудников - можно воспользоваться обработкой "Ввод лицевых счетов":

Но в примере у нас всего 2 сотрудника, поэтому занесём их лицевые счета вручную, прямо в их карточки (заодно будем знать где они хранятся).

Заходим в раздел "Зарплата и кадры" пункт "Сотрудники":

Открываем карточку первого сотрудника:

И переходим в раздел "Выплаты и учет затрат":

Здесь выбираем зарплатный проект и вводим номер лицевого счета, полученный из банка:

То же самое проделываем со вторым сотрудником:

Начисляем зарплатуЗаходим в раздел "Зарплата и кадры" пункт "Все начисления":

Начисляем и проводим заработную плату:

Выплачиваем зарплатуДалее заходим в раздел "Зарплата и кадры" пункт "Ведомости в банк":

Создаём новый документ, в котором указываем зарплатный проект и выбираем сотрудников (обратите внимание, чтобы подхватились их лицевые счета):

Проводим документ и распечатываем ведомость для банка:

Вот как она выглядит:

На основании ведомости формируем платёжное поручение:

В нём общей суммой переводим зарплату на зарплатный счёт банка, в котором у нас открыт зарплатный проект:

Вместе с этой платёжкой не забываем приложить ведомость (с реестром лицевых счетов и выплат), распечатанную выше в том виде, в котором требует банк (обычно это произвольное письмо через банк клиент).

Делаем выгрузку реестра в банкРассмотрим возможность выгрузки ведомости (реестра) в виде файла в банк. Если ваш банк поддерживает такую возможность (или это его требование), то заходим в раздел "Зарплата и кадры" пункт "Зарплатные проекты":

Открываем наш зарплатный проект и ставим галку "Использовать обмен электронными документами":

Снова переходим в раздел "Зарплата и кадры" и видим, что появилось два новых пункта. Нас интересует пункт "Обмен с банками (зарплата)":

Здесь есть три базовые возможности выгрузки в банк:

Остановимся на первом пункте. Он позволяет сделать выгрузку нашей ведомости в файл, который потом отправляется произвольным письмом через клиент-банк.

Для этого выделяем нужную нам ведомость и нажимаем кнопку "Выгрузить файл":

Когда из банка придёт ответ, в нём будет файл-подтверждение. Нужно зайти в эту же обработку и загрузить этот файл через кнопку "Загрузить подтверждения". При помощи этого замечательного механизма мы сможем отслеживать какие ведомости были оплачены банком, а какие нет.

Без зарплатного проектаВ этом случае каждый работник сам открываем счет в любом банке (на его усмотрение) и сообщает организации полные реквизиты этого счёта. Также сотрудник пишет заявление на перечислении его заработной платы на этот счёт.

Организация в день выплаты перечисляет сумму причитающуюся сотруднику на его счёт отдельным платёжным поручением.

Этот способ очень неудобен для бухгалтерии. особенно, когда в компании большой штат сотрудников, поэтому многие бухгалтеры предпочитают умалчивать об этой возможности.

В этом случае мы в ведомости на выплату не указываем зарплатный проект:

И создаём отдельное платёжное поручение на каждого из сотрудников с видом операции "Перечисление заработной платы работнику".

В этом поручении выбираем получатель "Сотрудник", указываем сотрудника и отсюда же создаём или выбираем расчётный счёт сотрудника. К сожалению, в последней версии бухгалтерии этот счёт можно создать только из платёжного поручения:

Мы молодцы, на этом всё

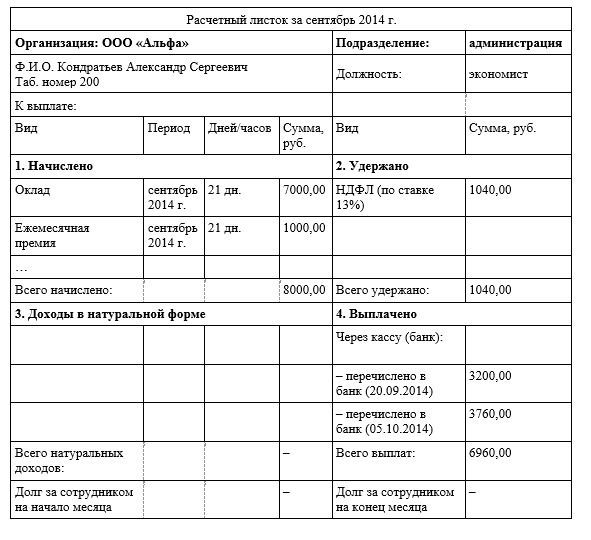

Мы обслуживаемся в дополнительном офисе. В моем случае из дополнительного офиса документы везут в головной и там обрабатывают. На это уходит 2 банковских дня. 1-й собственно отправка денег и доставка в банк реестра. См. образец:

к Договору №_________

от “___”____________200_ г.

СПИСОК НА ЗАЧИСЛЕНИЕ НА СЧЕТА “ЗАРПЛАТНЫХ” КАРТ СБЕРБАНК -VISA Electron

Номер

Дата

Наименование предприятия (организации)

Номер расчетного (текущего) счета предприятия (организации)

Наименование подразделения Сбербанка-получателя Люблинское отд. №7977Сбербанка России

Дополнительный офис №7977/0_________

Реквизиты подразделения Сбербанка-получателя

-ИНН 7707083893

-БИК 044525225

-Корресп. Счет подразделения Сбербанка-получателя 30101810400000000225

Дополнительная информация

Количество операций

Валюта расчетного (текущего) счета

Общая сумма

№ Ф.И.О. № счета Сумма

Руководитель предприятия (организации) ___________________, _________________________

(подпись) (ФИО)

Главный бухгалтер предприятия (организации) _______________, ________________________

(подпись) (ФИО)

Второй банковский день - доставка в головной офис допофиса и проверка там поступления денег и собственно процессинг. Третий день - как мне объяснили в СБ - фактическое зачисление денег на карты и авторизация из головного офиса по Москве на Вавилова. Итого 3 полных банковских дня. Представьте в каком финансовом положение находится СБ если он вынужден применять такую схему. По-моему, единственная цель - беспроцентный кредит от клиента на максимальный срок. Представьте что вы ошиблись в платежках? Не прислали 0,5%? Мемориалкой они это со счета принципиально не списывают. Для информации, CitiBank зачисляет деньги на карты через 2 часа. Проверено на себе.

С уважением,

Сергей

чатывать и подписывать ведомости по заработной плате в данной ситуации не нужно, так как зарплата перечисляется сотрудникам на карты. Т.е. после перечисления денег на счета сотрудников один экземпляр реестра банк возвращает организации с отметкой об исполнении. Реестр и соответствующая выписка по счету свидетельствуют о том, что зарплата зачислена, т.е. выдана, на карты сотрудников. Итоговая сумма реестра должна совпадать с итоговой суммой платежного поручения (платежных поручений). Такой вывод следует из подпункта 1.19 Положения, утвержденного Банком России от 19 июня 2012 г. № 383-П. Подробно см. 1. Рекомендация.

Расчетно-платежные ведомости по зарплате нужно распечатывать и подписывать только при выплате зарплаты через кассу, т.е. наличными.

Обоснование данной позиции приведено ниже в материалах Системы Главбух

1. Рекомендация:Как перечислить зарплату на банковскую карту сотрудника

Порядок перечисления зарплаты на карты сотрудников зависит от того, перечисляется зарплата на счета одного или нескольких сотрудников.

Автор: Антаненкова Елена

Заработную плату работникам компания выдает через кассу. Несколько сотрудников не явились получать деньги в дни, установленные для выплаты зарплаты, поэтому причитающиеся им суммы компании пришлось отправить на депонент. Разберемся, как вести бухгалтерский учет и удерживать НДФЛ при депонировании.

Чем руководствоваться1. Положение ЦБ РФ от 12.10.2011 № 373-П «О порядке ведения кассовых операций с банкнотами и монетой Банка России на территории Российской Федерации».

2. Федеральный закон от 24.07.2009 № 212-ФЗ <О страховых взносах в ПФР, ФСС и ФФОМС>.

3. Постановление Госкомстата России от 05.01.2004 № 1.

4. Постановление Госкомстата России от 18.08.1998 № 88.

5. Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности, утв. приказом Минфина России от 31.10.2000 № 94н.

6. Федеральный закон от 21.11.1996 № 129-ФЗ «О бухгалтерском учете».

7. ПБУ 9/99 «Доходы организации», утв. приказом Минфина России от 06.05.1999 № 32н.

8. Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утв. приказом Минфина России от 29.07.1998 № 34н.

Если в компании заработная плата выплачивается наличными, рано или поздно бухгалтер столкнется с депонированием. Работник может своевременно не явиться за деньгами из-за болезни или по другой причине. Держать в кассе деньги, полученные в банке на выдачу зарплаты, можно максимум 5 рабочих дней, включая день получения денег (п. 4.6 Положения 1 ). Если сотрудник не получит зарплату в этот срок, то невостребованную сумму нужно депонировать.

Рассмотрим на примере из практики действия бухгалтера и кассира, когда работники не получают в отведенный срок заработную плату.

СитуацияВ ООО «Антарес» зарплата выдается с 5-го по 9-е число каждого месяца. Этот срок предусмотрен коллективным договором. Деньги на выплату зарплаты за сентябрь 2012 года получены из банка 5 октября 2012 года.

Сумма начисленной всем сотрудникам за сентябрь заработной платы составила 1 600 000 руб.; НДФЛ, подлежащий удержанию с этой суммы, - 208 000 руб. К выдаче на руки причитается 1 392 000 руб. Менеджеру по продажам А.М. Кожемяко начислена заработная плата в размере 40 000 руб. Сумма НДФЛ с его заработка - 5 200 руб. В установленный срок А.М. Кожемяко не явился за зарплатой (был болен) и не получил причитающиеся ему 34 800 руб. Эта сумма была депонирована.

19 октября вместе с авансом за октябрь Кожемяко получил также и депонированную сумму за сентябрь.

РешениеЧтобы было проще понять порядок действий, разобьем всю процедуру на отдельные ситуации и поясним, почему нужно действовать тем или иным образом.

НАЧИСЛЕНИЕ ЗАРАБОТНОЙ ПЛАТЫ ДЕЙСТВИЕ30 сентября 2012 года бухгалтер «Антареса» сделал проводки:

Дт 20 Кт 70 1 600 000 руб. - начислена зарплата сотрудникам за сентябрь 2012 года;

Дт 20 Кт 69 480 000 руб. (1 600 000 руб. х 30%) - начислены страховые взносы на обязательное пенсионное, социальное и медицинское страхование;

Дт 20 Кт 69 3200 руб. (1 600 000 руб. х 0,2%) - начислены взносы на обязательное страхование от несчастных случаев на производстве и профзаболеваний;

Дт 70 Кт 68 208 000 руб. (1 600 000 руб. х 13%) - удержан НДФЛ за сентябрь 2012 года.

Суммы начисленной зарплаты и страховых взносов включены в состав расходов в бухгалтерском и налоговом учете в сентябре 2012 года.

РАЗЪЯСНЕНИЕПри методе начисления и в бухгалтерском, и в налоговом учете расходы на оплату труда признаются в месяце начисления, вне зависимости от того, была ли заработная плата выдана или депонирована (п. 4 ст. 272 НК РФ).

Налоговые агенты обязаны удержать начисленную сумму НДФЛ непосредственно из доходов налогоплательщика при их фактической выплате (п. 4 ст. 226 НК РФ). Причем при получении дохода в виде оплаты труда датой фактического получения работником дохода признается последний день месяца, за который такой доход начислен (п. 2 ст. 223 НК РФ).

По итогам каждого месяца компания должна исчислить ежемесячные обязательные платежи по страховым взносам во внебюджетные фонды. Они рассчитываются исходя из величины выплат и иных вознаграждений, начисленных в пользу работника (ч. 3 ст. 15 Закона № 212-ФЗ 2 ). Суммарная ставка по страховым взносам во внебюджетные фонды в 2012 года составляет 30% (ПФР - 22%, ФСС РФ - 2,9%, ФФОМС - 5,1%).

Взносы на социальное страхование от несчастных случаев и профзаболеваний «Антарес» уплачивает в ФСС РФ по тарифу 0,2%.

ВЫПЛАТА ЗАРПЛАТЫ НАЛИЧНЫМИ ДЕЙСТВИЕВ день получения денег в банке и выплаты заработной платы (5 октября 2012 года) бухгалтер сделал следующие проводки: Дт 50 Кт 51 1392 000 руб. - получены в кассу деньги; Дт 68 Кт 51 208 000 руб. - перечислен в бюджет НДФЛ; Дт 69 Кт 51 483 200 руб. (480 000 + 3200) - перечислены во внебюджетные фонды страховые взносы;

Дт 70 Кт 50 1 357 200 руб. (1 392 000 руб. - 34 800 руб.) - отражена выплата зарплаты сотрудникам.

РАЗЪЯСНЕНИЕОрганизация - налоговый агент обязана перечислить в бюджет НДФЛ не позднее дня фактического получения в банке наличных денежных средств на выплату заработной платы (п. 6 ст. 226 НК РФ). На этот момент компания еще не знает, кто получит зарплату, а кто нет. Поэтому налог нужно перечислить в бюджет в полной сумме. В дальнейшем переплату НДФЛ можно будет зачесть в счет будущих платежей (ст. 231 НК РФ).

Перечислить взносы необходимо не позднее 15-го числа месяца, следующего за календарным месяцем, за который начисляется ежемесячный обязательный платеж (ч. 5 ст. 15 Закона № 212-ФЗ 2 ). Таким образом, «Антарес» может перечислить взносы в любой день до 15 октября включительно.

ДЕПОНИРОВАНИЕ ЗАРАБОТНОЙ ПЛАТЫ КАССИРОМ ДЕЙСТВИЕВ отведенный для выдачи заработной платы срок А.М. Кожемяко не явился. Поэтому кассир «Антареса» вечером 11 октября 2012 года (именно в этот день заканчиваются пять рабочих дней, отведенных для выдачи зарплаты) его заработок отправил на депонент. При этом кассир совершил последовательно следующие действия:

• поставил отметку «Депонировано» в расчетно-платежной ведомости по форме № Т-49 (утв. Постановлением № 1 [я) в графе 23 против фамилии Кожемяко. Если в организации для выдачи зарплаты используется платежная ведомость формы № Т-53 (утв. Постановлением № 1 3 ), то аналогичная запись делается в графе 5;

• сделал запись о фактически выплаченных и подлежащих депонированию суммах в конце ведомости;

• сверил указанные суммы с итоговой суммой в ведомости;

• оформил реестр депонированных сумм и отразил в специальной книге учета таких сумм;

• заверил своей подписью ведомость, реестр депонированных сумм и передал их для сверки соответствия записей и подписания главному бухгалтеру или бухгалтеру, а при их отсутствии - руководителю;

• оформил расходный кассовый ордер по форме № КО-2 (утв. Постановлением № 88 4 ) на фактически выданные по ведомости суммы наличных денег. Номер и дату ордера кассир проставил на последней странице ведомости (расчетно-платежной или платежной).

РАЗЪЯСНЕНИЕДля коммерческих организаций формы реестра, а также книги учета депонированных сумм не утверждены. Поэтому компания может разработать их самостоятельно и утвердить в виде приложения к учетной политике. За основу можно взять формы, которые утверждены для бюджетных учреждений приказом Минфина России от 15.12.2010 № 173н, а также форму реестра № РТ-11 (приведена в письме Минфина СССР от 06.06.1960 № 176).

Разработанная форма реестра должна содержать ряд обязательных реквизитов: наименование компании или Ф.И.О. предпринимателя; дату оформления; период возникновения депонированных сумм наличных денег; номер ведомости; Ф.И.О. работника; его табельный номер; сумму невыплаченных ему наличных; итоговую сумму по реестру депонированных сумм, подпись и расшифровку подписи кассира. Имеет смысл предусмотреть в реестре графу для указания номера расходного кассового ордера, по которому будет выдан депонент.

Возврат денег в банк ДЕЙСТВИЕДепонированную сумму зарплаты компания вернула в банк 12 октября, то есть на следующий день после истечения срока хранения заработной платы в кассе.

В учете бухгалтер сделал следующие проводки: Дт 70 Кт 76-4 34 800 руб. - на основании реестра депонирована сумма неполученной зарплаты;

Дт 51 Кт 50 34 800 руб. - сумма сдана в банк.

РАЗЪЯСНЕНИЕВозможность открытия субсчета 76-4 «Расчеты по депонированным суммам» к счету 76 «Расчеты с разными дебиторами и кредиторами» предусмотрена в Инструкции 5

Как правило, реестр депонированных сумм открывается на год. Суммы, оставшиеся на конец года неоплаченными, переносятся в новый реестр, открываемый на следующий год. Хранить в компании реестры депонированных сумм нужно пять лет (ст. 17 Закона № 129-ФЗ 6 ).

Депонированные суммы отражаются в бухгалтерском учете до истечения срока исковой давности. Общий срок исковой давности определен в ст. 196 ГК РФ и составляет три года. Следовательно, для получения депонированной зарплаты у сотрудника есть три года с момента ее начисления (письма Минфина России от 22.12.2009 № 0303-05/244, от 22.03.2010 № 03-03-06/1/161).

ВЫПЛАТА С ДЕПОНЕНТА РАБОТНИКУ ДЕЙСТВИЕЗа своей депонированной зарплатой Кожемяко обратился в бухгалтерию «Антареса» 18 октября 2012 года.

Деньги на выплату аванса за октябрь получены из банка 19 октября 2012 года. Вместе с ними получена и депонированная ранее сумма. В этот же день Кожемяко вместе с авансом за октябрь получил и депонированную сентябрьскую зарплату. При этом бухгалтер сделал проводку: Дт 76-4 Кт 50 34 800 руб. - выплачена сотруднику депонированная сумма заработной платы за сентябрь 2012 года.

Кассир после выплаты указал в реестре депонированной заработной платы дату и номер расходного кассового ордера.

РАЗЪЯСНЕНИЕПри выдаче менеджеру по продажам А.М. Кожемяко 19 октября аванса и депонированной суммы бухгалтер удержал НДФЛ только с аванса. Это связано с тем, что НДФЛ с суммы депонированного заработка был удержан и уплачен 5 октября. Что касается налога на прибыль, то расход по депонированной сумме возник у компании в сентябре 2012 года. Повторно отражать его в октябре не нужно.

СПИСАНИЕ НЕВОСТРЕБОВАННЫХ СУММ С ДЕПОНЕНТАСумма невостребованной депонентской задолженности, по которой истек срок исковой давности, признается в бухгалтерском учете в составе прочих доходов (п. 7 ПБУ 9/99 7 ). Ее списание производится по каждому обязательству перед конкретным работником на основании данных проведенной инвентаризации, письменного обоснования и приказа (распоряжения) руководителя организации (п. 78 Положения 8 ).

Для целей налогообложения эту сумму нужно учесть в составе внереализационных доходов в последний день того отчетного периода, в котором истекает срок исковой давности (п. 18 ст. 250, п. 4 ст. 271 НК РФ, письмо УФНС по г. Москве от 04.07.2008 № 20-12/063584).

28 Сентября 2016

Если налоговые платежи перечисляются в бюджет с опозданием (то есть с нарушением установленных сроков), то помимо самих налогов необходимо дополнительно уплатить еще и пени. Расчет пеней является, пожалуй, одной из самых рутинных задач, которую приходится решать бухгалтеру. Впрочем, для ее успешного выполнения ему нужно учесть ряд нюансов.

Торговое предприятие (применяющее УСНО) планирует принять участие в региональной выставке-ярмарке «Школьный базар». Должно ли оно оборудовать торговое место ККТ либо торговлю можно осуществлять без применения кассового аппарата (выдавать покупателям по их требованию квитанции)?

Спор между компанией и налоговиками начался после того, как у ООО была проведена камеральная налоговая проверка уточненной налоговой декларации общества по НДС за II квартал 2014 года, после которой инспекторы выписали штрафы на сумму 7,8 млн руб. (ст. 122 НК РФ). ООО обратилось в арбитражный суд с требованием признать это решение налоговиков недействительным в связи с наличием смягчающих обстоятельств, а именно тяжелого финансового положения ООО.

27 Сентября 2016

Законодатели обратили внимание на то, что в Российской Федерации остается значительной суммарная задолженность по заработной плате. Например, по данным Крымстата на 20.07.2016 такая задолженность по предприятиям Республики Крым составила 116,3 млн руб. С целью повышения защищенности работников от недобросовестных работодателей в части оплаты труда принят Федеральный закон от 03.07.2016 № 272‑ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации по вопросам повышения ответственности работодателей за нарушения законодательства в части, касающейся оплаты труда».

В условиях кризиса индексация заработной платы порой становится непосильной ношей для работодателей. Тем не менее индексация зарплаты в связи с инфляцией является обязанностью работодателя, а не его правом. В этом единодушны и Роструд, и Конституционный Суд РФ.

Семинары

Данное соглашение об обработке персональных данных разработано в соответствии с законодательством Российской Федерации.

Все лица заполнившие сведения, составляющие персональные данные на данном сайте, а также разместившие иную информацию обозначенными действиями подтверждают свое согласие на обработку персональных данных и их передачу оператору обработки персональных данных.

Под персональными данными Гражданина понимается нижеуказанная информация:

общая информация (Имя, телефон и адрес электронной почты); посетители сайта направляют свои вопросы или заказы - для получения обсчёта конечной стоимости или ответов на вопросы.

Гражданин, принимая настоящее Соглашение, выражают свою заинтересованность и полное согласие, что обработка их персональных данных может включать в себя следующие действия: сбор, систематизацию, накопление, хранение, уточнение (обновление, изменение), использование, уничтожение.

Гражданин гарантирует: информация, им предоставленная, является полной, точной и достоверной; при предоставлении информации не нарушается действующее законодательство Российской Федерации, законные права и интересы третьих лиц; вся предоставленная информация заполнена Гражданина в отношении себя лично.

Главная › Учебные › Реестр платежей по заработной плате бланк образец

Реестр платежей по заработной плате бланк образец

Транспортные средства могут регистрироваться по соглашению сторон на имя лизингодателя или лизингополучателя. Очень важным для использования данного инструмента управления движением денежных средств является его интерактивность и аналитичность. Бесплатную программу можно скачать на сайте Фонда социального страхования Российской Федерации. Выплаты, начисляемые в месяце нахождения в учебном отпуске, отпуске без содержания, военных сборах и т.п. в полном объеме облагаются страховыми взносами в ПФР по дополнительным тарифам. При этом автоматически пересчитывается план движения денежных средств по датам. Контроль за соблюдением Правил и разъяснение по их применению осуществляет Министерство финансов Украины.

Должник — Банкрот. Рекомендации для тех, кто долгов не

Навигация по записямФорма документа, с использованием которого выплачивается заработная плата через кассу, предусмотрена нормативным актом Росстата. Ей присвоен номер Т-53. На практике, используется этот документ в ряду других ведомостей связанных начислением и выдачей оплаты труда работникам. Так же статистическим ведомством предусмотрены расчетная и расчетно-платежная ведомость. Все эти формы утверждены Постановлением указанного ведомства № 1 от 05.01.2004 года.

Стоит отметить, что в связи с вступлением в силу нового закона о бухгалтерском учете, для всех организаций (кроме государственных) и предпринимателей применение указанных форм не обязательно. Но, в то же время, применение данных форм достаточно удобно и помогает соблюсти требования законодательства. При необходимости в данную форму можно вносить различные изменения для того что бы привести её использование в соответствие со спецификой деятельности экономического субъекта.

Обратите внимание: Все формы документов, используемые в деятельность предприятия, должны быть утверждены его руководителем. Это происходит в начале каждого календарного года путем издания приказа об утверждении учетной политики организации. Формы используемых документов выступают приложением к учетной политике.

Содержание платежной ведомости

Сам документ может быть оформлен как от руки, на бланке установленной формы так и с использованием компьютера. Для каждого бухгалтерского документа, в том числе для ведомости на выдачу зарплаты, бланк должен быть заполнен с оформлением всех необходимых реквизитов. Чтобы не возникло сомнений в действительности документа, например, при налоговой проверке в платежной ведомости должны быть заполнены следующие реквизиты:

Так как ведомости в подавляющем большинстве изготавливаются с использованием утвержденной формы бланка, то такой обязательный реквизит всех первичных документов как наименование документа, в бланке уже обозначен.

Платежная ведомость состоит как минимум из двух листов. Титульного, в котором расположены практически все перечисленные выше реквизиты, и листа, содержащего сведения о выплате заработной платы — табличная часть. При этом, при необходимости (большое количество сотрудников, например), к ведомости может быть приложено необходимое количество листов содержащих табличную часть.

В этой части указываются следующие сведения необходимые для правильной выплаты заработной платы:

Также предусмотрено место для росписи сотрудника, в котором в случае неполучения им заработной платы проставляется отметка о её депонировании.

Обратите внимание: Срок на выдачу заработной платы не может превышать пяти рабочих дней. Этот период так же включает день, когда наличные денежные средства, предназначенные для выплаты заработной платы, получаются в банке. Конкретный период, в течение которого будет выдаваться заработная плата по платежной ведомости, указывается на её титульном листе.

Журнал регистрации платежных ведомостейКак уже было сказано, ведомость на выдачу заработной платы имеет обязательный реквизит — дату составления и регистрационный номер. Так как такие ведомости составляются периодически, то их необходимо регистрировать. Для этих целей предусмотрен Журнал регистрации платежных ведомостей. Так же как и форма самой ведомости, форма данного документа утверждена все тем же Постановлением Росстата. Форме присвоен номер Т-53а.

Исправления в платежной ведомостиВ платежные ведомости, как и в расчетные и расчетно-платежные исправления вносить можно. В то же время делать это необходимо только с учетом, установленных для такого рода исправлений, правил. Все исправления, которые делаются в таких документах, должны быть сопровождены датой совершения исправления, а так же фамилией и инициалами лица такое исправление внесшего. Соответственно рядом с исправлением проставляется подпись исправителя. В то же время, как ранее, нельзя вносить исправления в расходный и приходный кассовые ордера. Поэтому если при закрытии платежной ведомости в расходном ордере будет совершена ошибка, её исправить нельзя. В таком случае бухгалтеру придется выписывать новый ордер.

Закрытие платежной ведомости

Окончательное оформление документа осуществляется в последний день выплат денежных средств, или ранее, если денежные выплаты были осуществлены всем работникам. Кассир подводит итог выданных денежных средств. Если выдана вся заработная плата, то сумма к выдаче, обозначенная на лицевом листе документа, сойдется с суммами выплаченной заработной платы. Если нет, то разница будет отражена в графе для депонированных сумм.

Если до окончания периода, в течение которого предусмотрена выдача заработной платы, кто либо из работников не получит причитающихся ему сумм, то зарплата должна быть депонирована. То есть сами наличные денежные средства возвращаются в банк, а в ведомости ставится отметка о депонировании заработной платы. Соответственно, в бухгалтерском учете делается запись в реестре депонентов и книге учета депонированных денежных средств. В ней отмечается номер платежной ведомости, по которой не была выдана заработная плата, табельный номер и ФИО сотрудника, невыплаченная сумма. Запись о депонировании делается в последний день выдачи зарплаты.

На всю сумму полученной сотрудниками заработной платы кассиром заполняется расходник. По завершении выдачи заработной платы, кассир подписывает ведомость и сдает её в бухгалтерию. Срок хранения, предусмотренный для данной категории документов, составляет пять лет.

Ведомость на выдачу зарплаты (бланк) можно скачать на здесь. Так как помимо указанного документа, на практике используются и другие формы зарплатных ведомостей, их также можно найти на сайте: