Рейтинг: 5.0/5.0 (1704 проголосовавших)

Рейтинг: 5.0/5.0 (1704 проголосовавших)Категория: Бланки/Образцы

Налоговая инспекция хочет знать все. И не только о том, все ли налоги заплатила за себя ваша организация. Кроме своих налогов любая организация или ИП, имеющий в штате сотрудников или заключивший гражданско-правовые договоры на выполнение работ, оказание услуг, должны удерживать и уплачивать в бюджет налоги с доходов, полученных физическими лицами.

Связано это с тем, что работодатель по отношению к своим работникам является налоговым агентом. Как можно проверить, выполнил он свои обязанности или нет, и все ли заплатил работник, что должен был? Только посмотрев отчетность.

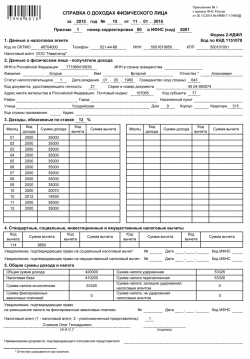

Уже много лет такие сведения подаются в виде справок по форме 2-НДФЛ. На каждого сотрудника составляется отдельная справка. А значит, бухгалтер должен знать, как заполнить справку 2-НДФЛ.

Содержание статьи:1. Правила заполнения справки 2-ндфл

2. Пример заполнения справки 2-НДФЛ

4. Коды заполнения справки 2-ндфл

5. Сведения о налоговой базе и налоге

Итак, идем по порядку. Если у вас нет времени читать длинную статью, посмотрите короткое видео ниже, из которого вы узнаете все самое важное по теме статьи.

(если видео видно нечетко, внизу видео есть шестеренка, нажмите ее и выберите Качество 720р)

Более подробно, чем в видео, разберем тему дальше в статье.

1. Правила заполнения справки 2-ндфлФорма 2-НДФЛ «Справка о доходах физического лица», по которой сдается отчетность в настоящее время, утверждена приказом ФНС России от 30.10.15г. №ММВ-7-11-485@. Этим же нормативным документов утверждены и правила заполнения справки 2-НДФЛ.

Также информация о том, как заполнить справку 2-НДФЛ, пригодится не только для отчета в налоговую. Справку также нужно выдавать по просьбе работников, например, для банка (п.3 ст.230 НК).

Все показатели в справке (кроме суммы НДФЛ) отражаются в рублях и копейках. Сумма налога показывается в полных рублях (суммы до 50 коп. отбрасываются, суммы в 50 коп. и более округляются в большую сторону).

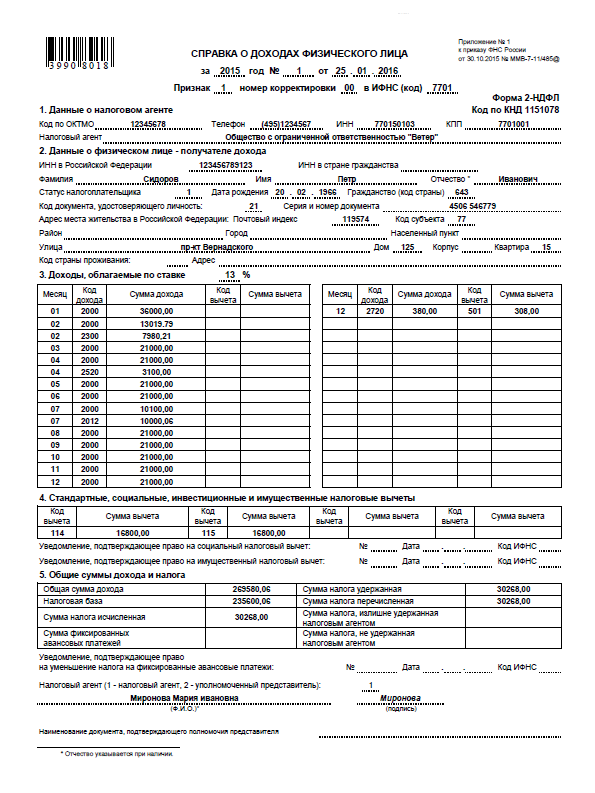

2. Пример заполнения справки 2-НДФЛДавайте рассмотрим практическую ситуацию из жизни организации, и на ее основе составим пример заполнения справки 2-НДФЛ. Параллельно будем обсуждать и важные теоретические моменты.

Рассчитаем величину НДФЛ за каждый месяц работы и за год в целом Осетрову Олегу Алексеевичу, менеджеру ООО «Премудрый пескарь». Оклад работника 35 000 руб. в месяц.

Кроме оплаты за отработанное время, выплачено:

У Осетрова есть дети:

Заявление на предоставление детских вычетов Осетров написал. Подтверждающие документы на получение вычетов есть.

5 июля 2016 года дочь Осетрова закончила ВУЗ, следовательно, с августа 2016 года налоговый вычет на нее уже не предоставляется. Дальше вычет Осетров получает только на младшего ребенка – школьника.

В мае 2016 года Осетров приобрел квартиру. Поскольку имущественный вычет он до этого не использовал, то 18 июня 2016 года он принес в бухгалтерию заявление на предоставление имущественного вычета за 2016 год на сумму 1 500 000 руб. и уведомление из налоговой инспекции о праве на вычет. Вычет будет предоставляться с июня 2016 года.

Доходы, облагаемые по ставке 13% для дивидендов и 35%, в 2016 году Осетров не получал.

Все доходы, вычеты и начисленный НДФЛ по данному работнику представлены в таблице.

Кроме оплаты по окладу сотрудник получал материальную помощь: 2000 руб. в январе, 6000 руб. в июне.

В ноябре налогооблагаемые доходы нарастающим итогом с начала года превысили 350 тыс. руб. поэтому начиная с ноября, детские вычеты предоставляться не будут. Для расчета данного лимита используются только налогооблагаемые доходы.

Обратите внимание по внесению данных о выплаченной материальной помощи в справку 2-НДФЛ. Если у сотрудника была в году материальная помощь, полностью не облагаемая НДФЛ независимо от суммы, то вносить ее в справку не нужно.

Если была обычная матпомощь, которая не облагается только в пределах 4000 руб. то в справке она отражается.

3. Как заполнить справку 2-НДФЛТеперь, когда все исходные данные для примера у нас есть, будем по шагам смотреть, как заполнить справку 2-НДФЛ.

В графе признак справки нужно указать:

1 – если сообщаются сведения о доходах физического лица и начисленном, удержанном и перечисленном НДФЛ;

2 – если удержать НДФЛ невозможно (не позже 1 месяца по окончании года);

«Номер корректировки» — поле заполняется и при сдаче первичной справки, и при сдаче уточненных сведений. Если справка первичная, то надо поставить номер 00, для уточненных — 01, 02 и т. д.

Есть возможность аннулировать справку 2-НДФЛ, которую компания сдала ошибочно. Для этого в поле «Номер корректировки» надо поставить значение 99, а в справке заполнить только разделы 1 и 2 со сведениями об организации и физлице. Такая аннулирующая справка будет иметь новую дату составления, но старый номер (т.е. номер той старой ошибочной справки).

В каких случаях это может потребоваться? Например, если вы по ошибке сдали на одного работника несколько справок, сдали справку на работника, который у вас уже давно не работает и др.

Заполнение справки начинается с внесения сведений о налоговом агенте в Раздел 1: ИНН/КПП, наименование организации или ФИО физического лица – индивидуального предпринимателя, код по ОКТМО, телефон.

В Разделе 2 отражаются сведения о физическом лице, которое получало доходы: ИНН, ФИО, гражданство, дата рождения, паспортные данные, место жительства. Для иностранцев есть и свои поля: ИНН в стране гражданства, адрес места жительства в РФ, код страны проживания и адрес в стране постоянного проживания (указывается один из адресов).

В поле «Статус налогоплательщика» указывается один из следующих:

По данным об организации и физическом лице мы заполнили разделы 1 и 2.

4. Коды заполнения справки 2-ндфлДалее справка НДФЛ представляет детальную информацию о доходах и вычетах. Раздел 3 содержит сведения о доходах, которые получены работниками в денежной или натуральной форме, за каждый месяц налогового периода (года). В заголовке данного раздела отражаются ставки НДФЛ, на которые заполняется раздел. В нашем примере будет один раздел, потому что все доходы, которые получил работник, облагаются по ставке 13%.

За каждый месяц в графе Сумма дохода указывается общая величина дохода, полученная работником за месяц. Если в каком-то месяце работник имел право на получение профессионального налогового вычета, а также вычета по доходу, облагаемому НДФЛ не в полном размере, то указывается код вычета и его сумма.

Полностью освобожденные от НДФЛ доходы в справку не включают, например, пособие по уходу за ребенком, пособие по беременности и родам.

Коды заполнения справки 2-НДФЛ берутся из приказа ФНС от 10.09.15 № ММВ-7-11/387@. Нам для заполнения формы в нашем примере потребуются:

В Разделе 4 обобщаются данные о вычетах в соответствии с их кодами, указывается суммарная величина каждого вычета. Здесь приводятся вычеты, которые не связаны с конкретной выплаченной суммой (в отличие от вычетов, указываемых в разделе 3 – по материальной помощи, профессиональные вычеты).

В разделе 4 мы запишем вычеты на детей – по первому и второму ребенку отдельно, и имущественный вычет. Здесь же могут быть указаны вычеты на самого работника, а также социальные и инвестиционные.

Для занесения данных об имущественном вычете необходимо иметь Уведомление из налогового органа, которое подтверждает право работника на его применение.

5. Сведения о налоговой базе и налогеВ Разделе 5 подводятся итоги доходов, определяется налоговая база и делается расчет НДФЛ. Отражается общая сумма доходов – итоговая величина столбца Сумма дохода из Раздела 3. По следующей строке записывается налоговая база, которую можно найти как разность между общей суммой доходов и величиной налоговых вычетов (сумма вычетов по Разделам 3 и 4).

По строке Сумма налога исчисленная записывается исчисленная сумма налога, т.е. произведение налоговой базы на налоговую ставку. Далее заполняются строки с данными о сумме удержанного, перечисленного налога, излишне удержанной и не удержанной.

Общая сумма полученных доходов – 423 500 руб.

Сумма вычетов – 9800 (первый ребенок) + 14 000 (второй ребенок) + 238 200 (имущественный) + 4000 (необлагаемая матпомощь) = 266 000 руб.

Налоговая база – 157 500 руб.

Сумма налога – 20 475 руб.

Если в отношении доходов работника в течение года использовались разные ставки, то и разделов 3-5 будет несколько. Число разделов 3-5 будет равно количеству использованных ставок.

Тем компаниям, где работают иностранные сотрудники из «безвизовых» стран, пригодится строка с данными по фиксированным авансовым платежам.

6. Куда сдавать справки 2-НДФЛНалоговые агенты сдают справки по форме 2-НДФЛ в налоговую инспекцию по месту своего учета. Такое требование прописано в пункте 2 статьи 230 НК РФ. То есть по местонахождению организации (или подразделения) либо по месту жительства физического лица, зарегистрированного в качестве индивидуального предпринимателя.

Справки сдавайте в электронном виде по телекоммуникационным каналам связи через оператора электронного документооборота. На бумаге составлять справки разрешено только в том случае, если за год количество граждан, получивших доходы от налогового агента, менее 25 человек.

С 1 января 2016 года для налоговых агентов введен штраф за представление документов, содержащих недостоверные сведения. Штраф выпишут, если налоговики выявят ошибки в форме 2-НДФЛ. Сумма штрафа — 500 рублей за каждую справку с недостоверными сведениями.

Поэтому внимательнее изучайте, как заполнить справку 2-НДФЛ и не допускайте ошибок. А если вдруг заметили ошибку, то бегом исправлять ее, пока налоговики не нашли ее раньше вас.

7. Справка 2-ндфл в 1с 8.3Для тех, кто ведет учет в программе 1С: Бухгалтерия – смотрите, как заполнить справку 2-НДФЛ в 1С: Бухгалтерия в видео-формате.

Какие проблемные вопросы по заполнению справок 2-НДФЛ возникают у вас? Задавайте их в комментариях!

Как заполнить справку 2-НДФЛ на практическом примере

По налогу на доходы физических лиц все работодатели, в том числе и те, кто применяет упрощенную систему, отчитываются раз в год. В инспекцию нужно подать сведения как о тех физических лицах, с доходов которых НДФЛ был удержан. Так и о тех, кому доход был выдан (выплачен), но вот налог с него удержать не удалось. И в том, и в другом случае сведения подаются по форме 2-НДФЛ. которая утверждена Приказом ФНС России от 17.11.2010 N ММВ-7-3/611@. А в прошлом году Приказом ФНС России от 16.09.2011 N ММВ-7-3/576@ был утвержден новый Порядок представления данной формы. Именно об этом - о новых правилах мы и расскажем в данном материале. Ведь теперь справки по удержанному и неудержанному налогу отличаются. Да и представлять их в налоговую инспекцию нужно в разные сроки.

Если у вас "упрощенка" с объектом "доходы". Налоговыми агентами по НДФЛ являются все "упрощенцы", выплачивающие доходы работникам. Поэтому рекомендации данного материала адресованы и вам.

Справки, представляемые в разные сроки, различаютсяИтак, при помощи формы 2-НДФЛ налоговый агент может выполнить две свои обязанности. Первая - это отчитаться о размере исчисленного и удержанного налога у работников. Сделать это нужно не позднее 1 апреля (п. 2 ст. 230 НК РФ). Вторая - это представить в инспекцию сведения о тех физических лицах, которым доход был выплачен, но вот налог удержать не удалось. Последний срок выполнения указанной обязанности - 31 января (п. 5 ст. 226 НК РФ). И в том, и в другом случае, как мы уже сказали, заполняется форма 2-НДФЛ. Отличие заключается в том, какой код вы указываете в поле "Признак ", находящемся в верхнем правом углу. Когда подаете сведения об исчисленном и удержанном налоге - записывайте код 1.

А в ситуации, когда представляете данные о доходах, с которых НДФЛ удержан не был, - код 2. При этом сумму неудержанного налога запишите в поле 5.7.

Предположим, у вас есть работники, с доходов которых налог не удержан. И справки о них вы сдали в инспекцию до 1 февраля с признаком 2. Нужно ли будет еще раз подавать сведения об этих же лицах, когда будете отчитываться по НДФЛ до 1 апреля? Ответ на этот вопрос дан в Письме Минфина России от 27.10.2011 N 03-04-06/8-290. Специалисты финансового ведомства дают положительный ответ: подавать сведения до 1 апреля нужно по всем налогоплательщикам. В том числе и тем, у кого налог не удержали, а сведения об этом уже представили. Поскольку до 1 апреля нужно отчитаться по всем суммам доходов, с которых налог был удержан и с которых удержание не производилось.

Часто работники просят выдать им справку 2-НДФЛ для того, чтобы представить сведения о доходах в банк, инспекцию и т.п. Какой признак следует поставить в этом случае? В Рекомендациях по заполнению справки ответ на этот вопрос не дан, но, следуя логике, поскольку это ваш работник и НДФЛ с его дохода вы удерживали, значит, в справке нужно указать код 1.

Для справки. Если работник просит выдать справку 2-НДФЛ для личных целей, то в поле "Признак" ставьте код 1.

Вы сами решаете, как показать в справке размер уплаченного НДФЛСумму НДФЛ, которую вы перечислили в бюджет в течение 2011 г. нужно указать в п. 5.5 справки. В прошлом году это поле не заполнялось. Поэтому расскажем подробнее, какие именно значения туда нужно вписывать.

Если удержанный за налоговый период НДФЛ полностью перечислен до конца года, показатели в п. п. 5.4 и 5.5 совпадут. Вопросы возникают, когда на конец года по НДФЛ имеется задолженность перед бюджетом. Как ее распределить между сотрудниками? Ведь налог организация перечисляет общей суммой, не указывая в платежном поручении фамилии налогоплательщиков - физических лиц.

Полагаем, что бухгалтер может действовать на свое усмотрение. Можно разделить перечисленную в бюджет сумму налога и задолженность между всеми работниками поровну. Другой вариант - распределять суммы пропорционально величине налога, удержанного у каждого сотрудника. В общем, вы имеете право выбрать любой способ. Важно, чтобы данные в справках совпадали с показателями налоговых регистров по НДФЛ.

Новые размеры вычетов для сотрудников, имеющих трех и более детей, а также для родителей детей-инвалидов появились в конце 2011 г. и вступили в действие задним числом. Понятно, что для каждого вида вычета должен быть свой код, для того чтобы правильно отразить информацию в справке. На момент подписания данного номера в печать на сайте ФНС России (раздел "Документы", сообщение от 23.11.2011) была размещена информация о том, что в справочник "Коды вычетов" (Приложение N 4 к Приказу ФНС России от 17.11.2010 N ММВ-7-3/611@) будут внесены изменения. Так, для вычетов на первого и второго ребенка будут разные коды - 114 и 115. Для вычетов на третьего и последующих детей - код 116, а на ребенка-инвалида - код 117. Полная информация о новых кодах "детских" вычетов, которые нужно будет применять, заполняя справку 2-НДФЛ за 2011 г. приведена в табл. 1. Отметим, что на момент подписания номера в печать изменения не были приняты. Но нет сомнений в том, что это произойдет.

Новые коды "детских" вычетов :

114 - На первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет родителю, супруге (супругу) родителя, опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок

115 - На второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет родителю, супруге (супругу) родителя, опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок

116 - На третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет родителю, супруге (супругу) родителя, опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок

117 - На ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, студента в возрасте до 24 лет, являющегося инвалидом I или II, группы родителю, супруге (супругу) родителя, опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок

118 - В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет единственному родителю (приемному родителю), опекуну, попечителю

119 - В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет единственному родителю (приемному родителю), опекуну, попечителю

120 - В двойном размере на третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения в возрасте до 24 лет единственному родителю (приемному родителю), опекуну, попечителю

121 - В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, студента в возрасте до 24 лет, являющегося инвалидом I или II группы, единственному родителю (приемному родителю), опекуну, попечителю

122 - В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения в возрасте до 24 лет одному из родителей (приемных родителей) по их выбору на основании заявления об отказе одного из родителей (приемных родителей) от получения вычета

123 - В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения в возрасте до 24 лет одному из родителей (приемных родителей) по их выбору на основании заявления об отказе одного из родителей (приемных родителей) от получения вычета

124 - В двойном размере на третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения в возрасте до 24 лет одному из родителей (приемных родителей) по их выбору на основании заявления об отказе одного из родителей (приемных родителей) от получения налогового вычета

125 - В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения в возрасте до 24 лет, являющегося инвалидом I или II группы, одному из родителей (приемных родителей) по их выбору на основании заявления об отказе одного из родителей (приемных родителей) от получения налогового вычета

На заметку. Сдавать сведения по форме 2-НДФЛ можно лично, по почте и через Интернет

Справки по форме 2-НДФЛ можно подать в налоговую инспекцию лично либо через представителя. Кроме того, информацию (как в бумажном виде, так и на электронном носителе) можно отправить по почте с описью вложения. Ну и в-третьих, можно воспользоваться Интернетом.

До 2011 г. представлять сведения на бумаге было можно, только если количество справок не превышало десяти (п. 2 ст. 230 НК РФ в старой редакции). Теперь положения о том, когда декларации и расчеты нужно сдавать в электронном виде, прописаны в п. 3 ст. 80 НК РФ. Такая обязанность вменяется организациям со среднесписочной численностью по итогам года более 100 человек. Получается, что практически все "упрощенцы" могут сдавать бумажные справки 2-НДФЛ. И налоговики не вправе их не принять. Хотя на практике, конечно, вас попросят сдать сведения как минимум на электронном носителе. Ими могут быть дискета, диски CD, DVD, устройства flash-памяти. При этом нужно иметь при себе заполненные сопроводительные реестры на бумаге в двух экземплярах на каждый файл.

Памятка. Если налогоплательщик получал доходы, облагаемые НДФЛ по разным ставкам, то придется заполнять несколько справок 2-НДФЛ.

Пример.Заполнение справки по форме 2-НДФЛ

Наталья Ивановна Комарова, гражданка России (дата рождения - 15.10.1973, паспорт серии 46 03 N 142 354, проживает по адресу: 114232, г. Москва, Огородный проезд, д. 34, корп. 1, кв. 34), работает заведующей магазином в ООО "Александрит" (ИНН 7721051210, КПП 772101001, ОКАТО 45290586300).

Н.И. Комарова написала заявления на предоставление ей в 2011 г. стандартных вычетов по НДФЛ на себя и троих несовершеннолетних детей. Прав на иные вычеты нет. Доходы Н.И. Комаровой за 2011 г. показаны в табл. 2 на с. 30. Налог со всех доходов удержан. Задолженностей перед бюджетом по НДФЛ у ООО "Александрит" на конец года не имеется. Заполним справку по форме 2-НДФЛ на Н.И. Комарову.

Доходы, выплаченные Н.И. Комаровой в 2011 году

В 2011 г. все доходы Н.И. Комаровой облагались по ставке 13%, поэтому заполнять нужно одну справку.

Начнем заполнение справки. В поле "Признак" ставим код 1, так как из доходов удерживался НДФЛ. Далее указываем реквизиты ООО "Александрит" и личные данные Н.И. Комаровой. Обратим внимание на некоторые нюансы. Указывая наименование организации, вначале запишите название, а потом организационную форму - "Александрит" ООО. Если у физического лица нет ИНН, то соответствующее поле останется незаполненным. Н.И. Комарова является налоговым резидентом, поэтому в поле "Статус налогоплательщика" укажем код 1. Код России берем из Общероссийского классификатора стран мира (ОКСМ) - 643. Код документа, а также другие необходимые для заполнения справки коды можно взять из справочников, данных в Приложениях к Приказу ФНС России от 17.11.2010 N ММВ-7-3/611@.

Для справки. Коды документов, доходов и вычетов даны в Приложениях к Приказу ФНС России от 17.11.2010 N ММВ-7-3/611@.

Обратите внимание, что все значения (кроме сумм налога) записываются в рублях и копейках. Суммы НДФЛ фиксируются в полных рублях. Материальная помощь в сумме не больше 4000 руб. НДФЛ не облагается (п. 28 ст. 217 НК РФ). Поэтому всю сумму полученной материальной помощи (3000 руб.) нужно записать и в доходах (код 2760), и в вычетах (код 503). Подарки также не облагаются НДФЛ, но только стоимостью в пределах 4000 руб. Общую стоимость подарка к Новому году (7000 руб.) нужно записать в доходах (код 2720), а рядом в этой же строке указать величину вычета (4000 руб.) с кодом 501. Код заработной платы - 2000, пособий по временной нетрудоспособности - 2300, отпускных - 2012.

Разберемся со стандартными вычетами. Вычет на себя в 2011 г. предоставлялся налогоплательщикам за те месяцы, пока общая сумма доходов не превысит 40 000 руб. Доходы Н.И. Комаровой превысили эту величину уже в январе, поэтому, несмотря на поданное заявление, стандартный вычет на себя ей не предоставляется. Стандартные вычеты на детей полагаются за все месяцы, пока доходы не превысят 280 000 руб. Доходы сотрудницы превысили данный лимит в июле, значит, вычеты на детей полагаются за 6 месяцев. Определим их величину. У Н.И. Комаровой трое детей, на первого и второго вычет составит по 1000 руб. а на третьего - уже 3000 руб. Общая сумма вычетов на детей будет равна 30 000 руб. [(1000 руб. + 1000 руб. + 3000 руб.) x 6 мес.]. Обратим внимание на следующий момент. Пока в старой редакции справочника код вычетов в 1000 руб. на всех детей - 108. Однако вычеты на детей изменились. И проект соответствующего приказа ФНС России с новыми кодами уже обнародован. В нем указаны коды вычета на первого ребенка - 114, на второго - 115 и на третьего - 116. Заполним справку в соответствии с новыми кодами. Вычеты на первого и второго ребенка составляют по 6000 руб. (1000 руб. x 6 мес.), на третьего - 18 000 руб. (3000 руб. x 6 мес.).

Облагаемый доход составит 507 400 руб. (544 400 руб. - 7000 руб. - 30 000 руб.). Отразим его в строке 5.2. Сумма НДФЛ - 65 962 руб. (507 400 руб. x 13%). Весь налог удержан и перечислен в бюджет. Значит, 65 962 руб. покажем в строках 5.3, 5.4 и 5.5. Образец заполненной справки :

Нюансы, требующие особого внимания. Справки по форме 2-НДФЛ можно представить лично, по почте или через Интернет. Причем по почте с описью вложения разрешается послать сведения как на бумаге, так и на электронных носителях.

Чтобы сообщить о невозможности удержать налог с доходов физического лица, также заполняют справку по форме 2-НДФЛ.

Способ расчета суммы перечисленного налога с доходов работника, если у организации имеется на конец года задолженность, допускается выбрать самостоятельно.

Справка о доходах физического лица за 2010 год по форме по форме 2-НДФЛ, представляет собой сведения о доходах физических лиц. Форма Справки о доходах заполняется на основании данных учета доходов, выплаченных физическим лицам налоговым агентом, предоставленных физическим лицам налоговых вычетов, исчисленных и удержанных налогов в регистрах налогового учета.

При заполнении формы Справки 2-НДФЛ используются следующие справочники: коды доходов, коды вычетов, коды документов и коды регионов. Справки в электронном виде формируются в соответствии с форматом сведений о доходах физических лиц по форме 2-НДФЛ "Справка о доходах физического лица за 2010 год" в электронном виде (на основе формата XML). Форма декларации 2-НДФЛ утверждена приказом ФНС России от 17 ноября 2010 г. N ММВ-7-3/611@ .

Справка о доходах 2-НДФЛ представляется налоговыми агентами по каждому физическому лицу, получившему доходы от данного налогового агента, отдельно по каждой ставке налога. Например, если налоговый агент выплачивал физическому лицу в течение налогового периода доходы, облагаемые по ставкам 9% и 13%, то по окончании налогового периода он составляет по данному физическому лицу и представляет в налоговый орган две отдельные Справки. Ставка налога при этом указывается в заголовке раздела 3 формы Справки.

Все суммарные показатели в форме Справки отражаются в рублях и копейках через десятичную точку, за исключением сумм налога. Суммы налога исчисляются и отражаются в полных рублях. Сумма налога менее 50 копеек отбрасывается, а 50 копеек и более округляются до полного рубля.

В форме справки о доходах заполняются все реквизиты и суммовые показатели, если иное не указано в разделе II настоящих Рекомендаций. Сведения о доходах физического лица, которому налоговым агентом был произведен перерасчет налога на доходы физических лиц за предшествующие налоговые периоды в связи с уточнением его налоговых обязательств, оформляются в виде новой справки. При составлении новой справки 2-НДФЛ взамен ранее представленной в полях "N ____" и "от ____" следует указать номер ранее представленной Справки и новую дату составления Справки.

Таблицу раздела 3 заполняйте помесячно. В заголовке укажите налоговую ставку, по которой облагаются доходы, отраженные в этом разделе. Если в течение года один и тот же человек получал доходы, облагаемые НДФЛ по разным ставкам, раздел 3 заполняйте отдельно для каждой налоговой ставки.

При заполнении таблицы раздела 3 используйте приложения 1 «Коды доходов» и 2 «Коды вычетов» к приказу ФНС России от 10 сентября 2015 г. № ММВ-7-11/387. Каждому виду доходов и каждому виду налоговых вычетов присвоены индивидуальные коды. Например, доходам в виде зарплаты соответствует код 2000. В отношении доходов от сдачи в аренду транспортных средств применяется код 2400, в отношении доходов от сдачи в аренду другого имущества – код 1400. При выплате вознаграждений по другим гражданско-правовым договорам (кроме авторских вознаграждений) используйте код 2010, при выплате пособий по временной нетрудоспособности – код 2300.

Перечень вычетов, уменьшающих налоговую базу по НДФЛ, приведен в таблице .

В разделе 3 показывайте профессиональные налоговые вычеты (ст. 221 НК РФ), вычеты в размерах, предусмотренных статьей 217 Налогового кодекса РФ, а также суммы, уменьшающие налоговую базу в соответствии со статьями 213.1, 214, 214.1 Налогового кодекса РФ. Отражайте эту информацию напротив тех доходов, в отношении которых должны быть применены вычеты.

Ситуация: как отразить в справке по форме 2-НДФЛ сумму отпускных, если отпуск начинается в одном месяце, а заканчивается в другом?

В справке по форме 2-НДФЛ сумму отпускных отразите в том месяце, в котором их выплатили сотруднику. И вот тому объяснение.

В разделе 3 справки доходы отражают на дату их фактического получения. При определении этой даты нужно руководствоваться положениями статьи 223 Налогового кодекса РФ.

Во время отпуска сотрудник свободен от исполнения трудовых обязанностей, следовательно, к доходам в виде оплаты труда сумма отпускных не относится. Для расчета НДФЛ датой фактического получения дохода в виде отпускных является день их выплаты (день перечисления на расчетный счет сотрудника в банке) (подп. 1 п. 1 ст. 223 НК РФ). Поэтому в справке по форме 2-НДФЛ сумму отпускных отражайте в том месяце, в котором они были выплачены сотруднику. Так следует поступать и в тех случаях, когда отпуск сотрудника начинается в одном месяце (году), а заканчивается в другом. Например, всю сумму отпускных, выплаченных в декабре 2015 года, за отпуск, который заканчивается в январе 2016 года, нужно отразить в справке по форме 2-НДФЛ за 2015 год.

Аналогичные разъяснения содержатся в письмах Минфина России от 6 марта 2008 г. № 03-04-06-01/49 и ФНС России от 9 апреля 2012 г. № ЕД-4-3/5888.

Пример отражения отпускных в справке по форме 2-НДФЛ. Отпуск сотрудника начинается в одном месяце, а заканчивается в другом

Экономисту организации А.С. Кондратьеву предоставлен основной оплачиваемый отпуск с 26 декабря 2015 года по 15 января 2016 года. Сумма начисленных отпускных составляет 10 000 руб. Детей у Кондратьева нет.

Сумма НДФЛ с отпускных составила 1300 руб. (10 000 руб. × 13%).

19 декабря 2015 года Кондратьев получил в кассе организации отпускные в сумме:

10 000 руб. – 1300 руб. = 8700 руб.

Несмотря на то что отпуск сотрудника заканчивается в 2016 году, сумму начисленных отпускных бухгалтер организации включил в его налогооблагаемый доход за 2015 год.

В разделе 3 справки по форме 2-НДФЛ за 2015 год бухгалтер указал:

Ситуация: какой код нужно указать в поле «Код дохода» справки по форме 2-НДФЛ для премии, выплаченной за добросовестное отношение к работе, качественное исполнение трудовых обязанностей и высокую дисциплину? Премию приурочили к отраслевому профессиональному празднику.

В этом случае следует указать код дохода 2000 «Вознаграждение, получаемое налогоплательщиком за выполнение трудовых или иных обязанностей».

Поле «Код дохода» справки по форме 2-НДФЛ заполняется на основании приложения 1 к приказу ФНС России от 10 сентября 2015 г. № ММВ-7-11/387. Для отражения вознаграждений за выполнение трудовых обязанностей установлен код – 2000. С таким кодом можно включать в ставку и суммы премий за добросовестное отношение к работе, качественное исполнение трудовых обязанностей и высокую дисциплину. То, что выплата премии приурочена к профессиональному празднику, значения не имеет.

Ситуация: какой код нужно указать в поле «Код дохода» справки 2-НДФЛ для выплаченной компенсации за неиспользованный отпуск?

В этом случае надо указать код 4800 «Иные доходы».

Поле «Код дохода» в справке по форме 2-НДФЛ заполняют на основании приложения 1 к приказу ФНС России от 10 сентября 2015 г. № ММВ-7-11/387. В этом приложении нет специального кода для доходов в виде компенсации за неиспользованный отпуск. По мнению налогового ведомства, при отражении в справке компенсации за неиспользованный отпуск нужно указать код 4800 «Иные доходы» (письмо ФНС России от 8 августа 2008 г. № 3-5-04/380).

Ситуация: как в справке 2-НДФЛ отражать доходы, которые не облагаются налогом в пределах установленных нормативов (например, матпомощь, выходное пособие и т. п.)?

Доходы отражайте полностью, а не облагаемую налогом часть указывайте в графе «Сумма вычета».

Порядок заполнения справки 2-НДФЛ, утвержденный приказом ФНС России от 30 октября 2015 г. № ММВ-7-11/485, не обязывает указывать в справке доходы, которые налогом не облагаются. Отсутствие таких требований позволяет сделать вывод, что в справке достаточно отразить только сумму доходов, которая превышает норматив. Например, организация выплатила сотруднику матпомощь в размере 5000 руб. Из этой суммы 4000 руб. не облагается налогом (п. 28 ст. 217 НК РФ). В такой ситуации в разделе 3 формы 2-НДФЛ в графе «Сумма дохода» можно отразить только 1000 руб. а в графе «Сумма вычета» не указывать ничего. Формально заполненная таким образом справка не искажает налоговую базу по НДФЛ, и санкции налоговому агенту в этом случае не грозят. Однако такой подход все же нежелателен, и вот почему.

Помимо налоговой инспекции, справка 2-НДФЛ выдается на руки сотруднику, в отношении которого она заполнена, по его запросу (п. 3 ст. 230 НК РФ). А он может использовать ее в различных целях. Например, на основании сведений из справки заполняется декларация по форме 3-НДФЛ. Справка может понадобиться для подтверждения доходов при получении кредита в банке или визы при выезде за границу. С этой точки зрения указание в справке 2-НДФЛ только облагаемых выплат не будет отражать реальную сумму доходов, полученных сотрудником. Более того, вполне вероятна ситуация, когда в течение года человек получит матпомощь сначала у одного работодателя (например, 5000 руб.), а затем – у другого. При увольнении ему выдадут справку 2-НДФЛ, в которой будет указана матпомощь в размере 1000 руб. (5000 руб. – 4000 руб.). Устроившись на другую работу, он может получить матпомощь повторно. Предположим, снова в размере 5000 руб. По закону в такой ситуации сотрудник должен уплатить НДФЛ с дохода 6000 руб. (5000 руб. + 5000 руб. – 4000 руб.). Однако из-за отсутствия полной информации в справке 2-НДФЛ от предыдущего работодателя бухгалтер на новом месте работы сотрудника снова не включит в расчет дохода 4000 руб. и удержит НДФЛ только с 1000 руб. В результате налоговая база по НДФЛ будет занижена, и если при проведении выездной проверки этот факт вскроется, организации грозит не только доначисление налога, но также пени и штраф по статье 123 Налогового кодекса РФ.

Чтобы избежать возможных конфликтов, сведения о выплате нормируемых доходов в справке 2-НДФЛ лучше указывать в двух графах:

Кроме того, если организация выплачивает нормируемые доходы сотруднику, который устроился в организацию в середине года, с него стоит взять заявление. В нем сотрудник должен указать, что подобных доходов в текущем году он нигде не получал. А если получал – то в какой сумме. При наличии такого заявления можно не облагать НДФЛ льготируемые выплаты в пределах 4000 руб. Ответственность за достоверность сведений о доходе, указанных в этом заявлении, будет нести сам сотрудник.

Пример отражения в справке по форме 2-НДФЛ доходов, которые освобождаются от налогообложения в пределах установленных нормативов

А.С. Кондратьев в марте получил от своей организации материальную помощь в сумме 10 000 руб. Такие доходы не облагаются НДФЛ в пределах 4000 руб. (п. 28 ст. 217 НК РФ). В июле Кондратьев уволился, при этом получив компенсацию в размере 8000 руб. Так как сумма компенсации не превышает трехкратный размер среднего месячного заработка Кондратьева, то НДФЛ такая выплата также не облагается (абз. 8 п. 3 ст. 217 НК РФ). На руки Кондратьев получил справку 2-НДФЛ, в разделе 3 которой бухгалтер указал:

– по строке с кодом месяца «03» (март):

Ситуация: как в справке 2-НДФЛ отразить доходы, выплаченные учредителю при выкупе его доли в уставном капитале в связи с выходом из общества?

Доходы отразите полностью, указав для них код 1540. Заполнить справку надо даже в том случае, если удержать НДФЛ с выплаты бывшему учредителю организация не может.

Вообще, заполняя раздел 3 формы 2-НДФЛ, доход всегда следует указывать в полной сумме. Даже если человеку положен тот или иной вычет. Это прописано в Порядке заполнения справки, утвержденном приказом ФНС России от 30 октября 2015 г. № ММВ-7-11/485.

Доход при выкупе доли в уставном капитале может быть выплачен в натуральной форме. Однако это не повод для того, чтобы не указывать такой доход в разделе 3 формы 2-НДФЛ. Например, если с участником расплатятся автомобилем, удержать налог можно будет только при наличии других денежных выплат. Если же их нет, то налоговый агент обязан в установленные сроки уведомить налоговую инспекцию о невозможности удержать и заплатить НДФЛ . По доходам, полученным в 2015 году, сообщить о невозможности удержания нужно до 1 марта 2016 года (Закон от 2 мая 2015 г. № 113-ФЗ, письмо ФНС России от 19 октября 2015 г. № БС-4-11/18217). При этом по окончании года форму 2-НДФЛ в отношении этого человека нужно будет сдать повторно.

Код доходов, полученных от реализации долей в уставных капиталах, – 1540 (приложение 1 к приказу ФНС России от 10 сентября 2015 г. № ММВ-7-11/387). Этот же код нужно использовать для обозначения доходов, полученных учредителем при выходе из общества.

Раздел 4В разделе 4 укажите стандартные налоговые вычеты (ст. 218 НК РФ), социальные (ст. 219 НК РФ), инвестиционные, а также имущественные вычеты на приобретение (строительство) жилья (подп. 2 п. 1 ст. 220 НК РФ).

Код, который надо проставить в графе «Код вычета», можно определить по приложению 2 к приказу ФНС России от 10 сентября 2015 г. № ММВ-7-11/387. В графе «Сумма вычета» впишите сумму вычета, соответствующую указанному коду.

Отражая в форме 2-НДФЛ стандартные налоговые вычеты, применяйте коды 104–105, 114–125 (приложение 2 к приказу ФНС России от 10 сентября 2015 г. № ММВ-7-11/387).

В отношении вычетов, которые не указаны в приложении 2 к приказу ФНС России от 10 сентября 2015 г. № ММВ-7-11/387, указывайте код 620 «Иные суммы, уменьшающие налоговую базу в соответствии с положениями главы 23 «Налог на доходы физических лиц». Об этом сказано в письме ФНС России от 11 февраля 2014 г. № БС-4-11/2189.

В строках «Уведомление, подтверждающее право на социальный налоговый вычет» и «Уведомление, подтверждающее право на имущественный налоговый вычет» укажите номер и дату соответствующего уведомления и код инспекции, которая выдала такой документ.