Рейтинг: 5.0/5.0 (1805 проголосовавших)

Рейтинг: 5.0/5.0 (1805 проголосовавших)Категория: Бланки/Образцы

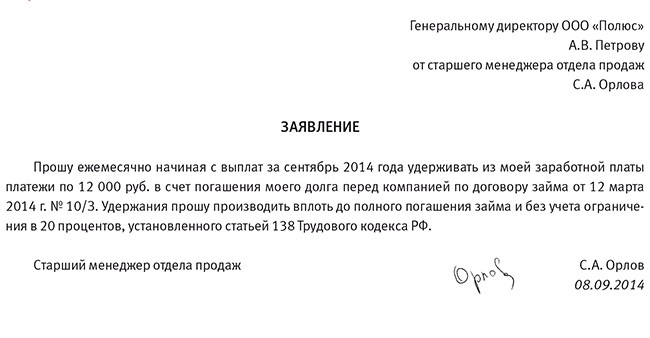

Любую сумму из зарплаты сотрудника компания вправе перечислить напрямую, например за его кредит или за «коммуналку». Причем ограничений по сумме нет – на подобные расчеты можно направить хоть всю зарплату работника. Недавно это подтвердил Роструд. Объяснение такое: по статье 138 ТК РФ размер удержаний не может превышать 20 процентов от месячного заработка, а в исключительных случаях – не более 50 процентов. Но перечисление зарплаты за подобные услуги удержанием не является, если компания делает это по личной просьбе работника. А ее он должен изложить в письменном заявлении.

Как составить такое заявление, нигде не установлено, поэтому форма и содержание могут быть произвольными. Но удобнее утвердить в компании шаблон, чтобы впоследствии работники могли заполнять заявления по единой форме.

В заявлении сотрудник должен указать за какой именно месяц (или месяцы) и в какой сумме он просит перечислить свою зарплату на чужой счет. При этом компания не обязана выяснять, зачем сотрудник это делает, и требовать от него какие-либо документы в подтверждение. Достаточно в заявлении написать реквизиты счета, на который компания будет перечислять деньги. Если сотрудник прикладывает к заявлению отдельную распечатку с реквизитами (например, с сайта банка), то на ней должна стоять его виза. В случае ошибки это подтвердит, что именно он сообщил компании неверные реквизиты, поэтому платеж ушел не туда.

Кроме того, в документе стоит прописать, что расходы на банковское обслуживание несет работник, а не компания и комиссия удерживается из его средств.

Переводить вознаграждение работника в счет его долга на счета третьих лиц и по его просьбе – это право, а не обязанность компании.

Генеральному директору

ООО «Компания»

Иванову И. И.

От Сидорова С. С.

работающего в должности

менеджера отдела продаж

Прошу перечислять причитающуюся мне заработную плату за июнь, июль, август 2011 года в счет моего долга по кредитному договору с ОАО «КОММЕРЧЕСКИЙ БАНК» в срок, установленный в ООО «Компания» для выдачи заработной платы. Сумма ежемесячного платежа составляет 17 400 рублей. Согласен, что все расходы на комиссию банка будут удержаны из этой суммы.

Реквизиты для перечисления денежных средств:

Банк получателя: Московское ОСБ 8621 ОАО «КОММЕРЧЕСКИЙ БАНК» г. Москва

БИК 041041041, КПП 770152648

Получатель: Московское ОСБ 8621/013

Сидоров Сергей Сергеевич

23.05.2011 Сидоров Сидоров С. С.

Только зарегистрированные и авторизованные пользователи могут оставлять комментарии.

Основанием для удержания денежных сумм из заработной платы работника являются:

В первом случае. при добровольном согласии алиментоплательщика на удержание алиментов из зарплаты, ему следует обратиться в бухгалтерию по месту работы и подать соответствующее заявление.

Поскольку удержание алиментов в данном случае – добровольное, работник вправе подать заявление об изменении размера удерживаемых сумм или прекращении удержаний.

Во втором случае. если алименты назначил суд, исполнительный лист передает в бухгалтерию уже не алиментоплательщик, а судебный пристав. Ни заявление работника, ни приказ работодателя об удержании денежных сумм – не требуется.

Однако, следует заметить, ввиду повышенной загрузки судебных приставов исполнителей, получателям алиментов иногда приходится обращаться к работодателю лично – подавать исполнительный лист и заявление об удержании алиментов.

Ни получатель, ни плательщик алиментов, ни бухгалтерия работодателя – не вправе изменять или отменять размер и порядок удержания алиментов, назначенный судом.

Образец заявления на удержание алиментов из заработной платыИтак, как составить заявление об удержании алиментов из зарплаты?

Заявление составляется в произвольной форме с указанием следующих сведений:

Получите бесплатно ответ эксперта-юриста за 5 минут

(Оцените статью первым!)

Иван Распопов Мастер (1517) 2 года назад

Пишется в бухгалтерии предприятия в произвольной форме, примерно так:

В бухгалтерию ООО "Рога&копыта"

Прошу ежемесячно, начиная с декабря 2012г. производить удержания из моей заработной платы в размере 25% и переводить их на счет Ф. И, О. (получателя) в банке "Название банка", кор. счет. № 12345678901234567890, БИК (банка). счет получателя №09876543210987654321, в деталях платежа прошу указывать - "алименты от Ф. И. О. на содержание ребенка за месяц 2012 года".

Заявление, которое позволит удерживать из зарплаты работника любые суммы на любые целиИсточник: Журнал «Главбух»

По просьбе работника вы можете направлять часть его зарплаты и на погашение кредитов, и на оплату ЖКХ.

Документ: Письмо Роструда от 16 сентября 2012 г. № ПР/7156-6-1.

Что изменилось в работе: По просьбе работника вы можете направлять часть его зарплаты и на погашение кредитов, и на оплату ЖКХ.

Один из ваших сотрудников обратился в бухгалтерию с просьбой вычитать из его зарплаты некоторую сумму и сразу направлять ее по безналу в банк. В тот, где на нем висит долг по кредиту. Но вы помните о том, что перечень ситуаций, когда допускается удерживать хоть сколько-то из заработной платы, ограничен статьей 137 Трудового кодекса РФ. И банковские кредиты работника там не упоминаются. Да и для суммы таких удержаний есть лимиты в статье 138 того же кодекса.

Однако недавно в Роструде в письме от 16 сентября 2012 г. № ПР/7156-6-1 пришли к интересному выводу. Сотрудник может распоряжаться своей заработной платой как хочет, если напишет заявление в бухгалтерию компании (см. образец ниже). При этом положения статьи 138 Трудового кодекса не действуют. То есть удерживать можно на что угодно и сколько угодно.

Мнение авторов материалов может не совпадать с мнением редакции.

Удержания из заработной платыКак правило, наибольшее разногласие во взаимоотношениях между работниками и работодателями вызывают вопросы, связанные с заработной платой. Это и понятно. Ведь для большинства людей зарплата является основным источником дохода. А для работодателей - это одна из значительных статей расходов на персонал.

В этой связи кадровая служба сталкивается не только с проблемами установления и изменения оплаты труда в организации, но и с необходимостью в ряде случаев произвести удержание из заработной платы работника.

На практике в организациях часто устанавливают штрафы за опоздания на работу, курение на рабочем месте и т.п. что приводит к уменьшению зарплаты работника. При этом работодатель и не подозревает, что он нарушает трудовое законодательство. За это предусмотрена ответственность, в том числе и должностных лиц организации, принявших решение о таком удержании 1 .

Дело в том, что трудовое законодательство устанавливает достаточно жесткие правила, которые определяют случаи, размеры и порядок удержаний из заработной платы работников. Их следует знать как работникам кадровых служб, так и другим ответственным лицам, занимающимся выплатой заработной платы работникам.

Автор проанализировал законодательные нормы по вопросам удержания из заработной платы и практику их применения.

Понятие и значение удержания из заработной платыЗаработная плата работника является результатом несложного арифметического действия: суммы оплаты труда, исчисленные согласно условиям трудового договора в установленном в организации в рамках Положения об оплате труда, Положения о премировании и прочих внутренних документов организации, именуемых в Трудовом кодексе РФ (далее - ТК РФ) локальными нормативными актами (ст. 8 ТК РФ), уменьшаются на сумму удержаний. Поэтому работник заинтересован в том, чтобы размер удержаний был как можно меньше или причины для удержания отсутствовали вовсе.

Законодательство не содержит определение понятию удержания из заработной платы. Анализ норм ТК РФ позволяет автору предложить следующее определение.

Удержание из заработной платы работника - это неперечисление (невыдача) части заработной платы, причитающейся работнику, в обеспечение требований к этому работнику либо со стороны работодателя, либо со стороны третьих лиц, осуществляемое в случаях, размерах и порядке, установленных ТК РФ и иными федеральными законами.

Если работник посчитает, что удержания из его заработной платы (то есть невыдача части заработной платы) произведены незаконно, он может обратиться в суд. Чаще всего работники обращаются в указанные органы уже после увольнения, когда считают, что при окончательном расчете с них были неправомерно удержаны те или иные суммы. Однако недовольные работники могут оспорить действия работодателя и во время трудовых отношений. Поэтому работники кадровой службы должны знать, какие правила установлены в законодательстве для удержаний из заработной платы.

В целях охраны заработной платы в ТК РФ ограничены случаи, условия и размеры такой невыдачи части заработной платы, а также установлен порядок удержаний. Учитывая регламентацию вычетов из заработной платы в федеральном законодательстве, организации-работодателю не требуется прописывать соответствующие условия в трудовых договорах, локальных нормативных актах (например, в Положении об оплате труда), коллективных договорах.

Однако на практике работники редко разбираются в вопросах удержаний. Многие организации в информационных целях включают основные правила о случаях, размерах, порядке и условиях удержаний из заработной платы в текст Положения об оплате труда или иного локального нормативного акта, регулирующего в организации вопросы оплаты труда. Это позволяет работодателю не объяснять каждый раз причины своего решения работникам, получившим заработную плату в меньшем размере.

Случаи и условия удержаний из заработной платыТолько в ТК РФ и иных федеральных законах (ст. 137 ТК РФ) установлены случаи удержаний из заработной платы. Поэтому работодатель не может произвольно вычитать суммы из заработной платы работника, а обязан руководствоваться трудовым законодательством. Эти случаи следующие:

обязательные удержания из заработной платы

удержания из заработной платы по инициативе работодателя

Вне зависимости от вида удержаний они осуществляются только работодателем. Связано это с тем, что именно работодатель начисляет и выплачивает заработную плату.

Обязательные удержания из заработной платыРаботодатель обязан их осуществить независимо от своей воли в определенных случаях по требованиям третьих лиц. К таким удержаниям, например, относятся:

1. Налог на доходы физических лиц (НДФЛ). Сроки и иные условия удержания НДФЛ установлены главой 23 Налогового кодекса РФ (это и есть пример иного федерального закона). Необходимо отметить, что все другие удержания осуществляются из заработной платы, рассчитанной за вычетом НДФЛ.

2. Удержания по исполнительным документам (листам). Случаи взыскания сумм из заработной платы по исполнительным документам (листам) установлены в статье 64 Федерального закона от 21 июля 1997 г. № 119-ФЗ Об исполнительном производстве (далее - Закон об исполнительном производстве) и включают:

исполнение решений о взыскании периодических платежей (алиментов). Размеры, порядок взыскания алиментов и задолженности по алиментным обязательствам определяются Семейным кодексом РФ (далее - СК РФ) 2. Перечень видов заработка и иного дохода, из которых производится взыскание алиментов на несовершеннолетних детей, утвержден постановлением Правительства РФ от 18 июля 1996 г. № 841. Работодатель вычитает алименты из заработной платы работника, оставшейся после уплаты налогов в соответствии с НК РФ. Кадровые работники также должны иметь в виду, что при увольнении лица, выплачивающего алименты, организация, удерживавшая алименты из заработной платы, обязана в трехдневный срок сообщить судебному исполнителю по месту исполнения решения о взыскании алиментов и лицу, получающему алименты, об увольнении, а также о новом месте его работы или жительства, если ей это известно (п. 1 ст. 111 СК РФ)

взыскание суммы, не превышающей двух МРОТ

отсутствие у должника имущества или недостаточность имущества для полного погашения взыскиваемых сумм.

Однако удержания по исполнительным листам не могут быть применены к ряду выплат, в том числе на выплаты за работу с вредными условиями труда или в экстремальных ситуациях, выходное пособие, выплачиваемое при увольнении работника (ст. 69 Закона об исполнительном производстве).

Удержания из заработной платы по инициативе работодателяВ отличие от предыдущего вида вычетов из заработной платы, удержания по инициативе работодателя - это право, а не обязанность работодателя.

Случаи удержаний по инициативе работодателя предусмотрены статьей 137 ТК РФ и включают:

1. Возмещение неотработанного аванса, выданного работнику в счет заработной платы.

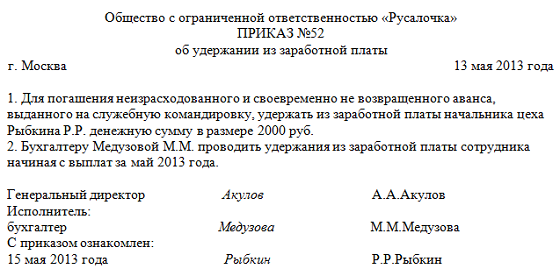

2. Погашение неизрасходованного и своевременно не возвращенного аванса, выданного в связи со служебной командировкой или переводом на другую работу в другую местность, а также в других случаях.

3. Возврат сумм, излишне выплаченных работнику вследствие счетных ошибок, а также сумм, излишне выплаченных работнику, в случае признания органом по рассмотрению индивидуальных трудовых споров (комиссией по трудовым спорам, судом) вины работника в невыполнении норм труда (ч. 3 ст. 155 ТК РФ) либо простое (ч. 3 ст. 157 ТК РФ), и если заработная плата была излишне выплачена работнику в связи с его неправомерными действиями (например, если работник представил подложные документы о результатах своего труда, на основании которых ему выплатили премию за особые достижения), установленными судом.

В этих случаях работодатель вправе принять решение об удержании из заработной платы работника только при соблюдении в совокупности следующих условий:

удержание будет произведено не позднее чем через один месяц со дня окончания срока, установленного для возвращения аванса, погашения задолженности или неправильно исчисленных выплат

работник не оспаривает оснований и размеров удержаний.

Если не соблюдено хотя бы одно из этих условий, работодатель не может самостоятельно удержать указанные суммы, но взыскание можно осуществить в судебном порядке.

Действующее законодательство не дает определения понятию счетная ошибка. В силу сложившейся практики к счетным ошибкам относятся ошибки в арифметическом действии при расчете заработной платы, причитающейся работнику, ошибки при введении данных в компьютерную программу и т.п.

Вместе с тем, если заработная плата была излишне выплачена в результате неправильного применения трудового законодательства или иных нормативных правовых актов, содержащих нормы трудового права, то нельзя уменьшить зарплату на этот излишек (ч. 4 ст. 137 ТК РФ).

Неправильное применение трудового законодательства или иных нормативных правовых актов, содержащих нормы трудового права, может выражаться в:

неприменении нормы трудового законодательства или иного нормативно-правового акта, содержащего нормы трудового права, которую нужно было применить к отношениям между работником и работодателем

применении норм трудового законодательства или иного нормативно-правового акта, содержащего нормы трудового права, не подлежащих применению

неправильном толковании норм трудового законодательства или иного нормативно-правового акта, содержащих нормы трудового права (то есть работодатель использует правильную норму, но неверно понимает ее содержание и смысл, вследствие чего делает неправильный вывод о составе и размере заработной платы).

4. Увольнение работника до того рабочего года, в счет которого он уже получил ежегодный оплачиваемый отпуск, за неотработанные дни отпуска. Вычет сумм из заработной платы в этом случае зависит от основания увольнения работника.

Заявление работника об удержании суммы, излишне выплаченной ему вследствие счетных ошибок (образец заполнения) (Подготовлен специалистами КонсультантПлюс, 2010)Форма подготовлена с использованием правовых актов по состоянию на 21.01.2011.

Форма разработана для Путеводителя по кадровым вопросам. "Заработная плата. Ответственность за невыдачу заработной платы".

вследствие счетных ошибок

Директора по персоналу

об удержании из заработной платы

Прошу удержать из причитающейся мне заработной платы за ноябрь 2009 г. 5000 (пять тысяч) рублей в качестве возмещения ООО "Малыш" излишне выплаченных мне 10 ноября 2009 года 5000 (пяти тысяч) рублей из-за счетной ошибки.

______________ С.С. Степанов

Удержание алиментовК 2015 году сложившиеся реалии алиментных отношений в стране показывают, что зачастую для обеспечения выплат полагающихся по закону средств на содержание несовершеннолетних детей применяется принудительная форма исполнения решения суда о присуждении алиментного содержания. Однако данная процедура может реализовываться и на основании соглашения об уплате алиментов, заверенного у нотариуса, при этом общая сумма удержаний может превышать 50% заработка алиментоплательщика.

Естественно, что когда возникает необходимость в установлении алиментных обязательств, стороны соответствующего правоотношения должны попытаться договориться самостоятельно, заключив алиментное соглашение. В противном случае спор о взыскании алиментов рассматривается в суде.

ОснованияВозможны следующие основания для удержания алиментов из заработной платы плательщика:

Помните, что удостоверенное у нотариуса соглашение по юридической силе равноценно исполнительному листу.

Данное соглашение предоставляется в бухгалтерию организации, где работает плательщик, но это возможно лишь тогда, когда плательщик согласен отчислять определенную часть заработной платы на содержание детей. Если же он не согласен это делать, несмотря на наличие алиментного соглашения, то взыскатель имеет право обратиться в суд за получением судебного приказа, и уже данный приказ сможет стать основанием для взыскания сумм с должника.Удерживать алименты из заработной платы плательщика должна бухгалтерия той организации, в которой плательщик трудоустроен. Для этого не требуется приказа руководителя организации, его согласия, а также согласия плательщика. Главное основание для удержания – исполнительный документ.

Чтобы определить размер отчислений, учитывают чистый доход плательщика (то есть после вычета подоходного налога и социальных отчислений). Прочие вычеты из доходов не учитываются при расчете алиментов.

Индивидуальные предприниматели, применяющие упрощенную систему налогообложения, выбравшие доходы объектом налогообложения, при расчете суммы алиментов учитывают расходы, понесенные при осуществлении предпринимательской деятельности. Важно учитывать, что такие расходы должны быть подтверждены документально.

Помните, что вычеты алиментов не могут превышать 70% от общей суммы заработной платы или прочих доходов плательщика. Средства могут удерживаться в долях к заработку или в твердой денежной сумме. Если основанием для отчислений является судебных приказ, то размер отчислений устанавливается только в процентах от дохода. В алиментном соглашении и в исполнительном листе, выдаваемом судом, может быть установлено как долевое отчисление, так и твердая сумма.

С каких доходов удерживаются выплатыАлиментные отчисления на несовершеннолетних детей производятся из всех видов заработной платы и любых дополнительных вознаграждений, которые плательщик получает в натуральной или денежной форме.

При этом учитывается не только основное место работы, но и работа по совместительству. То есть отчисления производятся с:

Помните, что отчисления в пользу получателя средств по алиментным правоотношениям не производятся с денежных сумм, которые выплачиваются в связи с регистрацией брака, рождением ребенка, смертью родственников.

Запрещено удерживать средства для уплаты алиментов со следующих видов компенсаций:

Бухгалтерия организации обязана удерживать алименты с заработной платы. Бухгалтер, не удерживающий положенные средства из оплаты труда работника, может быть подвергнут уголовному преследованию (от штрафа до ареста и лишения свободы) за «Неисполнение приговора суда, решения суда или иного судебного акта» .

Образец заявления на удержание алиментов с учетом последних изменений законодательства РФ.

Ситуации, когда родители находятся в разводе и при этом имеют совместных детей, сегодня не редкость. Как правило, при разводе ребенок остается у одного из родителей, что не освобождает второго родителя от родительских обязанностей, одна из которых – это содержание своего ребенка.

Средства на содержание своего ребенка принято именовать алиментами, которые могут уплачиваться родителем добровольно либо принудительно, при наличии решения суда. Передача денег для своих детей в добровольном порядке – наиболее разумный и эффективный способ избежать потенциальных проблем и судебного спора.

Во-первых, родитель, добровольно уплачивающий средства на содержание своего ребенка, будет иметь большой моральный плюс с точки зрения коллег, а во-вторых, добровольная уплата средств является подтверждением факта содержания своего ребенка, а значит, взыскание алиментов через суд в таких случаях невозможно.

Сумма алиментов может быть определена как добровольно по решению самого родителя, так и путем достижения соглашения с другим родителем.

Для удержания алиментов необходимо написать соответствующее заявление по месту работы. Ничего сложного в его написании нет. Его образец представлен ниже. При необходимости внесения корректив бухгалтер, его принимающий, подскажет, что необходимо подправить с учетом специфики трудовой деятельности и нюансов бухгалтерского учета в организации.

Стоит отметить, что все перечисления средств лучше всего оформлять именно таким образом, а не передавать деньги на руки. Так как в случае чего справку о выплате алиментов в добровольном порядке всегда можно представить в суд, что лишит второго супруга потенциальной возможности предъявить какие-либо претензии в суде.

Директору _____________________

(Наименование организации,

Ф.И.О. руководителя)

от ___________________________

(Должность, Ф.И.О. работника)

на удержание алиментов

Я, ____________________ (Ф.И.О. работника), являюсь отцом ребенка ____________________ (Ф.И.О. дата рождения), который проживает совместно с матерью ________________________ (Ф.И.О. матери). С матерью ребенка я разведен, проживаю с ней раздельно, что, однако, не освобождает меня от обязанности содержать своего ребенка ________________________ (Ф.И.О. дата рождения) согласно требованиям статьи 80 Семейного кодекса РФ.

Учитывая изложенное, прошу Вас ежемесячно удерживать из начисляемой мне заработной платы сумму в размере ___ руб. ___ коп. и перечислять ее на р/с ________________________ (указать счет, на который требуется перечислять деньги для ребенка) в качестве средств на содержание моего несовершеннолетнего ребенка ________________________ (Ф.И.О. дата рождения ребенка) с «___» «__________» 20__ года.

«___» «_________» 20__года Подпись _________________

Как правило, заработная плата – это обязанность работодателя, который должен заплатить работнику определенную сумму за те или иные услуги. Но на практике бывают ситуации, когда работодатель может не выплачивать сотруднику средства или их часть по некоторым причинам.

Как правило, заработная плата – это обязанность работодателя, который должен заплатить работнику определенную сумму за те или иные услуги. Но на практике бывают ситуации, когда работодатель может не выплачивать сотруднику средства или их часть по некоторым причинам.

Какие основания должны быть для удержания выплат и сколько можно удерживать с одной зарплаты? Как правильно оформлять этот факт документально? Давайте вместе разберемся в этих вопросах.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

Это быстро и бесплатно !

Причины удержанийДля работодателя заработная плата – это одна из самых больших статей расходов на фирму. Для работника же она является основным источником дохода. Именно по этой причине так много разногласий появляется вокруг нее. Так, бухгалтерам необходимо разбираться не только в начислении и перечислении денег, но также и в том, как правильно удерживать суммы с сотрудников по тем или иным причинам.

Удержание зарплаты согласно Трудовому Кодексу Российской Федерации – это невыплата лишь части денег, а не всей суммы целиком.

Если сотрудник считает, что заработная плата была уменьшена незаконно, он может обратиться в суд для выяснения всех обстоятельств. Причем сделать это он может как во время действия трудовых отношений, так и после увольнения.

Согласно статье Трудового Кодекса Российской Федерации, существует сразу несколько причин, согласно которым работнику могут быть урезаны выплаты:

Многие работодатели прибегают к такому методу дисциплинарной ответственности сотрудников, как применение штрафов. Но согласно Трудовому Кодексу, такая ответственность не предусматривает удержание денег из заработной платы, будь то по причине опоздания или другого проступка.

Многие работодатели прибегают к такому методу дисциплинарной ответственности сотрудников, как применение штрафов. Но согласно Трудовому Кодексу, такая ответственность не предусматривает удержание денег из заработной платы, будь то по причине опоздания или другого проступка.

Действия руководителя в данном случае являются неправомерными и могут быть наказуемы со стороны закона:

Существуют ситуации, когда сотрудник сам хочет получить такое удержание. Такие ситуации возможны, когда он взял у начальника заем, а отдавать его хочет из зарплаты. В таком случае работник должен сам написать документ, в котором будет просить удерживать определенную сумму в заранее оговоренные сроки.

Всю подробную информацию о данной процедуре вы можете почерпнуть из следующего видео:

Условия и размерыТрудовой кодекс Российской Федерации ограничивает также и сумму, которая может взиматься с сотрудника по тем или иным причинам:

Как самому составить претензию об оплате задолженности по договору оказания услуг — читайте в этой статье .

Как грамотно составить документДля того чтобы ваше заявление было принято и имело силу, оно должно содержать следующие данные:

Здесь вы можете бесплатно скачать образец данной бумаги

Внешний вид документа может отличаться согласно причинам удержания. Но в любом случае, он должен иметь подобную структуру.

Из статьи Вы узнаете:

Из статьи Вы узнаете:

1. В каких случаях работодатель имеет право производить удержания из заработной платы работника.

2. Какие ограничения действуют в отношении удержаний по инициативе работодателя.

3. Как оформить удержания из заработной платы и отразить в учете.

Как правило, должником по заработной плате является работодатель, что вполне естественно: работник выполняет свои трудовые обязанности, а работодатель за это обязан выплатить ему вознаграждение. Однако бывают случаи, когда долг возникает у работника, например, если он «перебрал» с авансом на момент выплаты заработной платы или с отпускными на момент увольнения. Если с задолженностью работодателя все предельно ясно: если должен – обязан погасить, то с задолженностью работника по зарплате дело обстоит несколько иначе. Законодательство допускает удержание долга из заработной платы сотрудника, однако устанавливает при этом ряд ограничений. О том, какие суммы и в каком порядке работодатель вправе удержать из зарплаты работника – читайте в статье.

Основания для удержаний по инициативе работодателяСлучаи, когда работодатель имеет право произвести удержание из заработной платы работника в счет погашения задолженности по заработной плате, перечислены в статье 137 ТК РФ:

для возмещения неотработанного аванса, выданного работнику в счет заработной платы;

для погашения неизрасходованного и своевременно не возвращенного аванса, выданного в связи со служебной командировкой или переводом на другую работу в другую местность, а также в других случаях;

для возврата сумм, излишне выплаченных работнику вследствие счетных ошибок, а также сумм, излишне выплаченных работнику, в случае признания органом по рассмотрению индивидуальных трудовых споров вины работника в невыполнении норм труда или простое;

при увольнении работника до окончания того рабочего года, в счет которого он уже получил ежегодный оплачиваемый отпуск, за неотработанные дни отпуска.

Перечень оснований для удержаний из заработной платы сотрудника по инициативе работодателя является закрытым, то есть работодатель не вправе самостоятельно устанавливать дополнительные основания. Так, удержание различных штрафов (за опоздание, за курение и т.п.) из зарплаты работников является незаконным. И даже закрепление таких штрафов в трудовых договорах и локальных нормативных актах не делает их законными. Максимум что работодатель может применить в такой ситуации – меры дисциплинарной ответственности (ст. 192 ТК РФ), например, замечание, выговор или увольнение по соответствующим основаниям. Однако штраф не относится к мерам дисциплинарной ответственности, соответственно, основания для его удержания из заработной платы сотрудника отсутствуют. Более того, производя незаконные удержания, работодатель сам может быть оштрафован за нарушение законодательства о труде (ч. 1 ст. 5.7 КоАП РФ):

Аналогично, работодатель не может по своей инициативе удерживать из заработной платы сотрудника суммы в счет погашения выданного ему займа. Возврат займа путем удержания из заработной платы возможен только по заявлению самого работника. Также работник может письменно «попросить» работодателя ежемесячно удерживать из заработной платы и другие суммы: в счет погашения банковского кредита, на добровольное содержание детей и т.д. При этом комиссия банка и другие расходы, связанные с перечислением указанных сумм получателю, тоже должны производиться за счет работника.

! Обратите внимание: Удержания из заработной платы, которые работодатель производит по письменному заявлению работника, не являются «удержаниями» по смыслу ст. 137 ТК РФ, поскольку уменьшение суммы заработной платы, подлежащей выплате, происходит не в принудительном порядке, а в соответствии с волеизъявлением самого работника, который вправе распоряжаться своим имуществом по своему усмотрению (Письмо Роструда от 26.09.2012 № ПГ/7156-6-1). Таким образом, к удержаниям по инициативе работника не применяются ограничения по размеру. установленные ст. 138 ТК РФ.

Ограничение удержаний из заработной платыТрудовое законодательство позволяет работодателю удерживать суммы задолженности работника в случаях, которые мы рассмотрели выше, из его заработной платы. При этом в соответствии со ст. 129 ТК РФ, к заработной плате относятся следующие выплаты: непосредственно вознаграждение за труд (окладная, сдельная составляющая и т.д.), а также выплаты компенсационного (например, доплаты за работу в районах Крайнего Севера) и стимулирующего характера (например, премии). Таким образом, из других выплат, которые не являются заработной платой, работодатель не может производить удержания по своей инициативе. Например, нельзя производить удержание задолженности работника из сумм компенсации за использование личного имущества. пособий. выплат по договору аренды имущества работника и т.д.

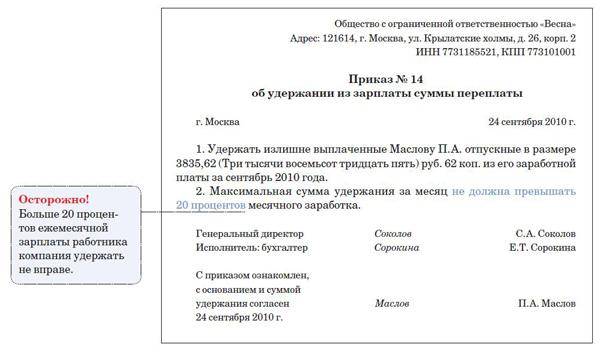

Общий размер всех удержаний по инициативе работодателя не должен превышать 20% заработной платы работника (ст. 138 ТК РФ). Указанная предельная величина рассчитывается из суммы зарплаты, оставшейся после удержания НДФЛ. Если у работника имеются также удержания по исполнительным документам, то они производятся в первую очередь, и если их размер менее 20%, то работодатель вправе удержать задолженность работника, но при этом совокупный размер удержаний (по исполнительным листам и по инициативе работодателя) не должен превышать 20% заработной платы. Если же удержания по исполнительным документам составляют более 20% заработной платы работника, то работодатель не имеет права удержать еще и задолженность работника.

Помимо общих ограничений, установленных в отношении удержаний из заработной платы работника по инициативе работодателя, необходимо учитывать также частные ограничения в зависимости от оснований удержаний.

Удержание неотработанного аванса, невозвращенных подотчетных сумм, излишне выплаченной зарплатыПроизводить такие удержания возможно только при одновременном выполнении следующих условий (ч. 3 ст. 137):

Если эти условия, или хотя бы одно из них, не выполнены, то взыскать задолженность работника можно только в судебном порядке. Или же работник может добровольно погасить задолженность путем внесения денежных средств в кассу работодателя.

Довольно часто бывает так, что работник получил аванс, однако не отработал его до конца месяца в силу различных обстоятельств (больничный, отпуск без содержания и т.д.). Соответственно, на конец месяца у работника появляется задолженность. Просто «зачесть» эту задолженность в следующем месяце, уменьшив сумму заработной платы, причитающуюся к выплате, неправильно, поскольку любое удержание из заработной платы работника (в том числе и удержание неотработанного аванса) должно иметь законные основания. То есть, во-первых нужно соблюсти 20%-ное ограничение по размеру удержания, а во-вторых уложиться в срок 1 месяц и получить согласие работника.

Тот факт, что работник не оспаривает оснований и размеров удержания из его заработной платы, лучше подтвердить документально, например, заявлением работника (Письмо Роструда от 09.08.2007 № 3044-6-0). Основанием для удержания сумм задолженности из заработной платы работника служит приказ руководителя, составленный в произвольной форме.

! Обратите внимание: Если у работника возникла задолженность в связи с тем, что ему была излишне выплачена заработная плата. то удержать сумму такой задолженности работодатель имеет право только в следующих случаях:

Понятие «счетная ошибка» Трудовой кодекс не раскрывает, однако на практике под ним понимается арифметическая ошибка, то есть ошибка, допущенная в результате неверного применения арифметических действий (умножения, сложения, вычитания, деления) при подсчетах (письмо Роструда от 01.10.2012 № 1286-6-1). А вот технические ошибки работодателя (например, повторная выплата заработной платы за один период) или ошибки в результате неправильного применения норм законодательства (например, устаревшей редакции) не признаются счетными ошибками (Определение Верховного Суда РФ от 20.01.2012 № 59-В11-17).

В том случае, когда ни одно из перечисленных условий не выполняется, работодатель не имеет права производить удержания задолженности из заработной платы работника.

Удержание за неотработанный отпускСитуация, когда работник на момент увольнения не успел отработать использованный ежегодный отпуск, является весьма распространенной. Дело в том, что по законодательству в течение рабочего года работнику должен быть предоставлен ежегодный оплачиваемый отпуск, при этом взять отпуск работник может в любое время, независимо от количества фактически отработанных месяцев. Поэтому если работник увольняется до окончания рабочего года, за который он целиком использовал ежегодный оплачиваемый и (или) дополнительный отпуск, то у него возникает задолженность в сумме отпускных, полученных за неотработанные дни отпуска. Сумму такой задолженности работодатель имеет право удержать, например, из окончательного расчета при увольнении (но не более 20%).

! Обратите внимание: Если сумм, причитающихся к выплате увольняемому работнику, недостаточно для того чтобы работодатель мог произвести удержание задолженности за неотработанный отпуск, работник может в добровольном порядке внести сумму задолженности. Если работник откажется добровольно погасить сумму задолженности, взыскать ее в судебном порядке не получится. судебная практика показывает, что в данном случае отсутствуют основания для взыскания (Определение Верховного Суда РФ от 14.03.2014 № 19-КГ13-18, Апелляционное определение Московского городского суда от 04.12.2013 по делу № 11-37421/2013).

Работодатель не имеет права удерживать из заработной платы работника сумму задолженности за неотработанный отпуск. если увольнение работника происходит по следующим основаниям (абз. 4 ч. 2 ст. 137 ТК РФ):

Менеджер отдела сбыта ООО «Ресурс» Соколов В.И. увольняется 10.04.2015. На момент увольнения у Соколова В.И. имеется 12 дней неотработанного отпуска. Сумма выплат, полагающихся работнику при увольнении (заработная плата и премия за период с 01.04.2015 по 10.04.2015), составила 25 700,00 руб. Сумма, начисленная за неотработанные дни отпуска составила 12 305,50 руб. Руководство ООО «Ресурс» приняло решение удержать из заработной платы Соколова В.И. сумму оплаты за неотработанные дни отпуска.

Рассмотрим порядок удержания и отражения в учете суммы задолженности.

Неудержанная сумма оплаты за неотработанный отпуск отнесена на прочие расходы (если работник отказался добровольно погасить задолженность)

Удержания из заработной платы работника его задолженности перед работодателем за неотработанный аванс или за излишне выданную заработную плату отражаются в бухгалтерском учете аналогично удержанию за неотработанный отпуск: путем сторнировочной записи по дебету счета учета затрат (44, 20, 26) и кредиту счета учета расчетов с персоналом по оплате труда (70). А удержание задолженности работника за неизрасходованные подотчетные суммы отражается проводкой: дебет 70 – кредит 71.

Считаете статью полезной и интересной – делитесь с коллегами в социальных сетях!

Остались вопросы – задавайте их в комментариях к статье!

Нормативная база