Рейтинг: 4.2/5.0 (1792 проголосовавших)

Рейтинг: 4.2/5.0 (1792 проголосовавших)Категория: Бланки/Образцы

Инвентаризация активов и обязательств - процедура выявления фактического наличия активов и обязательств, в сопоставлении с данными регистров бухгалтерского учета.

Инвентаризация активов и обязательств - это процедура выявления фактического наличия активов и обязательств, в сопоставлении с данными регистров бухгалтерского учета. Главным результатом инвентаризации является уточнение фактических остатков имущества, активов, обязательств.

Организации сами определяют порядок и сроки проведения инвентаризации, но есть случаи, когда проведение инвентаризации обязательно. Инвентаризация, к примеру, обязательно проводится перед составлением годового финансового отчета, как процедура подтверждения фактического наличия активов и обязательств (см. Случаи обязательного проведения инвентаризации ).

Инвентаризация является важной процедурой, так как она позволяет выявить излишки и недостачи имущества, подтвердить фактическое наличие активов и обязательств, определить фактические остатки имущества.

Главным нормативным документом, который регулирует порядок проведения инвентаризации, является - Методические указания по инвентаризации имущества и финансовых обязательств утверждены Приказом Минфина РФ от 13.06.1995 N 49 (ссылка на текст документа в разделе Дополнительно ). Этим документом утверждены также формы учета результатов инвентаризации. Применение именно этих форм в настоящее время не обязательно, но многие продолжают применять именно их. Тем более, что если не применять формы из Приказа Минфина РФ от 13.06.1995 N 49, то придется разработать аналогичные и применять их.

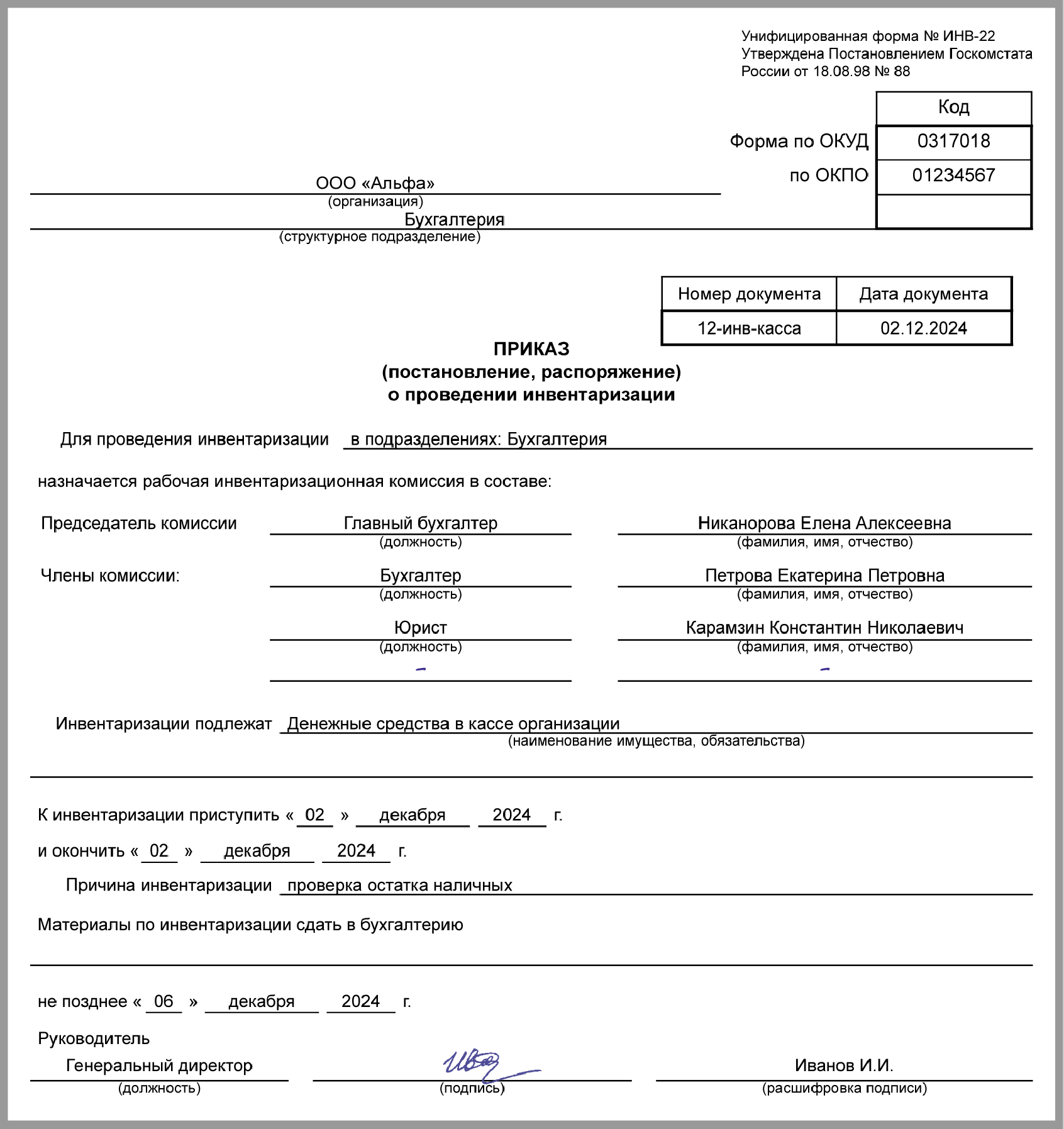

Для проведения инвентаризации создается постоянно действующая инвентаризационная комиссия. При большом объеме работ для одновременного проведения инвентаризации имущества и финансовых обязательств создаются рабочие инвентаризационные комиссии. При малом объеме работ и наличии в организации ревизионной комиссии проведение инвентаризаций допускается возлагать на нее.

Инвентаризация имущества производится по его местонахождению и материально ответственному лицу.

Проверка фактического наличия имущества производится при обязательном участии материально ответственных лиц (п. 2.8. Приказа Минфина РФ от 13.06.1995 N 49).

Проводить выверку дебиторской и кредиторской задолженности рекомендуется путем подписания с каждым контрагентом Акта сверки взаимных расчетов, который составляется с каждой организацией, у которой и перед которой есть задолженность.

Следует отметить, что подписание Акта сверки взаимных расчетов сторонами является не просто формальностью. Согласно ст. 203 ГК РФ течение срока исковой давности прерывается совершением обязанным лицом действий, свидетельствующих о признании долга. После перерыва течение срока исковой давности начинается заново. Подписание Акта сверки взаимных расчетов означает признание сторонами существующей задолженности и срок исковой давности начинает течь заново (Письмо Минфина России от 19.07.2011 N 03-03-06/1/426, Письмо ФНС России от 06.12.2010 N ШС-37-3/16955 и др.).

То же касается и Акта сверки расчетов с налоговым органом. Подписание такого акта налогоплательщиком означает признание указанной в акте недоимки. Так, абз. 3 п. 22 Постановления Пленума ВАС РФ от 22.06.2006 N 25 указывает: В качестве достаточных доказательств, подтверждающих наличие и размер недоимки, судом могут быть расценены подписанный налоговым органом и законным (уполномоченным) представителем должника акт сверки по лицевому счету налогоплательщика. а также требования налоговых органов об уплате налогов, решения о взыскании недоимки за счет денежных средств и иного имущества при условии, что в отношении требований по обязательным платежам, включенным в указанные документы, должником не заявлены соответствующие возражения по существу данных требований.

Результаты инвентаризации оформляются актами инвентаризации. Например, Приказом Минфина РФ от 13.06.1995 N 49 предусмотрены:

Унифицированная форма N ИНВ-1 "ИНВЕНТАРИЗАЦИОННАЯ ОПИСЬ ОСНОВНЫХ СРЕДСТВ"

Унифицированная форма N ИНВ-3 "ИНВЕНТАРИЗАЦИОННАЯ ОПИСЬ ТОВАРНО-МАТЕРИАЛЬНЫХ ЦЕННОСТЕЙ"

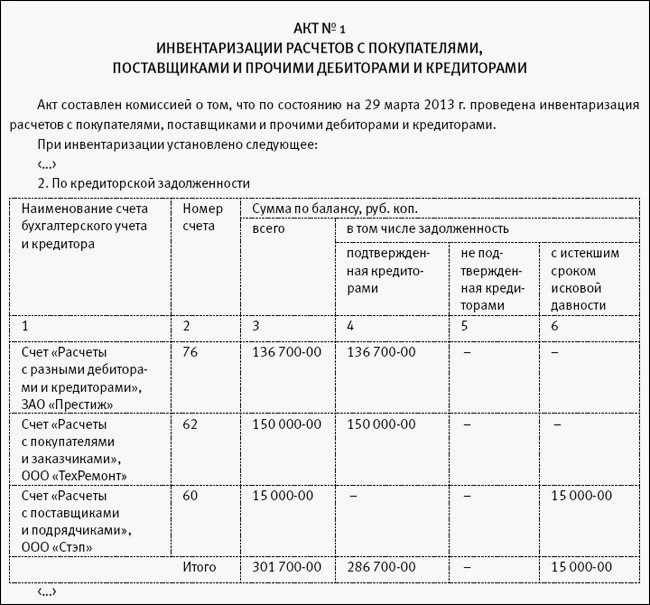

Унифицированная форма N ИНВ-17 "АКТ ИНВЕНТАРИЗАЦИИ РАСЧЕТОВ С ПОКУПАТЕЛЯМИ, ПОСТАВЩИКАМИ И ПРОЧИМИ ДЕБИТОРАМИ И КРЕДИТОРАМИ"

Результатом инвентаризации имущества может быть:

- совпадение учётных и фактических остатков

- недостача (превышение учётных остатков над фактическими)

- излишки (превышение фактического остатка над учётным)

- Пересортица (имущество одного наименования, но разных сортов находится одновременно в излишке и недостаче)

По налогу на прибыль стоимость материально-производственных запасов, прочего имущества в виде излишков, выявленных в ходе инвентаризации определяется как сумма учтенного дохода (в порядке, предусмотренном п. 13 и 20 ст. 250 НК РФ) (п. 2 ст. 254 НК РФ).

Первоначальная стоимость основного средства, которое выявлено в результате инвентаризации, определяется как сумма, в которую оценено такое имущество в соответствии с п. 8 и 20 ст. 250 НК РФ (п. 1 ст. 257 НК РФ).

Случаи, когда проведение инвентаризации обязательно, указаны в п. 27 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации. утв. Приказом Минфина РФ от 29.07.1998 N 34н:

- при передаче имущества в аренду, выкупе, продаже, а также при преобразовании государственного или муниципального унитарного предприятия;

- перед составлением годовой бухгалтерской отчетности (кроме имущества, инвентаризация которого проводилась не ранее 1 октября отчетного года). Инвентаризация основных средств может проводиться один раз в три года, а библиотечных фондов - один раз в пять лет. В организациях, расположенных в районах Крайнего Севера и приравненных к ним местностях, инвентаризация товаров, сырья и материалов может проводиться в период их наименьших остатков;

- при смене материально ответственных лиц;

- при выявлении фактов хищения, злоупотребления или порчи имущества;

- в случае стихийного бедствия, пожара или других чрезвычайных ситуаций, вызванных экстремальными условиями;

- при реорганизации или ликвидации организации;

- в других случаях, предусмотренных законодательством Российской Федерации.

Минфин РФ указал, что нужно ориентироваться именно на этот список ситуаций, когда инвентаризация обязательна ("Рекомендации аудиторским организациям, индивидуальным аудиторам, аудиторам по проведению аудита годовой бухгалтерской отчетности организаций за 2012 год" (приложение к письму Минфина России от 09.01.2013 N 07-02-18/01)).

Проведение инвентаризации дебиторской задолженности, по которой создается резерв по сомнительным долгам по налогу на прибыль, обязательно. Так, указывается, что сумма резерва по сомнительным долгам определяется по результатам проведенной на последнее число отчетного (налогового) периода инвентаризации дебиторской задолженности (п. 4 ст. 266 НК РФ).

Другими случаями, когда проведение инвентаризации является обязательным является, например, продажа предприятия как имущественного комплекса. Так, ст. 561 ГК РФ указывает, что состав и стоимость продаваемого предприятия определяются в договоре продажи предприятия на основе полной инвентаризации предприятия. проводимой в соответствии с установленными правилами такой инвентаризации. До подписания договора продажи предприятия должны быть составлены и рассмотрены сторонами: акт инвентаризации. бухгалтерский баланс, заключение независимого аудитора о составе и стоимости предприятия, а также перечень всех долгов (обязательств), включаемых в состав предприятия, с указанием кредиторов, характера, размера и сроков их требований.

Статья 158 (п. 4) НК РФ, которая определяет особенности определения налоговой базы при реализации предприятия в целом как имущественного комплекса, требует, чтобы к сводному счету-фактуре прилагался акт инвентаризации.

Участие аудитора в инвентаризации

В случае, если организация подлежит обязательному аудиту (см. Какие организации подлежат обязательному аудиту? ), то при проведении инвентаризации перед составлением годового бухгалтерского отчета следует привлекать аудиторов.

Аудиторскими стандартами предусматривается участие аудитора в процедуре инвентаризации (Постановление Правительства РФ от 23.09.2002 N 696 "Об утверждении федеральных правил (стандартов) аудиторской деятельности"). Участие аудитора в инвентаризации важно, так как посредством этой процедуры аудитор получает аудиторские доказательства. Так Правило (Стандарт) N 17. Получение аудиторских доказательств в конкретных случаях, регулирует порядок присутствия аудитора при проведении инвентаризации материально-производственных запасов.

Если аудитор не участвовал в инвентаризации, то это может быть основанием, чтобы высказать модифицированное мнение в аудиторском заключении. На это указывают п. 8, 9, 10 Федерального стандарта аудиторской деятельности (ФСАД 2/2010) "Модифицированное мнение в аудиторском заключении" (Приложение N 2 к Приказу Минфина России N 46н).

Определение из нормативных актов

Статья 11. Инвентаризация активов и обязательств

1. Активы и обязательства подлежат инвентаризации.

2. При инвентаризации выявляется фактическое наличие соответствующих объектов, которое сопоставляется с данными регистров бухгалтерского учета.

3. Случаи, сроки и порядок проведения инвентаризации, а также перечень объектов, подлежащих инвентаризации, определяются экономическим субъектом, за исключением обязательного проведения инвентаризации. Обязательное проведение инвентаризации устанавливается законодательством Российской Федерации, федеральными и отраслевыми стандартами.

4. Выявленные при инвентаризации расхождения между фактическим наличием объектов и данными регистров бухгалтерского учета подлежат регистрации в бухгалтерском учете в том отчетном периоде, к которому относится дата, по состоянию на которую проводилась инвентаризация.

Нормативные акты по теме

Приказ Минфина РФ от 13.06.1995 N 49 "Об утверждении Методических указаний по инвентаризации имущества и финансовых обязательств"

Новое за 30 сентября 2016

Договоры по тегам

Советы работнику офиса

Плохие привычки, которые способны стать хорошими

Почему вы не любите свою работу?

В разделе справочника бухгалтера - Инвентаризация имущества и финансовых обязательств вы сможете найти информацию о порядке проведения инвентаризации в организациях Российской Федерации, бланки форм первичных документов и типовые проводки, отражающие результаты инвентаризации. Кроме того вы сможете ознакомиться с правовыми основами, определяющими правила возмещения выявленного в результате проверки ущерба.

Согласно п. 27 Положения о бухгалтерском учете и отчетности в РФ проведение инвентаризации в организациях обязательно как минимум перед составлением годовой бухгалтерской отчетности (инвентаризация основных средств допускается не реже одного раза в три года, библиотечных фондов – раз в пять лет). Процедура эта непростая, трудоемкая, но необходимая как для самой организации, так и для ее собственников.

Т.е. целью проведения инвентаризации имущества и финансовых обязательств является желание получить реальную картину имущественного положения в организации и выявить расхождения с данными учета.

Определимся, какое же имущество и обязательства подлежат инвентаризации. Согласно п. 1.2 Методических указаний по инвентаризации под имуществом организации понимаются:

Под финансовыми обязательствами понимаются:

Порядок проведения инвентаризации имущества и финансовых обязательств (дата, перечень имущества и обязательств) устанавливается руководителем организации (кроме случаев с обязательной инвентаризацией).

Как же правильно провести инвентаризацию имущества и финансовых обязательств? Для ответа на этот вопрос разобьем процесс инвентаризации на локальные задачи, которые нам придется решить.

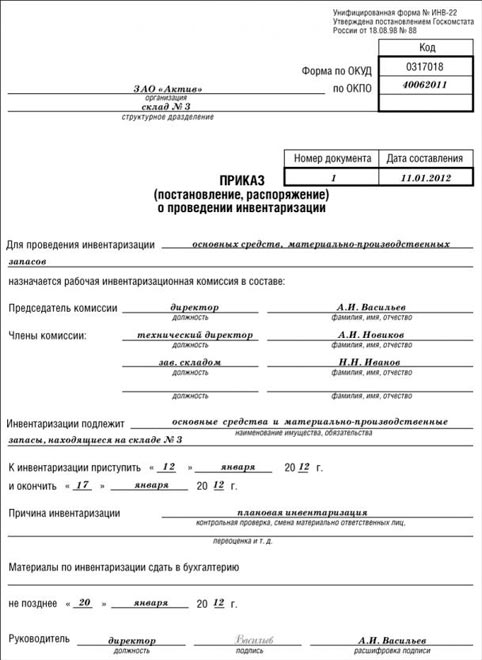

Задача 1. Формирование инвентаризационной комиссииДля проведения инвентаризации имущества и финансовых обязательств необходимо создать постоянно действующую инвентаризационную комиссию, состав которой утверждается руководителем организации в приказе о проведении инвентаризации по форме № ИНВ-22. В состав инвентаризационной комиссии включаются представители администрации, работники бухгалтерии, инженеры, экономисты, техники и т.п. специалисты. Кроме того в состав комиссии можно включать представителей независимых аудиторских организаций. Примите во внимание, что при проведении инвентаризации обязательно присутствие всех членов комиссии.

Задача 2. Определить круг ответственных лиц и подготовить учетные документыДо начала проверки фактического наличия имущества и обязательств требуется определить круг лиц, несущих ответственность за хранение имущества и круг лиц, отражающих в учете операции с имуществом и обязательствами. Кроме того, необходимо подготовить приходные и расходные документы или отчеты о движении материальных ценностей и денежных средств, которые должны служить основанием для определения остатков имущества к началу инвентаризации по учетным данным.

Задача 3. Инвентаризация имущества и обязательствФактическое наличие имущества при инвентаризации определяют путем обязательного подсчета, взвешивания, обмера и производят при обязательном участии материально ответственных лиц.

Инвентаризация подразделяется по видам имущества и финансовых обязательств следующим образом:

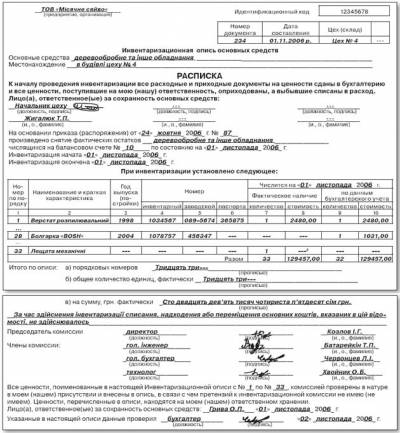

Задача 4. Оформление первичных документов по результатам инвентаризацииСведения о фактическом наличии имущества и реальности учтенных финансовых обязательств записываются в инвентаризационные описи или акты инвентаризации. Документы составляются не менее, чем в двух экземплярах. На каждой странице документов указывают прописью количество номенклатурных позиций материальных ценностей и общий итог количества в натуральных показателях, записанных на данной странице, независимо от единиц измерения приведенного имущества. В документах не допускается оставлять незаполненные строки, на последних страницах незаполненные строки прочеркиваются. Документы должны быть подписаны всеми членами инвентаризационной комиссии и материально ответственными лицами.

Все отклонения фактических данных от учетных, выявленные в результате инвентаризации имущества, отражаются в сличительных ведомостях. Выявленные суммы излишков и недостач указываются в соответствии с их оценкой в бухгалтерском учете.

Для оформления инвентаризации отдельных видов имущества используются унифицированные формы первичной документации по инвентаризации имущества и финансовых обязательств.

По результатам инвентаризации имущества и финансовых обязательств формируется обобщающая ведомость учета результатов инвентаризации по форме № ИНВ-26 .

Задача 5. Отражение результатов инвентаризации имущества и финансовых обязательств на счетах бухгалтерского учетаВыявленные в результате инвентаризации расхождения между данными бухгалтерского учета и фактическим наличием имущества регулируются в соответствии с Положением о бухгалтерском учете и отчетности в РФ. Согласно п. 28 данного положения, выявленные излишки и недостачи необходимо отразить на счетах бухгалтерского учета в следующем порядке:

Убыль ценностей в пределах установленных норм определяется после зачета недостач ценностей излишками по пересортице. Взаимный зачет излишков и недостач в результате пересортицы может быть допущен только в виде исключения за один и тот же проверяемый период, у одного и того же проверяемого лица, в отношении товарно-материальных ценностей одного и того же наименования и в тождественных количествах.

Результаты инвентаризации имущества и финансовых обязательств должны быть отражены в учете и отчетности того месяца, в котором была закончена инвентаризация, а по годовой инвентаризации - в годовом бухгалтерском отчете. В настоящем разделе рассмотрены:

Инвентаризация ТМЦ сопровождается оформлением специальных описей, в которые вносится информация о наличии и количестве товаров и материалов. ТМЦ, которые были отгружены покупателю, но еще им не оплачены, также подлежат инвентаризации, однако, для отражения информации по этим ценностям заполняется отдельный документ, именуемый – акт инвентаризации ТМЦ отгруженных ИНВ-4.

В качестве примера мы заполнили форму ИНВ-4, заполненный образец можно скачать внизу статьи.

В отношении товарно-материальных ценностей, которые не отгружены и находятся на складах организации, заполняется инвентаризационная опись ИНВ-3, бланк и образец которой можно скачать здесь .

ТМЦ, принятые на ответственное хранение, отражаются в описи ИНВ-5. а ТМЦ, находящиеся в пути, в акте ИНВ-6 .

Образец заполненияВ акте вносятся сведения по тем товарам и материалам, которые отгружены покупателю, но оплата по ним еще не поступила по причине не подошедшего или уже просроченного срока.

Акт заполняется инвентаризационной комиссией в двух экземплярах (для ответственного лица и бухгалтерии). Состав комиссии утверждается приказом о проведении инвентаризации .

Порядок заполнения «шапки» акта ИНВ-4 ничем не отличается от заполнения аналогичной части в описи ИНВ-3. Указывается стандартная информация об организации и самой инвентаризации (сроки ее проведения, номер и дата приказа). Номер счета в данном случае указывается – 45.

В табличной части бланка ИНВ-4 заполняются сведения о ТМЦ, которые отгружены, но не оплачены. Данные вносятся на основании соответствующих документов, подтверждающих отгрузку продукции, товаров, а также по данным бухгалтерского учета.

Документальные показатели сравниваются с учетными показателями. Если выявляются какие-либо отклонения в ту или иную сторону, то необходимо по этим отклонениям составлять сличительную ведомость. Этим занимается бухгалтерия на основании полученного экземпляра акта инвентаризации ИНВ-4.

Члены комиссии, заполнившие акт инвентаризации отгруженных товарно-материальных ценностей, должны подписать его.

Акт инвентаризации ТМЦ отгруженных ИНВ-4 образец – скачать .

Для готовых изделий применяйте форму № ИНВ-3. Для группы весового золота применяйте акт по форме № ИНВ-8.

Так же обращаем Ваше внимание на то, что с 01.01.2013 года унифицированные формы документов, содержащиеся в альбомах унифицированных форм, утвержденные постановлениями Госкомстата России, применять не обязательно. То есть если для какого-либо факта хозяйственной жизни постановлением Госкомстата России установлена унифицированная форма первичного документа, то организация вправе по собственному выбору:

– либо разработать форму документа самостоятельно;

– либо использовать унифицированную форму.

По общему правилу формы первичных документов утверждает руководитель организации по представлению лица, на которое возложено ведение бухучета (ч. 4 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ). То есть руководитель должен утвердить либо самостоятельно разработанную организацией форму, либо факт использования организацией унифицированных форм.

Обоснование данной позиции приведено ниже в рекомендациях «Системы Главбух» и в документе, который Вы можете найти в закладке «Правовая база»

1. Постановление Госкомстата РФ от 18.08.1998 N 88 «Об утверждении унифицированных форм первичной учетной документации по учету кассовых операций, по учету результатов инвентаризации»

товарно - материальных ценностей

Применяется для отражения данных фактического наличия товарно - материальных ценностей (производственные запасы, готовая продукция, товары, прочие запасы и др.) в местах хранения и на всех этапах их движения в организации. Инвентаризационная опись составляется в двух экземплярах и подписывается ответственными лицами комиссии на основании пересчета, взвешивания, перемеривания товарно - материальных ценностей отдельно по каждому месту нахождения и материально ответственному лицу или группе лиц, на ответственном хранении которых находятся ценности.*

Один экземпляр передается в бухгалтерию для составления сличительной ведомости, второй - остается у материально ответственного(ых) лица (лиц).

До начала инвентаризации от каждого материально ответственного лица или группы лиц берется расписка, которая включена в заголовочную часть формы.

На выявленные при инвентаризации негодные или испорченные материалы и готовые изделия составляются соответствующие акты.

При автоматизированной обработке данных по учету результатов инвентаризации форма № ИНВ-3 выдается комиссии на бумажных или машинных носителях информации с заполненными графами с 1 по 9. В описи ответственные лица комиссии заполняют графу 10 о фактическом наличии товарно - материальных ценностей в количественном выражении. Графа 9 "Номер паспорта" заполняется на материальные ценности, содержащие драгоценные металлы и камни.

При выявлении материальных ценностей, не отраженных в учете, комиссия должна включить их в инвентаризационную опись.

инвентаризации драгоценных металлов, драгоценных

камней, природных алмазов и изделий из них

(формы №№ ИНВ-8, ИНВ-9)

Применяются при инвентаризации драгоценных металлов, драгоценных камней, природных алмазов и изделий из них во всех местах хранения и непосредственно в производстве*. Акты составляются в двух экземплярах ответственными лицами инвентаризационной комиссии, подписываются ответственными лицами комиссии и материально ответственным(ыми) лицом (лицами). Один экземпляр передается в бухгалтерию для составления сличительной ведомости, а второй - остается у материально(ых) ответственного(ых) лица (лиц).

До начала инвентаризации от каждого материально ответственного лица берется расписка. Расписка включена в заголовочную часть форм № ИНВ-8 и № ИНВ-9.

При смене материально ответственных лиц акт составляется в трех экземплярах (материально ответственному лицу, сдавшему ценности, материально ответственному лицу, принявшему ценности, и бухгалтерии).

Номенклатура изделий и полуфабрикатов из драгоценных металлов, драгоценных камней и природных алмазов и последовательность расположения их в графе 2 устанавливаются в зависимости от наличия ассортимента изделий и полуфабрикатов в организациях.

При инвентаризации изделий, состоящих из драгоценных металлов и камней, данные по драгоценным металлам записываются в форму № ИНВ-8, а данные по драгоценным камням - в форму № ИНВ-9.

2. Рекомендация:Как организовать документооборот в бухгалтерии

Каждый факт хозяйственной жизни должен быть подтвержден первичным документом (ч. 1 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ ). Формы первичных документов утверждает руководитель организации по представлению лица, на которое возложено ведение бухучета (ч. 4 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ ).

Первичный документ должен содержать следующие обязательные реквизиты:*

Такой перечень установлен частью 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

Первичный документ должен быть составлен при совершении факта хозяйственной жизни. а если это не представляется возможным – непосредственно после его окончания (ч. 3 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ ).

Первичные документы составляются на бумажном носителе и (или) в виде электронного документа, подписанного электронной подписью (ч. 5 ст.9 Закона от 6 декабря 2011 г. № 402-ФЗ ).

Унифицированные формы документов, содержащиеся в альбомах унифицированных форм, утвержденных постановлениями Госкомстата России, не являются обязательными к применению. Вместе с тем, обязательными к применению остаются формы, установленные уполномоченными органами на основании федеральных законов. Такие разъяснения содержатся в информации Минфина России от 4 декабря 2012 г. № ПЗ-10/2012 .Таким образом, организация обязана применять типовые формы документов, утвержденные Правительством РФ, Банком России (например, платежные поручения, расходные и приходные кассовые ордера) и другими уполномоченными органами во исполнение федеральных законов.

Унифицированные формы документов, содержащиеся в альбомах унифицированных форм, утвержденные постановлениями Госкомстата России, применять не обязательно. То есть если для какого-либо факта хозяйственной жизни постановлением Госкомстата России установлена унифицированная форма первичного документа, то организация вправе по собственному выбору:*

По общему правилу формы первичных документов утверждает руководитель организации по представлению лица, на которое возложено ведение бухучета (ч. 4 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ ). То есть руководитель должен утвердить либо самостоятельно разработанную организацией форму, либо факт использования организацией унифицированных форм.

В любом случае в первичном документе должны содержаться все обязательные реквизиты. перечисленные в части 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ. Включенные в этот перечень сведения по своему составу и содержанию тождественны реквизитам документов, составленным по формам, содержащимся в альбомах унифицированных форм. То есть действующие унифицированные формы соответствуют требованиям части 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

В унифицированные формы можно при необходимости добавлять реквизиты (вносить дополнительные строки, колонки и т. п.) либо исключать их. Исправленную унифицированную форму утвердите приказом (распоряжением) руководителя в качестве первичного документа*.

Сергей Разгулин. заместитель директора департамента налоговой и таможенно-тарифной политики Минфина России

эксперт «Системы Главбух» Ермаченко Александр

Ответ утвержден: ведущий эксперт Горячей линии «Системы Главбух» Колосова Наталья

Ответ на Ваш вопрос дан в соответствии с правилами работы «Горячей линии» «Системы Главбух», которые Вы можете найти по адресу:http://1gl.ru/#/hotline/rules/?step=2

Персональные консультации по учету и налогам

Лучшие ответы специалистов по налогообложению, бухгалтерскому учету и праву. Ответы специалистов по налогообложению, бухгалтерскому учету и праву.

После окончания календарного года перед составлением годовой отчетности организации должны произвести инвентаризацию расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами (в том числе с банками, с бюджетом и с обособленными подразделениями организации), чтобы подтвердить правильность сумм на счетах бухгалтерского учета.

Инвентаризация расчетов с банками и другими кредитными учреждениями по ссудам, с бюджетом, покупателями, поставщиками, подотчетными лицами, работниками, депонентами, другими дебиторами и кредиторами заключается в проверке обоснованности сумм, числящихся на счетах бухгалтерского учета.

Проверке должен быть подвергнут счет "Расчеты с поставщиками и подрядчиками" по товарам, оплаченным, но находящимся в пути, и расчетам с поставщиками по неотфактурованным поставкам. Он проверяется по документам в согласовании с корреспондирующими счетами.

По задолженности работникам организации выявляются невыплаченные суммы по оплате труда, подлежащие перечислению на счет депонентов, а также суммы и причины возникновения переплат работникам.

При инвентаризации подотчетных сумм проверяются отчеты подотчетных лиц по выданным авансам с учетом их целевого использования и суммы выданных авансов по каждому подотчетному лицу (даты выдачи, целевое назначение).

Инвентаризационная комиссия путем документальной проверки должна также установить:

а) правильность расчетов с банками, финансовыми, налоговыми органами, внебюджетными фондами, другими организациями, а также со структурными подразделениями организации, выделенными на отдельные балансы;

б) правильность и обоснованность числящейся в бухгалтерском учете суммы задолженности по недостачам и хищениям;

в) правильность и обоснованность сумм дебиторской, кредиторской и депонентской задолженности, включая суммы дебиторской и кредиторской задолженности, по которым истекли сроки исковой давности.

Инвентаризационная комиссия должна установить общий размер дебиторской задолженности, в том числе:

не подтвержденной дебиторами;

с истекшим сроком исковой давности,

а также суммы кредиторской задолженности (за что, дата начала, документ, подтверждающий задолженность).

Заметим, что на основании ст. 307 ГК РФ должник обязан совершить в пользу другого лица (кредитора) определенные действия, а именно передать имущество, выполнить работу, уплатить деньги и т.п. либо воздержаться от определенного действия, а кредитор имеет право требовать от должника исполнения его обязанностей.

Обязательства согласно ст. 309 ГК РФ должны исполняться надлежащим образом в соответствии с условиями самого обязательства и требованиями закона, иных правовых актов. Достоверной и полной считается бухгалтерская отчетность, сформированная исходя из правил, установленных нормативными актами по бухгалтерскому учету.

Дебиторская задолженность при расчетах за товары появляется в бухгалтерском учете в момент признания выручки и в ее размере при наличии условий, определенных ПБУ 9/99. Кредиторская задолженность возникает по операциям, которые признаются расходами при наличии условий, определенных ПБУ 10/99.

Как активы, так и обязательства отражаются в бухгалтерском балансе в зависимости от срока:

краткосрочные - если срок обращения (погашения) по ним составляет не более одного года или продолжительность операционного цикла не превышает одного года;

долгосрочные - если срок обращения (погашения) по ним составляет более одного года или продолжительность операционного цикла превышает один год.

При инвентаризации необходимо устанавливать дату возникновения и срок возврата задолженности, выявляя просроченную. Напомним, что просроченной считается задолженность, не погашенная в срок, предусмотренный договором.

Кроме того, в ходе инвентаризации расчетов уточняется их оценка. Согласно ст. 424 ГК РФ "исполнение договора оплачивается по цене, установленной соглашением сторон". Впоследствии изменение цены допустимо в случаях и на условиях, предусмотренных договором, законом.

Инвентаризация дебиторской и кредиторской задолженности затрагивает проверку обоснованности сумм, числящихся на счетах 60 "Расчеты с поставщиками и подрядчиками", 62 "Расчеты с покупателями и заказчиками", 76 "Расчеты с разными дебиторами и кредиторами", а также 68, 69, 71, 73, 79.

В отношении не оплаченных в срок расчетных документов, а также расчетов по неотфактурованным поставкам должен быть проверен счет 60. Организации направляют дебиторам выписки из лицевых счетов числящейся за ними задолженности. Организации-дебиторы должны подтвердить остаток задолженности или привести свои возражения.

Инвентаризационная комиссия проверяет документацию по дебиторской и кредиторской задолженности, устанавливает наличие договоров, момент перехода права собственности на товары по договорам купли-продажи, проверяет расчетные документы поставщика и документы, служащие основанием для их оприходования.

Если ценности поступили от поставщиков без оформления надлежащим образом сопроводительных, расчетных и платежных документов (счетов, платежных требований или других документов), то эти ценности, поступившие по неотфактурованной поставке, организация может принять к учету в оценке, предусмотренной в договоре с поставщиком (с последующим ее уточнением). Документом для принятия к учету товаров по неотфактурованным поставкам служит акт о приемке товара, поступившего без счета поставщика, составленный комиссией. Обычно в состав комиссии входят представители администрации организации-покупателя, представители отправителя (поставщики или представители заинтересованной организации), а также материально ответственное лицо (лица).

Для оприходования материалов, поступивших без счета поставщика, предусмотрен акт формы N М-7.

До получения от поставщиков требуемых сопроводительных документов при получении акта, составленного комиссией, по кредиту счета 60 возможно отражение оприходованных материально-производственных запасов (МПЗ) в учетных ценах.

После поступления сопроводительных документов на отгрузку МПЗ, принятых в порядке неотфактурованной поставки, по кредиту счета 60 должна быть отражена их стоимость, указанная в расчетных документах. Кроме того, по кредиту счета 60 будет отражен налог на добавленную стоимость по поступившим МПЗ на основании счета-фактуры поставщика.

В этих случаях проверяют обоснованность цен на материально-производственные запасы, поступившие без документов поставщика, с последующим их уточнением.

В бухгалтерском учете организации возможны следующие записи:

Дебет 41, субсчет "Неотфактурованные поставки", Кредит 60

- оприходованы товары без документов поставщика на основании акта по форме N ТОРГ-4 по учетным ценам;

Дебет 41 Кредит 41, субсчет "Неотфактурованные поставки"

- отражена стоимость неотфактурованных поставок после получения документов от поставщика по учетным ценам;

Дебет 41 Кредит 60

- увеличена стоимость товаров после получения расчетных документов поставщика согласно справке бухгалтера;

Дебет 41 Кредит 60

- (красное сторно) уменьшена стоимость товаров согласно справке бухгалтера после получения расчетных документов.

К счету 60 может быть открыт субсчет "Расчеты по авансам выданным". По дебету этого субсчета организации-покупатели отражают суммы авансов, выданных под поставку материальных ценностей (работ) или под оплату при частичной готовности продукции, работ. По кредиту субсчета "Расчеты по авансам выданным" отражают зачтенные поставщиком суммы ранее выданных авансов при оплате готовности изделий или законченных работ.

В бухгалтерском учете организации возможны следующие записи:

Дебет 60, субсчет "Расчеты по авансам выданным", Кредит 50, 51, 52, 55

- выданы поставщику авансы или оплачена продукция, принятая при частичной готовности;

Дебет 60 Кредит 60, субсчет "Расчеты по авансам выданным"

- зачтены поставщиками при оплате законченных работ ранее выданные им авансы.

При расчетах с покупателями и заказчиками в учете, как правило, применяют счет 62. В процессе инвентаризации проверяют расчеты по не оплаченным в срок расчетным документам, расчеты по полученным авансам и векселям.

При этом следует учесть, что суммовые разницы затрагивают как счет 60, так и счет 62 в корреспонденции с другими счетами.

В бухгалтерском учете организации возможны следующие записи:

Дебет 62 Кредит 90, 91

- при фактическом поступлении денежных средств от покупателя (по курсу на день оплаты);

Дебет 50, 51 Кредит 62

- при фактическом поступлении денежных средств от покупателя (по курсу на день оплаты);

Дебет 62 Кредит 90, 91

- на положительную суммовую разницу;

Дебет 62 Кредит 90, 91

- (красное сторно) на отрицательную суммовую разницу.

Соответственно, меняется НДС с положительной или отрицательной величины суммовой разницы.

Субсчет 62-1 "Расчеты по авансам, полученным в рублях" может быть открыт и использован организацией-поставщиком для учета расчетов с покупателями и заказчиками. По кредиту данного субсчета отражаются суммы:

полученной платы при частичной готовности продукции и работ - в корреспонденции со счетами денежных средств.

По дебету субсчета отражаются зачтенные покупателем (заказчиком) суммы:

платы по частичной готовности продукции и работ - при предъявлении расчетных документов за поставленные изделия полной готовности и выполненные работы.

В бухгалтерском учете организации возможны следующие записи:

Дебет 51 Кредит 62-1

- получены авансы под поставку товарно-материальных ценностей;

Дебет 62-1 Кредит 68

- отражена сумма НДС на основании документов о полученных авансах;

Дебет 62-1 Кредит 62

- зачтены покупателем суммы ранее полученных авансов при предъявлении расчетных документов за полностью произведенную продукцию и выполненные работы;

Дебет 68 Кредит 62-1

- восстановлена сумма НДС, начисленная ранее в бюджет по полученным авансам.

Инвентаризационная комиссия заполняет акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами по форме N ИНВ-17 (последовательно с дебиторами и кредиторами) и справку к акту (Приложение к форме N ИНВ-17).

В едином акте по форме N ИНВ-17 должны быть указаны:

- счета бухгалтерского учета, на которых числится задолженность;

- суммы задолженности, согласованные и не согласованные с дебиторами (кредиторами);

- суммы задолженности, по которым истек срок исковой давности.

В справке к акту указываются: наименование, адрес и номер телефона дебитора, кредитора; числится задолженность: за что, дата начала; сумма задолженности (руб. коп.): дебиторская, кредиторская; документ, подтверждающий задолженность: наименование, номер, дата. Подписанная бухгалтером справка с указанием видов задолженности в разрезе счетов бухгалтерского учета является основанием для составления акта по форме N ИНВ-17 и должна быть приложена к нему.

Комиссия проводит инвентаризацию на основании договоров, платежных документов, актов сверки расчетов, налоговых деклараций, авансовых отчетов и т.д.

Для сверки с покупателями, поставщиками (подрядчиками) и обособленными подразделениями составляют акты сверки расчетов. Акт составляют по каждому контрагенту (дебитору и кредитору) в двух экземплярах, по одному для каждой из сторон.

Форма акта законодательно не утверждена. Его можно составить по такому образцу.

Акт сверки расчетов

г. Москва 31 марта 2009 г.

ЗАО "Дружба", в лице генерального директора Степанова В.В. и главного бухгалтера Комоловой Н.Л. с одной стороны, и ООО "Феникс", в лице генерального директора Логинова А.А. и главного бухгалтера Сотниковой А.Н. с другой стороны, произвели выверку взаимных расчетов и подтверждают нижеследующее.

По состоянию на 31 марта 2009 г. задолженность ЗАО "Дружба" перед ООО "Феникс" согласно договору поставки от 06.02.2009 г. N 5 на основании счета-фактуры от 11.02.2009 N 56 составляет 518 000 руб. в том числе НДС (18%) - 93 240 руб.

ЗАО "Дружба" ООО "Феникс"

Генеральный директор Генеральный директор

В.В. Степанов А.А. Логинов

Главный бухгалтер Главный бухгалтер

Н.Л. Комолова А.Н. Сотникова

На основании акта сверки расчетов может быть подготовлено заявление о зачете взаимных требований. Это делают, если у организации есть как дебиторская, так и кредиторская задолженность перед одним и тем же предприятием (например, когда поставщик одновременно является и покупателем товаров вашей организации).

Однако бывают случаи, когда проведение взаимозачета не допускается, например, если это запрещено договором (ст. 411 ГК РФ).

Заявление составляют в 2 экземплярах:

- первый экземпляр передают в бухгалтерию;

- второй - предприятию, с которым производится взаимозачет.

Заявление хранят в архиве организации 5 лет.

Акт хранится в архиве организации 5 лет. В течение этого времени списанная задолженность должна числиться за балансом на счете 007 "Списанная в убыток задолженность неплатежеспособных дебиторов".

К акту прикладывают справку. В справке отражают: реквизиты каждого дебитора или кредитора организации, причину и дату возникновения задолженности, сумму задолженности.

Списание дебиторской задолженности должно быть обосновано документами, подтверждающими:

- истечение срока исковой давности;

- прекращение обязательства ликвидацией юридического лица.

Исковой давностью признается срок для защиты по иску лица, право которого нарушено. Общий срок исковой давности устанавливается в три года (ст. 196 ГК РФ). Для отдельных видов требований законом могут устанавливаться специальные сроки.

Гражданский кодекс Российской Федерации и иные законы устанавливают основания приостановления и перерыва течения сроков исковой давности. Например, течение срока исковой давности прерывается предъявлением иска в установленном порядке. После перерыва течение срока исковой давности начинается заново. Иначе говоря, время, истекшее до перерыва, не засчитывается в новый срок.

Срок исковой давности составляет три года с момента возникновения задолженности. Если при инвентаризации выявлена задолженность с истекшим сроком исковой давности, то ее надо списать с баланса фирмы по приказу руководителя.

Для этого бухгалтер должен сделать проводки:

Дебет 91-2 Кредит 62 (76. )

- списана дебиторская задолженность с истекшим сроком исковой давности;

Дебет 63 Кредит 62 (76. )

- списана дебиторская задолженность, по которой ранее был создан резерв по сомнительным долгам;

Дебет 60 (76) Кредит 91-1

- списана кредиторская задолженность.

Согласно ст. 419 ГК РФ обязательство прекращается ликвидацией юридического лица (должника или кредитора), кроме случаев, когда законом или иными правовыми актами исполнение обязательства ликвидированного юридического лица возлагается на другое лицо. Ликвидация юридического лица считается завершенной, а юридическое лицо - прекратившим существование после внесения об этом записи в Единый государственный реестр юридических лиц (п. 8 ст. 63 ГК РФ).

Статьями 416 и 417 ГК РФ предусмотрены иные причины прекращения обязательств дебитора, задолженность которого на основании соответствующих документов может быть признана нереальной для взыскания. Это прекращение обязательства:

невозможностью исполнения, если невозможность исполнения вызвана обстоятельством, за которое ни одна из сторон не отвечает;

в результате издания акта государственного органа. В этом случае исполнение обязательства становится невозможным полностью или частично либо обязательство прекращается полностью или в соответствующей части.

Обязательным условием истребования дебиторской задолженности является предъявление иска в арбитражный суд с приложением документов, подтверждающих направление ответчику искового заявления. Если право на предъявление иска не может быть реализовано, то дебиторская задолженность не списывается с баланса в течение всего срока исковой давности.

При ликвидации юридического лица требования его кредиторов удовлетворяются в очередности, определенной ст. 64 ГК РФ. Требования каждой очереди удовлетворяются после полного удовлетворения требований предыдущей очереди.

На основании данных проведенной инвентаризации и приказа руководителя организации просроченная (дебиторская и кредиторская) задолженность, по которой истек срок исковой давности, списывается на прочие расходы или доходы: Дебет 91-2 Кредит 61, 76 и др.; Дебет 60 Кредит 91-1.

Долг, списанный на убыток из-за неплатежеспособности, должен отражаться за балансом в течение пяти лет с момента списания для наблюдения за возможностью взыскания задолженности в случае изменения имущественного положения должника.

Однако по результатам инвентаризации расчетов может быть принято решение об образовании резерва по сомнительным долгам. Право создавать резервы по сомнительным долгам имеют те организации, которые применяют для целей налогообложения метод определения выручки от реализации "по отгрузке". Резерв по сомнительным долгам образуется за счет финансовых результатов. Величина резерва определяется по каждому сомнительному долгу в зависимости от вероятности погашения долга должником полностью или частично.

Если до конца года, следующего за годом создания резерва, он не использован, то неизрасходованная сумма присоединяется к финансовым результатам. В бухгалтерском учете организации делают запись: Дебет 63 "Резервы по сомнительным долгам" Кредит 91 "Прочие доходы и расходы".

Строки баланса, по которым отражают дебиторскую задолженность, уменьшаются на сумму созданного резерва по сомнительным долгам (без записи на счетах) с одновременным отражением на забалансовом счете 007 "Списанная в убыток задолженность неплатежеспособных дебиторов".

Пример. Организация отгрузила 1 июля 2009 г. товары на сумму 1 160 000 руб. Срок оплаты по договору - 15 июля 2009 г. В установленный договором срок товары не были оплачены, а документы для истребования долга были переданы в суд. По состоянию на 1 октября 2006 г. была проведена инвентаризация расчетов. В результате образован резерв по сомнительным долгам в сумме 1 200 000 руб. В бухгалтерском учете организации должна быть сделана запись:

Дебет 91-2 Кредит 63

Долг был погашен в декабре 2009 г. По результатам годовой инвентаризации расчетов в бухгалтерском учете организации должна быть сделана запись:

Дебет 63 Кредит 91-1

Инвентаризация дебиторской и кредиторской задолженности может быть дополнена ее анализом. Анализ движения дебиторской задолженности по составу позволил установить, что ее увеличение произошло в основном по расчетам с покупателями и заказчиками. Сумма неоплаченных счетов покупателями и заказчиками, включая векселя к получению, увеличилась на 238 тыс. руб. или на 6%, и составила на конец года 5156 тыс. руб. Такая ситуация ставит организацию в зависимость от финансового состояния партнеров.

Далее целесообразно составить ведомость дебиторской задолженности по ранжиру в зависимости от сроков оплаты счетов:

срок оплаты не наступил;

просрочка от 1 до 30 дней (до 1 месяца);

просрочка от 31 до 90 дней (от 1 до 3 месяцев);

просрочка от 91 до 180 дней (от 3 до 6 месяцев);

просрочка от 181 до 360 дней (от 6 месяцев до 1 года);

просрочка от 360 дней и более (более 1 года).

Чем длительнее срок просрочки, тем вероятнее неуплата по счету. Отвлечение средств в эту задолженность создает угрозу неплатежеспособности организации, снижению ликвидности баланса.

Инвентаризация дебиторской и кредиторской задолженности предприятий и организаций жилищно-коммунального комплекса и оформление ее результатов производятся в соответствии с Порядком, утвержденным Госстроем России 21 апреля 2003 г. N 142.

В инвентаризации дебиторской и кредиторской задолженности предприятий и организаций жилищно-коммунального комплекса принимают участие:

жилищные эксплуатационные организации - организации любой формы собственности, организационно-правовой формы и ведомственной принадлежности, непосредственно оказывающие услуги по предоставлению в пользование жилья гражданам, осуществляющие обслуживание и ремонт общего имущества многоквартирного дома;

специализированные эксплуатационные организации - организации любой формы собственности, организационно-правовой формы и ведомственной принадлежности, которые выполняют ремонт (текущий и капитальный) и техническую эксплуатацию жилищного фонда, лифтов, мусоропроводов, сбор и вывоз бытовых отходов, обслуживание и уборку мест общего пользования жилых домов и придомовой территории по договорам с жилищными эксплуатационными организациями;

организации, предоставляющие коммунальные услуги населению, - организации любой формы собственности, организационно-правовой формы и ведомственной принадлежности, осуществляющие электроснабжение, отопление, горячее водоснабжение, газоснабжение, водоснабжение и водоотведение (включая очистку сточных вод);

организации любой формы собственности, организационно-правовой формы и ведомственной принадлежности, которые осуществляют электро-, газо-, тепло- и водоснабжение и водоотведение организациям жилищно-коммунального хозяйства;

многоотраслевые организации жилищно-коммунального хозяйства - организации любой формы собственности, организационно-правовой формы и ведомственной принадлежности, осуществляющие обслуживание и ремонт (текущий и капитальный) общего имущества многоквартирного дома, обслуживание и уборку мест общего пользования жилых домов и придомовой территории, ремонт и эксплуатацию лифтов, мусоропроводов, сбор и вывоз бытовых отходов, а также предоставление всех либо отдельных видов коммунальных услуг (электроснабжение, отопление и горячее водоснабжение, газоснабжение, водоснабжение и водоотведение (включая очистку сточных вод));

управляющие организации (службы заказчика) - организации любой формы собственности, организационно-правовой формы и ведомственной принадлежности, осуществляющие управление обслуживанием объектов недвижимости в жилищной сфере и обеспечением снабжения потребителей необходимыми коммунальными услугами надлежащего качества.

Отдельные сведения по инвентаризации, которые характеризуют объемы бюджетного финансирования и направление использования этих средств, должны предоставлять организации, которые располагают указанной информацией и через которые осуществляется бюджетное финансирование. К ним относятся организации (учреждения) жилищно-коммунального хозяйства, которые уполномочены органами местного самоуправления распределять бюджетные средства в соответствии с конкретной потребностью организаций ЖКХ. Среди них организации (учреждения), выполняющие функции заказчика (муниципального заказчика); департаменты (комитеты, управления ЖКХ, службы заказчика). Если же бюджетные средства организациям ЖКХ распределяются непосредственно органом местного самоуправления, то показатели об объемах бюджетного финансирования на различные цели заполняются его финансовым управлением (отделом).

Организации, осуществляющие деятельность в нескольких отраслях экономики, проводят инвентаризацию лишь тех обязательств, которые относятся к деятельности в жилищно-коммунальном хозяйстве.

Под дебиторской задолженностью, связанной с деятельностью по оказанию жилищно-коммунальных услуг, понимается:

задолженность потребителей жилищно-коммунальных услуг - граждан - нанимателей жилых помещений, граждан - собственников жилых помещений, бюджетных организаций, промышленных предприятий и прочих потребителей;

задолженность бюджетов всех уровней по финансированию предприятий жилищно-коммунального комплекса, направленному на возмещение убытков от реализации услуг, по регулируемым ценам, на возмещение разницы в тарифах на жилищно-коммунальные услуги, на возмещение льгот и субсидий по оплате жилищно-коммунальных услуг, предоставленных гражданам;

задолженность бюджета по финансированию расходов, обусловленных производственной деятельностью, не предусмотренных при формировании экономически обоснованного тарифа.

Кредиторской задолженностью является задолженность предприятиям - поставщикам и подрядчикам за поставляемые товарно-материальные ценности и выполненные работы, услуги, включая штрафные санкции. В составе кредиторской задолженности выделяется:

задолженность организаций ЖКХ другим организациям ЖКХ за энергоресурсы и услуги;

задолженность за энергоресурсы (электроэнергию, теплоэнергию, газ, мазут, уголь) субъектам естественных монополий (дочерним предприятиям РАО "ЕЭС России", ОАО "Газпром" и т.д.);

задолженность иным организациям - поставщикам и подрядчикам;

задолженность бюджетам всех уровней по налогам и сборам и начисленным пеням, штрафам;

задолженность по платежам в государственные внебюджетные фонды: Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Фонд занятости Российской Федерации, Фонд обязательного медицинского страхования Российской Федерации, экологический, дорожные фонды.

Форма акта инвентаризации расчетов с покупателями, поставщиками, прочими дебиторами и кредиторами (кроме расчетов с бюджетом по налогам и сборам) приведена в Приложении N 1 к указанному Порядку, формы справок, актов сверки с дебиторами и кредиторами - в Приложениях N N 2 - 6, форма акта инвентаризации расчетов с бюджетом, внебюджетными фондами по налогам и сборам - в Приложении N 7.

Сведения о реальности учтенных финансовых обязательств записываются в справки к акту инвентаризации расчетов с покупателями, поставщиками, прочими дебиторами и кредиторами (кроме расчетов с бюджетом по налогам и сборам) не менее чем в трех экземплярах. Данные результатов инвентаризации обобщаются в акте инвентаризации не менее чем в трех экземплярах. Справки к акту инвентаризации расчетов с покупателями и прочими дебиторами, покупателями - бюджетными учреждениями и организациями, финансируемыми из бюджетов всех уровней, поставщиками и прочими кредиторами, расчетов за жилищно-коммунальные услуги с гражданами - квартиросъемщиками и домовладельцами заполняются на основании актов сверок с соответствующими дебиторами и кредиторами. Акт сверки подписывают руководитель и главный бухгалтер организации - дебитора и кредитора. Неотъемлемая часть акта сверки с бюджетным учреждением (организацией, финансируемой из бюджета) - справка (выписка из бюджетной росписи), заверенная распорядителем бюджетных средств о лимите бюджетных обязательств, выделенных бюджетному учреждению на оплату коммунальных услуг.

Справки к акту инвентаризации расчетов с покупателями и прочими дебиторами, покупателями - бюджетными учреждениями и организациями, финансируемыми из бюджетов всех уровней, поставщиками и прочими кредиторами, расчетов за жилищно-коммунальные услуги с гражданами - квартиросъемщиками и домовладельцами подписывают руководитель и главный бухгалтер предприятия или организации.

Справки к расчетам с бюджетом по финансированию подписывают руководитель, главный бухгалтер предприятия или организации, главный распорядитель (распорядитель) бюджетных средств органа местного самоуправления.

Акт инвентаризации расчетов с покупателями, поставщиками, прочими дебиторами и кредиторами (кроме расчетов с бюджетом по налогам и сборам) подписывают руководитель, главный бухгалтер предприятия или организации, главный распорядитель бюджетных средств органа местного самоуправления.

Акт инвентаризации расчетов с бюджетом внебюджетными фондами по налогам и сборам подписывают руководитель, главный бухгалтер предприятия или организации, представитель управления МНС России по муниципальному образованию.

Первые экземпляры актов инвентаризации и справок к ним остаются на предприятии или в организации, вторые экземпляры передаются в орган исполнительной власти субъекта Российской Федерации, третьи экземпляры - в другие организации по необходимости.

Акт инвентаризации расчетов с покупателями, поставщиками, прочими дебиторами и кредиторами применяется для оформления результатов инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами. Справки (приложения к акту) составляются на основании выявления по документам остатков сумм, числящихся на соответствующих счетах, являются основанием для составления акта.

Сведения о результатах инвентаризации вместе с бухгалтерским балансом представляются в органы исполнительной власти субъектов Российской Федерации.