Рейтинг: 4.0/5.0 (1783 проголосовавших)

Рейтинг: 4.0/5.0 (1783 проголосовавших)Категория: Бланки/Образцы

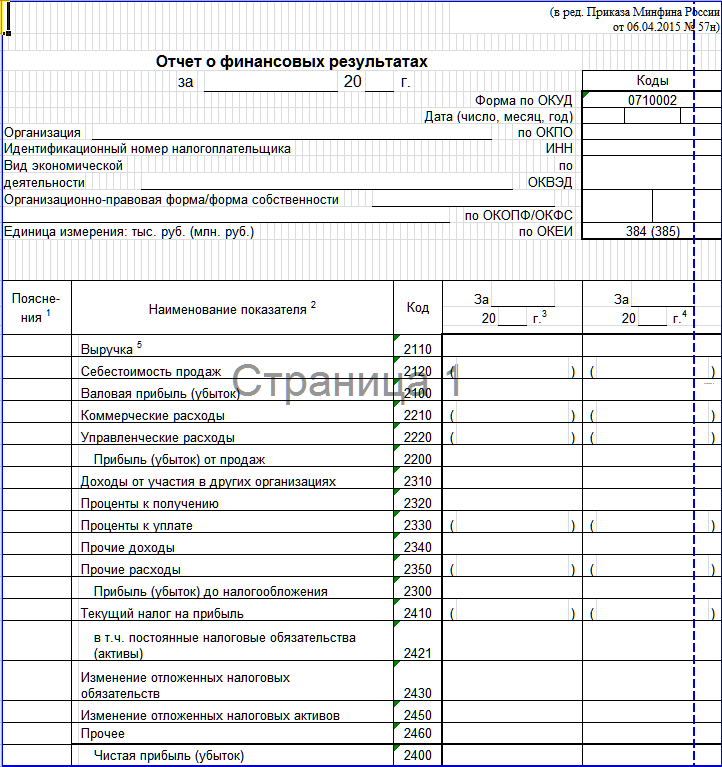

Все организации обязаны сдать по итогам 2015 года в органы статистики и ФНС годовую отчетность. В нее входит баланс и отчет о финансовых результатах (форма № 2). О том, как избежать ошибок при заполнении формы № 2, можно узнать из этой статьи.

Отчет о финансовых результатах за 2015 год (форма № 2 ) является неотъемлемой частью бухгалтерского годового отчета, который все юридические лица, попадающие под действие ФЗ "О бухгалтерском учете", обязаны сдать в органы статистики и ФНС до 31 марта 2016 года. Традиционно в отчет о финансовых результатах за год нужно включить данные бухгалтерского учета обо всех доходах, расходах и итогах деятельности юридического лица за отчетный период. Все показатели вносятся в отчет нарастающим итогом с начала года и должны соответствовать строкам баланса и декларации по налогу на прибыль. Рассмотрим подробнее, как заполнить отчетную форму без ошибок.

Что необходимо включить в форму № 2 В отчет о финансовых результатах обязательно должны попасть такие данные бухгалтерского учета:При составлении формы № 2 необходимо учитывать рекомендации, данные Минфином России в письме от 6 февраля 2015 г. № 07-04-06/5027. Они касаются вопросов проведения аудита бухгалтерской документации за отчетный период.

Важно помнить, что все суммы, которые отображаются в отчете не должны содержать в себе НДС и акцизов. Особенно это касается доходов. Расходы и отрицательные показатели (убытки) необходимо разносить без знака "минус". На их отрицательное значение должны указывать круглые скобки. Показатели отчетного периода (2015 год) необходимо приводить в сравнении с показателями аналогичного отчетного периода прошлого года (2014 год). Так, в отчете о финансовых результатах за 2015 год следует привести такие сведения:

Столбец "Пояснения" предназначен для указания номера пояснения организации к балансу (форма № 1) и отчету о финансовых результатах (форма №2).

Как сопоставлять показатели в отчете Данные текущего отчетного периода обязательно должны быть сопоставимы с данными аналогичного периода за прошлый год. Это значит, что все цифры в отчете обязательно должны формироваться по единым правилам. Если выявляется несопоставимость данных, то это может быть связано с тем, что:В этом случае рекомендуется скорректировать прошлогодние данные таким образом, чтобы они совпадали с существующими условиями. При этом вносить поправки в отчеты о финансовых результатов прошлых лет не следует.

В утвержденной форме № 2 все строки не пронумерованы. Поэтому кодировку строк необходимо уточнять в приказе Минфина России от 2 июля 2010 г. № 66н. (приложение № 4). Для того, чтобы сдать отчет в органы статистики и ФНС, нужно обязательно нумеровать строки. Делать это следует с учетом ряда особенностей различных категорий юридических лиц. Так, субъекты малого бизнеса заполняют особую форму баланса и формы №2. Они должны показывать укрупненные показатели, в которые входит сразу несколько строк из стандартной формы. В этом случае код строки нужно проставлять по наибольшему из вошедших в строку показателю.

Как разнести доходы и расходы по видам деятельностиВ строках 2110-2200 формы № 2 следует указать полученные доходы и осуществленные организацией за год расходы по стандартным видам деятельности. Для заполнения этих строк нужно воспользоваться показателями счета 90 "Продажи". Важно помнить, что полученная организацией выручка по строке 2110 отражается в чистом виде, без акцизов и НДС. Ее сумму необходимо исчислить уже с учетом всех бонусов и скидок, которые организация предоставила своим клиентам. Это значит, что если покупатель получил скидку по договору, то показатель выручки по строке 2110 должен быть отражен за минусом суммы этой скидки.

Строка 2120 должна содержать данные о расходах организации по стандартным видам деятельности. Это те расходы, которые формируют себестоимость товаров или услуг. Полученная от стандартных видов деятельности прибыль отражается строке 2100 формы № 2. Справочно: это разница показателей строки 2110 (выручка) и строки 2120 (себестоимость).

Строка 2210 предназначена для отражения суммы расходов, связанных с реализацией товаров, работ или услуг, иначе они называются коммерческими. А строка 2220 для управленческих расходов. Важно руководствоваться рекомендациями из инструкций к плану бухгалтерских счетов, чтобы правильно определить тип расходов. Так, в коммерческие расходы (строка 2210) необходимо включать затраты на рекламу. Правда, при этом нужно также учесть порядок учета, предусмотренный учетной политикой юридического лица.

Как разнести прочие доходы и расходы, а также прибыльДля отражения прочих доходов и расходов в форме № 2 предназначены строки 2310-2350. Их следует заполнять на основании данных по счету 91 "Прочие доходы и расходы". К примеру, если организация в отчетном году получила дивиденды, то их следует отразить по строке 2310.

Сумму прибыли до налогообложения можно вычислить на основании данных из строк 2110-2350, а полученную сумму - отразить по строке 2300. Для этого нужно суммировать показатели по строкам 2200, 2310, 2320 и 2340 и вычесть из полученного числа сумму строк 2330 и 2350. Если это прибыль, то сумма будет положительной, а если убыток - отрицательной. Тогда ее следует указать в круглых скобках.

В форме отчета о финансовых результатах содержатся отдельные строки для доходов и расходов от стандартных видов деятельности. В числе прочих доходов за вычетов расходов организация имеет право указывать только те доходы, у которых размер не превышает уровень существенности. Так, показатель признается существенным, если без него невозможно достоверно определить финансовое положение юридического лица. При этом у организаций есть право на самостоятельное определение таких критериев существенности. Они обязательно должны быть прописаны в учетной политике для целей бухгалтерского учета. Традиционно сведения о доходах, составляющих не менее 5% всех доходов юрлица, отражаются обособлено. При этом все расходы, которые с ними связаны, также следует указывать отдельно.

Для детальной расшифровки информации из отчета необходимо использовать специальное приложение – отдельную форму для пояснений к балансу и форме № 2. При этом в столбце "Пояснения" самой формы № 2 необходимо указывать ссылку на порядковый номер текстового пояснения или таблицы в этом приложении.

Как отразить в форме № 2 налог на прибыль организации Расчеты по налогу на прибыль организации следует отражать в строках 2410-2400. В частности, в строке 2410 в круглых скобках должна быть отражена разница между суммарными оборотами по дебету и кредиту счета 68 субсчет "Расчеты по текущему налогу на прибыль" в корреспонденции со следующими счетами:Разницу между суммарными оборотами по дебету и кредиту счета 99 субсчет "Постоянные налоговые обязательства (активы)" в корреспонденции со счетом 68 субсчет "Расчеты по текущему налогу на прибыль" следует отразить по строке 2421 формы № 2.

В силу статьи 13 ФЗ "О бухгалтерском учете" годовая отчетность признается составленной только после того, как ее подпишет руководитель. При этом, вместо руководителя отчет может подписать любой другой уполномоченный на это сотрудник. Но у него обязательно должна быть доверенность, даже если это главный бухгалтер организации. А подписи на разных экземплярах отчета не должны отличаться. В законе сказано о бумажной форме № 2. Если организация направляет отчет о финансовых результатах в налоговые органы в электронном виде, то у нее нет обязанности дублировать отчет в бумажном формате.

Дорогие читатели, если вы увидели ошибку или опечатку, помогите нам ее исправить! Для этого выделите ошибку и нажмите одновременно клавиши «Ctrl» и «Enter». Мы узнаем о неточности и исправим её.

Раздел "Расшифровка отдельных прибылей и убытков"

В разделе "Расшифровка отдельных прибылей и убытков" отчета о прибылях и убытках приводится расшифровка отдельных прибылей и убытков за отчетный период в сравнении с данными за аналогичный предыдущий отчетный период. Расшифровки к отдельным видам прибылей и убытков могут приводиться либо в виде расшифровок к указанным статьям, либо в настоящем разделе.

Данные, характеризующие расходы организации по обычным видам деятельности, в группировке по элементам затрат подлежат отражению в приложении к бухгалтерскому балансу или в отдельном приложении к отчету о прибылях и убытках (в случае его разработки и принятия организацией самостоятельно).

Раздел включает сведения по следующим статьям:

При необходимости организация в этом разделе может привести расшифровку и по другим видам прибылей и убытков.

Статья "Штрафы, пени и неустойки, признанные или по которым получены решения суда (арбитражного суда) об их взыскании"По этой строке отражаются суммы штрафов, пеней и неустоек за нарушение условий хозяйственных договоров. Это санкции, признанные организацией или начисленные по решению суда.

В графе 3 "Прибыль" отражаются суммы претензий, выставленных организацией контрагентам, а в графе 4 "Убыток" - суммы претензий, полученных организацией от поставщиков (подрядчиков).

Сумма по статье "Штрафы, пени, неустойки" равна:

дебетовому обороту счета 76.2 "Расчеты по претензиям" в корреспонденции со счетом 91 "Прочие доходы и расходы" в случае, если штрафные санкции предъявлены организацией контрагентам;

кредитовому обороту счета 76.2 в корреспонденции со счетом 91, если суммы претензий были организацией получены от контрагентов.

Статья "Прибыль (убыток) прошлых лет"В этой статье показывается сумма прибыли или убытка прошлых лет, которая была выявлена в отчетном периоде. Такой прибылью, например, могут быть расходы, которые ранее были ошибочно включены в себестоимость, а убытком - расходы, ранее в себестоимость не включенные.

Прибыли (убытки) прошлых лет, выявленные в отчетном периоде, относятся к прочим доходам и расходам. Они учитываются на счете 91 "Прочие доходы и расходы".

Статья "Возмещение убытков, причиненных неисполнением или ненадлежащим исполнением обязательств"Исполнение обязательств помимо штрафов, пеней и неустоек может обеспечиваться также:

По этой строке отчета о прибылях и убытках отражаются полученные и выплаченные суммы возмещения убытков, за исключением тех сумм, которые включены в показатель строки "Штрафы, пени и неустойки".

Статья "Курсовые разницы по операциям в иностранной валюте"Курсовые разницы образуются:

Для составления бухгалтерской отчетности средства полученных и выданных авансов принимаются в оценке в рублях по курсу на дату совершения операций в иностранной валюте без пересчета по курсу на отчетную дату.

Положительные курсовые разницы образуются в случае, если:

Отрицательные курсовые разницы образуются, если:

Также курсовыми разницами признаются разницы, которые возникают при пересчете стоимости активов и обязательств, выраженной в иностранной валюте или условных денежных единицах, но подлежащей оплате в рублях. Пересчет стоимости таких активов и обязательств может производиться как по курсу иностранной валюты, установленному Банком России, так и исходя из курса, установленного сторонами сделки в договоре.

Курсовые разницы отражаются в отчетности в том отчетном периоде, к которому относится дата исполнения обязательств по оплате и за который составлена отчетность.

Сумма по строке "Курсовые разницы" равна обороту счета 91 "Прочие доходы и расходы" по соответствующей статье. Положительные курсовые разницы отражаются по кредиту счета 91, а отрицательные - по дебету.

Статья "Отчисления в оценочные резервы"Оценочные резервы создаются организацией под снижение стоимости материальных ценностей, под обесценение финансовых вложений и по сомнительным долгам и в случае возникновения сомнительных долгов. Создание резервов отражается на счетах 14 "Резервы под снижение стоимости материальных ценностей". 59 "Резервы под обесценение финансовых вложений" и 63 "Резервы по сомнительным долгам" .

Создание оценочных резервов отражается по кредиту счетов учета резервов в корреспонденции с дебетом счета 91 "Прочие доходы и расходы". При реализации, выбытии, прочем списании с баланса актива, по которому ранее был образован резерв, а также при повышении его рыночной стоимости суммы резерва списываются с дебета счетов 14, 59, 63 в кредит счета 91.

Сумма по строке "Отчисления в оценочные резервы" равна разнице между кредитовыми и дебетовыми оборотами по счетам учета резервов (14, 59, 63).

Статья "Списание дебиторских и кредиторских задолженностей, по которым истек срок исковой давности"Дебиторская задолженность, по которой истек срок исковой давности, а также другие долги, нереальные для взыскания, списываются по каждому обязательству.

Списание дебиторской и кредиторской задолженности, по которым истек срок исковой давности или которая признана безнадежной, производится на основании данных проведенной инвентаризации, письменного обоснования и распоряжения руководителя организации. Списание задолженности в счет уменьшения (увеличения) финансовых результатов возможно либо по истечении срока исковой давности, либо если задолженность признана безнадежной к взысканию.

Отчет о финансовых результатах - бухгалтерский (финансовый) отчет, который показывает доходы, расходы, финансовые результаты экономического субъекта за отчетный период.

Отчет о финансовых результатах ранее назывался Отчетом о прибылях и убытках. С отчетности за 2012 год, название отчета было изменено (Информация Минфина России N ПЗ-10/2012).

Отчет о финансовых результатах иногда называют Форма № 2, имея в виду, что Бухгалтерский баланс это форма № 1, а Отчет о финансовых результатах - Форма № 2 (вторая форма).

Отчет о финансовых результатах на английском языке - Statement of Financial Performance.

Отчет о прибылях и убытках на английском языке - Profit and loss statement (P&L).

Отчет о финансовых результатах - одна из основных форм бухгалтерской (финансовой) отчетности. Так, ст. 15 Федерального закона от 06.12.2011 N 402-ФЗ "О бухгалтерском учете" определяет, что в общем случае, годовая бухгалтерская (финансовая) отчетность состоит из бухгалтерского баланса, отчета о финансовых результатах и приложений к ним.

Отчет о финансовых результатах показывает доходы, расходы, финансовый результат организации за период. То есть, если Бухгалтерский баланс показывает финансовое состояние на отчетную дату, то Отчет о финансовых результатах показывает соответствующие показатели за период (например, за 2016 год).

Форма Отчета о финансовых результатах утверждена Приказом Минфина России от 02.07.2010 N 66н "О формах бухгалтерской отчетности организаций".

Перед формированием годовой бухгалтерской отчетности нужно сделать реформацию баланса .

В разделе Дополнительно приведены ссылки на отчетность ведущих российских компаний, где вы можете посмотреть примеры лучших практик составления бухгалтерской отчетности, в том числе и Отчета о финансовых результатах.

Обратите внимание на различие между Бухгалтерским балансом и Отчетом о финансовых результатах - в балансе отражаются показатели нарастающим итогом с начала деятельности, а в Отчете о финансовых результатах данные за период. К примеру, в обоих отчетах есть показатель Нераспределенная прибыль (убыток). Но эти суммы, как правило, не совпадают. В бухгалтерском балансе по этой строке указывается Нераспределенная прибыль (убыток) (стр. 1370) на отчетную дату (за весь период деятельности организации), а в Отчете о финансовых результатах аналогичный показатель Чистая прибыль (убыток) (стр. 2400) за отчетный период (например, календарный год).

Сумма Нераспределенной прибыли (убытка) на конец отчетного периода Бухгалтерского баланса (стр. 1370) должна быть равна Сумме Нераспределенной прибыли (убытка) на начало отчетного периода Бухгалтерского баланса (стр. 1370) + Чистая прибыль (убыток) (стр. 2400) Отчета о финансовых результатах.

Отчетный год - 2015. В бухгалтерском балансе на 1 января 2015 по строке Нераспределенная прибыль (убыток) (стр. 1370) 30 000 тыс. рублей.

В отчете о прибылях и убытках чистая прибыль за календарный год 2015 составила 10 000 тыс. рублей.

В бухгалтерском балансе на 31 декабря 2015 по строке Нераспределенная прибыль (убыток) (стр. 1370) должно быть указано 40 000 тыс. рублей.

Показатели в Отчете о финансовых результатахВ Отчете о финансовых результатах указываются установленные показатели, формирующие в бухгалтерском учете доходы, расходы, финансовые результаты. Для каждого показателя указывается Пояснение (указывается номер соответствующего пояснения к отчету, а само пояснение указывается далее в разделе Пояснения к отчетности - применяется если есть необходимость в более детальном раскрытии информации), Наименование показателя, Код (код строки), Отчетный период (значение показателя в рублях за отчетный период), Предыдущий отчетный период (значение показателя в рублях за предыдущий отчетный период).

Указание значение в круглых скобках () - означает значение показателя со знаком минус.

Пояснения к показателям отчета о финансовых результатахУказывается сумма выручки за отчетный период (доходы по обычным видам деятельности). Выручкой признаются поступления от продажи продукции и товаров, поступления, связанные с выполнением работ, оказанием услуг.

Выручка отражается в бухгалтерском учете на счете 90 "Продажи".

Выручка отражается за минусом налога на добавленную стоимость (НДС) и акцизов.

К примеру, к выручке относятся:

- поступления от продажи готовой продукции;

- поступления от продажи товаров;

- поступления за выполненные работы;

- поступления за оказанные услуги.

Поступления, связанные с предоставлением имущества в аренду (арендная плата), предоставлением займов (проценты по займу), предоставлением прав на использование результатов интеллектуальной деятельности (лицензионная плата, роялти), как правило, выручкой не признаются и считаются прочими доходами. Но, если для организации какой-либо из указанных видов деятельности является основным, то такие поступления будут считаться выручкой.

Выручку следует отличать от прочих доходов (проценты по предоставленным займам, штрафы за нарушение хозяйственных договоров, доходы от продажи основных средств, дивиденды и т.д.). Прочие доходы отражаются в других строках Отчета о финансовых результатах.

Указывается сумма расходов по обычным видам деятельности, которые сформировали себестоимость проданных товаров (продукции), выполненных работ и оказанных услуг.

Себестоимость продаж определяется как сумма списанной на доходы при реализации себестоимости товаров (работ, услуг). Соответственно, сумма себестоимости продаж определяется как сумма списанных активов и затрат на дебет счета 90 "Продажи" с кредита счетов 20 "Основное производство". 23 "Вспомогательные производства". 29 "Обслуживающие производства и хозяйства". 40 "Выпуск продукции (работ, услуг)". 41 "Товары". 43 "Готовая продукция" и т.д.

Указывается сумма валовой прибыли - прибыли от обычных видов деятельности (определяется без учета коммерческих и управленческих расходов).

Сумма строки 2100 "Валовая прибыль (убыток)" определяется как разница между показателями строк 2110 "Выручка" и 2120 "Себестоимость продаж".

Указывается сумма коммерческих расходов за отчетный период. Сумма коммерческих расходов определяется как сумма, списанная к кредита счета 44 "Расходы на продажу" в дебет счета 90 "Продажи" .

К коммерческим расходам могут относиться расходы на:

- на затаривание и упаковку товара;

- на доставку продукции на станцию (пристань) отправления;

- на погрузку в транспортные средства;

- на комиссионные вознаграждения сбытовым организациям;

- на содержание помещений для хранения продукции в местах ее продажи;

- на оплату труда продавцов в организациях, занятых производством;

- на представительские расходы;

- на страхование отгруженных товаров, продукции и коммерческих рисков;

- на покрытие недостачи товаров (продукции) в пределах норм естественной убыли;

- другие аналогичные расходы.

Указывается сумма расходов по обычным видам деятельности, связанных с управлением организацией.

Сумма, указываемая с стр. 2220 "Управленческие расходы" определяется как сумма, списанная с кредита счета 26 "Общехозяйственные расходы" в дебет счета 90 "Продажи". Сумма по стр. 2220 "Управленческие расходы" указывается в круглых скобках.

Предусмотрено два способа учета управленческих расходов организации (определяются учетной политикой организации):

1) управленческие расходы могут списываться полностью в периоде их признания в уменьшение продаж (Д 90 "Продажи" - К 26 "Общехозяйственные расходы" );

2) управленческие расходы могут включаться в себестоимость производимой продукции, работ, услуг (Д 20 "Основное производство" - К 26 "Общехозяйственные расходы" ).

В первом случае, сумма управленческих расходов указывается в стр. 2220 "Управленческие расходы".

Во втором случае, в стр. 2220 "Управленческие расходы" такие расходы не указываются, так как их сумма включается в себестоимость продукции (работ, услуг) и в составе себестоимости включается в данные строки Себестоимость продаж (2120).

Прибыль (убыток) от продаж показывает сумму прибыли (убытка) от обычных видов деятельности.

Сумма 2200 "Прибыль (убыток) от продаж" определяется путем вычитания из суммы строки 2100 "Валовая прибыль (убыток)" сумм строк 2210 "Коммерческие расходы" и 2220 "Управленческие расходы".

"Прибыль (убыток) от продаж" (2200) = "Валовая прибыль (убыток)" (2100) - "Коммерческие расходы" (2210) - "Управленческие расходы" (2220)

Прибыль (убыток) от продаж должна быть равной сальдо по счету 99 "Прибыли и убытки" на конец отчетного периода.

Указывается сумма доходов, полученных от участия в уставных (складочных) капиталах других организаций.

В этой строке указываются дивиденды, а также стоимость имущества, полученного при выходе из общества или при ликвидации организации.

Указываются доходы в виде причитающихся процентов (по долговым обязательствам).

Указываются расходы в виде начисленных к уплате процентов (по долговым обязательствам).

Указываются прочие доходы (помимо указанных в строках 2310 "Доходы от участия в других организациях" и 2320 "Проценты к получению").

К прочим доходам относятся, к примеру, поступления, связанные с предоставлением за плату во временное пользование (временное владение и пользование) активов; поступления, связанные с предоставлением за плату прав на использование результатов интеллектуальной деятельности; поступления от продажи основных средств; штрафы, пени, неустойки за нарушение условий договоров; доходы от безвозмездных поступлений; прибыль по договору простого товарищества (от совместной деятельности); курсовые разницы; суммы кредиторской задолженности, по которым истек срок исковой давности; суммы дооценки финансовых вложений.

Указываются прочие расходы (кроме Проценты к уплате (стр. 2330)).

К прочим расходам относятся, к примеру, расходы, связанные с предоставлением за плату во временное пользование (временное владение и пользование) активов; расходы, связанные с предоставлением за плату прав на использование результатов интеллектуальной деятельности; расходы в связи с продажей основных средств; штрафы, пени, неустойки за нарушение условий договоров; расходы, связанные с формированием оценочных резервов; суммы дебиторской задолженности, по которой истек срок исковой давности; курсовые разницы; убыток от обесценения нематериальных активов; сумма уценки финансовых вложений; перечисление средств на благотворительную деятельность и иные расходы, связаные с безвозмездным предоставлением имущества третьим лицам; расходы на осуществление мероприятий, не связанных с деятельностью, направленной на получение доходов (спортивные мероприятия, развлекательные мероприятия и т.д.); убыток по договору простого товарищества (по совместной деятельности), распределенный между товарищами.

Прибыль (убыток) до налогообложения определяется:

Прибыль (убыток) до налогообложения (2300) = "Прибыль (убыток) от продаж" (2200) + "Доходы от участия в других организациях" (2310) + "Проценты к получению" (2320) + "Прочие доходы" (2340) - "Проценты к уплате" (2330) - "Прочие расходы" (2350).

Указывается сумма Текущего налога на прибыль. Текущий налог на прибыль равен сумме налога на прибыль организаций, начисленной к уплате в бюджет, по налоговой декларации по налогу на прибыль организаций.

- на основе данных, сформированных в бухгалтерском учете. При этом величина текущего налога на прибыль должна соответствовать сумме исчисленного налога на прибыль, отраженного в налоговой декларации по налогу на прибыль. Текущий налог на прибыль определяется исходя из величины условного расхода (условного дохода) по налогу на прибыль, скорректированной на суммы постоянного налогового обязательства (актива), увеличения или уменьшения отложенного налогового актива и отложенного налогового обязательства отчетного периода

- на основе налоговой декларации по налогу на прибыль.

Указывается сальдо постоянных налоговых обязательств (активов) на конец отчетного периода (см. Постоянное налоговое обязательство (постоянный налоговый актив) ).

Так как постоянные налоговые обязательства (активы) включены в показатель строки "Текущий налог на прибыль" (2410), то при расчете чистой прибыли сумма строки 2421 не учитывается (то есть эта сумма указывается справочно и не участвует в расчетах чистой прибыли).

Суммы постоянных налоговых обязательств (активов) учитываются на отдельном субсчете счета 99 "Прибыли и убытки" .

Указывается сумма изменения отложенных налоговых обязательств за отчетный период.

Сумма этой строки определяется как разница между кредитовым и дебетовым оборотами по счету 77 "Отложенные налоговые обязательства" за отчетный период (без учета дебетового оборота по счету 77 "Отложенные налоговые обязательства" в корреспонденции со счетом 99 "Прибыли и убытки". так как эти проводки формируются при выбытии активов).

Положительная разница указывается в строке 2430 в круглых скобках (так как вычитается из показателя прибыли), а отрицательная - без них.

Указывается сумма изменения отложенных налоговых активов за отчетный период.

Сумма этой строки определяется как разница между дебетовым и кредитовым оборотами по счету 09 "Отложенные налоговые активы" за отчетный период (без учета кредитового оборота по счету 09 "Отложенные налоговые активы" в корреспонденции со счетом 99 "Прибыли и убытки". так как эти проводки формируются при выбытии активов).

Отрицательная разница указывается в строке 2450 в круглых скобках (так как вычитается из показателя прибыли), а положительная - без них.

Указываются суммы иных, не указываемых в вышестоящих строках, показателях, оказывающих влияние на величину чистой прибыли организации.

В этой строке могут указываться:

- штрафные санкции, уплачиваемые за нарушения налогового законодательства;

- доначисления (суммы к уменьшению) по налогу на прибыль за предыдущие налоговые периоды в связи с выявлением ошибок;

- сумма списанных в дебет счета 99 "Прибыли и убытки" отложенных налоговых активов (при выбытии активов, по которым были начислены ОНА);

- сумма списанных в кредит счета 99 отложенных налоговых обязательств (при выбытии активов, по которым были начислены ОНО);

Чистая прибыль (убыток) самый важный показатель Отчета о финансовых результатах.

По окончании отчетного года счет 99 "Прибыли и убытки" закрывается проводкой в корреспонденции со счетом 84 "Нераспределенная прибыль (непокрытый убыток)". При этом сумма начисленного результата, отраженного по счету 84 "Нераспределенная прибыль (непокрытый убыток)" и есть чистая прибыль.

Полученный убыток показывается в Отчете о финансовых результатах в круглых скобках.

Показатель чистой прибыли в Отчете о финансовых результатах определяется так:

Чистая прибыль (убыток) (2400) = Прибыль (убыток) до налогообложения (2300) - Текущий налог на прибыль (2410) +- Изменение отложенных налоговых обязательств (2430) +- Изменение отложенных налоговых активов (2450) - Прочее (2460).

Чистая прибыль (убыток) - прибыль (убыток) отчетного периода, оставшаяся после уплаты налога на прибыль и других аналогичных обязательных платежей.

Нераспределенная прибыль (непокрытый убыток) - прибыль (убыток) за весь период существования организации, оставшиеся после уплаты налога на прибыль и других аналогичных обязательных платежей.

Указывается сумма изменения добавочного капитала организации, в результате переоценки внеоборотных активов, проведенной в отчетном периоде.

Суммы дооценки (уценки) признанные в составе прочих доходов (прочих расходов) в этой строке не указываются. Такие суммы указываются в строках 2340 "Прочие доходы" (строки 2350 "Прочие расходы").

Указывается результат от прочих операций, не включаемый в чистую прибыль (убыток) периода. Эти ситуации доаольно редки (например, курсовая разница, возникшая при пересчете в рубли выраженной в иностранной валюте стоимости активов и обязательств организации, используемых для ведения деятельности за пределами России, с возникновением разницы, включаемой в добавочный капитал организации).

В российских документах мало информации о порядке заполнения этой строки. В МСФО используется близкое понятие - "Прочий совокупный доход ". Компоненты прочего совокупного дохода включают:

(a) изменения прироста стоимости от переоценки (см. МСФО (IAS) 16 "Основные средства" и МСФО (IAS) 38 "Нематериальные активы");

(b) переоценка пенсионных планов с установленными выплатами (см. МСФО (IAS) 19 "Вознаграждения работникам");

(c) прибыли и убытки, возникающие от перевода финансовой отчетности иностранного подразделения (см. МСФО (IAS) 21 "Влияние изменений обменных курсов валют");

(d) прибыли и убытки от инвестиций в долевые инструменты, оцениваемые по справедливой стоимости, изменения которой отражаются в составе прочего совокупного дохода в соответствии с пунктом 5.7.5 МСФО (IFRS) 9 "Финансовые инструменты";

(e) эффективную часть прибылей и убытков от инструментов хеджирования при хеджировании денежных потоков (см. МСФО (IAS) 39 "Финансовые инструменты: признание и оценка");

(f) для определенных обязательств, классифицированных как учитываемые по справедливой стоимости, изменения которой отражаются в составе прибыли или убытка, сумму изменения в справедливой стоимости, которая относится к изменениям в кредитном риске по обязательству (см. пункт 5.7.7 МСФО (IFRS) 9).

Определяется как сумма строк "Чистая прибыль (убыток)", "Результат от переоценки внеоборотных активов, не включаемый в чистую прибыль (убыток) периода" и "Результат от прочих операций, не включаемый в чистую прибыль (убыток) отчетного периода".

Методы раскрытия затрат по МСФО

Международные стандарты финансовой отчетности требуют, чтобы расходы были представлены в Отчете о финансовых результатах с использованием классификации, основанной либо на характере затрат (метод "по характеру затрат"), либо на их функции в рамках предприятия (метод "по функции затрат" или метод "себестоимости продаж") в зависимости от того, какой из подходов обеспечивает надежную и более уместную информацию.

Эти методы описаны в пунктах 99 - 105 Международного стандарта финансовой отчетности (IAS) 1 "Представление финансовой отчетности".

Бухгалтерская (финансовая) отчетность - отчетность организации, которая готовится по правилам бухгалтерского учета.

Бухгалтерский баланс - бухгалтерский (финансовый) отчет, который показывает финансовое положение организации на отчетную дату, стоимость ее активов, собственного капитала и сумму обязательств.

Бухгалтерский счет - учетная единица, которая используется для бухгалтерского учета информации об однородных активах, обязательствах, капитале.

Реформация баланса - формирование прибыли (убытка), полученной организацией за прошедший финансовый год. Реформацию проводят 31 декабря, после отражения последнего факта хозяйственной жизни.

Бюджет доходов и расходов (БДР) - финансовый бюджет, показывающий прогноз доходов и расходов.

Примеры бухгалтерской отчетности, составленной в российских стандартах (РБУ)

В состав годовой отчетности входит отчет о финансовых результатах за 2016 год (форма 2). В нем - доходы, расходы и результаты хозяйственной деятельности нарастающим итогом с 1 января по 31 декабря.

Что указывать в Отчет о финансовых результатах за 2016 год (форма 2)Отчет о финансовых результатах за 2016 год (форма 2) содержит следующие данные:

Составляя отчет о финансовых результатах за 2016 год (форма 2), смотрите рекомендации Минфина России по проведению аудита за отчетный период.

Все доходы в отчете отражайте за вычетом НДС и акцизов (п. 3 ПБУ 9/99 ). Все расходы, а также отрицательные показатели указывайте в круглых скобках, без знака минус. Форму 2 составляйте нарастающим итогом с начала года. Все показатели отчетного периода приводите в сравнении с аналогичным периодом прошлого года. В отчете за 2016 год будут такие сведения:

В столбце «Пояснения» укажите номер соответствующего пояснения к балансу (форме № 1 ) и отчету о финансовых результатах.

Сопоставимость показателей в Отчете о финансовых результатах (форма 2)Показатели отчетного периода должны быть сопоставимы с показателями аналогичного периода прошлого года. То есть должны быть сформированы по одним и тем же правилам. Несопоставимость показателей может возникнуть, если в отчетном периоде были выявлены существенные ошибки прошлых лет или изменилась учетная политика организации. В этом случае в форме № 2 за текущий период прошлогодние показатели придется скорректировать исходя из действующих теперь условий. Но отчеты за прошлые периоды исправлять не нужно.

Типовая форма № 2 (отчет о прибылях и убытках) содержит непронумерованные строки. Коды для строк посмотрите в приложении 4 к приказу Минфина России от 2 июля 2010 г. № 66н. Нумеровать строки нужно, только если сдаете отчетность в отделение статистики и в ИФНС. При этом существуют особенности для отдельных категорий организаций. Например, субъекты малого предпринимательства отражают в балансе укрупненные показатели, которые включают в себя несколько показателей. Код строки в таком случае проставьте по тому показателю, который по величине больше других, входящих в эту строку.

Если же отчетность составляете для акционеров или других пользователей, не являющихся представителями госконтроля, строки нумеровать необязательно.

Доходы и расходы по обычным видам деятельности в форме 2 (строки 2110–2200)По строкам 2110-2200 покажите доходы и расходы по обычным видам деятельности. Исходными данными для заполнения этих строк являются обороты по счету 90 «Продажи». В строке 2110 выручку отразите без НДС и акцизов. Выручка определяется с учетом всех скидок, предоставленных организацией. Если покупателю предоставляют скидку за выполнение определенных условий договора, то выручку указывают за минусом скидки.

По строке 2120 покажите расходы по обычным видам деятельности, которые формируют себестоимость. В строке 2100 отразите прибыль от обычных видов деятельности. Определить ее можно, если из выручки вычесть себестоимость продаж (строка 2110 – строка 2120 ).

По строке 2210 укажите сумму расходов по обычным видам деятельности, которые связаны с продажей товаров, работ, услуг. По строке 2220 укажите сумму расходов по обычным видам деятельности, которые связаны с управлением организацией.

Например, затраты на рекламу относятся к коммерческим расходам (Инструкция к плану счетов). Поэтому отражать такие расходы в отчете надо в зависимости от того, какой порядок учета коммерческих расходов предусмотрен в учетной политике организации для целей бухучета. В соответствии с учетной политикой коммерческие расходы могут:

По строке 2200 отразите прибыль (убыток) от продаж. Для этого из суммы валовой прибыли нужно вычесть коммерческие и управленческие расходы (строка 2100 – строка 2210 – строка 2220 ). Если получается отрицательная величина, отразите ее в отчете в круглых скобках.

Прочие доходы и расходы в Отчете о финансовых результатах (строки 2310–2350)Строки 2310-2350. где отражаются прочие доходы и расходы, заполните на основании оборотов по счету 91 «Прочие доходы и расходы».

В строке 2310 покажите полученные дивиденды, а также стоимость имущества, которое получила организация при выходе из общества или при его ликвидации.

Прибыль до налогообложения в Отчете о финансовых результатах (строка 2300)На основании данных, отраженных по строкам 2110-2350. рассчитайте сумму прибыли (убытка) до налогообложения (строка 2300 ). Определить ее можно, если из суммы строк 2200. 2310. 2320 и 2340 вычесть строки 2330 и 2350. Если получите отрицательную величину (убыток), то укажите ее в круглых скобках.

Форма № 2 содержит отдельные строки для доходов и расходов от обычных видов деятельности. За вычетом расходов можно показать только прочие доходы, размер которых не превышает уровня существенности, применяемого организацией.

Показатель является существенным, если без сведений о нем нельзя правильно оценить финансовое положение организации (ПБУ 4/99 ). Критерий существенности организация определяет самостоятельно и прописывает его в учетной политике для целей бухучета.

Обособленно в Отчете нужно показывать сведения о доходах, которые составляют не менее 5 процентов от всех доходов организации (ПБУ 9/99 ). Расходы, связанные с получением таких доходов, тоже нужно отражать отдельно (ПБУ 10/99 ).

Если какая-то информация баланса требует детальной подробной расшифровки, ее заносят в отдельную форму – пояснения к балансу и отчету о финансовых результатах. А в отчете в столбце «Пояснения» делают ссылку на соответствующую таблицу или номер пояснений этой формы.

Налог на прибыль в Отчете о финансовом результате (строки 2410–2400)В строках 2410-2400 формы № 2 отражают расчеты по налогу на прибыль за отчетный период. По строке 2410 «Текущий налог на прибыль» укажите (в круглых скобках) разницу между суммарными оборотами по дебету и кредиту счета 68 субсчет «Расчеты по текущему налогу на прибыль» в корреспонденции со счетами:

По строке 2421 «Постоянные налоговые обязательства (активы)» отразите разницу между суммарными оборотами по дебету и кредиту счета 99 субсчет «Постоянные налоговые обязательства (активы)» в корреспонденции со счетом 68 субсчет «Расчеты по текущему налогу на прибыль».

По строке 2430 «Изменение отложенных налоговых обязательств» укажите разницу между суммарными оборотами по кредиту и дебету счета 77 в корреспонденции со счетом 68 субсчет «Расчеты по текущему налогу на прибыль». Если оборот по кредиту больше оборота по дебету, то разница вычитается из прибыли (убытка) до налогообложения. Если оборот по кредиту меньше оборота по дебету, то разница прибавляется к прибыли (убытку) до налогообложения.

По строке 2450 «Изменение отложенных налоговых активов» отразите разницу между суммарными оборотами по дебету и кредиту счета 09 в корреспонденции со счетом 68 субсчет «Расчеты по текущему налогу на прибыль». Если оборот по дебету больше оборота по кредиту, то разница прибавляется к прибыли (убытку) до налогообложения. Если оборот по дебету меньше оборота по кредиту, то разница вычитается из прибыли (убытка) до налогообложения.

По строке 2410 «Текущий налог на прибыль» отражают разницу между суммарными оборотами по дебету и кредиту счета 68 субсчет «Расчеты по текущему налогу на прибыль» в корреспонденции со счетом 99 субсчет «Текущий налог на прибыль».

К третьей категории относятся организации, которые не платят налог на прибыль по законодательству, но должны вести бухучет (п. 1 ПБУ 18/02 ). Это, например, плательщики ЕНВД или налога на игорный бизнес. Такие организации при заполнении строк 2421. 2430. 2450 могут поставить прочерки.

Сумму ЕНВД или налога на игорный бизнес, уменьшающих показатель строки 2300 «Прибыль (убыток) до налогообложения», укажите в строке 2460 «Прочее». При этом детализацию данной строки организация вправе определить самостоятельно. Такими же правилами следует руководствоваться организациям, которые совмещают общую систему налогообложения с уплатой ЕНВД или налога на игорный бизнес.

Чистая прибыль в Отчете о финансовом результате (строка 2400 )По строке 2400 «Чистая прибыль (убыток)» укажите результат, рассчитанный по формуле: