Рейтинг: 4.7/5.0 (1731 проголосовавших)

Рейтинг: 4.7/5.0 (1731 проголосовавших)Категория: Бланки/Образцы

По каким расходам можно получить налоговый вычет за покупку квартиры?

По каким расходам можно получить налоговый вычет за покупку квартиры?

Есть три основные группы таких затрат.

На приобретение жилья

Вычет распространяется на покупку жилых домов, квартир, комнат или доли (долей) в них, в том числе если строительство объекта еще не завершено (например, при участии в долевом строительстве дома). Обращаем внимание, что в последнем случае для получения вычета в обязательном порядке нужен передаточный акт на квартиру или иной документ о передаче объекта долевого строительства застройщиком и принятие его участником долевого строительства, подписанный сторонами. При его отсутствии, даже если на руках у вас есть договор участия в долевом строительстве и квитанции об оплате по нему, воспользоваться имущественным налоговым вычетом не получится (подп. 6 п. 3 ст. 220 НК РФ. письмо Минфина России от 19 июня 2015 г. № 03-04-05/35504 ).

А если жилье было приобретено без отделки, то с помощью вычета можно возместить и расходы на ремонт и отделку – причем как на стоимость отделочных материалов, так и на оплату услуг бригады ремонтников, а также на разработку проектной и сметной документации на проведение отделочных работ. Но есть одно условие: договор купли-продажи недвижимого имущества, в котором производятся эти доработки, должен в обязательном порядке содержать условие о том, что недвижимость продается в состоянии незавершенного строительства и без отделки (подп. 5 п. 3 ст. 220 НК РФ ).

На строительство жилья

В этом случае к вычету можно принять расходы на:

На проценты по ипотеке

Компенсировать стоимость кредита можно, если он выдан и на строительство, и на приобретение жилья. При этом потребуется подтвердить факт уплаты процентов платежными документами – квитанциями к приходным ордерам, банковскими выписками о перечислении денежных средств со счета покупателя на счет продавца и т. д. (п. 4 ст. 220 НК РФ ).

На покупку земельного участка

Вычет будет предоставлен налогоплательщику при наличии одного из следующих обстоятельств: если на этой земле стоит приобретаемый дом либо если земля предоставлена для индивидуального жилищного строительства.

Следует учитывать, что расходы, которые принимаются к вычету, строго определены в налоговом законодательстве и предъявлять к вычету другие затраты не разрешается (подп. 3 п. 1 ст. 220 НК РФ ). Так, не смогут претендовать на возмещение части своих расходов владельцы гаражей и другой нежилой недвижимости.

Важно, что недвижимость должна находиться строго на территории России (подп. 3 п. 1 ст. 220 НК РФ ). Таким образом, россиянин-владелец виллы на тропических островах воспользоваться вычетом при ее покупке не сможет.

В каком размере можно получить вычет при покупке квартиры?Размеры вычетов разнятся в зависимости от того, на возмещение каких расходов претендует налогоплательщик:

Прежде всего, действующее законодательство предусматривает предоставление налогового вычета при покупке жилья только налогоплательщику. Налогоплательщиками признаются организации и физические лица, на которых возложена обязанность уплачивать налоги (ст. 19 НК РФ ).

Кроме того, физические лица по общему правилу должны являться налоговыми резидентами Российской Федерации (п. 1 ст. 207 НК РФ ). К ним относятся граждане, фактически находящиеся в России не менее 183 календарных дней в течение 12 следующих подряд месяцев. Этот период не прерывается в случае краткосрочных (менее шести месяцев) выездов за границу для лечения, обучения или работы на морских месторождениях углеводородного сырья (п. 2 ст. 207 НК РФ ). Ограничение по времени нахождения в России не устанавливается для командированных за границу представителей органов власти и местного самоуправления, а также российских военнослужащих, проходящих службу за рубежом. Эти лица признаются налоговыми резидентами, даже если в течение года они ни одного дня не находились на территории России (п. 3 ст. 207 НК РФ ).

Также отдельный порядок установлен для признания в 2015 году налоговыми резидентами жителей Республики Крым и Севастополя. Для них 183 дня проживания исчисляются в течение периода с 18 марта по 31 декабря 2014 года (п. 2.1 ст. 207 НК РФ ).

Лица, не являющиеся российскими налоговыми резидентами, тоже могут являться плательщиками НДФЛ, но только в том случае, если их источник дохода располагается в России (п. 1 ст. 207 НК РФ ). Однако, получить налоговый вычет они не могут (п. 4 ст. 210 НК РФ ).

Кроме того, чтобы получить налоговый вычет, нужно иметь сам доход, который облагается налогом. Если налогоплательщик не имеет какого-либо дохода, с которого он обязан уплачивать НДФЛ, то он не сможет получить налоговый вычет. Этим налогом облагается доход, полученный налоговыми резидентами как от российских источников, так и от источников за пределами Российской Федерации, а для нерезидентов – только от российских источников (ст. 209 НК РФ ).

Важно, что вычет предоставляется только собственникам недвижимости. Если вы оплатили покупку квартиры для другого человека, а сами не стали собственником этого жилья, то налоговый вычет вам не предоставят. Равно как не предоставят такой вычет и этому человеку. Исключением является случай приобретения жилья в собственность своих детей или подопечных в возрасте до 18 лет либо строительства жилой недвижимости для них (п. 6 ст. 220 НК РФ ).

Если квартиру купили супруги (и она по правилам семейного законодательства перешла в их общую совместную собственность), то нередко возникает вопрос: каждый ли из них вправе получить вычет или только тот, на кого недвижимость оформлена? Минфин России посчитал, что на вычет могут претендовать оба супруга, причем и мужу, и жене вычет полагается в полном размере, до 2 млн руб. При этом не обратившийся за таким вычетом совладелец сохраняет право на получение имущественного налогового вычета по другому объекту недвижимости в полном объеме. Правда, действует это правило, только если документы, подтверждающие возникновение права собственности на объект (либо акт о передаче – при приобретении прав на объект долевого строительства), оформлены после 1 января 2014 года (письмо Минфина России от 5 июня 2015 г. № 03-04-05/32776 ).

Для объектов, приобретенных до 1 января 2014 года, действует другое правило: размер вычета распределяется между супругами в соответствии с их письменным заявлением. Напомним, что получить вычет можно из доходов за три года, предшествовавших году подачи налоговой декларации 3-НДФЛ (п. 7 ст. 78 НК РФ ). Иными словами, если налогоплательщик подал заявление о предоставлении налогового вычета на покупку жилья в 2016 году, получить вычет из доходов предыдущих периодов он сможет только за 2015, 2014 и 2013 годах. При этом не имеет значения момент приобретения квартиры, поскольку ограничений на срок обращения за вычетом не установлено (Письмо Минфина России от 29 апреля 2014 г. № 03-04-05/20134 ).

Однако если недвижимость супругами была оформлена не в совместную, а в общую долевую собственность, то каждый из супругов должен подтвердить понесенные на ее приобретение расходы самостоятельно и именно на сумму этих расходов ему будет предоставлен налоговый вычет (письмо Минфина России от 28 ноября 2014 г. № 03-04-05/60785 ).

Ограничения на получение налогового вычета при покупке квартирыТак, налоговый вычет по этому основанию можно получить только один раз в жизни, повторно его получить невозможно (п. 11 ст. 220 НК РФ ). Однако однократность подразумевает полное использование суммы вычета, поэтому использование вычета по нескольким объектам недвижимости нарушением не является. Лишь после получения полной суммы налогового вычета налогоплательщик утрачивает право на его повторное использование. К примеру, если гражданин приобрел квартиру стоимостью 1,5 млн руб. то заявить вычет он сможет еще раз, при покупке следующей квартиры или, например, строительстве дома – но уже на сумму, не превышающую 500 тыс. руб. Следует отметить, что эти правила действуют лишь с 1 января 2014 года, поэтому если вы использовали налоговый вычет на жилье, купленное до этой даты, то заявить его повторно уже невозможно, независимо от размера ранее предоставленного вычета. Так, если бы налогоплательщик из нашего примера приобрел первую квартиру до 1 января 2014 года, то остаток его вычета (500 тыс. руб.) попросту бы "сгорел" (Письмо Минфина России от 24 октября 2013 г. № 03-04-05/44997 ).

Важно, что правило о переносе части неиспользованного вычета действует только при покупке или строительстве жилья. Если гражданин желает заявить вычет на проценты по ипотеке, сделать это он сможет только один раз, даже если сумма вычета не достигает 3 млн руб. (п. 8 ст. 220 НК РФ. Письмо Минфина России от 7 августа 2015 г. № 03-04-05/45673 ).

Не будет предоставлен налоговый вычет и на часть стоимости жилья, оплаченного за счет иных лиц (в частности, работодателя) или материнского капитала и в случае приобретения недвижимого имущества у взаимозависимых лиц. К последним относятся, к примеру, супруг (супруга), родители (в том числе усыновители), дети (в том числе усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный (п. 5 ст. 220 НК РФ ).

Таким образом, получить налоговый вычет при покупке квартиры вы сможете при одновременном наличии следующих обстоятельств:

В 2015 году Департаментом налоговой и таможенно-тарифной политики Минфина России был выпущен ряд разъяснений по вопросам применения имущественного налогового вычета при покупке квартиры или иной жилой недвижимости.

Так, было разъяснено, что налогоплательщику, обратившемуся к работодателю за вычетом не с первого месяца налогового периода, вычет предоставляется с месяца обращения применительно ко всей сумме дохода, начисленной нарастающим итогом с начала года (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 7 сентября 2015 г. № 03-04-05/51303 ). К примеру, если работник обратился за получением вычета в июле, то работодатель должен учесть все доходы, выплаченные работнику с начала года, и к полученной сумме применить вычет.

Если начисленная в налоговом периоде сумма дохода оказалась недостаточной для предоставления вычета в полном объеме и (или) для зачета ранее удержанных сумм налога, налогоплательщик вправе обратиться в налоговый орган за возвратом недостающей суммы.

Факт получения налогового вычета при покупке квартиры до 1 января 2014 года не лишает налогоплательщика права получить вычет по расходам, понесенным на погашение процентов по кредиту на другую квартиру, приобретенную после этой даты (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 20 февраля 2015 г. № 03-04-05/8185 ).

А в июле 2015 года Минфин России разъяснил, что супруг и отец другого супруга не являются взаимозависимыми лицами, в связи с чем не ограничены в праве на получение налогового вычета при покупке квартиры или жилого дома друг у друга (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 13 июля 2015 г. № 03-04-07/40094 ).

Мы продолжаем следить за изменениями действующего законодательства по вопросам получения налогового вычета в 2016 году.

Какие нужны документы для получения налогового вычета за квартиру?Для получения налогового вычета за приобретенную или построенную жилую недвижимость потребуются следующие документы:

Образец заполнения декларации по форме 3-НДФЛ при получении имущественного налогового вычета Бланк заявления о предоставлении налогового вычета

Если вычет предоставляется на приобретение земельного участка для индивидуального жилищного строительства, есть один нюанс. Получить такой вычет можно только после окончания строительства и оформления прав на воздвигнутый дом (подп. 2 п. 3 ст. 220 НК РФ ). Поэтому представления в налоговую свидетельства о праве собственности на такой участок будет недостаточно для получения налогового вычета – потребуется представить также свидетельство о праве собственности на построенный на нем жилой дом.

Обращаем внимание, что все документы, подтверждающие понесенные расходы, должны быть оформлены в установленном порядке, иметь все необходимые реквизиты, печати и подписи (подп. 7 п. 3 ст. 220 НК РФ ).

В каких случаях нужно подавать декларацию 3-НДФЛ, читайте в материале: 3-НДФЛ .

По каким расходам и с какими ограничениями можно получить налоговый вычет на обучение, а также какие для этого потребуются документы, читайте в материале: Налоговый вычет за обучение .

После покупки квартиры собственник может воспользоваться имущественным вычетом и произвести возврат подоходного налога (НДФЛ 13%), уплаченного работодателем (или им самим по другим доходам), при этом сумма вычета ограничивается:

Вычет не предоставляется, если:

Если гражданин является ИП (не является плательщиком НДФЛ), если официально не трудоустроен (домохозяйки и пр.), не работающие пенсионеры (не имеют дохода, облагаемого НДФЛ).

78 000 + 117 000 + 65 000 = 260 000 руб.

Пример 2. Этот же гражданин в 2016 году (т.е. после 2014 года) приобрел другое жилье в ипотеку/кредит. Он уже не может воспользоваться вычетом со стоимости жилья, поскольку он предоставляется только 1 раз в жизни. Однако может использовать имущественный вычет из суммы уплаченных процентов банку при ипотеке/кредите, поскольку первое жилье приобреталось без привлечения заемных средств и он этим вычетом не воспользовался (письма МинФина от 25.03.2015 № 03-04-07/16238, от 14.05.2015 № 03-04-07/27582, от 16.12.2014 № 03-04-05/64922).

На практике в ряде случаев налоговые инспекции отказывают налогоплательщикам в подобном случае, считая, что это право утрачено по «старым правилам» (до 2014 года, когда вычет на жилье и % был единым и воспользоваться им можно было 1 раз в жизни), но некоторым гражданам удается получить возврат налога по процентам при покупке другого жилья. Данный момент до сих пор является спорным и в случае отказа ИФНС можно добиться положительного решения через суд.

2 Вариант: Продажа одной и покупка другой квартиры в одном годуВ случае, если гражданин не пользовался вычетом и в один и тот же год и продает квартиру, по которой следует заплатить налог (бывшая в собственности менее 3 лет, полученная в дар или по наследству) и покупает другую квартиру, по которой хочет заявить имущественный вычет. Тогда возможно им воспользоваться на налогооблагаемую сумму (в некоторых случаях на весь вычет в 2 млн. руб), чтобы снизить налог, подлежащий уплате (см. подробные примеры в статье как платить налог при продаже квартиры менее 3, 5 лет в собственности ).

Куда и когда обращаться за получением вычетаЕсть 2 варианта, где получить возврат подоходного налога при покупке квартиры/земли/ дома:

Через ИФНС (налоговую инспекцию)Для получения вычета можно обратиться в налоговый орган не ранее следующего года после покупки и далее каждый год - в этом случае возврат будет одной суммой за целый год. Не исключена возможность воспользоваться возвратом налога и "с опозданием", т. е. спустя несколько лет после покупки (предоставляется не более, чем за 3 последних года).

Пример 3: Гражданка приобрела жилье в 2010 году, вычетом не пользовалась, поскольку не было налогооблагаемого дохода (находилась в декретном отпуске и по уходу за ребенком), вышла на работу в 2012 году. Документы в налоговую подала в 2015 году (за 2012г. 2013г. 2014 года).

Через работодателяВ этом случае налог как таковой не возвращается, а просто заработная плата выплачивается в полном объеме, т.е. на предприятии не удерживается подоходный налог (НДФЛ) с работника до тех пор, пока не исчерпается лимит имущественного вычета. Этот вариант требует подтверждения такого права (каждый календарный год нужно обращаться в налоговый орган за разрешением и уточнением остатка), что также занимает время, как и подача декларации в ИФНС. Поэтому основная масса граждан получает вычет непосредственно в налоговой инспекции.

Обязательно делайте все документы (даже копии) в 2 экземплярах:

Для представления декларации потребуется большой перечень документов, это справки, копии документов на объект, заявление в налоговую и пр.:

В сложных случаях во избежании ошибок лучше обращаться за консультацией и заполнением декларации к специалистам, стоимость услуг которых составляет в среднем 500-1500 руб. Но можно заполнить декларацию и самостоятельно. Для этого нужно скачать программу на сайте налоговой Декларация 3НДФЛ за 2015 год. Установить ее, заполнить можно интуитивно, для чего понадобятся следующая информация:

В год покупки недвижимости ничего не декларируется и получить возврат НДФЛ через налоговую не получится, такая возможность появляется после окончания года приобретения жилья. Подать декларацию можно в любое время, начиная со следующего года.

Документы должны быть в 2 экземплярах, один остается у вас (в перечне ставится отметка с датой принятия налоговой), другой подается в ИФНС.

После подачи декларации ИФНС в течение 2-3 месяцев проводит камеральную проверку представленных документов. Если проверка прошла успешно вам сообщат, что можно подать заявление о возврате излишне уплаченного подоходного налога — либо позвонят по указанному контактному номеру, либо уведомят письменно по указанному в декларации адресу.

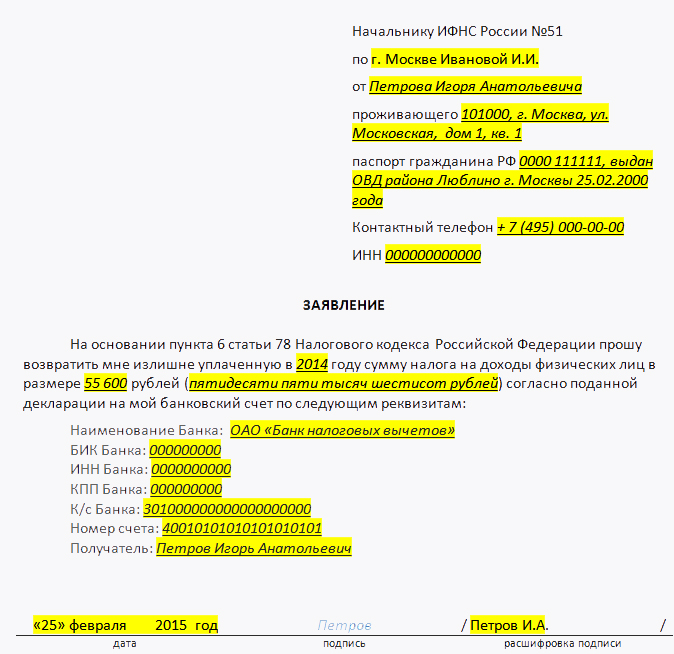

Тогда Вам следует обратиться в налоговую лично, либо отправить по почте заявление на возврат НДФЛ с приложением документа, подтверждающего реквизиты счета в банке (скачать образец заявление в формате MSWord ). В течение 2 -3 недель денежные средства будут переведены по указанным реквизитам на ваш счет.

Удобство этого варианта в том, что нет необходимости заполнять декларацию в ИФНС каждый год, а также налог не будет удерживаться из зарплаты непосредственно каждый месяц, начиная с момента получения права на имущественный вычет.

Недостатком такого варианта является то, что в начале каждого год следует обращаться в ИФНС за получением уведомления о предоставлении права, прилагать справку с места работы 2 — НДФЛ, подтверждая, что остаток вычета переносится на следующий налоговый период. К тому же, не все работодатели идут навстречу сотрудникам (малые предприятия, ИП) и соглашаются его производить (отказ не допустим и не правомерен). Также если гражданин сменит работу, то возникают дополнительные проблемы с переносом остатков, как правило, возникают ошибки и лишняя волокита.

Для первичного обращения в налоговую налогоплательщику необходимо:

Пример 4. стоимость квартиры 5 млн. руб, доля каждого супруга 1/2, каждый супруг может получить вычет только по 1 млн. руб. Поэтому зачастую супруги оформляли недвижимость на одного из них, с более высокой заработной платой, сохраняя право другого на будущее.

Пример 5: Купили квартиру за 5 млн. руб, каждый супруг может получить возврат налога с 2 млн. руб. Или если купили жилье за 3 млн. руб, то каждый может получить по 1,5 млн. вычета, а по 0,5 млн. останется на возможный другой объект в будущем.

Пример 6: Приобрели квартиру за 7 млн. руб, доля мужа 3/4, доля жены 1/4. Муж может получить полный вычет с 2 млн. руб, жена со своей доли 1, 75 млн. (7 млн/4) и она может добрать остаток вычета 0,25 млн. при покупке другой недвижимости в дальнейшем.

При покупке в общую совместную собственность до 31 декабря 2013 г. включительно, супруги также должны были делить сумму вычета на двоих. Поскольку с 1 января 2014 г. вычет предоставляется на человека, а не закрепляется за объектом, каждый супруг имеет право на полный вычет (2 млн руб.).

Пример 7. Если цена квартиры ниже 4 млн руб. то супруги могут по договоренности распределять сумму вычета в любом соотношении. Или если стоимость выше 4 млн, и супруги хотят оставить часть вычета другим супругом на будущее, также нужно распределить размер вычета.

Чтобы изменить сумму вычета супругов по данному объекту, нужно определить какой размер хочет получить каждый и предоставить в ИФНС заявление (скачать заявление о распределении вычета между супругами у нас на сайте), письмо Минфина России от 11 июня 2014 г. № 03-04-05/28204.

Если у Вас есть вопросы по теме статьи, пожалуйста, не стесняйтесь задавать их в комментариях. Мы обязательно ответим на все ваши вопросы в течение нескольких дней. Однако, внимательно прочитайте все вопросы-ответы к статье, если на подобный вопрос есть подробный ответ, то ваш вопрос опубликован не будет.

Добрый день квартиру приобрели в 2012 стоимость 2690000 на данный момент вычет получен не полностью тк находилась в декрете в прошлых декларациях указывалась сумма 1000000( тк с мужем доля 50:50) можно ли в следующей декларации изменить сумму на 1245000?( поскольку в 2014 произошли изменения)

Здравствуйте, Арина. Новые изменения о том, что с 2014 года сумма вычета в 2 млн привязывается не к объекту, а к человеку касается сделок, осуществленных после 1 января 2014 года. Вы приобрели квартиру в 2012 году, вас это не коснется.

добрый день в 2014г

купили квартиру за 8 000 000р на меня жену и двоих детей

сколько можно стрясти с налоговой если сделать возврат на меня жену и детей?

Здравствуйте, Александр. Семья из 4 человек, и ранее, ни вы, ни ваша жена имущественного вычета не получали, так? Тогда каждый из 4 собственников может воспользоваться вычетом в 2 млн. руб. но только согласно его доли. Если доли равные у всех четверых, то родители могут получить вычеты за детей в полном объеме. Т.е. 13% со всех 8 млн.(это 1,04 млн). Если доли не по 1/4, то имущественный вычет должен быть у каждого не более 2 млн.

К примеру, если у родителей по 1/3 доли, а у детей по 1/6. Тогда каждый родитель может воспользоваться: только 2 млн за себя (а не 2,666 согласно доли), а доля ребенка тогда составит 1,33 млн (т.е. не 2 млн.) Всего можно будет получить 13% от (2+ 1,33 млн = 3,33 млн.), т.е. налог 432 900 руб. каждым родителем.

Также следует понимать, что получать возврат НДФЛ можно не более того, сколько уплатил ваш работодатель налога за вас в год. Если у вас с женой высокие оклады, ты вы можете очень быстро полностью получить все 13% и за себя и за детей. Но если, к примеру, у вас (у мужа или жены) заработная плата 30 тыс. руб, т.е. годовой доход примерно 360 000 руб, вам возмещать придется примерно 12 лет. Аналогично и жене. Но, если к примеру, у вас доход 100 000 в месяц (1,2 млн в год), то вам потребуется всего 4 года на его получение.

Также следует учесть, что если вы использовали материнский капитал, то его следует вычесть из стоимости квартиры и из оставшейся суммы определять величину вычета, согласно доли каждого. Материнский капитал — это та сумма, которая не подлежит учету при имущественном вычете. Это помощь государства, а не ваши личные расходы.

Добавить комментарий Отменить ответКомментарий появится на сайте после прохождения модерации, не нужно отправлять его несколько раз.

Право граждан на возврат подоходных налогов при совершении сделки о приобретении квартиры либо строительстве дома, а также компенсации начисленных процентов по ипотеке закреплено действующим законодательством ст. №220 НК РФ и ст. № 382 ФЗ. Оформление вычета имеет ряд тонкостей и нюансов, особенно в свете последних изменений за 2015 — 2016 г. и новой редакции закона.

Возврат подоходного налога при покупке квартиры 2016 в новой редакцииС 2016 г. в силу вступили изменения к НК РФ, которые были приняты в ноябре 2015 г. Они предусматривают:

Согласно новой редакции закона, минимальный срок владения недвижимостью, после которого можно претендовать на возврат подоходных налогов уже составляет 5 лет. Это означает, что купив квартиру в этом году, налогоплательщик может рассчитывать на возможность оформления налогового имущественного вычета, при ее продаже, только по прошествии 5 лет, начиная с даты заключения договора.

Кто имеет право на возврат подоходного налога?Это один из наиболее распространенных вопросов. На возврат может претендовать каждый гражданин РФ, который официально трудоустроен и за него работодатель регулярно выплачивает подоходную пошлину.

Документы для возврата подоходного налога при покупке квартиры 2016: что нужно предоставить и куда?

Для оформления необходимо предоставить определенный пакет документов:

Чтобы понять как призводится расчет суммы возврата при приобретении квартиры следует отталкиваться от максимального лимита на его возмещение — 2 млн. руб. и процентной ставки по подоходному налогу — 13%. Итого получается не превышающая отметку в 260 тыс. руб. Ежегодно таким образом можно возместить сумму, которая равна удержанной. Оформлять возврат можно ежегодно, пока не будет исчерпан лимит.

В тему: Правила перевозки детей в автомобиле - изменения в ПДД на 2016

Возникла проблема? Позвоните юристу:

+7 (499) 703-41-64 - Москва, Московская область

+7 (812) 309-86-25 - Санкт-Петербург, Ленинградская область

Расчет суммы компенсации выглядит следующим образом. Например, при приобретении квартиры в Липецке или Нижневаторске стоимостью в 2,5 млн. руб. при условии, что весь предшествующий год вы официально проработали и ежемесячно получали зарплату в размере 50 тыс. рублей, с которой удерживался налог (13% — 6,5 тыс руб). Значит за год было удержано 12х6,5=78 тыс. руб. Именно на указанную сумму подоходных налогов за один год можно и рассчитывать. Но, учитывая, что максимальный лимит по такой сделке равен 2 млн. руб. то остальная сумма будет возмещаться в последующие годы.

В случаях когда приобретается две квартиры, то их стоимость складывается, а возмещение подоходного платежа все равно осуществляется с общей суммы, не более, чем 2 млн. руб.

Как оформить, сроки подачи документов?Подавать официальные документы на возмещение такого налога можно сразу после полного расчета за покупку жилья и получения документов на руки. Обычно проводят в начале года. оптимальным считается время сразу после рождественских каникул.

Законодательно предусмотрен и срок на протяжении которого можно получить возврат имущественного платежа в казну государства, он составляет 5 лет. Но декларация про полученные доходы подается только за последние три года. К примеру, жилплощадь приобретена была в 2016, а в налоговый орган супруги обратились только в 2021, то воспользоваться можно только суммой которая отчислялась в казну в период с 2018 г — 2020 г.

Расчет льготы для пенсионеров при покупки квартиры в ипотеку и с материнским капиталом

Данным правом могут воспользоваться и пенсионеры, как работающие, так и неработающие. Для них предусмотрены некоторые виды норм. При покупке квартиры в ипотеку (включая ремонт по инфс ), можно рассчитывать на возврат начисленных процентов.

В тему: Справка о доходах расходах об имуществе и обязательствах, образец скачать

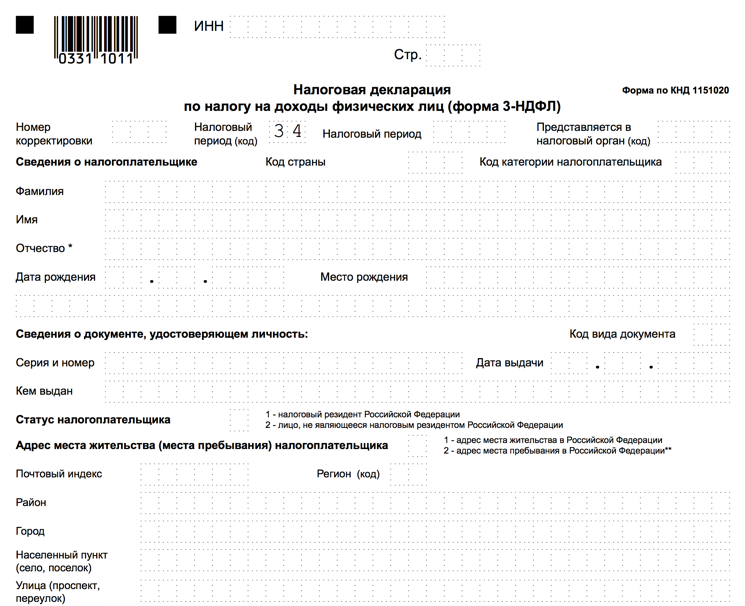

Декларация для возврата подоходного налога при покупке квартиры 2016Начиная с 2016 при подачи заявки на возврат имущественного налога, необходимо заполнить новую декларацию Форма 3-НДФЛ, и заполнить заявку установленной формы, которые можно скачать тут:

По любым вопросам обращайтесь к нашим юристам через данную форму!

К пакету документов, направляемых в Инспекцию для возврата средств, истраченных на приобретение жилья, необходимо приложить заявление на возврат НДФЛ при покупке квартиры и отчётность по подоходному налогу.

Заполнение декларации осуществляется в соответствии с порядком, утверждённым Приказом Федеральной налоговой службы от 24 декабря 2014г. а заявления — согласно Приказу от 3 марта 2015 г.

Рассмотрим более подробно, какие сведения должны включаться в отчётность и как правильно составить заявление на получение подоходного налога.

По общему правилу указанный документ подлежит представлению в налоговый орган после подтверждения права на вычет. Но если гражданин подаст заявление вместе с основным пакетом документов отказать в его принятии инспекция не вправе.

Составляется документ по форме, утверждённой письмом Минфина РФ и должен содержать сведения, указанные в данном письме. В частности, в заявлении необходимо указать:

В случае если в пакете документов на возмещение НДФЛ, при покупке квартиры, будет отсутствовать налоговая декларация по подоходному налогу, инспекция в вычете откажет. Также основанием для отказа будут некорректные данные, отражённые в отчётности.

Заполняется данный документ в соответствии с утверждённым порядком и представляется на специальном бланке.

Заполнить отчётность 3 НДФЛ можно также с помощью специальных программ, например, «Декларация 2015», находящейся в свободном доступе.

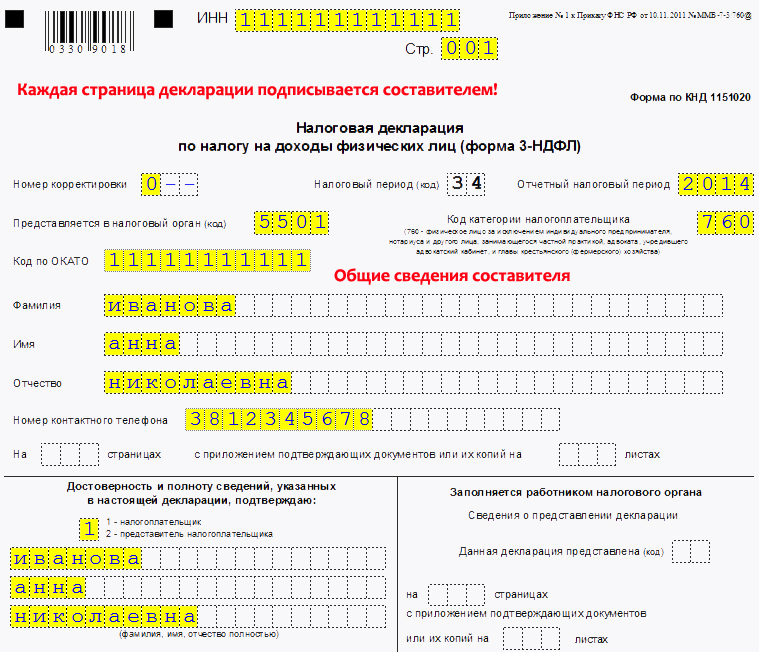

Рассмотрим порядок заполнения 3- НДФЛ отчётности на наглядном примере.

Смирнова В.А в 2015 году приобрела на собственные средства квартиру в г. Мытищи за 3 543 800 руб.

Сумма дохода за год составила 660 000 руб.

Размер НДФЛ, исчисленного за 2015 год, составил 85 800 руб.

Права на квартиру получены в декабре 2015 года, а в январе 2016 года Смирнова обратилась в Инспекцию за вычетом.

В декларации на возврат НДФЛ в 2016 году она должна будет заполнить:

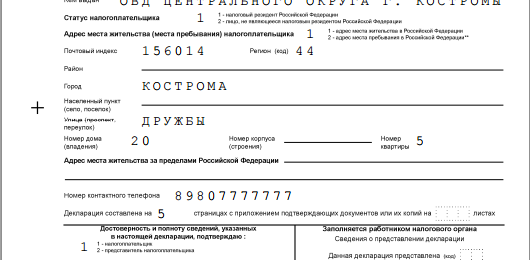

Первый лист декларации содержит основные сведения о лице, её подающем. Данные необходимо внести в соответствии с паспортом, а именно:

После заполнения этих полей, необходимо указать налоговый период, за который возмещается налог, в нашем случае это 2015 год.

Затем указывается код Инспекции, куда сдаётся декларация и, соответственно, к которой прикреплён плательщик.

Узнать код своей инспекции можно на сайте ФНС, а также путём личного обращения в налоговый орган.

Код плательщика, при сдаче отчётности в целях возврата подоходного налога. нужно указать — 760, а страны 643 (Российская Федерация).

Так как получить подоходный налог могут только резиденты России, в поле «статус н/п» указываем -1.

Внизу листа проставляется подпись того, кто будет сдавать отчётность и указывается общее количество листов декларации (при получении вычета при покупке квартиры количество листов равно 5) и подтверждающих документов, прикладываемых к отчётности.

Раздел 1Указанный раздел содержит данные о сумме, подлежащей возврату по заявлению плательщика и основные коды: КБК и ОКТМО.

Код ОКТМО для заполнения ячейки 030 можно узнать на сайте ФНС, указав в соответствующем поле субъект и муниципальное образование места проживания.

КБК по подоходному налогу указываем следующий – 182 1 01 02030 01 1000 110.

По строке 060 указываем размер подлежащего получению подоходного платежа. В нашем примере – 85 800 руб.

Раздел 2В нём подлежат отражению сведения о налоговой базе, сумме дохода гражданина-заявителя и размере вычета, которую лицо планирует получить в налоговом периоде.

В поле 010 необходимо внести данные о полученном за год доходе, без вычета налога. В нашем случае – 660 000 руб.

По строке 030 необходимо указать доход, подлежащий обложению. Так как в нашем примере он весь облагается налогом в 13 %, также отражаем – 660 000 руб.

В 040 переносим данные из строки 2.8 Листа Д1 – 660 000 руб.

В 080 указываем НДФЛ, которую работодатель уплатил за сотрудника, либо лицо самостоятельно перечислило в бюджет. В нашем случае указываем 85 800 руб.

В строке 140 указываем размер налога, который планируем получить по данной декларации

Лист АДанный раздел заполняется по справке о доходах, которую необходимо взять в бухгалтерии у работодателя.

По справке указывается ИНН и КПП работодателя, код ОКТМО и размер полученного за год дохода (стр. 070).

По стр. 080 отражается сумму налогооблагаемого дохода. Так как в нашем примере весь доход облагался подоходным налогом, в данном строке указываем 660 000 руб.

По строкам 090 и 100 указываем исчисленный и удержанный НДФЛ.

Лист Д1В данный раздел вносятся сведения о купленной квартире.

В 010 указывается код объекта:

По стр. 020 указываем код вида собственности, в которую оформлена недвижимость. В нашем случае это 1 – единоличная собственность.

Признак налогоплательщика (030) отражает того, кто подаёт документ:

В поле 040 отметку «1» ставят пенсионеры, переносящие вычеты на следующие периоды. В остальных случаях указывается «0».

Ниже указывается адрес недвижимости, даты получения документов о передаче квартиры и регистрации права собственности на неё.

В 120 указываем сумму затрат на покупку жилья, но не более 2 млн. руб.

Если жилье куплено в кредит и заявитель хочет возместить также проценты, уплаченные за год, по строке 130 нужно указать сумму фактически заплаченных за год процентов.

Если вычет заявляется не в первый раз и имеется перешедший с прошлого года остаток, он отражается по стр.160 и 170.

По строке 210 указываем размер дохода, уменьшенного на отдельные налоговые вычеты (например, полученные у работодателя, социальные и профессиональные и т.д.). Так как в нашем случае никаких иных вычетов Миронова не заявляла, она указывает весь доход за год – 660 000.

В 210 и 220 указываем объем затрат по покупке жилья или уплате % но, в сумме не превышающей полученный за год доход. В нашем случае – 85 800 руб.

Последней заполняем строку 240, в ней указываем остаток вычета переходящий на следующий год.

Необходимо отметить, что каждый лист отчётности должен быть подписан заявителем с указанием даты подписи. Также на каждом листе проставляется порядковый номер листа и ИНН плательщика.

Требования к заполнению и сдачеОтчётность и заявление на возврат НДФЛ должны быть приложены к основному пакету бумаг и представлены в Инспекцию:

Срок для проверки декларации составляет три месяца с даты получения её налоговыми органами.

Остались вопросы? Напишите ваш вопрос в форме ниже и получите развернутую консультацию юриста: