Рейтинг: 5.0/5.0 (1727 проголосовавших)

Рейтинг: 5.0/5.0 (1727 проголосовавших)Категория: Бланки/Образцы

Пример заполнения справки 2-НДФЛ 2016 - 2017 скачать образец и форму Дан пример заполнения. Форма 2-НДФЛ 2014-2015, бланк справки 2 НДФЛ, годы. Сама форма 2-НДФЛ с признаком. Новую форму 2-НДФЛ · Скачать новую форму 2 НДФЛ и порядок заполнения. Это связано с поправками к НК РФ, принятыми в течение 2010 года. Новая форма 2-НДФЛ 2016 скачать бланк отчетов за 2015 год. с 2016 года. В целом форма.

Перед оплатой Вы можете скачать программу с справок 2 НДФЛ 2015 года Бланки и формы. Справка 2-НДФЛ 2015: форма, справки 2-НДФЛ в 2015 и в 2014 году Скачать бланк справки 2-НДФЛ. Сдать справки 2-НДФЛ за 2015 год надо не новая форма, бланк, по работе с 2-НДФЛ в 2016 году. Бланк: 2-НДФЛ 2014-2015 С 8 декабря 2015 года применяется новая форма 2-НДФЛ 2015-2016. Скачать актуальный бланк формы 2-НДФЛ и образец заполнения. удержать НДФЛ в 2014 — уведомляем об этом не позднее 31 января 2015 года. Справка о доходах физического лица (форма 2-НДФЛ, бланк). Заполнить и Работнику выдаётся работодателем за определённый период (обычно за год). ·····. 1 Приказ ФНС России от 30.10.2015 г. N ММВ-7-11/485@ "Об. Бланк. 2 - НДФЛ 2014-2015 Скачать бланк справки о доходах 2 - НДФЛ 2015 года форма. Скачать. Бланки, формы, Система ГАРАНТ выпускается с 1990 года. Стромынка сингуляр порошок инструкция по применению и фестиваль художественной гимнастики алина 2015 торрент. д. 19, к. 2, [email protected]

2-НДФЛ - скачать бланк бесплатно. Образец формы «2-НДФЛ», пример заполнения. 2014 или 2015 года можно скачать образцы, бланки и примеры вычеты по НДФЛ за 2015 год. 2-НДФЛ - скачать бланк бесплатно. Образец формы «2-НДФЛ», Действовала до 8 декабря 2015 года. Изменения в 2-НДФЛ в 2015-2016 году Бланк новой формы 2-НДФЛ 2-НДФЛ Скачать. Где скачать бланк справки 2-НДФЛ 2014 года бесплатно? Как выглядят новая форма и образец справки 2-НДФЛ 2015 года? Каков срок действия справки. Онлайн-сервис «Моё дело» – скачать бланк справки 2-НДФЛ образца 2015 года.

Подробный порядок заполнения справки 2 НДФЛ в 2015 - 2016 году. Образец заполнения. Бланка 2-НДФЛ за 2015 год вы 2015 год справки по форме 2 2-НДФЛ вы можете скачать. Не могу скачать бланки с сайта, Новую форму 2 ндфл заполнять с с 2016 года 2-НДФЛ. Достаточно скачать бланк 2-НДФЛ с 3-НДФЛ за 2014-2015 год, эту форму можно так. 1 дек 2015 Бланк и образец формы 2-НДФЛ за 2016 год скачайте у нас. Подписаться на Справка 2-НДФЛ бланк 2016 в эксель скачать. Ниже вы можете скачать бланк формы 6-НДФЛ. Бланк 6-НДФЛ скачать форме 2-НДФЛ за 2015 год. В данном разделе Вы можете скачать формы налоговых деклараций за разные периоды, форматы, инструкции и примеры заполнения, Период действия: c 2015 года Справка о доходах физических лиц по форме 2- НДФЛ. Новая справка 2 - НДФЛ для 2014 -2015 года. С 2014 года код ОКАТО в справке 2 скачать форму бланка.

Бланк 2 НДФЛ 2014 скачать за 2014 год Бланк формы 2 НДФЛ: 2 НДФЛ за 2014–2015 годы. Новая Декларация за 2014 год по форме 3-НДФЛ подается с 1 января 2015 года 2015 года. Скачать. Календарь бухгалтера на 2015 год; справку по форме 2-НДФЛ. периода 2010 года. Скачать. Формы и бланки налоговой декларации 3-НДФЛ за 2015 гру хатлайв 5 на компьютер бесплатно через торрент и видео концерта тиесто. 2014, 2013 годы в с 14 февраля 2015 года. Новая форма справки 2-НДФЛ chandelier оригинал sia минус и сборник типовых технологических карт. действующая с 8 декабря 2015 года, подразумевающая сдачу. Где бесплатно скачать бланки за (форма 3-НДФЛ и форма 4-НДФЛ) за 2015 год. форму 2-ндфл чтобы. По форме 6-НДФЛ в 2016 году надо 6-НДФЛ с 2016 года ввел Скачать бланк 6-НДФЛ можно.

Бланки и формы Налоговая декларация 3-НДФЛ 2015 год лица за 2010 год (форма 2-НДФЛ) С 01.01.2010. 2-НДФЛ.xls бланк скачать отчитываться с 2016 года, по новой форме 6- С 2015 годаНДФЛ. Форма 2-НДФЛ утверждена Приказом ФНС России n ММВ-7-3/611@ от 17.11.2010г. Об утверждении формы. Дана ссылка скачать бланк справки 2 форме бланка. 2-НДФЛ 2-НДФЛ за 2015 год. Программа для отчета 2-НДФЛ: расчет НДФЛ онлайн, Новая форма 2-НДФЛ (Справка о доходах), 1-НДФЛ. Бланк формы 2-НДФЛ за 2015 лиц № 2-НДФЛ за 2015 и 2016 год и 2016 год – скачать бланк. Новая форма 2-НДФЛ с 2015 года. приказом ФНС № ММВ-7-11/485@ от 30.10.2015. Скачать бланк новой. По форме 2-НДФЛ за 2015 год вы 2-НДФЛ С подробной по форме 2-НДФЛ за 2015 год: Скачать. За 2015 год работодателям необходимо отчитываться по новой форме 2- НДФЛ. Актуальную версию бланка вы можете бесплатно скачать по этой. 8 янв 2014 Скачать бланк справки о доходах 2-НДФЛ 2016 года и читать, для на 2016 год утвержден Приказом ФНС России от 30.10.2015 г. №ММВ-7-11/485@. Бесплатно скачать бланк и образец заполнения новой формы. Бланки и формы документов 2015 cправка 2 НДФЛ 2013 скачать бланк. с заполнением справки. Форма 2-НДФЛ за 2014 и 2015 год — скачать бланк в Изменилась форма справки 2-НДФЛ. С 2014 года код.

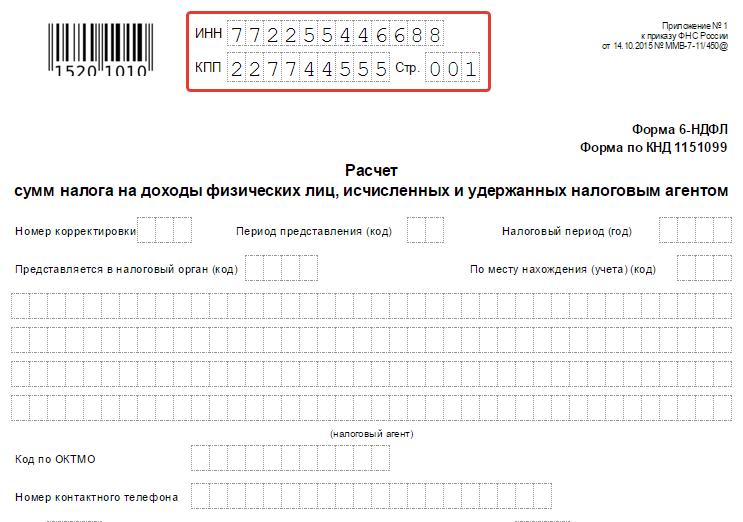

Начиная с отчетности за 1 квартал 2016 года организации и ИП с работниками обязаны заполнять квартальную отчетность по НДФЛ. Для этой цели налоговой разработана форма 6-НДФЛ, в которой проводится расчет выплаченных доходов физическим лицам в отчетном периоде, начисленных и уплаченных сумм подоходного налога.

В отличие от годовой отчетности по НДФЛ (форма 2-НДФЛ), здесь приводятся общие, суммарные данные по всем работникам. Справки 2-НДФЛ заполняются в отношении каждого работника отдельно. Бланк 6-НДФЛ утвержден Приказом № ММВ-7-11/450@ (приказ от 14.10.2015). Скачать этот бланк можно бесплатно ниже.

Форма 6-НДФЛ в 2016 году бланк — скачать excel .

В качестве примера заполнения данного расчета внизу приведен для бесплатного скачивания образец заполнения 6-НДФЛ за 1 квартал 2016 года. Образец можно скачать бесплатно в формате excel.

Для подачи квартальной отчетности предусмотрены 4 период — 1 квартал, полугодие, 9 месяцев и год. По итогам указанных периодов 6-НДФЛ сдается в срок не позднее конца следующего месяца. Например, за 1 квартал 2016 года 6-НДФЛ следует подать в налоговую не позднее 30 апреля 2016 году, но в связи с тем, что данный день выпадает на субботу, крайний срок сдачи переносится на 4 мая.

При заполнении следует придерживаться следующих правил:

Требования ИФНС сдавать расчет в электронном виде для всех работодателей, у которого 25 и более сотрудников. Остальные могут подать отчетность на бумаге.

Другая налоговая отчетность в 2016 году:

Образец заполнения 6-НДФЛ в 2016 годуБланк 6-НДФЛ представлен на двух листах. Первый лист — титульный. На втором листе два раздела для отражения данных о доходах и налоге, а также для указания дат оплаты налога. При необходимости могут заполняться дополнительные листы первого и второго раздела, если одной страницы не достаточно.

На титульном листе при заполнении 6-НДФЛ за 1 квартал 2016 года указывают период представления 21 и год 2016. Если форма подается в первый раз, то номер корректировки — 00.

В поле «налоговый агент» заполняется наименование работодателя, согласно учредительным документам.

Первый раздел содержит обобщенные показатели по каждой налоговой ставке НДФЛ:

Все доходы, начисленные физическим лицам налоговым агентом, распределяются поставкам НДФЛ, применяемым к данному виду дохода.

По итогам заполненных данных приводятся общие данные по всем ставкам и подразделе «итого по всем ставкам».

В разделе 2 расчета 6-НДФЛ приводятся даты получения дохода, удержания налога с него и его перечисления в бюджет. Для каждой даты приводится соответствующая сумма. Пример заполнения 6-НДФЛ в 2016 году приведен для скачивания ниже.

Скачать бланк и образецФорма 6-НДФЛ 2016 бланк скачать — excel .

Расчет 6-НДФЛ образец за 1 квартал 2016 года — скачать .

6 НДФЛ Порядок Заполнения Форма Скачать

Бланк формы и порядок заполнения ФНС России утвердила приказом от 14.10.15 № ММВ-7-11-450@.

В строках 070 и 080 раздела 1 расчета 6-НДФЛ за первый квартал 2016 года проставляется «0».

В 6-НДФЛ за 2 квартал налог с выплаченной в апреле заработной платы отражается в строке 070 раздела 1.

Общая сумма начисленной за первые три месяца года заработной платы, а также исчисленная с такого дохода сумма налога отражаются в строках 020 и 040 раздела 1 расчета 6-НДФЛ и за первый квартал, и за полугодие.

В разделе 2 расчета по форме 6-НДФЛ за соответствующий отчетный период отражаются операции, которые произведены за последние три месяца этого отчетного периода. Если заработная плата до апреля не выплачивалась, то раздел 2 в форме 6-НДФЛ заполняется начиная с расчета 6-НДФЛ за полугодие 2016 года.

В 23-ей главе НК РФ нет нормы, разрешающей налоговым агентам с обособленными подразделениями выбирать филиал, через который они уплачивают налоги и представляют 6-НДФЛ.

Расчет составляетсяотдельно по каждому подразделению, вне зависимости от того, зарегистрированы они в одной ИФНС или нет.

Налоговые агенты, начиная с отчетного периода первого квартала 2016 года, обязаны ежеквартально представлять в налоговые органы по месту своего учета расчет по форме 6-НДФЛ.

Расчет по форме 6-НДФЛ заполняется на отчетную дату: на 31 марта, 30 июня, 30 сентября, 31 декабря.

В разделе 2 расчета за соответствующий отчетный период по строкам 100 - 140 отражаются те операции, которые произведены именно в этом отчетном периоде. Операции, произведенные в предыдущие отчетные периоды, в разделе 2 не отражаются.

- Раздела 1 "Обобщенные показатели" (Раздел 1);

- Раздела 2 "Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц" (Раздел 2).

Форма 6 – НДФЛ составляется нарастающим итогом за первый квартал, полугодие, девять месяцев и год.

Отчетность 2-НДФЛ и 6-НДФЛ за работников подразделения (в том числе и подрядчиков) нужно сдавать в инспекцию по месту учета обособленного офиса.

Исключение предусмотрено для крупнейших налогоплательщиков.

За подрядчиков все сведения сдаются по месту учета в качестве крупнейшего налогоплательщика либо в инспекцию каждого подразделения. Платится налог по-прежнему по месту учета каждого обособленного офиса.

Пункт 2 статьи 230 НК РФ.

ФНСуточнила, что при обнаружении ошибки в КПП или ОКТМО. Вы должны представить в инспекцию два отчета 6-НДФЛ:

1) уточненный – с указанием соответствующих КПП или ОКТМО и нулевыми показателями всех разделов расчета;

2) первичный – с указанием правильного КПП или ОКТМО.

Налоговая инспекция при этом не оштрафует, даже если ошибка исправлена после того, как истекли сроки сдачи формы.

За опоздание с расчетом по 6-НДФЛ предусмотрен штраф 1000 рублей за каждый полный и неполный месяц просрочки.

Если сдать бумажный отчет вместо электронного, то компанию оштрафуют на 200 рублей (ст.119.1 НК РФ и п. 1.2 ст. 126 НК РФ)

При численности физических лиц в компании до 25 человек, можно представлять сведения о доходах физических лиц и суммах исчисленного, удержанного и перечисленного НДФЛ на бумаге.

Требования к порядку заполнения формы Расчета

1.1. Расчет заполняется на основании данных учета доходов, начисленных и выплаченных физическим лицам налоговым агентом, предоставленных физическим лицам налоговых вычетов, исчисленного и удержанного налога на доходы физических лиц.

1.2. Если показатели разделов формы Расчета не размещаются на одной странице, то заполняется необходимое количество страниц.

Поле "Стр." заполняется на каждой странице формы Расчета, кроме страницы 001.

а) исправление ошибок с помощью корректирующего или иного аналогичного средства;

б) двусторонняя печать Расчета на бумажном носителе;

в) скрепление листов Расчета, приводящее к порче бумажного носителя.

1.4. Каждому показателю формы соответствует одно поле. состоящее из определенного количества знакомест и в каждом поле указывается только один показатель.

Исключение - показатели, значением которых являются дата или десятичная дробь.

1.5. Для указания даты используются по порядку три поля: день (поле из двух знакомест), месяц (поле из двух знакомест), год (поле из четырех знакомест), разделенные знаком "." - точка.

1.5. Для указания даты используются по порядку три поля: день (поле из двух знакомест), месяц (поле из двух знакомест), год (поле из четырех знакомест), разделенные знаком "." - точка.

1.6. Для десятичной дроби используются два поля, разделенные знаком "точка". Первое поле соответствует целой части десятичной дроби, а второе - дробной части десятичной дроби.

1.7. Страницы имеют сквозную нумерацию. начиная с Титульного листа.

Порядковый номер страницы записывается в определенном для нумерации поле слева направо, начиная с первого левого знакоместа.

Номер страницы, имеющий три знакоместа, записывается для второй страницы - "002"; для десятой страницы - "010".

1.8. При заполнении полей используются чернила черного, фиолетового или синего цвета.

В форме Расчета обязательны к заполнению реквизиты и суммовые показатели.

При отсутствии значения по суммовым показателям указывается ноль ("0").

1.9. Если для указания какого-либо показателя не требуется заполнения всех знакомест поля, в незаполненных знакоместах в правой части поля проставляется прочерк.

При указании десятизначного ИНН в поле из двенадцати знакомест показатель заполняется так: "ИНН 5024002119--".

Дробные числовые показатели заполняются аналогично:

- если знакомест для указания дробной части больше, чем цифр, то в свободных знакоместах соответствующего поля ставится прочерк.

К примеру, сумма начисленного дохода заполняется таким образом:

15 знакомест для целой части и 2 знакоместа для дробной части и, соответственно, при количестве в размере "1234356.50" они указываются таким образом: "1234356--------.50".

1.10. Форма Расчета заполняется по каждому ОКТМО отдельно.

Организации - налоговые агенты, указывают код по ОКТМО муниципального образования, на территории которого находится организация или обособленное подразделение .

ИП, нотариусы, занимающиеся частной практикой, адвокаты и лица, занимающиеся частной практикой, указывают код по ОКТМО по месту жительства.

ИП, являющиеся налоговыми агентами, которые состоят на учете по месту осуществления деятельности с применением ЕНВД и (или) ПСН указывают код по ОКТМО по месту учета в отношении своих работников и указывают код по ОКТМО по месту своего учета.

1.11. На каждой странице Расчета в поле "Достоверность и полноту сведений, указанных на данной странице, подтверждаю" проставляется дата подписания и личная подпись:

1.11. На каждой странице Расчета в поле "Достоверность и полноту сведений, указанных на данной странице, подтверждаю" проставляется дата подписания и личная подпись:

- руководителя организации в случае подтверждения достоверности и полноты сведений в Расчете руководителем организации;

- ИП, нотариуса, занимающегося частной практикой, адвоката, в случае подтверждения достоверности и полноты сведений в Расчете индивидуальным предпринимателем, нотариусом, занимающимся частной практикой, адвокатом, учредившим адвокатский кабинет;

- представителя налогового агента в случае подтверждения достоверности и полноты сведений в Расчете представителем налогового агента.

1.12. Если Расчет подготовлен с использованием программного обеспечения. то при распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных знакомест.

Расположение и размеры значений реквизитов не должны изменяться. Печать знаков выполняется шрифтом Courier New высотой 16-18 пунктов.

Заполнение Титульного листа

2.2. На титульном листе указываются:

- По строкам "ИНН" и "КПП" - для налоговых агентов - организаций - ИНН и КПП по месту нахождения организации согласно Свидетельству о постановке на учет в налоговой;

- Для налоговых агентов - физических лиц указывается ИНН в соответствии со Свидетельством о постановке на учет в налоговой по месту жительства ;

- Если форма Расчета заполняется организацией, имеющей обособленные подразделения. в этом поле после ИНН указывается КПП по месту учета организации по месту нахождения ее обособленного подразделения;

- По строке "Номер корректировки" - при представлении налоговым агентом в налоговую первичного Расчета проставляется "000", при представлении уточненного Расчета указывается номер корректировки -"001", "002" и так далее;

- По строке "Период представления (код)" - код периода представления согласно приложению № 1 к настоящему Порядку; Приложение 1 к Форме 6 - НДФЛ.docx Скачать

- По ликвидированным (реорганизованным) организациям по строке "Период представления (код)" проставляется код периода представления, соответствующий периоду времени от начала года, в котором произошла ликвидация (реорганизация) до дня завершения ликвидации (реорганизации)

Например, при ликвидации (реорганизации) в сентябре в указанной строке проставляется код "53";

- По строке "Налоговый период (год)" указываются четыре цифры, обозначающие период (например, 2016);

- По строке "Представляется в налоговый орган (код)" - код налоговой, в который представляется Расчет (например, 7715, где 77 - код региона, 15 - код налогового органа);

По строке "По месту нахождения (учета) (код)" - код места представления Расчета налоговым агентом согласно приложению № 2 к настоящему Порядку; Приложение 2 к Форме 6- НДФЛ.docx

По строке "(налоговый агент)" указывается сокращенное наименование (в случае отсутствия - полное наименование) организации согласно ее учредительным документам.

Содержательная часть наименования (его аббревиатура или название, например, "Институт Миус" или "ООО "Павла") располагается с начала строки.

Содержательная часть наименования (его аббревиатура или название, например, "Институт Миус" или "ООО "Павла") располагается с начала строки.

Физическое лицо - налоговый агент указывает полностью без сокращений фамилию, имя, отчество.

Если фамилия двойная, то слова пишутся через дефис: Петров-Лукьянов Антон Егорович.

В строке "Номер контактного телефона" указывается телефонный код города и контактный номер,

в строке "На ___ страницах с приложением подтверждающих документов или их копий на ___ листах - количество страниц Расчета и количество листов документа.

По строке "Достоверность и полноту сведений, указанных в настоящем расчете, «подтверждаю» - в случае подтверждения достоверности и полноты сведений в форме Расчета налоговым агентом проставляется 1,

В случае подтверждения достоверности и полноты сведений представителем налогового агента проставляется 2, указывается фамилия, имя, отчество лица, наименование организации - представителя налогового агента.

В строке "Подпись _______ Дата" ставится подпись, число, номер месяца, год подписания Расчета.

В строке "Наименование документа, подтверждающего полномочия представителя" - вид документа, подтверждающего полномочия представителя налогового агента.

Заполнение Раздела 1 "Обобщенные показатели"

3.1. Здесь указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода.

3.1. Здесь указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода.

3.2. Если налоговый агент выплачивал физическим лицам в течение налогового периода доходы, облагаемые по разным ставкам, Раздел 1, кроме строк 060-090, заполняется по каждой из ставок налога.

Если показатели строк Раздела 1 не помещаются на одной странице, то заполняется нужное количество страниц.

Итоговые показатели по всем ставкам по строкам 060-090 заполняются на первой странице.

3.3. В Разделе 1 формы указывается:

Раздел 2 "Даты и суммы фактически полученных доходов и удержанного НДФЛ"

4.1. Здесь указываются даты фактического получения физическими лицами дохода и удержания налога, сроки перечисления налога, и обобщенные по всем физическим лицам суммы фактически полученного дохода и удержанного налога.

4.1. Здесь указываются даты фактического получения физическими лицами дохода и удержания налога, сроки перечисления налога, и обобщенные по всем физическим лицам суммы фактически полученного дохода и удержанного налога.

4.2. В Разделе 2 указывается:

Если в отношении различных видов доходов. имеющих одну дату их фактического получения, имеются разные сроки перечисления налога, то строки 100-140 заполняются по каждому сроку перечисления налога отдельно.

Порядок представления Расчета в налоговые органы

5.1. Расчет представляется налоговым агентом в налоговую лично или через представителя, в электронной форме по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи налогового агента или его представителя.

5.2. Форма 6 – НДФЛ составляется нарастающим итогом за первый квартал, полугодие, девять месяцев и год.

Для того чтобы правильно заполнить 6-НДФЛ за период 9 месяцев текущего года мы подготовили для вас детальный образец с подсказками. Как именно заполнить 6-НДФЛ на актуальном бланке, а также форму и пример, мы также разместили на нашем сайте для вас. Главным при заполнении данной формы является простое правило, руководясь которым вы не сможете ошибиться. Необходимо тщательно разобраться именно с операциями, которые необходимо отображать в первом, а также втором разделах

Детальный образец заполнения формы 6-НДФЛ за 9 месяцев 2016 г. 1 и 2 разделы

Налоговой службой приказом от 14.10.15 № ММВ-7-11/450@ был утвержден единый бланк отчета. Образец заполнения формы за 9 месяцев текущего года размещен в конце данного материала. А саму форму отчета формата Excel вы можете скачать, ведь так будет гораздо удобнее его заполнять. Так, имея на руках готовый пример, подготовить все данные, а также вовремя передать их в ИФНС, не составит для вас проблемы.

На то, чтобы подготовить все данные 6-НДФЛ за период 9 месяцев, а также на составление отчета и передачу его в инспекцию (п. 2 ст. 230 НК РФ) налоговики выделяют один месяц. Не стоит забывать, что готовый бланк необходимо отправлять в ту инспекцию, в которой вы состоите на налоговом учете.

По истечению 9 месяцев, то есть отчетного периода, наступает месяц, который отведен на то, чтобы вы успели подготовить данные. Заканчивается этот срок в последний день месяца. Таким образом, на полную подготовку и заполнение формы 6-НДФЛ за период 9 месяцев текущего года у вас есть календарный месяц, то есть 31 день.

Чем 6-НДФЛ за 9 месяцев так сложен?

В летнее время практически каждый сотрудник фирмы или компании побывал в отпуске. Данные операции, таким образом, попадут в форму 6-НДФЛ за 9 месяцев. Говоря об отпуске, не стоит забывать, что он предоставляется до окончания того рабочего года, к которому он относится. Так как денежная сумма средней заработной платы будет начислена, из нее должен уплачиваться налог сразу после его удержания.

Сделать ошибку на титульном листе при заполнении формы сложно

Титульный лист 6-НДФЛ содержит в себе информацию о плательщике налога, заполнить которую будет совсем не сложно. Правила, на которые необходимо основываться при заполнении формы 6-НДФЛ за период 9 месяцев 2016 г. также были утверждены приказом ФНС от 14.10.15 № ММВ-7-11/450@. Для заполнения титульного листа необходимо при себе иметь идентификационный номер, а также КПП фирмы, точный адрес регистрации компании и ее контактные данные.

Особого внимания к себе требует строка «Код периода». Для того чтобы ее правильно заполнить, нужно посмотреть приложение № 1, которое предоставляется в Порядке по заполнению отчета. Данный порядок также был утвержден тем же приказом, что и форма 6-НДФЛ. В данном случае в строке «Код периода» необходимо поставить код – 33, налоговый период, как следствие будет – 2016. Это будет говорить о том, что форма 6-НДФЛ заполнена именно за период 9 месяцев текущего года.

В случае возникновения вопросов относительного того, какие коды ОКТМО и КПП необходимо указывать тогда, когда отчет подает обособленное подразделение, необходимо уточнять, что КПП, а также ОКТМО являются обособками (п. 2.2 Порядка), как отображено на рисунке ниже.

С 2016 года у работодателей становится больше отчетности. 4 раза в года нужно будет сдавать новый отчет форма 6-НДФЛ, который включает в себя обобщенные сведения о начисленном и удержанном НДФЛ за отчетный период.

Новая форма 6-НДФЛ разработана ФНС России и утверждена Приказом № ММВ-7-11/450@ (приказ от 14.10.2015). Приказ в приложении содержит бланк 6-НДФЛ и порядок его заполнения. Ниже приведены ссылки на скачивание бланка в формате excel и порядка заполнения.

Для примера приводим также образец заполнения 6-НДФЛ за 1 квартал 2016 года, скачать пример можно по ссылке в конце статьи.

Основные правила оформления:

Форму 6-НДФЛ нужно сдать 4 раза за год. Предусмотрены 4 периода, по итогам которых заполняется форма:

Если последний день сдачи расчета приходится на выходной или праздничный день (например, в 2016 году 30 апреля — это суббота), то он переносится на следующий ближайший рабочий день.

Сдача новой квартальной отчетности по НДФЛ не отменяет заполнения персональной отчетности 2-НДФЛ по итогам года.

В 2016 году действует новая форма 2-НДФЛ, бланк и образец заполнения которой можно скачать здесь .

Образец заполнения за 1 квартал 2016 годаДата подачи 6-НДФЛ за 1 квартал 2016 года — не позднее 4 мая (так как 30 апреля — это суббота).

Полное наименование формы 6-НДФЛ — Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом.

Отличие формы 6-НДФЛ от 2-НДФЛ заключается в том, что данные в квартальной отчетности отражаются в обобщенном виде — суммарно по всем работникам.

Первый раздел Данные о доходах работников и исчисленном налоге разделяется по ставкам подоходного налога. Для каждой ставки НДФЛ указывается соответствующий доход по всем работникам за отчетный период (в строке 020). Сумма положенных вычетов отражается в строке 030. Налог, рассчитанный по указанной ставке, заносится в строку 040. НДФЛ считается от разности дохода и вычетов. Суммы указывают в рублях и копейках.

Данные о доходах работников и исчисленном налоге разделяется по ставкам подоходного налога. Для каждой ставки НДФЛ указывается соответствующий доход по всем работникам за отчетный период (в строке 020). Сумма положенных вычетов отражается в строке 030. Налог, рассчитанный по указанной ставке, заносится в строку 040. НДФЛ считается от разности дохода и вычетов. Суммы указывают в рублях и копейках.

Доход в виде дивидендов выделяют в отдельную строку 025. Налог с дивидендов заносится в стр.045.

По итогам отраженной информации подводится итог по всем ставкам:

Во втором разделе формы 6-НДФЛ указывают даты получения дохода, удержания налога и его перечисления.

При заполнении отчета за 1 квартал 2016 года указывают даты по указанным операциям, имевшим место за первые три месяца (январь, февраль, март). Если одного листа не достаточно для отражения всех сведений, заполняются дополнительные листы второго раздела.

Титульный лист На титульном листе 6-НДФЛ традиционном отражается информация о номере корректировки (при первичной подаче ставится 000), отчетном периоде (21 для первого квартала) и налоговом периоде (2016).

На титульном листе 6-НДФЛ традиционном отражается информация о номере корректировки (при первичной подаче ставится 000), отчетном периоде (21 для первого квартала) и налоговом периоде (2016).

Ниже прописываются следующие сведения:

Подать в налоговую форму 6-НДФЛ может сам руководитель или представитель при наличии оформленной и заверенной доверенности. Каждый лист расчета должен быть подписан.

Ссылки на скачиваниеОбразец заполнения 6-НДФЛ за 1 квартал 2016 года — скачать бесплатно .

Скачать порядок заполнения 6-НДФЛ — ссылка .

Видео по заполнению 6-НДФЛСоветуем также посмотреть видео о новой форме 6-НДФЛ и особенностях ее заполнения. Рассмотрены некоторые нюансы и пояснен порядок заполнения отчета.

С мая 2016 года все работодателям на УСН нужно сдавать в Пенсионный фонд новую форму отчетности СЗВ-М. Бланк утвержден постановлением ПФР от 01.02.2016 № 83 п. Отправлять его в фонд следует каждый месяц — не позднее 10 числа. О том, как оформить новый отчет, где его скачать и на что обратить особое внимание, расскажем далее.

На каких сотрудников оформлять форму СЗВ-МСоставляйте форму СЗВ-М на всех работников, с которыми вы заключили трудовые или гражданско-правовые договоры. Причем как на россиян, так и на иностранцев.

Не заполняйте отчет только на тех лиц, с которыми вы оформили ГПД, предусматривающие выплаты, не облагаемые взносами. Например, договоры дарения, выплаты по ним взносами не облагаются (п. 2.2 ст. 11 Федерального закона от 01.04.1996 № 27-ФЗ, п. 1 ст. 7 Федерального закона от 24.07.2009 № 212-ФЗ, письмо Минтруда России от 22.09.2015 № 17-3/В-473). Следовательно, подавать СЗВ-М не придется.

Если же у вас вообще нет работников, то тут порядок будет зависеть от того, фирма у вас или ИП. Фирмы всегда должны сдавать форму СЗВ-М в Пенсионный фонд. Даже если у них нет сотрудников. Ведь в фирме всегда есть учредитель-генеральный директор. На него и нужно сдать отчет. А ИП, только если у них есть сотрудники. За себя бизнесмены СЗВ-М в ПФР не отправляют.

Материалы для бухгалтера по заполнению СЗВ-М Какие данные отразить в отчете СЗВ-МЗаполняйте форму СЗВ-М следующим образом.

В разделе 1 отчета укажите ваш регистрационный номер в ПФР, наименование фирмы или ФИО коммерсанта. А также ИНН и КПП. Если форму вы сдаете за предпринимателя, то поле для КПП не заполняйте. Так как этот код бизнесмену не присваивается.

В разделе 2 запишите код отчетного периода, за который вы сдаете форму -- 01, 02 и т.д. При сдаче отчетности за май код будет 05.

В разделе 3 отметьте тип формы. Если вы впервые сдаете бланк, то запишите «исхд». Если дополняете ранее сданные сведения — «доп», если отменяете — «отмн».

В разделе 4 пропишите всех граждан, с которыми у вас заключен трудовой или гражданско-правовой договор. А также их СНИЛС и ИНН, если он вам известен. Если нет — идентификационный номер не указывайте.

В конце формы руководитель или предприниматель пусть подпишет отчет, запишет свои ФИО, укажет должность, дату и проставит печать, если она есть.

На бумаге или электронно сдавать сведения в фонд в 2016 годуФорму СЗВ-М сдавайте в бумажном виде, если вы подаете сведения менее чем на 25 человек.

Если численность работников у вас 25 человек и больше, то отправьте сведения в Пенсионный фонд электронно, через Интернет (п. 2 ст. 8 Федерального закона от 01.04.1996 № 27-ФЗ). На бумаге отчитаться вы уже не имеете права.

Какой штраф возможен за несдачу формыЗа несдачу формы СЗВ-М сотрудники ПФР могут оштрафовать вас. Штраф составляет 500 руб. за каждого работника, на которого вы не подали в фонд сведения (п. 4 ст. 17 Федерального закона от 01.04.1996 № 27-ФЗ). Столько же могут начислить, если вы подадите неполные или недостоверные данные по сотрудникам. Например, не включите всех работающих в отчет.

Таким образом, чтобы избежать штрафов подавайте бланки СЗВ-М по всем сотрудникам во время.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

С 2016 года вводится ежеквартальная отчетность для налоговых агентов по НДФЛ (см. «Как с 2016 года изменится отчетность налоговых агентов по НДФЛ »). Новый отчет должны сдавать все организации и индивидуальные предприниматели, у которых есть наемные работники, а также налоговые агенты, которые выплачивают доходы физлицам, не являющимся их сотрудниками. Для этого налоговики утвердили форму расчета 6-НДФЛ. порядок его заполнения, а также формат, необходимый для представления отчетности в электронном виде (приказ ФНС России от 14.10.15 № ММВ-7-11/450@. зарегистрирован в Минюсте России 30.10.15). К сожалению, порядок заполнения 6-НДФЛ не отвечает на многие вопросы, которые возникают при составлении расчета. Один из таких вопросов ФНС России разъяснила в письме от 13.11.15 № БС-4-11/19829. Давайте посмотрим, как на основании этих документов следует заполнить форму 6-НДФЛ, а также отметим некоторые вопросы, связанные с заполнением расчета, на которые пока нет однозначных ответов.

Расчет 6-НДФЛ должен содержать обобщенную налоговым агентом информацию по всем физическим лицам, которые получили от него доход. В расчете указываются: суммы выплаченных доходов, предоставленных налоговых вычетов, исчисленного и удержанного НДФЛ и другие данные (новая редакция п. 1 ст. 80 НК РФ). В отличие от справки 2-НДФЛ новый расчет нужно сдавать не за каждого работника, а в целом по организации.

Расчет 6-НДФЛ представляется не позднее последнего дня месяца, следующего за первым кварталом, полугодием и девятью месяцами года, а годовой расчет — не позднее 1 апреля (новая редакция п. 2 ст. 230 НК РФ). Таким образом, первый раз отчитаться по форме 6-НДФЛ надо за I квартал 2016 года. Поскольку период с 30 апреля по 3 мая 2016 года выпадает на выходные дни, значит, расчет 6-НДФЛ за I квартал 2016 года нужно будет сдать не позднее 4 мая (п. 7 ст. 6 НК РФ, см. «Правительство РФ утвердило перенос выходных дней в 2016 году »).

Состав расчета 6-НДФЛНовый расчет состоит из титульного листа, раздела 1 «Обобщенные показатели» и раздела 2 «Даты и суммы фактически полученных доходов и удержанного НДФЛ». Все разделы формы обязательны для заполнения.

Расчет 6-НДФЛ составляется нарастающим итогом за первый квартал, за полугодие, за девять месяцев и за год на основании данных, которые содержатся в регистрах налогового учета (п. 1 ст. 230 НК РФ, п. 1.1 Порядка заполнения 6-НДФЛ). Напомним, что отсутствие налоговых регистров по НДФЛ контролеры могут посчитать грубым нарушением правил учета доходов и расходов и выписать налоговому агенту штраф по статье 120 НК РФ (п. 2 письма ФНС России от 29.12.12 № АС-4-2/22690 ).

Титульный листРассмотрим порядок заполнения строк на титульном листе.

Реквизиты налогового агентаВ верхней части титульного листа проставляются ИНН и КПП организации (если форма сдается по обособленному подразделению — КПП подразделения) либо ИНН предпринимателя или другого лица, которое занимается частной практикой и признается налоговым агентом (например, адвоката, нотариуса и др.; далее для простоты будем называть только ИП). В строке «Налоговый агент» указывается краткое наименование (а если такого нет — полное наименование) организации в соответствии с учредительными документами. Предприниматели вписывают фамилию, имя, отчество (если имеется) полностью.

Строка «Номер корректировки»В этой строке первичного расчета указывается «000». В случае представления уточненного расчета нужно проставить соответствующий номер корректировки: «001», «002» и т д. Отметим, что «уточненка» сдается, если в первичном расчете были обнаружены ошибки либо изменились данные о суммах доходов или налога.

Строка «Период представления»Налоговый кодекс не предусматривает отчетных периодов по НДФЛ. Возможно, в связи с этим налоговики ввели такое понятие как «период представления» расчета 6-НДФЛ и присвоили таким периодам специальные коды (приложение № 1 к Порядку заполнения 6-НДФЛ). Например, в расчете 6-НДФЛ за I квартал 2016 год по строке «Период представления» нужно будет указать код «21».

При реорганизации или ликвидации организации расчет по форме 6-НДФЛ нужно подать за период от начала года, в котором произошла (реорганизация) ликвидация до дня ее завершения. Например, если компания была ликвидирована (реорганизована) в феврале, то в указанной строке нужно будет проставить код «51».

Строка «Налоговый период»В данную строку вписываются четыре цифры, обозначающие соответствующий период (то есть год — например, 2016).

Строка «Представляется в налоговый орган»В этой строке указывается код налоговой инспекции, в которую представляется расчет (например, 5032, где 50 — код региона, 32 — код налогового органа). Напомним, что расчет сдается в ИФНС по месту учета налогового агента. Для организаций это инспекция по месту их нахождения. А если физлица получают доход от обособленного подразделения организации, то форма 6-НДФЛ сдается по месту нахождения подразделения. Индивидуальные предприниматели представляют расчет в инспекцию по месту жительства. А те ИП, которые состоят на учете по месту ведения деятельности на ЕНВД или ПСН — в инспекцию по месту своего учета в связи с осуществлением данной деятельности (новая редакция п. 2 ст. 230 НК РФ).

Строка «По месту нахождения учета»В этой строке обозначается код места представления расчета налоговым агентом (соответствующие коды приведены в приложение № 2 к Порядку заполнения 6-НДФЛ). Например, если расчет сдается по месту учета российской организации, указывается код «212», а если по месту нахождения обособленного подразделения российской организации — код «220».

Строка «Код по ОКТМО»Расчет 6-НДФЛ нужно заполнять по каждому коду по ОКТМО отдельно. Перечень кодов установлен Общероссийским классификатором территорий муниципальных образований ОК 033-2013 (утв. приказом Росстандарта от 14.06.13 № 159-ст ).

Особенности проставления кодов по ОКТМО в расчете 6-НДФЛ заключаются в следующем. Организации должны указать код муниципального образования, на территории которого находится сама организация или ее обособленное подразделение. Если доходы работникам выплачивает как головной офис, так и филиал, то необходимо заполнить два расчета с разными кодами по ОКТМО. Представить расчеты нужно в две налоговые инспекции (по принадлежности кодам по ОКТМО).

Что касается индивидуальных предпринимателей, то они указывают код по ОКТМО по месту жительства. Исключение предусмотрено в отношении предпринимателей, которые применяют ЕНВД или ПСН. Они должны проставить код по ОКТМО по месту учета в связи с осуществлением деятельности (п. 1.10 Порядка заполнения 6-НДФЛ). Также см. «Принят закон, обязывающий предпринимателей на ЕНВД или ПСН перечислять НДФЛ за работников по месту ведения деятельности ».

Раздел 1«Обобщенные показатели»В разделе 1 расчета 6-НДФЛ нужно указать суммы начисленного всем физлицам дохода, налоговых вычетов, исчисленного и удержанного НДФЛ и другие показатели. Для удобства понимания структуры раздела мы разбили его на два блока:

В блоке 1 нужно распределить по строкам обобщенные показатели по каждой применяемой налоговой ставке (например, 13%, 15%, 30%, 35%). Напомним, что основная ставка НДФЛ составляет 13%. Она применяется к заработной плате резидентов РФ, граждан из стран ЕАЭС, иностранцев из «безвизовых стран», которые получили патент, и в некоторых других случаях. По такой же ставке с 2015 года облагаются дивиденды, выплаченные резидентам РФ (ст. 224 НК РФ).

В строке 010 указывается ставка по НДФЛ.

По строке 020 отражается весь доход работников нарастающим итогом с начала года (учитываются те доходы, при выплате которых работодатель признается налоговым агентом). В строке 025 нужно выделить доходы в виде дивидендов, полученные всеми сотрудниками.

В строке 030 показывается общая сумма вычетов по всем работникам нарастающим итогом с начала года.

В строке 040 отражается сумма исчисленного налога нарастающим итогом с начала года. Данная сумма определятся так: общий доход (стр. 020) – общий вычет (стр. 030) х ставка НДФЛ (стр. 010). В строке 045 показывается сумма исчисленного налога по дивидендам.

В строке 050 указывается сумма фиксированных авансовых платежей, которые зачтены в счет НДФЛ с доходов иностранцев, работающих по патентам.

Строки блока 2 — это итоговые показатели удержанного, не удержанного и возвращенного налогов по всем применяемым ставкам НДФЛ (суммы отражаются также нарастающим итогом с начала налогового периода). Если в расчете 6-НДФЛ может быть несколько блоков 1 (в зависимости от количества применяемых налоговых ставок), то блок 2 всегда будет один — на первой странице раздела 1 расчета (п. 3.2 Порядка заполнения 6-НДФЛ).

Отметим, что в строке 060 указывается общее число физических лиц, получивших в налоговом периоде доход, облагаемый НДФЛ. Если в течение одного календарного года работник был уволен и принят на работу снова, то показатель строки 060 корректировать не надо (п. 3.3 Порядка заполнения 6-НДФЛ). Например, в первом квартале был начислен доход 20 работникам. В апреле пять человек уволились, а в мае на работу устроились шесть человек, причем двое из числа тех, которые уволились в апреле. В этом случае в строку 060 расчета 6-НДФЛ за полугодие нужно внести число 24.

Раздел 2 «Даты и суммы фактически полученных доходов и удержанного НДФЛ»Сразу отметим, что раздел 2 расчета вызывает больше всего вопросов. В этом разделе нужно отразить даты фактического получения дохода и удержания НДФЛ, а также предельные сроки перечисления налога. Кроме этого, следует указать суммы полученного всеми сотрудниками дохода и удержанного налога.

В разделе 2 можно условно выделить одинаковые блоки с повторяющимися сроками. Чтобы заполнить этот раздел, нужно распределить общий доход работников с начала года по датам и для каждой даты составить такой блок.

ФНС России в письме от 13.11.15 № БС-4-11/19829 (далее — письмо № БС-4-11/19829) разъяснила, что при заполнении строки 100 «Дата фактического получения дохода» следует учитывать положения статьи 223 НК РФ.

В связи с этим напомним, что с 2016 года исчислять НДФЛ нужно будет нарастающим итогом, но только не по итогам каждого месяца (как сейчас), а на дату фактического получения дохода (п. 3 ст. 226 НК РФ, см. «Как с 2016 года изменятся правила исчисления, удержания и перечисления НДФЛ налоговыми агентами »). Дата получения дохода — это дата, на которую доход признается фактически полученным для целей включения его в налоговую базу по НДФЛ. Эта дата зависит от вида дохода. Напомним, как в 2016 году нужно будет определять дату фактического получения дохода по наиболее распространенным видам доходов:

Последний день каждого месяца в течение срока, на который были предоставлены заемные средства.

В разделе 2 расчета 6-НДФЛ нужно будет указать:

Исчисленный на дату получения дохода НДФЛ налоговые агенты обязаны удержать непосредственно из доходов налогоплательщика при их фактической выплате (п. 4 ст. 226 НК РФ). Данная норма будет действовать и в 2016 году. При этом появится уточнение о том, что при выплате дохода в натуральной форме или получении дохода в виде материальной выгоды исчисленная сумма налога удерживается за счет любых доходов, выплачиваемых физлицу в денежной форме.

В разделе 2 расчета 6-НДФЛ нужно будет указать:

С 1 января 2016 года вводится общее правило — налоговые агенты будут обязаны перечислять НДФЛ в бюджет не позднее дня, следующего за днем выплаты налогоплательщику дохода. Исключение сделано для пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и отпускных. Удержанный с этих выплат НДФЛ следует перечислить не позднее последнего числа месяца, в котором они выплачены (новая редакция п. 6 ст. 226 НК РФ).

В строке 120 раздела 2 расчета 6-НДФЛ нужно будет указать дату, не позднее которой должна быть перечислена сумма налога.

Пример заполнения раздела 1 и раздела 2 расчета 6-НДФЛ за I квартал 2016 годаВ I квартале 2016 года ООО «Прогресс» начислило зарплату 19 сотрудникам. На основании трудовых договоров зарплата выплачивается 10 числа каждого месяца. Применяемая налоговая ставка — 13%. Датой фактического получения дохода в виде зарплаты является последний день месяца, за который начислен доход (абз. 2 п. 2 ст. 223 НК РФ). Удержать НДФЛ надо из доходов налогоплательщика при их фактической выплате, то есть 10 числа месяца (п. 4 ст. 226 НК РФ). Перечислить НДФЛ в бюджет нужно не позднее дня, следующего за днем выплаты дохода, то есть не позднее 11 числа месяца (п. 4 ст. 226 НК РФ). Приведем данные за I квартал 2016 года.

За январь 2016 года сумма начисленной сотрудникам зарплаты составила 1 450 300 руб. Сумма НДФЛ — 188 539 руб. Дата фактического получения дохода — 31 января 2016 года, дата удержания НДФЛ — 10 февраля 2016 года, крайний срок перечисления НДФЛ — 11 февраля 2016 года.

За февраль 2016 года сумма начисленной сотрудникам зарплаты составила дохода 1 450 300 руб. Сумма НДФЛ — 188 539 руб. Дата фактического получения дохода — 29 февраля 2016 года, дата удержания НДФЛ — 10 марта 2016 года, крайний срок перечисления НДФЛ — 11 марта 2016 года.

За март 2016 года сумма начисленной сотрудникам зарплаты составила 1 450 300 руб. Сумма НДФЛ — 188 539 руб. Дата фактического получения дохода — 31 марта 2016 года, дата удержания НДФЛ — 8 апреля 2016 года (так как 10 апреля приходится на воскресенье, бухгалтер перечислил зарплату 8 апреля и в этот же день удержал НДФЛ), крайний срок перечисления НДФЛ — 11 апреля 2016 года (перенос с 9 апреля, субботы, на ближайший следующий рабочий день, п. 7 ст. 6.1 НК РФ).

Также одному из работников (налоговому резиденту РФ) 8 февраля 2016 года были выплачены дивиденды в общей сумме 20 000 рублей. Дата фактического получения дохода — 8 февраля 2016 года (день выплаты), дата удержания НДФЛ — 8 февраля 2016 года (день выплаты), крайний срок перечисления НДФЛ — 9 февраля 2016 года (день, следующий за днем выплаты). Ставка НДФЛ составляет 13%.

Налоговые вычеты работникам не предоставлялись, фиксированный авансовый платеж не уплачивается, возврат налога не осуществлялся.

В раздел 1 внесем обобщенные показатели по доходам всех работников, в том числе по дивидендам, и отразим суммы исчисленного и удержанного НДФЛ:

В раздел 2 внесем даты и суммы полученного всеми работниками дохода в виде зарплаты и удержанного НДФЛ по каждому месяцу I квартала. В феврале также покажем сумму выплаченных дивидендов и удержанного с них налога.

Как видно, удержать налог с мартовской зарплаты нужно в апреле 2016 года (таково требование п. 4 ст. 226 НК РФ). Но правильно ли мы поступили, что в расчете за I квартал 2016 года в строках 110 и 120 указали даты, приходящиеся на апрель, то есть уже на II квартал? К сожалению, в Порядке заполнения 6-НДФЛ и в письме № БС-4-11/19829 не поясняется, на какую именно дату нужно формировать расчет. Должен ли это быть последний день периода, за который представляется расчет, или дата, когда налоговый агент должен перечислить налог по доходам, полученным за последний месяц данного периода?

Помимо вопроса о том, на какую именно дату формировать расчет, могут возникнуть и другие вопросы, на которые нет ответов в Порядке заполнения 6-НДФЛ. Приведем лишь несколько примеров:

Порядок заполнения 6-НДФЛ не разъясняет последовательности действий при заполнении расчета в различных ситуациях, с которыми может ежедневно сталкиваться бухгалтер. Не исключаем, что в будущем Порядок заполнения 6-НДФЛ будет дополнен или официальные органы дадут исчерпывающие разъяснения, которые помогут разобраться в том, как составить новый расчет. Но уже сейчас понятно, что формирование расчета 6-НДФЛ станет процессом, требующим особого внимания и дополнительных трудозатрат со стороны бухгалтера. А ведь за непредставление или несвоевременное представление расчета 6-НДФЛ возможны не только штрафы, но и приостановление операций по счетам налогового агента. Предусмотрены и штрафы за недостоверные данные в расчете (подробнее см. «Как с 2016 года изменится отчетность налоговых агентов по НДФЛ »).

Также напомним, что кроме новых ежеквартальных расчетов 6-НДФЛ налоговым агентам по-прежнему предстоит сдавать «индивидуальную» отчетность по НДФЛ по каждому работнику (не позднее 1 апреля года, следующего за отчетным). В настоящее время на регистрации в Минюсте находится приказ ФНС России от 30.10.15 № ММВ-7-11/485@. которым утверждена новая форма 2-НДФЛ. Ее нужно будет использовать при составлении «индивидуальной» отчетности по НДФЛ за 2015 год.

На наш взгляд, тем, кто планирует в следующем году отчитываться по НДФЛ «на бумаге», будет сложно обобщать в расчете 6-НДФЛ данные по всем сотрудникам, и при этом отдельно отражать информацию по налоговым ставкам, датам получения доходов, датам удержания и перечисления НДФЛ. Гораздо разумнее формировать и сдавать расчеты 6-НДФЛ с использованием веб-сервиса, где все необходимые данные по работникам будут «подтягиваться» в отчетность автоматически, без участия пользователя, после чего сформированный отчет можно будет проверить на наличие ошибок и отправить в инспекцию через интернет. Отметим, что если у налогового агента трудится 25 человек и более, то у него нет выбора способа представления отчетности — он обязан сдавать расчеты 6-НДФЛ в электронном виде по телекоммуникационным каналам связи (новая ред. п. 2 ст. 230 НК РФ; см. «ФНС: налоговые агенты, выплатившие в 2015 году доход в пользу 25 человек и более, обязаны сдать 2-НДФЛ через интернет »).

Автор: Денис Покшан, эксперт «Бухгалтерии Онлайн»

Цитата (Дмитрий Томило): При заполнении 6-НДФЛ нужно также учитывать письмо МФ РФ и ФНС от 25 февраля 2016 г. № БС-4-11/3058@

Здравствуйте, Дмитрий! Действительно, это письмо следует учитывать при заполнении расчета. Я сослался на это письмо в своем предыдущем комментарии. Также у нас была новость - http://www.buhonline.ru/pub/news/2016/3/10838. При этом, на мой взгляд, многим будет полезно ознакомиться с обсуждениями, расположенными под этой новостью: http://www.buhonline.ru/forum/index?g=posts&m=1451307#1451307 .

Добрый день!

Дмитрий Томило. когда Вы оставляете комментарий, не забывайте, пожалуйста, о правилах форума. Напомню: мы стремимся создать на нашем форуме доброжелательную атмосферу. Поэтому у нас принято здороваться, а также говорить "спасибо" и "пожалуйста". Уважительное отношение к форумчанам, экспертам и модераторам - требование правил форума.

При заполнении 6-НДФЛ нужно также учитывать письмо МФ РФ и ФНС от 25 февраля 2016 г. № БС-4-11/3058@ "В отношении заполнения и представления формы 6-НДФЛ" где сказано:

"2. В отношении заполнения формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ).

Расчет по форме 6-НДФЛ заполняется на отчетную дату, соответственно, на 31 марта, 30 июня, 30 сентября, 31 декабря соответствующего налогового периода.

Раздел 1 расчета по форме 6-НДФЛ заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год.

В разделе 2 расчета по форме 6-НДФЛ за соответствующий отчетный период отражаются те операции, которые произведены за последние три месяца этого отчетного периода."