Рейтинг: 4.8/5.0 (1720 проголосовавших)

Рейтинг: 4.8/5.0 (1720 проголосовавших)Категория: Бланки/Образцы

Предприниматели на УСН, в отличие от организаций на УСН, не обязаны вести бухгалтерский учет, однако налоговый учет для них обязателен (ст.346.24 НК). Главным налоговым регистром на упрощенке является КУДиР – Книга учета доходов и расходов. Действующая в 2016 году форма Книги утверждена приказом Минфина от 22.10.12 г. №135н.

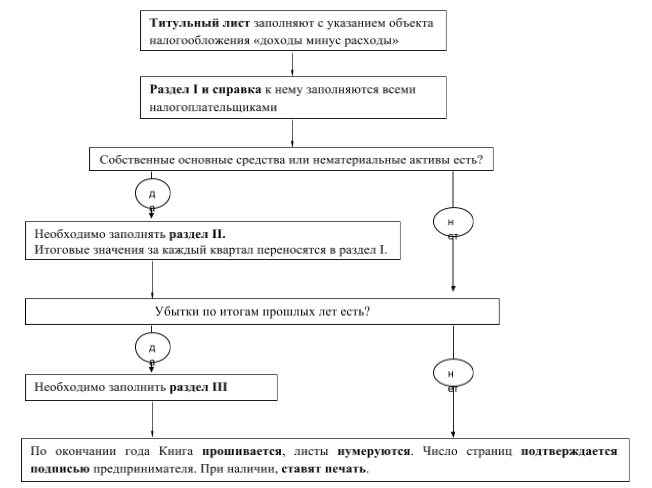

На схеме показано, как должна быть заполнена Книга доходов и расходов для ИП на УСН 15%.

Книгу заводят на каждый год новую. Ставить какие-либо отметки в налоговой инспекции ни в начале года, ни по окончании не нужно.

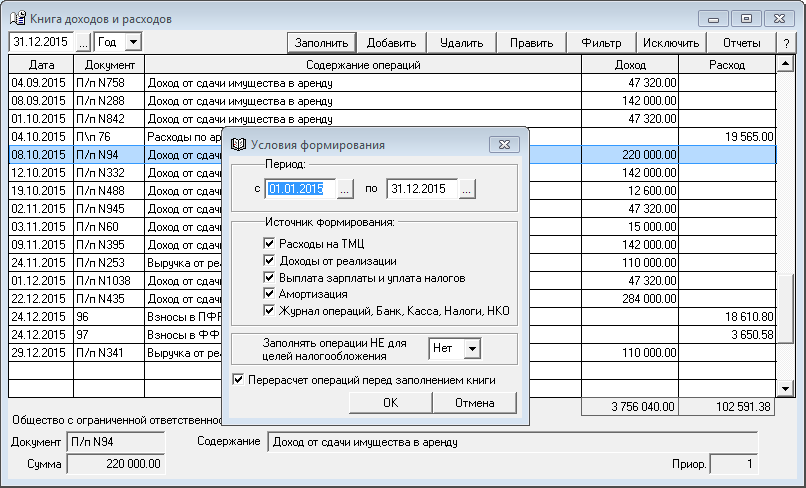

Разделы Книги заполняют в хронологическом порядке на основании оправдательных документов, которыми оформляют хозяйственные операции (первички). Допустимо ведение как на бумаге, так и в электронном виде. Электронную КУДиР ежеквартально нужно выводить на бумажный носитель, но это правило редко кто соблюдает. Обычно книгу отправляют на распечатку по итогам налогового периода, то есть по окончании года.

Ошибки в бумажном или распечатанном варианте исправляют следующим образом:

Отсутствие КУДиР является грубым нарушением правил учета доходов и расходов и грозит предпринимателю штрафами, в соответствии со статьей 120 Налогового Кодекса:

Пример заполнения КУДиР для ИП на УСН со ставкой 15%

Индивидуальный предприниматель Белкин Н.Н. осуществляет оптовую торговлю запчастями. 26 мая 2016 года он получил у своего поставщика партию запчастей на сумму 224 000 руб. в том числе НДС – 34 169 руб. Оплату поставщику ИП Белкин отправил 3 июня 2016 года платежным поручением №59.

Ранее, 1 июня, предприниматель получил аванс от покупателя под предстоящую отгрузку в размере 130 000 руб. Саму отгрузку партии он осуществил по накладной № 85 от 6 июня на общую сумму 280 000 руб. Окончательный расчет от покупателя в размере 150 000 руб. получен 7 июня 2016 года.

10 июня платежным поручением №68 в соответствии с договором аренды помещения арендодателю перечислена плата за май в размере 9 000 руб.

31 марта 2876 10 Автор: Шмидт Николай 2876 10

Наверное, вы уже успели прочитать несколько статей про УСН. размещенных здесь: мы писали про сам налог, кто его может применять, какие есть ограничения, как его посчитать и как заполнить декларацию. Сегодня, наконец-то, добрались до заполнения КУДИР. В этой статье вы найдете пример оформления КУДИР для УСН с Доходов.

Сначала напомним, что КУДИР – это книга учета доходов и расходов, ее должны вести и ИП, и компании, уплачивающие налоги по упрощенке. ИП и юрлица заполняют ее одинаково, каких-то существенных различий нет, поэтому наш пример подойдет для всех – он отражает основные моменты. Различия в заполнении книги обусловлены лишь разными объектами налогообложения. Здесь приведен пример для УСН-Доходы.

Итак, несколько основных моментов:

Форма КУДИР унифицирована, бланк утвержден Приказом Минфина РФ № 135н от 22.10.2012 г. В нем можно найти саму форму и указания для ее заполнения.

Заполнить КУДИР самостоятельно довольно просто, особенно для ИП с небольшим количеством операций. Также можно воспользоваться услугами бухгалтера или специальными онлайн-сервисами. Мы сегодня расскажем о том, как заполнить КУДИР самому.

Итак, если эту статью читают те, кто никогда не видел форму КУДИР, ее можно скачать здесь и распечатать. В форме вы увидите 4 раздела.

Разберемся с ними по очереди:

Эти два раздела заполняют только те, кто перешел на УСН с базой Доходы — расходы.

Что в итоге? ИП на УСН-Доходы должен заполнить титульник, разделы I и IV.

В статье мы будем показывать скриншоты, но вы также можете скачать заполненный образец КУДИР в конце стать, если плохо читается информация на скриншотах.

Шаг 1: Заполняем титульный листЧто надо указать на титульнике? Прописываем следующие данные:

Пример заполнения титульника КУДИР представлен ниже:

ИП на УСН-Доходы записывает в этом разделе свои доходы. Некоторые расходы тоже указываются, но об этом скажу чуть ниже.

Итак, в разделе есть четыре таблицы – по одной на квартал. Каждая операция прописывается в отдельной строке, количество строк добавляете сами, когда печатаете форму. В таблице 5 граф:

Приведем несколько примеров, так как доход может поступать по-разному:

Важно! Так можно оформлять БСО, выписанные за один день, – у них у всех будет одна дата. БСО за разные дни нельзя отразить все вместе одной строкой.

Пример заполнения КУДИР в каждом случае приведен ниже:

Бывают ситуации, когда вам нужно оформить возврат, а приход уже записан в КУДИР. Это можно сделать сторнирующей записью. Сумма возврата также отражается по графе «Доходы», но со знаком «минус».

Формат оформления записи смотрите в примере выше. В п. 4 отражен возврат поставщику излишне уплаченной суммы аванса.

По окончании квартала в таблице выводится итоговая сумма доходов. У нас в примере она составила 27 600 рублей. Остальные таблицы заполняются в течение 2, 3 и 4 кварталов. В них подводятся итоги доходов по кварталам и нарастающие итоги за полугодие, 9 месяцев и год. Представим, что в следующих периодах никаких операций у нас не было, тогда оставшиеся таблицы будет такими:

В некоторых случаях плательщики УСН-Доходы показывают в КУДИР и расходы. Таких случая фактически два:

Эти суммы отражаются сразу в двух графах – как доходы и как расходы. В итоге они взаимопогашают друг друга и не оказывают никакого влияния на расчет базы для налога. Пример оформления такой записи вот:

Справка к разделу I не заполняется, в ней проставляют сведения те, кто выбрал УСН с другой базой.

Шаг 3: Заполняем Раздел IVВ этом разделе приведена большая таблица, но в ней нет ничего сложного. Она разделена на 10 граф:

Как заполнять этот раздел? Если вы ИП, который работает один, без привлечения работников, то здесь надо указать оплату взносов в фонды за себя. Например, вы перечислили их всей суммой в ПФР и ФФОМС в марте: 18 611 рублей в ПФР, 3 651 рубль в ФФОМС.

Заполненный раздел будет выглядеть так:

Далее останется только подвести итоги по кварталам и по периодам нарастающим итогом.

ИП с работниками в этом разделе должны показывать не только платежи за себя, но и суммы, уплаченные за своих работников, так как их в установленных пределах можно также вычесть из налога.

Организации заполняют КУДИР аналогично. На титульном листе указывают свое наименование, ИНН и КПП, адрес места нахождения. В отражении доходов различий никаких нет. В Разделе IV, также как и ИП с работниками, показывают суммы платежей за своих сотрудников.

Скачать заполненный образец, который был представлен в статье, вы можете по ЭТОЙ ссылке .

Понравилась статья? Отблагодарите автора, поделитесь с друзьями!

Здравствуйте! У меня интернет-магазин. УСН 6%. Платежи за товар приходят на р/с в банке несколькими способами:

1) Эквайринг (банковскими картами онлайн) самого банка. Банк удерживает % комиссии и после этого перечисляет ден.средства на мой р/с

2) Сервис Яндекс Касса (покупатели переводят различными способами Яндекс Кассе (банковскими картами онлайн, электронные деньги, со счета мобильного, наличными через терминалы и прочее). Яндекс касса удерживает % комиссии и после этого перечисляет ден.средства на мой р/с

3) Служба доставки. При получении товара покупатель на месте оплачивает наличными или банковской картой, Доставка удерживает % комиссии и зачисляет на мой р/с оставшуюся сумму.

Все 3 организации предоставляют в эл.виде акты об оказании услуг, где указывают сумму поступлений, сумму перечислений и удержанный %.

Вопросы:

1) Как я понимаю, авансовые платежи и налог мне необходимо платить со всей суммы, которую покупатель перечислил этим организациям, а не с той суммы, которую мне в дальнейшем перечисляют на р/с?

2) Как мне корректно отражать записи в КУДИР?

— В столбце №2 «Дата и номер первичного документа» мне писать дату акта и его номер? В столбце №3 «Содержание операции» писать поступления на р/с по Акту об оказании услуг № такой-то по Договору № такой-то от 17.08.2016 г. за период такой-то (допустим, 01.08.2016-31.08.2016)? В столбце №4 «Доходы» получается вписывать сумму, поступившую за месяц?А если деньги организации мне переводят не ежемесячно, а ежедневно, а акт выставляется ежемесячно, то как быть в таком случае? Или в столбе №2 мне так и писать один и тот же Акт ( дату акта и его номер), а столбце №3 «Содержание операции» и столбце №4 «Доходы» писать ежедневные поступления? Но, допустим, в Акте от Яндекс кассы поступления не расписаны по дням. Но они помимо этого присылают на эл.почту ежедневно реестры. К сожалению, я не могу открыть их (у компьютера с этим трудности-не читаемый формат). И в таком случае в КУДИР мне необходимо вписывать доходы на основании реестра (он и будет первичным документом?),а не на основании ежемесячного акта об оказании услуг?

3) И как правильно истолковать эти операции поступления денежных средств на р/с — это все виды эквайринга? Это же не выручка через агента (посредника)?

4) Естественно, все эти реестры и акты не имеют как таковых подписей и печатей, так как все мы находимся в разных городах, представительства у них в моем городе нет. Не будет ли в дальнейшем при отчетности это проблемой?

Спасибо!

Сентябрь 22nd, 2016 в 10:39

Добрый день!

1. Да, налог в вашем случае УСН 6% считается со всей суммы, которую перечисляет покупатель. Комиссия посредников в этой цепочке — это ваш расход, но на УСН 6% он в расчете базы для налога не учитывается.

2. В КУДИР отражаете данные на основании актов об оказании услуг. Если он выставляется раз в месяц, то указываете, что поступление доходов за такой-то период.

3. Это эквайринг. Выручка через посредника — это, скорее, продажа товаров через агента, которому уплачиваются комиссионные. У вас эквайринг, Яндекс Касса и доставка удерживают процент за перечисление денежных средств, то есть, по сути, за свою работу. Ваши товары продаете вы, а не они.

4. Почему нельзя получить акт почтой? Можно еще дополнительно получать выписку банка, где будут указаны суммы поступлений на ваш р/с.

Сентябрь 26th, 2016 в 07:28

Спасибо большое за ваши ответы и вашу работу!

В принципе, вы правы, можно просить отправлять почтой. По эмэил это быстрее происходит) Да и работа у них так налажена. Нужно еще почитать в договоре об актах..

Ведение книги учета доходов и расходов для владельцев малого бизнеса – обязательное занятие. Причем ведение книги доходов и расходов – это не только процедура, помогающая отслеживать движение средств при начинании собственного дела, но и обязательный по закону документ .

Законодательство по поводу обязательного ведения книги доходов и расходов то и дело обновляется и изменяется.

Например, для индивидуальных предпринимателей. которые зарегистрированы как плательщики единого налога на вмененный доход, вести книгу учета доходов и расходов вовсе не обязательно .

При сдаче отчетности в налоговую службу таким владельцам малого бизнеса вполне достаточно представить только налоговую декларацию по единому налогу на вмененный доход .

Если же индивидуальный предприниматель переходит с упрощенной системы налогообложения на общую, но в дальнейшем после перехода хочет предоставлять отчеты с доходом, равным нулю, ему совсем не обязательно вести книгу учета доходов и расходов.

Так как, согласно действующему законодательству, для предпринимателей, использующих общую систему налогообложения, ведение книги доходов и расходов не регламентировано законом .

Однако, бизнесмен полностью отказаться от ведения подобного документа, на стадии организации бизнеса и дальнейшего его развития, не может. Ведь на основании именно этой книги он составляет декларацию о расходах и доходах. на основе которой рассчитывается сумма налогов.

Также нет четко установленного законом порядка ведения книги учета доходов и расходов. Такой порядок установлен законом только для индивидуальных предпринимателей, чей бизнес связан со сферой торговли. Но и этот документ не имеет статуса нормативного акта, так что он может использоваться не как указания к действию, а как обычные рекомендации.

При ведении книги учета доходов и расходов индивидуальный предприниматель обязан заполнять ее в момент предоставления услуг, продажи товаров или изготовления продукции .

Все записи в книге должны вестись в строго хронологическом порядке .

Штраф за неведение или не правильное ведение книги доходов и расходов существует. Но если книга не ведется из-за приостановки предпринимательской деятельности, наложить такой штраф налоговые инспекторы не имеют права.

Для индивидуальных предпринимателей, которые являются плательщиками ЕНВД, ведение книги доходов и расходов состоит из заполнения четырех граф:

- «сумма выручки (дохода)»;

«затраты на производство продукции»;

Если вы используете общую систему налогообложения, вести книгу доходов и расходов необходимо в обязательном порядке.

Такая книга учета доходов и расходовведется ровно год. после окончания года на новый налоговый период владелец бизнеса обязан начать новую книгу доходов и расходов, предварительно зарегистрировав ее в налоговой инспекции.

При регистрации книги в налоговой, в ней предварительно фиксируется количество страниц, а также на последней странице проставляется порядковый номер с печатью.

Если в книге учета доходов и расходов допускаются исправления – после каждого должна стоять подпись предпринимателя.

Вести книгу учета доходов и расходов сегодня разрешается и в электронном виде. но при сдаче отчетности и предъявлении книги доходов и расходов в налоговые органы, всю информацию необходимо перенести на бумагу. Такой порядок ведения книги намного проще и удобнее в плане редакции информации и данных в ней.

Следует учесть, что книга учета доходов и расходов для ИП, находящихся на общей системе НО отличатся от упрощенцев:

Файлы для скачивания

Книга доходов и расходов при УСН «доходы» 2016 (образец заполнения - в конце статьи) оформляется на бланке, утвержденном приказом Минфина России от 22 октября 2012 г. № 135н. Поговорим о ней подробно.

Книга доходов и расходов при УСН «доходы» 2016 предназначена для того, чтобы организации и предприниматели на упрощенке отражали хозяйственные операции, совершенные в отчетном (налоговом) периоде.

Книга доходов и расходов при УСН «доходы» 2016: общие правила заполненияЗаписи о хозяйственных операциях вносите в книгу учета в хронологическом порядке на основании первичных документов (п. 1.1 Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н). Подробнее об этом см. Как отражать доходы и расходы в книге учета доходов и расходов при упрощенке.

Все показатели в книге учета доходов и расходов указывайте в полных рублях, без копеек. Это указано в титульном листе формы книги и подтверждается письмом Минфина России от 4 сентября 2013 г. № 03-11-11/36391.

Книга доходов и расходов при УСН «доходы» 2016 может вестись как на бумаге, так и в электронном виде (п. 1.4 Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н).

В зависимости от того, в каком виде ведется книга учета, порядок ее оформления различается.

Если налогоплательщик ведет книгу учета на бумаге, до начала записей в ней необходимо сделать следующее:

Это следует из положений пунктов 1.4 и 1.5 Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н.

Если налогоплательщик ведет книгу учета в электронном виде, то по окончании налогового периода книгу нужно:

По итогам каждого отчетного периода (I квартал, полугодие и девять месяцев) книгу учета, которая ведется в электронном виде, тоже нужно распечатывать на бумаге.

Нужно ли отражать в книге учета доходов и расходов хозяйственные операции, которые не влияют на расчет единого налога при упрощенке?

По общему правилу не нужно, однако есть исключения для некоторых видов расходов. Книга учета доходов и расходов представляет собой регистр налогового учета, предназначенный для правильного формирования налоговой базы по единому налогу при упрощенке. Никаких других целей ведение этой книги не преследует. Поэтому отражать в ней хозяйственные операции, не влияющие на расчет единого налога, необязательно. Это следует из положений статьи 346.24 Налогового кодекса РФ.

Книга доходов и расходов при УСН «доходы» 2016: разделыКнига учета доходов и расходов состоит из титульного листа и четырех разделов:

Те, кто платит налог с разницы между доходами и расходами, дополнительно к разделу I заполняют еще и справку с расшифровкой отдельных показателей. Выбранный объект налогообложения инспекторы смогут проверить по титульному листу книги учета доходов и расходов.

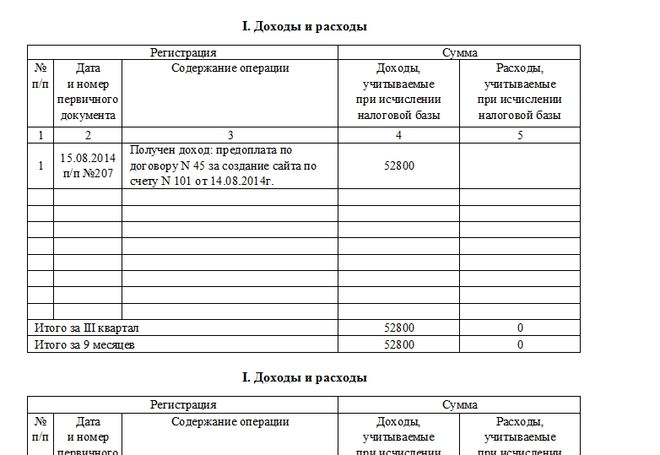

Раздел I книгиЭтот раздел включает в себя 5 граф. В графах 1–3 отражаются реквизиты первичных документов, подтверждающих совершение хозяйственной операции, и содержание самой операции.

В графе 4 отражаются суммы доходов, учитываемых при расчете налоговой базы. Эту графу заполняют все организации независимо от выбранного ими объекта налогообложения. Состав доходов, которые должны быть указаны в графе 4, приведен в пункте 2.4 приложения 2 к приказу Минфина России от 22 октября 2012 г. № 135н.

В графе 5 отражаются суммы расходов, учитываемых при расчете налоговой базы. Состав расходов, которые могут быть указаны в этой графе, и порядок их отражения приведен в абзаце 1 пункта 2.5 приложения 2 к приказу Минфина России от 22 октября 2012 г. № 135н.

Организации, которые платят единый налог с разницы между доходами и расходами, заполняют графу 5 в обязательном порядке.

Организации, которые платят единый налог с доходов, обязаны отразить в данной графе:

Такие расходы отражайте в порядке, установленном пунктом 1 статьи 346.17 Налогового кодекса РФ. Другие расходы организации, которые платят единый налог с доходов, могут указывать в этой графе по собственному усмотрению.

Важно!

Как заполнять раздел I, выбрав объект «доходы минус расходы»

Те, кто платит налог с разницы между доходами и расходами, заполняют все разделы книги, а также справку к разделу I.

При заполнении раздела I укажите следующие данные:

Расходы на приобретение (создание) основных средств и нематериальных активов отразите в разделе II книги учета доходов и расходов. Данный раздел представляет собой таблицу, которая состоит из 16 граф.

В графе 1 отразите порядковый номер операции.

В графе 2 укажите наименование объекта основных средств или нематериальных активов. Наименование укажите так же, как и в документах на соответствующий объект (например, в техническом паспорте, инвентарной карточке).

В графе 3 проставьте число, месяц и год оплаты объекта основных средств или нематериальных активов. Данную графу заполните на основании первичных документов: платежных поручений или квитанций к приходным кассовым ордерам.

Графу 4 заполните только в случае, если основное средство подлежит госрегистрации. Укажите дату подачи документов на госрегистрацию.

В графе 5 укажите число, месяц и год ввода в эксплуатацию основного средства или нематериального актива.

В графе 6 отразите первоначальную стоимость основного средства, которое было приобретено или изготовлено в период применения упрощенки. При этом первоначальную стоимость нематериальных активов, которые были изготовлены в период применения упрощенки, отразите в том отчетном (налоговом) периоде, в котором произошло последним по времени одно из следующих событий:

В графе 7 укажите cрок полезного использования основных средств или нематериальных активов. Если объекты были приобретены (изготовлены) и введены в эксплуатацию в период применения упрощенки, то данную графу не заполняйте.

В графе 8 отразите остаточную стоимость основных средств и нематериальных активов до перехода на упрощенку. В графе 9 укажите количество кварталов, в течение которых объект эксплуатируется в данном налоговом периоде.

В графе 10 отразите долю стоимости объекта основных средств или нематериальных активов, которая принимается в расходы в налоговом периоде.

В графе 11 укажите долю стоимости объекта, которая принимается в расходы в каждом квартале отчетного (налогового) периода. Определить ее можно, если разделить данные графы 10 на данные графы 9. Значение этого показателя округлите до второго знака после запятой.

В графе 12 отразите сумму расходов, которая учитывается при расчете налоговой базы по налогу за каждый квартал налогового периода. Если основное средство или нематериальный актив были приобретены или изготовлены в период применения упрощенки, то такую сумму можно найти, перемножив значения граф 6 и 11 и разделив на 100.

Если же объекты организация приобрела до перехода на упрощенку, то величину для графы 12 определите, перемножив показатели граф 8 и 11 и разделив на 100.

В графе 13 отразите сумму расходов, которая учитывается при расчете налоговой базы по налогу за весь налоговый период. Для этого нужно умножить показатель графы 12 на показатель графы 9.

В графе 14 укажите сумму расходов, которую учли за предыдущие налоговые периоды. Посмотреть ее можно в графе 13 расчета за предшествующий год. Если объекты были приобретены (изготовлены) и введены в эксплуатацию в период применения упрощенки, то данную графу не заполняйте.

В графе 15 отразите часть расходов, которые подлежат списанию в последующих налоговых периодах. Определить ее можно, если вычесть из показателя графы 8 показатели граф 13 и 14. Если объекты были приобретены (изготовлены) и введены в эксплуатацию в период применения упрощенки, то данную графу не заполняйте.

В графе 16 укажите число, месяц и год выбытия (реализации) объекта основных средств или нематериальных активов. Итоговую строку в данном разделе заполните только по графам 6, 8, 12–15.

Раздел III книгиРаздел III книги учета доходов и расходов заполняют налогоплательщики, которые получили убыток по итогам прошлых налоговых периодов (п. 4.1 Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н).

Раздел IV книгиОрганизации, которые платят единый налог с доходов, могут уменьшить сумму единого налога (авансового платежа за отчетный период) при упрощенке на сумму налогового вычета, который включает в себя три элемента:

1) сумму страховых взносов, уплаченных в пределах начисленных сумм в том периоде, за который начислен единый налог (авансовый платеж);

2) сумму взносов по договорам добровольного личного страхования сотрудников на случай их временной нетрудоспособности. Этот вид расходов включите в состав налогового вычета при выполнении следующих условий:

- договоры заключены со страховыми организациями, имеющими действующие лицензии;

- предусмотренные договорами суммы страховых выплат не превышают размера пособий по временной нетрудоспособности, определенного в соответствии со статьей 7 Закона от 29 декабря 2006 г. № 255-ФЗ;

3) сумму выплаченных за счет средств организации больничных пособий за первые три дня нетрудоспособности. Но только в части, не покрытой страховыми выплатами, и по договорам, указанным в пункте 2.

Для расчета налогового вычета в книге учета доходов и расходов предназначен раздел IV. Правила заполнения этого раздела установлены в разделе V Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н.

Книга доходов и расходов при УСН «доходы» 2016: образец заполненияТе, кто платит единый налог с доходов, обязаны заполнять только раздел I и только в части, касающейся доходов. Из данного правила есть лишь два исключения. В книге отражают расходы:

Такие суммы показывайте в графе 5, как это предусмотрено пунктом 1 статьи 346.17 Налогового кодекса РФ. В частности, сумму полученной субсидии отразите в графе 4 раздела I, а в графе 5 укажите суммы расходов, которые организация осуществила за счет этих средств. Разница между этими показателями должна быть равна нулю.

По желанию, конечно, можно отражать в графе 5 и любые другие расходы, которые связаны с получением доходов. Но на расчет единого налога эти данные влиять не будут.

Приложение № 1

к приказу Минфина России

от 22.10.2012 № 135н

КНИГА

учета доходов и расходов организаций и индивидуальных предпринимателей,

применяющих упрощенную систему налогообложения

Образец заполнения книги доходов и расходов требуется организациям и индивидуальным предпринимателям перед окончанием налогового периода. Сегодня мы рассмотрим оформление этого документа на конкретном примере.

Существует ряд общих требований к заполнению книги учета доходов и расходов организаций и индивидуальных предпринимателей, использующих упрощенную систему налогообложения.

Организации и индивидуальные предприниматели должны вести Книгу учета доходов и расходов (далее – книга) в хронологической последовательности на основе первичных документов. Они обязаны обеспечивать полноту, непрерывность и достоверность учета показателей своей деятельности. Эти данные необходимы для расчета налоговой базы и суммы налога. Организации и индивидуальные предприниматели позиционным способом отражают все хозяйственные операции за отчетный (налоговый) период.

Заполнение книги учета доходов и расходов осуществляется на русском языке, а в случае, если применяется иностранный язык или один из языков народов, проживающих на территории России, все данные построчно должны быть переведены на официальный язык государства.

Заполнить книгу учета доходов и расходов можно типографским способом (бумажный формат), но не возбраняется и учет в электронном виде. Электронная книга расходов и доходов каждый отчетный и налоговый период должна быть выведена на бумажные носители. С началом нового финансового года (он же налоговый период) положено заводить новую книгу.

Книга должна быть прошнурована и пронумерована. На ее последней странице записывается количество заполненных страниц. Оно должно быть подтверждено подписью руководителя организации (индивидуального предпринимателя) и заверено печатью организации (индивидуального предпринимателя – при ее наличии). Те же действия проводит должностное лицо налогового органа, но еще до начала ведения книги. Заверение электронной книги доходов и расходов производится в таком же порядке, как и книги на бумажном носителе, но по окончании налогового периода.

Если в регистр отчетности вносятся обоснованные исправления, то они должны быть заверены подписью руководителя организации (индивидуального предпринимателя) с обязательным проставлением печати и обозначением даты исправления.

В титульный лист книги учета доходов и расходов необходимо точно внести все реквизиты организации или индивидуального предпринимателя. Обязательно нужно указать год, в котором книга будет заполняться.

Порядок заполнения раздела I «Доходы и расходы»

Используем пример заполнения книги расходов и доходов, приведенный в начале статьи.

Для заполнения книги расходов и доходов из журнала хозяйственной деятельности нужно перенести в книгу только те действия, которые непосредственно связаны с тандемом «доходы-расходы». В данном случае это манипуляции с порядковыми номерами: 3, 4, 5, 6, 7, 8, 9, 10, 16, 19. Согласно Налоговому кодексу РФ, кредитные средства в составе налогооблагаемых доходов не подлежат учету, поэтому операцию 17 мы не фиксируем в книге доходов и расходов.

В графе 4 должны быть указаны доходы, учитываемые при налогообложении. В нашем случае это сумма в 205 000 рублей.

Далее в графе 5 вносим сумму расходов, учитываемых для налогообложения (93450 рублей). Операция №18 связана с расходами на приобретение основных средств (пп. 1 п. 1, п. 3 и п. 4 ст. 346.16 НК РФ). Расходы на их приобретение могут быть учтены, только если соблюдены такие условия, как: покупка для использования в предпринимательской деятельности, ввод в эксплуатацию, подача документов на регистрацию в случае приобретения недвижимости и оплаты их полной стоимости. При этом включить последней датой квартала в расходы стоимость оплаченного и полученного основного средства можно в течение года. Стоимость основного средства делится на количество кварталов, оставшихся до конца года, и равными частями включается в расходы.

В операции №19 учтены рекламные расходы (пп. 20 п. 1 ст. 346.16 Налогового кодекса) в соответствии с п. 4 статьи 264 Налогового кодекса, не должны превышать 1% выручки от реализации товаров (работ, услуг). У предпринимателя затраты на рекламные цели произведены в сумме 6500 руб. а их предельный размер по итогам января составляет 2050 руб. (205 000 х 1%), поэтому эту сумму допустимо включить в расходы.

Материальные расходы, расходы на оплату труда (пп.1 п. 2 ст. 346.17 Налогового кодекса) и налоги (пп. 3 п. п. 2 ст. 346.17 Налогового кодекса) засчитываются в состав расходов только после их непосредственной оплаты, а именно в момент списания денежных средств с расчетного счета, выдачи из кассы либо погашения задолженности иным, не запрещенным законодательством способом (например, проведения взаимозачета). Кроме того, расходы на оплату стоимости товаров, приобретенных для дальнейшей реализации, производятся исключительно после их реализации (пп. 2 п. 2 ст. 346.17 Налогового кодекса. В связи с этим датой отражения хозяйственных операций будет последняя из дат, подтверждающая соблюдение обязательных условий включения затрат в расходы (в нашем случае операции в журнале №1, №3, №4, №10 и №16, относящиеся к реализации товаров от 17.01.10 г. №1, соответствуют операциям в книге №7 и №8).

В используемом нами образце заполнения книги учета доходов и расходов поставка товара и его оплата не совпадают (10.01.10 – 74000 рублей – приход товара, 12.01.10 – 70000 руб. – частичная оплата). Для включения стоимости товара в расходы должны быть соблюдены 4 условия: товар должен быть получен от поставщика, оплачен ему, отгружен покупателю и им оплачен. В нашем примере заполнения книги доходов и расходов поставка товара и его оплата не совпадают (10.01.10 – 74 000 руб. – приход товара, 12.01.10 – 70000 руб. – частичная оплата). И оплата от покупателя, и отгрузка ему тоже не совпадают (отгрузка товара – 17.01.10 на сумму 175000 руб. и 31.10.10 на сумму 30000 рублей, оплата 12.01.10 – 205 000 руб.). Нам нужно рассчитать стоимость оплаченного и отгруженного товара. Это можно сделать двумя способами.

Отгрузка произведена 17.01.10 г. Рассчитаем коэффициент реализации товаров для учета корректировки расходов: 175 000 руб. / 205 000 руб. = 0,85366.

Вычислим сумму оплаченных расходов: 70000 руб. х 0,85366 = 59 756,14 руб. Полученные суммы расходов отражаются в книге по последним из дат, т.е. с учетом наших условий по датам реализации товаров.

Итак, 17.01.10 г. нам необходимо занести в книгу расходы в сумме 59 756,14 руб. – операция №7 (в момент 1 реализации). В этом случае осталась не учтенной в расходах сумма остатка неоплаченного товара – 4000 руб. (74 000 руб. – 70 000 руб.), которую можно будет включить в расходы в момент ее оплаты.

Определим сумму материальных расходов с учетом средней наценки товаров.

74 000 руб. / 205 000 руб. = 0,360976 – коэффициент наценки

70 000 руб. / 74 000 руб. = 0,945946 – коэффициент оплаты

175 000 руб. х 0,360976 = 63 170,73 руб. – стоимость реализованного товара 17.01.10 г.

63 70,73 х 0,945946 = 59 756,10 руб. – стоимость товара с учетом корректировки по оплате, включаемая в расходы (операция №7 в книге);

30 000 руб. х 0,360976 = 10 829,27 руб. – стоимость реализованного товара 31.01.10 г.

10 829,2 х 0,945946 = 10 243,90 руб. – стоимость товара с учетом корректировки по плате, включаемая в расходы (операция №8 в книге).

Порядок заполнения раздела II «Расчет расходов на приобретение (сооружение, изготовление) ОС и на приобретение (создание самим налогоплательщиком) НМА, учитываемых при исчислении налоговой базы по налогу за отчетный (налоговый) период»

Заполнить книгу учета доходов и расходов в этом разделе должен налогоплательщик, выбравший в качестве объекта налогообложения доходы, уменьшенные на величину расходов.

При заполнении данного раздела нужно указать отчетный (налоговый) период, за который производится расчет затрат на приобретение (сооружение, изготовление, создание самим налогоплательщиком) основных средств (ОС) и нематериальных активов (НМА), учитываемых при исчислении налоговой базы по налогу (I квартал, полугодие, 9 месяцев, год).

Эти расходы определяются в порядке, предусмотренном пунктом 3 статьи 346.16 Налогового кодекса. При этом затраты учитываются только по оплаченным основным средствам и нематериальным активам, применяемым для ведения предпринимательской деятельности.

Сведения по приобретенным (сооруженным, изготовленным, созданным самим налогоплательщиком) и оплаченным объектам ОС или НМА отражаются в разделе позиционным способом отдельно по каждому объекту.

Далее указывается по графам:

1 – порядковый номер операции;

2 – наименование объекта основных средств или нематериальных активов в соответствии с техническим паспортом, инвентарными карточками и иными документами на объект ОС или НМА;

3 – число, месяц и год оплаты объекта ОС или НМА на основании первичных документов (платежные поручения, квитанции к приходным кассовым ордерам, иные документы, подтверждающие факт оплаты);

4 – число, месяц и год подачи документов на государственную регистрацию объектов ОС, права на которые подлежат государственной регистрации в соответствии с законодательством РФ (за исключением основных средств, введенных в эксплуатацию до 31.01.1998);

5 – число, месяц, год ввода в эксплуатацию (принятия к бухгалтерскому учету) объекта ОС или НМА;

6 – изначальная стоимость объекта ОС или НМА, определяемая в порядке, установленном нормативными правовыми актами о бухгалтерском учете. При этом первоначальная стоимость сооружения, изготовления и создания самим налогоплательщиком объекта ОС и НМА, учитываемого в порядке, предусмотренном подп. 1 и 2 п. 3 ст. 346.16 Налогового кодекса, указывается в графе 6 в том периоде, в котором произошло последним по времени одно из следующих событий: оплата (завершение оплаты) сооружения, изготовления данного объекта; ввод его в эксплуатацию; подача документов на государственную регистрацию прав на объект ОС. Например, в случае, если какое-либо из вышеуказанных событий произошло в 2011 году, а остальные - в 2012 году, то стоимость сооружения, изготовления ОС указывается в отчетном (налоговом) периоде 2012 года;

7 – срок полезного использования объекта ОС или НМА, определяемый в порядке, предусмотренном п. 3 ст. 346.16 Налогового кодекса. По ОС и НМА, приобретенным (сооруженным, изготовленным, созданным самим налогоплательщиком) и введенным в эксплуатацию (принятым к бухгалтерскому учету) в период применения упрощенной системы налогообложения, графы 7 и 8 не заполняется. Эти графы нужны для учета и списания ОС, которые введены в эксплуатацию до перехода на УСН, и списываются в особом порядке);

8 – остаточная стоимость объекта ОС или НМА, приобретенного (сооруженного, изготовленного, созданного самим налогоплательщиком) до избрания им упрощенной системы налогообложения. Остаточная стоимость данных объектов определяется и отражается на дату перехода на упрощенную систему налогообложения.

Порядок заполнения раздела III «Расчет суммы убытка, уменьшающей налоговую базу по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения» (коды строк 010-200)

Заполнение книги доходов и расходов в этом раздел заполняется организацией или индивидуальным предпринимателем, выбравшими в качестве объекта налогообложения «доходы минус расходы» и получившими по итогам предыдущего (предыдущих) налогового (налоговых) периода (периодов) убытки от осуществляемой предпринимательской деятельности.

По строкам с кодами указывается:

010-110 - сумма не перенесенного на начало налогового периода убытка - всего, в том числе с разбивкой по годам его образования (соответствует значению показателей по кодам строк 150-250 раздела III книги доходов и расходов за предыдущий налоговый период); 120 – налоговая база за финансовый год (соответствует значению показателя по коду строки 040 справочной части раздела I книги доходов и расходов за истекший налоговый период);

130 – сумма убытка по коду строки 010, уменьшающая налоговую базу за истекший налоговый период по коду строки 120;

140 – сумма убытка за налоговый период (совпадает по значению с показателем по коду строки 041 справочной части раздела I книги доходов и расходов за предыдущий налоговый период);

150 – сумма не перенесенного убытка на конец налогового периода всего (код строки 010 – код строки 130 + код строки 140). Значение показателя по коду строки 150 переносится в раздел III книги доходов и расходов за следующий налоговый период и указывается по коду строки 010;

160-250 – суммы не перенесенного убытка на конец налогового периода по годам его формирования. Сумма значений показателей по кодам строк 160-250 соответствует значению показателя по коду строки 150 раздела III книги доходов и расходов. Значения показателей по кодам строк 160-250 переносятся в раздел III книги доходов и расходов за следующий налоговый (отчетный) период и указываются по кодам строк 020-110.

Надеемся, образец заполнения книги учета доходов и расходов как формы отчетности организации или индивидуального предпринимателя перед налоговыми органами, который мы разобрали, окажется вам полезным.

29 Сентября 2016

В период простоя работнику в общем порядке выплачивают заработную плату, а не компенсационные выплаты. Оплату простоя облагают страховыми взносами в ПФР, ФФОМС, ФСС России и взносами на "травматизм". Если время простоя оплачивается, то указанный период засчитывают в страховой стаж сотрудника.

Хотя аптечное учреждение занимается довольно узким и специфическим видом деятельности и, как правило, не ведет деятельности за рамками своего профиля, если оно находится на общем режиме налогообложения, ему необходимо позаботиться о соблюдении раздельного учета различных видов реализуемой продукции, чтобы не допустить ошибок при исчислении НДС.

С 1 января 2017 года вступит в силу недавно принятый Федеральный закон № 238‑ФЗ «О независимой оценке квалификации» (далее – Закон № 238‑ФЗ), устанавливающий порядок прохождения такой оценки работниками. Одна из целей введения этой процедуры – создание для работника возможности подтвердить свою квалификацию не у своего работодателя или образовательном учреждении, а в других, независимых, специально созданных для этого организациях. Предполагается, что такая оценка будет удобна не только для работников, но и для работодателей. Правда, убедиться в этом мы сможем еще не скоро. А пока попробуем разобраться, что на сегодняшний момент установил законодатель по поводу независимой оценки квалификации работника.

28 Сентября 2016

Если налоговые платежи перечисляются в бюджет с опозданием (то есть с нарушением установленных сроков), то помимо самих налогов необходимо дополнительно уплатить еще и пени. Расчет пеней является, пожалуй, одной из самых рутинных задач, которую приходится решать бухгалтеру. Впрочем, для ее успешного выполнения ему нужно учесть ряд нюансов.

Торговое предприятие (применяющее УСНО) планирует принять участие в региональной выставке-ярмарке «Школьный базар». Должно ли оно оборудовать торговое место ККТ либо торговлю можно осуществлять без применения кассового аппарата (выдавать покупателям по их требованию квитанции)?

Семинары