Рейтинг: 5.0/5.0 (1778 проголосовавших)

Рейтинг: 5.0/5.0 (1778 проголосовавших)Категория: Бланки/Образцы

Номер в формате PDF

Уважаемые друзья и коллеги!

Уважаемые друзья и коллеги!

Подходит к концу еще один насыщенный год. Совсем скоро мы окунемся в праздничную атмосферу, а новогодние хлопоты станут такими же важными, как отчеты и договоры. Чтобы рабочие дела не заставляли вас засиживаться на работе, не забывайте про инструменты системы КонсультантПлюс, которых в 2015 году стало еще больше.

Мы не только улучшили поиск информации и добавили много новых практических материалов. Мы еще и постарались сделать систему более персональной, удобной для конкретного специалиста компании.

Традиционно в нашем новогоднем бюллетене мы подводим итоги и напоминаем о некоторых интересных новшествах. Это лишь малая часть разработок. На следующий год у нас запланировано много новых продуктов и решений. Спасибо, что доверяете нам!

Хочу поздравить вас с наступающим Новым годом и пожелать вам здоровья, благополучия, успехов! Поскорее завершайте все дела уходящего года и начинайте подготовку к такому любимому и теплому зимнему празднику!

С уважением,

Дмитрий Новиков,

генеральный директор

компании "КонсультантПлюс"

Составить учетную политику на 2016 г. помогут:

• коммерческим организациям - "Конструктор учетной политики";

• бюджетным организациям - образцы учетной политики

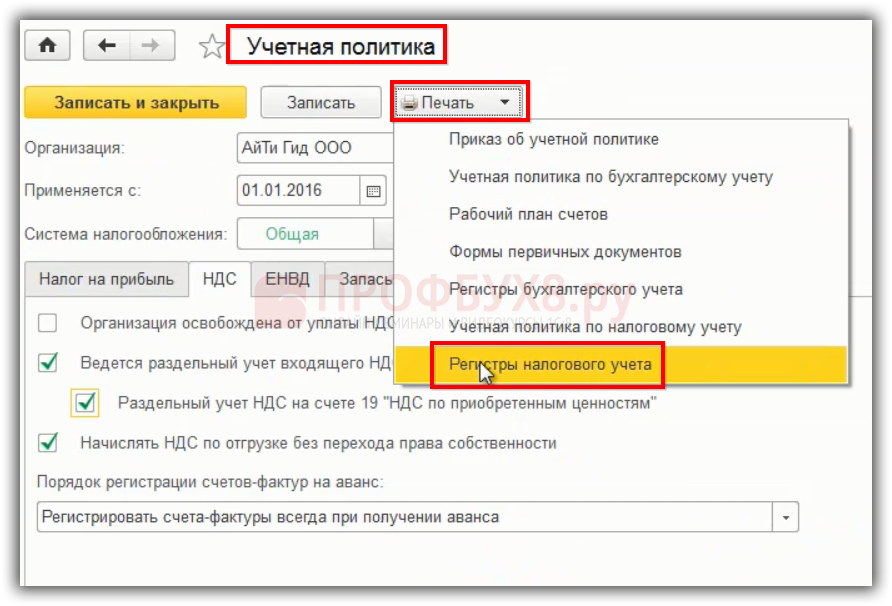

"Конструктор учетной политики"

"Конструктор учетной политики"

В декабре в онлайн-сервис будут включены учетные политики для целей бухгалтерского учета и налогообложения на 2016 г. Они адресованы организациям, применяющим общую систему налогообложения, а также организациям, применяющим УСН.

В декабре в онлайн-сервис будут включены учетные политики для целей бухгалтерского учета и налогообложения на 2016 г. Они адресованы организациям, применяющим общую систему налогообложения, а также организациям, применяющим УСН.

Составить учетную политику на 2016 г. поможет "Учетная политика для целей бухгалтерского учета (2016 год)". В ней учтены все нововведения, которые могут быть отражены в учетной политике. Например, условие о порядке отражения в бухгалтерском учете торгового сбора включено в раздел "Доходы и расходы" Конструктора.

В приложение к учетной политике "Формы первичных учетных документов, применяемые организацией" добавлены самостоятельно разработанные формы по учету результатов инвентаризации.

В предупреждения о различиях между бухгалтерским и налоговым учетом добавлены ссылки на схемы проводок, в которых рассмотрен учет по ПБУ 18/02 в аналогичных ситуациях. Такие предупреждения появляются у организаций - плательщиков налога на прибыль.

Учетная политика для целей налогообложения: ОСНДля организаций, применяющих общую систему налогообложения, "Учетная политика для целей налогообложения (ОСН, 2016 год)" дополнена новым приложением - "Методика раздельного учета НДС". Это приложение будет интересно тем организациям, которые одновременно осуществляют облагаемые и не облагаемые НДС операции или у которых есть операции, облагаемые НДС по ставке 0%. С помощью нового приложения в учетной политике можно закрепить подробное описание порядка организации раздельного учета НДС и всех операций, с ним связанных.

Также в "Учетной политике для целей налогообложения (ОСН, 2016 год)" учтены изменения Налогового кодекса РФ с 2016 г. которые могут повлиять на выбор способов и методов ведения учета при формировании учетной политики на 2016 г. В числе таких изменений:

"Учетная политика для целей налогообложения (УСН, 2016 год)" дополнена вариантом выбора налоговой ставки по УСН. Напомним, что с 1 января 2016 г. вступает в силу изменение НК РФ, которое предоставляет субъектам РФ право устанавливать налоговые ставки в пределах от 1 до 6% при объекте налогообложения "доходы".

Образцы учетных политик для учреждений государственного сектора

Образцы учетных политик для учреждений государственного сектора

Во второй половине декабря специалисты госучреждений могут посмотреть в системе КонсультантПлюс образцы учетных политик на примере конкретных организаций, в том числе новые материалы на 2016 г.:

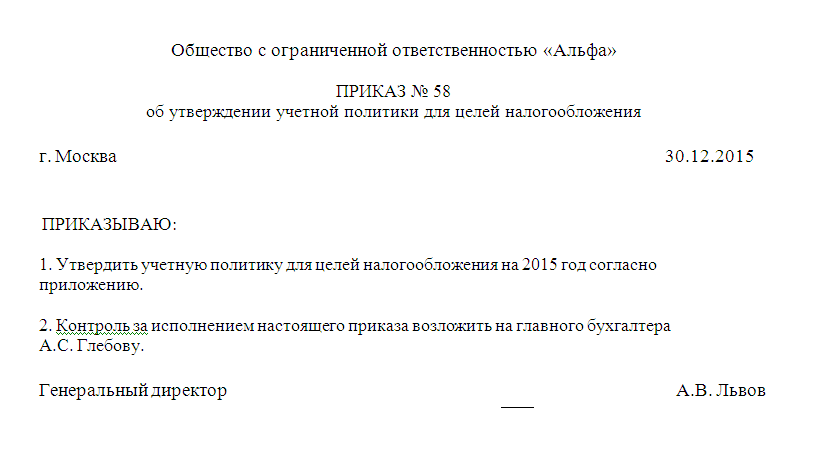

Каждый пример содержит образец приказа об учетной политике, учетную политику для целей бухгалтерского учета, учетную политику для целей налогообложения, необходимые приложения.

Образцы подготовлены исходя из особенностей структуры, отраслевых и других особенностей деятельности каждого учреждения.

Приложения к учетным политикамВ рамках учетной политики утверждаются приложения, регулирующие особенности учета и хозяйственной деятельности учреждений. В разработанных образцах приведены самые востребованные из них, например:

Используйте Быстрый поиск в системе КонсультантПлюс. В поисковой строке задайте, например, "Образец учетной политики автономного учреждения" и нажмите кнопку "Найти". Из предложенного списка выберите документ, помеченный словом "Форма", - "Форма: Учетная политика автономного учреждения на примере ГАОУ ДОД "ДЮСШ N 1 (образование, общая система налогообложения)".

Практическое пособие по годовой бухгалтерской отчетности - 2015 в "Путеводителе по налогам"

Практическое пособие по годовой бухгалтерской отчетности - 2015 в "Путеводителе по налогам"

В пособии представлены необходимая информация для подготовки отчетности, примеры заполнения каждой формы с пояснениями и расчетами

Новое "Практическое пособие по годовой бухгалтерской отчетности - 2015" содержит:

Также в пособии есть информация о необходимости представления и опубликования аудиторского заключения вместе с бухгалтерской отчетностью организаций, подлежащих обязательному аудиту.

Порядок заполнения форм отчетностиВ пособии подробно рассмотрен порядок заполнения форм отчетности: бухгалтерского баланса, отчета о финансовых результатах, отчета об изменениях капитала, отчета о движении денежных средств и пояснений к бухгалтерскому балансу и отчету о финансовых результатах.

Даны ссылки на образцы заполнения форм бухгалтерской отчетности. С помощью удобных ссылок из образцов заполнения форм можно перейти в актуальные статистические классификаторы (ОКУД, ОКВЭД, ОКОПФ, ОКФС).

Упрощенная отчетностьВ новом пособии также рассмотрен порядок заполнения упрощенных форм бухгалтерского баланса и отчета о финансовых результатах. Представлять бухгалтерскую отчетность по этим формам могут организации, которые вправе применять упрощенные способы ведения бухгалтерского учета (например, субъекты малого предпринимательства).

Чтобы организации было легко понять, по какой форме сдавать отчетность, в пособии приводятся:

Уникальный раздел "Взаимоувязка показателей" поможет проверить, правильно ли сформирована отчетность. Раздел содержит таблицы соответствия показателей всех форм бухгалтерской отчетности. С помощью этих таблиц можно проверить, с чем должен совпадать тот или иной показатель и при каких условиях.

ИнвентаризацияВ каких случаях активы и обязательства подлежат инвентаризации, каковы особенности проведения инвентаризации отдельных видов активов и обязательств? Ответы на эти вопросы также есть в пособии: в него включена пошаговая инструкция по проведению инвентаризации - от создания инвентаризационной комиссии до отражения результатов инвентаризации в учете.

Представлены ссылки на образцы заполнения форм, используемых при подготовке и проведении инвентаризации, в том числе на образцы, которые не предусмотрены Альбомом унифицированных форм первичной учетной документации по учету результатов инвентаризации (утв. Постановлением Госкомстата РФ от 18.08.1998 N 88).

Из пособия можно перейти к схемам бухгалтерских проводок, в которых рассмотрен учет результатов инвентаризации в различных ситуациях. Пособие будет доступно с 10 декабря 2015 г.

Практическое пособие по заполнению отчета о целевом использовании средств в "Путеводителе по налогам"

Практическое пособие по заполнению отчета о целевом использовании средств в "Путеводителе по налогам"

Пособие будет востребовано бухгалтерами некоммерческих организаций

В пособии построчно рассмотрен порядок заполнения общеустановленной (полной) и упрощенной форм отчета о целевом использовании средств, приведены примеры заполнения строк отчета, имеются ссылки на образцы заполнения указанных форм отчета.

Кроме того, пособие содержит информацию по следующим вопросам:

Также подготовлены образцы заполнения отчета о целевом использовании средств (полная и упрощенная формы).

Как найтиЧтобы найти пособие, введите в строку Быстрого поиска: "заполнение отчета о целевом использовании средств".

Первым в списке будет "Практическое пособие по заполнению отчета о целевом использовании средств". Пособие появится в системе 10 декабря 2015 г.

Глазами эксперта

Глазами эксперта

Запрет заемного труда: есть ли альтернатива?

С 1 января 2016 г. Трудовым кодексом РФ будет запрещен заемный труд. Поскольку под таким трудом понимается использование "чужого" персонала сторонними лицами и организациями, вне закона окажутся существующие сейчас схемы предоставления работников, имеющие признаки заемного труда (например, аутстаффинг). На смену им Федеральным законом от 05.05.2014 N 116-ФЗ "О внесении изменений в отдельные законодательные акты Российской Федерации" вводится новая схема - деятельность по предоставлению труда работников (персонала) на временной основе.

Кто вправе предоставлять персоналПредоставлять свой персонал смогут только определенные организации. К ним относятся, во-первых, специально аккредитованные частные агентства занятости (кроме применяющих специальные налоговые режимы). Во-вторых, предоставлять персонал смогут компании (в т.ч. иностранные) и их аффилированные юридические лица при определенных условиях - если персонал направляется аффилированному лицу или при наличии акционерного соглашения.

Когда запрещено использовать "чужой" персоналЕсли раньше не было установлено запретов на использование "чужого" персонала, с 1 января 2016 г. такие запреты вводятся. Так, например, "чужим" работником нельзя заменить участников забастовки, лиц, находящихся в простое, или, например, поручить такому работнику выполнение вредных (3 и 4 степени) и опасных работ. Кроме того, если идет процедура банкротства, использовать персонал сторонней организации также нельзя.

Помимо таких запретов теперь важно будет учитывать цели использования "чужого" персонала. Персонал частного агентства занятости можно использовать в следующих целях: физическим лицам - для личного обслуживания, помощи в ведении домашнего хозяйства, компаниям и индивидуальным предпринимателям - для замены отсутствующего работника, за которым сохраняется место работы (например, на время декрета), а также для проведения работ, связанных с заведомо временным (до 9 месяцев) расширением производства или объема оказываемых услуг.

Необходимо учитывать, что упомянутыми случаями список ограничений и запретов на направление персонала к третьим лицам не исчерпывается. Федеральными законами могут быть установлены дополнительные запреты и ограничения.

В каком порядке предоставляется персоналПредоставлять персонал для работы у третьих лиц с 1 января 2016 г. необходимо по специальному договору о предоставлении труда работников (персонала), заключаемому между исполнителем (направляющей стороной) и заказчиком (принимающей стороной). Для заключения такого договора потребуется заручиться согласием сдаваемого в аренду работника направляющей стороны.

Кроме того, есть, например, дополнительные требования к частному агентству занятости. Направляя к заказчику работника, оно должно подписывать с ним дополнительное соглашение к трудовому договору, а также вносить в его трудовую книжку специальную запись о работе у третьего лица.

Обязательные гарантии "чужому" персоналуУсловия оплаты труда направляемого работника должны быть не хуже, чем у работников принимающей стороны, с аналогичными функциями и квалификацией. Если работа будет связана с вредными и (или) опасными условиями труда, работнику должны быть установлены компенсации на основании информации о характеристике условий труда на рабочем месте, предоставляемом принимающей стороной.

Кроме того, предусмотрена субсидиарная ответственность принимающей стороны по обязательствам перед "чужим" персоналом, которые должен выполнять его непосредственный работодатель (в том числе по зарплате и иным причитающимся такому персоналу суммам). Подробную информацию о запрете заемного труда можно найти в Путеводителях КонсультантПлюс и Конструкторе договоров (об этом читайте в следующих выпусках).

Новости КонсультантПлюс Поиск по статусу документа

Поиск по статусу документа

Для пользователей, которым важно понимать статус документа, в системе появились дополнительные возможности поиска. Теперь можно быстро находить документы, не вступившие в силу, отмененные или, наоборот, только действующие. Поле "Поиск по статусу" работает в карточках поиска разделов "Законодательство", "Судебная практика", "Международные правовые акты", "Технические нормы и правила", "Правовые акты по здравоохранению".

Напомним, что Карточка поиска раздела "Законодательство" является универсальной для поиска документов во всех разделах системы. Если в ней в поле "Поиск по статусу" задать значения "Не вступил в силу" или "Утратил силу или отменен", то система будет искать такие документы во всех разделах системы.

Новое в законодательстве в 2016 г.

Новое в законодательстве в 2016 г.

Узнать о том, что меняется в законодательстве в новом году, можно уже сейчас в Правовом и Таможенном календарях в системе. Появились календари на I квартал 2016 г. Календари напомнят о вступлении в силу важных документов в январе, феврале и марте.

Изменения законодательства в календарях представлены по дням недели. Есть краткие аннотации, ссылки на первоисточники.

Правовой и Таможенный календари размещены на вкладке "Справочная информация". Календари обновляются по мере вступления в силу новых документов. Для поиска актуальных календарей задайте в Быстром поиске "правовой календарь" или "таможенный календарь".

Проект нового Кодекса об административных правонарушениях

Проект нового Кодекса об административных правонарушениях

В систему КонсультантПлюс включена новость о проекте нового КоАП РФ. По сравнению с общими положениями действующего КоАП РФ новая редакция содержит много новшеств. В частности, правонарушения поделены на категории (грубые, значительные и менее значительные), предусмотрены новые виды наказаний (например, ликвидация юрлица). Законопроект детализирует составы ряда правонарушений особенной части КоАП РФ, например нарушений в сфере труда. Кроме того, планируется увеличить некоторые штрафы. Чтобы ознакомиться с новостью, в строке Быстрого поиска задайте "текст нового КоАП РФ".

© ЗАО "Консультант Плюс", 1997-2016

Учредитель - ЗАО "Консультант Плюс"

Зарегистрировано в Роскомпечати, рег. N 014076.

Адрес редакции: 117292, Москва, улица Кржижановского, 6

e-Mail: bulletin@consultant.ru

Web Site: http://www.consultant.ru/

Телефон/Факс: +7 495 956-82-83, +7 495 787-92-92

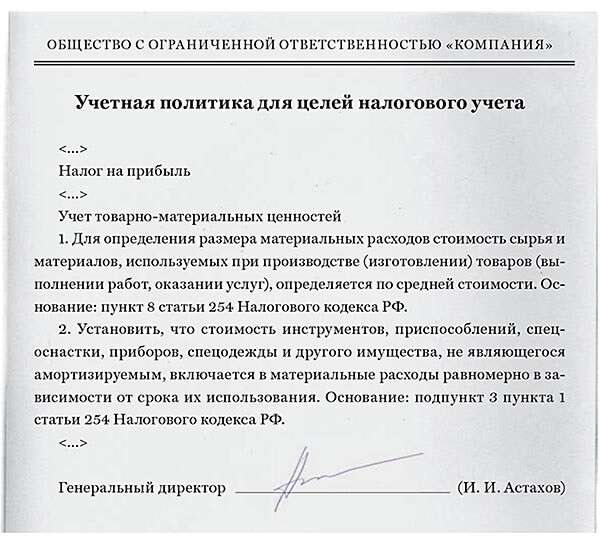

Налог на прибыль организаций

Порядок ведения налогового учета

1. Ведение налогового учета возлагается на бухгалтерию, возглавляемую главным бухгалтером.

2. Налоговый учет вести обособленно от бухгалтерского в самостоятельно разработанных регистрах налогового учета. Перечень регистров налогового учета приведен в приложении 1.

Основание: статья 313 Налогового кодекса РФ.

3. Учет доходов и расходов вести методом начисления.

Основание: статьи 271, 272 Налогового кодекса РФ.

Учет амортизируемого имущества

4. Срок полезного использования основных средств определяется по минимальному значению интервала сроков, установленных для амортизационной группы, в которую включено основное средство в соответствии с классификацией, утверждаемой Правительством РФ. В случае реконструкции, модернизации или технического перевооружения срок полезного использования основного средства увеличивается до предельного значения, установленного для амортизационной группы, в которую было включено модернизируемое основное средство.

Основание: постановление Правительства РФ от 1 января 2002 г. № 1 «О Классификации основных средств, включаемых в амортизационные группы», пункт 1 статьи 258 Налогового кодекса РФ.

5. Срок полезного использования основных средств, бывших в употреблении, определяется равным сроку, установленному предыдущим собственником, уменьшенному на количество лет (месяцев) эксплуатации данных основных средств предыдущим собственником. Норма амортизации по бывшим в употреблении основным средствам определяется с учетом срока полезного использования, уменьшенного на количество лет (месяцев) эксплуатации предыдущими собственниками.

Основание: пункт 7 статьи 258 Налогового кодекса РФ.

6. Срок полезного использования объекта нематериальных активов определяется исходя из срока действия патента, свидетельства, а также исходя из срока полезного использования, обусловленного соответствующим договором. По нематериальным активам, по которым определить срок полезного использования невозможно, применяется срок, равный 10 годам.

Основание: пункт 2 статьи 258 Налогового кодекса РФ.

7. Амортизацию по всем объектам амортизируемого имущества (основным средствам и нематериальным активам) начислять линейным методом.

Основание: пункты 1 и 3 статьи 259 Налогового кодекса РФ.

8. Амортизационная премия не применяется. Амортизация начисляется в общем порядке.

Основание: пункт 9 статьи 258 Налогового кодекса РФ.

9. Норма амортизации основных средств, являющихся предметом договора лизинга, определяется с учетом специального коэффициента в размере 3 (за исключением основных средств, относящихся к первой–третьей амортизационным группам).

Основание: подпункт 1 пункта 2 статьи 259.3, пункт 3 статьи 259.3 Налогового кодекса РФ.

10. Резерв на ремонт основных средств не создается. Расходы на ремонт основных средств признаются для целей налогообложения в составе прочих расходов в том отчетном периоде, в котором они были осуществлены, в сумме фактических затрат.

Основание: статья 260 Налогового кодекса РФ.

11. Налоговый учет операций с амортизируемым имуществом осуществляется с применением налогового регистра, форма которого установлена в приложении 2.

Основание: статья 313 Налогового кодекса РФ.

12. В стоимость материалов, используемых в хозяйственной деятельности, включается цена их приобретения (без учета НДС и акцизов), комиссионные вознаграждения, уплачиваемые посредническим организациям, ввозные таможенные пошлины и сборы, расходы на транспортировку, суммы, уплачиваемые организациям за информационные и консультационные услуги, связанные с приобретением материалов.

Основание: пункт 4 статьи 252, пункт 2 статьи 254 Налогового кодекса РФ.

13. Стоимость имущества, не являющегося амортизируемым имуществом, включается в состав материальных расходов в полной сумме по мере ввода его в эксплуатацию.

Основание: подпункт 3 пункта 1 статьи 254 Налогового кодекса РФ.

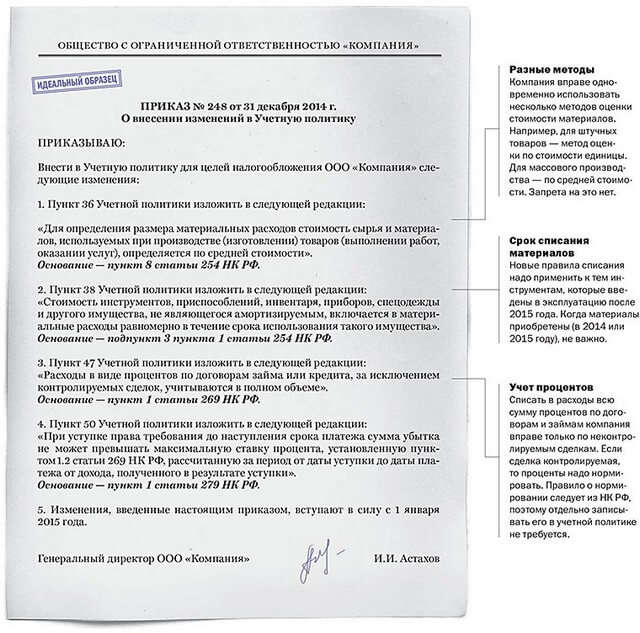

14. При выбытии материалы оцениваются по методу средней стоимости.

Основание: пункт 8 статьи 254 Налогового кодекса РФ.

15. Налоговый учет операций по приобретению и списанию материалов осуществляется на соответствующих субсчетах к счету 10 «Материалы» в порядке, определенном для целей бухгалтерского учета.

Основание: статья 313 Налогового кодекса РФ.

16. К прямым расходам на оказание услуг относятся:

– все расходы на приобретение материалов, используемых в процессе оказания услуг, кроме общехозяйственных и общепроизводственных материальных затрат;

– расходы на оплату труда персонала, непосредственно участвующих в процессе оказания услуг;

– суммы страховых взносов во внебюджетные фонды, начисленные на заработную плату персонала, участвующего в процессе оказания услуг;

– суммы начисленной амортизации по основным средствам, непосредственно используемым в процессе оказания услуг.

Основание: пункт 1 статьи 318 Налогового кодекса РФ.

17. Прямые расходы, осуществленные в отчетном (налоговом) периоде, в полном объеме относятся на уменьшение доходов от реализации данного отчетного (налогового) периода без распределения на остатки незавершенного производства.

Основание: пункт 2 статьи 318 Налогового кодекса РФ.

18. Отчисления в резерв по сомнительным долгам производятся ежеквартально.

Инвентаризация дебиторской задолженности в целях создания резерва проводится по состоянию на последний день отчетного квартала. Максимальный размер резерва по сомнительным долгам составляет 10% от выручки без учета НДС. Учет операций по начислению и использованию резерва осуществляется в регистре налогового учета, форма которого установлена в приложении 3.

Основание: статья 266 Налогового кодекса РФ.

19. Резерв по гарантийному ремонту и гарантийному обслуживанию не создается.

Основание: статья 267 Налогового кодекса РФ.

20. Налоговый учет расходов на оплату труда осуществляется в регистрах налогового учета, форма которых установлена в приложении 4.

Основание: статья 313 Налогового кодекса РФ.

21. Резерв предстоящих расходов на оплату отпусков не создается.

Основание: статья 324.1 Налогового кодекса РФ.

22. Резерв предстоящих расходов на выплату ежегодных вознаграждений за выслугу лет и по итогам работы за год не создается.

Основание: статья 324.1 Налогового кодекса РФ.

23. Расходы на приобретение права на заключение договора аренды на земельные участки признаются расходами отчетного (налогового) периода в размере, не превышающем 30 процентов налоговой базы предыдущего налогового периода, до полного признания всей суммы указанных расходов.

Основание: пункт 3 статьи 264.1 Налогового кодекса РФ.

24. При реализации и ином выбытии ценных бумаг их списание производится по стоимости единицы.

Основание: пункт 23 статьи 280 Налогового кодекса РФ.

25. Доходы и расходы от сдачи имущества в аренду признаются внереализационными доходами и расходами.

Основание: пункт 4 статьи 250, подпункт 1 пункта 1 статьи 265 Налогового кодекса РФ.

26. Доходы и расходы, относящиеся к нескольким отчетным периодам, распределяются равномерно в течение срока действия договора, к которому они относятся. В случае если дату окончания работ (оказания услуг) по договору определить невозможно, период распределения доходов и расходов устанавливается приказом руководителя организации.

Основание: пункт 1 статьи 272, пункт 2 статьи 271, статья 316 Налогового кодекса РФ.

27. Учет доходов и расходов от реализации вести в регистрах налогового учета, форма которых установлена в приложении 5.

Основание: статья 313 Налогового кодекса РФ.

28. Учет внереализационных доходов и расходов вести в регистрах налогового учета, форма которых установлена в приложении 6.

Основание: статья 313 Налогового кодекса РФ.

Порядок расчета авансовых платежей

29. Уплату ежемесячных авансовых платежей по налогу на прибыль производить исходя из одной трети фактически уплаченного квартального авансового платежа за квартал, предшествующий кварталу, в котором производится уплата ежемесячных авансовых платежей.

Основание: пункт 2 статьи 286 Налогового кодекса РФ.

30. Для определения сумм авансовых платежей и налога, подлежащих уплате по местонахождению обособленных подразделений, использовать показатели удельного веса остаточной стоимости амортизируемого имущества и среднесписочной численности работников.

Основание: пункт 2 статьи 288 Налогового кодекса РФ.

Налог на добавленную стоимость

31. Обособленные подразделения нумеруют счета-фактуры в пределах диапазона номеров, выделяемых головной организацией.

Основание: подпункт «а» пункта 1 приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

32. Учет освобожденных от НДС операций по реализации ценных бумаг ведется на субсчетах бухгалтерского учета обособленно. Прямые затраты на осуществление данного вида деятельности учитываются на субсчете «Операции с ценными бумагами» к счету 91«Прочие доходы и расходы». Косвенные затраты учитываются на субсчете «Затраты не реализацию ценных бумаг к распределению» к счету 26 «Общехозяйственные расходы».

Совокупные расходы на реализацию ценных бумаг в целях расчета 5-процентного барьера расходов на необлагаемую деятельность определяются как сумма прямых и соответствующей доли косвенных затрат.

Основание: подпункт 12 пункта 2 статьи 149, пункт 4 статьи 170 Налогового кодекса РФ.

33. Доля косвенных затрат, относящаяся к необлагаемым операциям, определяется пропорционально выручке от необлагаемой деятельности в общей сумме выручки от всех видов деятельности. Распределение косвенных затрат и расчет совокупных расходов на освобожденную от НДС деятельность осуществляется в регистре налогового учета, форма которого установлена в приложении 7.

Основание: пункты 4, 4.1 статьи 170 Налогового кодекса РФ, письмо ФНС России от 22 марта 2011 г. № КЕ-4-3/4475.

34. В целях ведения раздельного учета операций, облагаемых НДС, и операций, освобожденных от налогообложения, к счету 19 открываются субсчета:

19-1 «Операции, облагаемые НДС», на котором учитываются суммы налога, предъявленные поставщиками по товарам (работам, услугам), используемым в деятельности, облагаемой НДС. Суммы налога, учтенные на субсчете 19-1, принимаются к вычету в порядке, установленном статьей 172 Налогового кодекса РФ, без ограничений.

19-2 «Операции, освобожденные от налогообложения», на котором учитываются суммы налога, предъявленные поставщиками по товарам (работам, услугам), используемым в деятельности, не облагаемой НДС. Суммы НДС, принятые к учету на субсчете 19-2, в течение квартала к вычету не принимаются.

19-3 «Операции, облагаемые НДС и освобожденные от налогообложения», на котором учитываются суммы налога по товарам (работам, услугам), используемым в деятельности, облагаемой НДС и одновременно в освобожденной от налогообложения.

Основание: пункт 4 статьи 149, пункты 4, 4.1 статьи 170 Налогового кодекса РФ.

Утвердить на 2011 год учетную политику ООО "АБС" для целей за ведение бухгалтерского и налогового учета, подготовку первичных документов. Учетная политика для ООО на УСН на 2016 год образец по бухучету. Учетная политика для ООО. Налог на прибыль. Элемент учетной политики. Норма НК РФ. Варианты. Ограничения по применению. С помощью конструктора можно бесплатно составить учетную политику для учетную политику с учетом поправок, действующих с 1 января 2016 года? учетную политику для целей бухгалтерского и налогового учета, отразив в ней 2015 год не превышает 100 человек; доход без учета НДС за 2015 год.

Бесплатный онлайн сервис для подготовки учетной политики 2016 Учетная политика 2015 ОСН · Учетная политика 2015 УСН В 2015 году были внесены изменения в Налоговый кодекс РФ, которые повлияют на работу Для налогового учета амортизируемым признается имущество с первоначальной. СРОК СДАЧИ НАЛОГОВОГО РАСЧЕТА ЗА II квартал 2016 года в учетной политике порядок организации раздельного учета имущества для целей. Учетная политика - совокупность способов ведения бухгалтерского и налогового учета, Архивы образцов учетной политики. Учетная политика организации для целей бухгалтерского учета на 2015 год · Учетная учета на 2015 год · Учетная политика организации для целей налогового учета на 2014 год. 1. Учетная политика для целей бухучета: вновь созданная организация оформляет избранную.

Ведение бухгалтерского учета Образец учетной политики на 2015 год. политики на предприятии для целей бухгалтерского и налогового учета Бухгалтерский учет организации ООО «______» руководитель ведет лично. 1 фев 2016 Учетная политика – важная составляющая, используемая в формате В бухучете и налоговом учете важно вовремя и в полной мере отразить все в 2016 году, лучше провести по документам в конце отчетного 2015 года. Учетная политика ООО на 2016 год при УСН доходы, образец.

Учетная политика утверждается распоряжением руководителя организации, но теперь налогоплательщику позволяется самостоятельно определять порядок ведения налогового учета в учетной политике.

Если раньше налоговые инспекции и другие органы имели право устанавливать обязательные формы документов налогового учета, то теперь у них на это деяние прав нет.

Налогоплательщик собственноручно организует систему налогового учета по принципу последовательности применения правил и норм налогового учета. Речь идет о последовательном применении от одного налогового периода к другому.

Что же касается порядка налогового учета, то налогоплательщик устанавливает его в учетной политике для обложения налогом, утвержденного распоряжением руководителя организации.

Заполните поле под статьей и получите БЕСПЛАТНУЮ консультацию юриста!Елена Беспалова

Ну хоть уточните Вы ИП или ООО и на какой системе работаете.

Анатолий Иванов

Декларации, а какой формы зависит от системы налогообложения. Наверное, Вам дали список литературы рекомендуемой для изучения и называли ресурсы интернета - справочные системы Консультант+ или Гарант. Там есть специальные разделы с.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Елена Беспалова

Если вы ИП,то лучше конечно УСН.ВЕдение бух.учета в этом году не надо.Однако необходимо знать ,что с 2013 г все будут вести бух.учет.На УСН-можете платить налог от доходов 6% и "Доходы-Расходы"-15%.Просто надо просчитать ,что вам выгодно.

Анатолий Иванов

Для того чтобы определиться с выбором налогообложения надо знать чем Вы занимаетесь и какой планируете оборот Не надо мудрить. Если хотите, чтобы контрагенты (заказчики и подрядчики) с вами работали, то лучше ОСНО нет. Для этого нужно.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Елена Беспалова

Стучите в Агент, может чем и помогу.

Анатолий Иванов

Ну вот вы и попались нам, т. е. налоговой полиции! Если деятельность не ведется, нулевую отчетность по любой системе налогообложения надо сдавать, иначе штраф. Если ИП не выбирал никакой системы, то по ОСНО. Сдаете 3-НДФЛ и отчетность в.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Елена Беспалова

Расходы на приобретение кофемашины включайте в налоговую базу по налогу на прибыль. Налоговый кодекс РФ (пп. 7 п. 1 ст. 264) разрешает учесть расходы на обеспечение нормальных условий труда, но не уточняет, какие условия признаются.

Анатолий Иванов

Можно бы было побороться, но даже воду нельзя на затраты. Я бы наверное не стала рисковать. Поставьте на товар, потом спишите потихоньку, но опять же за счет чист. прибыли. типа купили для продажи кофе у вас же торговля. Если стоимость.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Елена Беспалова

Вообще-то, насколько я в курсе, продажа продукции собственного производства под ЕНВД не подпадает. Форма оплаты никакой роли не играет - или на р/с, или пробиваете чек ККМ. Если бы вы продавали товары, приобретенные для перепродажи, то.

Анатолий Иванов

Именно по вашей теме! Хотя тут с применением ККТ, но подходит и для вас. Очередное интересное Письмо было выпущено Минфином (от 30.04.2009 N 03-11-06/3/113). В нем указано, что если оформление сделки розничной купли-продажи, расчеты с.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

- чтобы не потерять.

Образец: Учетная политика организации 2015-2016 года - УСН, ЕНВД, ОСНО Содержание

Нужно ли регистрировать Учетную политику в налоговой? Учетную политику сдавать или регистрировать в ИФНС не нужно. Но, её могут запросить при сдаче отчетности. Учетную политику ведут все организации. ИП не ведут и не предоставляют никогда, т.к. у предпринимателей нет бух.учета. Образец УСН Скачать бесплатно: (для 2015-2016 года нужно подправить, но в основном подходит) Word (73 кб). Необходимо выбрать предложенные в образце варианты. Скачать пример: (для 2015-2016 года нужно подправить, но в основном подходит) Word (73 кб). Необходимо выбрать предложенные в образце варианты. Скачать бесплатно: (для 2015-2016 года нужно подправить, но в основном подходит) Word (73 кб). Необходимо выбрать предложенные в образце варианты. Скачать образец: (для 2015-2016 года нужно подправить, но в основном подходит) Word (73 кб). Необходимо выбрать предложенные в образце варианты. Образец ОСНО Производство Скачать бесплатно: (для 2015-2016 года нужно подправить, но в основном подходит) Word (73 кб). Скачать пример: (для 2015-2016 года нужно подправить, но в основном подходит) Word (73 кб). Услуги Скачать бесплатно: (для 2015-2016 года нужно подправить, но в основном подходит) Word (73 кб). Скачать образец: (для 2015-2016 года нужно подправить, но в основном подходит) Word (73 кб). ПБУ 1/08 "Учетная политика организации" I. Общие положения 1. Настоящее Положение устанавливает правила формирования (выбора или разработки) и раскрытия учетной политики организаций, являющихся юридическими лицами по законодательству Российской Федерации (за исключением кредитных организаций и бюджетных учреждений). Филиалы и представительства иностранных организаций, находящиеся на территории Российской Федерации, могут формировать учетную политику в соответствии с настоящим Положением либо исходя из правил, установленных в стране нахождения иностранной организации, если последние не противоречат Международным стандартам финансовой отчетности. 2. Для целей настоящего Положения под учетной политикой организации понимается принятая ею совокупность способов ведения бухгалтерского учета - первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности. К способам ведения бухгалтерского учета относятся способы группировки и оценки фактов хозяйственной деятельности, погашения стоимости активов, организации документооборота, инвентаризации, применения счетов бухгалтерского учета, организации регистров бухгалтерского учета, обработки информации. 3. Настоящее Положение распространяется: • в части формирования учетной политики - на все организации; • в части раскрытия учетной политики - на организации, публикующие свою бухгалтерскую отчетность полностью или частично согласно законодательству Российской Федерации, учредительным документам либо по собственной инициативе. II.

05.11.20151 8764 Образец учетной политики для ООО на ОСНО на 2015 год У каждого предприятия есть свои принципы заполнения всех форм бухгалтерских документов. Они прописываются в таком локальном акте, как учетная политика фирмы. Она корректируется ежегодно исходя из изменений, внесенных в налоговое и бухгалтерское законодательство.

И если ранее при ведении на предприятии налогового учета использовались формы документов, утвержденные на государственном уровне, то теперь данное правило ушло в прошлое.

Отныне в своей учетной политике предприятия сами вправе определять принципы ведения налогового учета. При этом следует опираться на то, что на предприятии налоговый учет должен вестись непрерывно, охватывая все налоговые периоды.

Сама же учетная политика, и соответственно, содержащиеся в ней правила налогового учета, должны утверждаться распоряжением руководителя компании.

Марина 1.04.2016 07:40 А при смене руководителя предприятия, в большинстве случаев, учетная политика тоже может поменяться, к тому же придется еще и объяснять эти изменения в документах. Стандартные образцы форм были лучшими, ведь тогда не было иных трактовок, и при проверке не приходилось еще кипу лишних бумаг предоставлять, регламентирующих данную учетную политику. А ведь эти документы еще и хранить нужно, одним словом — бюрократия процветает.

Основание: пункт 2 статьи 286 Налогового кодекса РФ. 30. Для определения сумм авансовых платежей и налога, подлежащих уплате по местонахождению обособленных подразделений, использовать показатели удельного веса остаточной стоимости амортизируемого имущества и среднесписочной численности работников. Основание: пункт 2 статьи 288 Налогового кодекса РФ. Налог на добавленную стоимость 31. Обособленные подразделения нумеруют счета-фактуры в пределах диапазона номеров, выделяемых головной организацией. Основание: подпункт «а» пункта 1 приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137. 32. Учет освобожденных от НДС операций по реализации ценных бумаг ведется на субсчетах бухгалтерского учета обособленно. Прямые затраты на осуществление данного вида деятельности учитываются на субсчете «Операции с ценными бумагами» к счету 91«Прочие доходы и расходы». Косвенные затраты учитываются на субсчете «Затраты не реализацию ценных бумаг к распределению» к счету 26 «Общехозяйственные расходы».

Совокупные расходы на реализацию ценных бумаг в целях расчета 5-процентного барьера расходов на необлагаемую деятельность определяются как сумма прямых и соответствующей доли косвенных затрат. Основание: подпункт 12 пункта 2 статьи 149, пункт 4 статьи 170 Налогового кодекса РФ. 33. Доля косвенных затрат, относящаяся к необлагаемым операциям, определяется пропорционально выручке от необлагаемой деятельности в общей сумме выручки от всех видов деятельности. Распределение косвенных затрат и расчет совокупных расходов на освобожденную от НДС деятельность осуществляется в регистре налогового учета, форма которого установлена в приложении 7. Основание: пункты 4, 4.1 статьи 170 Налогового кодекса РФ, письмо ФНС России от 22 марта 2011 г. №КЕ-4-3/4475. 34. В целях ведения раздельного учета операций, облагаемых НДС, и операций, освобожденных от налогообложения, к счету 19 открываются субсчета: 19-1 «Операции, облагаемые НДС», на котором учитываются суммы налога, предъявленные поставщиками по товарам (работам, услугам), используемым в деятельности, облагаемой НДС. Суммы налога, учтенные на субсчете 19-1, принимаются к вычету в порядке, установленном статьей 172 Налогового кодекса РФ, без ограничений. 19-2 «Операции, освобожденные от налогообложения», на котором учитываются суммы налога, предъявленные поставщиками по товарам (работам, услугам), используемым в деятельности, не облагаемой НДС. Суммы НДС, принятые к учету на субсчете 19-2, в течение квартала к вычету не принимаются. 19-3 «Операции, облагаемые НДС и освобожденные от налогообложения», на котором учитываются суммы налога по товарам (работам, услугам), используемым в деятельности, облагаемой НДС и одновременно в освобожденной от налогообложения. Основание: пункт 4 статьи 149, пункты 4, 4.1 статьи 170 Налогового кодекса РФ.

Количество сырья в НЗП на начало месяца, кг (показатель 10 ведомости за предыдущий месяц)

2. Суммовая оценка НЗП на начало месяца, руб. (показатель 11 ведомости за предыдущий месяц)

3. Количество сырья, отпущенного в производство за месяц, кг

4. Затраты за текущий месяц, руб. (дебетовый оборот счета 20 (23 - для тарного цеха), кроме корреспонденций со счетами 23, 25, 28)

5. Сумма затрат. приходящаяся на килограмм сырья, руб/кг ((показатель 2 + показатель 4) / (показатель 1 + показатель 3))

6. Количество сырья в выпущенном за месяц полуфабрикате, кг

7. Затраты на выпуск полуфабриката, руб. (показатель 6 x показатель 5)

8. Количество сырья в выпущенной за месяц продукции, кг

9. Затраты на выпуск продукции, руб. (показатель 8 x показатель 5)

10. Количество сырья в НЗП на конец месяца, кг (по результатам инвентаризации)

11. Затраты. приходящиеся на остаток НЗП на конец месяца, руб. (показатель 2 + показатель 4 - показатель 7 - показатель 9)

Доля, в которой перечисленные виды расходов включаются в расходы, связанные с реализацией ценных бумаг, определяется путем деления величины доходов от реализации ценных бумаг за налоговый период на общую сумму доходов организации от реализации товаров (работ, услуг), имущественных прав (без учета НДС), доходов от реализации ценных бумаг и доходов в виде начисленных процентов по долговым обязательствам за налоговый период.

Доля, в которой перечисленные виды расходов включаются в расходы, связанные с предоставлением займов, определяется путем деления величины начисленных за налоговый период процентов по предоставленным займам на общую сумму доходов организации от реализации товаров (работ, услуг), имущественных прав (без учета НДС), доходов от реализации ценных бумаг и доходов в виде начисленных процентов по долговым обязательствам за налоговый период.

- принимаются к вычету либо учитываются в стоимости пропорционально стоимости отгруженных товаров (работ, услуг), имущественных прав, соответственно облагаемых и не облагаемых НДС, в общей стоимости товаров (работ, услуг), имущественных прав, отгруженных за этот же налоговый период. "Входной" НДС в данном случае распределяется пропорционально стоимости отгруженных товаров (выполненных работ, оказанных услуг), операции по реализации которых подлежат налогообложению (освобождены от налогообложения), в общей стоимости товаров (работ, услуг), имущественных прав, отгруженных за налоговый период.

1.1.6. "Входной" НДС по основным средствам и нематериальным активам, принимаемым к учету в первом или втором месяцах квартала, распределяется пропорционально стоимости отгруженных в соответствующем месяце товаров (выполненных работ, оказанных услуг), переданных имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), в общей стоимости отгруженных (переданных) за месяц товаров (работ, услуг), имущественных прав.

К прямым расходам в целях налогообложения прибыли относятся те виды расходов, которые формируют неполную фактическую себестоимость незавершенного производства (НЗП), полуфабрикатов и готовой продукции в бухгалтерском учете (все виды расходов, за исключением общехозяйственных расходов и расходов на продажу).

(Основание: п. 25 ПБУ 5/01)

3.8. Учет запасов ведется по каждому наименованию в количественном и суммовом выражении. (Основание: п. 137 Методических указаний по бухгалтерскому учету материально-производственных запасов)

4. Финансовые вложения Учет финансовых вложений ведется в соответствии с Положением по бухгалтерскому учету "Учет финансовых вложений" ПБУ 19/02, утвержденным Приказом Минфина России от 10.12.2002 N 126н.

4.1. Единицей бухгалтерского учета финансовых вложений является одна ценная бумага (один выданный заем). (Основание: п. 5 ПБУ 19/02)

4.2. Все затраты на приобретение ценных бумаг независимо от их суммы включаются в первоначальную стоимость ценных бумаг. (Основание: п. п. 9, 11 ПБУ 19/02)

4.3. Корректировка стоимостной оценки финансовых вложений, по которым можно определить в установленном порядке текущую рыночную стоимость, производится на конец каждого квартала. В качестве текущей рыночной стоимости ценных бумаг принимается их рыночная цена, рассчитанная организатором торговли на рынке ценных бумаг в соответствии с Порядком определения рыночной цены ценных бумаг, расчетной цены ценных бумаг, а также предельной границы колебаний рыночной цены ценных бумаг в целях 23 главы Налогового кодекса Российской Федерации, утвержденным Приказом ФСФР России от 09.11.2010 N 10-65/пз-н. (Основание: п. 20 ПБУ 19/02)

4.4. По долговым ценным бумагам, по которым не определяется текущая рыночная стоимость, разница между первоначальной и номинальной стоимостью в течение срока их обращения равномерно, по мере причитающегося по ним в соответствии с условиями выпуска дохода, учитывается в составе прочих доходов. (Основание: п. 22 ПБУ 19/02)

4.5. При выбытии финансовых вложений, по которым не определяется текущая рыночная стоимость, их стоимость определяется по первоначальной стоимости первых по времени приобретения финансовых вложений (способ ФИФО). (Основание: п. п. 26, 29 ПБУ 19/02)

4.6. Проверка на обесценение финансовых вложений, по которым не определяется их текущая рыночная стоимость, проводится всегда, когда появляется информация, свидетельствующая об их обесценении, а также по состоянию на 31 декабря. (Основание: п. 38 ПБУ 19/02)

4.7. При составлении бухгалтерской отчетности финансовые вложения учитываются в составе краткосрочных, если на отчетную дату предполагается, что они будут погашены (проданы) в течение 12 месяцев после отчетной даты. К краткосрочным финансовым вложениям относятся также долгосрочные выданные займы в части, подлежащей погашению в течение 12 месяцев после отчетной даты. Остальные финансовые вложения являются долгосрочными. (Основание: п. 41 ПБУ 19/02)

4.8. Займы, предоставленные работникам организации под проценты, учитываются на счете 73 "Расчеты с персоналом по прочим операциям", субсчет 73-1 "Расчеты по предоставленным займам".

Образец учетной политики для ООО на ОСНО на 2015 год

Учетная политика утверждается распоряжением руководителя организации, но теперь налогоплательщику позволяется самостоятельно определять порядок ведения налогового учета в учетной политике.

Если раньше налоговые инспекции и другие органы имели право устанавливать обязательные формы документов налогового учета, то теперь у них на это деяние прав нет.

Налогоплательщик собственноручно организует систему налогового учета по принципу последовательности применения правил и норм налогового учета. Речь идет о последовательном применении от одного налогового периода к другому.

Что же касается порядка налогового учета, то налогоплательщик устанавливает его в учетной политике для обложения налогом, утвержденного распоряжением руководителя организации.

Заполните поле под статьей и получите БЕСПЛАТНУЮ консультацию юриста!

Учетная политика на 2014-2015 год: образцы и изменения

09.07.2014 Учетная политика организациипредставлена в форме документации, выполняющей функции бухгалтерского учета и налогообложения.

Что представляет собой учетная политика

Учетная политикаустанавливается в соответствии с ПБУ 1/94 «Учётная политика предприятия». Среди способов осуществления бухгалтерского учета, которые выступают ядром учетной политики, можно выделить такие как:

- итоговое обобщение фактов.

Оформление бухгалтерской документации необходимо производить по нормам, установленным налоговыми и иными органами, производящими контроль в данной сфере деятельности юридических лиц.

Документация, содержащая сведения об учетной политике юридического лица, должна отвечать следующим обязательным требованиям:

- полнота отражения сведений учета деятельности организации;

- своевременность фиксации фактических данных;

- прозрачность данных, нельзя допускать наличия скрытых резервов;

- сведения не должны быть противоречивыми;

- ведение бухучета должно быть рациональным в условиях конкретного предприятия.

Структура учетной политики

Политика может быть направлена на цели бухгалтерского учета или налогообложения. Элементы учетной политикой предприятия,которая касаетсябухгалтерских расчетов, выглядят следующим образом:

средства учетной политики;

нематериальные активы предприятия;

проценты по кредитам;

события после отчетной даты;

Учетная политика для целей налогообложения состоит из:

суммы налогов на прибыль юридического лица;

стоимости страховых взносов.

Учетная политика в 2014 году

Механизм утверждения учетной политики в 2014 году осуществляется посредством приказа руководителя юридического лица. Следует помнить, что политика закрепляется на год вперед. Так, например, в конце 2013 года утверждают образец учетной политики предприятия на год, следующий за 2013-м. Таким образом, проект учетной политики вступит в силу в начале 2014 года.

Изменение учетной политики

Порой возникают ситуации, когда руководителю необходимо внести в документ некоторые изменения. Эта процедура возможна при наличии таких обстоятельств как:

внесение значительных изменений в российское законодательство по бухучету;

изменение условий хозяйствования предприятия;

появление новых способов ведения бухучета юридического лица.

Учетная политика на 2015 год

После окончания текущего 2014 года ожидается внесение некоторых поправок в содержание документов по бухгалтерским расчетам и налогообложению предприятия. Нововведения будут касаться вопросов изменения механизмов расчета налога на имущество.Учетная политика на 2015 годне допускает применения повышающих коэффициентов амортизации, которые ранее могли присутствовать при расчетах налоговых сумм.

Удобный сервис по заполнению налоговых деклараций