Рейтинг: 4.3/5.0 (1759 проголосовавших)

Рейтинг: 4.3/5.0 (1759 проголосовавших)Категория: Бланки/Образцы

Главная Документы Уведомление N 2 (Уведомление налогового органа об отказе уплаты налога на прибыль организаций в бюджет в связи с принятием решения о переходе на уплату налога в бюджет субъекта Российской Федерации по месту нахождения одного обособленного подразделения (ответственного обособленного подразделения))

Справочная информация: "Формы налогового учета и отчетности" (Материал подготовлен специалистами КонсультантПлюс)

Уведомление N 2 (Уведомление налогового органа об отказе уплаты налога на прибыль организаций в бюджет в связи с принятием решения о переходе на уплату налога в бюджет субъекта Российской Федерации по месту нахождения одного обособленного подразделения (ответственного обособленного подразделения))

Применяется - с 30 декабря 2008 года

Рекомендована - Письмом ФНС РФ от 30.12.2008 N ШС-6-3/986

Срок уведомления - до 31 декабря года, предшествующего налоговому периоду

Скачать форму уведомления N 2 (Уведомление налогового органа об отказе уплаты налога на прибыль организаций в бюджет в связи с принятием решения о переходе на уплату налога в бюджет субъекта Российской Федерации по месту нахождения одного обособленного подразделения (ответственного обособленного подразделения)):

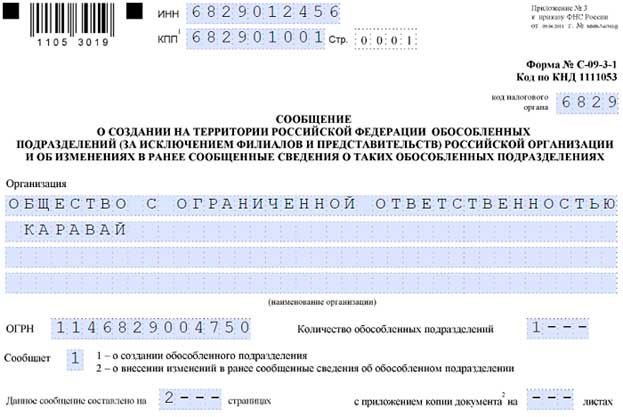

Образец заполнения уведомления N 2 (Уведомление налогового органа об отказе уплаты налога на прибыль организаций в бюджет в связи с принятием решения о переходе на уплату налога в бюджет субъекта Российской Федерации по месту нахождения одного обособленного подразделения (ответственного обособленного подразделения)) >>>

Материалы по заполнению уведомления N 2 (Уведомление налогового органа об отказе уплаты налога на прибыль организаций в бюджет в связи с принятием решения о переходе на уплату налога в бюджет субъекта Российской Федерации по месту нахождения одного обособленного подразделения (ответственного обособленного подразделения)):

В Перечне первым указывается ответственное обособленное подразделение, через которое будет производиться уплата налога на прибыль организаций, за исключением нижеследующего.

При принятии решения об уплате налога на прибыль организаций в бюджет субъекта Российской Федерации самой организацией:

<*> указывается налоговый орган по месту нахождения организации;

<**> указывается наименование организации;

<***> в Перечне первым указывается организация.

Источник: "Налог на прибыль", "АйСи Групп"

Похожие формыУведомление в налоговый орган о выборе организацией обособленного подразделения, относящегося к другому налоговому органу, через которое будет производиться уплата налога на прибыль (образец заполнения)

Уведомление налогоплательщика — иностранной организации — оператора нового морского месторождения углеводородного сырья в налоговый орган о выборе отделения, через которое будет производиться уплата налога на прибыль

Уведомление иностранной организации, имеющей на территории Российской Федерации несколько обособленных подразделений, в налоговый орган о выборе подразделения, через которое она будет уплачивать налог на добавленную стоимость (НДС) и представлять налоговые декларации в целом по операциям всех своих российских филиалов

Уведомление налогового органа об уплате налога на прибыль организаций в бюджет в связи с принятием решения о переходе на уплату налога в бюджет субъекта Российской Федерации по месту нахождения одного обособленного подразделения (ответственного обособленного подразделения) (образец заполнения)

Уведомление налогового органа об отказе уплаты налога на прибыль организаций в бюджет в связи с принятием решения о переходе на уплату налога в бюджет субъекта Российской Федерации по месту нахождения одного обособленного подразделения (ответственного обособленного подразделения) (образец заполнения)

Заявление в налоговый орган о возврате излишне уплаченной суммы налога на доходы физических лиц (образец заполнения)

Перечень медицинской техники (оборудования), используемого медицинской организацией (организацией) совместно с образовательной (научной) организацией (приложение к договору об организации практической подготовки обучающихся, заключаемого между образовательной или научной организацией и медицинской организацией или иной организацией, осуществляющей деятельность в сфере охраны здоровья)

Проверьте установленные у вас сроки выплаты зарплаты

Проверьте установленные у вас сроки выплаты зарплаты

C 03.10.2016 все работодатели обязаны установить в правилах внутреннего трудового распорядка, коллективном или трудовом договоре даты выплаты зарплаты не позднее 15 календарных дней со дня окончания периода, за который она начислена.

ФНС определилась с заполнением поля 107 платежки по НДФЛ

ФНС определилась с заполнением поля 107 платежки по НДФЛ

Перечисляя, например, НДФЛ с отпускных и больничных, поле 107 платежного поручения налоговые агенты должны заполнять в формате «МС.ХХ.ХХХХ».

Работнику-нерезиденту запрещено выплачивать зарплату наличными

Работнику-нерезиденту запрещено выплачивать зарплату наличными

Валютный закон содержит закрытый перечень операций, разрешенных проводить организации-резиденту РФ без использования банковского счета (ч.2 ст.14 Федерального закона от 10.12.2003 N 173-ФЗ ). И выплата зарплаты нерезиденту в этом перечне не поименована.

Командировочные расходы на перелет без посадочного талона не списать

Командировочные расходы на перелет без посадочного талона не списать

Покупка авиабилета (как бумажного, так и электронного) сама по себе не подтверждает факт перелета. Для учета в «прибыльных» целях расходов на услуги авиаперевозки необходим еще и посадочный талон.

Страховые взносы по «обособкам» в 2017 году: как платить

Страховые взносы по «обособкам» в 2017 году: как платить

С 2017 года администрированием страховых взносов будет заниматься ФНС. В связи с этим порядок уплаты взносов частично изменится, в т.ч. новшества коснутся организаций, открывших обособленные подразделения.

НДФЛ с материальной выгоды по беспроцентному займу: позиция изменилась

НДФЛ с материальной выгоды по беспроцентному займу: позиция изменилась

С 2016 года облагаемый НДФЛ доход в виде материальной выгоды от экономии на процентах при получении беспроцентного займа определяется в последний день каждого месяца, в котором действовал договор. И раньше Минфин считал, что за периоды до 2016 года такой доход надо признать на 31.01.2016 г. Но сейчас все изменилось.

Запоздали с уплатой налога на один день: будут ли пени

Запоздали с уплатой налога на один день: будут ли пени

Ни для кого не секрет, что плательщики, не вовремя уплачивающие налоги, должны перечислить в бюджет еще и сумму пени. Но возникает ли такая обязанность у тех, кто уже на следующий день после установленного срока исполнил свою обязанность по уплате налога?

КАК ПЛАТИТЬ НАЛОГ НА ПРИБЫЛЬ ПРИ НАЛИЧИИ ОБОСОБЛЕННОГО ПОДРАЗДЕЛЕНИЯ?По месту нахождения головного подразделения организации (ГП) всегда уплачивается налог на прибыль п. п. 1. 2 ст. 288 НК РФ, Письмо Минфина от 01.02.2016 N 03-07-11/4411 :

- в федеральный бюджет;

- в региональный бюджет в части, приходящейся на ГП.

По месту нахождения обособленного подразделения (ОП) надо платить налог в региональный бюджет в части, приходящейся на это ОП п. 2 ст. 288 НК РФ, Письмо Минфина от 01.02.2016 N 03-07-11/4411 .

Если ОП и организация находятся в одном субъекте РФ, налог за ОП можно платить по месту нахождения ГП Письма Минфина от 25.11.2011 N 03-03-06/1/781. от 09.07.2012 N 03-03-06/1/333 .

Когда в одном субъекте РФ находится несколько ОП, платить налог в региональный бюджет вы можете как по месту нахождения каждого из них, так и по месту нахождения ответственного ОП за все ОП, расположенные в этом регионе РФ Письма Минфина от 18.02.2016 N 03-03-06/1/9188. от 09.07.2012 N 03-03-06/1/333 .

При уплате налога через ответственное ОП или через ГП (централизованной уплате налога) вся сумма налога в бюджет субъекта РФ перечисляется одной платежкой.

Перейти на централизованную уплату налога можно только с начала года. Если вы выберете такой способ уплаты налога, зафиксируйте его в учетной политике и уведомите о нем налоговые органы до 31 декабря года, предшествующего переходу п. 2 ст. 288 НК РФ .

В какую ИФНС подавать Приложение N 3 к Письму ФНС от 30.12.2008 N ШС-6-3/986

ИФНС по месту учета ОП, через которые вы не будете платить налог

Для того чтобы платить налог через ответственное ОП или через ГП за новое ОП, уведомите налоговые органы в течение 10 рабочих дней по окончании отчетного периода, в котором оно создано:

- если в регионе, где создано ОП, раньше было только ГП или только одно ОП, - направьте уведомления в вышеуказанном порядке;

- если в регионе, где создано ОП, вы уже платите налог централизованно, - представьте Уведомление N 2 в ИФНС по месту учета ответственного ОП (ГП) и в ИФНС по месту учета нового ОП.

Как платить налоги и взносы при наличии обособленного подразделения? >>>

Как при наличии ОП:

- рассчитать налог на прибыль? >>>

- заполнять и сдавать декларацию по налогу на прибыль? >>>

- платить страховые взносы в ПФР, ФСС и ФФОМС и сдавать по ним отчетность? >>>

- платить НДФЛ и сдавать по нему отчетность? >>>

- платить налог на имущество и сдавать по нему отчетность? >>>

Подробнее о том, как платить налог на прибыль по месту нахождения ОП, читайте в Практическом пособии по налогу на прибыль >>>

Издательство «Главная книга», © 2016. Сборник типовых ситуаций. 2016-05-27 .

Новостная рассылка для бухгалтера

Ежедневно мы отбираем важные для работы бухгалтера новости, экономя ваше время.

Получайте бесплатную рассылку бухгалтерских новостей на электронную почту.

Порядок уплаты налога на прибыль организаций в бюджет субъекта Российской Федерации по месту нахождения обособленных подразделений организации, определен, статьей 288 Налогового кодекса Российской Федерации.

Так, согласно п. 2 ст. 288 Кодекса уплата авансовых платежей, а также сумм налога, подлежащих зачислению в доходную часть бюджетов субъектов Российской Федерации и бюджетов муниципальных образований, производится налогоплательщиками - российскими организациями по месту нахождения организации, а также по месту нахождения каждого из ее обособленных подразделений, исходя из доли прибыли, приходящейся на эти обособленные подразделения, определяемой как средняя арифметическая величина удельного веса среднесписочной численности работников (расходов на оплату труда) и удельного веса остаточной стоимости амортизируемого имущества этого обособленного подразделения соответственно в среднесписочной численности работников (расходах на оплату труда) и остаточной стоимости амортизируемого имущества, определенной в соответствии с п. 1 ст. 257 Налогового кодекса Российской Федерации, в целом по налогоплательщику.

Если налогоплательщик имеет несколько обособленных подразделений на территории одного субъекта Российской Федерации, то распределение прибыли по каждому из этих подразделений может не производиться. Сумма налога, подлежащая уплате в бюджет этого субъекта Российской Федерации, в таком случае определяется исходя из доли прибыли, исчисленной из совокупности показателей обособленных подразделений, находящихся на территории субъекта Российской Федерации. При этом налогоплательщик самостоятельно выбирает то обособленное подразделение, через которое осуществляется уплата налога в бюджет этого субъекта Российской Федерации, уведомив о принятом решении до 31 декабря года, предшествующего налоговому периоду, налоговые органы, в которых налогоплательщик состоит на налоговом учете по месту нахождения своих обособленных подразделений.

С 1 января 2009 года уточнен порядок представления уведомлений об уплате налога на прибыль через одно обособленное подразделение. Если организация, имеющая несколько обособленных подразделений на территории одного субъекта РФ и перешедшая на централизованный порядок уплаты налога по ним, создает в течение текущего налогового периода новые или ликвидирует существующие обособленные подразделения, то в течение 10 дней после окончания отчетного периода она должна уведомить налоговые органы о выборе того подразделения, через которое налог будет уплачиваться в бюджет субъекта РФ (п. 2 ст. 288 НК РФ).

Уведомления представляются в налоговый орган в случае, если налогоплательщик изменил порядок уплаты налога, изменилось количество структурных подразделений на территории субъекта Российской Федерации или произошли другие изменения, влияющие на порядок уплаты налога.

Письмом ФНС России от 30.12.2008 N ШС-6-3/986 "Об уведомлениях по уплате налога на прибыль организаций в бюджеты субъектов Российской Федерации", разъяснен порядок представления уведомлений о подразделениях, через которые налог на прибыль уплачивается в бюджет субъекта РФ.

В приложениях к письму ФНС РФ содержатся формы уведомлений, а также схема направления уведомлений при изменении порядка уплаты налога в бюджеты субъектов РФ либо изменении количества структурных подразделений налогоплательщика на территории субъекта РФ.

В целях идентификации налогоплательщика и его обособленных подразделений уведомления должны содержать полное наименование организации в соответствии с учредительными документами, ИНН/КПП по месту нахождения организации, полное наименование обособленных подразделений (при наличии), адреса мест нахождения обособленных подразделений, КПП, присвоенные налогоплательщику налоговыми органами по месту нахождения обособленных подразделений, наименование и код субъекта Российской Федерации, на территории которого находятся обособленные подразделения. Также должна быть указана причина, по которой уведомление представляется в налоговый орган.

В форме Уведомления N 1 предусмотрено указание суммы ежемесячных авансовых платежей на I квартал налогового периода, с которого налогоплательщик переходит на уплату налога, на прибыль организаций в бюджет субъекта Российской Федерации по месту нахождения ответственного обособленного подразделения или производит замену ответственного обособленного подразделения, а также суммы ежемесячных авансовых платежей по ненаступившим срокам уплаты при выборе нового ответственного обособленного подразделения в случае закрытия (ликвидации) ответственного обособленного подразделения в течение текущего налогового периода.

При возврате налогоплательщика на уплату налога на прибыль организаций в бюджет субъекта Российской Федерации по месту нахождения организации и каждого обособленного подразделения составляется Уведомление N 1. Если на территории субъекта Российской Федерации находятся несколько обособленных подразделений, уплата налога по которым администрируется одним налоговым органом, то в данный налоговый орган направляется одно Уведомление N 1, в котором вместо полного наименования ответственного обособленного подразделения указываются слова "Смотри Перечень обособленных подразделений", а обособленные подразделения перечисляются в Перечне обособленных подразделений.

Если налогоплательщик принял решение, об уплате налога в бюджет субъекта РФ по месту своего нахождения за все обособленные подразделения, расположенные на территории этого же субъекта, то Уведомления N 1 и N 2 (формы прилагаются) необходимо направлять в налоговый орган по месту нахождения организации.

В соответствии с п. 2 ст. 11 Кодекса обособленное подразделение организации - любое территориально обособленное от нее подразделение, по месту нахождения которого оборудованы стационарные рабочие места. Признание обособленного подразделения организации таковым производится независимо от того, отражено или не отражено его создание в учредительных или иных организационно-распорядительных документах организации, и от полномочий, которыми наделяется указанное подразделение. При этом рабочее место считается стационарным, если оно создается на срок более одного месяца.

Вместе с тем если организация и ее обособленные подразделения находятся на территории одного субъекта Российской Федерации, то с 1 января 2006 г. налогоплательщик вправе принять решение об уплате им налога на прибыль в бюджет этого субъекта Российской Федерации за все свои обособленные подразделения в соответствии с порядком, установленным абз. 2 п. 2 ст. 288 Кодекса.

Указанные в п. 2 ст. 288 Кодекса удельный вес среднесписочной численности работников и удельный вес остаточной стоимости амортизируемого имущества определяются исходя из фактических показателей среднесписочной численности работников (расходов на оплату труда) и остаточной стоимости основных средств указанных организаций и их обособленных подразделений за отчетный (налоговый) период.

При этом налогоплательщики самостоятельно определяют, какой из показателей должен применяться - среднесписочная численность работников или сумма расходов на оплату труда. Выбранный налогоплательщиком показатель должен быть неизменным в течение налогового периода.

Таким образом, в случае если на территории одного субъекта Российской Федерации находится головная организация и ее обособленные подразделения и налогоплательщик осуществляет уплату по налогу на прибыль через ответственное обособленное подразделение, то часть налога, приходящаяся на головную организацию, уплачивается в бюджет субъекта Российской Федерации отдельно от обособленных подразделений.

По вопросам заполнения Приложения N 5 к листу 02 налоговой декларации следует обращаться в налоговые органы по месту учета.

Отдел работы с налогоплательщиками

ИФНС Россиипо Советскому району г. Воронежа

телефон справочной службы 60-99-66

- ИНН/КПП по месту нахождения организации;

- полное наименование обособленных подразделений;

- адреса мест нахождения обособленных подразделений;

- КПП, присвоенные налогоплательщику налоговыми органами по месту нахождения обособленных подразделений;

- наименование и код субъекта РФ, на территории которого находятся обособленные подразделения.

Также нужно отметить причину, по которой уведомление представляется в налоговый орган.

Кроме того, в этом уведомлении надо указать сумму ежемесячных авансовых платежей в бюджет субъекта РФ, которую должно перечислить ответственное подразделение в I квартале. Эта сумма определяется как величина ежемесячных авансовых платежей всех обособленных подразделений, расположенных в одном субъекте РФ, включая ответственное подразделение, подлежащая уплате ими в IV квартале налогового периода, предшествующего налоговому периоду, с которого ваша организация переходит на уплату налога через ответственное подразделение.

Уведомление подписывается руководителем организации либо представителем, полномочия которого подтверждены в установленном порядке (п. 3 ст. 29 НК РФ).

2. Копию уведомления необходимо представить в налоговую инспекцию, в которой состоит на учете головной офис.

Если головной офис и обособленные подразделения расположены в одном субъекте РФ и принято решение уплачивать налог на прибыль через головной офис, то уведомление представляется только по месту нахождения головного офиса.

3. Уведомить налоговые органы по месту нахождения обособленных подразделений о том, что через указанные подразделения налог уплачиваться не будет. В свою очередь указанные налоговые органы должны закрыть соответствующие карточки "РСБ" и передать их в налоговый орган по месту нахождения ответственного подразделения (Письмо ФНС России от 28.12.2005 N ММ-6-02/2005).

Указанные уведомления необходимо направить в налоговые органы до 31 декабря года, предшествующего налоговому периоду, с начала которого налог будет уплачиваться через ответственное подразделение (абз. 2 п. 2 ст. 288 НК РФ).

Напомним, что ранее данный срок законодательно закреплен не был. Поэтому Минфин России разъяснял, что уведомить налоговые органы нужно до начала налогового периода (Письма от 02.12.2005 N 03-03-04/2/127, от 21.04.2006 N 03-03-02/88). Однако при возникновении споров судебные инстанции указывали, что налогоплательщик каким-либо сроком не ограничен, поскольку Налоговый кодекс РФ подобных требований не содержит (см. например, Постановление ФАС Западно-Сибирского округа от 29.01.2007 N Ф04-9099/2006(30278-А70-15)).

Отметим, что вы вправе изменить ответственное обособленное подразделение, через которое уплачиваете налог. Но сделать это можно лишь с начала нового налогового периода, за исключением случаев ликвидации такого подразделения. Этот вывод следует из Письма Минфина России от 04.02.2008 N 03-03-05/7, где чиновники рассматривали срок направления уведомлений при выборе организацией ответственного подразделения.

Если вы уже применяете порядок уплаты налога через ответственное подразделение и ранее уведомляли об этом налоговые органы, повторно сообщать об этом вы не обязаны (Письма Минфина России от 25.01.2010 N 03-03-06/1/22, от 04.02.2008 N 03-03-05/7).

Кроме того, вы обязаны уведомлять налоговые органы обо всех изменениях, которые влияют на порядок уплаты налога по обособленным подразделениям (п. 2 ст. 288 НК РФ, ст. 7 Федерального закона от 22.07.2008 N 158-ФЗ (далее - Закон N 158-ФЗ)).

Например, это касается случаев, когда вы ликвидировали одно из обособленных подразделений или создали таковое на территории данного региона. В случае создания подразделения вам нужно сообщить в налоговый орган о том, через какое обособленное подразделение вы будете уплачивать налог по новому подразделению. Сделать это нужно в 10-дневный срок после окончания отчетного периода, в котором вы создали обособленное подразделение. Аналогичные действия вам нужно совершить, если вы ликвидировали ответственное подразделение (абз. 2, 7 п. 2 ст. 288 НК РФ, ст. 7 Закона N 158-ФЗ).

Отметим, что, по мнению Минфина России, в таких случаях уплачивать налог в региональный бюджет через выбранное ответственное подразделение можно уже по итогам отчетного (налогового) периода, в котором оно было создано (Письмо от 25.01.2010 N 03-03-06/1/22).

уведомления налоговых органов об уплате налога в бюджет субъекта РФ через ответственное подразделение

Организация "Альфа" зарегистрирована в г. Москве, состоит на налоговом учете в ИФНС России N 28 по г. Москве и имеет ИНН 7728916548, КПП 772801001. Организация "Альфа" имеет два обособленных подразделения в Московской области:

- "Бета" в г. Фрязино, состоит на налоговом учете в МРИ ФНС России N 16 по Московской области и имеет КПП 505002001;

- "Омега" в г. Королеве, состоит на налоговом учете в МРИ ФНС России N 2 по Московской области и имеет КПП 501803001.

С 2013 г. организация "Альфа" решила платить налог на прибыль в бюджет Московской области через обособленное подразделение "Омега" в г. Королеве.

Сумма ежемесячных авансовых платежей, подлежащих уплате в I квартале 2013 г. в бюджет Московской области, составила 123 000 руб. в том числе по подразделению "Бета" - 93 000 руб. по подразделению "Омега" - 30 000 руб.

Уведомление N 1 организация "Альфа" заполнит в одном экземпляре и представит его:

- в МРИ ФНС России N 2 по Московской области (оригинал);

- в ИФНС России N 28 по г. Москве (копию).

В свою очередь, уведомление N 2 организация заполнит по обособленному подразделению "Бета", через которое налог в бюджет Московской области уплачиваться не будет. Данное уведомление организация "Альфа" представит в МРИ ФНС России N 16 по Московской области.

Образцы заполнения уведомлений N N 1 и 2 приведены соответственно в приложениях 1 и 2 к настоящему разделу.

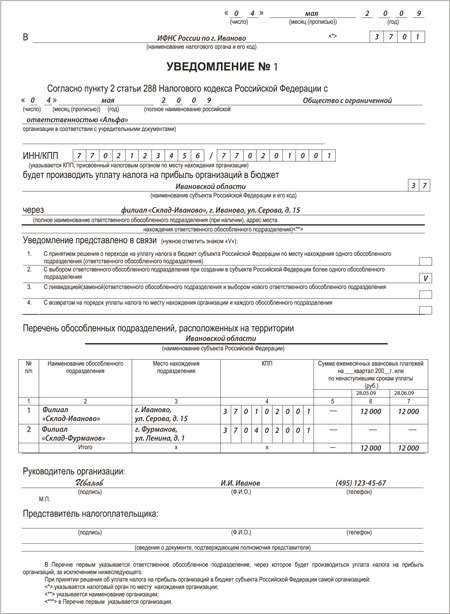

Приложение 1 к разделу 22.4.1.1

Образец заполнения уведомления N 1

2 6 декабря 2 0 1 2

(число) (месяц (прописью)) (год)

В МРИ ФНС России N 2 по Московской области <*> ¦5¦0¦1¦8¦

(наименование налогового органа и его код)

УВЕДОМЛЕНИЕ N 1

Согласно пункту 2 статьи 288 Налогового кодекса Российской Федерации с

0 1 января 2 0 1 3 Общество с ограниченной

(число) (месяц (прописью)) (год) (полное наименование российской

организации в соответствии с учредительными документами)

(указывается КПП, присвоенный налоговым органом

по месту нахождения организации)

будет производить уплату налога на прибыль организаций в бюджет

(наименование субъекта Российской Федерации и его код) L-+--

обособленное подразделение "Омега", Московская область, г. Королев,

(полное наименование ответственного обособленного подразделения

ул. Пионерская, д. 1

(при наличии), адрес места нахождения ответственного обособленного

Уведомление представлено в связи (нужное отметить знаком "V"):

1. С принятием решения о переходе на уплату налога в бюджет субъекта

Российской Федерации по месту нахождения одного обособленного --¬

подразделения (ответственного обособленного подразделения) ¦V¦

2. С выбором ответственного обособленного подразделения при создании

в субъекте Российской Федерации более одного обособленного --¬

3. С ликвидацией (заменой) ответственного обособленного подразделения --¬

и выбором нового ответственного обособленного подразделения ¦ ¦

4. С возвратом на порядок уплаты налога по месту нахождения --¬

организации и каждого обособленного подразделения ¦ ¦

Перечень обособленных подразделений, расположенных на территории

(наименование субъекта Российской Федерации)

¦ N ¦Наименование ¦Место нахождения¦ КПП ¦ Сумма ежемесячных авансовых ¦

¦ п/п¦обособленного¦ подразделения ¦ ¦ I 13 ¦

¦ ¦подразделения¦ ¦ ¦ платежей на -- квартал 20-- г. ¦

¦ ¦ ¦ ¦ ¦ или по ненаступившим срокам ¦

¦ ¦ ¦ ¦ ¦28 01 2013¦28 02 2013¦28 03 2013¦

¦ 1 ¦ 2 ¦ 3 ¦ 4 ¦ 5 ¦ 6 ¦ 7 ¦

¦ 1. ¦"Омега" <***>¦Московская обл.,¦5¦0¦1¦8¦0¦3¦0¦0¦1¦ 10 000 ¦ 10 000 ¦ 10 000 ¦

(подпись) (Ф.И.О.) (телефон)

(сведения о документе, подтверждающем полномочия представителя)

В Перечне первым указывается ответственное обособленное подразделение, через которое будет производиться уплата налога на прибыль организаций, за исключением нижеследующего.

При принятии решения об уплате налога на прибыль организаций в бюджет субъекта Российской Федерации самой организацией:

<*> указывается налоговый орган по месту нахождения организации;

<**> указывается наименование организации;

<***> в Перечне первым указывается организация.

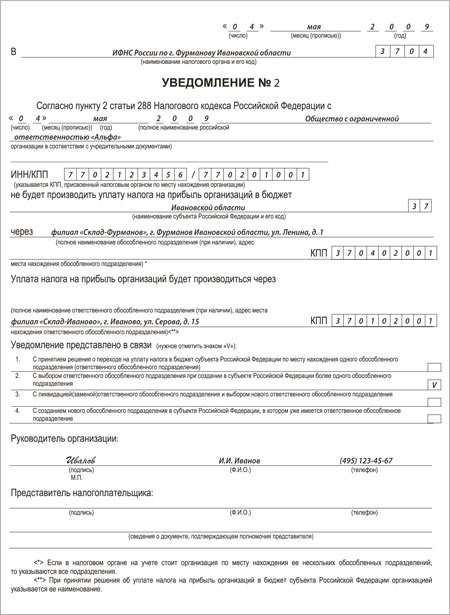

Приложение 2 к разделу 22.4.1.1

Образец заполнения уведомления N 2

2 6 декабря 2 0 1 2

(число) (месяц (прописью)) (год)

МРИ ФНС России N 16 по Московской области --T-T-T-¬

(наименование налогового органа и его код) L-+-+-+--

УВЕДОМЛЕНИЕ N 2

Согласно пункту 2 статьи 288 Налогового кодекса Российской Федерации с

0 1 января 2 0 1 3 Общество с ограниченной

(число) (месяц (прописью)) (год) (полное наименование российской

организации в соответствии с учредительными документами)

(указывается КПП, присвоенный налоговым органом

по месту нахождения организации)

не будет производить уплату налога на прибыль организаций в бюджет

(наименование субъекта Российской Федерации и его код) L-+--

обособленное подразделение "Бета", Московская область, г. Фрязино,

(полное наименование обособленного подразделения (при наличии),

адрес места нахождения ответственного L-+-+-+-+-+-+-+-+--

обособленного подразделения) <*>

Уплата налога на прибыль организаций будет производиться через

обособленное подразделение "Омега", Московская область, г. Королев,

(полное наименование ответственного обособленного подразделения

(при наличии), адрес места нахождения L-+-+-+-+-+-+-+-+--

ответственного обособленного подразделения) <**>

Уведомление представлено в связи (нужное отметить знаком "V"):

1. С принятием решения о переходе на уплату налога в бюджет субъекта

Российской Федерации по месту нахождения одного обособленного --¬

подразделения (ответственного обособленного подразделения) ¦V¦

2. С выбором ответственного обособленного подразделения при создании

в субъекте Российской Федерации более одного обособленного --¬

3. С ликвидацией (заменой) ответственного обособленного подразделения --¬

и выбором нового ответственного обособленного подразделения ¦ ¦

4. С созданием нового обособленного подразделения в субъекте

Российской Федерации, в котором уже имеется ответственное --¬

Иванов Иванов И.И.

(подпись) (Ф.И.О.) (телефон)

(подпись) (Ф.И.О.) (телефон)

(сведения о документе, подтверждающем полномочия представителя)

<*> Если в налоговом органе на учете стоит организация по месту нахождения ее нескольких обособленных подразделений, то указываются все подразделения.

<**> При принятии решения об уплате налога на прибыль организаций в бюджет субъекта Российской Федерации организацией указывается ее наименование.

22.4.1.2. ИСЧИСЛЯЕМ АВАНСОВЫЕ ПЛАТЕЖИ (НАЛОГ)

ЧЕРЕЗ ОТВЕТСТВЕННОЕ ПОДРАЗДЕЛЕНИЕ

Сумму авансовых платежей (налога), которую необходимо уплачивать в бюджет субъекта РФ, вы должны определять исходя из доли прибыли, исчисленной из совокупности показателей обособленных подразделений, находящихся на территории этого субъекта РФ (абз. 2 п. 2 ст. 288 НК РФ). Прибыль, исчисленная в целом по организации, распределяется между головным офисом и группой обособленных подразделений, расположенных на территории одного субъекта РФ. При этом доля прибыли группы подразделений определяется исходя из суммарных показателей по этим обособленным подразделениям.

Если же головной офис и все обособленные подразделения вашей организации расположены на территории одного субъекта РФ и вы приняли решение уплачивать налог за все подразделения через головной офис, то сумма авансовых платежей (налога) в бюджет этого субъекта РФ определяется исходя из прибыли в целом по организации. То есть в данном случае распределение прибыли между головным офисом и обособленными подразделениями не производится.

расчета авансовых платежей (налога) в бюджет субъекта РФ через ответственное подразделение

Организация "Альфа", зарегистрированная в г. Москве, состоит на налоговом учете в ИФНС России N 28 по г. Москве и имеет ИНН 7728916548, КПП 772801001. ООО "Альфа" имеет два обособленных подразделения в Московской области:

- "Бета" в г. Фрязино, состоит на налоговом учете в МРИ ФНС России N 16 по Московской области и имеет КПП 505002001;

- "Омега" в г. Королеве, состоит на налоговом учете в МРИ ФНС России N 2 по Московской области и имеет КПП 501803001.

Кроме того, организация "Альфа" имеет обособленное подразделение в Калужской области - "Гамма".

С начала года организация "Альфа" приняла решение платить налог на прибыль в бюджет Московской области через обособленное подразделение "Омега" в г. Королеве и уведомила о принятом решении налоговые инспекции (см. пример в разд. 22.4.1.1).

Сумма ежемесячных авансовых платежей, подлежащих уплате в IV квартале предыдущего налогового периода и, соответственно, в течение I квартала текущего года, составила:

- в федеральный бюджет - 69 000 руб.;

- в бюджет г. Москвы - 36 000 руб.;

- в бюджет Московской области - 93 000 руб.;

- в бюджет Калужской области - 30 000 руб.

Предположим, что по итогам I квартала налоговая база по налогу на прибыль в целом по организации составила 1 500 000 руб.

В качестве показателя для расчета доли прибыли обособленных подразделений в соответствии с учетной политикой для целей налогообложения ООО "Альфа" использует расходы на оплату труда.

Расходы на оплату труда и остаточная стоимость основных средств по данным налогового учета представлены в таблице.

Рассчитаем авансовые платежи, которые организация "Альфа" должна будет уплатить в бюджет каждого из субъектов РФ по итогам I квартала.

Для расчета сумм авансовых платежей, подлежащих уплате в бюджет каждого из субъектов РФ, в которых расположены обособленные подразделения и головной офис, организация, используя приведенные в разд. 22.2 "Общий порядок уплаты налога при наличии обособленных подразделений" формулы, рассчитает соответствующие показатели:

- в целом по организации;

- в целом по обособленным подразделениям, находящимся в Московской области;

- по обособленному подразделению в Калужской области;

- по головному офису.

Эти показатели и последовательность их расчета представлены в таблице.

Расходы на оплату

оплату труда за

стоимость ОС за

стоимости ОС за

Итак, налоговая база (прибыль), исчисленная за I квартал в целом по организации, распределена между головным офисом, обособленным подразделением в Калужской области и группой обособленных подразделений, находящихся в Московской области.

Далее организация "Альфа":

1. Начислит суммы авансовых платежей, которые подлежат зачислению в бюджет каждого из субъектов РФ по итогам I квартала, а также в федеральный бюджет.

2. Рассчитает сумму, которую необходимо доплатить (уменьшить) в бюджет каждого субъекта РФ и федеральный бюджет по итогам I квартала, с учетом уплаченных ежемесячных авансовых платежей.

3. Исчислит сумму ежемесячных авансовых платежей на II квартал.

Последовательность расчета этих сумм представлена в следующей таблице.

Ставка налога в

субъекта РФ, руб.

субъекта РФ, руб.

субъекта РФ, руб.

руб. в том числе

31.03.2015 2.56 Mб 16 ПРАКТИЧЕСКОЕ ПОСОБИЕ ПО НДС.docx

29 Сентября 2016

В период простоя работнику в общем порядке выплачивают заработную плату, а не компенсационные выплаты. Оплату простоя облагают страховыми взносами в ПФР, ФФОМС, ФСС России и взносами на "травматизм". Если время простоя оплачивается, то указанный период засчитывают в страховой стаж сотрудника.

Хотя аптечное учреждение занимается довольно узким и специфическим видом деятельности и, как правило, не ведет деятельности за рамками своего профиля, если оно находится на общем режиме налогообложения, ему необходимо позаботиться о соблюдении раздельного учета различных видов реализуемой продукции, чтобы не допустить ошибок при исчислении НДС.

С 1 января 2017 года вступит в силу недавно принятый Федеральный закон № 238‑ФЗ «О независимой оценке квалификации» (далее – Закон № 238‑ФЗ), устанавливающий порядок прохождения такой оценки работниками. Одна из целей введения этой процедуры – создание для работника возможности подтвердить свою квалификацию не у своего работодателя или образовательном учреждении, а в других, независимых, специально созданных для этого организациях. Предполагается, что такая оценка будет удобна не только для работников, но и для работодателей. Правда, убедиться в этом мы сможем еще не скоро. А пока попробуем разобраться, что на сегодняшний момент установил законодатель по поводу независимой оценки квалификации работника.

28 Сентября 2016

Если налоговые платежи перечисляются в бюджет с опозданием (то есть с нарушением установленных сроков), то помимо самих налогов необходимо дополнительно уплатить еще и пени. Расчет пеней является, пожалуй, одной из самых рутинных задач, которую приходится решать бухгалтеру. Впрочем, для ее успешного выполнения ему нужно учесть ряд нюансов.

Торговое предприятие (применяющее УСНО) планирует принять участие в региональной выставке-ярмарке «Школьный базар». Должно ли оно оборудовать торговое место ККТ либо торговлю можно осуществлять без применения кассового аппарата (выдавать покупателям по их требованию квитанции)?

Семинары1. Необходимо заполнить для ИФНС следующие формы уведомлений:

- при постановке на учет обособленного подразделения:

Головная организация представляет в ИФНС России по своему местонахождению:

– сообщение о создании обособленного подразделения по форме № С-09-3-1;

– уведомление о выборе налоговой инспекции по форме № 1-6-Учет (если организация имеет несколько обособленных подразделений, находящихся в одном муниципальном образовании);

– копии организационно-распорядительных документов, подтверждающих создание обособленного подразделения (например, приказ о создании обособленного подразделения).

Основание: подпункт 3 пункта 2 статьи 23 Налогового кодекса РФ, пункт 3 Порядка, утвержденного приказом Минфина России от 5 ноября 2009 г. № 114н

- создание ответственных обособленных подразделений для уплаты налога на прибыль:

Создание нового обособленного подразделения и выбор ответственного обособленного подразделения в субъекте РФ, в котором ранее не имелось обособленное подразделение

ИФНС России по местонахождению выбранного ответственного обособленного подразделения

ИФНС России по местонахождению организации

2. Налоговый алгоритм действий при создании обособленного подразделения и таблицу представление отчетности организацией, имеющей обособленное подразделение подробно см. 2. Статья.

Обоснование данной позиции приведено ниже в материалах Системы Главбухvip-версия

1. Справочники:Как уведомить налоговую инспекцию и фонды о создании (закрытии) обособленных подразделений организации

I. Постановка на учет (снятие с учета) в налоговой инспекции

Открытие филиала (представительства)

Представляет в ИФНС России по своему местонахождению :

– уведомление о внесении изменений в учредительные документы по форме № Р13002 ;

– решение о внесении изменений в учредительные документы, касающиеся открытия филиала (представительства);

– изменения, вносимые в учредительные документы, либо учредительные документы в новой редакции (в двух экземплярах).

Основание: пункт 3 статьи 83 Налогового кодекса РФ, пункт 1 статьи 19 Закона от 8 августа 2001 г. № 129-ФЗ

ИФНС России по местонахождению организации :

– вносит в ЕГРЮЛ запись о создании филиала (представительства);

– направляет в ИФНС России по местонахождению филиала (представительства) сведения о внесении изменений в ЕГРЮЛ;

– отправляет организации уведомление по форме № Р50007 .

ИФНС России по местонахождению филиала (представительства) :

– регистрирует филиал (представительство);

– отправляет организации уведомление о постановке на учет по форме № 1-3-Учет .

Основание: абзац 2 пункта 2 статьи 84 Налогового кодекса РФ, пункты 1 и 2 статьи 19, пункт 3 статьи 11 Закона от 8 августа 2001 г. № 129-ФЗ

В течение пяти рабочих дней с момента получения документов

Не позднее следующего рабочего дня после внесения записи в ЕГРЮЛ

В течение пяти рабочих дней с даты внесения записи в ЕГРЮЛ

Представляет в ИФНС России по своему местонахождению :

– сообщение о создании обособленного подразделения по форме № С-09-3-1 ;

– уведомление о выборе налоговой инспекции по форме № 1-6-Учет (если организация имеет несколько обособленных подразделений, находящихся в одном муниципальном образовании);

– копии организационно-распорядительных документов, подтверждающих создание обособленного подразделения (например, приказ о создании обособленного подразделения).

В течение месяца со дня создания обособленного подразделения

ИФНС России по местонахождению организации направляет полученные документы в ИФНС России по местонахождению обособленного подразделения .

ИФНС России по местонахождению обособленного подразделения :

– ставит обособленное подразделение на учет;

– отправляет организации по почте уведомление о постановке на учет по форме № 1-3-Учет .

Не позднее следующего рабочего дня после получения документов

В течение пяти рабочих дней со дня получения документов

Подает в ИФНС России по своему местонахождению :

– уведомление о внесении изменений в учредительные документы по форме № Р13002 ;

– решение о внесении изменений в учредительные документы, касающиеся закрытия филиала (представительства);

– изменения, вносимые в учредительные документы, либо учредительные документы в новой редакции (в двух экземплярах);

Основание: подпункт 3 пункта 2 статьи 23 Налогового кодекса РФ, пункт 1 статьи 19 Закона от 8 августа 2001 г. № 129-ФЗ

В течение трех рабочих дней после принятия решения о закрытии филиала (внесения изменений в учредительные документы) организации

ИФНС России по местонахождению организации :

– вносит в ЕГРЮЛ запись о ликвидации филиала (представительства);

– отправляет организации уведомление по форме № Р50007 ;

– направляет в ИФНС России по местонахождению филиала (представительства) содержащиеся в ЕГРЮЛ сведения о ликвидации филиала и отсканированную копию сообщения по форме № С-09-3-2 .

ИФНС России по местонахождению филиала (представительства) :

– снимает филиал (представительство) с учета;

– направляет организации уведомление о снятии с учета по форме № 1-5-Учет .

Основание: абзац 3 пункта 5 статьи 84 Налогового кодекса РФ, пункты 1 и 2 статьи 19, пункт 3 статьи 11 Закона от 8 августа 2001 г. № 129-ФЗ

В течение пяти рабочих дней с момента получения документов

Не позднее следующего рабочего дня после внесения записи в ЕГРЮЛ

После проведения выездной проверки

Основание: подпункт 3 пункта 2 статьи 23 Налогового кодекса РФ

В течение трех рабочих дней со дня издания приказа о закрытии обособленного подразделения организации

ИФНС России по местонахождению организации направляет в ИФНС России по местонахождению обособленного подразделения отсканированную копию сообщения по форме № С-09-3-2 .

ИФНС России по местонахождению обособленного подразделения :

– снимает организацию с учета по местонахождению обособленного подразделения;

– направляет организации уведомление о снятии с учета по форме № 1-5-Учет .

Основание: абзац 3 пункта 5 статьи 84 Налогового кодекса РФ

В течение 10 рабочих дней со дня получения сообщения по форме № С-09-3-2 (но не ранее даты окончания выездной налоговой проверки)

2. Статья:Налоговый алгоритм действий при создании или закрытии обособленного подразделения

В некоторых случаях компания перечисляет налоги по месту нахождения подразделения, в некоторых — по месту учета головной компании. В связи с этим у организаций возникают сложности в порядке налогообложения и представления отчетности — как при создании таких подразделений, так и при их закрытии

По общему правилу обособленные подразделения исполняют обязанности головных организаций по уплате налогов и сборов по месту своего нахождения (ст. 19 НК РФ ). Подразделения могут создаваться в форме филиала или представительства. От выбранной формы зависит порядок их регистрации (см. схемы).

Статья 11 НК РФ связывает создание обособленного подразделения с наличием оборудованных стационарных рабочих мест на срок более месяца. При этом не имеет значения, сколько рабочих мест создается. В частности, по мнению столичных налоговиков, даже при оборудовании одного рабочего места подразделение будет считаться образованным (письмо УФНС России по г. Москве от 31.03.10 № 16-15/033302@ ).

Налог на прибыль и НДФЛ необходимо перечислять в бюджет по месту учета подразделения. Если у компании есть несколько подразделений, которые подведомственны разным инспекциям на территории одного региона, то она вправе выбирать — встать на учет по месту нахождения каждого из них или же по месту одного из своих подразделений (п. 4 ст. 83 НК РФ ). Возникает вопрос о порядке налогообложения таких подразделений (см. таблицу).

В этом случае Минфин России указывает, что если компания состоит на учете по месту нахождения каждого подразделения, то и налоговые платежи (НДФЛ, налог на прибыль) необходимо перечислять по месту учета всех структур (абз. 1 п. 2 ст. 288 НК РФ и письмо Минфина России от 21.09.11 № 03-04-06/3-230 ). Если же при постановке на учет выбрано одно подразделение, то налоги уплачиваются в бюджет по месту нахождения такого ответственного подразделения (абз. 2 п. 2 ст. 288 НК РФ и письмо Минфина России от 22.06.12 № 03-04-06/3-174 ).

Кроме того, если компания создает подразделение в том же регионе, в котором расположен головной офис, то она вправе уплачивать налог на прибыль за него по месту своего учета (письма Минфина России от 09.07.12 № 03-03-06/1/333 и УФНС России по г. Москве от 23.12.09 № 16-15/136064 ). Обратную ситуацию, когда налоги за головную организацию перечисляет ответственное подразделение, Минфин России признает неправомерной (письмо от 12.03.09 № 03-03-06/1/130 ).

Контролеры настаивают на том, что НДФЛ с доходов работников обособленного подразделения должна уплачивать головная организация. Компания обязана перечислять суммы НДФЛ как по месту своего нахождения, так и по месту нахождения каждого своего обособленного подразделения (п. 7 ст. 226 НК РФ ). В связи с этим налоговики указывают, что вести учет доходов, выплаченных работникам как самой организации, так и всех ее подразделений, необходимо именно в головной организации (письмо УФНС России по г. Москве от 20.05.10 № 20-15/3/052927@ ).

Минфин России придерживается иной точки зрения. В частности, если руководитель подразделения уполномочен головной организацией представлять по доверенности ее интересы в инспекции по месту нахождения подразделения, то он исполняет обязанности налогового агента в отношении доходов, выплачиваемых своим сотрудникам (письма от 16.07.08 № 03-04-06-01/210 . от 16.01.07 № 03-04-06-01/4 и от 16.01.07 № 03-04-06-01/2 ).

По мнению Минфина России, сведения о доходах работников обособленного подразделения необходимо подавать по месту его учета, а не головной организации. Минфин России указывает, что обязанность налоговых агентов представлять сведения о доходах физических лиц в налоговый орган по месту своего учета корреспондирует с обязанностью налоговых агентов уплачивать НДФЛ по месту учета налогового агента. Следовательно, сведения о доходах работников обособленного подразделения нужно представлять в инспекцию по месту нахождения такого подразделения (письма от 07.08.12 № 03-04-06/3-222 и от 05.04.12 № 03-04-06/8-103 ). Суды соглашаются с такой логикой (постановления ФАС Западно-Сибирского от 27.04.09 № Ф04-2593/2009(5604-А70-26) и Московского от 15.06.06 № КА-А40/5048-06 округов).

Однако ранее финансисты отмечали, что организация, в состав которой входят обособленные подразделения, обязана представлять в налоговый орган по месту своей регистрации справки о доходах по форме 2-НДФЛ в отношении всех физлиц, получивших доходы, в том числе и работников подразделений. Следовательно, сами подразделения сведения о доходах своих работников не представляют (письма Минфина России от 13.11.06 № 03-05-01-04/312 и от 13.11.06 № 03-05-01-04/311 ). Налоговики придерживаются именно такой точки зрения (письма УФНС России по г. Москве от 01.07.10 № 20-15/3/068888 и от 01.07.05 № 21-11/46394 ).

Наличие филиала или представительства лишает компанию права на применение «упрощенки», только если они фактически создавались. Такое правило содержится в подпункте 1 пункта 3 статьи 346.12 НК РФ. Если же созданное подразделение не отвечает критериям филиала или представительства, указанным в статье 55 ГК РФ, то компания вправе применять упрощенную систему налогообложения (письма Минфина России от 29.05.12 № 03-11-06/2/72 и УФНС России по г. Москве от 19.08.11 № 16-15/081345@ ).

Однако на практике может возникнуть ситуация, когда организация внесла в учредительные документы информацию о филиале, но фактически не провела никаких мероприятий по его организации. В частности, не утвердила положение о филиале, не назначила его руководителя, не передала филиалу никакого имущества, не оборудовала ни одного рабочего места, не встала на налоговый учет по месту его нахождения.

В этом случае арбитры указывают, что отсутствуют какие-либо доказательства фактической деятельности подразделения. В связи с этим организация вправе применять упрощенную систему налогообложения. В частности, ФАС Северо-Западного округа отметил, что подпункт 1 пункта 3 статьи 346.12 НК РФ устанавливает запрет на применение «упрощенки» лишь теми организациями, которые фактически имеют филиалы (постановление от 14.07.09 № А56-40765/2008 ).

Президиум ВАС РФ позволяет уплачивать НДС по месту учета подразделения. На практике инспекторы выступают против уплаты налога подразделениями, считая, что в этом случае нельзя признать, что налог уплачен самим юрлицом. Согласно пункту 2 статьи 174 Налогового кодекса НДС уплачивается по месту учета компании в ИФНС. В связи с этим инспекторы считают, что уплачивать налог необходимо головной организации по месту ее нахождения без распределения по подразделениям (п. 4 письма УФНС России по г. Москве от 14.03.06 № 20-12/19597 ).

Таблица. Уплата налогов и взносов, а также представление отчетности организацией, имеющей обособленное подразделение

Налог на имущество

Два варианта:

—?по месту учета подразделения, которое выделено на отдельный баланс (ст. 384 НК РФ );

—?по месту нахождения имущества или по месту учета балансодержателя, если подразделение не выделено на отдельный баланс (письмо Минфина России от 18.01.10 № 03-05-04-01/02 )

Два варианта:

—?по месту нахождения подразделения, которое выделено на отдельный баланс (п. 1 ст. 386 НК РФ );

—?по месту нахождения имущества или по месту учета балансодержателя, если подразделение не выделено на отдельный баланс (письмо УФНС России по г. Москве от 23.09.10 № 16-15/00102 )

Однако Президиум ВАС РФ в постановлении от 22.09.09 № 5080/09 отметил, что НДС, перечисленный в бюджет филиалом, необходимо расценивать как налог, уплаченный самой организацией. Поскольку филиалы и иные обособленные подразделения российских организаций исполняют обязанности этих организаций по уплате налогов и сборов по месту своего нахождения (ч. 2 ст. 19 НК РФ ).

Налоги по ликвидированному подразделению компания вправе уплатить досрочно. В соответствии с пунктом 1 статьи 45 НК РФ организация вправе досрочно исполнить обязанность по уплате налогов. Это правило распространяется и на случаи ликвидации обособленных подразделений.

В частности, Минфин России указывает, что досрочно может быть уплачен налог на имущество организации по подразделению, выделенному на отдельный баланс (письма от 05.07.05 № 03-03-04/1/58 и от 16.09.04 № 03-06-01-04/32 )

Журнал «Российский налоговый курьер», № 23, ноябрь 2012

С уважением, Наталья Колосова,

Ваш персональный эксперт.

Персональные консультации по учету и налогам

Лучшие ответы специалистов по налогообложению, бухгалтерскому учету и праву. Ответы специалистов по налогообложению, бухгалтерскому учету и праву.