Рейтинг: 4.4/5.0 (1578 проголосовавших)

Рейтинг: 4.4/5.0 (1578 проголосовавших)Категория: Бланки/Образцы

Налогоплательщики - физические лица, получающие доходы, облагаемые налогом на доходы физических лиц по ставке 13%, имеют право на получение социального налогового вычета (подпункт 2 пункт 1 статьи 219 Налогового кодекса РФ) в сумме фактически произведенных ими расходов на свое обучение в образовательных учреждениях, а так же на обучение своих детей в возрасте до 24-х лет по очной форме обучения в образовательных учреждениях.

Социальный налоговый вычет применяется только к доходам, которые облагаются налогом на доходы физических лиц по ставке 13%. Так, например, налогоплательщики, получающие доходы, для которых установлены другие налоговые ставки (например, ставки НДФЛ 9%, 15%, 30% и 35%), этот вычет не применяется. Не имеют права на вычет так же физические лица осуществляющие предпринимательскую деятельность, применяющие систему единого налога на вмененный доход (ЕНВД) и упрощенную систему налогообложения (УСН).

Также этим правом могут воспользоваться опекуны (попечители), оплатившие обучение своих подопечных в возрасте до 18 лет по очной форме обучения в образовательных учреждениях.

Право на получение указанного социального налогового вычета распространяется также на налогоплательщика - брата (сестру) обучающегося в случаях оплаты налогоплательщиком обучения брата (сестры) в возрасте до 24 лет по очной форме обучения в образовательных учреждениях.

Налогоплательщики, осуществлявшие обязанности опекуна или попечителя над гражданами, бывшими их подопечными, после прекращения опеки или попечительства в случаях оплаты налогоплательщиками обучения указанных граждан в возрасте до 24 лет по очной форме обучения в образовательных учреждениях также имеют право на получение налогового вычета на обучение .

Социальный налоговый вычет на образование предоставляется при наличии у образовательного учреждения соответствующей лицензии или иного документа, который подтверждает статус учебного заведения, а также представлении налогоплательщиком документов, подтверждающих его фактические расходы за обучение.

Социальный налоговый вычет на обучение предоставляется за период обучения указанных лиц в учебном заведении, включая академический отпуск, оформленный в установленном порядке в процессе обучения.

Если налогоплательщик вносил плату за собственное обучение, он имеет право на вычет независимо от формы обучения (очная, очно-заочная, заочная). Однако, вычет на обучение ребенка. подопечного или брата (сестру) соответственно его родитель, попечитель или брат (сестра) могут получить, только если учеба велась по очной (дневной) форме. Например, если ребенок, подопечный, брат (сестра) посещали платные вечерние курсы иностранного языка, то воспользоваться вычетом родитель, попечитель, брат (сестра) не сможет. Если же такие курсы посещаются и оплачиваются самим родителем (попечителем, братом (сестрой), то он будет иметь право на получение социального налогового вычета на образование .

Социальный налоговый вычет на обучение не применяется в случае, если оплата расходов на обучение производится за счет средств материнского (семейного) капитала, направляемых для обеспечения реализации дополнительных мер государственной поддержки семей, имеющих детей.

Какой размер налогового вычета на обучениеРазмер вычета - 50 000 рублей на каждого ребенка (подопечного) в общей сумме на обоих родителей (опекуна или попечителя).

Внимание! Социальные налоговые вычеты (за исключением расходов на обучение детей налогоплательщика и расходов на дорогостоящее лечение) предоставляются в размере фактически произведенных расходов, но в совокупности не более 120 000 рублей в налоговом периоде. Например, если в одном налоговом периоде (в течение одного года) были расходы на обучение, медицинское лечение, расходы по договору (договорам) негосударственного пенсионного обеспечения, по договору (договорам) добровольного пенсионного страхования и по уплате дополнительных страховых взносов на накопительную часть трудовой пенсии в соответствии с Федеральным законом "О дополнительных страховых взносах на накопительную часть трудовой пенсии и государственной поддержке формирования пенсионных накоплений" налогоплательщик самостоятельно, в том числе при обращении к налоговому агенту, выбирает, какие виды расходов и в каких суммах учитываются в пределах максимальной величины социального налогового вычета.

Следует обратить внимание на то, что неиспользованная полностью сумма (остаток) произведенных расходов на следующие годы не переносится.

Какие документы надо предоставить для получения налогового вычета на образованиеДля получения вычета налогоплательщик должен представить в налоговую инспекцию по месту своего жительства следующие документы:

Заполненную декларацию по налогу на доходы физических лиц (форма 3-НДФЛ) за истекший год.

Бланк декларации можно получить в налоговой инспекции по месту жительства, можно скачать бланк 3-НДФЛ или заполнить декларацию 3-НДФЛ на компьютере. для этого ГНИВЦ ФНС России выпускает специальную компьютерную программу. Так же в подготовке декларации вам могут помочь образцы заполнения декларации 3-НДФЛ .

Если налогоплательщик уже представил в налоговый орган декларацию за истекший год, в котором произвел расходы на обучение, но не заявил о своем праве на получение вычета, он вправе в течение последующих трех лет подать уточненную налоговую декларацию. Например, в 2012 году налогоплательщик вправе представить такую налоговую декларацию, заявив в ней вычет по расходам на обучение, произведенным в 2009 - 2011 годах.

Справку (справки) с места работы по форме 2-НДФЛ за соответствующий налоговый период (год).

Копию договора на обучение.

Справку образовательного учреждения (в случае, если в договоре отсутствует информация о форме обучения ребенка, подопечного, брата (сестры)).

Копию лицензии образовательного учреждения на оказание соответствующих образовательных услуг (в случае, если в договоре отсутствуют реквизиты данной лицензии).

Социальный налоговый вычет может быть предоставлен налогоплательщику при оплате обучения в общеобразовательных школах, институтах, академиях, университетах, на курсах повышения квалификации (как при вузе, так и действующих самостоятельно), на различных курсах дополнительного образования (курсы иностранных языков, компьютерные курсы и т. п.). Ясли, детские сады, музыкальные, художественные и спортивные школы также входят в этот перечень.

Следует учитывать, что учреждение должно иметь лицензию на соответствующий вид деятельности или иной равнозначный документ, подтверждающий образовательный статус учреждения. Налогоплательщик имеет право на получение социального налогового вычета на обучение вне зависимости от места нахождения учебного заведения.

Получить налоговый вычет можно и при обучении в вузе, не имеющем государственной аккредитации. Не имеет значения и форма собственности образовательного учреждения: можно получить вычет на обучение, полученное как в государственном, так и в коммерческом учебном заведении.

Есть виды образовательной деятельности, которые не подлежат лицензированию:

- образовательная деятельность в форме разовых лекций, стажировок, семинаров и других видов обучения, не сопровождающаяся итоговой аттестацией и выдачей документов об образовании и (или) квалификации;

- индивидуальная трудовая педагогическая деятельность, в том числе в области профессиональной подготовки.

Если налогоплательщик получил такое образование, вычет ему не полагается.

Копии платежных документов, подтверждающие фактические расходы за обучение.

Налогоплательщик может получить вычет только в том случае, если он сам вносил плату (наличным или безналичным путем) за обучение. Факт оплаты подтверждается платежными документами (чеком кассового аппарата, банковскими платежными документами), которые должны быть оформлены на имя налогоплательщика, претендующего на получение вычета. В случае, если квитанции оформлены на самого обучаемого ребенка (подопечного, брата (сестру)), то в соответствующем заявлении налогоплательщиком - родителем (опекуном, братом (сестрой)) указывается, что им было дано поручение ребенку (подопечному, брату (сестре)) внести самостоятельно выданные родителем (опекуном, братом (сестрой)) денежные средства для оплаты обучения в соответствии с договором, заключенным с учебным заведением родителем (опекуном, братом (сестрой)).

Копию свидетельства о рождении ребенка (подопечного, брата (сестры)) налогоплательщика.

Налогоплательщик, претендующий на вычет в связи с обучением:

- своего ребенка представляет копию свидетельства о его рождении;

- подопечного представляет копии свидетельства о его рождении и распоряжения о назначении опеки (попечительства);

- брата (сестры) представляет копии свидетельства о его рождении и документа (документов), подтверждающего родство.

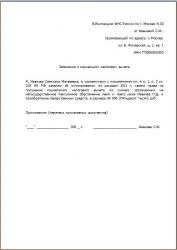

Примерная форма бланка заявления о возврате суммы излишне уплаченного налога

Обратите, пожалуйста, внимание на то, что в соответствии со статьей 78 Налогового кодекса РФ заявление о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы (налога). Сумма налога, подлежащая возврату налогоплательщику по декларации, возвращается на основании заявления налогоплательщика в течение одного месяца со дня получения налоговым органом такого заявления. Сумма налога перечисляется на банковский счет налогоплательщика.

Заявление на возврат НДФЛ можно подавать сразу, вместе с декларацией 3-НДФЛФедеральная налоговая служба уточнила порядок подачи в налоговые инспекции заявления на возврат НДФЛ, когда в декларации 3-НДФЛ заявлены налоговые вычеты и сумма налога к возврату. Заявление на возврат НДФЛ можно подать одновременно с декларацией (письмо ФНС России от 26.10.2012 № ЕД-4-3/18162@ ). При этом срок на возврат излишне уплаченного налога хотя и рассчитывается со дня подачи заявления, но не может быть раньше, чем момент завершения камеральной проверки поданной декларации 3-НДФЛ.

Налоговый вычет — это возвращение гражданам части денежных средств, израсходованных на личные социальные нужды: охрана здоровья, получение образования, всевозможные пенсионные и страховые фонды и другое. При вычете происходит компенсация затраченных налогоплательщиками средств на личные нужды, за счет уплаченных ими ранее налогов (НДФЛ).

Компенсация расходов на обучение в 2016 году (в автошколе и других заведениях) ??

??

Расскажем об одном из таких вычетов — за понесенные гражданами траты на получение образования. Перечислим главные условия, необходимые для возврата израсходованных на обучения денежных средств:

Закон не ограничивает гражданам выбор юрисдикции образовательного заведения, за обучение в которых выплачивается налоговый вычет. Получать образование можно в России или за рубежом.

Законом предусмотрены следующие условия компенсации затрат на обучение:

Законодательство России не дает исчерпывающих сведений о том, какие документы предъявляются для оформления вычета за образование. Однако в 2016 году Минфин и ФНС РФ определили такие документы.

Необходимые документы для возврата НДФЛ в 2016 году

Гражданам выплачиваются налоговые вычеты за обучение своих детей, либо за собственное обучение, вне зависимости от формы образовательного процесса: очная, заочная, дневная, вечерняя и т. д. Решение о налоговом вычете не зависит от типа образовательного заведения.

В каких учреждениях может производиться обучениеВ отношении предоставления лицензии образовательного учреждения, есть одно исключение — это требование необязательно для случаев, когда обучение проводится непосредственно у индивидуального предпринимателя, без найма преподавателей. Получение лицензии ИП законом не предусмотрено.

Сроки получения денег по налоговому вычетуЖелающий оформить получение вычета, подает необходимые документы в территориальную налоговую инспекцию, которая проводит проверку полноты и достоверности изложенных в них сведений. За образец можно взять документы, приложенные ниже. О результатах завершенной проверки инспекция уведомляет налогоплательщика. При положительном решение на его имя выполняется безналичный перевод.

Выплата данного вычета разрешена лишь за уже оплаченный период обучения. Документы на вычет подаются спустя календарный год после оплаты учебы. На практике налоговая инспекция производит перечисление денег по вычету через 3–4 месяца после подачи заявителем документов.

Размер выплачиваемой компенсации по затратам на обучение не должен превышать сумму уплаченного за год НДФЛ.

Совет! Если размер заработной платы одного из родителей не позволяет получить налоговую компенсацию в полном объеме — оформите недостающую сумму на второго работающего родителя.

Налоговый вычет выплачивается за полное время обучения, не исключая академический отпуск.

Важно! Получаемые гражданами суммы налогового вычета не подлежат налогообложению!

Используя налоговый вычет можно получить возврат средств, уплаченных за обучение в автошколе.

Налоговый вычет в порядке компенсации затраченных средств на обучение отнесен к категории социальных вычетов, наряду с вычетами по расходам на охрану здоровья или благотворительность.

В 2016 году изменено законодательство в части выплат налоговых вычетов. Пунктом 2 ст. 219 НК РФ разрешено гражданам получать компенсацию затраченных на обучение средств у своих работодателей.

Документы для получения вычета по месту работыТеперь гражданам по месту трудовой деятельности могут предоставляться вычеты по следующим видам затрат:

Компенсации по перечисленным видам социальных расходов граждан могут выплачиваться до завершения отчетного периода, при соблюдении следующих условий:

Применение новых, принятых в 2016 году правил осуществления налоговых вычетов, позволяет гражданам выбирать виды собственных расходов, которые могут возмещаться посредством налоговых вычетов. Станет ли удобнее от такого нововведения работникам и работодателям — покажет практика.

Рекомендуем к прочтению

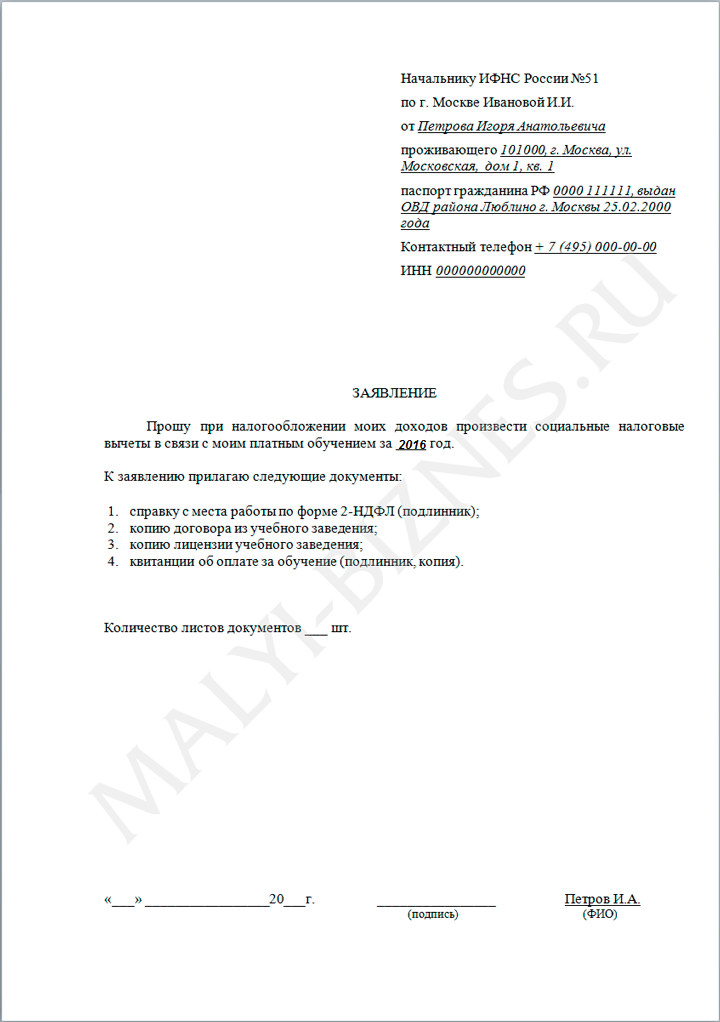

Заявление на получение налогового вычета по расходам на собственное обучение (скачать бланк ).

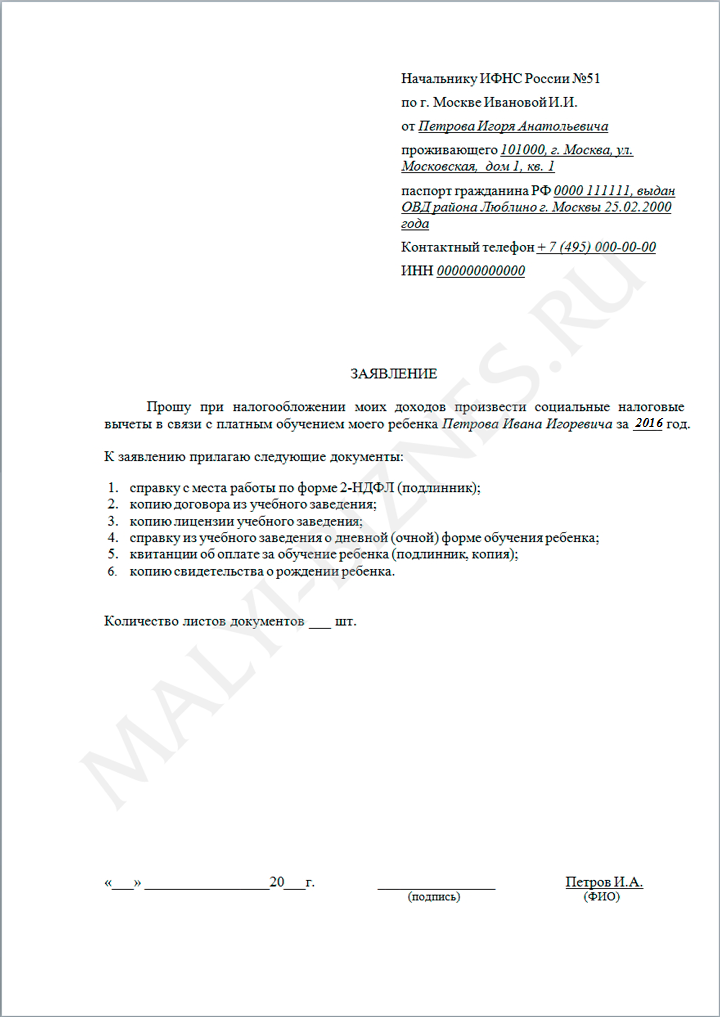

Заявление на получение налогового вычета по расходам на обучение своих детей (скачать бланк ).

Обратите внимание. универсального бланка заявления на получение налогового вычета за обучение законом не предусмотрено, поэтому при обращении в отделение ФНС, вас могут попросить заполнить бланк именно той формы, которая установлена у них.

Как заполнитьЗаполнить бланк можно как от руки, так и при помощи компьютера. Для заполнения на компьютере скачайте один из ниже приведенных образцов и замените данные написанные курсивом на свои.

В шапке заявления указывается начальник и наименование ФНС по вашему месту жительства, узнать их можно здесь .

Образец заполненияНиже приведены образцы заявлений на получение налогового вычета по расходам на обучение:

Заявление на налоговый вычет на обучениеЗаконодательством РФ предусмотрены Налоговые льготы при оплате за образование. Согласно пп.2 п.1 ст. 219 НК РФ, налогоплательщики, которые понесли расходы в течение истекшего года на очное обучение себя и своих детей (до 24-х лет), вправе получить социальный налоговый вычет.

Для получения вычета необходимо подать в налоговую инспекцию по месту жительства письменное заявление на налоговый вычет на обучение. К заявлению следует приложить следующие документы:

— заполненную декларацию по НДФЛ за прошедший год (форма 3-НДФЛ).

— справку с места работы, из бухгалтерии, о суммах удержанных налогов и начисленных доходов за прошедший год (форма 2-НДФЛ)

— копию договора с учебным заведением

— копию лицензии учебного заведения, если в договоре не указаны ее реквизиты

— платежные документы, подтверждающие факт оплаты обучения.

— копию свидетельства о рождении ребенка (если обучается ребенок налогоплательщика).

Представленный пакет документов подлежит проверке. По окончании проверки деньги поступают на счет заявителя в течение 15—20 рабочих дней.

С образцом заявления вы можете ознакомиться на нашем сайте.

Бланк заявления на налоговый вычет за обучение 8Бланк заявления на налоговый вычет за обучение 8 Скачать

Подготовить копию договора с образовательным учреждением на оказание образовательных услуг, в котором указаны реквизиты лицензии на осуществление образовательной деятельности (при отсутствии в договоре реквизитов лицензии необходимо предоставить ее копию), а в случае увеличения стоимости обучения – копию документа, подтверждающего данное увеличение, например, дополнительное соглашение к договору с указанием стоимости обучения. При оплате собственного очного обучения или очного обучения своих детей, не достигших 24-х летнего возраста, гражданам Российской Федерации разрешается подать заявление в налоговую инспекцию по месту прописки с требованием социального налогового вычета. Превысила предел расходов в 120 000 руб. Описание: Например, Иванов И. Заявление на налоговый вычет на обучение подается в соответствии с пп. Поэтому, оплачивая многолетнее обучение единовременно, нерадивый студент Конаков В.

Однако на практике вместе с декларацией 3-НДФЛ нужно подавать список документов, необходимых для получения социального налогового вычета. Для открытия требуется Micrsoft Word версии 2003 или выше (или аналогичная программа). В случае удовлетворительного решения по вашему заявлению деньги перечисляются на счет, указанный в заявлении. При этом Налоговый кодекс не ограничивает возможность реализации права выбора образовательного учреждения только российскими образовательными учреждениями. Соответствующие изменения в Налоговый кодекс были внесены законом в конце 2009 года. Кроме того, социальный налоговый вычет может получить любой из родителей, независимо на кого оформлен договор на обучение ребенка. Законодательством РФ предусмотрены Налоговые льготы при оплате за образование. Вследствие этого заявление на получение налогового вычета за обучение подается в налоговый орган в произвольной форме.

Примеры заполнения налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ) за 2010, 2011 годы с целью получения имущественных налоговых вычетов по расходам на приобретение квартиры и по доходам от продажи квартиры, а также социального налогового вычета по расходам на обучение налогоплательщика. Оплатил за обучение ребенка в размере 36

по НДФЛ,заявление на социальный налоговый вычет и копии документов,

Форма заявления на предоставление социального налогового вычета п. Пакет документов, подающихся вместе с заявлением, должен содержать следующие бумаги. Со списком документов, которые Вам нужны, Вы можете ознакомиться здесь: Документы для оформления вычета на обучение. На каждого ребенка в год. Социальный налоговый вычет на обучение предоставляется налоговым органом по истечении года, в котором произведены указанные расходы на основании декларации 3-НДФЛ. Внимание: данная опись является лишь примером. Не требуется ни нотариальное заверение этого документа, ни присутствие при подаче этого документа второго собственника (собственника, который не подает декларацию). Следует помнить, что в зависимости от отдельно взятой ситуации может присутствовать необходимость указания в бланке заявления на налоговый вычет по НДФЛ конкретной дополнительной информации.

Пояснения к формеПо закону заявление на возврат налога может составляться в произвольной форме. Налоговая служба не в праве утверждать его форму. Однако, зачастую, на информационных стендах в налоговых инспекциях висят рекомендуемые формы подобных заявлений. Вы вправе составить заявление по той форме, которая рекомендована инспекцией или заполнить заявление на возврат налога по той форме, которая размещена у нас. В любом случае отказать вам в возврате налога лишь по тому основанию, что ваша форма не соответствует образцу в инспекции налоговая служба НЕ В ПРАВЕ. Наша форма составлена на основании официального письма Федеральной налоговой службы России от 22 ноября 2012 г. № ЕД-4-3/19630. где приведены рекомендуемые образцы документов. Это письмо обязательно для применения всеми налоговыми инспекциями России.

На нашем сайте приводятся:

1. Заполненная форма заявления на возврат налога (в качестве образца).

2. Шаблон заявления на возврат налога в формате DOC (см. прикрепленный файл), который вы можете скачать и заполнить ориентируясь на наш образец и указав собственные данные.

Заявление может быть сдано вами в инспекцию лично или отправлено по почте (во-втором случае днем предоставления заявления считается дата его передачи почтовому отделению для отправки).

В первом случае (при передаче лично) составьте заявление в двух экземплярах. Первый отдайте в инспекцию. Второй - останется у вас. При этом потребуйте от сотрудника налоговой инспекции, принимающего заявление о возврате налога, проставит на втором (вашем) экземпляре отметку-штамп о принятии заявления с указанием текущей даты.

Во-втором случае (отправка по почте) отправляйте заявление ценным письмом с описью вложений и, желательно, с уведомлением о вручении. Обязательно сохраните почтовую квитанцию об отправке и впоследствии полученное уведомление (если письмо направлялось с уведомлением). Эти документы будут подтверждать факт отправки заявления в налоговую инспекцию.

Как правило заявление сдается вместе с декларацией по налогу на доходы физических лиц (форма 3-НДФЛ) за соответствующий год. К декларации прилагают все документы, которые подтверждают расходы на оплату обучения и ваше право на возврат налога. К таким документам относят:

копию договора на обучение, все приложения и дополнительные соглашения к нему копию документов, подтверждающих оплату обучения (чеки, контрольно-кассовой машины, квитанции к приходно-кассовым ордерам, платежные поручения).

При оплате очного обучения своих детей, родственников (брата или сестры) или подопечных дополнительно предоставляются:

копия документа, подтверждающего очную форму обучения (например, справку учебного заведения) копия документа, подтверждающего степень родства, факт опеки или попечительства и возраст обучающегося (например, свидетельство о рождении).

Внимание! Указанный перечень приведен в письме ФНС России от 22 ноября 2012 г. № ЕД-4-3/19630. Он является исчерпывающим. Это означает, что требовать документы, не поименованные в этом списке, налоговики не вправе.

Зачастую налоговые инспекции принимают декларацию, но отказываются принимать заявление на возврат налога. Мотивы разные. Например, по их словам, прежде чем принять заявление он обязаны провести проверку декларации. Лишь после этого заявление может быть сдано. Имейте ввиду - это абсолютно незаконно. Налоговики ОБЯЗАНЫ принять у вас ЛЮБОЕ заявление в тот день, в который вы его предоставили. Если вы не смогли настоять на своем и сдать заявление лично (инспектор отказался его принять) - отправляйте заявление на возврат налога по почте.

Для возврата налога откройте счет в любом отделении Сбербанка (для этого потребуется только ваш паспорт). Это упростит процедуру возврата. Почему то в налоговых инспекциях считают, что других банков в России не существует. Банковские реквизиты, которые необходимы для зачисления налога, вам дадут в отделении где у вас открыт счет.

Если у вас нет данных для заполнения тех или иных строк заявления (например вам не присвоен ИНН) не заполняйте их или удалите эти строки из шаблона.

Сумма налога к возврату должна соответствовать этой же сумме, указанной в вашей декларации о доходах (код строки 100 Сумма налога, подлежащая возврату из бюджета Раздела 1 Расчет налоговой базы и суммы налога по доходам, облагаемым по ставке 13% декларации 3-НДФЛ). Декларацию о доходах 3-НДФЛ вы можете также скачать с нашего сайта. Она приведена по ссылкам:

Заявление на получение вычета по образованию (образец) Заявление на налоговый вычет на обучениеЗаявлением на налоговый вычет на обучение называется официальное обращение нескольких лиц или одного гражданина к должностному лицу, в государственный орган, администрацию учреждения или орган местного самоуправления в отношении налогового вычета на обучение. Заявление, в отличие от жалобы, не связано с нарушением его законных интересов и прав и не содержит просьбы устранить таковое нарушение, а направлено исключительно на реализацию интересов и прав заявителя или устранение каких-либо недостатков в работе предприятий, организаций, учреждений. 3аявления можно подать и в устной, и в письменной форме. Порядок их рассмотрения аналогичен тому, как рассматриваются жалобы.

Образец заявления на налоговый вычет на обучение

Законодательство РФ предусматривает налоговые льготы при оплате за образование. В согласии с пп.2 п.1 ст. 219 Налогового Кодекса РФ, налогоплательщики, которые несут расходы за истекший год на свое очное обучение или детей (до 24-х лет), имеют право получить налоговый социальный вычет.

Для получения вычета нужно подать по месту жительства в налоговую инспекцию письменное заявление о налоговом вычете на обучение. К заявлению необходимо приложить такие документы:

— справку из бухгалтерии с места работы о суммах начисленных доходов и удержанных налогов за прошлый год (форма 2-НДФЛ)

— заполненную декларацию за прошедший год по НДФЛ (форма 3-НДФЛ)

— копию лицензии учебного заведения, когда в договоре не указываются реквизиты

— копию договора с учебным заведением

— копию свидетельства о рождении ребенка (если ребенок налогоплательщика обучается)

— платежные документы, которые подтверждают факт оплаты обучения.

Представленный пакет документов необходимо проверить. По завершении проверки деньги могут поступить на счет заявителя за 15—20 рабочих дней.

Заявление на вычет необходимо, чтобы вернуть из бюджета налог на доходы. В этом материале рассказано как составить такое заявление и дан его образец.

Заявление на вычет за 2013, 2014 или 2015 год (образец )Чтобы получить имущественный вычет при покупке квартиры, социальный вычет на лечение или вычет за обучение в налоговую инспекцию нужно предоставить:

Подробно о том как получить и оформить вычеты смотрите дополнительно материалы:

По Налоговому кодексу заявление на налоговый вычет может быть составлено в произвольной форме. Налоговая служба (или территориальная инспекция) не вправе его форму утверждать и обязывать вас писать заявление на вычет так как нравиться налоговикам, а не иначе. Однако, не смотря на это, многие инспекции разрабатывали свою форму заявления. Если оно было составлено не по утвержденной форме человеку отказывали в предоставлении вычета. Сразу скажем, что подобные действия не законны. На юридическом языке они называются - самоуправство. Вы вправе составить это заявление так как считаете нужным. Главное чтобы из него было понятно кому оно направлено, от кого и что вы требуете.

Разумеется выдумывать свою форму и изобретать велосипед вовсе не обязательно. Еще в 2012 году Федеральная налоговая служба опубликовала РЕКОМЕНДУЕМУЮ форму заявления на вычет. Она утверждена письмом ФНС России России от 22.11.2012 № ЕД-4-3/19630. Данная форма является обязательной для применения всеми налоговыми инспекциями России. Вы вполне можете использовать эту форму.

На нашем сайте вы найдете:

Образец заявления на вычет зависит от того какой именно вычет вы получаете (имущественный или социальный). Все образцы и рекомендации вы найдете по ссылкам:

НЕ РАЗМЕЩАЙТЕ СВОИ ВОПРОСЫ В ЭТОЙ ВЕТКЕ В РАЗДЕЛЕ "КОММЕНТИРОВАТЬ". ЭТОТ РАЗДЕЛ ПРЕДНАЗНАЧЕН ИСКЛЮЧИТЕЛЬНО ДЛЯ ОБСУЖДЕНИЯ И УТОЧНЕНИЯ ДАННОГО МАТЕРИАЛА. ДЛЯ ВОПРОСОВ ПРЕДНАЗНАЧЕНА ЗАГЛАВНАЯ СТРАНИЦА САЙТА! ВОТ ОНА -http://vashnal.ru

ЧТОБЫ ЗАДАТЬ ВОПРОС ДОСТАТОЧНО ЗАПОЛНИТЬ ОЧЕНЬ ПРОСТУЮ ФОРМУ ВНИЗУ ЗАГЛАВНОЙ СТРАНИЦЫ. ВОПРОСЫ, ЗАДАННЫЕ В ЭТОЙ ВЕТКЕ, БУДУТ БЕСПОЩАДНО УДАЛЯТЬСЯ! НАДЕЕМСЯ НА ВАШЕ ПОНИМАНИЕ.

Портал "Ваши налоги"

05 декабря 2014

Комментарии Авторские праваЗаявление на получение налогового вычета по расходам на собственное обучение (скачать бланк ).

Заявление на получение налогового вычета по расходам на обучение своих детей (скачать бланк ).

Обратите внимание. универсального бланка заявления на получение налогового вычета за обучение законом не предусмотрено, поэтому при обращении в ИФНС, вас могут попросить заполнить бланк именно той формы, которая установлена у них.

Как заполнить заявлениеЗаполнить бланк можно как от руки, так и при помощи компьютера. Для заполнения на компьютере скачайте один из ниже приведенных образцов и замените данные написанные курсивом на свои.

В шапке заявления указывается начальник и наименование ИФНС по вашему месту жительства, узнать их можно здесь .

Образец заполнения в 2016 годуНиже приведены образцы заявлений на получение налогового вычета по расходам на обучение:

Образец заполнения заявления на получение налогового вычета за собственное обучение

Каждый налогоплательщик вправе требовать от налоговой инспекции социальный вычет, но только при наличии следующих расходов в налоговом периоде: собственное обучение или детей, лечение, покупка лекарств, приобретение полиса ДМС, добровольные взносы в накопительную часть своей пенсии. Размер суммы вычета зависит от размера расходов налогоплательщика и их характера.

Для получения социального налогового вычета, налогоплательщику необходимо оформить письменное заявление и предоставить справку 3-НДФЛ в налоговую инспекцию по окончанию года.

Заявления на социальный налоговый вычет в налоговую инспекцию не имеет унифицированной формы, составляется налогоплательщиком в свободной форме.

При составлении заявления на налоговый вычет обязательно оформляется шапка, где указывается наименование налоговой инспекции (кому адресуется заявление), а также ФИО с адресом и номером ИНН налогоплательщика (от кого заявление).

Далее посередине прописывается наименование документа (то есть «Заявление о социальном налоговом вычете»). В тексте заявления необходимо указать ссылки на нормативные документы (в данном случае указываются статьи Налогового кодекса) и требуемую к вычету сумму в цифрах и прописью.

После необходимо прописать все документы, которые будут служить приложениями к данному заявлению на социальный налоговый вычет и подтверждающие фактические расходы налогоплательщика.

Файлы для скачивания

На любые ваши вопросы по материалам сайта с удовольствием ответит наш консультант. Добавьте ваш вопрос в форме ниже.

Вы можете получить бесплатную консультацию по малому бизнесу у нашего опытного эксперта.

Присоединяйтесь к нашему сообществу вКонтакте .

Здравствуйте! Я поступила в таможенную академию (заочное, на базе высшего) в 2009 году, закончила в январе 2013. Мне сказали в академии, что необходимо отнести все пакеты документов (получается 5 шт. за каждый год обучения) до 1 мая 2013. Насколько это является верным и что, будет если я не успею предоставить в срок?

По налоговому вычету существует срок давности. Вам все же стоит поторопиться, так как такие заявления вы были обязаны подавать ежегодно в течение всего срока обучения.

Социальные налоговые вычеты предоставляются при подаче налоговой декларации в по окончании налогового периода. Согласно п. 7 ст. 78 НК РФ срок обращения за возвратом излишне уплаченного в соответствующем году налога ограничен тремя годами.

КомментироватьЗаконодательством РФ предусмотрены Налоговые льготы при оплате за образование. Согласно пп.2 п.1 ст. 219 НК РФ, налогоплательщики, которые понесли расходы в течение истекшего года на очное обучение себя и своих детей (до 24-х лет), вправе получить социальный налоговый вычет.

Для получения вычета необходимо подать в налоговую инспекцию по месту жительства письменное заявление на налоговый вычет на обучение. К заявлению следует приложить следующие документы:

— заполненную декларацию по НДФЛ за прошедший год (форма 3-НДФЛ).

— справку с места работы, из бухгалтерии, о суммах удержанных налогов и начисленных доходов за прошедший год (форма 2-НДФЛ);

— копию договора с учебным заведением;

— копию лицензии учебного заведения, если в договоре не указаны ее реквизиты;

— платежные документы, подтверждающие факт оплаты обучения.

— копию свидетельства о рождении ребенка (если обучается ребенок налогоплательщика).

Представленный пакет документов подлежит проверке. По окончании проверки деньги поступают на счет заявителя в течение 15—20 рабочих дней.

С образцом заявления вы можете ознакомиться на нашем сайте.

Заявление на налоговый вычет на обучение

Прежде чем копировать пример, конечно советуем хорошо проверить написанные в нем статьи законодательства. С течением лет они могли потерять свежесть. Верно составленный шаблон укрепит в решении проблем при написании письма. Это приблизит путь сэкономить на услугах специалиста. Лишние ресурсы всегда приятны.

Для лиц, имеющих детей (родных и подопечных), по закону предусмотрены специальные вычеты – уменьшение налоговой базы, облагаемой НДФЛ, на определенную величину, определяемую количеством детей, наличием у них инвалидности. Вычет полагается на каждого ребенка.

Заявление о применении «детских» вычетов подается по месту работы. К нему прилагаются копии документов, которые подтверждают право на получение вычетов, – свидетельств о рождении детей, справок об инвалидности, справок с места учебы. Данные предоставляются работодателю один раз при трудоустройстве. Заново придется писать заявление, если меняются обстоятельства, например, рождается новый ребенок.

Налоговый вычет получают как отец, так и мать ребенка. Если родитель у ребенка или детей единственный (а это относится и к случаям, когда сведения об отце ребенка в документы вносятся со слов матери), то полагается «двойной» вычет. Однако получение «удвоенного» вычета прекращается, если родитель, который у ребенка единственный, женится или выходит замуж. Родитель, находящийся в разводе, единственным не является.

Если один родитель отказался от предоставления вычета, то другой может получить его в двойном размере. Для этого нужно подать соответствующее заявление. Неработающий (не получающий доход) родитель отказаться от «детского» вычета не может.

Вычет на детей полагается на каждый месяц, однако по налоговой базе для данного вида вычетов существуют ограничения: он не применяется с месяца, в котором доход родителя свыше 280 тыс. руб. (с начала года).

Пример применения стандартного вычета ндфлРаботница А.П. Иванова – мать троих детей: 1997, 1999 и 2009 г. р.

Она представила заявление с соответствующими документами. Одинокой матерью она не является, ее доход не превышает 280 000 руб.

Первым ребенком считается самый старший по возрасту, независимо от того, родные они или подопечные. Таким образом, А.П. Иванова имеет право на «детский» вычет в следующем размере:

Общая сумма «детского» вычета составляет 5 800 руб.

В заявлении на получение «детского» вычета следует указать фамилии, имена и отчества детей, годы их рождения (при необходимости – наличие группы инвалидности и факт учебы) и размеры полагающихся вычетов.

Образец и бланк заявления на предоставление стандартного вычета НДФЛ 2015 на ребенка можно скачать здесь.

Заявление на вычет НДФЛ на детей: образец 2015 года, бланкДля лиц, имеющих детей (родных и подопечных), по закону предусмотрены специальные вычеты – уменьшение налоговой базы, облагаемой НДФЛ, на определенную величину, определяемую количеством детей, наличием у них инвалидности. Вычет полагается на каждого ребенка.

Заявление о применении «детских» вычетов подается по месту работы. К нему прилагаются копии документов, которые подтверждают право на получение вычетов, – свидетельств о рождении детей, справок об инвалидности, справок с места учебы. Данные предоставляются работодателю один раз при трудоустройстве. Заново придется писать заявление, если меняются обстоятельства, например, рождается новый ребенок.

Налоговый вычет получают как отец, так и мать ребенка. Если родитель у ребенка или детей единственный (а это относится и к случаям, когда сведения об отце ребенка в документы вносятся со слов матери), то полагается «двойной» вычет. Однако получение «удвоенного» вычета прекращается, если родитель, который у ребенка единственный, женится или выходит замуж. Родитель, находящийся в разводе, единственным не является.

Если один родитель отказался от предоставления вычета, то другой может получить его в двойном размере. Для этого нужно подать соответствующее заявление. Неработающий (не получающий доход) родитель отказаться от «детского» вычета не может.

Вычет на детей полагается на каждый месяц, однако по налоговой базе для данного вида вычетов существуют ограничения: он не применяется с месяца, в котором доход родителя свыше 280 тыс. руб. (с начала года).

Пример применения стандартного вычета ндфлРаботница А.П. Иванова – мать троих детей: 1997, 1999 и 2009 г. р.

Она представила заявление с соответствующими документами. Одинокой матерью она не является, ее доход не превышает 280 000 руб.

Первым ребенком считается самый старший по возрасту, независимо от того, родные они или подопечные.

Таким образом, А.П. Иванова имеет право на «детский» вычет в следующем размере:

Общая сумма «детского» вычета составляет 5 800 руб.

В заявлении на получение «детского» вычета следует указать фамилии, имена и отчества детей, годы их рождения (при необходимости – наличие группы инвалидности и факт учебы) и размеры полагающихся вычетов.

Образец и бланк заявления на предоставление стандартного вычета НДФЛ 2015 на ребенка можно скачать здесь .

Заявление на вычет на детейЗаявлением на вычет на детей называется официальное обращение нескольких лиц или одного гражданина к должностному лицу, в государственный орган, администрацию учреждения или орган местного самоуправления в отношении вычетов. Заявление, в отличие от жалобы, не связано с нарушением его законных интересов и прав и не содержит просьбы устранить таковое нарушение, а направлено исключительно на реализацию интересов и прав заявителя или устранение каких-либо недостатков в работе предприятий, организаций, учреждений. 3аявления можно подать и в устной, и в письменной форме. Порядок их рассмотрения аналогичен тому, как рассматриваются жалобы.

Образец заявления на вычет на детей

Для лиц, которые не имеют детей (подопечных и родных), предусмотрены по закону специальные вычеты – уменьшение облагаемой НДФЛ налоговой базы, на фиксированную величину, которая определяется числом детей, наличием инвалидности у них. Вычет полагают на каждого ребенка.

Заявление об использовании «детских» вычетов подают по месту работы. К нему прилагают копии документов, которые подтверждают право для получения вычетов, – справок об инвалидности, свидетельств о рождении детей, справок с места учебы. Информацию предоставляют работодателю при трудоустройстве один раз. Придется заново писать заявление, если обстоятельства меняются, к примеру, рождается новый ребенок.

Налоговый вычет получают и отец, и мать ребенка. Если у ребенка или детей родитель единственный (это касается и случаев, когда данные об отце ребенка в документы вносят со слов матери), то имеется «двойной» вычет. Но получение «удвоенного» вычета прекращается, когда родитель, который единственный у ребенка, выходит замуж или женится. Родитель, который находится в разводе, не является единственным.

Если отказался один родитель от предоставления вычета, то другой может его получить в двойном размере. Для этого необходимо подать заявление. Неработающий (или не получающий дохода) родитель не может отказаться от «детского» вычета.

Вычет на детей производится на каждый месяц, но для данного вида вычетов по налоговой базе существуют ограничения: он не используется с месяца, в котором доход родителя превысил 280 тыс. руб. (начиная с начала года). Рассмотрим пример. Работница Иванова А.П. – мать троих детей. года рождения 1997,1999,2009. Она представила с соответствующими документами заявление. Она не является одинокой матерью, ее доход не больше 280000руб. Первый ребенок -я самый старший по возрасту, вне зависимости от того, подопечные они или родные.

Таким образом, Иванова А.П. имеет право на «детский» вычет в таком размере:

Итоговая сумма «детского» вычета составит 5800руб.

В заявлении на получение «детского» вычета необходимо указать ФИО детей, годы их рождения (если необходимо – факт учебы и наличие группы инвалидности) и размеры вычетов.

Понравился образец документа, бланка или пример готовой формы в .doc и .xls формате? Качай бесплатно и ЖМИ на самую красивую кнопку!

Образец заявления на возврат НДФЛ при получении стандартного вычета на ребенка Бланк заявленияЗаявление на возврат НДФЛ при получении стандартного вычета на ребенка (скачать бланк ).

Обратите внимание. универсального бланка заявления на получение налогового вычета за обучение законом не предусмотрено, поэтому при обращении в отделение ФНС, вас могут попросить заполнить бланк именно той формы, которая установлена у них.

Как заполнитьЗаполнить бланк можно как от руки, так и при помощи компьютера. Для заполнения на компьютере скачайте ниже приведенный образец и замените данные написанные курсивом на свои.

В шапке заявления указывается начальник и наименование ФНС по вашему месту жительства, узнать их можно здесь .

Образец заявленияНиже приведен образец заполнения заявления на возврат НДФЛ при получении стандартного вычета на ребенка:

Следующие статьи: