Рейтинг: 4.2/5.0 (1781 проголосовавших)

Рейтинг: 4.2/5.0 (1781 проголосовавших)Категория: Инструкции

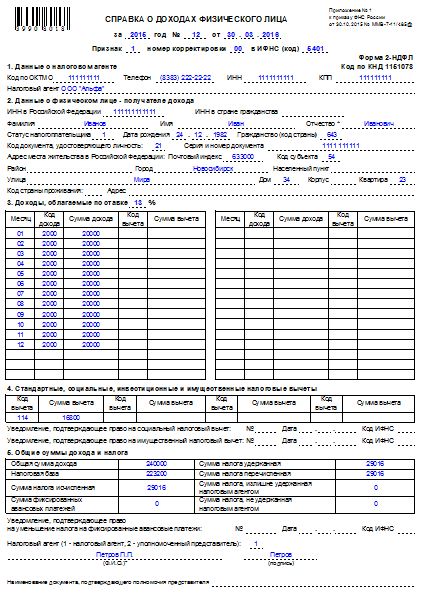

В 2016 году произошло огромное количество изменений в законодательстве РФ. Коснулись они и налоговой отчетности. Так изменилась справка 2-НДФЛ. Поэтому было бы полезно рассмотреть, какая сейчас эта справка, как ее правильно заполнить и все остальные нюансы, связанные с этой темой.

В 2016 году произошло огромное количество изменений в законодательстве РФ. Коснулись они и налоговой отчетности. Так изменилась справка 2-НДФЛ. Поэтому было бы полезно рассмотреть, какая сейчас эта справка, как ее правильно заполнить и все остальные нюансы, связанные с этой темой.

Скачать бланк справки 2-НДФЛ.

Из справки 2-НДФЛ физическое лицо может получить информацию о своих доходах и налогах, которые были отданы государству. Выдается она работодателем каждый год или по требованию.

Если более конкретно, в этой справке отражаются следующие сведения :

В 2016 году вступили в силу изменения, которые были указаны в приказе ФНС еще в прошлом году. Эти изменения состоят в следующем :

Добавилось поле «Номер корректировки».

Добавилось поле «Номер корректировки».Все остальные графы сделаны так, чтобы заполняющему было интуитивно понятно, что и где следует писать.

Как правильно заполнить справку 2-НДФЛ в 1С рассказано в следующем видеоуроке:

Немного о правилах заполненияПосле заполнения всех вышеуказанных полей налоговый агент (чаще всего это сотрудник бухгалтерии) или его представитель ставит свою подпись. Напротив надписи «Налоговый агент» ставится «1», если подпись будет ставить не уполномоченный представитель, а в противном случае «2». Этот же человек ставит свою подпись. Также если это представитель, внизу нужно указать название документа, который дает этому человеку право проверять и подписывать справку. Для этого тоже есть специальное поле. В нижнем левом углу справки должна стоять печать.

Правила и образец заполнения декларации 3-НДФЛ можно узнать здесь.

Правила и образец заполнения декларации 3-НДФЛ можно узнать здесь.

Грамотно оформить и сдать декларацию 4-НДФЛ поможет данная статья .

Как правильно произвести расчет НДФЛ, рассказано в следующем материале .

Справку 2-НДФЛ часто требуют банковские учреждения, когда тот или иной гражданин хочет взять в кредит крупную сумму денег. То же самое касается ипотеки. Кроме того, она нужна при приеме на работу. Ее могут потребовать в Пенсионном фонде для расчета будущей пенсии, при усыновлении или для решения других вопросов. Органы по защите детей требуют ее для усыновления.

Справку 2-НДФЛ часто требуют банковские учреждения, когда тот или иной гражданин хочет взять в кредит крупную сумму денег. То же самое касается ипотеки. Кроме того, она нужна при приеме на работу. Ее могут потребовать в Пенсионном фонде для расчета будущей пенсии, при усыновлении или для решения других вопросов. Органы по защите детей требуют ее для усыновления.

Также справка 2-НДФЛ предоставляется при оформлении визы. Но самым главным предназначением такой справки является составление на основании нее декларации о доходах за предыдущий год.

Последствия несвоевременной подачиИтак, справку 2-НДФЛ, а соответственно и декларацию о доходах, подает налоговый агент. Если он не сделает этого до 1 апреля, он будет нести ответственность в виде штрафа от 100 до сотен тысяч рублей в зависимости от последствий несвоевременной подачи. То же самое касается и ИП.

Остались вопросы? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

Это быстро и бесплатно !

Декларация 3-НДФЛ за 2015 год сдается по новой форме.

Приказ ФНС от 27.11.2015 №ММВ-7-11/544@ вносит изменения в форму декларации 3-НДФЛ которая предназначена для заполнения отчета по доходам, полученным в 2015 году.

Матвыгода от экономии на процентах за пользование заемными (кредитными) средствами, предоставленными на новое строительство либо приобретение жилья в налогооблагаемый доход не включается при условии наличия подтвержденного ИФНС права на имущественный вычет

В случае продажи квартиры, находившейся в собственности налогоплательщика менее 3 лет расходы на оплату услуг агента по поиску и приобретению квартиры, а также расходы, связанные с оформлением права собственности на нее, не относятся к расходам, связанным с приобретением жилья

Минфин напомнил, что в случае дарения недвижимого имущества (доли в квартире) величина полученной одаряемым физлицом экономической выгоды, учитываемой при исчислении НДФЛ, определяется рыночной стоимостью полученного в дар имущества

2-НДФЛ в программе "Налогоплательщик" ПРО и ЛАЙТ версиях: изменения + решение для организаций с большим количеством филиалов (многобазовые операции 2-НДФЛ).

Возможности ПК "Налогоплательщик" в части 2-НДФЛ:

Отличие ЛАЙТ версии от ПРО заключается в отсутствии многогодичного хранения информации, что значительно увеличивает быстродействие, а это особенно существенно при импорте больших объемов информации

Форма 2-НДФЛ — стандартная форма отчетности, в которой отражены данные об источнике дохода, размере з/п и сумме вычисленного налога.

Обязанность представления отчетности 2-НДФЛ закреплена за налоговыми агентами. То есть за лицами, в обязанности которых входит вычисление, удержание и перевод налогов в бюджет РФ. В случае нарушения установленных законодательством сроков или указание в отчете неверных сведений, к налоговому агенту будут применены штрафные санкции.

ЗаконодательствоСправка 2-НДФЛ регламентирована ФНС приказом № ММВ 7-3/611@ от 17 ноября 2010 года. Приказ № ММВ 7-11/485@, устанавливающий новые правила заполнения цифрового формата документа, начал свое действие 30 октября 2015 года.

Пункт 2 статьи №230 НК РФ и указ № ММВ 7-3/576 устанавливают случаи, когда организация имеет право не оформлять справку 2-НДФЛ:

Помимо изменения правил заполнения цифрового варианта, приказ № ММВ 7-11/485@ установил новый период сдачи справки 2-НДФЛ.

Так, если страховой агент за 2016 год не удержал НДФЛ при уплате з/п сотрудникам, то организация обязана выслать данные не позднее 1 марта 2017 года.

Несмотря на это изменение, срок сдачи декларации 2-НДФЛ за 2016 год, когда работодатель удержал налоги, остался прежним — 1 апреля 2017.

Куда сдавать форму 2 НДФЛПункт 1 статьи №83 и №11 НК РФ разрешают сдавать отчеты:

Но в зависимости от статуса страхового клиента и от доходов, правила предоставления отчетности могут отличаться.

Справки 2 НДФЛ сдаются в инспекцию по месту нахождения главного офиса в следующих случаях:

Форма сдается в инспекцию по месту регистрации подразделения:

Заполнение формы 2 НДФЛ в 2015 году изменено. Инструкция:

Далее начинается заполнение разделов. Для раздела №3 «Облагаемые доходы» указываются данные:

В разделе №4 «Налоговые вычеты» расписываются стандартные вычеты налогов.

В разделе №5 «Общие суммы дохода и налога» заполняются поля:

Основные причины, по которым ФНС может отклонить поданную декларацию, установлены Административным регламентом Федеральной Налоговой службой в пункте 28. Здесь представлены основания для отказа. В частности:

Что касается номера налогоплательщика (ИНН), то приказ № ММВ -7-11/485@ допускает прием справки без заполнения соответствующего поля. Однако такое правило действует только для письменной формы.

Письмо от 23 ноября 2015 года под номером 11-2-06/0733@ настоятельно рекомендует настроить программы налоговой для принятия 2 НДФЛ так, чтобы электронные форматы без заполненного поля ИНН не принимались. Письмо носит лишь рекомендательный характер и не является нормативным актом.

Санкции за несоблюдение сроков сдачиСтатья 12б НК РФ устанавливает штраф за несоблюдение сроков представления формы 2 НДФЛ размером 200-ти рублей за каждую просроченную справку.

За ошибки или опечатки в справке налоговый агент так же будет оштрафован. Об этом упоминается в статье 126 Налогового кодекса РФ. По новому нормативному акту за сдачу справок, содержащих неактуальные данные, к организации будут применены штрафные санкции в размере 500 рублей за каждую декларацию.

Важно! Если работодатель самостоятельно обнаружил ошибку и в последующем уточнил данные, то штраф не налагается.

Способы сдачи справки 2-НДФЛНа 2016 год остаются актуальными два способа сдачи декларации:

Первый вариант — документ подается в налоговые службы собственноручно или отправляется заказным письмом в почтовых отделениях. Этот способ приемлем для тех компаний, у которых штат сотрудников, получивших зарплату, составляет менее 25 человек. К декларации прикладываются данные о доходах в двух вариантах. Один из них останется у налоговиков.

Второй вариант — справка отправляется посредствам интернета через специального оператора или официальный сайт ФНС. Количество информации, отправленной в одном файле должно быть менее 3000. После отправки файлов через сеть, инспекция на следующий день подтверждает получение и на протяжении 10 суток рассматривает их.

Для отправки формы 2 НДФЛ через интернет необходима специальная программа для налоговой отчетности. Мы предлагаем воспользоваться программным комплексом «Налогоплательщик».

ПК «Налогоплательщик»Программный комплекс «Налогоплательщик» — разработан для автономного ведения бухгалтерского учета и формирования отчета по налогам как на цифровых, так и бумажных носителях.

Преимущества программы при составлении справки 2-НДФЛ:

ПК «Налогоплательщик» — сэкономит драгоценное время, сформировав справки 2-НДФЛ за вас.

Изменения формы и формата 2-НДФЛ в 2015 годуВ ПК "Налогоплательщик ПРО" реализована новая утвержденная форма 2-НДФЛ для отчетности за 2015 год. (Приказ ФНС России от 30.10.2015 № ММВ-7-11/485@)

Разрабатывается проект новой формы 2-НДФЛ и формы ежеквартальной отчетности 6-НДФЛ

В 2016 году у всех компаний появится новая обязанность. Нужно будет сдавать ежеквартальные расчеты по НДФЛ. Первый раз сдать расчет потребуется по итогам I квартала 2016 года (все сроки — в таблице ниже). Обязанность отчитываться по форме 2-НДФЛ у компаний тоже остается. Подавать эти справки надо будет, как и раньше, только за год.

Если 2-НДФЛ бухгалтерия составляет по каждому работнику, то новый расчет — это общая форма по налогу, исчисленному в целом по компании. Форму 6-НДФЛ в 2016 году будут сдавать как компании, так и индивидуальные предприниматели, у которых есть работники.

За октябрь 2014 — февраль 2015 законодателем внесена серия новшеств в порядок ведения учёта расходов предприятий по начислению и выплате доходов работникам, а также об исчислении и о порядке уплаты НДФЛ.

Многобазовые операции 2-НДФЛ в ПК "Налогоплательшик"Модуль «Многобазовые операции» позволяет загрузить (с поддержкой и устаревших форматов) файлы 2-НДФЛ. поступившие из всех подразделений (филиалов) организации.

Загрузка осуществляется из указанного каталога с организацией Единой БД и автоматическим формированием списка выявленных ошибок. При этом Протокол контроля создаётся средствами встроенной программы ФНС .

После исправления ошибок в одно действие производится групповая подготовка, повторный контроль и выгрузка файлов 2-НДФЛ с получением их списка и формированием протоколов контроля. При этом комбинация ИНН, КПП и кодов ОКТМО в файлах всегда уникальна.

Опыт использования функционала «Многобазовые операции» крупными организациями подтвердил его эффективность в условиях большого количества филиалов в рамках одной организации.

Проверьте установленные у вас сроки выплаты зарплаты

Проверьте установленные у вас сроки выплаты зарплаты

C 03.10.2016 все работодатели обязаны установить в правилах внутреннего трудового распорядка, коллективном или трудовом договоре даты выплаты зарплаты не позднее 15 календарных дней со дня окончания периода, за который она начислена.

ФНС определилась с заполнением поля 107 платежки по НДФЛ

ФНС определилась с заполнением поля 107 платежки по НДФЛ

Перечисляя, например, НДФЛ с отпускных и больничных, поле 107 платежного поручения налоговые агенты должны заполнять в формате «МС.ХХ.ХХХХ».

Работнику-нерезиденту запрещено выплачивать зарплату наличными

Работнику-нерезиденту запрещено выплачивать зарплату наличными

Валютный закон содержит закрытый перечень операций, разрешенных проводить организации-резиденту РФ без использования банковского счета (ч.2 ст.14 Федерального закона от 10.12.2003 N 173-ФЗ ). И выплата зарплаты нерезиденту в этом перечне не поименована.

Командировочные расходы на перелет без посадочного талона не списать

Командировочные расходы на перелет без посадочного талона не списать

Покупка авиабилета (как бумажного, так и электронного) сама по себе не подтверждает факт перелета. Для учета в «прибыльных» целях расходов на услуги авиаперевозки необходим еще и посадочный талон.

INSERT INTO jos_stat_site(newsid, user_index, stat_date, stat_type) VALUES("4863","19631001","2016-09-28","2")

Страховые взносы по «обособкам» в 2017 году: как платить

Страховые взносы по «обособкам» в 2017 году: как платить

С 2017 года администрированием страховых взносов будет заниматься ФНС. В связи с этим порядок уплаты взносов частично изменится, в т.ч. новшества коснутся организаций, открывших обособленные подразделения.

НДФЛ с материальной выгоды по беспроцентному займу: позиция изменилась

НДФЛ с материальной выгоды по беспроцентному займу: позиция изменилась

С 2016 года облагаемый НДФЛ доход в виде материальной выгоды от экономии на процентах при получении беспроцентного займа определяется в последний день каждого месяца, в котором действовал договор. И раньше Минфин считал, что за периоды до 2016 года такой доход надо признать на 31.01.2016 г. Но сейчас все изменилось.

Запоздали с уплатой налога на один день: будут ли пени

Запоздали с уплатой налога на один день: будут ли пени

Ни для кого не секрет, что плательщики, не вовремя уплачивающие налоги, должны перечислить в бюджет еще и сумму пени. Но возникает ли такая обязанность у тех, кто уже на следующий день после установленного срока исполнил свою обязанность по уплате налога?

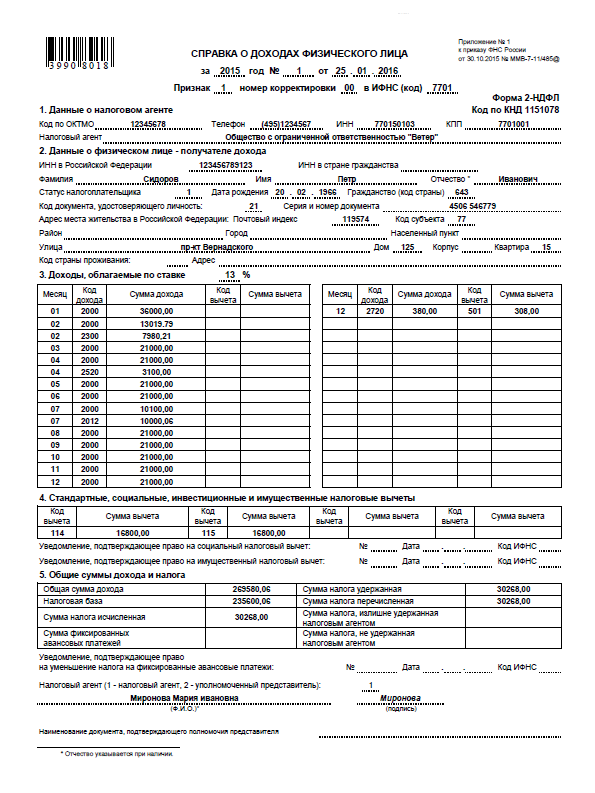

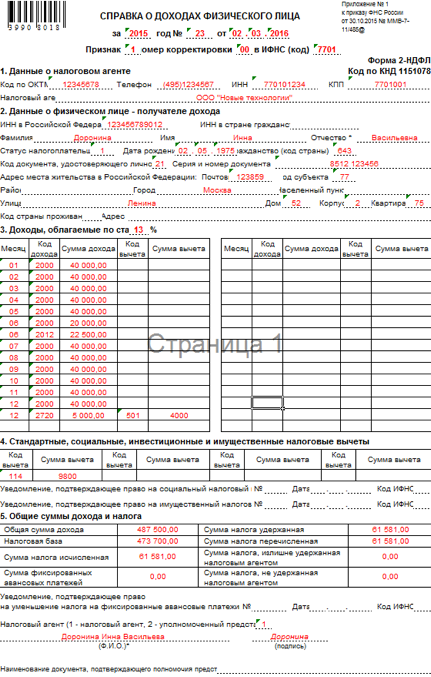

Образец заполнения 2-НДФЛ 2016Актуально на: 28 марта 2016 г.

С 8 декабря 2015 года действует новая форма справки 2-НДФЛ (утв. Приказом ФНС России от 30.10.2015 N ММВ-7-11/485@ ). Но, по сути, для налоговых агентов по НДФЛ новая форма 2-НДФЛ действует с 2016 года. Ведь за 2015 год налоговые агенты по НДФЛ должны отчитаться перед ИФНС в 2016 году, представив справки 2-НДФЛ именно по этой форме.

2-НДФЛ: новая форма-2016 (бланк)

Скачать бланк новой формы 2-НДФЛ, представляемой в ИФНС с 2016 года, можно здесь .

Форма 2-НДФЛ за 2015 годПри заполнении новой формы 2-НДФЛ нужно следовать нескольким общим правилам:

— в справке о доходах по форме 2-НДФЛ заполняются все реквизиты и суммовые показатели. При этом, если у какого-то суммового показателя отсутствует значение, то нужно ставить «0»;

— если справка 2-НДФЛ не помещается на одной странице, то вверху следующей страницы укажите: номер страницы справки, «Справка о доходах физического лица за ____ год № ______ от __.__.__». Причем на каждой странице заполняется поле «Налоговый агент», в котором ставится подпись.

Как заполнить справку 2-НДФЛ 2015Поле справки 2-НДФЛ

Сумма вычета. При этом ее значение не должно быть больше суммы дохода, к которой применен вычет

Если налоговый агент предоставлял работнику в 2015 году имущественный вычетПри предоставлении работникам вычетов налоговый агент должен заполнить раздел 4 справки 2-НДФЛ, отразив в нем коды вычетов и соответствующие этим кодам суммы. Помимо этих данных, нужно указать реквизиты налогового уведомления, подтверждающего право работника на получение вычета, и код выдавшей уведомление ИФНС.

Стоит отметить, что с 2016 г. работники могут через работодателя получить не только имущественный вычет, но и социальный (п. 2 ст. 219 НК РФ ). Соответственно, это нужно учесть при заполнении справок 2-НДФЛ за 2016 год.

Заполняем раздел 5 справки 2-НДФЛ Выходим на финишную прямую при оформлении новой справки 2-НДФЛИтак, осталось только поставить код «1» или «2» в поле «Налоговый агент», в зависимости от того, кто подписывает справку 2-НДФЛ. А также указать ФИО лица, подписавшего справку. Причем, если на справке 2-НДФЛ стоит подпись не самого налогового агента, а его представителя, то нужно указать наименование документа, подтверждающего его полномочия.

Как выглядит справка 2-НДФЛОбразец заполнения 2-НДФЛ 2016 можно посмотреть здесь.

Справки по форме 2?НДФЛ (ссылка на скачивания бланка указана в конце статьи) составляйте по каждому человеку, получавшему доход от организации. Исключение составляют:

– граждане, которым организация выплачивала доходы при приобретении у них имущества или имущественных прав, принадлежащих им на праве собственности (справки не составляются только в отношении этих доходов);

Это следует из положений пункта 2 статьи 226, статей 227 и 228 Налогового кодекса РФ, согласно которым по отношению к названным категориям налогоплательщиков организации не являются налоговыми агентами. Между тем обязанность подавать сведения о доходах, выплаченных физическим лицам, возложена именно на налоговых агентов (п. 2 ст. 230 НК РФ). Аналогичные разъяснения содержатся в письме Минфина России от 29 декабря 2010 г. № 03-04-06/6-321.

Форма справки о доходах физического лица (2-НДФЛ) и рекомендации по ее заполнению утверждены приказом ФНС России от 17 ноября 2010 г. № ММВ-7-3/611. О порядке и сроках представления справок в налоговые инспекции см. Как представить справку по форме 2-НДФЛ.

При составлении справок используйте сведения, отраженные в регистрах налогового учета по НДФЛ.

Справка по форме 2-НДФЛ включает в себя пять разделов.

В разделе 1 укажите основную информацию об организации: наименование, ИНН, КПП, контактный телефон.

В поле «Признак» укажите:

– цифру 1 – если справка представляется в качестве ежегодной отчетности (п. 2 ст. 230 НК РФ);

– цифру 2 если налоговый агент сообщает о невозможности удержать НДФЛ (п. 5 ст. 226 НК РФ).

В поле «Код ОКАТО» укажите код административно-территориального образования, к которому относится организация или ее обособленное подразделение. Эти коды содержатся в Общероссийском классификаторе, утвержденном постановлением Госстандарта России от 31 июля 1995 г. № 413.

Если доходы выплачены головным отделением организации, то при заполнении справки по форме 2-НДФЛ укажите ИНН, КПП и ОКАТО по месту ее нахождения.

Если доходы выплачены обособленным подразделением организации, то в справке нужно указать:

– КПП организации по местонахождению обособленного подразделения;

– код ОКАТО по местонахождению обособленного подразделения.

Если в течение календарного года гражданин получал доходы в различных обособленных подразделениях с разными кодами ОКАТО, по каждому из них нужно составить отдельную справку.

В разделе 2 укажите персональные данные сотрудника. При заполнении этого раздела используйте справочники «Коды документов» и «Коды регионов». Оба справочника утверждены приказом ФНС России от 17 ноября 2010 г. № ММВ-7-3/611.

Чтобы указать гражданство, адрес и код страны постоянного проживания нерезидентов, используйте Общероссийский классификатор стран мира, утвержденный постановлением Госстандарта России от 14 декабря 2001 г. № 529-ст. В отношении резидентов укажите код России – 643. В отношении лиц без гражданства в подразделе 2.5 справки укажите код страны, выдавшей документ, удостоверяющий личность человека.

Таблицу раздела 3 заполняйте помесячно. В заголовке укажите налоговую ставку, по которой облагаются доходы, отраженные в этом разделе. Если в течение года один и тот же человек получал доходы, облагаемые НДФЛ по разным ставкам, составляйте несколько справок. В каждой из них укажите величину доходов и сумму НДФЛ, рассчитанную по той или иной налоговой ставке.

При заполнении таблицы раздела 3 используйте справочники «Коды доходов» и «Коды вычетов», утвержденные приказом ФНС России от 17 ноября 2010 г. № ММВ-7-3/611.

В разделе 3 показывайте профессиональные налоговые вычеты (ст. 221 НК РФ), вычеты в размерах, предусмотренных статьей 217 Налогового кодекса РФ, а также суммы, уменьшающие налоговую базу в соответствии со статьями 213.1, 214, 214.1 Налогового кодекса РФ. Отражайте эту информацию напротив тех доходов, в отношении которых должны быть применены вычеты.

Стандартные налоговые вычеты (ст. 218 НК РФ), социальные (ст. 219 НК РФ), а также имущественные вычеты на приобретение (строительство) жилья (подп. 2 п. 1 ст. 220 НК РФ) отразите в разделе 4 формы 2-НДФЛ. При этом в пункте 4.1 нужно указать суммы фактически предоставленных вычетов.

В графе «Код вычета» укажите код в соответствии с одноименным справочником. В графе «Сумма вычета» – сумму вычета, соответствующую указанному коду. Количество заполненных строк в пункте 4.1 зависит от количества видов вычетов, которые были предоставлены сотруднику.

Аналогичные разъяснения содержатся в письме ФНС России от 3 июня 2009 г. № 3-5-03/749.

В разделе 5 покажите совокупный годовой доход, общую сумму начисленного и удержанного налога, а также итоговое состояние расчетов по НДФЛ между налогоплательщиком и налоговым агентом.

Все показатели в справке (кроме суммы НДФЛ) отражайте в рублях и копейках. Сумму налога показывайте в полных рублях (суммы до 50 коп. отбрасывайте, суммы в 50 коп. и более округляйте в большую сторону).

В отношении доходов, полученных сотрудниками начиная с 1 января 2011 года, в разделе 5 следует указывать сумму НДФЛ, перечисленную в бюджет за налоговый период.

Если после сдачи справки в налоговую инспекцию налог был пересчитан, составьте новую справку по форме 2-НДФЛ. При ее оформлении в полях «№ __» и «от __» укажите номер ранее представленной справки и новую дату составления. Аналогичные разъяснения содержатся в письме ФНС России от 24 февраля 2011 г. № КЕ-4-3/2975.

Скачать бесплатно бланк "Справка о доходах 2-НДФЛ 2011 (MS Excel)"

Сообщаем в налоговую о неудержанном НДФЛ правильно

Чтобы предоставить в ИФНС информацию о неудержанном налоге, достаточно заполнить справку стандартной формы (2-НДФЛ), которая соответствует положению приказа ФНС РФ N ММВ-7-3/611 от 17 ноября 2010. подробнее

Сведения о доходах физических лиц: форма бланка 2-НДФЛ за 2013 и 2014 год

Это нужно знать при сдаче формы 2-НДФЛ в 2014 году! Сведения о доходах физических лиц последние три года передаются в новой форме. Сведения о доходах физических лиц формы 2-НДФЛ за 2013 и 2014 год. подробнее

Как составить и сдать справки по форме 2-НДФЛ за 2010 годСведения о доходах, выплаченных физическим лицам в 2010 году, подайте в налоговую инспекцию не позднее 1 апреля 2011 года. Сведения о доходах отражайте в справках по форме 2-НДФЛ (скачать бланк можно. подробнее

В Федеральный закон от 19.06.2000 № 82-ФЗ (ред. от 14.12.2015) «О минимальном размере оплаты труда» с 1 июля 2016 года.

Организации и ИП, относящиеся к микропредприятиям и малым организациям, имеют право на получение ряда льгот. Но для.

Если ИП на «упрощенке» в связи с чем-либо решил прекратить свою деятельность, то, как указано в п. 8 ст. 346.13 НК РФ.

15 января 2016 года президентом РФ был издан указ № 13 «О дополнительных мерах по укреплению платежной дисциплины…», в.

Viktor:Взносы указываются только в разделе 4. "Расходов" у вас нет, впрочем для себя можете указывать и в п …

Маргарита:Если ИП использует УСН "доходы", работников нет, платит только за себя в ПФР этот платеж нужно отобр …

Елена:нормально! развитие предпринимательства )))

Рита:Пиши- не пиши, всё одно толку не будет! Справедливости щас нет! Меня- одинокую, полунищую, больную ж …

Viktor:Вера, декларация не высылается. Логика оплаты проста: в сформированных декларация до оплаты есть сло …

вера:Сформировала декларацию, оплатила 95 руб. И когда ее мне пришлют? Разве не автоматическая рассылка?

НДФЛ — налог на доходы физических лиц, в зависимости от вида доходов граждане либ самостоятельно уплачивают подоходный налог, либо его удерживает из доходов налоговый агент. Работодатель является налоговым агентом работника, о доходах работника, исчисленном и удержанном НДФЛ работодатель отчитывается с помощью типовых форм налоговых отчетов.

Форма 2-НДФЛ — это годовой отчет, заполняется по итогам календарного года и содержит сведения относительно доходов и налоге конкретного физического лица. Данная форма именуется справка о доходах физического лица. Работодатель обязан заполнить справку на каждого работника по окончанию календарного года и предоставить ее в отделение ФНС по месту регистрации.

В 2016 году следует сдать 2-НДФЛ за 2015 год. С 8 декабря 2015 года действует новая форма справки 2-НДФЛ, бланк которой можно бесплатно скачать ниже.

Данная форма состоит из пяти разделов, в котором последовательно вносятся сведения о налоговом агенте (работодателе), налогоплательщике (работнике), доходах в налоговом периоде (в календарном отчетном году), налоговых вычетах по НДФЛ, исчисленном, удержанном и уплаченном налоге.

Новая справка о доходах 2-НДФЛ находится в приложении №1 к Приказу ФНС России от 20 октября 2015 года №MMB-7-11/485@.

Новая форма 2-НДФЛ заполняется налоговым агентом не позднее 1 апреля 2016 году за 2015 год. Образец заполнения справки о доходах за 2015 год можно скачать бесплатно по ссылке внизу статьи.

Образец заполнения новая форма 2-НДФЛБланк справки 2-НДФЛ представлен на одном листе, но если одного листа недостаточно для указания всех необходимых сведений, то допускается оформить дополнительный лист.

Вверху следует указать налоговый период, за который заполняется справка — 2015 год. Все справки нумеруются, присвоенный номер проставляется вверху бланка, рядом пишется дата заполнения.

«Признак» можно указать 1 или 2:

Если справка заполняется впервые, то в поле «корректировка» ставится 00, если бланк редактируется, то ставится номер корректировки. При подаче аннулирующей справки следует указать 99.

Бланк 2-НДФЛ содержит 5 разделов:

1 — сведения о налоговом агенте — работодателе (организация или индивидуальный предприниматель);

2 — сведения о физическом лице — данные из его паспорте о ФИО, реквизитах документа, месте жительства. Если у физического лица есть ИНН в других государствах, то его нужно также указать в этом разделе. Обратиться внимание нужно на поле «статус налогоплательщика», в котором налоговые резиденты РФ должны поставить «1», в поле «код страны» граждане РФ ставят 643. Иные физические лица заполняют эти поля другими данными, подробности можно найти в инструкции по заполнению 2-НДФЛ, которая находится в приложении к указанному выше приказу.

3 — доходы физического лица по месяцам — последовательно перечисляются все месяцы, в которых были выплачены доходы, месяц указывается цифрой, для каждой суммы ставится соответствующий код дохода (2000 для заработной платы).

4 — налоговые вычеты, которые предоставлялись физическому лицу в 2015 году (стандартные, имущественные, инвестиционные, социальные), причем для имущественных и социальных вычетов следует указать подтверждающий документ, дающий право на получение данной льготы (уведомление из налоговой). Для каждого вида вычета указывается его годовая величина и код.

5 — итоговые значения выплаченного дохода за год, налоговой базы (разность между доходом и вычетами), исчисленного подоходного налога, удержанного и уплаченного налога, излишне удержанного налога и неудержанного налога, размер фиксированных авансовых платежей, уменьшающих налог (если положено, нужен подтверждающий документ — уведомление из налоговой).

Справку о доходах физического лица 2-НДФЛ можно заполнить и подать либо руководитель организации (ИП), либо ее представитель. В первом случае в поле «налоговый агент» ставится «1», во втором — «2».

Если справки подаются представителем, то необходимо приложить доверенность от организации или ИП и указать ее реквизиты внизу бланка 2-НДФЛ. Ниже можно скачать бланк и образец заполнения 2-НДФЛ за 2015 год.

Скачать новая форма 2-НДФЛ. БланкНастоящий материал — это инструкция по заполнению справки о доходах физического лица по форме 2-НДФЛ (утв. приказом Минфина России от 30.10.15 № ММВ-7-11/485@ ). Инструкция составлена в виде таблицы, которая представляет собой пошаговое руководство к действию. Бухгалтер может использовать ее в качестве шпаргалки, где в краткой и доступной форме собрана актуальная информация, относящаяся к форме 2-НДФЛ. Материал будет обновляться каждый раз после внесения изменений в законодательство, поэтому обращать внимание на дату размещения статьи не нужно — инструкция будет актуальной всегда.

Материалы по теме

Минфин напомнил порядок определения налогового статуса физлица в целях уплаты НДФЛ

Доход, полученный физлицом при уменьшении уставного капитала организации, облагается НДФЛ

Минфин напомнил, какой налог должен уплатить предприниматель на УСН с процентного дохода, полученного по банковскому депозиту

Вводная информацияПорядок заполнения формы 2-НДФЛ утвержден приложением № 2 к приказу Минфина России от 30.10.15 № ММВ-7-11/485@. Порядок представления в налоговые органы сведений о доходах физических лиц содержится в приказе Минфина России от 16.09.11 ММВ-7-3/576@ .

Однако и процедура представления справки 2-НДФЛ, и ее заполнение вызывают у бухгалтеров довольно много вопросов. Чтобы облегчить процесс оформления справок, мы подготовили инструкцию, где в доступной форме объединены требования законодательства, разъяснения чиновников и учтены судебные решения.

Общие требования к оформлению и представлению справки о доходах

Налоговые агенты: компании, предприниматели, нотариусы, адвокаты и представительства иностранных организаций в РФ, которые выплачивают физическим лицам зарплату, дивиденды и прочие виды доходов (ст. 226 НК РФ).

В каких случаях заполняется

За какой период составляется

За один календарный год. Если требуется справка за два, три и т д. года (например, по просьбе физического лица), необходимо заполнить две, три и т д. справки.

Куда и когда представляется

В налоговую инспекцию:

Физическому лицу на основании его заявления (п. 3 ст. 230 НК РФ).

Куда сдаются справки по обособленным подразделениям

Справки о доходах, выплаченных подразделениями, подаются в инспекции по месту учета данных подразделений (п. 2 ст. 230 НК РФ).

Крупнейшие налогоплательщики вправе выбирать, куда сдавать справки: по местонахождению подразделения, либо по месту своего учета (п. 2 ст. 230 НК РФ).

Куда сдаются справки предпринимателями на «вмененке» и ПСН за своих работников

Справки о доходах, выплаченных предпринимателями на ПСН или «вмененке» своим работникам, подаются в ту инспекцию, где ИП состоит на учете по месту ведения деятельности (п. 2 ст. 230 НК РФ).

За какой период составляются справки при реорганизации и ликвидации

За период от начала года до момента прекращения деятельности (см. «ФНС сообщила, за какой период представляются справки 2-НДФЛ при реорганизации или ликвидации »).

Справка о доходах в случае, если физическое лицо получило доходы, облагаемые по разным ставкам

В отношении доходов, облагаемых по разным ставкам НДФЛ, оформляется одна справка

Справки о доходах в случае, когда налоговый агент удержал только часть НДФЛ

Составляются две справки.

Первая — с признаком 1. В ней отражаются все доходы.

Вторая — с признаком 2. В ней отражаются только те доходы, с которых НДФЛ не был удержан.

Если справки с признаком 1 и признаком 2 полностью идентичны:

а) мнение чиновников: необходимо представить сначала справку с признаком 2, а потом справку с признаком 1 (см. «В случае невозможности удержать НДФЛ налоговый агент должен представлять справку 2-НДФЛ и с признаком «2» и с признаком «1» »);

б) мнение судей: достаточно представить только справку с признаком 2 (см. «Суд: налоговые агенты не обязаны дважды информировать налоговиков о невозможности удержания НДФЛ с доходов физлиц »).

Справка о доходах в ситуации, когда обнаружена ошибка за прошлый период

В случае пересчета НДФЛ за периоды, справки за которые уже сданы, составляется корректирующая справка по форме, действовавшей в периоде, за который вносятся корректировки.

В случае полной отмены начислений НДФЛ за периоды, справки за которые уже сданы, составляется аннулирующая справка. В ней заполняются только разделы 1 и 2.

В какой форме справки представляются в налоговую инспекцию

В электронной форме по интернету через специализированного оператора связи или через интернет-сайт ФНС.

Если налоговый агент выплачивает доходы менее чем 25 физическим лицам, можно сдать справки на бумажных носителях (п. 2 ст. 230 НК РФ). К справкам нужно приложить два экземпляра реестра сведений о доходах.

Справка о доходах, выплаченных предпринимателю

Не оформляется и не представляется, так как предприниматели сами платят НДФЛ и отчитываются по нему.

Что указывать в справке, если суммовое значение отсутствует

При отсутствии значения по суммовым показателям указывается ноль.

Справка о доходах в случае, когда необходимая информация не умещается на одной странице

Заполняется необходимое количество страниц. На каждой странице (начиная со второй) вверху указывается номер страницы и проставляется номер и дата справки, а также год, за который она составлена.

На каждой странице заполняется поле «налоговый агент» и ставится подпись.

Заполнение справки о доходах

Заполняется только организациями.

Если у организации есть обособленное подразделение, ставится КПП по месту нахождения подразделения.

Если в течение отчетного года сотрудник работал в нескольких подразделениях, то по каждому подразделению нужно оформить свою справку и указать в ней свой КПП (см. «Минфин напомнил, куда подавать форму 2-НДФЛ за работника, получившего доходы в нескольких филиалах компании »).

Организации вписывают сокращенное наименование (при отсутствии — полное наименование) согласно учредительным документам. При этом содержательная часть (аббревиатура или название) располагается в начале строки. Примеры: «школа № 25», «ОКБ «Вымпел»».

Физические лица вписывают фамилию, имя, отчество согласно документу, удостоверяющему личность. Сокращения не допускаются. Двойная фамилия пишется через дефис. Пример: Иванов-Юрьев Алексей Михайлович.

Раздел 2 «Данные о физическом лице-получателе дохода»

«Гражданство (код страны)»

Числовой код страны, гражданином которой является физическое лицо, согласно Общероссийскому классификатору стран мира (ОКСМ), утв. постановлением Госстандарта России от 14.12.01 № 529-ст. Примеры: 643 — код России, 804 — код Украины.

При отсутствии у физического лица гражданства ставится код страны, выдавшей документ, удостоверяющий личность.

«Код документа, удостоверяющего личность»

Код документа, удостоверяющего личность, согласно справочнику «Коды видов документов, удостоверяющих личность налогоплательщика».

Пример: для несовершеннолетнего физического лица ставится 03 — код свидетельства о рождении.

Серия и номер документа, удостоверяющего личность. Знак «№» не ставится.

«Адрес места жительства в Российской Федерации:»

Полный адрес места жительства физического лица на основании документа, удостоверяющего его личность (либо иного документа, подтверждающего адрес места жительства).

Для иностранца указывается полный адрес регистрации по месту жительства, либо по месту пребывания.

При отсутствии какого-либо элемента адреса соответствующее поле остается пустым.

Допустимо не заполнять элементы данного поля, если заполнены поля «Код страны проживания» и «Адрес».

При заполнении справки в электронном виде необходимо использовать последнюю версию классификатора адресов России (КЛАДР), иначе справка не пройдет форматно-логический контроль.

Цитата (1Анжелика): Здравствуйте, подскажите пожалуйста, какую сумму надо ставить в четвёртом разделе по коду вычета 311 если, в уведомлении стоит сумма 2000000 ( уведомление выдано в 2015 году) общая сумма дохода составила 429096,02, предоставлены вычеты по коду 503 на сумму 4000,00 и по коду 114 на сумму 8400,00. Я сама поставила сумму, которая осталась после произведённых вычетов 416696,02 ( 429096,02-4000,00-8400,00), а наш программист поставил сумму 2000000. какой вариант правильный?

Добрый день! В этой теме обсуждается публикация. А свой вопрос задайте, пожалуйста, на нашем форуме, в новой теме и в соответствующем разделе. (О том, как задать новый вопрос, смотрите в сообщении здесь ) Читайте правила форума .

Сообщение-вопрос удалено модератором. Задайте, пожалуйста, этот вопрос в НОВОЙ теме.

lg 26 марта 2013, 21:02

Спасибо. Очень ценная информация. Когда материал оформлен в таблицу удобно использовать в работе.

© 2008–2016 «Бухгалтерия Онлайн»

Свидетельство о регистрации СМИ: Эл № ФС77-33557 от 03.10.2008 г.

При полном или частичном использовании материалов сайта активная ссылка на www.buhonline.ru обязательна! Подробнее.

Для корректного отображения сайта установите новую версию браузера Обновить браузер